白溱,曼昆律師事務所

香港作為國際金融中心,擁有成熟的資產管理體系,並已將其擴展至虛擬資產領域。尤其是2024年起,各種加密友善政策都吸引Web3創業家嘗試進駐。曼昆律所香港辦公室負責人白溱在過往的諮詢中發現,許多Web3創業家選擇在香港成立加密基金時,常常會有一些困惑,例如分不清一些基金概念,擔心複雜的監管環境和繁瑣的程序。

如果你也有這樣的困惑,別擔心,曼昆律師為你解答。

3個核心概念

在設立加密基金之前,首先需要先明確三個核心概念,這三個概念也常常是造成基金設立者混淆的「罪魁禍首」。

1. 基金經理

基金經理人(Fund Manager)負責制定投資決策的人。

與大陸不同,香港允許私募基金由基金管理公司獨立管理,無須指定基金經理人。但對於投資虛擬資產的公募基金,如比特幣ETF,證監會要求任命至少一名關鍵投資人員(KIP = Key Investment Personnel),即具有相關經驗的合格員工,負責投資策略和合規性。

2. 基金管理公司

基金管理公司(Fund Management Company),也就是經營加密基金的公司,需要取得證監會頒發的第9類牌照(資產管理)。這涉及以下要求:

- 資本要求。維持最低資本水平,具體金額取決於公司規模。

- 合規框架。建立完善的合規框架,包括反洗錢(AML)和反恐融資(CFT)措施。

- 風險管理。實施有效的風險管理策略,降低虛擬資產投資風險。

3. 基金產品結構

基金產品作為投資載體,必須確保其資產與基金管理公司和基金經理人的個人資產完全分開。這種分離的基金產品結構(Fund Product Structure)是為了降低資產挪用的風險,保障投資人的利益。基金產品結構通常包括以下要點:

- 資產分離。確保基金資產獨立於基金管理人和其他關聯方的資產,維護投資者的財產安全。

- 法律實體。基金通常註冊為獨立的法律實體,以增強資產保護和管理透明度。

- 投資者權益。基金產品結構設計中,要明確投資人的權益,包括收益分配、資產贖回等條款。

在掌握這三個關鍵概念之後,下一個關鍵議題是「如何設定基金結構」。

加密基金設立

以下是設立加密基金時需要考慮的關鍵步驟和要素:

1. 選擇合適的基金類型

在香港設立加密基金,首先需要選擇適合的基金類型。兩大類如下:

- 私募基金。針對高淨值人士(individual professional investors)、公司專業投資者(corporate professional investors)或機構投資者(institutional professional investors),投資門檻較高,在某些層面監管相對寬鬆。

- 公募基金。面向公眾投資者,監管更為嚴格,如比特幣ETF。對於面向零售市場的加密基金,還需要考慮以下特定要求:

- 投資範圍。僅投資證監會認可的虛擬資產,降低風險。

- 揭露要求。向投資者提供全面的資訊揭露,包括投資性質、風險和基金結構。

- 持續報告。定期向證監會報告基金表現、合規狀況和管理策略變化。

2. 確定基金結構

以下是幾種常見的基金結構:

- 單位信託(Unit Trust) 。在這種安排下,投資者購買基金的份額,這些份額代表了對基金底層資產的比例所有權。基金的資產由信託公司負責監管,信託公司承擔管理和服務這些資產的任務。單位信託模型特別擅長從多個投資者匯集資源,這對於在香港建立和管理加密基金通常所需的資本密集型運營非常有利。

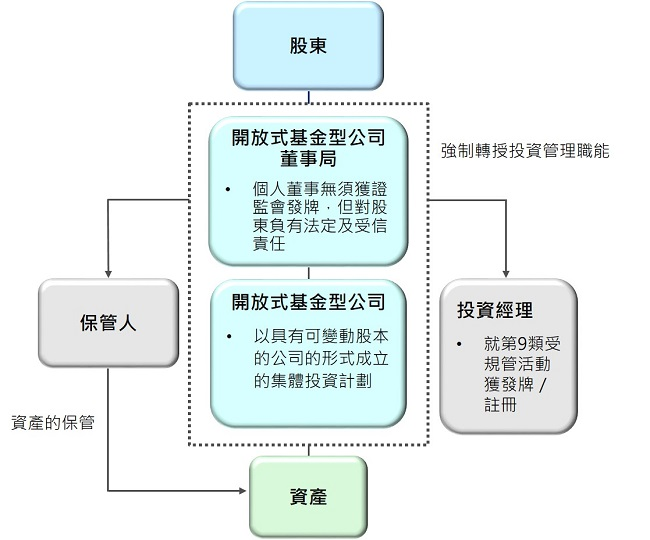

- 開放式基金公司(Open-Ended Fund Company, "OFC") 。 OFC是以公司形式在香港註冊的投資基金。它與單位信託不同,因為它是一個獨立的法人實體,並設有董事會。董事對OFC負有信託義務和法定的審慎、技能和勤勉義務。注意:不要被“開放式”這個名稱所迷惑,在香港證監會OFC基金結構中,儘管名字指的是“開放式”,但實際上OFC可以是封閉式的,只要OFC的發行文件中規定了贖回限制的條款,而OFC的章程設想OFC是一個封閉式基金。

- 有限合夥(Limited Partnership) 。合夥人包括普通合夥人和有限合夥人,責任和權益分配明確。有限合夥結構常用於涉及非流動資產的私募股權(private equity)專案。

以下是香港OFC結構的例子。開曼群島的SPC/SP架構包括一個主基金( SPC = Segregated Portfolio Company )和多個子基金( SP = Segregated Portfolio )。香港也有類似的OFC開放式基金公司框架,這種結構可以降低營運成本,因為無需為每個子基金設立新公司。

*圖源:SFC 網站

在加密基金的背景下,SPC或OFC這樣的結構具有優勢,因為它允許基金管理人在不同的投資組合中實施多種策略,這些策略取決於每個投資組合中的虛擬資產。在這方面,這對管理人和投資者來說是雙贏的,因為投資者可以自主選擇他們想要投資哪個投資組合,而不必擔心其資產流入其他組合,同時管理人則無需另外設立獨立的投資組合,相對便利。

在設立加密基金之餘,還需要考慮一個關鍵組成部分——資產託管,以確保基金資產的獨立性、安全性和透明性。

基金資產託管

託管服務的品質直接影響投資者的信心和基金的穩健運作,因此在選擇時需要特別謹慎。香港基金管理公司通常會為不同類型的資產採用以下託管安排:

1. 分離帳戶

分離帳戶(Segregated Account)表示每位客戶的資產都存放在單獨的帳戶中。這種安排便於準確計算每位客戶的淨資產值(NAV),顯著降低資產挪用的風險。透過管理分離帳戶,提升了資產的追溯性和透明性,符合香港監管機構對基金資產管理的嚴格要求。

2. 混合基金

混合基金(Commingled Account),是指投資經理人收集來自不同投資者的資金並將其合併為一個載體的基金產品。這種方法簡化了管理流程,並透過規模經濟降低了營運成本。然而,這也需要更複雜的行政程序和更高的合規要求。為了保護每位投資者的利益,香港基金管理公司建立了嚴格的投資分配和贖回機制,並定期進行審計,確保基金的安全性和公平性。

針對香港加密基金管理的額外託管措施和考慮因素包括:

- 加密技術。託管服務通常採用先進的加密技術,以確保虛擬資產在儲存和交易過程中的安全。

- 冷儲存解決方案。為了防止駭客攻擊和資產被盜,應使用冷儲存(離線儲存)。

- 合規與監理。香港的託管服務必須遵守SFC的監管規定,包括但不限於反洗錢和反恐怖主義融資要求。

- 定期報告。託管人需要向基金管理公司和投資者提供定期資產報告,以確保資訊的及時性和透明性。

- 風險管理。託管服務提供者必須建立全面的風險管理系統,以應對市場波動和潛在風險事件。

透過這些措施,香港的加密基金管理公司可以為投資者提供一個安全可靠的投資環境。

接下來,當你正式經營加密基金業務時,你也可以關注香港的統一基金豁免計畫。

加密基金可以在香港獲得利得稅豁免嗎?

香港的統一基金豁免計劃( Unified Fund Exemption Scheme )允許基金在滿足特定條件下,不受香港利潤稅的限制,這一點與基金的註冊地無關,只需符合關鍵條件,包括:

- 必須構成一個「基金」。需要評估您所採用的結構是否符合《證券及期貨條例》中的「集體投資計畫」定義。

- 基金的所有交易必須透過持有第9類香港證監會牌照的實體進行。

- 基金的投資組合中必須包含符合《證券及期貨條例》定義的「證券」類資產。

需要特別提醒,條件(I)和(II)相對明確,但條件(III)對於加密貨幣基金來說存在不確定性。因此,在確定您的虛擬資產投資組合是否屬於《證券及期貨條例》定義的「證券」資產時,必須謹慎行事!

曼昆律師總結

在香港成立加密基金充滿機遇,但也需要謹慎處理複雜的監管環境。理解基金經理人、基金管理公司和基金產品的角色至關重要。基金管理公司可以透過遵守證監會規定、選擇合適的託管機構和與投資者保持透明溝通來成功運作加密基金。隨著虛擬資產領域的不斷發展,了解監管變化和市場趨勢對於長期成功至關重要。