原文作者:Lou Kerner

編譯:SHOU

本文編譯自“Stablecoins Are Killing It”系列第二集,在第二集的前半部分嘉賓們討論了他們對穩定幣的宏觀看法。後半部分是問答

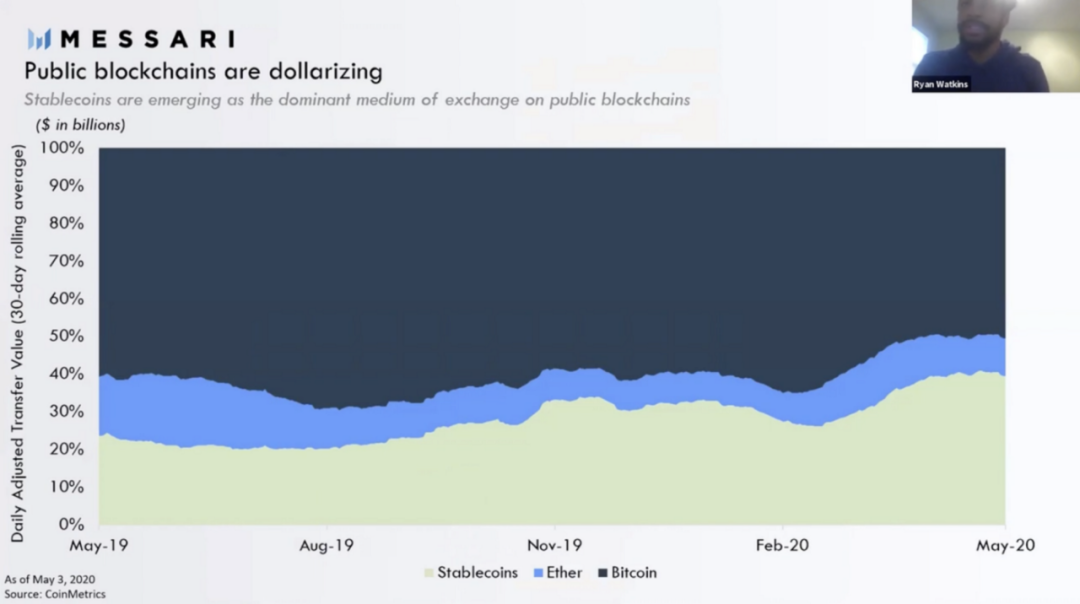

美元正在被移植到公鏈上

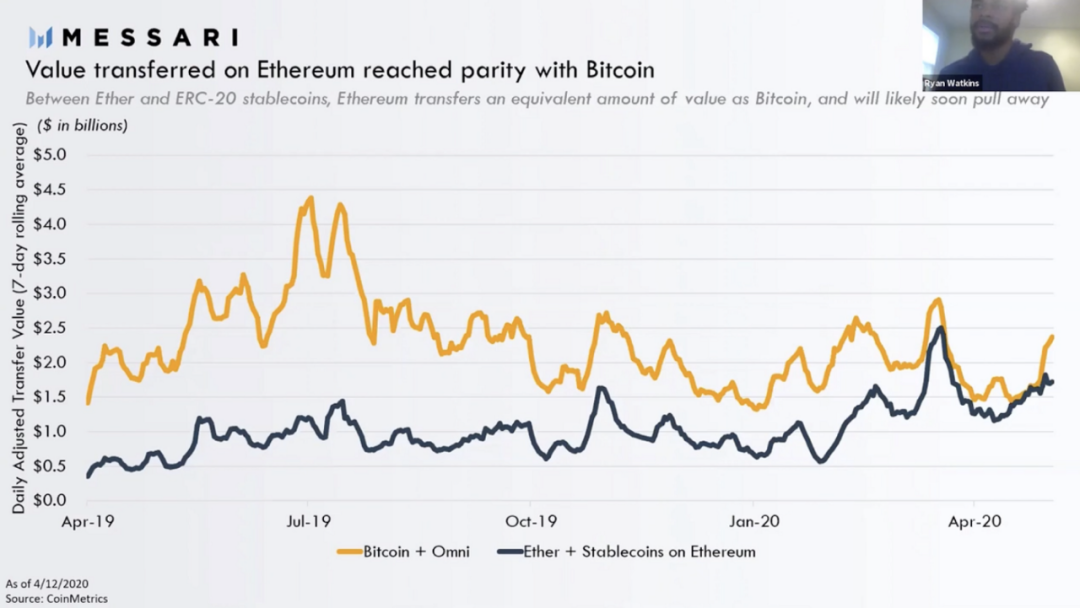

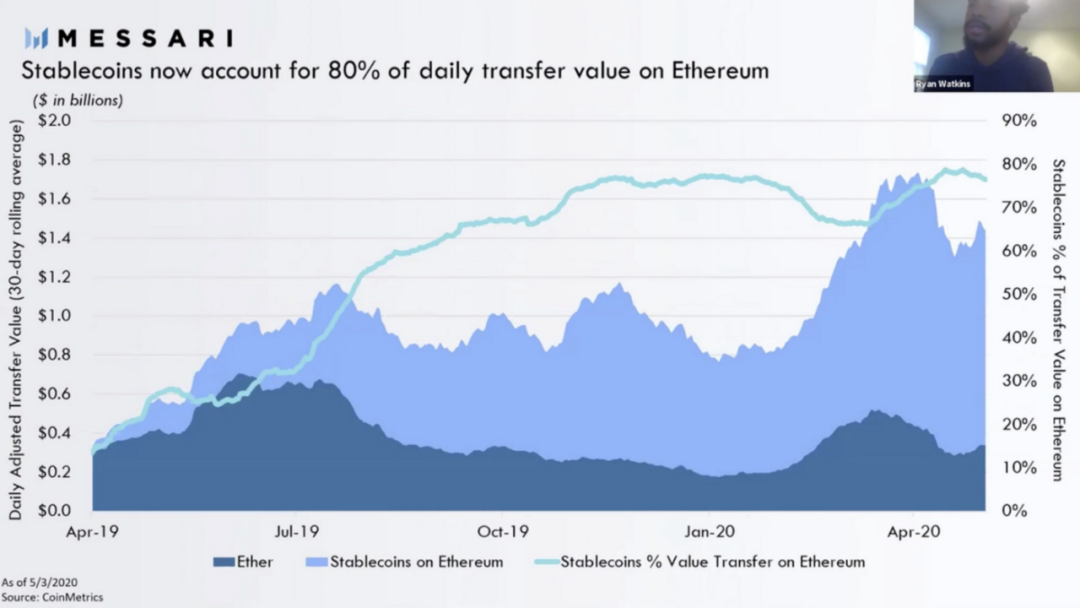

過去一年裡,穩定幣相比於比特幣和以太坊在總價值交易中所佔份額越來越高,美元正在逐漸被移植到公鏈上。

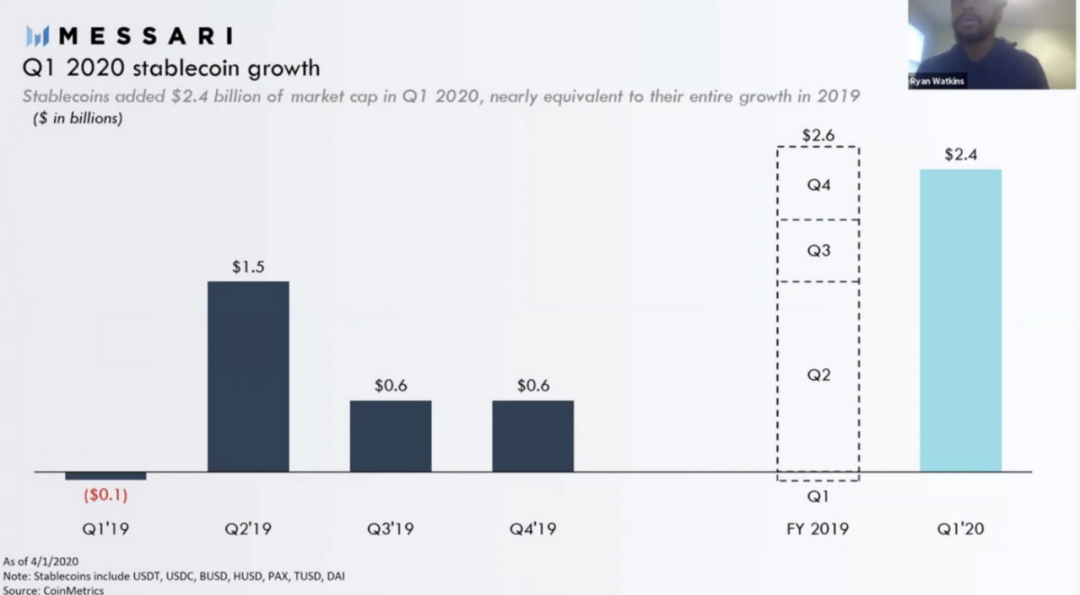

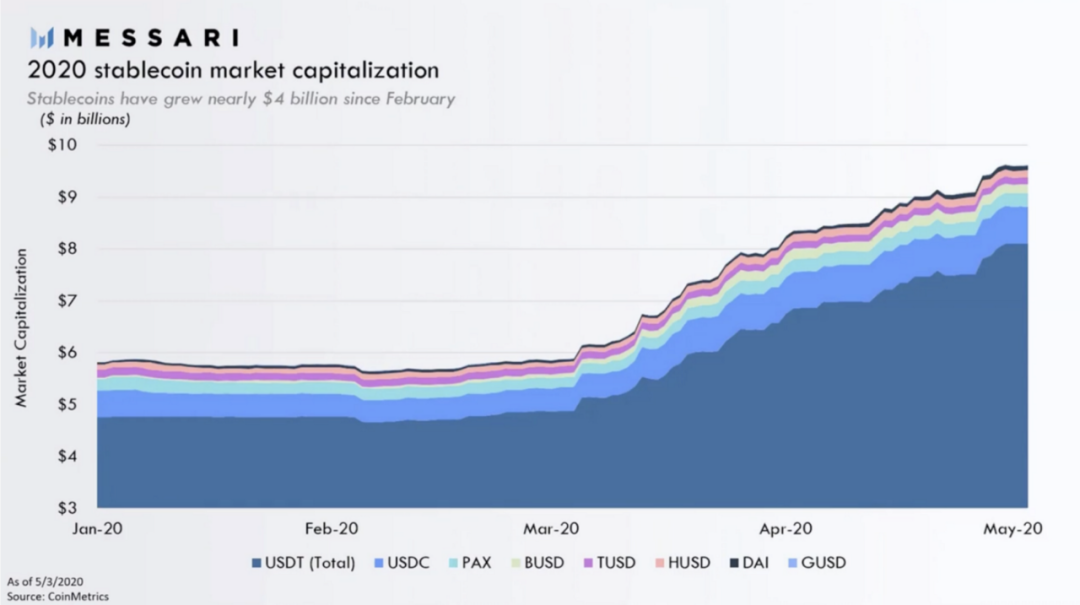

COVID-19極大的加速的穩定幣的增長

COVID-19在很大程度上加速了穩定幣的增長,在2020年第一季度增加的市值幾乎與2019年全年一樣多:

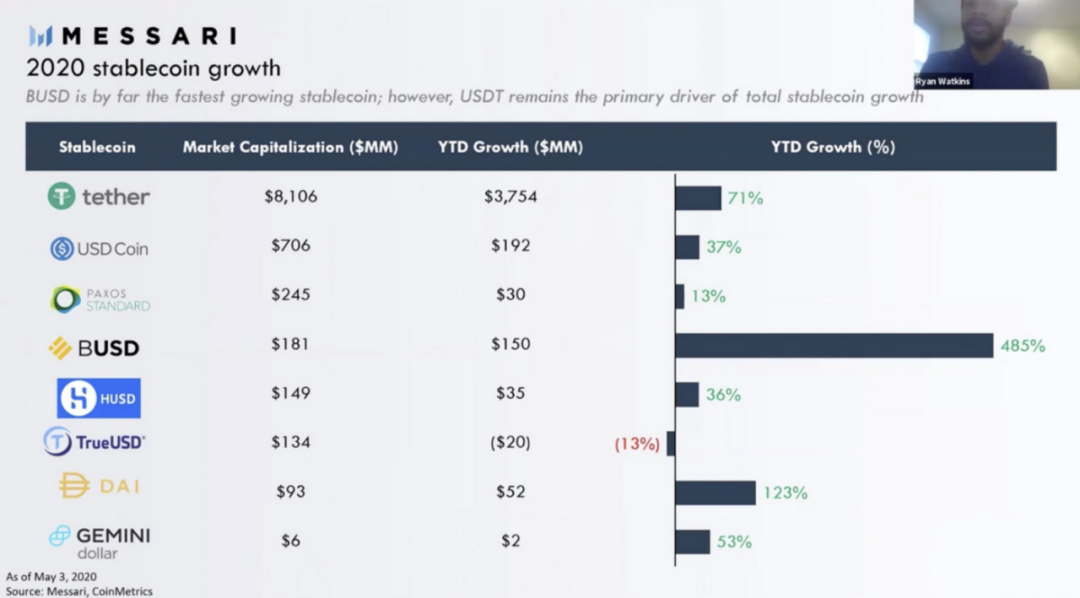

第一季度穩定幣最大贏家前三名分別是Tether, BUSD (Binance), & DAI

幣安的BUSD在第一季度增長最快,主要是因為幣安交易所在做BUSD交易對的推廣,並且之前BUSD基數較小。

Maker的DAI增長主要是受益於1月份引入的多抵押品DAI。

最重要的是,隨著市場參與者繼續被吸引到流動性最強的穩定幣中,Tether的主導地位份額將繼續增長。

Circle在2018年底推出USDC之前的市場研究表明,市場最擔心的是交易對手風險

在推出USDC之前,Circle利用其交易網絡與交易員、投資者和做市商進行了市場研究。 USDC潛在用戶最擔心的是交易對手風險。如果Circle或持有儲備的銀行破產了怎麼辦?

為了解決這些問題,Circle與Coinbase建立了合作夥伴關係,並成立了中心聯盟,用會員制框架和治理方案監督USDC。該中心預計在2020年增加其他成員。

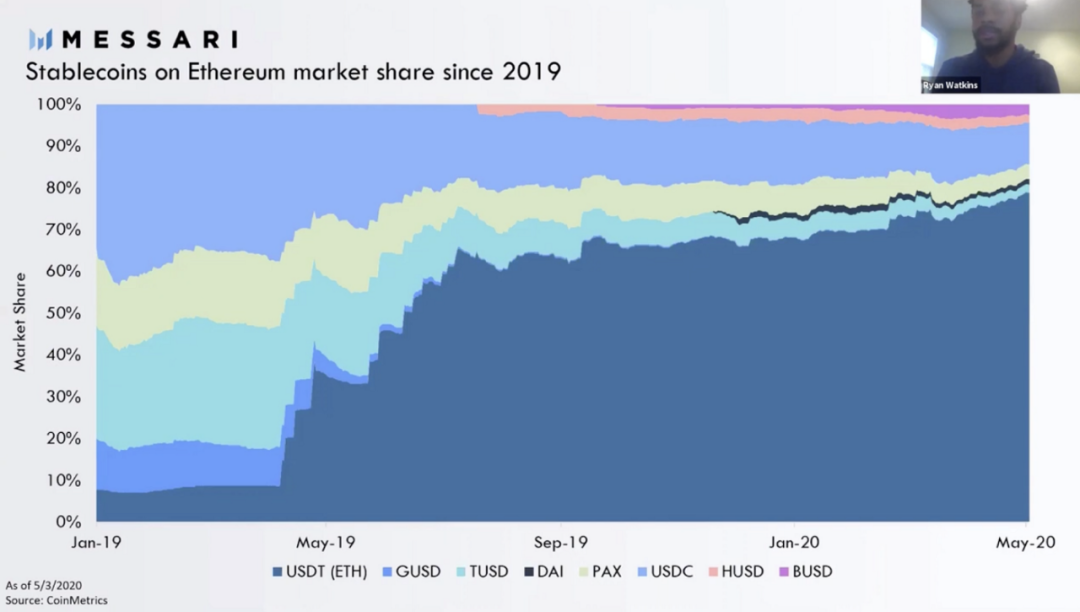

2019年最大的事件是Tether向以太坊的遷移

自2014年推出以來的5年中,Tether一直在使用Omni協議。 Omni協議是比特幣區塊鏈上的第二層協議。 2019年中,在幣安宣布停止支持Omni協議一天后,Tether宣布將開始發行符合ERC-20的Tether。

在Tether為以太坊的價值轉移創建穩定幣這一選項後不到一年,以太坊上Tether的價值轉移就達到了與比特幣同等的水平。

現在,穩定幣通過以太坊轉移大部分價值。

研究表明,當價格超過1美元時,套利者會從Tether treasury購得穩定幣

Ganesh的研究表明,由於套利者利用與掛鉤資產價格的偏差,Tether treasury和二級市場之間的價格和資金流動之間存在著很強的相關性。當Tether溢價交易時,資金會正向流入二級市場。當它折價交易時,就正好相反。

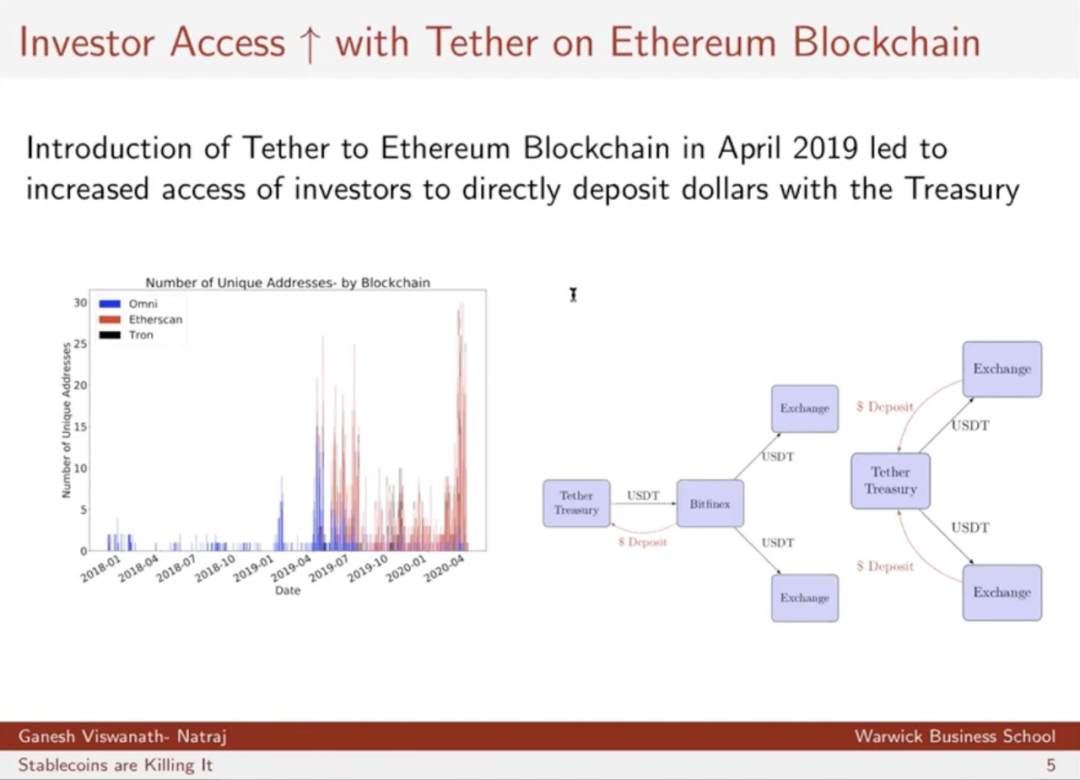

Tether遷移到以太坊區塊鏈,減少了與掛鉤資產的偏離,並加速了回歸

在2019年4月之前,Bitfinex是唯一一個在Omni層與Tether treasury進行交易的地址。自2019年4月以來,與Tether treasury互動的地址數量大幅增加。由於訪問量的增加,與錨定資產的偏差變小很多,並很快被抹平。

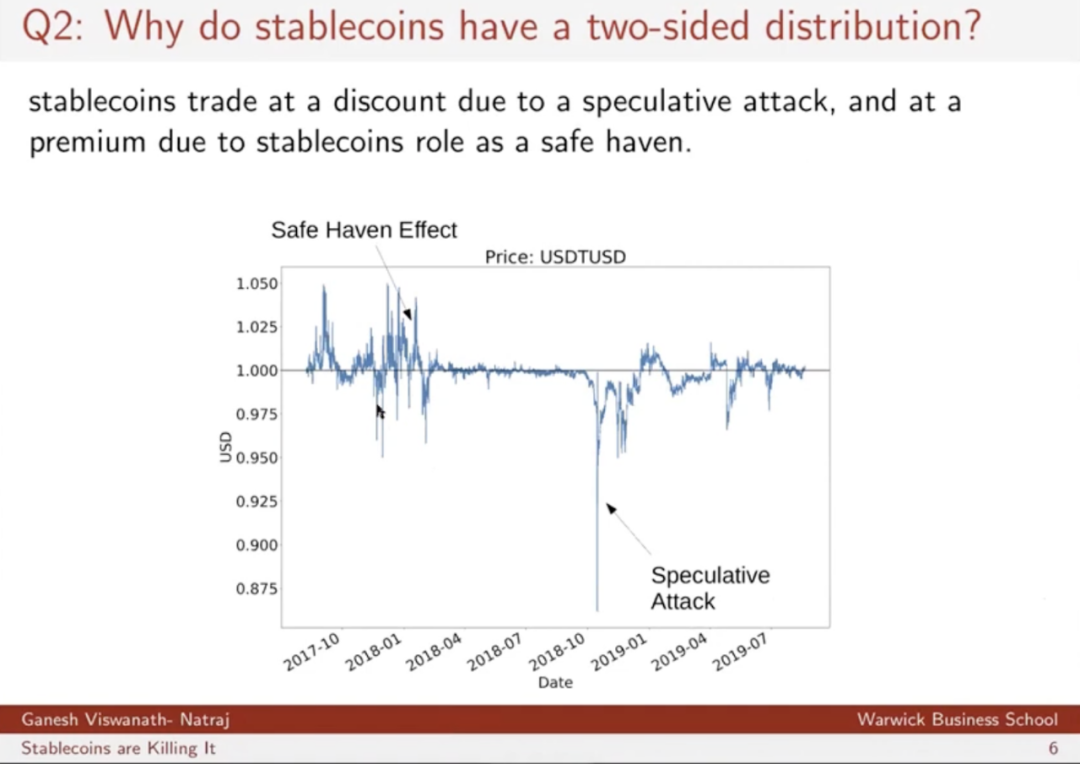

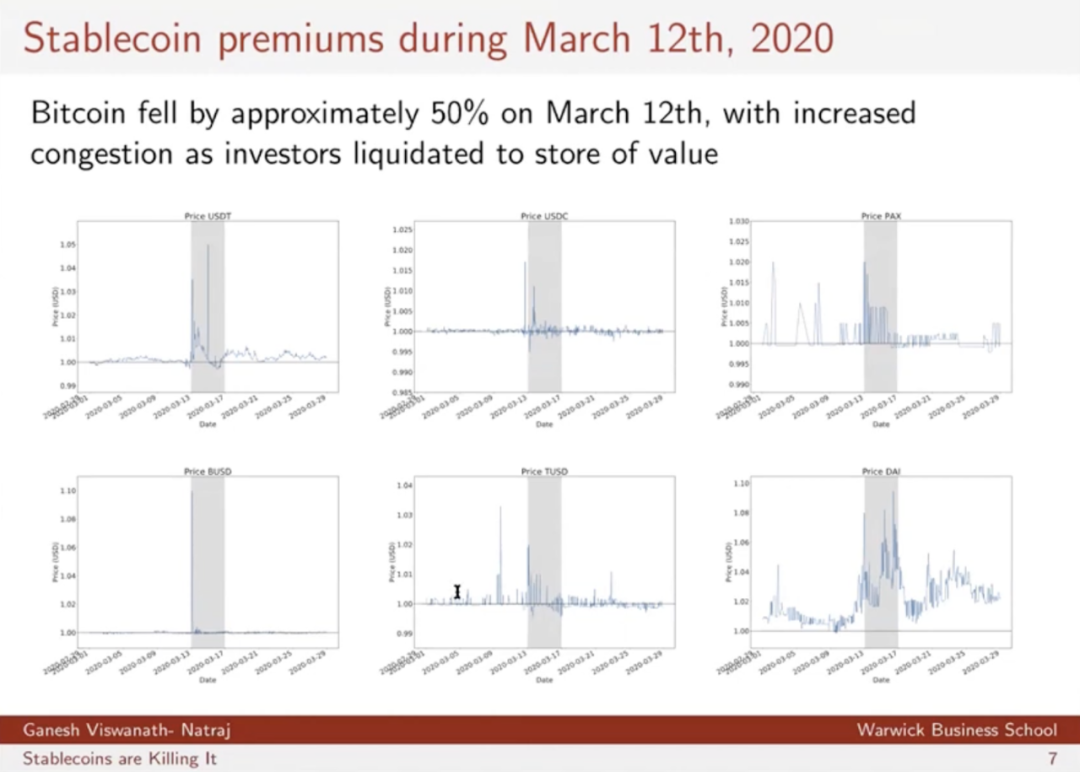

在危機時期,穩定幣往往以溢價交易,如果失去信心,則以折價交易

在發生危機或劇烈波動時,穩定幣往往會溢價進行交易,從而保全資產安全。當一個穩定幣的儲備受到質疑,或者有其他事件導致信心喪失時,穩定幣往往會折價交易。這類似於比索等貨幣與美元掛鉤,如果人們認為美元儲備正在走低,那麼它們就會折價進行交易。比如Ganesh顯示,當比特幣價格在2020年3月12日下跌近50%時,六大穩定幣都以溢價交易。

Ganesh指出,增加一個允許套利者在不與Tether treasury交易的情況下套利的遠期市場,將能使穩定幣市場效率更高。

Ganesh的研究反駁了表明穩定幣的發行會導致加密市場泡沫的研究

Ganesh發現比特幣的價格與發行Tether沒有相關性。這一發現與Griffin & Shams所做的大量公開研究不同。 Ganesh將不同的發現歸因於觀察流動性的方法不同。

監管機構仍然是穩定幣生態系統的重要組成部分

Joao表示他們一直致力於與監管機構合作,隨著Facebook/Libra迫使全球監管機構更加關注和思考穩定幣問題,合作變得更加容易。

Ganesh認為,監管者會繼續謹慎地對待穩定幣,重點關注準備金和“銀行擠兌”等相關問題。 Ganesh強調,如果穩定幣在小國家得到廣泛採用可能影響金融穩定。央行可能失去控制貨幣政策的權力,銀行也可能失去存款的權力。