最近、BTC は再び 70,000 ドルの水準を超え、市場の貪欲指数は再び 80 に達しました。ミームコインは、強気市場でのチャージの際にクラリオンコールとなることがよくあります。たとえば、$GOAT の価格はかつて 1 回以上上昇しました。 5日間で1万回。現在の市場におけるトップ25のMemeコインの取引データを分析することにより、注目に値するいくつかの市場の特徴と進化傾向を発見しました。

市場の階層化と流動性の階層化

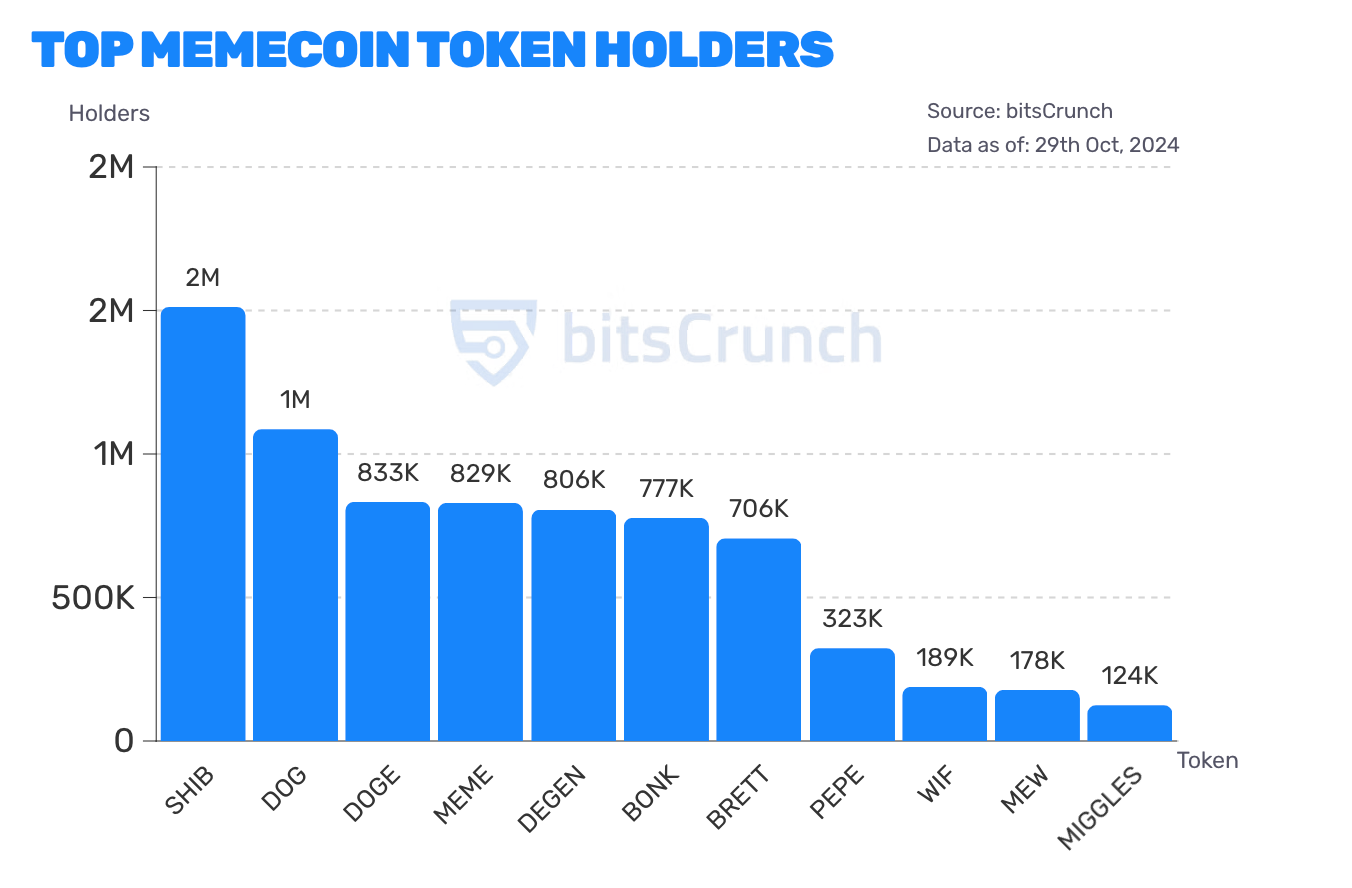

保有者数から判断すると、SHIB、DOG、DOGE、MEME、DEGENがいずれも80万アドレス以上を保有しており、SHIBが151万アドレスで首位となり、2位のDOGを約40万アドレス上回っている。同時に、これらのプロジェクトは市場全体の中で比較的高い取引量を占めています。

BONK と BRETT が保有するアドレスの数は 700,000 を超え、PEPE や WIF などのプロジェクトが保有するアドレスの数はそれぞれ 320,000 と 180,000 です。ただし、これら 2 つのプロジェクトの保有アドレス数の 30 日間の増加率はそれぞれ 3.02% と 4.86% であり、その増加率は保有者数が最も多い以前のすべての Meme コインを上回っていることは注目に値します。

bitsCrunchのデータによると、100,000以上のアドレスを持つ残りのMemeコインはMEWとMIGGLESの2つだけであり、MIGGLESは過去30日間で26.55%増加したことは注目に値します。 HIGHER、FLOKI、POPCAT、MOCHI、PONKE、MOODENG、MYRO などのトークンは、50,000 から 100,000 の範囲のアドレスを持つプロジェクトを構成しますが、その流動性は比較的限られています。

市場センチメント指標: 価格ボラティリティ分析

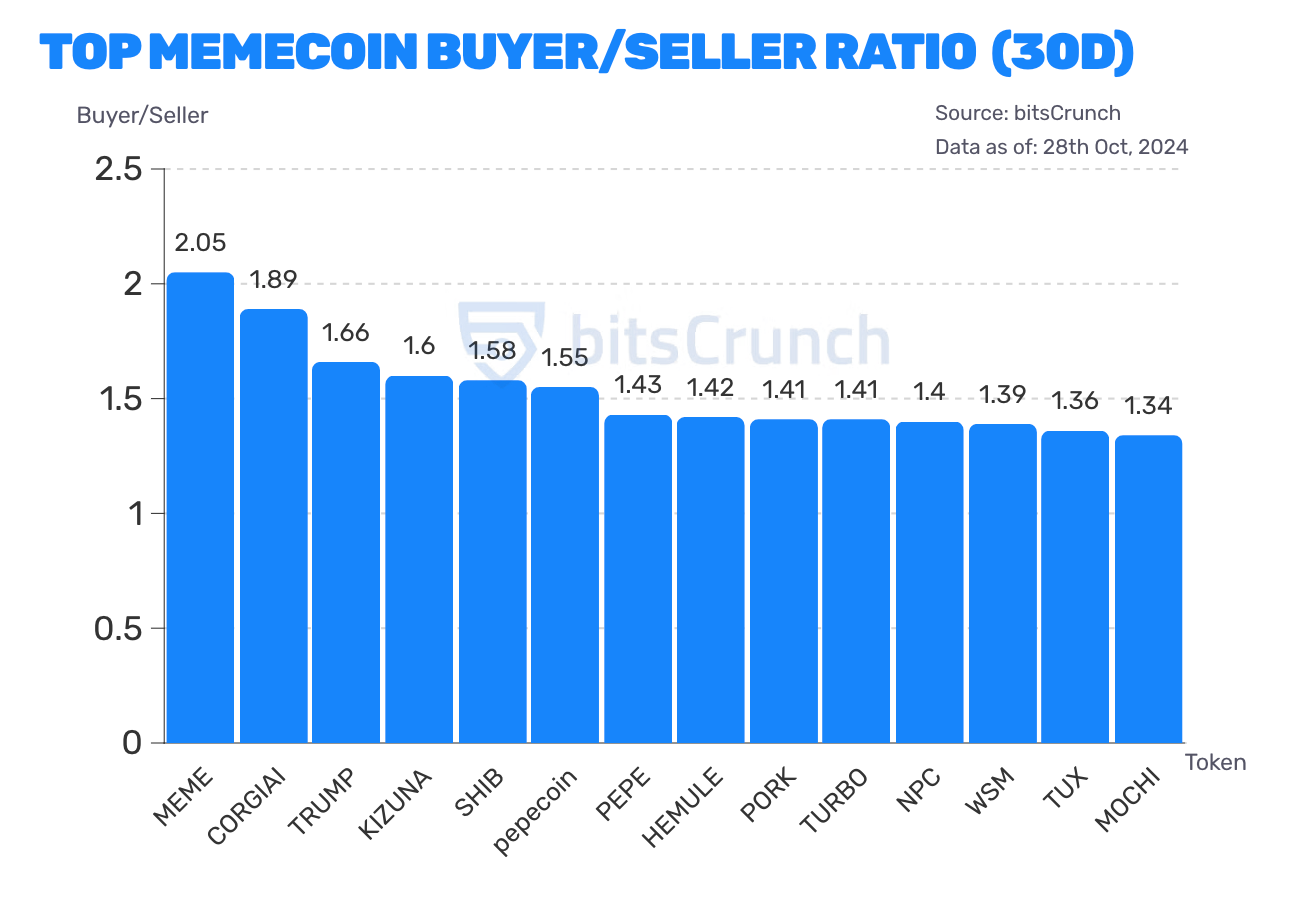

ミーム通貨の価格は、ホットな社会イベントと強い相関関係を示しています。売買比較指数に基づくと、TRUMP の指数は 1.66 で、価格は 15.9% 上昇したことがわかります。これは、最近の米国の政治選挙の出来事と非常に関連しています。

過去7日間で最大の取引高を記録したのはSHIBとWIFで、それぞれ702億ドルと673億ドルで、3位と4位を大きく上回り、1位となった。取引量と価格変動を比較すると、取引量が最も多いプロジェクト(SHIBやDOGEなど)は価格変動が比較的緩やかで、取引量が少ないプロジェクトほど価格変動が大きくなる傾向があることが分かりました。

時価総額の大きいミームコインは徐々に「価値の保存」の性質を獲得しており、多くの投資家が「押し目買い」戦略を採用する傾向が強まっており、ヘッド効果が期待できる。さらに強化される。時価総額が小さいミームコインは投機ツールとしての役割が大きく、短期的にはより投機的になります。流動性の階層化がより明確になり、市場の二極化が進む可能性がある。

住所と価格の変更率は、流動性の即時の変化を反映しています。 HIGHER と MOODENG は、それぞれ 2.32% と 1.98% の短期流動性増加を経験しました。この異常な流動性流入は、価格変動の可能性を示すことがよくあります。

対照的に、TURBO と PONKE はそれぞれ -0.31% と -0.13% の流動性流出を経験しました。この緩やかではあるが継続的な流動性流出は、市場の信頼が徐々に弱まっていくことを示唆している可能性があります。

これは投資家にとって、価格の上昇や下落だけに焦点を当てるのではなく、プロジェクトの流動性リスクをより慎重に評価する必要があることを意味します。この急速に進化する市場では、リスク管理の重要性がリターンの追求を上回る可能性があります。

トランザクションセキュリティデータ分析

現在の市場データから判断すると、真正性の検証と契約の安全性評価が投資意思決定の主要な側面となっています。ミーム通貨取引市場における操作の蔓延の背後には、多くの場合 2 つの可能性が隠されています。1 つ目は、プロジェクト チームが取引活動を作成することで DEX Screener トレンド リストに載ろうとしていること、2 つ目は、ロボットが市場操作を行っていることです。したがって、取引前に実際のコミュニティの相互作用を特定する必要があります。

Meme Coin プロジェクトの通貨保有アドレスの契約分析を通じて、いくつかのリスク問題があることが判明しました。1 つは権限の集中が高すぎること、2 つ目は流動性ロックの欠如、3 つ目は通貨保有アドレスはかなり重複しています。

具体的には、コア アドレスは複数の分散アドレスと頻繁にやり取りします。このパターンは、異常な 24 時間増加を伴う一部の新興プロジェクトで特に一般的であり、多くの場合、集中管理のリスクを示しています。第二に、大規模なポジションを持つ複数のアドレス間で複雑な資金取引が行われているかどうかを監視する必要があります。これは、大規模な投機グループが舞台裏で活動していることが原因である可能性があります。

したがって、Meme コインを初めて使用する人は、SHIB や PEPE などの成熟したプロジェクトでよく見られる、保有の分散の程度を観察することに集中する必要があります。ただし、このタイプのプロジェクトであっても、TOP100 アドレスが依然として供給の大部分を支配していることは注目に値します。

社会影響分析システム

一般的に、Meme コイン プロジェクトが成功するには、平均 100,000 人以上のファンを持つ少なくとも 3 ~ 5 人の KOL によって承認される必要があります。しかし、この指標は変わりつつあります。

現時点では、ファンの多さはもはや決め手ではありません。例えば、HIGHERは中規模のKOLのみにサポートされていますが、実際には上昇能力がより強力です。これは市場の脱KOL化への移行を反映しています。 KOL 承認の時間配分は、プロジェクトの傾向に重要な影響を与えます。短期間に複数の KOL の承認を取得することに重点を置いたプロジェクトは、承認がさまざまな期間に分散しているプロジェクトよりもパフォーマンスが低下する傾向があります。

キーインジケーターシステム

成功事例の統計分析に基づいて、次の主要指標システムを要約しました。

取引量指標: 堅実なプロジェクトでは、開始後 1 時間以内にオーガニック取引量 (ボット取引を除く) が 500 ~ 1000 ドルになる必要があります。この数字は、業界が一般的に考える 1,000 ~ 2,000 ドルのしきい値よりも低いですが、初期しきい値が低いほどプロジェクトの継続的な開発に役立つことがわかりました。

時価総額のしきい値: 100,000 ドルは重要な心理的しきい値です。データによると、成功したプロジェクトの 87% は、この市場価値を超えた後に大幅な成長を達成し始めました。ただし、このしきい値はトラックごとに異なることに注意してください。たとえば、AI をテーマにしたミーム コインは多くの場合、より高い開始時価総額を必要とします。

供給分布: 創業チームの保有割合が重要な指標となります。統計によれば、創業チームの出資比率が 5% 未満の場合、プロジェクトの生存率は大幅に増加します。これは、チームの保有額が低いほど売り圧力のリスクが軽減され、コミュニティの信頼が高まるためである可能性があります。

リスク警告メカニズム

まず、基本的な指標の監視です。取引高、ポジション分布、価格変動などの基本データをリアルタイムに追跡し、異常な変動に対する警報閾値を設定します。

2 つ目は、チェーン上の動作分析です。大規模なアドレスの変更、特に既知の危険なアドレスとのやり取りを監視します。同時に、流動性プールの変化を追跡し、起こり得る販売行動について早期に警告します。同時に、動的なストップロスシステムが確立され、プロジェクトのさまざまな開発段階に応じて異なるストップロス率を設定します。

第三に、ソーシャルシグナルを監視し、KOLライブラリを確立し、可能性のある市場操作シグナルを特定します。ソーシャルメディア上の異常なアクティビティに特に注意を払い、新しいパブリックチェーン上の機会に注意を払い、投資ポートフォリオを多様化してください。