背景: 穩定幣已成兵家必爭之地

一直以來加密貨幣給外界的印象就是高波動、代幣容易暴漲暴跌,與「穩定」似乎沒有太大關係。而穩定幣則是大多錨定美元,不僅能夠作為籌碼換取其他代幣,也適用於支付業務等功能,該板塊整體市值超過2000 億美元,已經是加密市場當中相對成熟的板塊。

然而目前市面上最常見的USDT、USDC 皆為中心化機構,兩者的市佔率相加佔比接近9 成,其他項目也想搶食這塊大餅。如Web 2 支付巨頭PayPal 在2023 年推出自己的穩定幣pyUSD 提前卡位;近期XRP 母公司Ripple 也發行RLUSD 企圖挑戰穩定幣市場。

上述兩個案例更多的是使用穩定幣的支付業務,背後大多由美元或是短期國債作為擔保品,而去中心化穩定幣則是更強調收益率、錨定機制,以及與DeFi 的可組合性。

一直以來市場上對於去中心化穩定幣的渴望從未削減,從DAI 到UST,從背後抵押品的種類到錨定機制,去中心化穩定幣的發展歷程經過數次迭代,由Ethena 開創使用期現套利+ 質押產生收益的USDe 打開用戶對於生息穩定幣的想像,USDe 穩定幣市值也為全市場第三,高達59 億美元,而近期Ethena 與貝萊德合作推出由RWA 提供收益的USDtb穩定幣,該產品規避資金費率轉向為負的風險,無論牛市或熊市期間皆能穩定收息,補足整體產品線,使得Ethena 為市場關注的焦點。

有鑑於Ethena 的成功案例,市場上也浮出越來越多生息穩定幣相關協議,如:近期與Ethena 宣布合作的Usual;建構在Base 生態中的Anzen; 以及由ETH 做為擔保品的Resolv。這三個協議的錨定機制為何?背後的收益來源又是從何而來?就讓WOO X Research 帶大家去看看。

來源:Ethena Labs

USUAL:團隊背景強,代幣設計上有龐式屬性

RWA 生息穩定幣,背後生息資產為短期國債,穩定幣為USD0,質押USD0 後的得到USD0++,以$USUAL 作為質押獎勵。他們認為現在穩定幣發行商過於中心化,如同傳統銀行一般,很少將價值分配給使用者,USUAL 將用戶成為專案產生的同擁有者,產生的90% 價值將回饋給使用者。

在計畫方背景上,CEO Pierre Person 曾在法國國會議員,也曾當過法國總統馬克宏當政治顧問。亞洲區高管Yoko 是前法國總統選舉負責籌款人,該項目法國政商關係佳,而RWA 最重要的便是將實體資產轉移至鏈上,當中監管以及政府的支持力度為項目成敗關鍵,很顯然USUAL 政商關係良好,也是該計畫強大的護城河。

回到專案機製本身,USUAL 代幣經濟學有龐氏屬性,不僅僅作為礦幣,無固定發行量,USUAL 的發行與質押的USD0 (USD0++) 的TVL 掛鉤,為通膨模型,但發行量會根據協議的「收入成長」而有所變化,嚴格確保通貨膨脹率< 協議成長率。

每當USD0++ 債券代幣被新Mint 出後,會有對應比例的$USUAL 生成排放給各方,而這個轉換比例Minting Rate 在TGE 後的一開始會最高,是一個逐漸下滑的指數遞減曲線,目的是獎勵早期參與者並且在後期製造代幣稀缺性,推動代幣內在價值上升。

簡單來說,TVL 越高,USUAL 排放越少,單一USUAL 價值越高。

USUAL 幣價越高-> 激勵質押USD0 -> TVL 增高-> USUAL 排放量減少-> USUAL 幣價增高

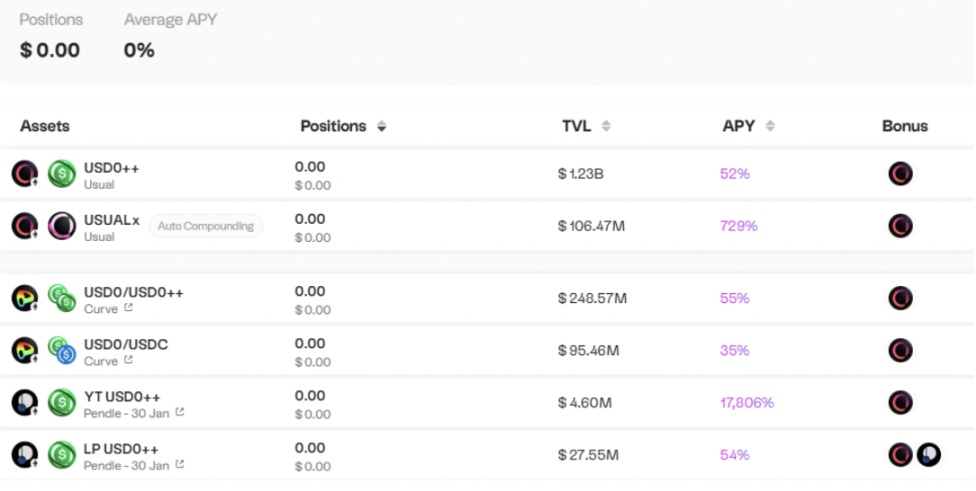

USD0 在過去一周市值增加6 6%,高達14 億美元,超越PyUSD,USD0++ APY 也高達50%

近期Usual 也與Ethena 達成合作,接受USDtb 作為抵押品,並隨後將穩定幣USD0 的部分支援資產移轉到USDtb。在未來幾個月內,Usual 將成為USDtb 最大的鑄造者和持有者之一。

作為此合作的一部分,Usual 將為債券產品USD0++ 持有者設立一個sUSDe 金庫,允許Usual 用戶獲得sUSDe 獎勵的同時,繼續保持對Usual 的基礎敞口。這將使Usual 用戶能夠利用Ethena 的獎勵,同時增加Ethena 的TVL。最後,Usual 將激勵並啟用USDtb-USD0 和USDtb-sUSDe 的互換,增加核心資產之間的流動性。

近期他們也開放USUAL 質押,獎勵來源質押者共同分享為USUAL 總供應量的10%,目前APY 高達730%

通常:

- 目前價格:1.04

- 市值排名:197

- 流通市值:488,979,186

- TVL:1,404,764,184

- TVL/MC:2,865

來源:usual.money

Anzen:信貸資產代幣化

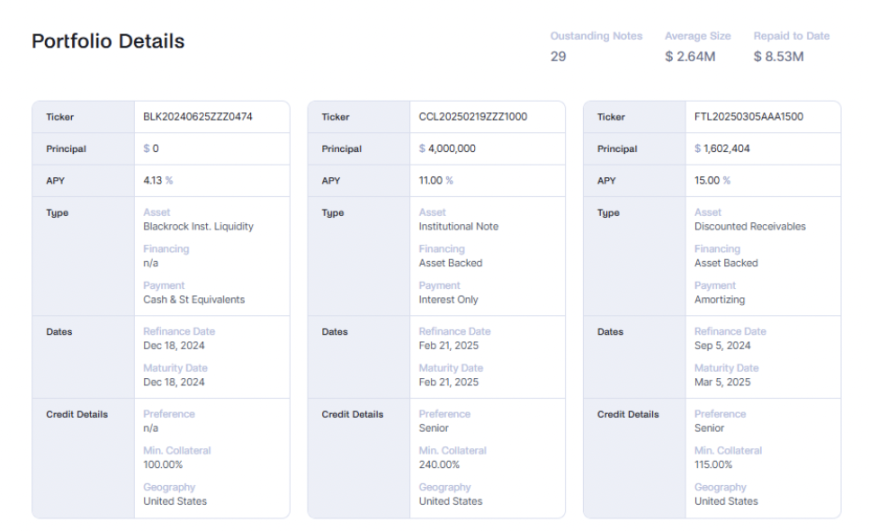

Anzen 所發行的USDz,目前支援五條供鏈,包含ETH、ARB、MANTA、BASE 以及BLAST,背後資產為私人信貸資產組合,USDz 經過質押獲得sUSDz,可以獲得RWA 收益。

背後資產與美國持牌經紀交易商Percent 合作,投資組合風險敞口主要在美國市場,單一資產最高比例不超過15%,投資組合分散6-7 種資產,當前APY 約為10%。

合作夥伴也在傳統金融赫赫有名,包含BlackRock 、JP Morgan 、高盛Goldman Sachs 、 Moody's Ratings 、 瑞銀UBS。

來源:Anzen

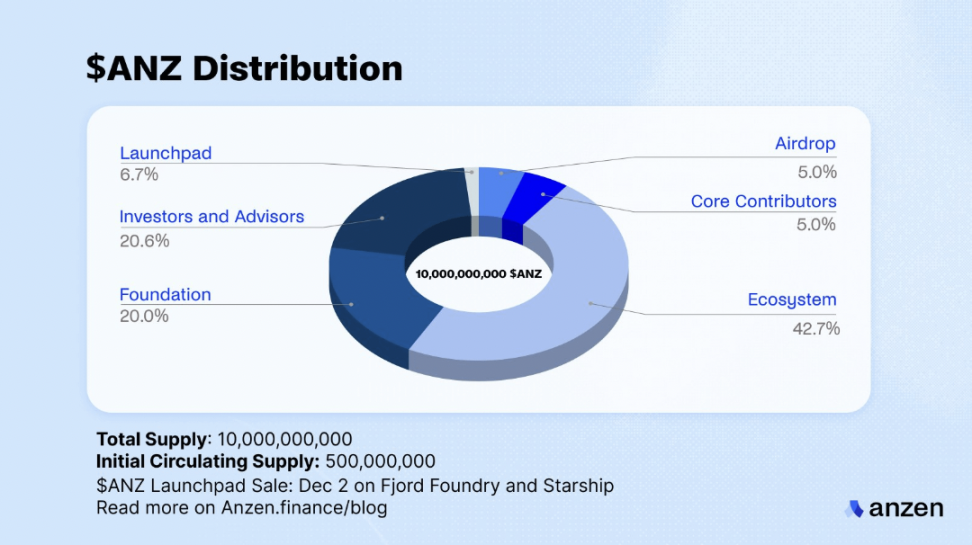

在融資方面,Anzen 獲得400 萬美元的種子輪融資,由Mechanism Capital、Circle Ventures、Frax、Arca、Infinity Ventures、Cherubic Ventures、Palm Drive Ventures、M31 Capital、Kraynos Capital 參與。在公募上使用Fjord 籌集資金,成功獲得300 萬美元。

在ANZ 代幣設計方面,使用ve 模型,ANZ 可以鎖倉質押獲得veANZ,獲得協議收入分潤。

來源:Anzen

ANZ:

- 目前價格:0.02548

- 市值排名:1,277

- 流通市值:21,679,860

- TVL:94,720,000

- TVL/MC:4,369

Resolv:Delta 中性穩定幣協議

Resolv 旗下有兩款產品,USR 與RLP,

- USR:由ETH 為抵押品,為超額抵押鑄造產生的穩定幣,同時由RPL 來保障價格掛勾,可以質押USR 獲得stUSR 得到收益。

- RLP:USR 擁有超過100% 的抵押品,其中多餘部分的抵押品用於支持RLP,RLP 並不是穩定幣,鑄造或贖回RLP 代幣所需的抵押品數量基於最新的RLP 價格來確定

產生USR 的ETH,Resolv 則使用Delta 中性策略,大部分抵押品直接保存在鏈上並被質押。部分抵押品由機構保管作為期貨保證金。

鏈上抵押品100% 存入Lido,做空抵押品保證金介於20%~30%,也就是使用3.3 到5 倍的槓桿,當中47% 在幣安,21% 在Derlibit,31.3% 在Hyperliquid ( 使用Ceffu 與Fireblocks 作為Cex 託管商)

- 收益來源:鏈上質押與資金費率

- 基礎獎勵(70%):stUSR + RLP 持有者

- 風險溢酬(30%):RLP

假設抵押品池實現了20,000 美元的利潤:

- 基本獎勵計算公式為$20,000*70%=$14,000,並根據stUSR 和RLP 的TVL 按比例分配

- 風險溢酬計算公式為$20,000*30%=$6,000,分配給RLP。

由此可知RLP 所拿到的分潤較多,但若資金費率為負利率時,將由RLP 池當中扣除資金,RLP 風險也較高。

近期Resolv 上線Base 網路,也推出積分活動,持有USR 或RLP 皆可獲得積分,為之後的發幣做鋪墊。

相關數據:

- stUSR:12.53%

- RLP:21.7%

- TVL:183M

- 抵押率:126%