배경: 스테이블코인은 군사 전략가들의 전쟁터가 되었습니다.

암호화폐는 항상 외부 세계에 매우 변동성이 크고 토큰이 급등하거나 하락하는 경향이 있다는 인상을 주었는데, 이는 "안정성"과는 별로 관련이 없는 것 같습니다. 스테이블코인은 대부분 미국 달러에 기반을 두고 있으며, 다른 토큰과 교환하여 칩으로 사용할 수 있을 뿐만 아니라 결제 서비스 및 기타 기능에도 적합합니다. 이 부문의 전체 시장 가치는 2000억 달러를 초과합니다. 암호화 시장에서는 이미 상대적으로 성숙한 부문입니다.

그러나 시장에서 가장 일반적인 USDT와 USDC는 현재 중앙 집중식 기관입니다. 이들의 합산 시장 점유율은 거의 90%를 차지하고 있으며 다른 프로젝트도 이 부분을 차지하려고 합니다. 예를 들어, 거대 웹 2 결제 페이팔(PayPal)은 2023년에 자체적으로 안정적인 통화인 pyUSD를 출시할 예정이며, 최근 XRP 모회사인 리플(Ripple)도 안정적인 통화 시장에 도전하기 위해 RLUSD를 발행했습니다.

위의 두 가지 사례는 대부분 미국 달러나 단기 국채를 담보로 담보되는 스테이블코인을 사용한 결제 서비스에 관한 것이지만, 분산형 스테이블코인은 수익률, 고정 메커니즘 및 DeFi와의 호환성에 더 중점을 둡니다.

분산형 스테이블 코인에 대한 시장의 욕구는 결코 줄어들지 않았습니다. DAI에서 UST까지, 그 뒤에 있는 담보 유형부터 앵커링 메커니즘까지, 분산형 스테이블 코인의 개발 프로세스는 여러 차례 반복되었으며 사용 기간은 Ethena에 의해 개척되었습니다. + 수익 창출을 위한 스테이킹 USDe는 이자형 스테이블 코인에 대한 사용자의 상상력을 열어 주었습니다. USDe의 스테이블 코인은 시가총액 기준으로 최대 59억 달러에 달하는 시장 3위이기도 합니다. 최근 Ethena와 BlackRock은 RWA를 출시하기 위해 협력했습니다. 수익을 제공하는 USDtb 규모의 스테이블 코인인 이 제품은 마이너스 자금 조달 비율의 위험을 피하고 강세장 또는 약세장 중에 안정적으로 이자를 수집할 수 있으며 전체 제품 라인을 보완하고 Ethena를 시장 관심의 초점으로 만듭니다.

Ethena의 성공적인 사례를 고려하여 점점 더 많은 관심을 끄는 스테이블 코인 관련 프로토콜이 시장에 등장하고 있습니다. 예를 들어 최근 Base 생태계에 구축된 Ethena 및 Resolv와의 협력을 발표한 Usual; ETH를 담보로 합니다. 이 세 가지 프로토콜의 앵커링 메커니즘은 무엇입니까? 그 뒤에 있는 수익원은 어디에서 나오나요? WOO X Research가 보여드리겠습니다.

출처 : Ethena Labs

평소: 팀은 강력한 배경을 갖고 있으며 토큰 디자인에는 Ponzo 속성이 있습니다.

RWA는 이자부 스테이블코인입니다. 그 뒤에 있는 이자부 자산은 단기 국채이고 스테이블코인은 USD0입니다. USD0를 약속하면 $USUAL을 서약 보상으로 받게 됩니다. 그들은 현재의 스테이블 코인 발행자가 너무 중앙화되어 있으며 기존 은행과 마찬가지로 사용자에게 가치를 거의 할당하지 않고 사용자를 프로젝트의 동일한 소유자로 만들고 생성된 가치의 90%가 사용자에게 반환될 것이라고 믿습니다.

프로젝트 배경으로 보면 피에르 페르 페르 CEO는 프랑스 국회의원, 마크롱 프랑스 대통령의 정치보좌관 등을 역임했다. 아시아 임원 Yoko는 프랑스 대선 자금 조달자였습니다. 이 프로젝트는 프랑스에서 좋은 정치 및 비즈니스 관계를 갖고 있으며 RWA에서 가장 중요한 것은 물리적 자산을 체인으로 이전하는 것입니다. 프로젝트 실패 분명히 USUAL은 좋은 정치적, 사업적 관계를 갖고 있으며 이는 또한 프로젝트의 강력한 해자이기도 합니다.

프로젝트 메커니즘 자체로 돌아가면 USUAL 토큰 경제에는 Ponzi 속성이 있으며, 이는 단순한 채굴 통화가 아니며, USUAL의 발행은 인플레이션 모델인 약속된 USD0(USD0++)의 TVL과 연결됩니다. , 그러나 유통은 계약의 "소득 증가"에 따라 변화하며 인플레이션율 < 계약 증가율을 엄격하게 보장합니다.

USD0++ 채권 토큰이 발행될 때마다 해당 비율의 $USUAL이 생성되어 모든 당사자에게 발행됩니다. 이 변환 비율의 발행율은 TGE 이후 처음에 가장 높으며 점차 감소합니다. 목적 초기 참여자에게 보상을 제공하고 후반에는 토큰의 부족을 발생시켜 토큰의 내재 가치를 높입니다.

간단히 말해서, TVL이 높을수록 USUAL 배출량은 낮아지고 단일 USUAL의 값은 높아집니다.

USUAL 통화 가격이 높을수록 -> USD0 약속에 대한 인센티브 -> TVL 증가 -> USUAL 배출량 감소 -> USUAL 통화 가격 증가

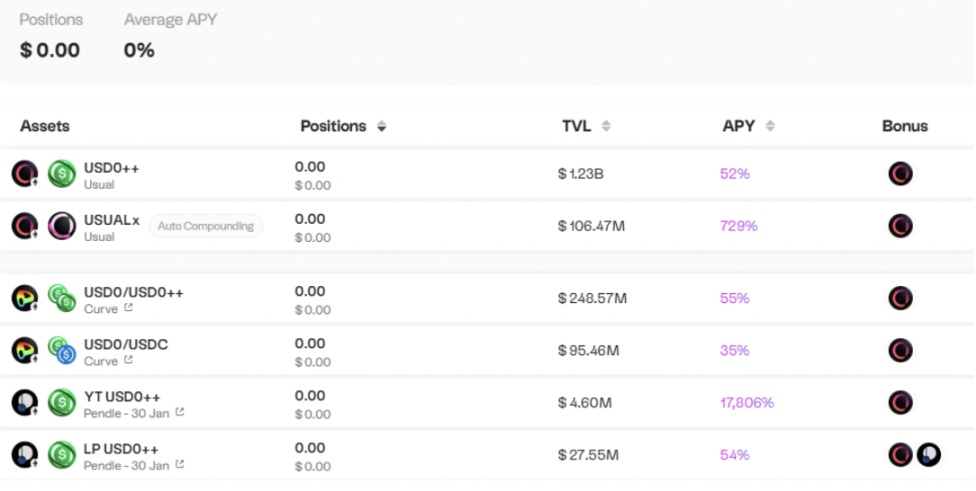

USD0의 시장 가치는 지난 주에 66% 증가하여 14억 달러에 도달하여 PyUSD를 능가했으며 USD0++ APY도 50%에 도달했습니다.

최근 Usual은 USDtb를 담보로 받기 위해 Ethena와 협력했으며 이후 스테이블 코인 USD0의 지원 자산 중 일부를 USDtb로 이전했습니다. 앞으로 몇 달 안에 Usual은 USDtb의 가장 큰 채굴자이자 보유자 중 하나가 될 것입니다.

이번 협력의 일환으로 Usual은 채권 상품 USD0++ 보유자를 위한 sUSDe 금고를 구축하여 Usual 사용자가 Usual에 대한 기본 노출을 계속 유지하면서 sUSDe 보상을 받을 수 있도록 할 것입니다. 이를 통해 일반 사용자는 Ethena의 TVL을 높이면서 Ethena의 보상을 활용할 수 있습니다. 마지막으로 Usual은 USDtb-USD0 및 USDtb-sUSDe의 스왑을 장려하고 활성화하여 핵심 자산 간의 유동성을 높입니다.

최근에는 USUAL 스테이킹도 개시했습니다. 보상 소스 스테이커는 USUAL 총 공급량의 10%를 공유하며 현재 APY는 730%에 달합니다.

일반적으로:

- 현재 가격: 1.04

- 시장 가치 순위: 197

- 유통 시장 가치: 488,979,186

- TVL: 1,404,764,184

- TVL/MC:2,865

출처: 평소.돈

Anzen: 신용 자산의 토큰화

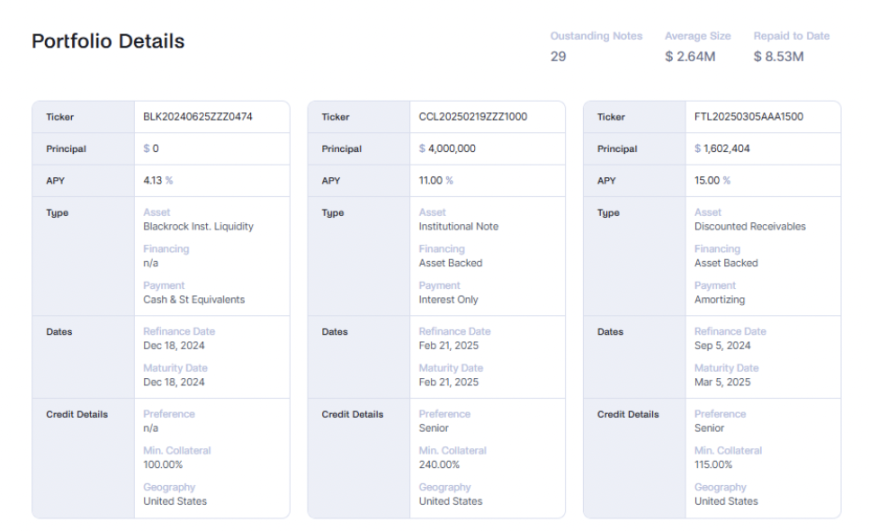

Anzen이 발행한 USDz는 현재 ETH, ARB, MANTA, BASE 및 BLAST를 포함한 5개의 공급망을 지원합니다. 기본 자산은 민간 신용 자산 포트폴리오로 sUSDz를 확보할 수 있으며 RWA 수익을 얻을 수 있습니다.

그 뒤에 있는 자산은 미국의 공인 브로커-딜러인 Percent와 협력합니다. 투자 포트폴리오의 위험 노출은 주로 미국 시장에 있습니다. 투자 포트폴리오는 다양합니다. 현재 APY는 6~7개 자산으로 약 10%입니다.

파트너는 BlackRock, JP Morgan, Goldman Sachs, Moody's Ratings, UBS 등 전통적인 금융 분야에서도 잘 알려져 있습니다.

출처: 안젠

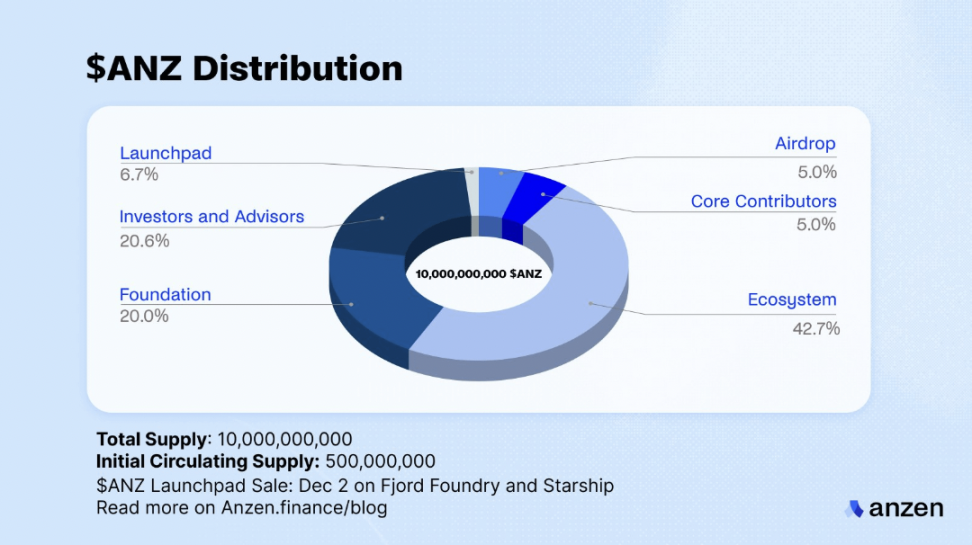

자금 조달 측면에서 Anzen은 Mechanism Capital, Circle Ventures, Frax, Arca, Infinity Ventures, Cherubic Ventures, Palm Drive Ventures, M31 Capital 및 Kraynos Capital의 참여로 시드 라운드 자금 조달에서 400만 달러를 받았습니다. 피요르드를 이용해 공모자금을 조달해 300만 달러를 성공적으로 확보했습니다.

ANZ 토큰 설계 측면에서, ve 모델을 사용하여 ANZ는 veANZ를 획득하고 프로토콜 소득 공유를 획득하기 위해 락업하고 약속할 수 있습니다.

출처: 안젠

호주:

- 현재 가격: 0.02548

- 시가총액 순위: 1,277

- 유통 시장 가치: 21,679,860

- TVL: 94,720,000

- TVL/MC:4,369

해결: Delta Neutral Stablecoin 프로토콜

Resolv에는 USR과 RLP라는 두 가지 제품이 있습니다.

- USR: ETH는 담보로 사용되며 초과 담보로 생성된 안정적인 통화입니다. 동시에 RPL은 가격 연결을 보장하는 데 사용되어 stUSR을 획득하여 수입을 얻을 수 있습니다.

- RLP: USR에는 100%가 넘는 담보가 있으며, 그 중 초과분은 RLP를 지원하는 데 사용됩니다. RLP는 RLP 토큰을 발행하거나 상환하는 데 필요한 담보 금액이 최신 RLP 가격에 따라 결정됩니다.

USR을 위한 ETH를 생성하기 위해 Resolv는 델타 중립 전략을 사용하며 대부분의 담보는 체인에 직접 저장되고 담보됩니다. 담보의 일부는 기관이 선물 증거금으로 보유합니다.

온체인 담보는 100% Lido에 예치되며, 공매도 담보 마진은 20%~30%입니다. 이는 3.3~5배의 레버리지를 사용한다는 의미이며, 그 중 47%는 바이낸스, 21%는 Derlibit에 있고 31.3%가 Hyperliquid에 있습니다(Ceffu 및 Fireblocks를 Cex 호스트로 사용).

- 수입원 : 온체인 서약 및 펀딩 비율

- 기본 보상(70%): stUSR + RLP 보유자

- 위험 프리미엄(30%): RLP

담보 풀이 $20,000의 이익을 실현한다고 가정합니다.

- 기본 보상 계산 공식은 $20,000*70%=$14,000이며, stUSR과 RLP의 TVL을 기준으로 비례적으로 분배됩니다.

- 위험 프리미엄 계산 공식은 $20,000*30%=$6,000이며 이는 RLP에 할당됩니다.

RLP가 더 많은 수익 배분을 얻는 것을 볼 수 있지만, 펀딩 비율이 마이너스 금리인 경우 RLP 풀에서 자금이 차감되고 RLP 위험도 높아집니다.

최근 Resolv는 Base 네트워크에 출시되었으며 USR 또는 RLP를 보유한 사람은 누구나 포인트를 획득하여 향후 통화 발행을 위한 기반을 마련할 수 있습니다.

관련 데이터:

- stUSR: 12.53%

- RLP: 21.7%

- TVL: 1억 8300만

- 모기지 금리: 126%