文章原名|VanEck's 10 Crypto Predictions for 2025

翻譯| IRIS

在我們進入2025年的預測之前,讓我們先回顧一下我們2024年的預測表現如何。自2023年12月提出15個預測以來,我們給自己打8.5/15分。 0.566的擊球率雖然不是完美的,但足以讓我們繼續參與。隨著比特幣(BTC)突破10萬美元,以太幣(ETH)突破4000美元,即使我們有些預測未中,這也是值得紀念的一年。

2024年加密貨幣預測回顧

比特幣現貨ETP首次亮相- (得1分)

比特幣減半順利進行- (得1分)

比特幣在2024年第四季達到歷史最高點- (得1分)

以太坊保持在比特幣之後排名第二- (得1分)

二層協議(L2s)主導以太坊活動(但L2的總鎖定價值仍低於以太坊) - (得0.5分)

穩定幣市值達到歷史新高- (得1分)

去中心化交易所獲得歷史最高份額的現貨交易量- (得1分)

Solana表現優於以太坊- (得1分)

DePIN網路採用成長- (得1分)

現在,讓我們進入主要事件:2025年的加密貨幣預測。

2025年十大加密貨幣預測

第一季加密牛市達到中期高峰,第四季創下新高

美國透過戰略儲備接納比特幣,並增加加密貨幣的採用

代幣化證券的價值超過500億美元

穩定幣的日結算額達3000億美元

AI代理的鏈上活動超過100萬個代理

比特幣L2達到100,000 BTC的鎖定價值總價值(TVL)

以太坊blob空間產生10億美元的費用

DeFi達到史上最高,DEX交易量達4兆美元,總鎖定價值達2000億美元

NFT市場復甦,成交量達300億美元

DApp代幣縮小與L1代幣的表現差距

1. 加密牛市在第一季觸及中期高點,第四季再創新高

我們認為2025年的加密牛市將持續發展,並在第一季迎來首個高峰。在這一週期的頂點,我們預計比特幣(BTC)價格將達到約18萬美元,以太坊(ETH)價格將超過6000美元。其他備受矚目的項目,如Solana(SOL)和Sui(SUI),價格可能分別超過500美元和10美元。

在經歷這一個高峰後,我們預測比特幣價格將回檔約30%,而山寨幣可能面臨高達60%的更大跌幅,市場將在夏季進入整固期。然而,秋季可能迎來復甦,主要代幣重新獲得動能,並在年底前重返或刷新歷史高點。

為判斷市場是否接近頂部,我們將關注以下關鍵訊號:

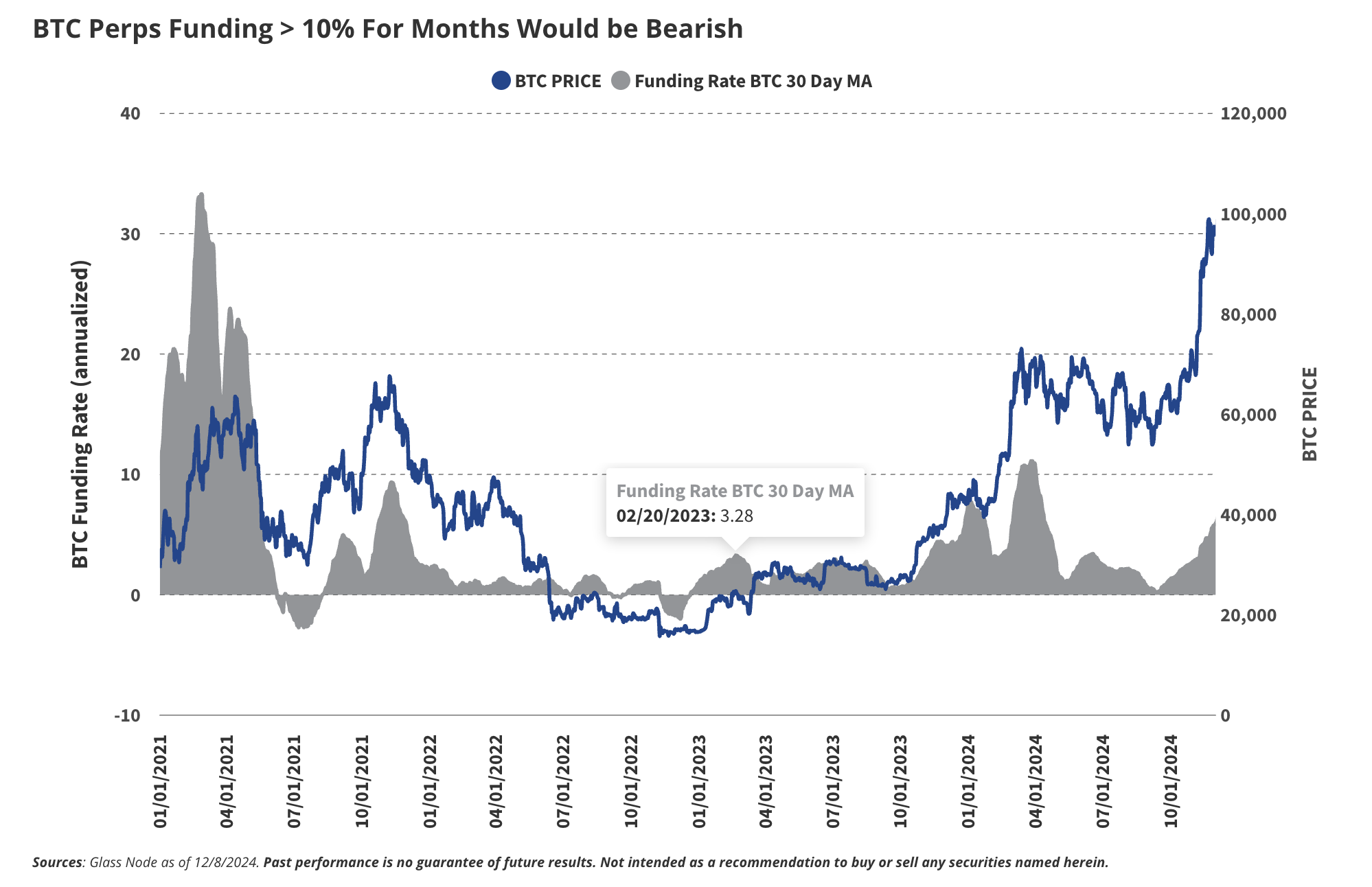

持續的高資金費率:當交易者藉入資金押注比特幣價格上漲,並願意支付超過10%的資金費率持續三個月或更長時間時,這表明市場投機情緒過於高漲。

BTC永續合約資金費率超過10%持續數月將是看跌訊號

過高的未實現利潤:如果持有比特幣的投資者中,擁有顯著帳面利潤的比例(利潤與成本的比率達到或超過70%)趨於穩定,這通常意味著市場處於狂熱狀態。

市值相較於已實現價值的過高估值:當MVRV(市值與已實現價值的比率)超過5時,這表明比特幣的價格遠高於平均買入成本,往往預示著市場過熱。

比特幣主導地位下降:當比特幣在整個加密市場中的佔比降至40%以下時,表示資金向更高風險的山寨幣轉移,這是典型的市場週期後期現象。

主流投機行為:當非加密領域的朋友紛紛發出資訊詢問一些可疑項目時,這通常是投機狂潮接近頂峰的可靠信號。

這些指標歷來是衡量市場過熱的可靠訊號,並將在我們應對2025年預期的市場週期時,為我們的市場前景提供重要參考。

2. 美國擁抱比特幣:建立戰略儲備並推動加密資產普及

唐納德·川普的當選已經為加密市場注入了顯著動力,其政府任命了一群支持加密的領導者擔任關鍵職位,包括副總統JD Vance、國家安全顧問Michael Waltz、商務部長Howard Lutnick、財政部長Mary Bessent、證券交易委員會(SEC)主席Paul Atkins、聯邦存款保險公司(FDIC)主席Jelena McWilliams,以及衛生與公共服務部長RFK Jr等。這些任命不僅標誌著反加密政策的終結,例如對加密公司及其創始人的系統性銀行服務限制,也顯示了一個將比特幣視為戰略資產的新政策框架的開啟。

加密ETP:實體創設、質押功能與新現貨核准

新的美國證券交易委員會(SEC)領導層或商品期貨交易委員會(CFTC)預計將批准多個新的現貨加密資產交易產品(ETP),包括VanEck的Solana產品。以太坊ETP功能將擴展至支援質押,為持有者提供更高的實用性,而比特幣和以太坊ETP都將支援實體創設與贖回。此外,SEC或國會可能廢除SEC規則SAB 121,這將為銀行和經紀商託管現貨加密資產打開大門,進一步推動數位資產與傳統金融基礎設施的深度整合。

主權比特幣採納:聯邦、州政府及礦業擴張

預計到2025年,美國聯邦政府或至少一個州(如賓州、佛羅裡達州或德州)將建立比特幣儲備。聯邦層面,這項措施更可能透過行政命令以財政部的外匯穩定基金(ESF)實施,儘管兩黨合作立法仍是潛在的變數。同時,部分州政府可能會單獨採取行動,將比特幣視為對抗財政不確定性的避險工具,或作為吸引加密投資與創新的手段。

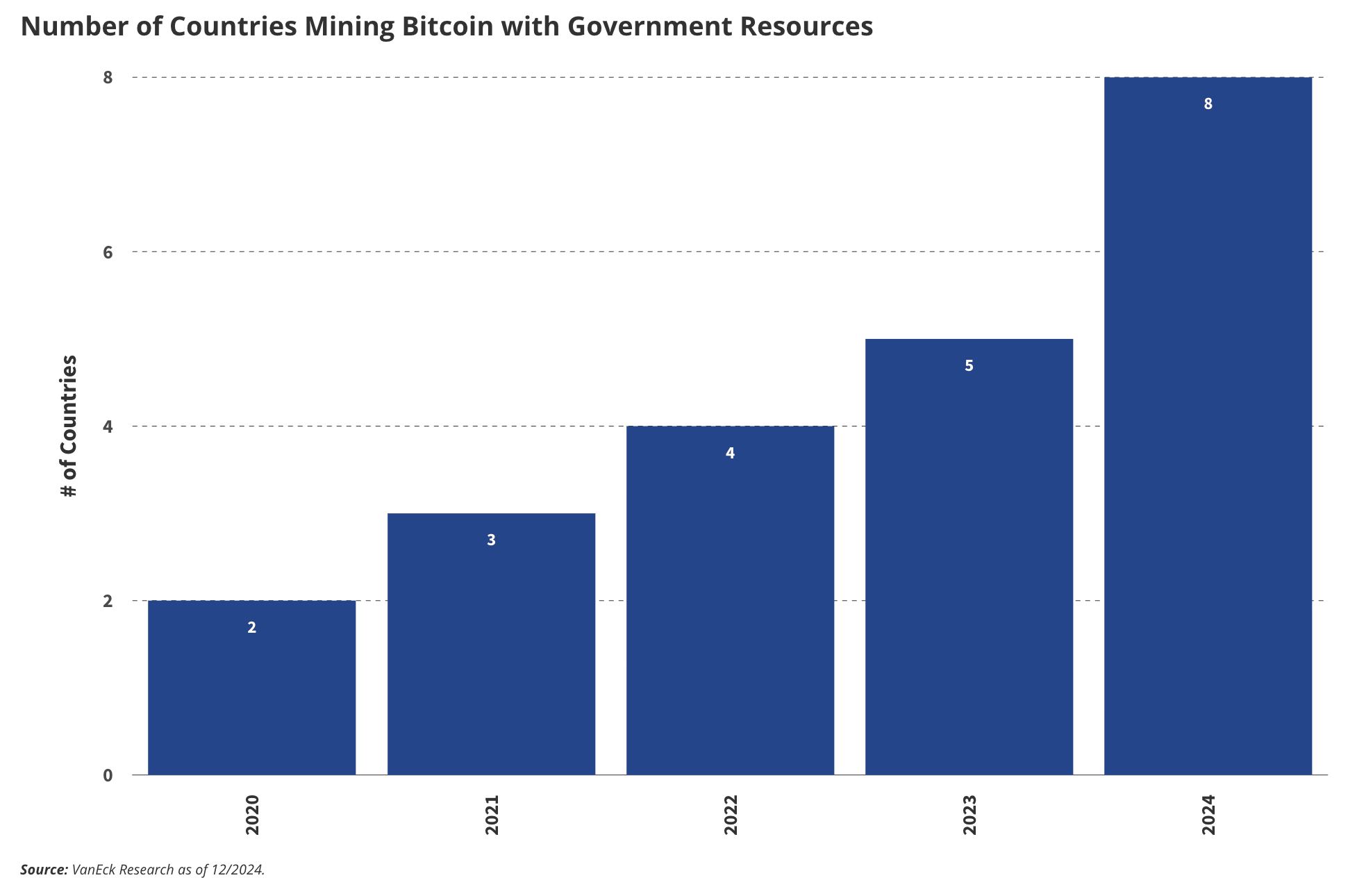

在比特幣挖礦方面,使用政府資源參與挖礦的國家數量預計將達到兩位數(目前為7個)。這一趨勢受到金磚國家(BRICS)採納熱潮的推動,尤其是俄羅斯已表示意圖以加密貨幣結算國際貿易,進一步凸顯比特幣在全球經濟戰略中的重要性。

利用政府資源挖掘比特幣的國家數量

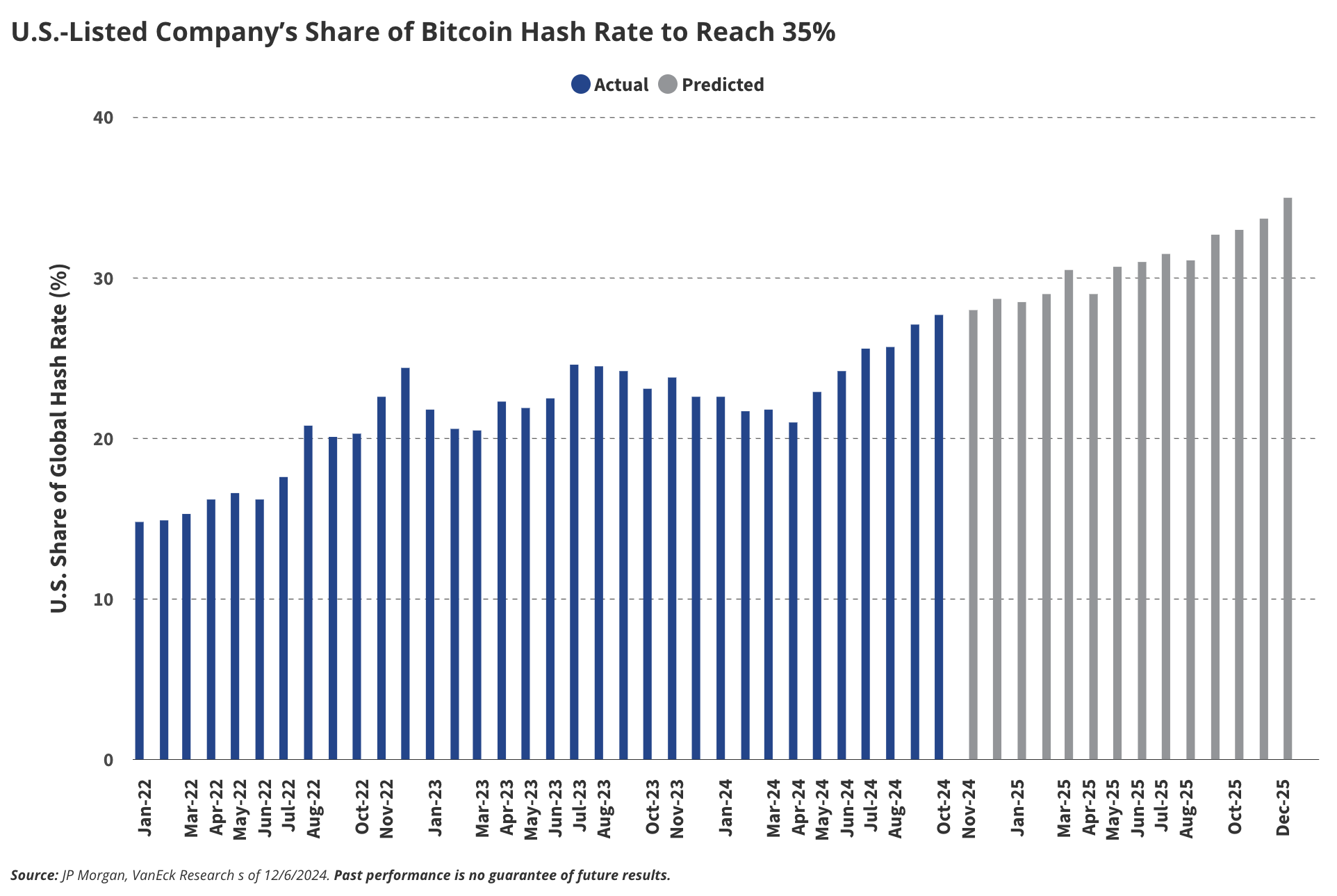

我們預計這項支持比特幣的政策立場將在更廣泛的美國加密生態系統中產生連鎖效應。由於監管的明確性和激勵措施,全球加密開發者中位於美國的比例將從19%上升至25%,吸引更多人才和企業回歸。同時,美國的比特幣挖礦業將蓬勃發展,全球挖礦算力中由美國貢獻的份額將從2024年的28%成長至2025年底的35%。這一增長得益於廉價能源和可能的稅收優惠政策。這些趨勢將共同鞏固美國在全球比特幣經濟中的領導地位。

美國上市公司的比特幣算力佔比預計達35%

企業比特幣持有量:預計成長43%

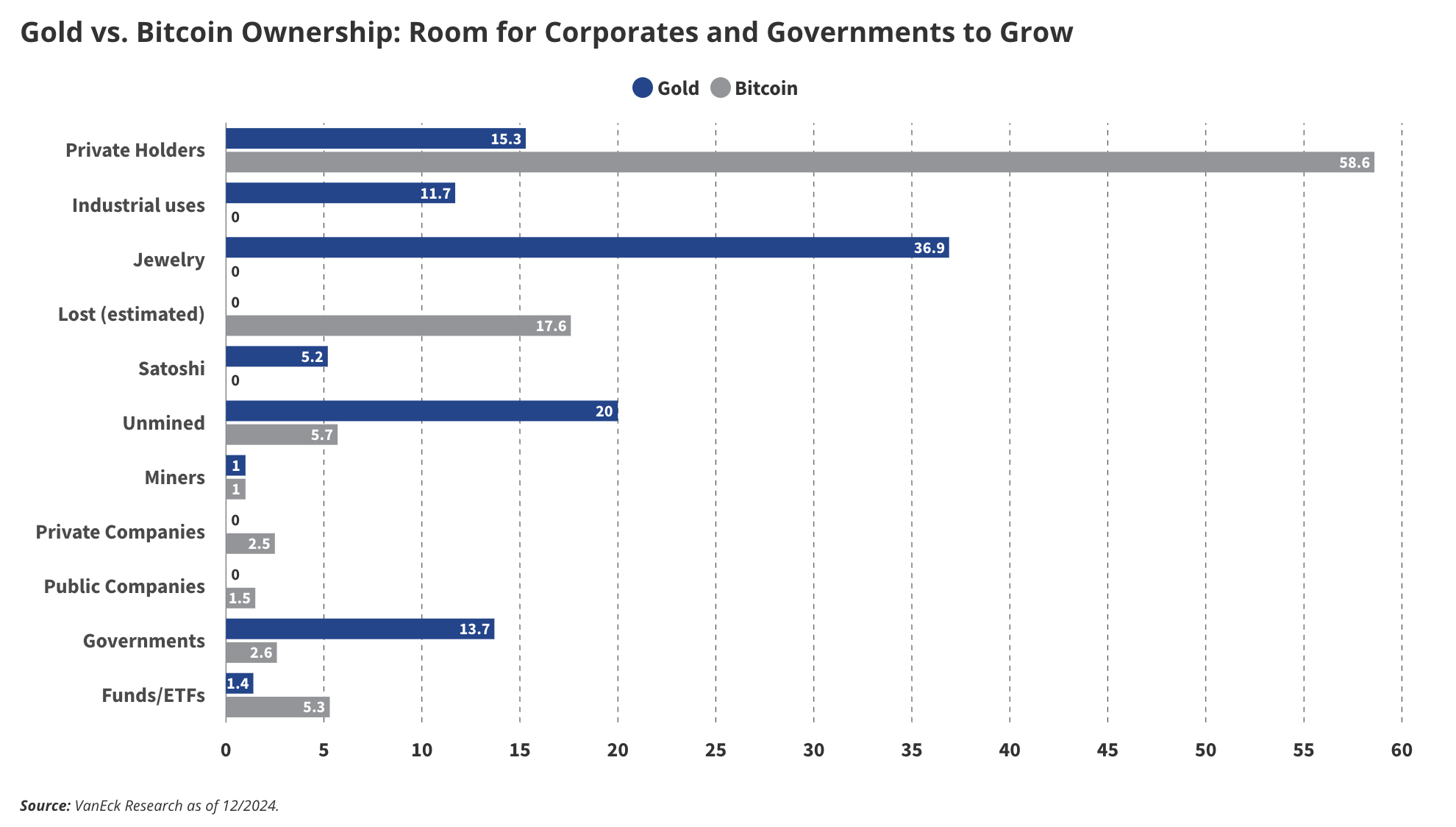

在企業採用方面,我們預期公司將繼續從散戶持有者手中累積比特幣。目前,有68家上市公司在其資產負債表中持有比特幣,而這一數字預計將在2025年增加到100家。值得注意的是,我們大膽預測,私人和上市公司持有的比特幣總量(目前為76.5萬BTC)將在明年超過中本聰的持有量(110萬BTC)。這意味著企業比特幣持有量將在未來一年內實現43%的顯著成長。

黃金vs. 比特幣持有量:企業和政府仍有成長空間

3. 證券代幣化價值突破500 億美元

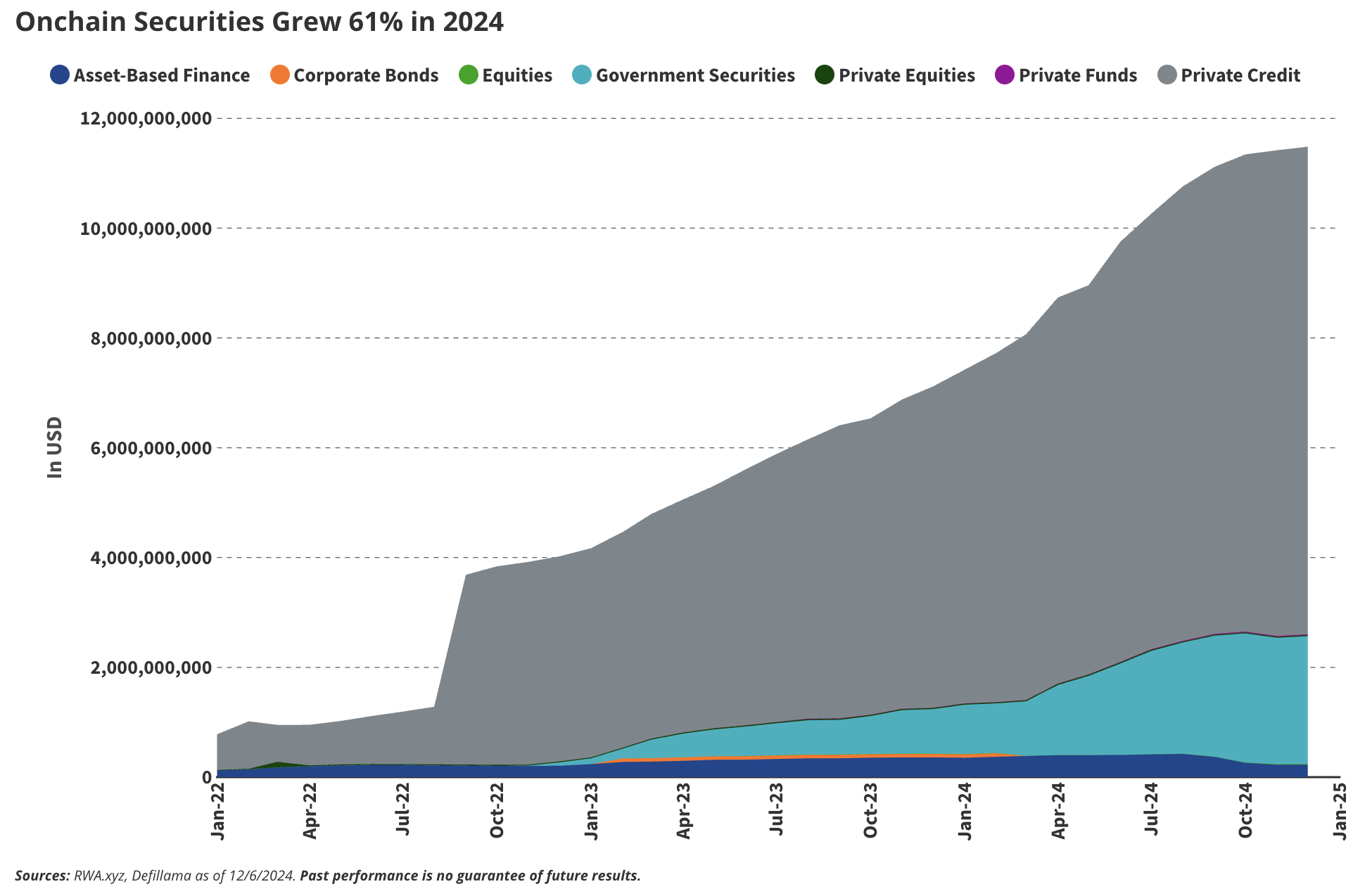

2024 年鏈上證券成長61%

加密軌道承諾透過提高效率、去中心化和更大的透明度來打造更好的金融體系。我們認為,2025 年將成為證券代幣化的爆發之年。目前,區塊鏈上已有約120 億美元的證券代幣,其中大多數(95 億美元)是透過Figure 的半許可區塊鏈Provenance 發行的私募信貸證券。

未來,我們看到在公共鏈上發行證券代幣的巨大潛力。我們推測,投資者將有許多動機推動僅在鏈上發行的股票或債務證券。明年,我們預計像美國存託信託與結算公司(DTCC)這樣的實體將支持代幣化資產在公共區塊鏈和私有封閉基礎設施之間無縫過渡。這項動態將促使針對鏈上投資者的反洗錢(AML)和了解你的客戶(KYC)標準的形成。作為一個大膽的預測,我們預期Coinbase 將採取前所未有的舉措,將其股票(COIN)代幣化並部署到其BASE 區塊鏈上。

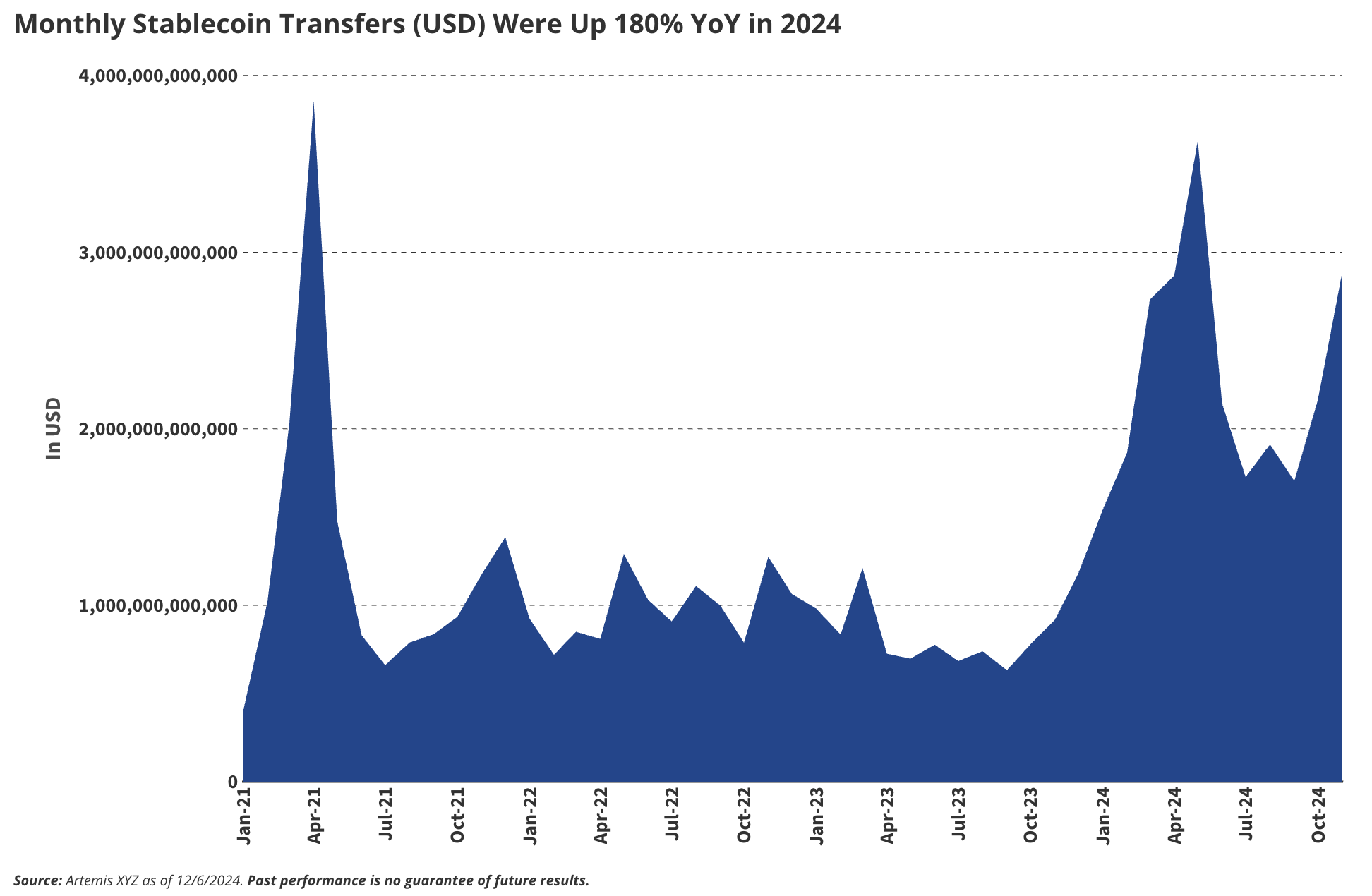

4. 穩定幣每日結算量將達3,000 億美元

2024 年穩定幣月度交易量較去年同期成長180%

穩定幣將從加密交易中的小眾角色躍升為全球商業的重要組成部分。到2025 年底,我們預期穩定幣每日結算量將達到3,000 億美元,相當於美國存託信託與結算公司(DTCC)目前交易量的5%,相較於2024 年11 月的約1,000 億美元日均交易量增加了三倍。其被主要科技公司(如蘋果和谷歌)以及支付網路(Visa、Mastercard)採用,將重新定義支付的經濟模式。

除了交易之外,匯款市場也將迎來爆發性成長。例如,美墨之間的穩定幣轉帳可能成長5 倍,從每月8,000 萬美元增加到4 億美元。原因何在?快速交易、成本節約,以及數百萬用戶對穩定幣從實驗工具轉變為實用工具的信任。儘管區塊鏈技術的採用仍在討論中,穩定幣正在成為推動其發展的「特洛伊木馬」。

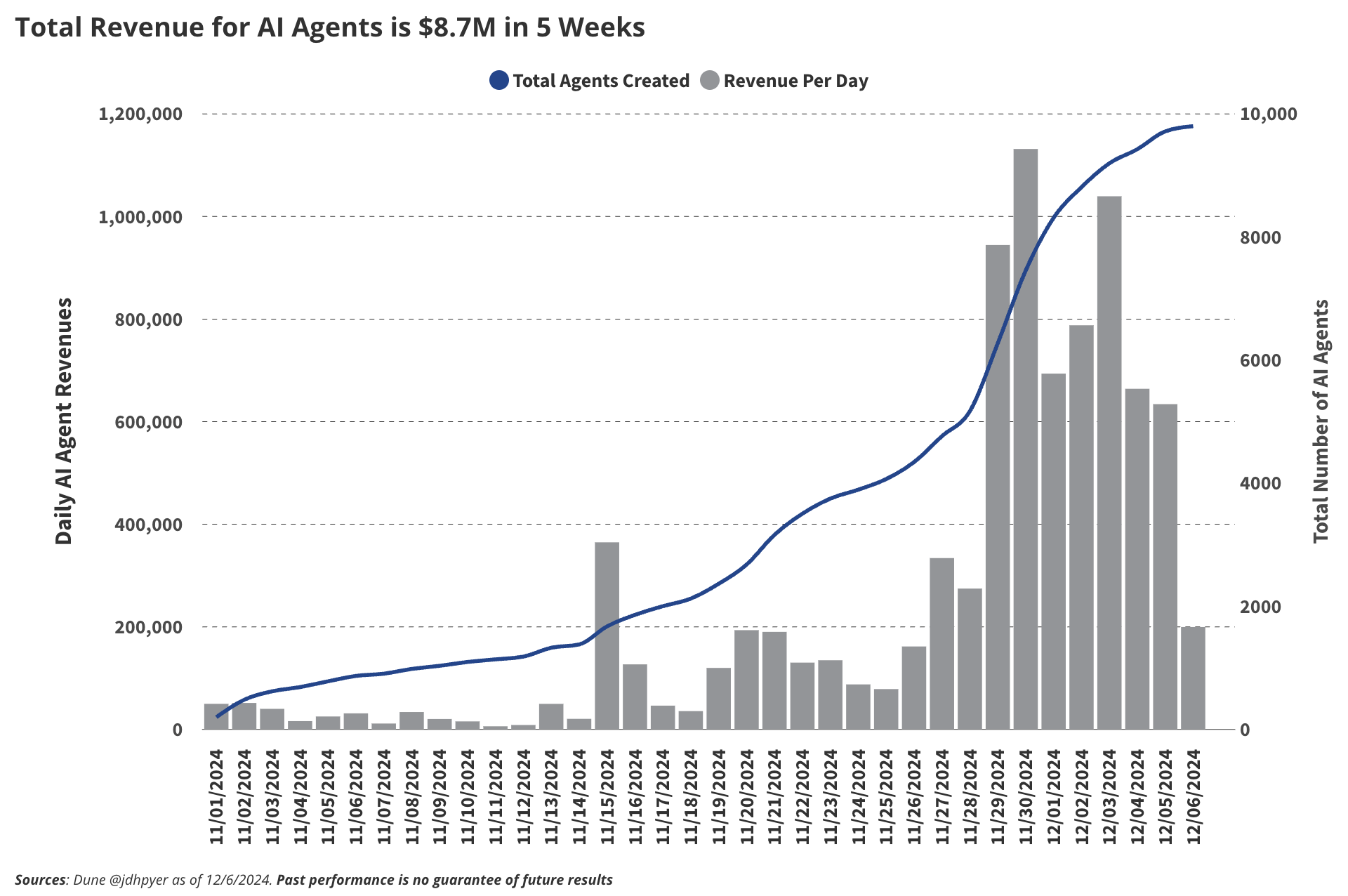

5. AI代理的鏈上活動將超過100萬個

AI代理商在5週內總收入達870萬美元

我們認為,2025年最具吸引力且有望引發大規模應用的敘事之一是AI代理(AI Agents)。 AI代理是專門化的人工智慧機器人,旨在幫助用戶實現特定目標,例如「最大化收益」或「提升X/Twitter的互動率」。這些代理程式透過自主調整策略來優化結果。 AI代理通常被輸入大量資料並訓練以專注於某一領域。目前,像Virtuals這樣的協定為任何人提供了創建執行鏈上任務的AI代理的工具。透過Virtuals,即使是非技術背景的人也可以利用去中心化的AI代理貢獻者,如微調人員、資料集提供者和模型開發者,來創建自己的AI代理。這種模式將催生大量代理,這些代理的創造者可以透過租賃代理產生收入。

目前,代理開發的主要方向集中在DeFi領域,但我們相信,AI代理的應用將超越金融活動。它們可以作為社交媒體影響者、遊戲中的電腦玩家以及消費者應用中的互動伴侶或助手。已有一些代理商成為重要的X/Twitter影響者,例如Bixby和Terminal of Truths,其粉絲數量分別達到了92,000和197,000。因此,我們相信,代理商的巨大潛力將推動2025年新增超過100萬個新代理商的誕生。

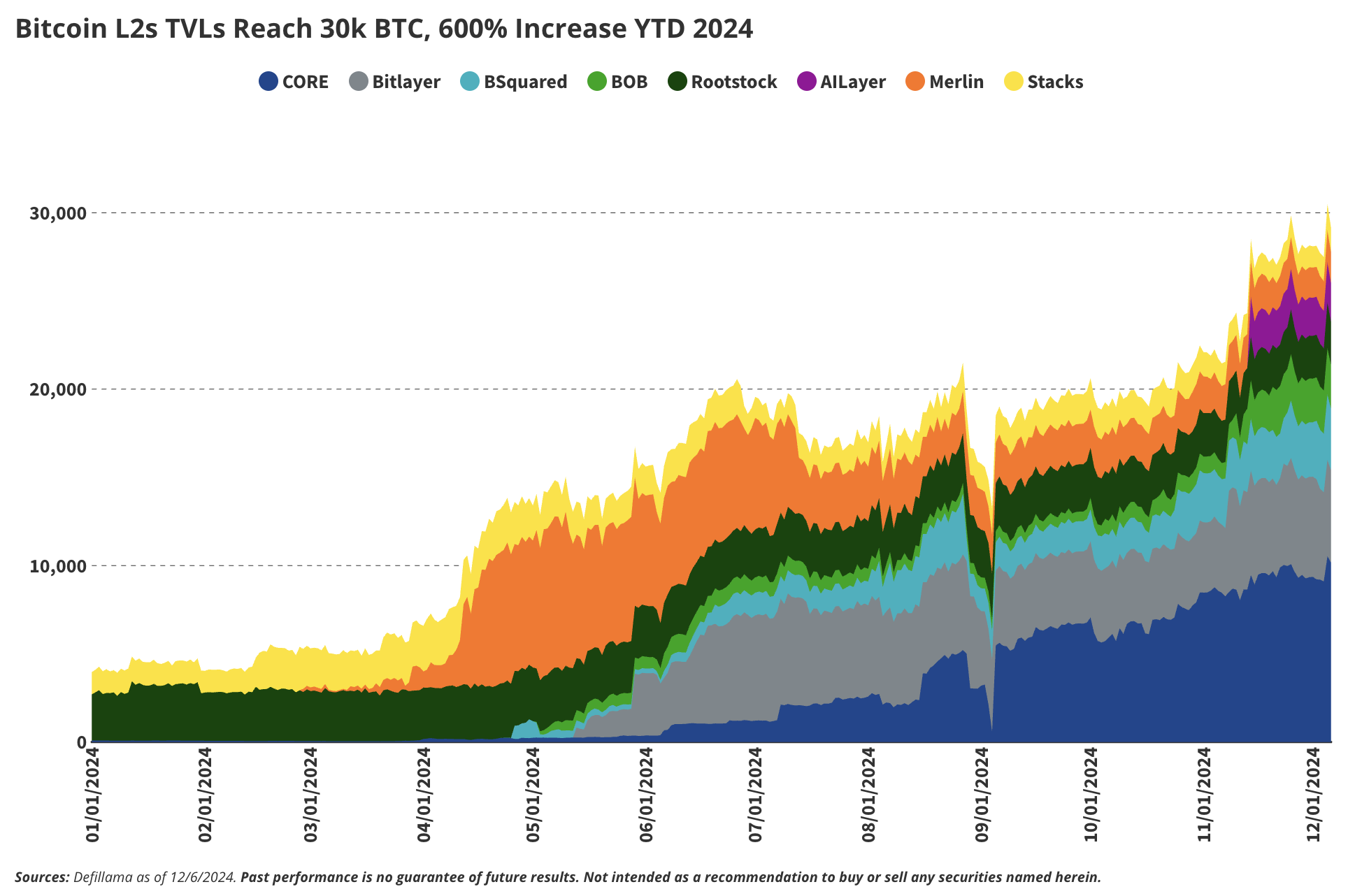

6.比特幣Layer2的總鎖倉價值(TVL)將達到100,000 BTC

比特幣Layer2的TVL在2024年年增600%,達到30,000 BTC

我們正在密切關注比特幣二層網路(Layer-2,L2)區塊鏈的崛起,這些技術有潛力徹底改變比特幣生態系統。透過擴展比特幣網路的能力,這些L2解決方案能夠顯著降低延遲並提高交易吞吐量,從而解決比特幣基礎層的限制。此外,比特幣L2還透過引入智慧合約功能進一步拓展比特幣的應用潛力,這將推動圍繞比特幣構建的強大去中心化金融(DeFi)生態系統。

目前,比特幣可以透過橋接或包裝的形式從比特幣區塊鏈轉移到智慧合約平台,但這些方式依賴第三方系統,容易受到駭客攻擊和安全漏洞的威脅。比特幣L2解決方案旨在透過直接與比特幣基礎層整合的框架來解決這些風險,從而減少對中心化中介的依賴。儘管流動性限制和採用障礙仍然存在,但比特幣L2承諾提升安全性和去中心化,為比特幣持有者提供更大的信心,並積極參與去中心化生態系統的使用和發展。

如圖所示,比特幣Layer2解決方案在2024年經歷了爆炸性成長,總鎖倉價值(TVL)超過30,000 BTC,年增幅達600%,約30億美元。目前已有超過75個比特幣Layer-2項目正在開發,但只有少數項目可能在長期內實現大規模採用。

這一迅猛增長反映了BTC持有者對資產收益產生和更廣泛用途的強烈需求。隨著鏈抽象技術和比特幣Layer2逐漸成熟為適合終端用戶的可用產品,比特幣也將成為DeFi的重要組成部分。例如,Sui上的Ika平台或Near的鏈抽象技術(由Infinex使用)展示了創新的多鏈解決方案如何增強比特幣與其他生態系統的互通性。

透過支援安全高效的鏈上借貸及其他無需許可的DeFi解決方案,比特幣Layer2和抽象技術將比特幣從被動的價值儲存轉變為去中心化生態系統中的活躍參與者。隨著採用規模的擴大,這些技術將為鏈上流動性、跨鏈創新以及更全面的金融未來釋放巨大的潛力。

7. 以太坊區塊空間費用收入達10億美元

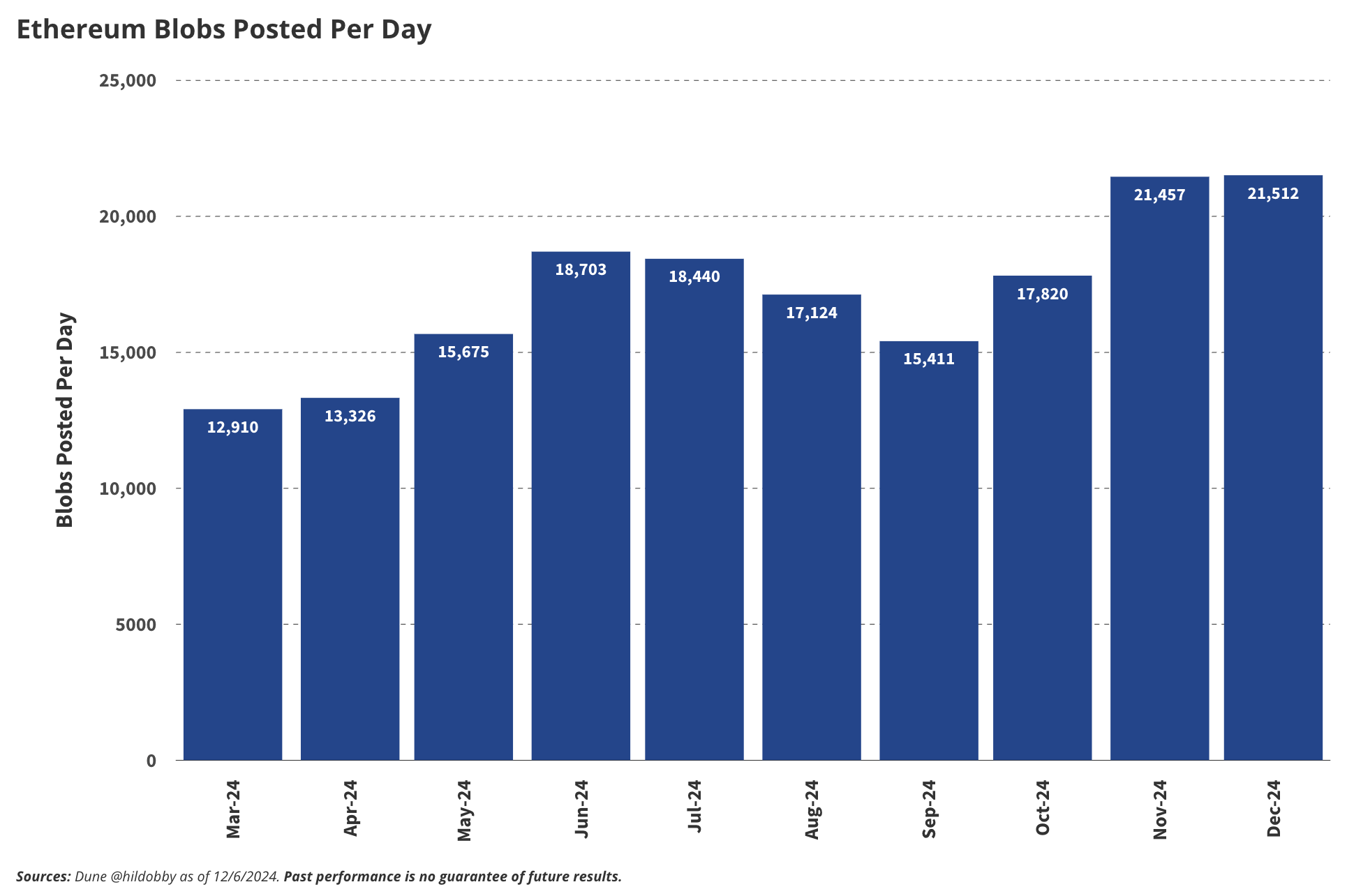

每天發布的以太坊區塊數據

以太坊社群正在積極討論其透過區塊空間(Blob Space)從二層網路(L2)獲取的價值是否足夠。區塊空間是以太坊擴展計畫中的關鍵組件,作為一個專門的資料層,L2網路會將其交易歷史壓縮後提交到以太坊主網,並以每個區塊為單位支付ETH費用。雖然這項架構支撐了以太坊的可擴展性,但目前L2對主網路的回饋價值有限,其毛利率約為90%。這現象引發了人們的擔憂,認為以太坊的經濟價值可能過度地向L2網路傾斜,導致基礎層資源未被充分利用。

儘管最近區塊空間的成長有所放緩,但我們預計到2025年其使用量將大幅增長,主要受到以下三個關鍵因素的推動:

二層網路(L2)的爆炸性成長:以太坊L2的交易量正以超過300%的年化成長率快速成長,用戶為追求更低成本、更高吞吐量的環境,紛紛將DeFi、遊戲和社交應用程式遷移至L2。隨著面向消費者的去中心化應用(dApps)在L2上的廣泛普及,更多交易回流至以太坊主網進行最終結算,這將顯著增加對區塊空間的需求。

Rollup技術最佳化:Rollup技術的進步,例如更有效率的數據壓縮和更低的區塊空間數據提交成本,將鼓勵L2在以太坊上儲存更多的交易數據,從而在不犧牲去中心化的情況下實現更高的吞吐量。

高費用用例的引入:企業級應用程式、zk-rollup支援的金融解決方案以及現實世界資產的通證化將推動高價值交易的發展。這些用例對安全性和不可篡改性的優先需求將增加市場對支付區塊空間費用的接受度。

到2025年底,我們預計區塊空間費用將超過10億美元,而目前幾乎微不足道的水平相比是一次巨大的飛躍。這一成長將鞏固以太坊作為去中心化應用最終結算層的核心地位,同時增強其從快速擴展的L2生態中捕獲價值的能力。以太坊的區塊空間將推動網路擴展,並成為關鍵的收入來源,平衡主網與L2之間的經濟關係。

8. DeFi創下歷史新高:去中心化交易所交易量達4兆美元,總鎖倉量2000億美元

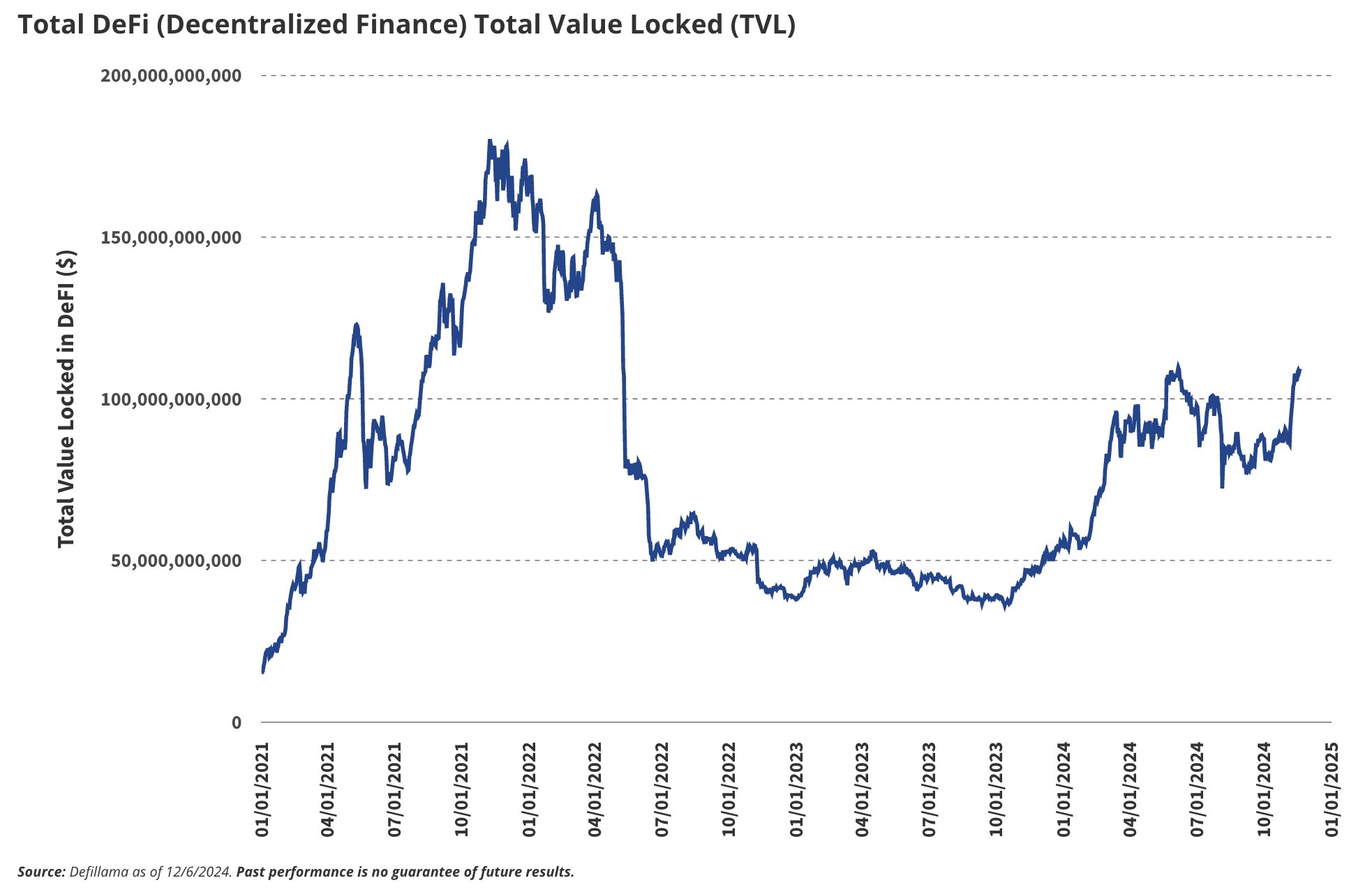

DeFi(去中心化金融)總鎖倉量(TVL)

儘管去中心化交易所(DEX)的交易量已創下歷史新高,無論是絕對值還是相較於中心化交易所(CEX)的佔比,但去中心化金融(DeFi)的總鎖倉量( TVL)仍比史上高峰低24%。我們預計,到2025年,DEX交易量將超過4兆美元,佔CEX現貨交易量的20%,主要受AI相關代幣的興起和新型面向消費者的dApp的推動。

此外,證券通證化及高價值資產的湧入將進一步推動DeFi的發展,為其提供全新的流動性和更廣泛的應用場景。因此,我們預計,到2025年底,DeFi的TVL將反彈至超過2000億美元,這反映了去中心化金融基礎設施在不斷發展的數位經濟中的日益需求。

9. NFT市場復甦,交易量達300億美元

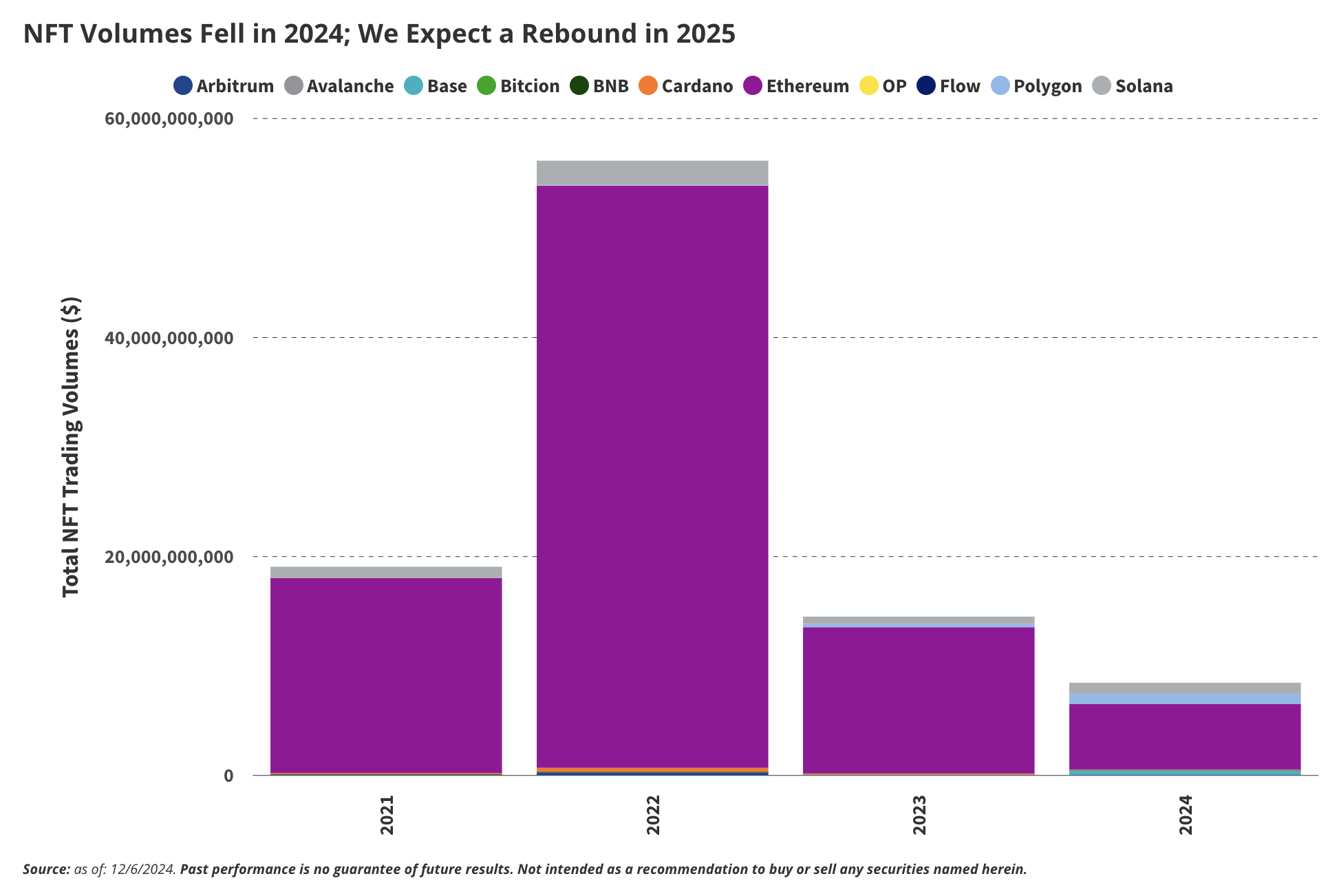

NFT交易量在2024年有所下滑;我們預計2025年將會反彈

2022–2023年的熊市對NFT產業造成了嚴重衝擊,交易量自2023年以來暴跌39%,較2022年更是銳減84%。雖然可替代代幣(fungible token)的價格在2024年有所回升,但大多數NFT卻表現落後,價格疲軟、交易活動低迷,直到11月迎來了一個轉折點。儘管面臨這些挑戰,少數優秀項目透過強大的社區紐帶,超越了純粹的投機價值,逆勢而上。

例如,Pudgy Penguins 成功轉型為消費品牌,透過收藏玩具打開市場;而Miladys 則在諷刺性網路文化中獲得了文化影響力。同樣,無聊猿遊艇俱樂部(Bored Ape Yacht Club,BAYC) 繼續作為主導文化力量發展,吸引了品牌、名人以及主流媒體的廣泛關注。

隨著加密財富的復甦,我們預期新一代富裕用戶將不再僅將NFT視為投機性投資,而是作為具有持久文化和歷史意義的資產進行多元化配置。像CryptoPunks 和BAYC 這樣的成熟系列,由於其強大的文化價值和相關性,將從這一趨勢中受益。儘管BAYC 和CryptoPunks 的交易量仍遠低於其歷史高峰(以ETH計價分別下降約90%和66%),但其他項目如Pudgy Penguins 和Miladys 已超越了其先前的價格高點。

以太坊繼續在NFT領域佔據主導地位,承載了大多數重要的NFT系列。 2024年,以太坊佔了71%的NFT交易量,我們預計這一比例將在2025年上升至85%。這種主導地位也體現在市場市值排名中,以太坊NFT佔據了前10名中的全部席位以及前20名中的16個位置,突顯了以太坊在NFT生態系統中的核心作用。

儘管NFT交易量可能無法重現先前週期中的狂熱高點,但隨著市場逐步向可持續性和文化價值傾斜,而非單純的投機熱潮,我們認為年交易額達到300億美元是可行的,這相當於2021年高峰的約55%。

10. 去中心化應用程式(DApp)代幣逐步縮小與L1代幣的表現差距

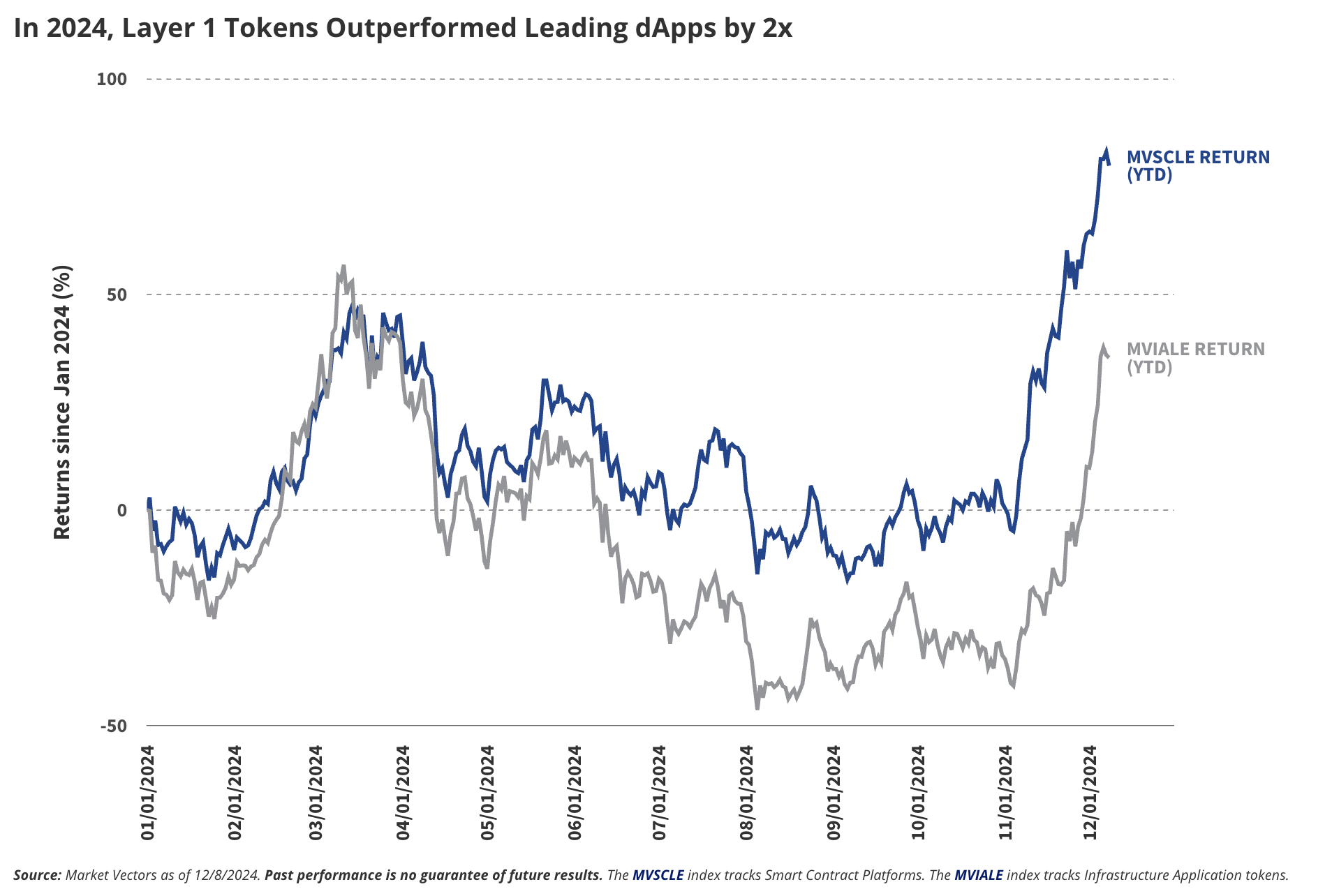

2024年,Layer 1(L1)區塊鏈代幣的表現是領先DApp代幣的兩倍

2024年多頭市場的一個顯著特徵是,與去中心化應用(dApp)代幣相比,Layer-1(L1)區塊鏈代幣表現優異。例如,追蹤智能合約平台的MVSCLE指數年初至今已上漲80%,而應用代幣的MVIALE指數同期僅上漲35%。

然而,我們預期這一趨勢將在2024年下半年發生轉變。一系列全新dApp的推出將帶來創新且實用的產品,為其代幣注入更多價值。在主要主題趨勢中,人工智慧(AI)成為dApp創新的突出領域。此外,去中心化實體基礎設施網路(DePIN)計畫也具有巨大的吸引力,有望吸引投資者和用戶的興趣,推動L1代幣與dApp代幣之間的表現差距逐步縮小。

這一轉變強調了在不斷演變的加密市場中,應用代幣的成功越來越依賴其實用性和產品與市場的契合度。