波瀾壯闊的前景在加密世界中徐徐展開,經過幾輪牛熊血洗之後,各種創新性產品不斷湧現。達瓴智庫在2018年底《達令研報|加密投資基金投資參與方式與市場概況》(鏈接:https://mp.weixin.qq.com/s/5zCUABsW0Nvnj2Wob-smHg )一文中,重點提及開放金融對傳統金融行業的衝擊。而如今的DeFi表現,基本驗證了我們當時的判斷,甚至超出預期。

一、基金和Crypto funds

在閱讀本文之前,我們先來釐清兩個基本概念。

(一)如何解讀基金?

在以“散戶”投資人為主的A股市場,投資者對基金這個詞一定不陌生,市場上也存續著各種類型的基金供大家選擇。以股票型基金為例,我們耳熟能詳的有:食品飲料型基金、白酒基金、半導體基金等諸如此類的名詞。這些基金,因為投資行業不同、投資標的不同,故叫法也不同。

根據投資標的,基金還有很多分類,例如債券型基金、貨幣基金、偏股型基金、偏債型基金、股債雙棲靈活配置型基金等。

基金名字,直觀反映基金的契約屬性,這是傳統基金的又一特點。比如說白酒型基金,顧名思義,該基金的投資標的主要為白酒行業個股,比如貴州茅台、五糧液,但如果該基金投資房地產行業個股如万科A,或者保利地產,則違反了基金的契約精神。

成長型基金,主要指投資處於成長期的個股的基金集合。根據企業所處的生命週期,可分為:初創期、成長期、成熟期和衰退期。如果成長期基金去投資處於成熟期或者衰退期的企業,顯然有悖於基金的契約精神。

而封閉式基金和開放式基金是按照基金的贖回期和購入流程進行的分類,相較於封閉式基金,開放式基金對用戶更加友好:允許用戶在一定時期內可以靈活地進行贖回或申購,投資門檻也相對較低,成為了大部分基金投資者的最佳選擇。

但高風險對應著高收益,封閉式基金雖然存續期較長、流動性較差、投資門檻較高,卻有著更高的收益率,更適合長期投資的中高端用戶。

了解了這些,我們就很容易理解,基金的風險和收益本質取決於所投標的的屬性。以偏股型基金為例,基金投資組合的阿爾法係數或系統性風險利率、個股的貝塔係數或者非系統性風險利率,以及個股在整個投資組合中的權重,幾乎決定了基金的風險特徵。

若權重較大的個股都是處於高風險、高收益的行業,那麼這個基金就具備了高風險、高收益的屬性;反之,權重佔比較大的個股都處於低風險、低收益的行業,那麼這個基金具備了低風險、低收益的特徵。

在股票型基金中,既然基金是由個股組成的,為什麼人們不直接買個股,而要多此一舉買基金呢?那是因為基金可以為投資者帶來兩大好處:

一是分散風險,就是我們常說的把雞蛋放在不同的籃子,相對於單隻股票,同時買多隻股票可以降低投資風險;

二是對於資金量較少,卻又想博取相對較高超額收益的投資者而言,通過申購或者買入相應的基金,是一個不錯的選擇。

(二)如何解讀Crypto funds?

在理解了基金的本質和好處之後,加上分佈式網絡的概念,其實就是Crypto funds的雛形。區塊鏈時代也被成為Web 3.0時代,和互聯網Web 2.0時代最大不同在於,通過改進網絡的共識機制,繞開了中心化機構,實現了分佈式、點對點的信息傳遞。

而用這種分佈式、點對點的網絡架構,去賦能傳統行業,就延伸出了加密世界中的諸多生態, DeFi(分佈式金融)就是其中的一個熱門大類。

Crypto funds作為DeFi賽道中新的一員,它的特質與表現也同樣吸足了眼球。以上我們提到了Crypto funds最核心的特點在於其通過區塊鏈技術的分佈式治理,實現了點對點的傳輸。

相較於傳統基金,Crypto funds還有一個特點:那就是在資產選擇上,選擇的均是加密資產。

而在區塊鏈行業,Crypto funds可以在幾大DEX交易平台上運行,如UNI、LRC、AAVE、MKR、COMP、YFI、SNX、ZRX、UMA。也可以在智能鏈上運行,如BSC、Heco等,一些先鋒產品也嘗試在Solana等公鏈上運行。

DEX作為加密資產的匯集中心,有著豐富的資產品種,也成為了Crypto funds的天然孵化器。 Crypto funds也充分運用了DeFi原有的資產管理平台的透明化、風控環節獨立化、資產管理平台分佈化等特徵,給用戶帶來了更多的自主權和便捷性,並由專業的基金經理負責管理,相較於傳統基金,它具備了更好的流動性和相較於Crypto funds更低的投資門檻。

與傳統基金相似,Crypto funds也能分散加密世界中的資產風險。相較於傳統的股票市場,加密世界完全是市場化的運作機制,是7*24小時的不間斷交易。因此加密世界的波動也完全是市場化的波動,節奏比傳統的金融市場快很多。

以中國的A股市場做對比,A股市場都有明確的開盤、收盤時間、每日交易次數以及股價漲跌幅的限制,但加密世界中的交易不存在這樣的規定。因而加密世界往往伴隨著更高的交易頻次、更大的市場波動、更高的收益率、相對應的,也具有更高的風險。

而Crypto funds的誕生,可以在高收益的加密市場基礎上去平衡風險,把雞蛋放在不同的籃子裡,允許投資者一次投資不同領域的加密資產,平衡資產配置,幫助投資者在獲得相應較高的收益的基礎上,去承擔比Token交易更低的風險。

當然這裡作者需要提醒的是,與傳統基金相比較,由於資產門類的差異,Crypto funds依然會存在較高的風險,以上提到的Crypto funds的低風險,僅僅是和加密世界裡的Token對比,所以參與者需要自己權衡好利弊。

目前加密世界中的基金項目依然處於早期發展階段,但是已經有聚焦於Crypto funds的項目針對於基金方向做出了項目上的開發,使得普通投資者有了更安全、更穩健和更便捷的選擇。

尤其是疫情以來,對那些沒有信用評級與積蓄,並因疫情失去工作的人來說,GameFi、DeFi以及Crypto funds扮演了一個穩定和安全的工具性角色。人們無需經過任何人審批,也不會面臨投資門檻,僅投入時間成本便可賺取收益。

二、傳統基金操作方式和Crypto funds的操作方式比較

(一)傳統基金

在傳統基金中,基金由託管人託管、基金管理人進行管理,用戶參與基金投資時,首先要了解一支基金的基本情況,比如基金是屬於哪一類型,基金投向,年化收益率是多少,基金經理的基本情況,基金的申購渠道,申購、贖回費用等一系列信息的確認。

其次用戶在申購基金之後,需要等待T+2天的確認時間,且有時間限制,如遇節假日需要延順,並且用戶在每一次買進或賣出時,都會需要支付一定的手續費;最後用戶在取出基金賬戶的資產時,各類基金的到賬時間也不確定,不能保證隨取隨出。

(二)Crypto funds

Crypto funds的操作相對傳統基金的操作較為簡單。 Crypto funds中的投資對象主要是各類加密資產。用戶只需要將賬戶裡的加密資產,投入到一個合適的基金池,基金平台就會按照既定的規則對基金池裡的加密資產進行操作。

由於基金是在不同的加密資產上進行投資,用戶的投資風險將會被分散,相比於一種資產的投資,採用基金的投資方式會相對穩健一些。那麼這些基金又是如何操作的呢?接下來作者以Hotpot V2為例,帶大家一步步熟悉下操作方式。

Hotpot V2目前主要支持USDT、USDC和ETH等3種加密資產,用戶只需擁有這3種加密資產中的其中1種即可。

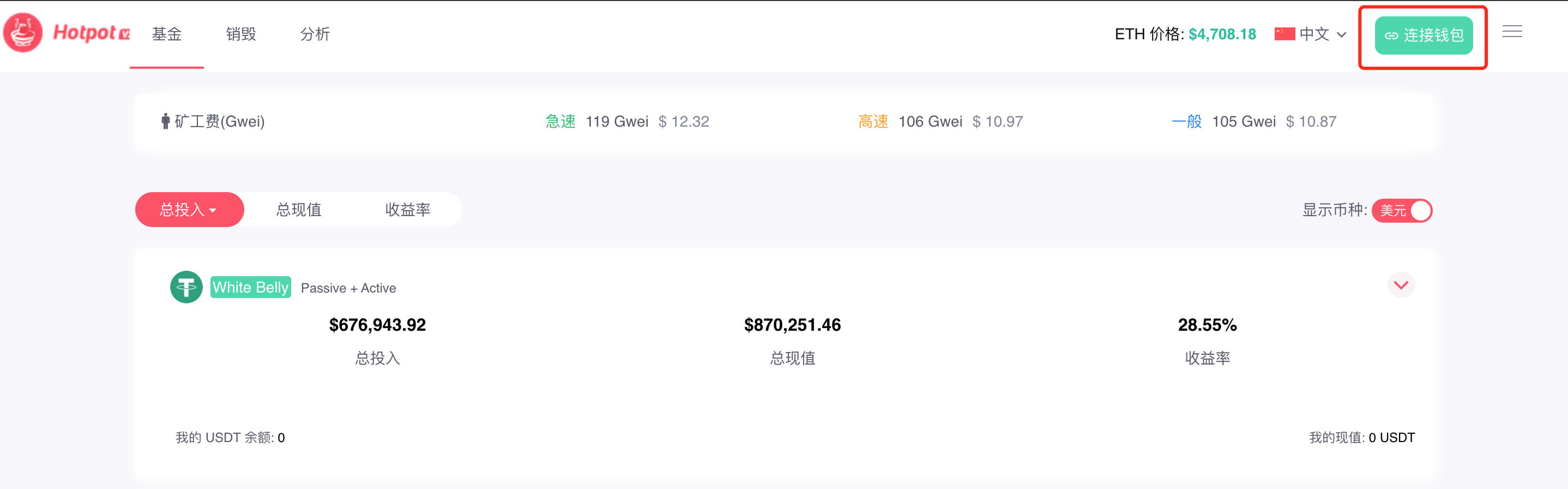

第一步,用戶打開Hotpot V2平台,連接支持以太坊網絡的錢包,連接成功後,可看到USDT、USDC、ETH等基金的一些基本信息,包括總投入、總現值、實時收益率以及各種基金中加密資產的分佈情況。

圖片來源:Hotpot V2 官網https://app.hotpot.fund/Fund

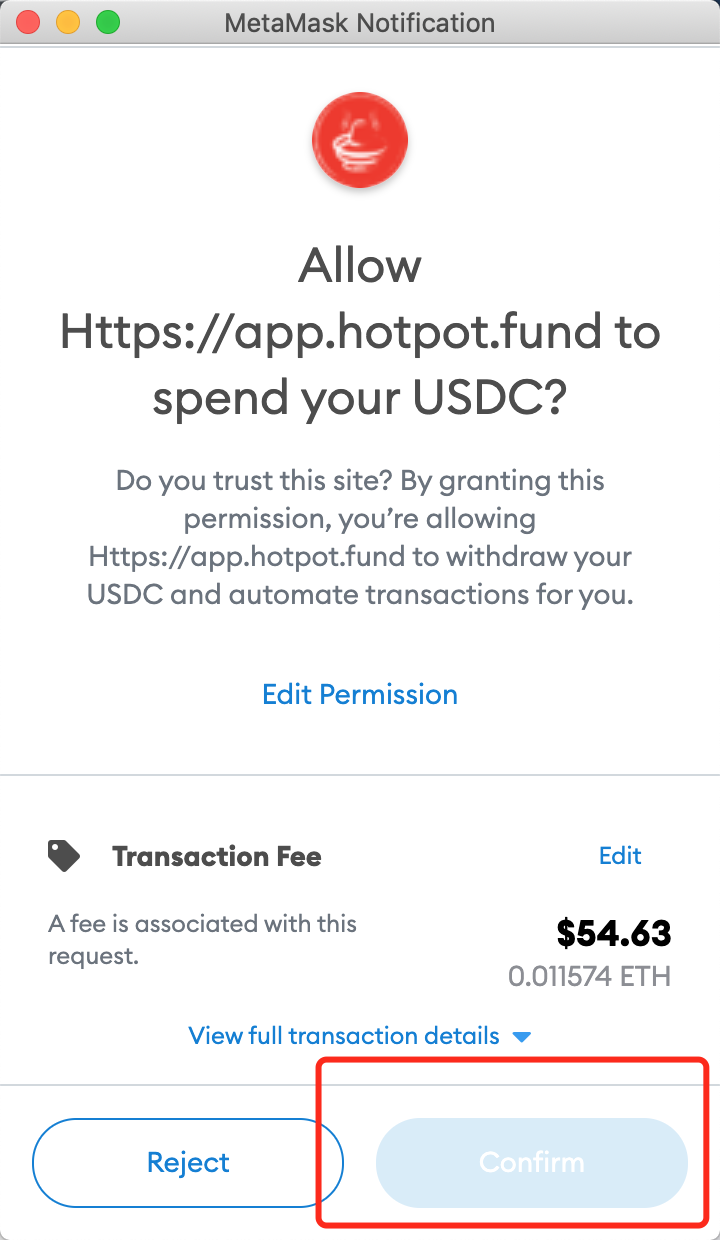

第二步,確認錢包中至少預留0.1ETH(用作Gas費),用戶根據自己的判斷對USDT、USDC、ETH等3類資產進行選擇,可以選擇1個基金也可以選擇多個基金,但每個基金首次操作時需要授權一次,需要支付少量Gas費。

圖片來源:Hotpot V2 官網https://app.hotpot.fund/Fund

第三步,對選擇的基金進行授權,並對該基金進行投資。選擇好數量以後,用戶的投資基金的操作步驟就結束了,之後會有專業的基金經理對這些基金進行投資操作。

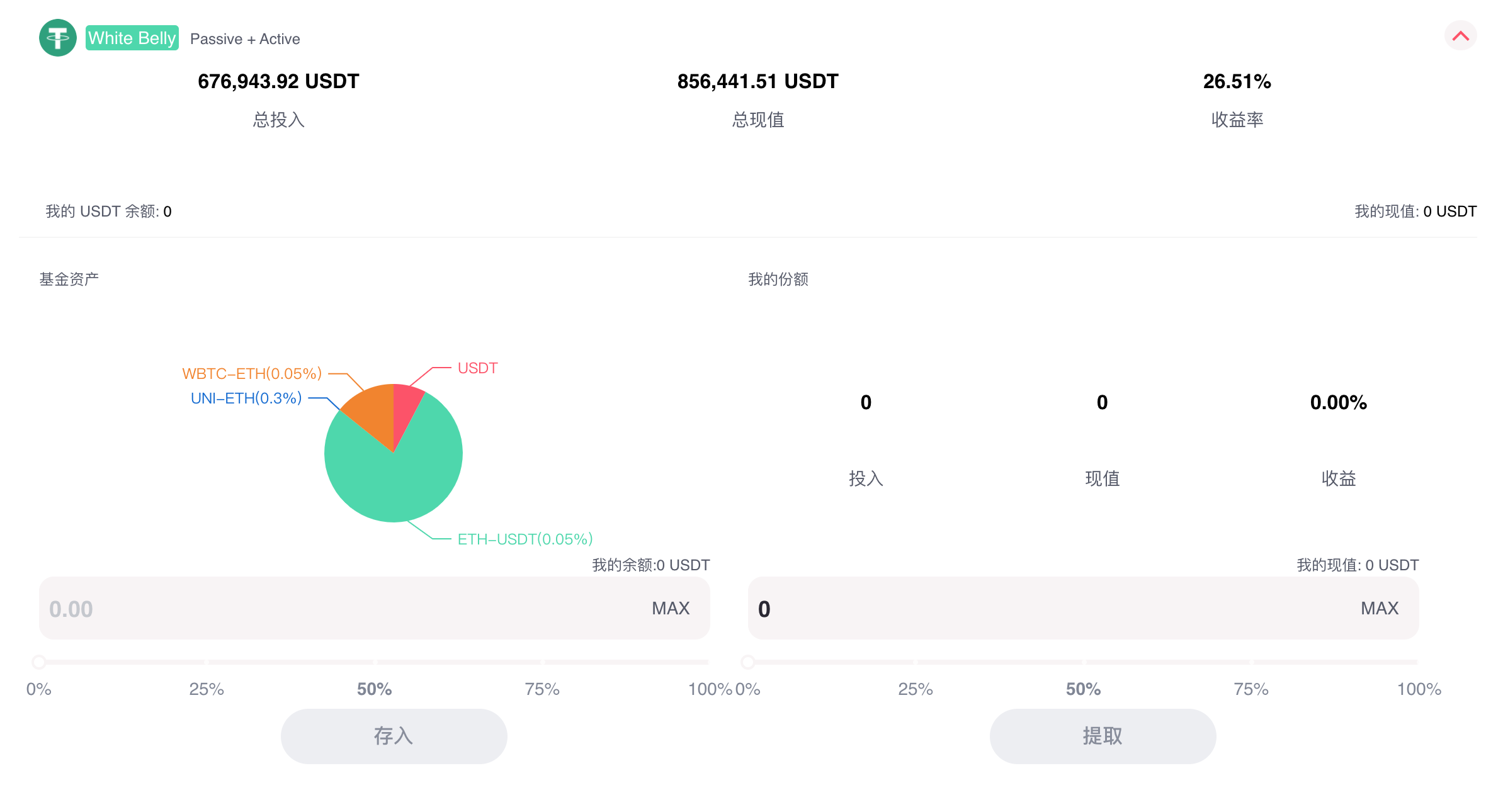

圖片來源:Hotpot V2 官網https://app.hotpot.fund/Fund

當然,Hotpot V2也對此設置了一系列的規則,基金經理會收取用戶投資收益的10%作為管理成本,而基金經理只能管理定向投資,不能私自將資產轉移至其他賬戶,以此來保障所有用戶的資金安全。除此之外,用戶可以隨投隨取,沒有任何的手續費。

圖片來源:Hotpot V2 官網https://app.hotpot.fund/Fund

從Hotpot V2的操作方式來看Crypto funds的操作方式相比於傳統基金來說,非常的簡單明了,也很容易上手。 Crypto funds的出現,對於用戶來說是一種新的選擇,也是一種能夠提高資金利用效率的新型投資方式。

三、傳統基金和Crypto funds的價值捕獲比較

(一)傳統基金的價值所在

一般投資者受限於專業知識、資金量大小、時間精力、技術水平等因素,在股票投資上,通常很難勝出。權威數據統計表明,長期來看,投資者在投資過程中出現“七虧二平一盈”是一種常態。

另一種方式是通過股票型公募基金產品來投資,這類產品具有專業管理、分散風險、嚴格監管、信息透明等特點,能夠讓投資者用較小的資金參與股票的投資。

作者比較推薦的是指數型基金,如滬深300之類。在90年代巴菲特就說過,“通過定期投資指數基金,一個什麼都不懂的業餘投資者往往能夠戰勝大部分的專業投資者”。事實證明,如果定期投資指數基金,收益會跑贏絕對大多數投資者,尤其在國內。

圖片來源於網絡

根據易方達數據,2004年12月31日至2021年5月12日,滬深300全收益指數的年化收益率達到12.58%,累計加權收益率558%。

但是,作者本人曾從事金融行業的投顧類業務,並非所有人能像作者一樣,一下子就持有滬深300這樣的指數基金。大部分的基金投資者,聽信親戚朋友的推薦,從而在基金產品的選擇上兜兜轉轉,盈利的概率雖然比股票類產品大,總體上仍然屬於低盈利的類型。不過,長期投資於此類資產,可以較好地跑贏通脹、獲得較好的收益。這也是傳統基金的投資價值之一。

傳統基金的安全性如何保障呢?

傳統基金的安全性,主要來源於多個方面:基金資產的財產安全、投資標的的市場風險和基金管理人的道德風險。

一般而言,基金由第三方銀行進行託管、基金資產不可挪做他用且接受監管部門監管,基金的資金安全相對有保障。但在市場風險和基金管理人的道德風險層面,卻很難進行量化。

例如,一隻基金本應該投資傳統行業,但基金經理在業績排名的驅使下,可能違反基金契約,轉而投向風險較高的新興產業,這可能為基金資產的安全帶來一定隱患。

遇到此種情況,基金持有人只能通過基金持有人大會、法律手段或者監管層的窗口指導督促基金管理人履行基金義務,按照基金合同內容配置相應標的以確保基金財產安全。

傳統基金的另一資產安全隱患來源於基金經理的道德風險。例如,基金經理不顧個股的風險溢價幫助相關利益方實現“高位接盤”,或者投資一些連續跌停的個股,都可能導致基金資產受損。

(二)Crypto funds的價值捕獲

Crypto funds有趣的地方在於,這些資金組合都在鏈上同時又具備足夠的安全性,無論是技術還是保管方式上的創新,都足以打開新金融世界的大門;

這些投資金額都在你的錢包裡面,不用承擔相應的基金管理黑匣子風險;類似定期存款可以實現隨存隨取,卻無需承擔市場波動風險。這一切,充分體現了Crypto funds的創新價值,也構成了它的風險特徵。

1、安全性

(1)技術安全性

Crypto funds一般都建立在分佈式交易平台或者智能公鏈上。一般而言,多驗證節點的確權方式會增加資金的安全性。同時,還有一些其他方式提升鏈上資金的安全。

以Hotpot為例:

①合約已經由知名安全公司知道創宇進行過嚴格審計;

②Hotpot目前在Uniswap V3上運營,Uniswap V3的安全性已經得到驗證,同時底層是以太坊;

③權限安全管理:基金經理只能在已經受信Token中進行選擇,組成投資組合。 Hotpot 團隊有在智能合約中設置受信Token,基金經理無權調整受信Token,也無法自行提取出來。

(2)投資策略安全性

與很多DEX的機槍池相比,加密基金資產組合的投資策略,相對而言是一個長遠而又穩健的方式。具體而言特點如下:

①機槍池需要用戶自行選擇,如投資標的和價值判斷;Hotpot則是專業的事情交給專業團隊來運作,由基金經理進行資產配置,並根據市場情況,隨時對投資組合和持倉做出調整;

②Hotpot的整體投資策略偏於保守穩健,以保護本金安全為第一要義,不會過於追求最高收益率。因此投資組合中會配置一定比例的穩定Token,以平抑Token的價格波動帶來的風險。

2、便捷性/易於上手

我們只要把熱錢包TP或者Metamask裡面,充上ETH和USDT,連上Hotpot.fund,就可以開始Hotpot體驗之旅。一鍵存入,一鍵提取。隨存隨取,非常簡單。

3、流動性和無常損失

一旦加入流動性收益,在加密市場整體Token價格下跌時,Hotpot可以對沖損失;在Token價格上漲時會增厚收益。相對於機械持有現貨和做二級市場操作的風險,從上半年的操作結果當中,我們更傾向於在牛市中獲利出局。

因此,作為一個成熟和專業的投資者,通過穩健型的基金模式,獲得確定性的收益,落袋為安,才是牛市中的上佳之選。

4、Crypto funds的經濟生態測算數據和二級市場支撐

傳統基金的盈利模式來源於對股票等二級市場的投資收益;機槍池和Crypto funds的價值來源於三種:項目本身平台Token的價值、所投標的的Token價值、經濟模型的價值積累;收益來源包括流動性收益、Token價格波動、流動性獎勵3部分。

機槍池更看重的是流動性獎勵,Crypto funds更看重的是流動性收益,Hotpot主要以確定性的手續費收益。這樣的差異,也注定了Hotpot走的必是長遠而穩健的投資路線。

仍然以Hotpot為例,其基金生態相當於一隻小的DEX。那麼,我們怎麼看待它的投資價值呢?

首先,達瓴智庫一直看好的是通縮經濟模型。 Hotpot的平台Token HPT,初始設置時就是一個通縮型Token,共計100萬枚。當每隻基金產生併計提收益時,就有10%的HPT被銷毀,同時對應的這10%分紅歸HPT的投資者所有。

其次,Hotpot的收益還來源於交易手續費和Token價格上漲的收益。交易手續費是交易就能產生,這一部分收益是穩健型收益,同時交易手續費和分紅的收益,會補充到HPT的價值當中去。

再次,用戶除了享受基金收益,還可以通過質押基金份額獲得HPT,從而獲得更多的收益,這也是多重收益保障。

四、Crypto Funds的風險

Crypto Funds風險有不少,限於篇幅不再多說。以Uni V3為例,有以下交易短板:

(一)頭寸調整的風險和滑點、交易手續費

1、頭寸需要調整

為了提高資金效率,LP可以在Uni V3設置較為狹窄的價格區間,同時需要根據當前價格是否落在頭寸價格區間內,對頭寸進行調整。

但這個過程中潛藏著損失風險,頻繁調整頭寸的LP將遭受嚴重的交易損失。

2、頻繁調整頭寸的無常損失,Uni V3大於V2

在Hotpot上運營基金期間,我們觀察發現,每一次頭寸調整,LP要承受的交易損失,使得V3的無常損失會遠大於V2版本。

在價格上漲的過程中,LP被動賣出ETH進行流動性做市,交易方向與Trader相反; 而在調整頭寸時,則是作為Trader,在當前價格主動買入ETH。為了完成頭寸調整,LP需要接受這樣的交易損失。

在價格下跌的過程中,LP需要被動買入跌後的ETH;因此在調整頭寸時,LP需要主動在當前價格賣出,再一次接受和確認了交易損失。

如果價格波動頻繁,而LP每一次都做對應的頭寸調整,其手續費收益無法補償交易價格損失,LP將遭受實質性做市的虧損。

(二)正確姿勢

選擇和跟隨專業人士,在不確定性中尋找確定性。

因此,如果讀者你們跟我們一樣,想獲得專業的Crypto funds的投資收益,則需要在Hotpot上選擇一個收益比較高的Crypto funds進行嘗試,而不要輕易自己建立一隻Crypto fund s,用真金白銀去輕易冒險。

五、未來可持續性發展

隨著技術的發揮發展,Crypto funds的存在會讓更多想獲取更高收益的投資者投身其中,人群會形成從傳統金融向加密金融進行遷移的現象,從而有更多的人了解到這個⾏業卻不僅僅是Crypto funds,Crypto funds的存在也向外來的投資者打開了這扇大門,引入了更多的人參與其中,作為普通交易者想獲得穩定高額回報的同時盡可能的避免高風險,因此Crypto funds成為了絕大多人的最佳選擇。

本文為達瓴智庫公眾號原創,內容旨在信息傳遞,不構成任何投資建議。

作者:Maggie、Amber|Daling、Jane、尹舉新丨達瓴智庫

校對:Maggie、尹舉新、Jane丨達瓴智庫

編輯:Shine丨達瓴智庫

排版:Shine、炯炯丨達瓴智庫

審核:Amber丨達瓴智庫

Reference List:

[1]Uniswap v3 白皮書

[2]Uniswap v2 白皮書

[3]Hotpot 白皮書

[4]Hotpot操作頁面

[5]達令研報|加密投資基金投資參與方式與市場概況

https://mp.weixin.qq.com/s/5zCUABsW0Nvnj2Wob-smHg

[6]達令研報|去中心化金融網絡的建立與嘗試用例

https://mp.weixin.qq.com/s/XAozp7N144YcSLe3_ksdLw