原文作者: Chase Devens , Messari

編譯:Zen,PANews

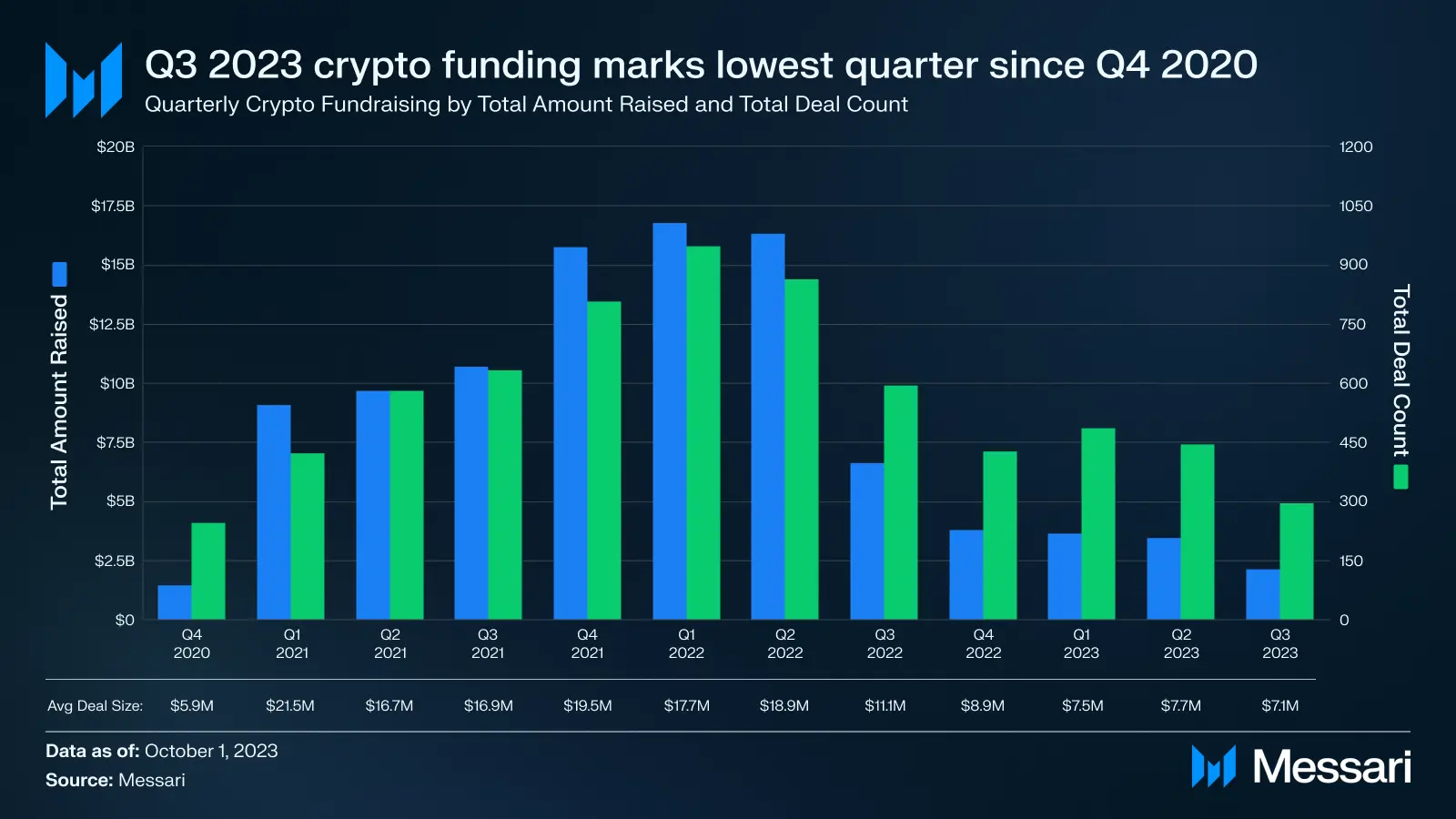

加密貨幣產業的融資數據可能是該產業持續熊市的最佳例證。自2022年初以來,多季呈下降趨勢,2023年第三季也不例外,其總融資額和交易數量都創下了自2020年第四季以來的新低。季度完成297筆融資,總資金規模接近21億美元,較上一季下降36%。

融資集中在早期階段

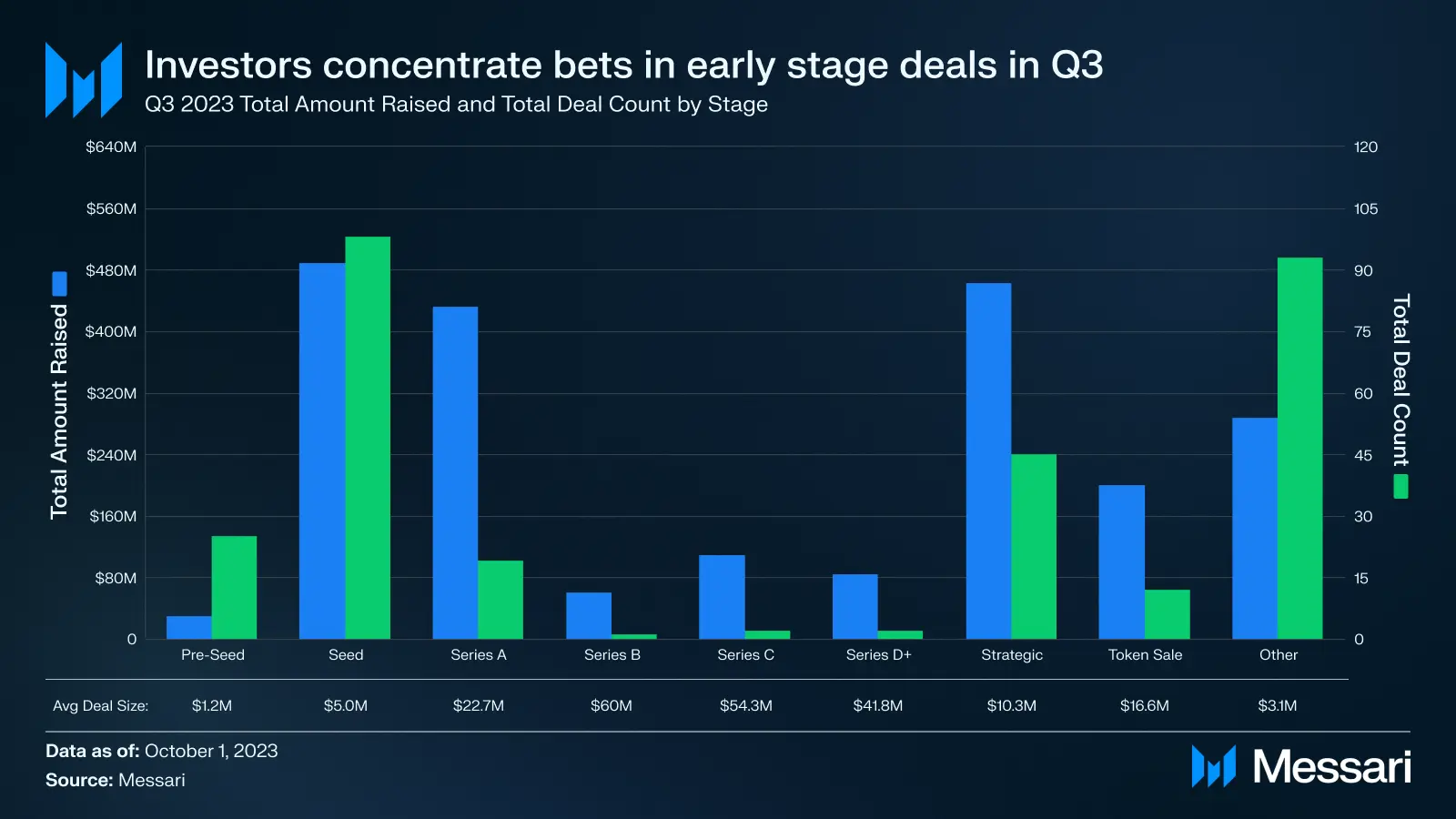

將第三季的融資事件按階段劃分後,我們可以看到大多數集中在早期階段(包括預種子輪、種子輪和A輪交易)。其中種子輪融資佔最大份額,累計共98輪融資籌集4.88億美元。不同融資階段的數量變化趨勢表明,在過去三年中,一級市場正在進行從後期專案(B輪或後續融資輪次)向早期專案的重大轉變。

具體來說,早期階段投資的交易佔比從2020年第四季的37%增加到2023年第三季的48%,而與之對應,後期交易的交易份額從2020年第四季的8%下降到2023年第三季的1.4%。這表明投資者正在進行熊市投資策略,他們試圖為具有潛在巨大上升空間的早期項目提供資金,當市場情緒最終轉向積極方向時,這些項目或將帶來更多回報。

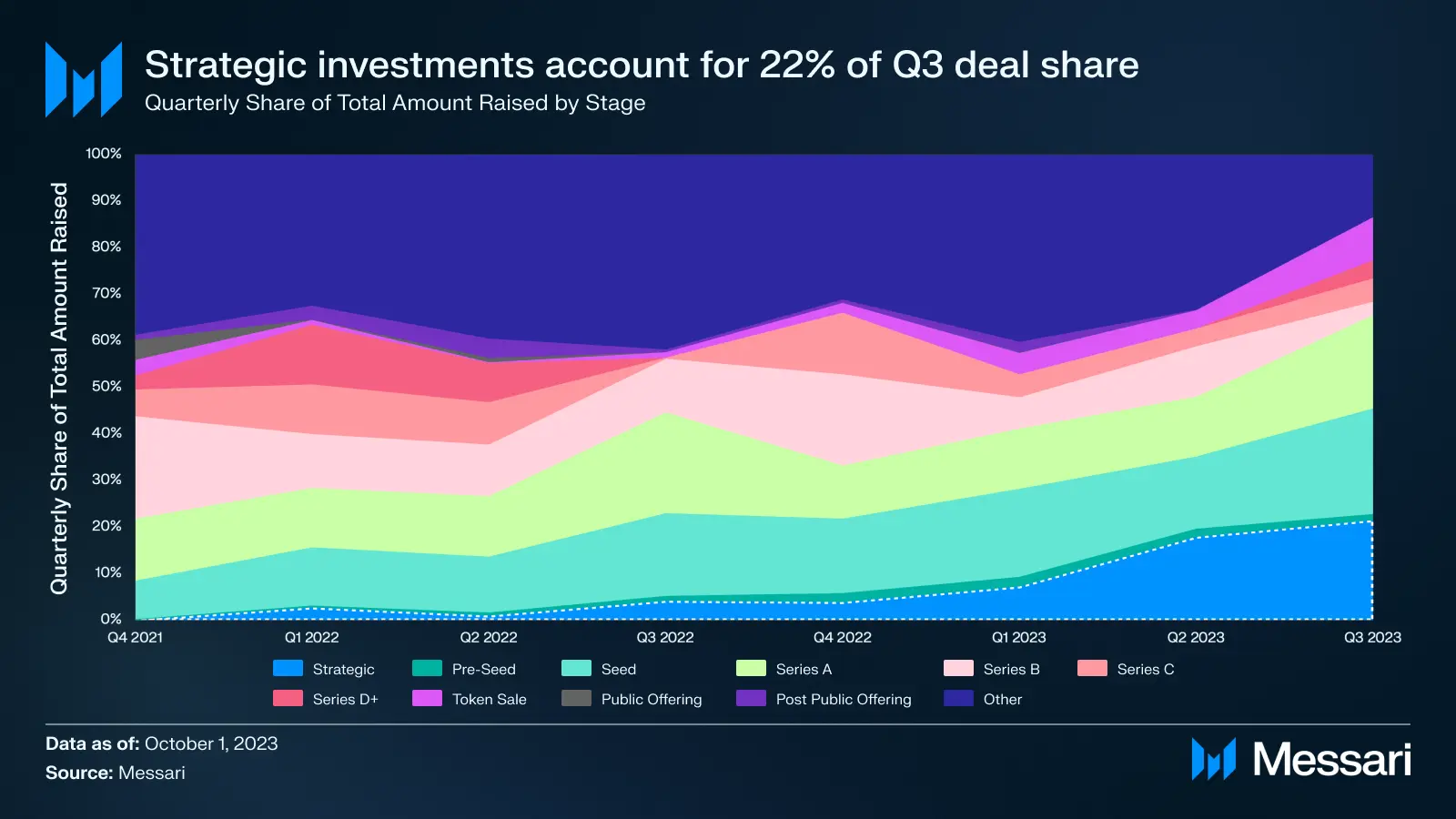

第三季還有大量以策略投資形式提供的資金,其中最突出的是企業和私募股權交易,例如伊斯蘭加密專案Islamic Coin完成2億美元融資。在整個熊市期間,戰略融資交易一直在穩步增加。在2021年第四季多頭高峰期,策略輪融資僅佔總融資份額的0.2%。 2023 年第三季度,這一比例攀升至22%,這說明嚴峻的市場條件正迫使專案籌集短期過渡資金或最終被更大的專案收購。

各賽道投融資狀況

基礎設施、DeFi和遊戲三足鼎立

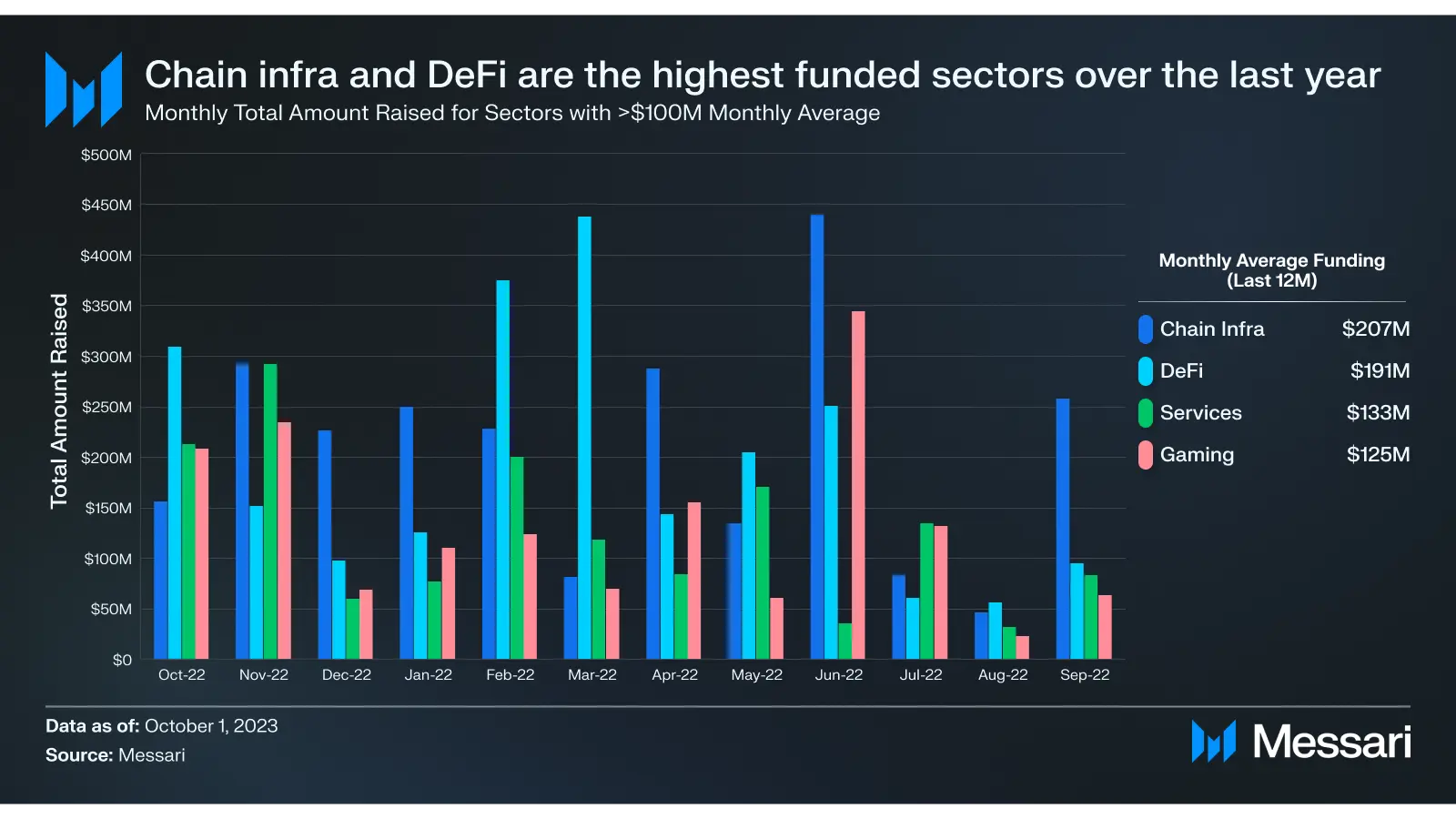

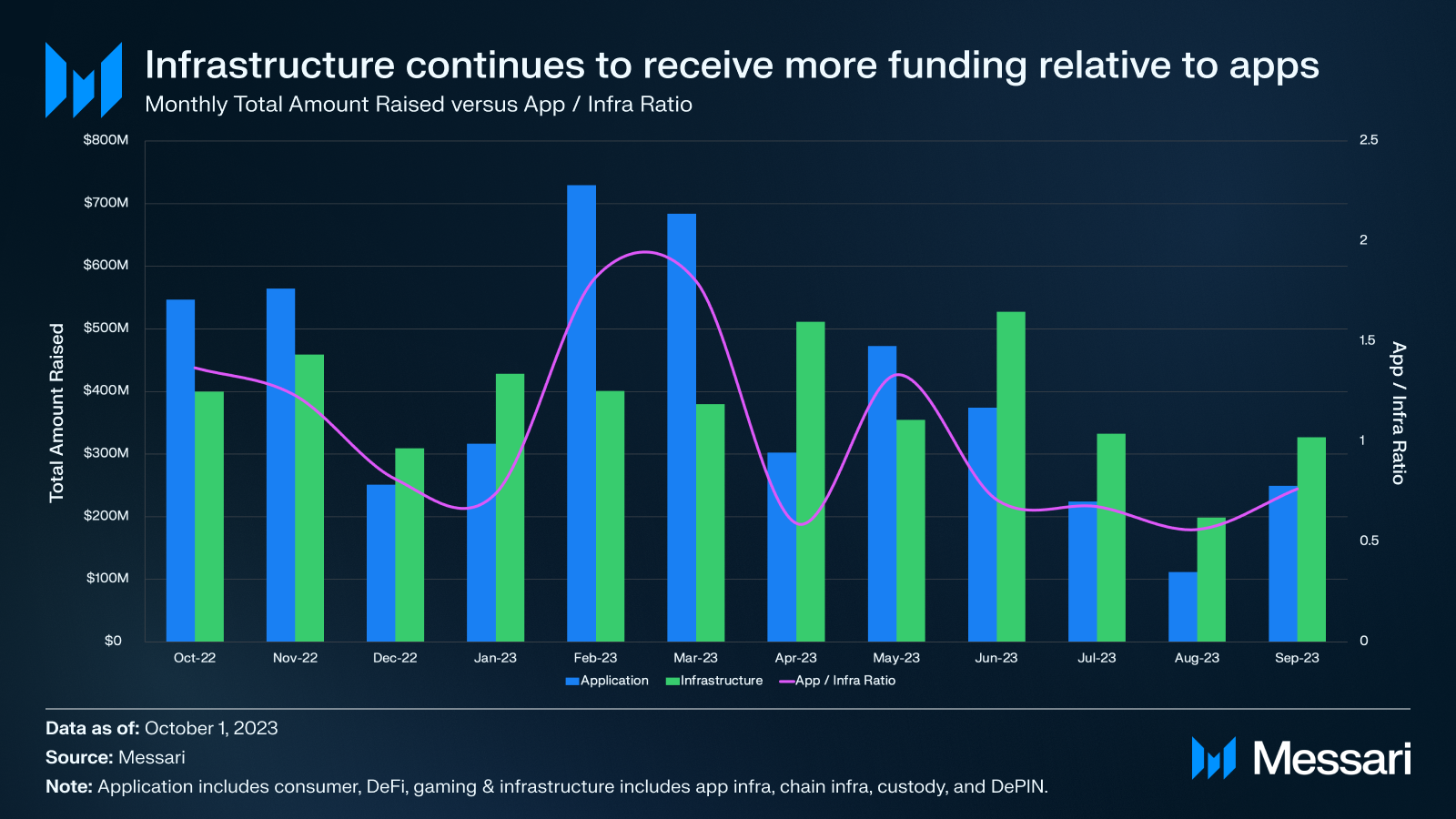

從投資賽道來看,今年第三季的產業資金分配與過去12個月的情況類似。在這一期間,公鏈基礎設施、DeFi和遊戲一直是資金最充足的賽道,除它們之外,只有包含行銷、孵化器、安全和法律服務等功能的服務業,可在過去12個月裡實現月平均融資規模超1億美元。雖然其他領域對整個加密產業的發展也很重要,不過大多數投資人目前還是主要聚焦這四個領域。  在過去一年裡還有另一個顯著趨勢,那就是與用戶導向的應用程式(Dapp)相比,基於基礎設施的專案的資金數量有所增加。在賽道劃分中,我們將消費者、DeFi 和遊戲領域歸類為「應用」類別,並將應用的基礎設施、區塊鏈基礎設施、託管和DePIN等領域歸類為「基礎設施」類別。

在過去一年裡還有另一個顯著趨勢,那就是與用戶導向的應用程式(Dapp)相比,基於基礎設施的專案的資金數量有所增加。在賽道劃分中,我們將消費者、DeFi 和遊戲領域歸類為「應用」類別,並將應用的基礎設施、區塊鏈基礎設施、託管和DePIN等領域歸類為「基礎設施」類別。

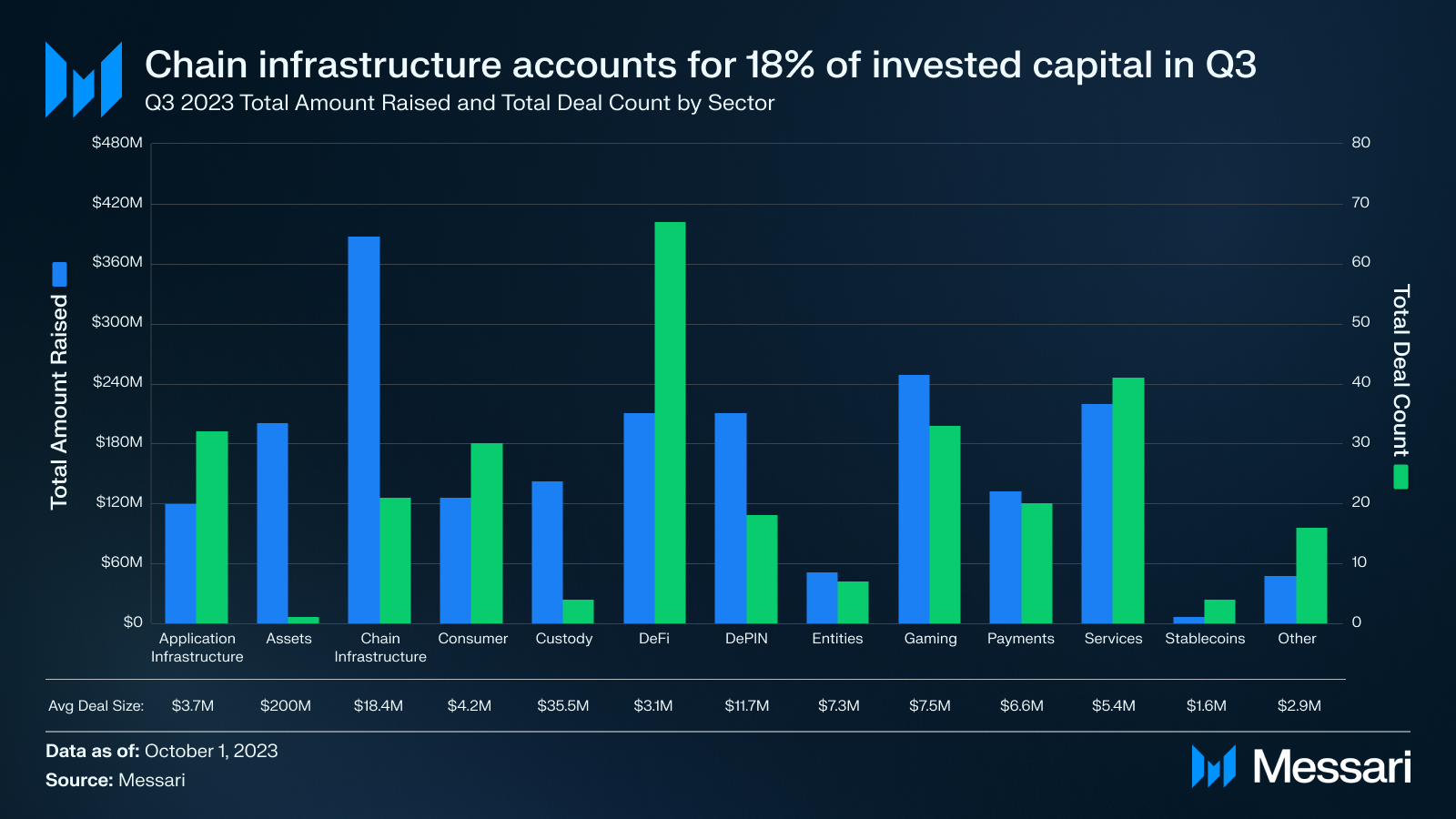

第三季的資金相對分散在各個垂直領域,其中公鏈基礎設施佔據了最大的資金份額,達到18%;DeFi 在融資數量方面領先,達67 筆;遊戲產業在第三季依然強勢,該賽道籌集了近2.5 億美元。

當查看每個類別籌集的金額佔比時,可從中發現從面向用戶的應用程式到基礎設施項目的微妙轉變。與較高融資差額的應用程式相比,基礎設施項目可以持續獲得資金。然而,這種趨勢可能不會持續太久,因為越來越多的投資者開始意識到,如果沒有成功的面向用戶的加密應用,基礎設施投資就不太可能產生預期的回報。

公鏈基礎設施佔市場最大份額

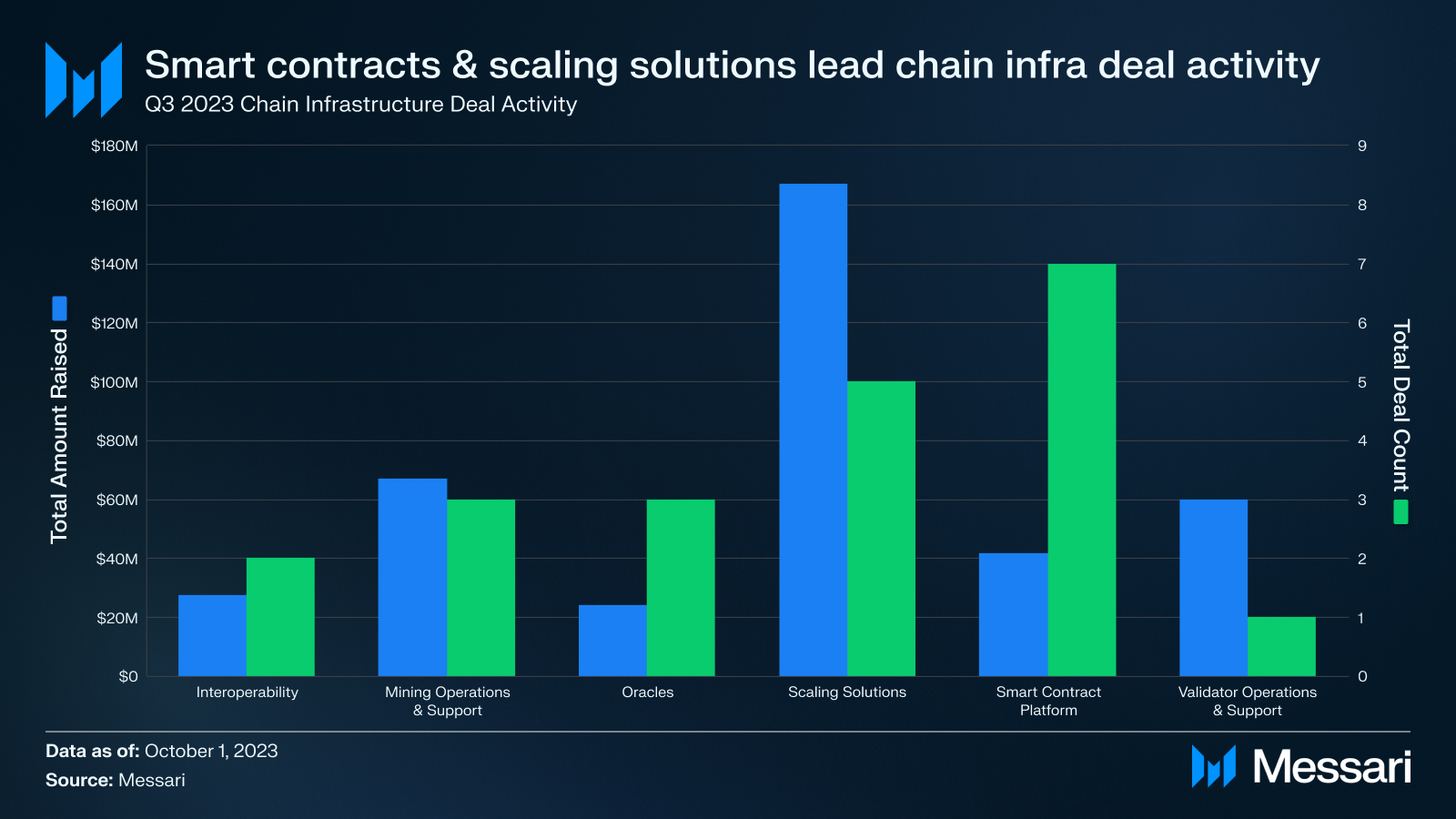

儘管只有21筆交易,但區塊鏈基礎設施領域在第三季的融資份額中佔據了最大份額。其中三分之一的融資屬於智慧合約平台的子類別,如區塊鏈專案Fhenix完成700萬美元種子輪融資,其為首個由完全同態加密支援的區塊鏈,透過使用fhEVM,Fhenix使以太坊開發人員能夠無縫建立加密智慧合約並執行資料加密計算,同時使用Solidity和其他熟悉且易於使用的工具。

擴展解決方案佔該行業籌集資金的43%。這代表著從智慧合約平台到擴展解決方案的持續轉變。 2022 年第一季度,Polygon 為其擴展解決方案套件籌集了4.5 億美元,標誌著擴展解決方案的融資規模首次超過了智慧合約平台的融資規模。在過去四個季度中,有三個季度投資於擴展解決方案與智慧合約平台的資金比例超過了先前2022年第一季的高點。尤其是在2022年第四季,這一比例高達7倍,主要原因是該季度智慧合約平台類別缺乏投資活動。

公鏈基礎設施在2023年第三季的3.87億美元資金中,有超過40%來自Optimism 基金會,該基金會於9月底出售了約1.16億枚OP代幣,以進一步推動其發展。其他重要的交易包括Flashbots的6000萬美元B輪融資,以繼續開發SUAVE,以及比特大陸對領先的比特幣挖礦公司Core Scientific的5400萬美元戰略投資。

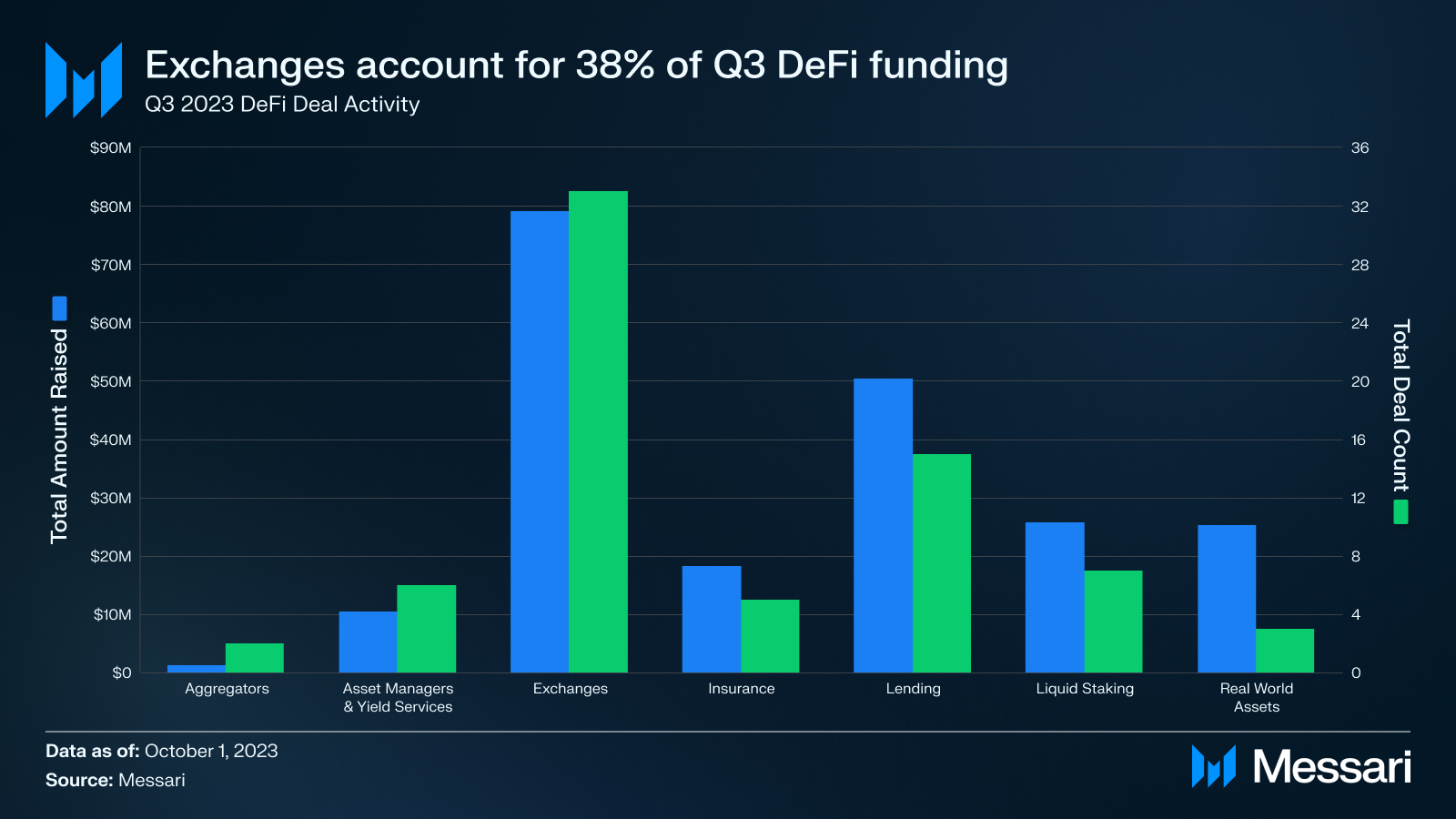

去中心化金融集中於DEX投資

DeFi是第三季融資項目數量最多的賽道,共有68起投融資事件,籌集了2.1億美元,平均交易規模為300萬美元。 DeFi專案投資高度集中,光是DEX(去中心化交易所)類別的融資就有33起,所籌資金佔全部投資的38%。

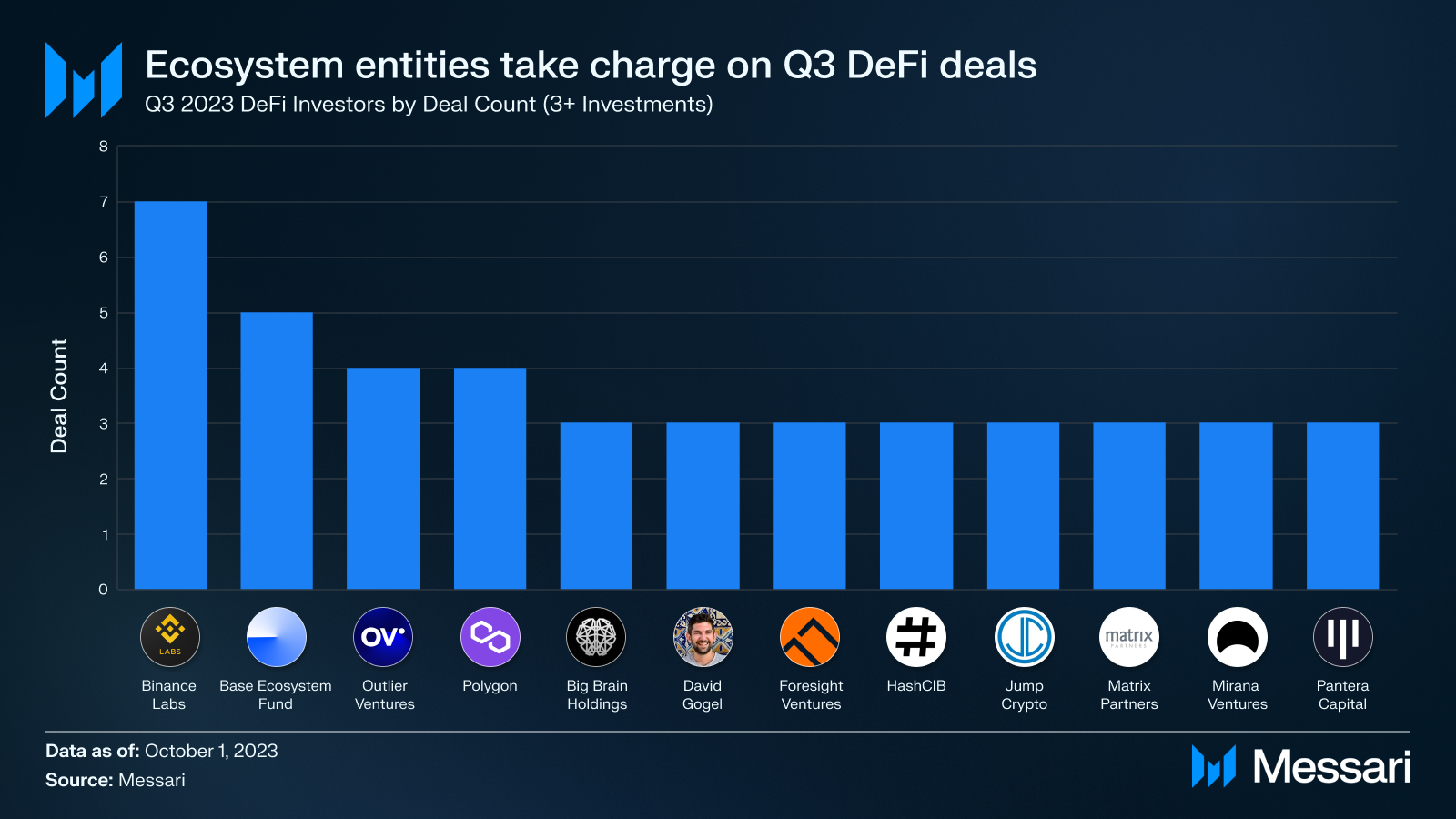

Binance Labs是DeFi領域的積極投資者,本季完成了7筆投資,其中包括對BNB Chain上的流動股權平台Helio Protocol和基於LayerZero的貨幣市場Radiant Capital進行的1000萬美元的戰略投資。本季最大的DeFi融資是為Brine進行的1,650萬美元的a輪融資,這是一家基於Starkware的訂單簿DEX。

以第三季交易數量計算,前四位的DeFi 投資者中有3 位是各公鏈生態系的投資實體。 Binance Labs、Base Ecosystem Fund 和Polygon 共參與了16筆投資融資。

以第三季交易數量計算,前四位的DeFi 投資者中有3 位是各公鏈生態系的投資實體。 Binance Labs、Base Ecosystem Fund 和Polygon 共參與了16筆投資融資。

遊戲投資人呈現長尾現象

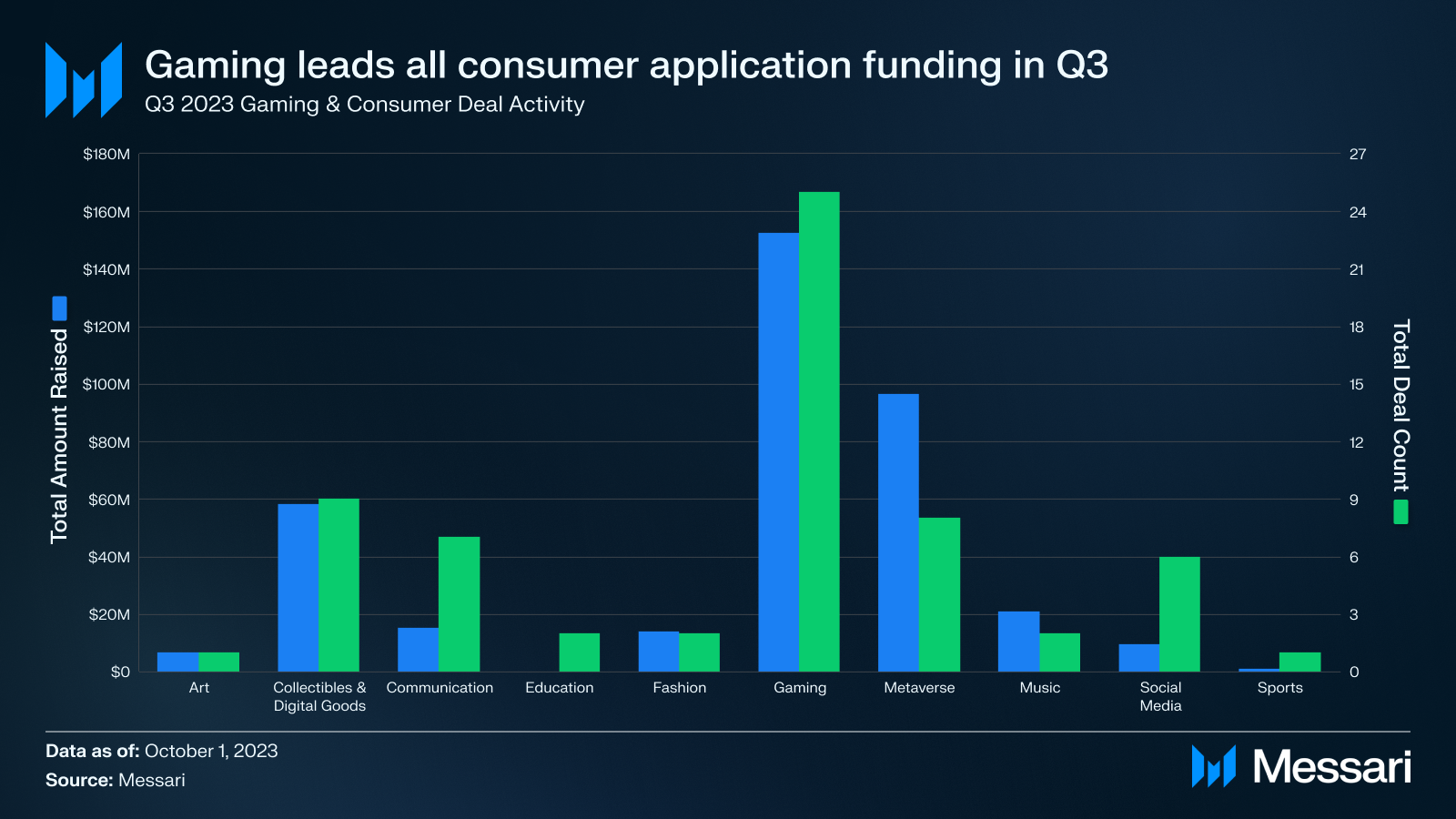

遊戲產業累積了大量早期融資,使其成為第三季融資第三高的產業,33起融資共籌集了2.49億美元。與消費者領域的其他面向用戶的應用相比,遊戲佔第三季資本投資的67%。

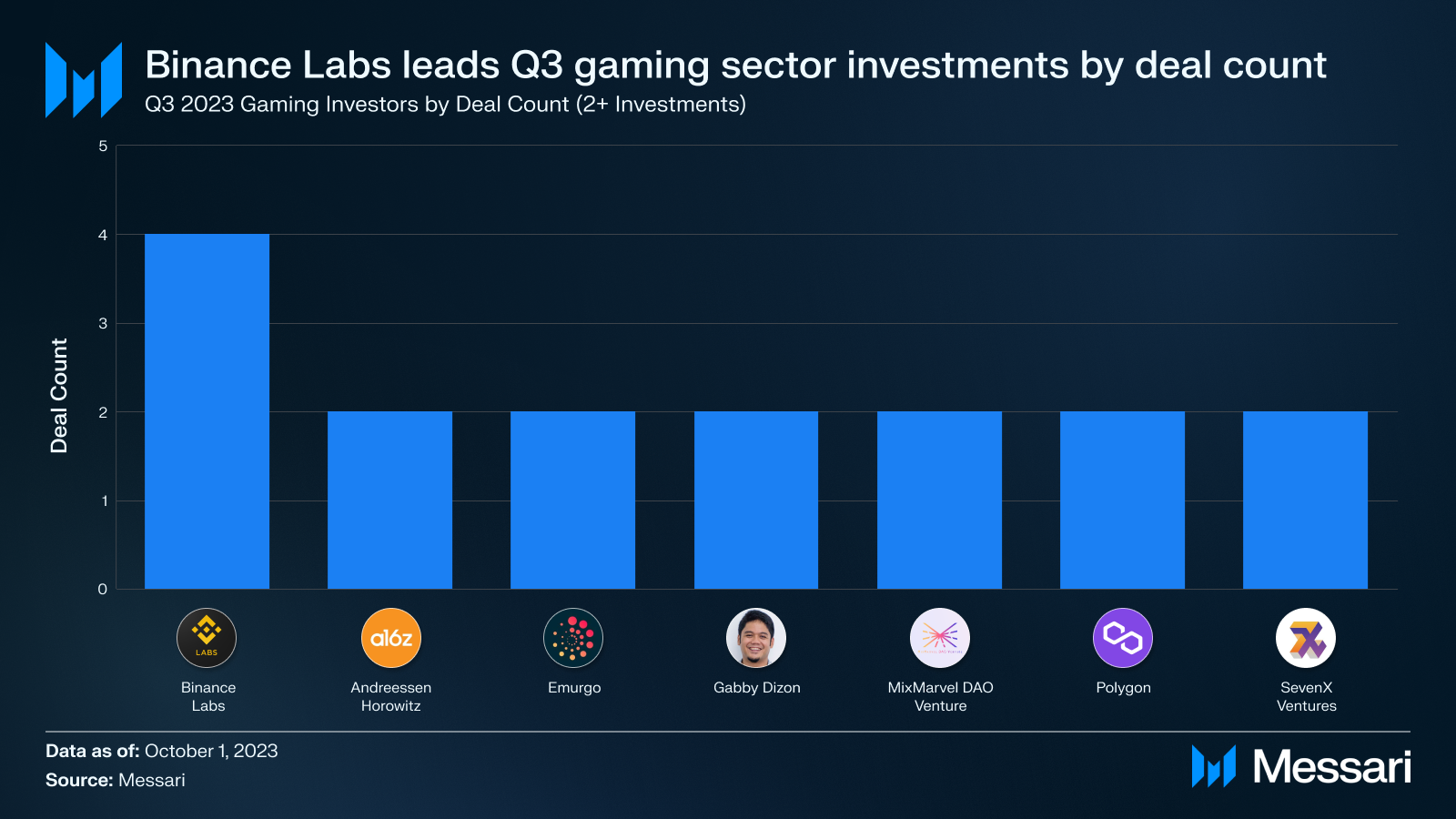

遊戲產業的絕大多數資金都來自長尾投資者。只有7家實體達成了兩個及以上項目的投資,而104家投資者在該行業進行了單一項目投資。

遊戲領域最大的交易是Futureverse獲得的5,400萬美元A輪融資,Futureverse是將AI和虛擬世界結合在一起的平台。其他基於虛擬世界的遊戲項目,如Mocaverse和Mahjong Meta也在本季度獲得了融資。此外,Proof of Play從領投方a16z和Greenoaks那裡獲得了3,300萬美元的種子輪融資。這家線上遊戲工作室由Zynga熱門遊戲《Farmville》的創始人之一Amitt Mahajan創立。

Binance Labs成最活躍VC,美國仍佔投資半壁江山

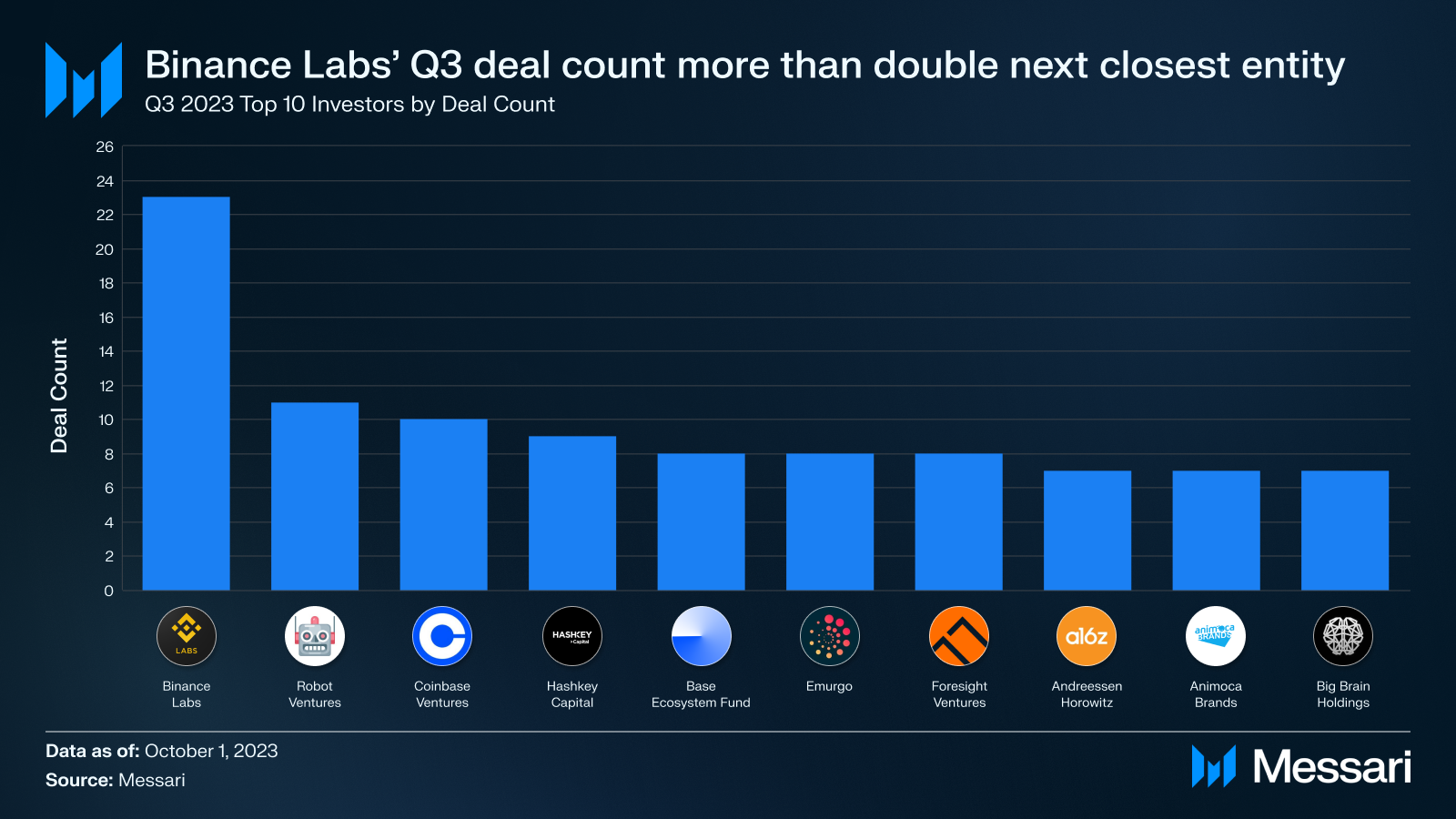

在第三季度,加密貨幣產業最活躍的10個投資者共進行了98筆投資,僅佔所有投資者交易的7%,這表明加密貨幣融資仍由長尾投資者主導。

Binance Labs是迄今為止最活躍的投資者,它在第三季完成23筆投資,是第二大投資者Robot Ventures的兩倍多。 Binance Labs在整個2023年都在積極投資佈局,重點是DeFi和遊戲領域。此外,開發ZK和隱私技術的專案也是他們的投資目標。值得注意的是,Binance Labs的23筆交易中有12筆是參與其加速器計畫的項目。然而即使排除這些投資,其剩餘的11筆投資仍將使其在第三季與Robot Ventures並列成為最活躍的投資機構。

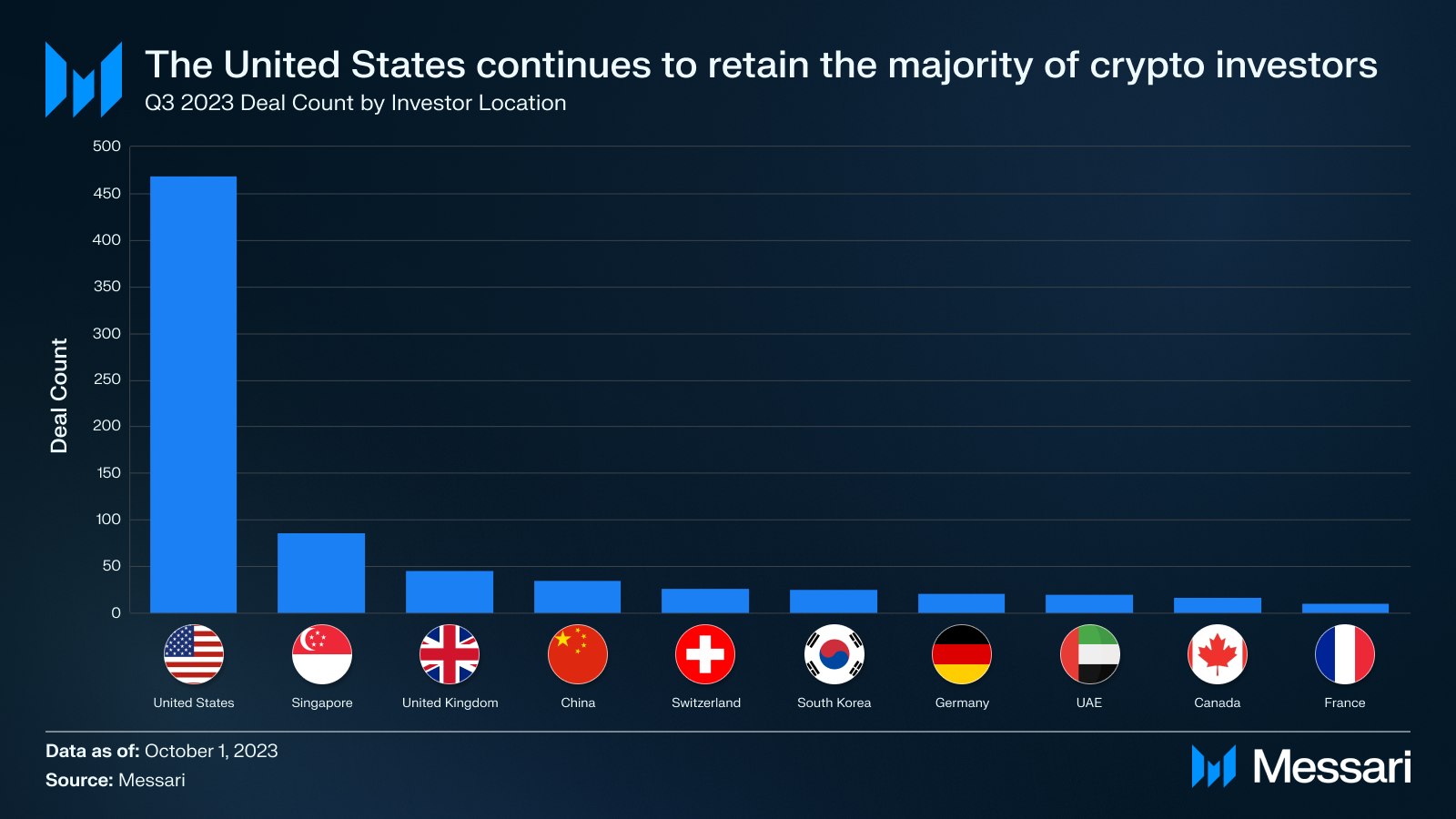

最後要指出的是,第三季活躍投資者中有54%來自美國。這一數字與過去四年的季度平均值(55%)基本一致。這表明儘管計畫創始人慢慢離開美國,轉向支持監管更友善的司法管轄區,但美國仍然是大多數加密貨幣投資者的家園。