作者: ロキ、ビーウォーター

Ethena-USDe はどのようにして毎月 50% の成長を達成しているのでしょうか?

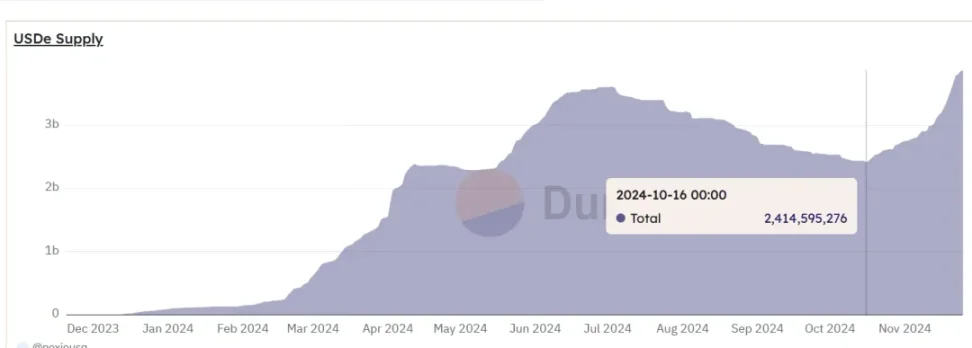

先月、USDe の発行総額は 24 億米ドルから 38 億米ドルに増加し、月間 58% 以上の成長を達成しました。基本的なロジックは、BTCが新高値を突破した後、ロングセンチメントが強かったため、調達金利の上昇によりUSDeのプレッジ利回りが上昇し、USDeの成長をもたらしたというものである。前日より減少しているものの、11月26日にEthenaの公式ウェブサイトに表示されたAPYは約25%でした。

MakerDAOが「予想外の勝者」となる

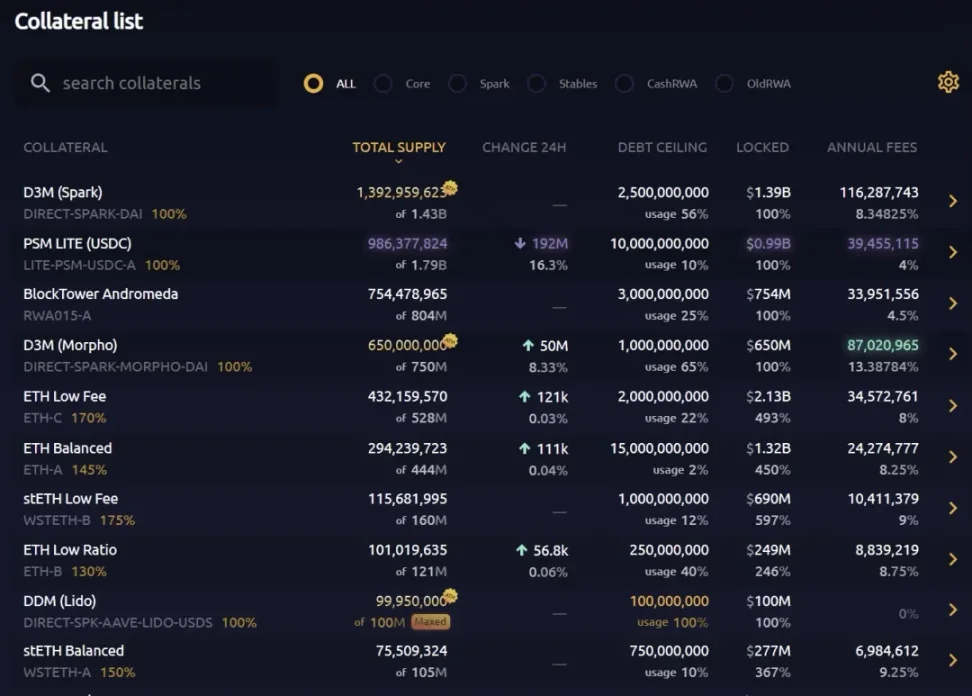

一方、MakerDAO が隠れた勝者として浮上しました。現在、Maker の 1 日当たりの化学品収益は 1 か月前と比較して 200% 以上増加し、新たな最高値を記録しています。この巨大な成長はエテナと密接に関係している一方で、USDeの高担保APYはsUSDeとPTの資産に莫大な借入需要をもたらしており、sUSDeとPTを担保としたモルフォのDAI借入総額は約5億7,000万米ドルとなっている。借入利用率は 80% を超え、デポジット APY は 12% で、過去 1 か月間で Maker D3M モジュールがモルフォを通じて発行したローンの総額は 3 億米ドルを超えました。直接パスに加えて、sUSDeとPTの借入需要も他の間接パスのDAI利用率を押し上げ、SparkfiのDAI預金金利は8.5%に達します。

同時に、貸借対照表には、D3M モジュールを通じた Maker の DAI による Morpho と Spark への融資が合計 20 億米ドルに達し、これら 2 つの項目だけで Maker This に年間 2 億 300 万米ドルの手数料が発生したことが示されています。これは、毎日 55 万米ドルの収入を MakerDAO に寄付することに相当し、MakerDAO の年間総支出の 54% を占めます。

EthenaはDeFiルネッサンスの波の中核となった

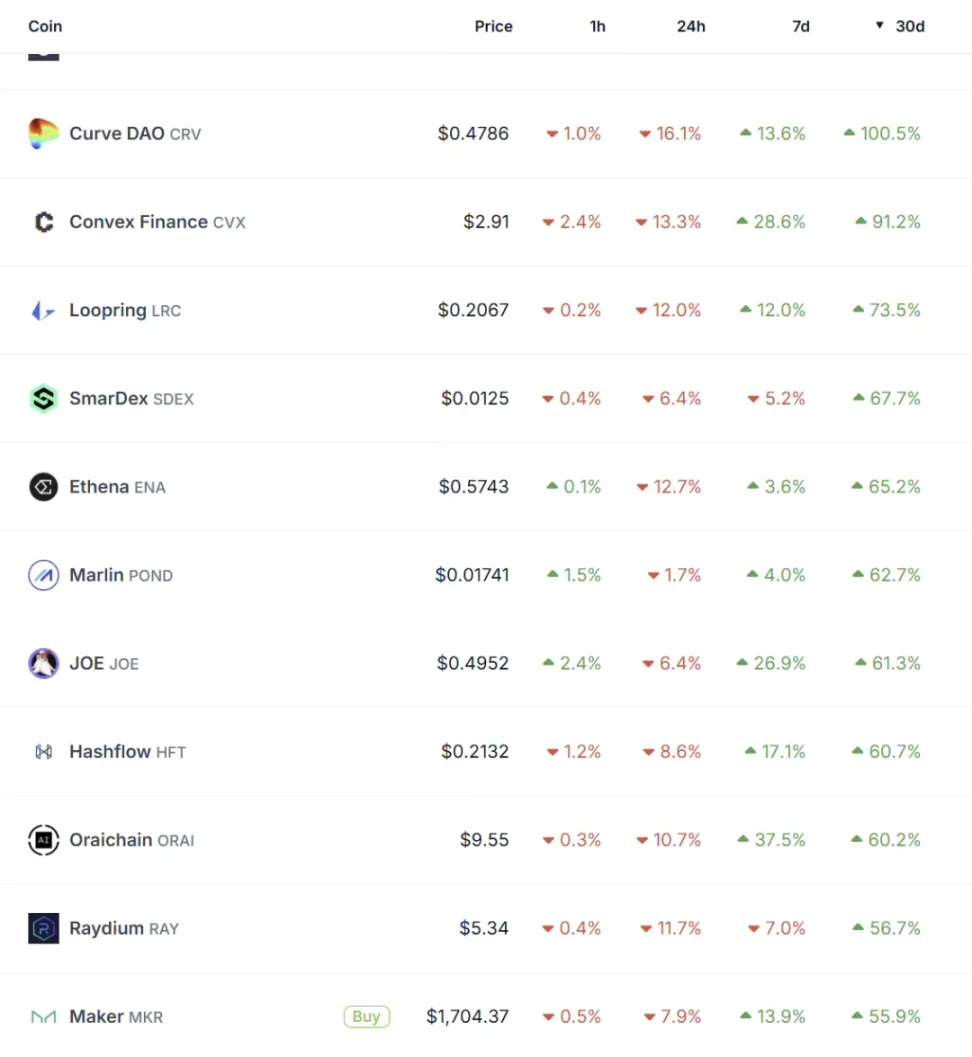

ここでUSDeの成長経路が非常に明確になり、BTCの新高値による強気の感情が資金調達率を押し上げ、MakerDAOは完全で流動性の高い資金調達リンクと「中央銀行」の恩恵を受けてきた。 D3M モジュールは USDe の水を運ぶ役割を果たし、Morpho はこのプロセスの「潤滑剤」の役割を果たしました。3 つのプロトコルが成長の中核を構成し、AAVE、Curve、およびペンドルまた、USDe の成長によってもたらされる利益もさまざまな程度に吸収しており、たとえば、AAVE の DAI 借入利用率は 50% を超えており、USDe/ENA 関連の取引ペアの総預金額は 4 億米ドルに近づいています。カーブの取引高ランキングでは第 2 位を占め、第 4 位、第 5 位、ペンドルは流動性で第 1 位と第 5 位にランクされています。 Curve、CVX、ENA、MKR もすべて月次で 50% 以上の利益を達成しました。

成長スパイラルは維持できるのか?

この成長スパイラルでは、ほぼすべての参加者が受益者となり、USDE のレバレッジを活用したマイナー/貸し手は、レバレッジを通じて非常に高いながらも変動する収益率を得ることができ、DAI 預金ユーザーは、低レベルの裁定取引者が DAI を鋳造/借入することで、高いが安定した収益率を得ることができます。そして、ワープBTCとETH LSTを誓約することで金利差を獲得し、高レベルのプレーヤーはDeFiプロトコルの組み合わせを通じて超過収益を獲得し、プロトコルはより高いTVL、収入、および通貨価格を獲得します。

成長するかどうかの鍵は、USDeとDAIの金利差が常に存在するかどうかです。 DAI は比較的予測可能な金融政策を提供するため、この問題の焦点はUSDe にあります。影響要因としては、①強気市場の強気センチメントが持続できるかどうか、②Ethena が経済モデルの改善を通じてより高い APY 分配を獲得できるかどうか、が挙げられます。市場シェアの拡大 効率性 ③競合他社による市場の奪い合い(HTXやBinanceが最近開始した有利子ステーブルコイン戦略など)

D3MはDAIを次のLUNAにするのでしょうか?

成長に伴い、D3M のセキュリティに関する懸念も生じています。D3M の基本的な特徴は、別のトークンによる従来の担保を必要とせずに DAI トークンを直接かつ動的に生成できることです。これは「アンカーフリーの紙幣印刷」であると考える人もいます。 」ただし、貸借対照表の観点から見ると、D3M Mint の DAI は、最初に資産を追加してから負債を追加する従来の方法と比較して、sDAI が最終的に USDe によって貸し付けられることを考慮すると、同時に行われます。当該資産は最終的に、LTV 110% を超える sUSDe または PT となり、最終的には「LTV 比率 110% を超えるロングショート合成資産ポジション」になりました。

これに基づいて、D3M は DAI を UST または担保不足のステーブルコインに直接変換することはありませんが、実際にはいくつかのリスクが増加します。

- D3M モジュールの過剰な割合により、PSM が以前に DAI を「シャドウ USDC」に変えたのと同様に、DAI は再び「シャドウ ステーブルコイン」になるでしょう。

- Ethenaの運営リスク、契約リスク、保管リスクがDAIに伝わり、Morphoなどの中間リンクでさらにリスクが積み重なることになる。

- DAI全体のLTVを低下させる