각본: Loki, BeWater

Ethena-USDe는 어떻게 월별 50% 성장을 달성합니까?

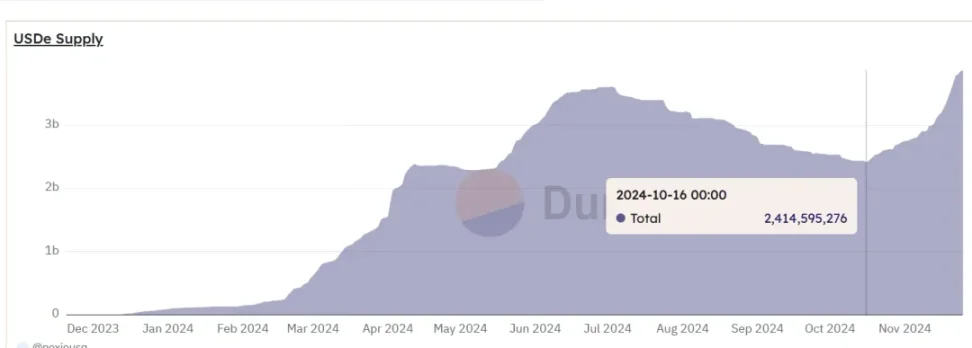

지난 달 USDe의 총 발행량은 24억 달러에서 38억 달러로 증가하여 월별 58% 이상의 성장률을 달성했습니다. 근본적인 논리는 BTC가 신기록을 경신한 후 장기 정서가 강했고 펀딩 비율의 증가로 USDe의 공약 수익률이 증가하고 USDe 성장을 가져왔다는 것입니다. 전날보다 감소세를 보였지만 11월 26일 이테나 공식 홈페이지에 나타난 APY는 약 25% 수준이었다.

MakerDAO는 "예상치 못한 승자"가 되었습니다

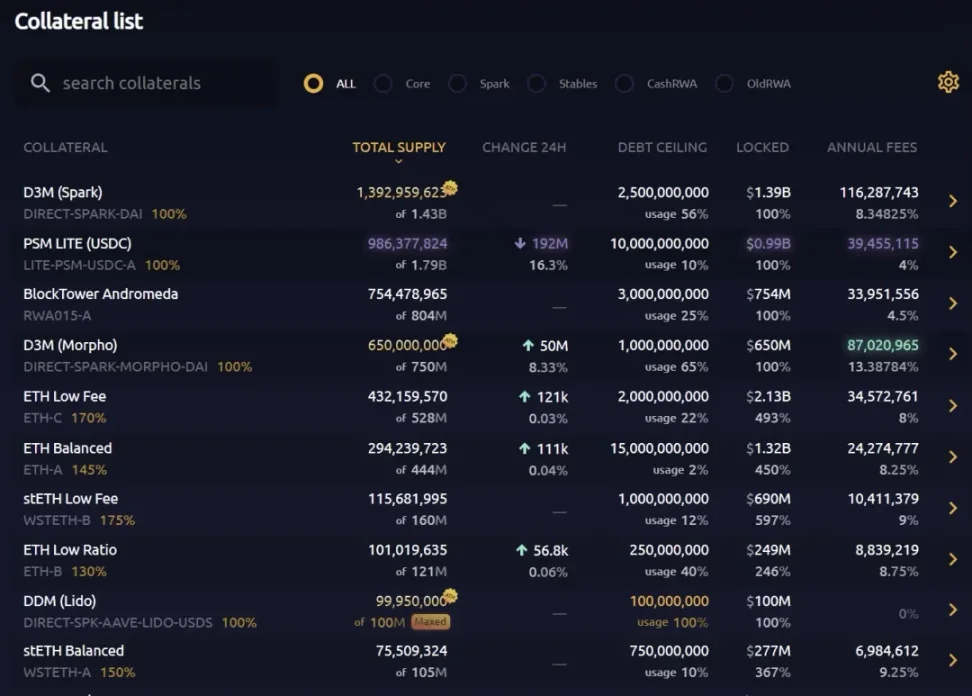

그 사이 메이커다오(MakerDAO)가 숨은 승자로 떠올랐다. 현재 메이커의 일별 케미컬 매출은 한 달 전 대비 200% 이상 증가해 최고치를 경신했다. 이러한 엄청난 성장은 Ethena와 밀접한 관련이 있습니다. 한편, USDe의 높은 담보 APY는 sUSDe 및 PT 자산에 대한 막대한 차입 수요를 가져왔고, sUSDe 및 PT를 담보로 사용한 Morpho의 DAI 차입 규모는 약 5억 7천만 달러입니다. 차입 활용률은 80%를 넘고, 예금 APY는 12%이며, 최근 한 달간 Morpho를 통해 Maker D3M 모듈이 발행한 총 대출 건수는 3억 달러를 넘었습니다. 직접 경로 외에도 sUSDe와 PT의 차입 수요로 인해 Sparkfi의 DAI 예금 금리는 8.5%에 달합니다.

동시에, 대차대조표에 따르면 D3M 모듈을 통해 Morpho 및 Spark에 대한 Maker의 DAI 대출은 총 20억 달러로 Maker 자산의 거의 40%에 달하며, 이 두 항목만으로도 Maker에 연간 2억 300만 달러의 수수료를 창출했습니다. 이는 MakerDAO에 매일 US$550,000의 일일 수입을 기여하는 것과 동일하며 이는 MakerDAO의 연간 총 비용의 54%를 차지합니다.

Ethena는 DeFi 르네상스 물결의 핵심이 되었습니다.

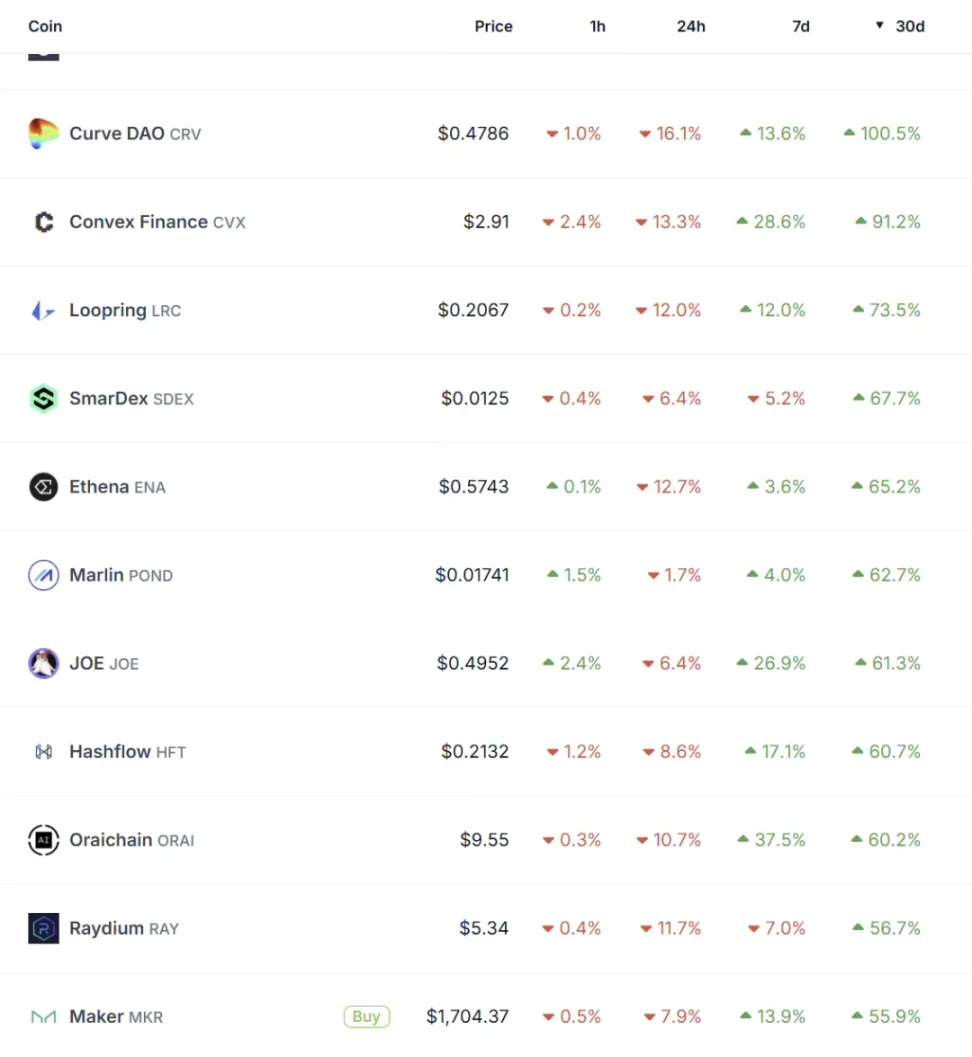

USDe의 성장 경로는 여기에서 매우 분명해졌습니다. BTC의 새로운 최고치에 대한 강세 정서는 자금 조달 비율을 높이고 USDe의 스테이킹 수익률에 영향을 미쳤습니다. MakerDAO는 완전하고 유동성이 높은 자금 링크와 "중앙 은행"의 혜택을 받았습니다. D3M 모듈 "속성"은 USDe의 물 운반체가 되었으며 Morpho는 이 과정에서 "윤활제" 역할을 했습니다. 세 가지 프로토콜이 성장의 핵심을 구성하는 반면 AAVE, Curve 및 펜들 또한 USDe의 성장으로 인한 이점을 다양한 수준으로 흡수했습니다. 예를 들어 AAVE의 DAI 차입 활용률은 50%를 초과하고 USDS 예금 총액은 USDe/ENA 관련 거래 쌍에 거의 4억 달러에 달합니다. Curve의 거래량 순위에서 2위를 차지했으며 4위, 5위, Pendle이 유동성 기준으로 1위와 5위를 차지했습니다. Curve, CVX, ENA, MKR도 모두 월간 50% 이상의 이익을 달성했습니다.

성장 나선이 지속될 수 있습니까?

이러한 성장 나선에서 거의 모든 참가자는 수혜자입니다. USDE의 레버리지 채굴자/대출자는 레버리지를 통해 매우 높지만 가변적인 수익률을 얻을 수 있으며, DAI 예금 사용자는 낮은 수준의 차익거래자 DAI를 발행/대출할 수 있습니다. Warp BTC 및 ETH LST를 약속하여 이자 차액을 얻습니다. 고급 플레이어는 DeFi 프로토콜의 조합을 통해 초과 수익을 얻고 프로토콜은 더 높은 TVL, 수입 및 통화 가격을 얻습니다.

성장의 관건은 USDe와 DAI 사이의 금리 차이가 항상 존재할지 여부입니다. DAI는 상대적으로 예측 가능한 통화 정책을 제공하므로 이 문제의 초점은 USDe입니다. 영향을 미치는 요인은 다음과 같습니다. ① 강세장의 강세 정서가 지속될 수 있는지 여부 ② Ethena가 경제 모델 개선을 통해 더 높은 APY 분배를 얻을 수 있는지 여부 시장점유율 효율성 증가 ③ 경쟁사들이 시장을 놓고 경쟁함 (예: 최근 HTX와 바이낸스가 출시한 이자부 스테이블코인 전략 등)

D3M이 DAI를 차세대 LUNA로 만들 것인가?

D3M의 기본 기능은 다른 토큰의 전통적인 담보 없이 직접적이고 역동적으로 DAI 토큰을 생성할 수 있다는 것입니다. " 그러나 대차대조표 관점에서 볼 때 D3M Mint의 DAI는 담보로서 자산을 먼저 추가하고 부채를 추가하는 전통적인 방식과 비교하면 sDAI가 결국 USDe에 의해 대여된다는 점을 고려하면 D3M의 Mint 프로세스는 동시에 발생합니다. 해당 자산은 결국 LTV가 110%가 넘는 sUSDe 또는 PT로 바뀌었고, 마침내 'LTV 비율이 110%가 넘는 롱숏 합성 자산 포지션'이 되었습니다.

이를 기반으로 D3M은 DAI를 UST 또는 과소담보 스테이블코인으로 직접 전환하지는 않지만 실제로 몇 가지 위험을 증가시킵니다.

- D3M 모듈의 과도한 비율로 인해 DAI는 이전에 PSM이 DAI를 "섀도우 USDC"로 전환한 것과 유사하게 다시 한 번 "섀도우 스테이블코인"이 될 것입니다.

- Ethena의 운영 리스크, 계약 리스크, 보관 리스크는 DAI로 전달되며, Morpho와 같은 중간 링크는 리스크를 더욱 쌓게 됩니다.

- DAI의 전체 LTV를 줄입니다.