著者: Scof、ChainCatcher

編集者: TB、ChainCatcher

3月10日、Sonic Labs、Yearn Finance、Keep3rV1の創設者であるAndre Cronje氏は、自身のソーシャルメディアプロフィールを変更し、「flyingtulipの創設者」という肩書きを追加しました。

Hyperliquidの競合として、FlyingTulipはデビューと同時に大きな注目を集めました。適応曲線 AMM を使用して、より低い資金調達率、より良い貸出比率、より高い LP 収益を提供し、SonicLabs を利用してより高い TPS を実現します。

アンドレ・クロニエ: DeFi 分野の「狂人」であり破壊者

FlyingTulip を紹介するには、まずその伝説的な創設者である Andre Cronje を紹介しなければなりません。

アンドレ・クロニエは DeFi 界隈では伝説的な人物です。彼の名前が出てくると、市場感情はすぐに盛り上がります。しかし、従来のプログラマーとは異なり、クロニエ氏はもともと法律を学び、南アフリカのステレンボッシュ大学で法学の学位を取得しました。

しかし、運命のいたずらで、偶然コンピューターサイエンスに触れることになり、独学で学び、講師にまでなった。この飛躍的な成長軌道は、型破りで、極めて創造的で、少しクレイジーな、DeFi 分野における彼の将来のスタイルの基礎も築きました。

暗号通貨の世界に入ってから、クロニエはすぐに技術的な才能と卓越した実行能力を発揮しました。彼の最高傑作である Yearn Finance (YFI) は 2020 年に登場しました。フェアローンチ (事前マイニングなし、チーム割り当てなし) というコンセプトにより、DeFi 史上最も影響力のあるプロジェクトの 1 つに急速に成長しました。それ以来、彼は Keep3r Network、Solidly、Fantom などの多くの有名なプロジェクトを主導または参加し、何度も市場感情に火をつけてきました。

今日、FlyingTulip はデリバティブ取引プロトコルの分野における彼のもう一つの大胆な試みとなっています。 「天才」であり「狂人」でもあるこの開発者を前に、市場は依然として答えを待っている。彼は再び DeFi 革命を起こすことができるのか?

FlyingTulipとは何ですか?

FlyingTulip は、自動マーケットメーカー (AMM) をベースにした DeFi 統合プラットフォームであり、取引、流動性提供、貸付などの機能を統合しています。その主な特徴は、流動性の断片化を排除することです。ユーザーは、複数のプロトコル間で資金を変換することなく、スポット取引、レバレッジ取引、永久契約などの操作を同じ AMM システム内で実行できます。このワンストップ流動性ソリューションは、資本の利用率を向上させ、取引体験をスムーズにし、取引コストを削減します。

融資機能に関しては、FlyingTulipはAMMに基づく動的LTV(ローン対価値比率)モデルを採用しています。従来のDeFi融資プロトコルと比較して、担保価格を考慮するだけでなく、市場の深さとボラティリティに基づいてリアルタイムの調整を行い、融資の安全性と資本効率のバランスを確保します。

アダプティブカーブAMM: 流動性管理を容易にする

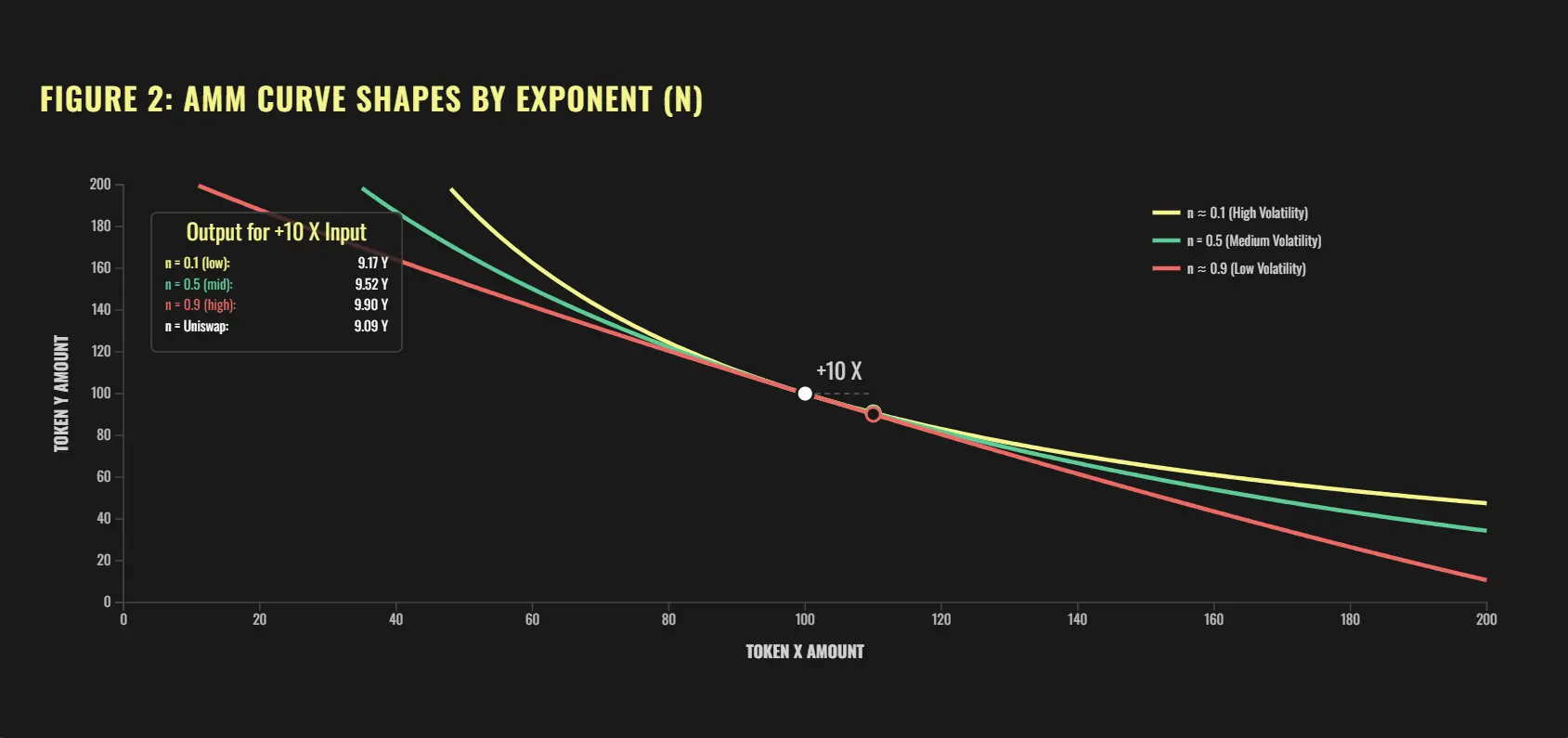

Uniswap V2 などの従来の AMM モデルでは、X * Y = k という定数積の式が使用されます。このメカニズムは単純ですが、実際にはほとんどの取引が特定の価格帯に集中しているにもかかわらず、流動性がすべての価格帯に均等に分配されることになります。そのため、流動性が効率的に使用されないことがよくあります。 Uniswap V3では集中型流動性が導入され、LP(流動性プロバイダー)が特定の価格帯を選択して資金を提供できるようになったが、この方法は高度な金融知識を必要とし、一般ユーザーにとっては複雑である。価格が大きく変動すると、LPは重大な変動損失に直面する可能性がある。

FlyingTulip は、動的な AMM メカニズムを通じてこの問題を解決します。市場のボラティリティに応じてカーブの形状を自動的に調整し、流動性を市場の需要にインテリジェントに適合させることができます。

- 市場が安定している(ボラティリティが低い)場合、流動性は自動的に現在の価格の周辺に集中し、X + Y = K の形の「定和曲線」に似た形になります。これにより、資本の利用率が向上し、取引コストが削減されます。

- 市場が激しく変動する場合(ボラティリティが高い場合)、流動性は自動的に分散し、X * Y = K の「定積曲線」に近づき、起こり得る大きな価格変動に適応し、一方的な市場変動による損失を軽減します。

FlyingTulip はオラクルを利用して市場のリアルタイム ボラティリティ (rVOL) とインプライド ボラティリティ (IV) を継続的に監視し、これらのデータに基づいて流動性配分を動的に調整します。 LP は複雑な価格帯を手動で設定する必要はありません。流動性を預けるだけで、システムが自動的に配分を最適化し、さまざまな市場状況で最高の収益率を獲得しながら、変動損失を大幅に削減できます。

このメカニズムにより、FlyingTulip は一般ユーザーにとってより使いやすい DeFi プラットフォームになります。LP メカニズムに精通していなくても、複雑な操作や潜在的な損失を心配することなく、簡単に流動性を提供できます。

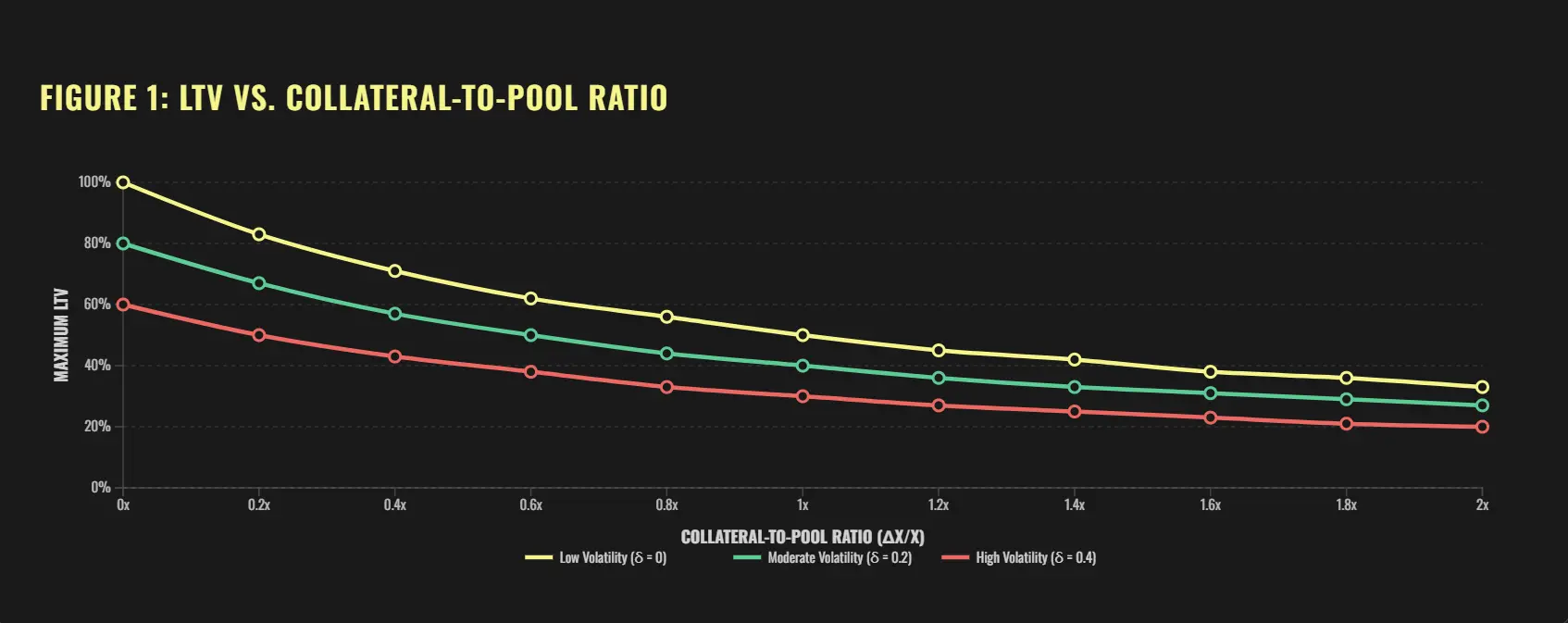

AMMベースの動的LTVモデル:より柔軟な融資方法

従来の DeFi レンディング プロトコルでは、LTV (ローン対価値比率) は固定値であり、通常はトークンのリスク レベルに応じて設定されます。たとえば、トークンが中程度のリスクがあると見なされる場合、ユーザーは担保価値の最大 70% までしか借りることができません。ただし、この固定 LTV では、次の 2 つの重要な要素が無視されます。

- 市場の深さ - 借入額が大きすぎると、トークンの価格に大きな影響を与え、市場の流動性が急激に低下する可能性があります。

- リアルタイムのボラティリティ - 市場が激しく変動すると、固定 LTV により資産が急速に清算しきい値を下回り、清算リスクが増大する可能性があります。

FlyingTulip は、適応型 AMM メカニズムを通じてこの問題を解決し、市場の状況に基づいて貸出額をリアルタイムで調整できる動的な LTV モデルを作成します。例えば:

- 市場が安定している場合(ボラティリティが低く、流動性が十分である場合):ユーザーはより高い LTV(たとえば 80%)を取得できます。つまり、2,000 ドルの ETH を担保にすることで 1,600 ドルを借りることができます。

- 市場が不安定な場合(ボラティリティが上昇する場合):LTV は自動的に 50% に低下します。つまり、同じ 2,000 ドルの ETH では、清算リスクを軽減するために 1,000 ドルしか借りられません。

- 担保が大きすぎる場合(市場流動性の割合が高すぎる場合):大規模な融資が市場価格に過度の影響を与えないようにするために、LTV がさらに、たとえば 45% にまで引き下げられることがあります。

この動的な LTV 調整により、借入の柔軟性が向上します。ユーザーは市場の変化に細心の注意を払ったり、頻繁にポジションを調整したりする必要はありません。システムは市場の状況に基づいて借入額を自動的に最適化します。これにより、大口投資家の清算による市場崩壊のリスクが軽減されるだけでなく、DeFi エコシステム全体がより安定し、借り手と流動性プロバイダーにとってより安全な環境が生まれます。

チャンスとリスクが共存する市場はカーニバルか、それとも深い穴か?

市場でFlyingTulipがコインを発行するかどうかが議論され始めたとき、Xに関する議論は激化しました。 AC の過去のプロジェクトを振り返ると、ほとんどすべてがトークンインセンティブとコミュニティプロモーションに依存して急速に成長したため、FlyingTulip が将来「Tulip Coin」を発売するのは時間の問題と思われます。現在、TGEをめぐるさまざまな憶測が次々と飛び交っており、公募価格や私募割引などの情報がコミュニティ内で活発に議論されています。

しかし、AC のプロジェクトは常に高い収益と高いリスクを特徴としてきました。その年、フェア開始後、YFIは1000倍に急騰しましたが、抜け穴によりEMN(エミネンスファイナンス)もゼロに減少しました。市場の混乱の中で、投機的な衝動とリスク管理のバランスをどのように取るかは、合理的なプレーヤーが考える必要があることです。

さらに、ACは今回も「神秘的なマーケティング」スタイルを継続し、明白な宣伝を行う代わりに、微妙な行動で市場を揺さぶった。たとえば、彼は最近、X 上の Magpie Protocol (別の関連 DEX プロジェクト) のツイートに「いいね!」しましたが、これはすぐにさまざまな憶測を巻き起こしました。中国語圏のKOLもFlyingTulipに注目し、議論し始めており、市場の感情を押し上げている。

DeFiの魅力は、ハイリスクとハイリターンの共存にあります。これまで、ACは常にこの分野に新たな想像空間をもたらしてきました。しかし、FlyingTulip が YFI の栄光を再現できるかどうかは、おそらく市場だけが答えを出すでしょう。