著者: レイの新世界

最近、Hyperliquid の公的通貨上場メカニズムが激しい議論を引き起こしました。しかし、この件が市場の注目を集めた理由は、今年11月1日のムーンロック・キャピタルCEOサイモン氏のツイッター投稿と切り離せない。同氏は、「バイナンスは、CEXへの上場を確実にするために、潜在的なプロジェクトが総トークン供給量の15%を提供することを求めており、これは総トークン供給量の15%を占め、その価値は約5000万ドルから1億ドルに相当する」と主張した。

同時に、Sonic Labsの共同創設者であるアンドレ・クロンジェ氏も「バイナンスは上場手数料を請求していないが、コインベースは繰り返し手数料を要求し、3億米ドル、5,000万米ドル、そして最近では3,000万米ドルを提示している」と投稿した。見積額は6000万ドルでした。」

出品手数料についていつも議論が起こるのはなぜですか?

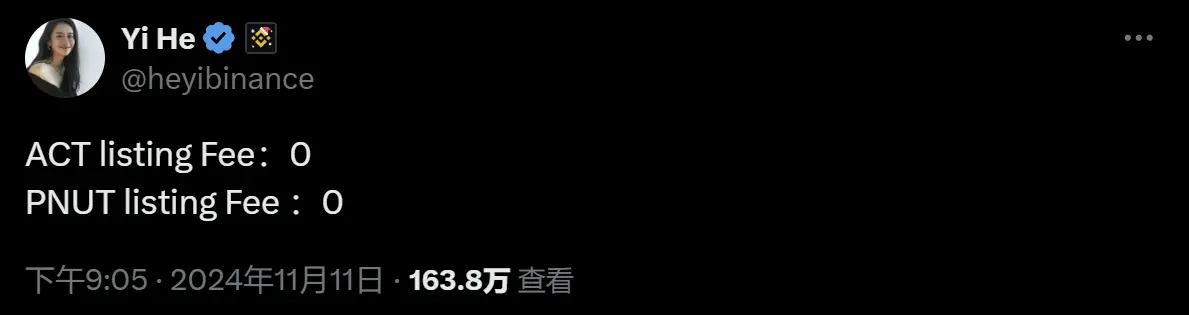

分散化の精神に基づく仮想通貨の世界では、中央集権的なCEXが主要な参加者となっています。しかし、CEX の通貨上場に関するブラックボックス操作の代償を市場が支払うのは困難です。CEX の通貨上場に関する「噂」が時折広まります。バイナンスの創設者ヘ・イー氏はかつてPNUTとACTの上場後に「上場手数料はかからなかった」と発言したが、バイナンスですら通貨自体を上場することで「上場手数料」の世論の渦を取り除く必要がある。

通貨上場手数料を巡る論争に対する何毅氏の反応

それにもかかわらず、CEX に上場手数料がかからないことを市場に納得させるのは依然として困難です。たとえ「ボード以上」の料金が存在しないとしても、目に見えないトークン料金については依然として議論が行われています。一部の大手CEXは発表文に上場手数料無料を明記していますが、プロジェクトチームは上場後に通貨価格の安定を確保するために対応する保証金を支払う必要があるほか、CEXの参加シェアや活動資金なども支払う必要があります。通貨を上場する際にはCEXとの合意が必要です。こうした目に見えず、擁護するのが難しい上場手数料も、CEXの上場が「ブラックボックス」であると市場が判断する理由となっている。

一方で、このような煩雑で不透明な通貨リストのメカニズムは、プロジェクト側にとってさらなる負担となります。プロジェクト関係者は、CEX の通貨リストの問題に対処するために追加のコストを費やす必要があり、これは逆スクリーニングの問題につながります。プロジェクト側には長期的な発展に気を配るつもりはなく、むしろ「通貨の上場がうまくいくように」という期待があり、最終的には取引所に上場されているプロジェクトのほとんどが出荷されることになる。

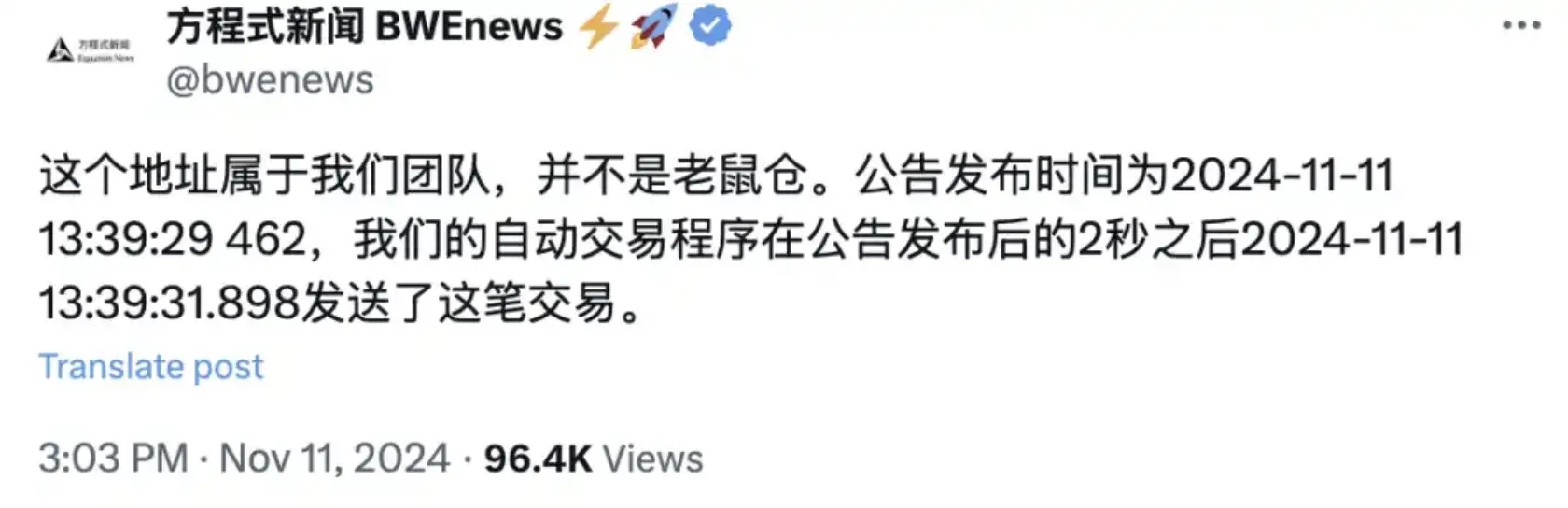

一方で、CEXの不公平な上場はニッチ市場さえも生み出した。通貨上場の研究は本格的な「ビジネス」となり、通貨上場の研究は多くの投資家やKOLにとって必須のコースとなっています。たとえば、少し前に、Equation News は、通貨を上場するというニュース取引を通じて ACT に通貨を上場した後、300 万米ドルの巨額の利益を上げました。

Equation Newsはコイン上場の発表とともに早期取引を実施

暗号化は長い間集中化されており、各コインの上場による資産効果は、CEX (コインの上場手数料) と科学者 (コインの上場後に最初に取引する人たち) によってほぼ奪われてきました。チームはコイン上場のために多額の出費を負担しなければならず、そのコストはプロジェクトの質を犠牲にし、最終的には個人投資家がすべてを支払うことになります。通貨上場事件は、ミームコインを支持し、VCコインを拒否する今日の個人投資家の論理とまったく同じであり、その核心は依然として公平性と切り離せない。

HYPEは繰り返し最高値を更新していますが、市場は何を楽観しているのでしょうか?

しかし、ハイパーリキッドの登場により「ブラックボックス通貨上場」の行き詰まりは打開された。

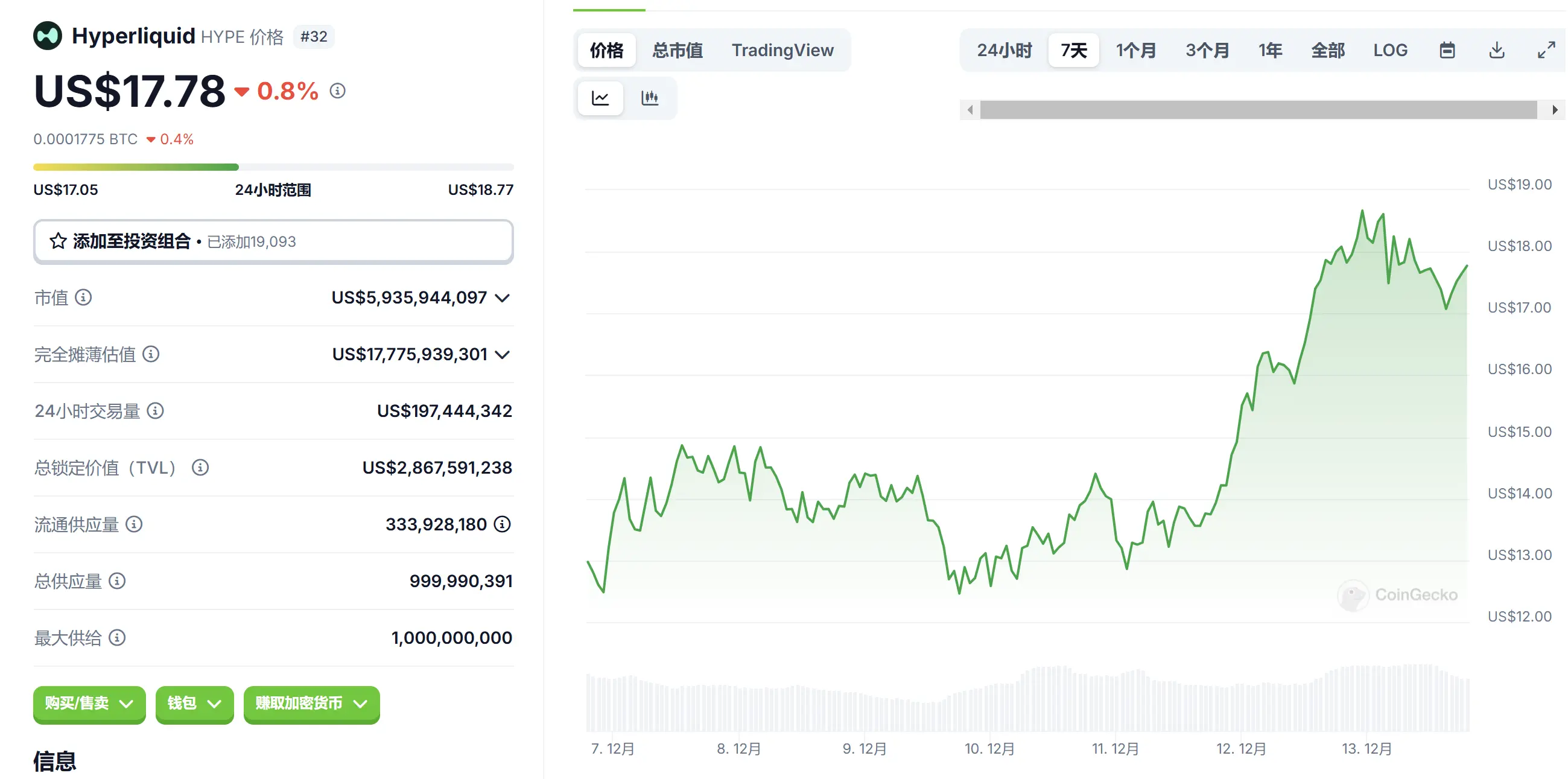

暗号化業界における Hyperliquid の出現は、HYPE のサービスの成長から始まります。 HYPE が tge から時価総額トップ 50 に入るまでにわずか 2 週間かかり、一時は Fantom や Bittensor などの新旧プロジェクトを上回り、さらには Arbitrum 自体をも上回りました。 Perp DEX の物語は新しいものではありませんが、Hyperliquid は市場の注目を再び DEX に集中させることに成功しました。

不可欠な通貨上場メカニズム

ちょうど今日、HYPE は 20 ドルを突破し、史上最高値を更新しました。新高値の背後には、一方では、この「VCからミームへ」のサイクルの市場の脈動を鋭く捉えているHyperlqiuidの正確な「市場の美学」と切り離せないものがある。 Hyperliquidは、非常に「VC重視」に見えるプロジェクトとして、まずVCから資金を調達し、次に量を増やしてから出荷するという古い道をたどっていない。創設者のジェフ氏も、この形態と市場の論理に対する不満を何度も公に表明している。

一方で、Hyperliquid のチーム運営やプロジェクト開発もオンラインで行われています。 Hyperliquid の野心は PerpDEX を超えており、低遅延、高スループット、高頻度の取引とオーダーブックを特徴とする「取引」パブリック チェーンの構築にも積極的に取り組んでいます。基礎となるロジックが PerpDEX からパブリック チェーンに変換されたとき、その評価上限も開かれました。

上記の理由に加えて、Hyperliquid のオープンで透明な通貨上場メカニズムも無視できない要因です。では、Hyperliquid はどのようにして通貨を正確にリストしているのでしょうか?

オランダのオークション

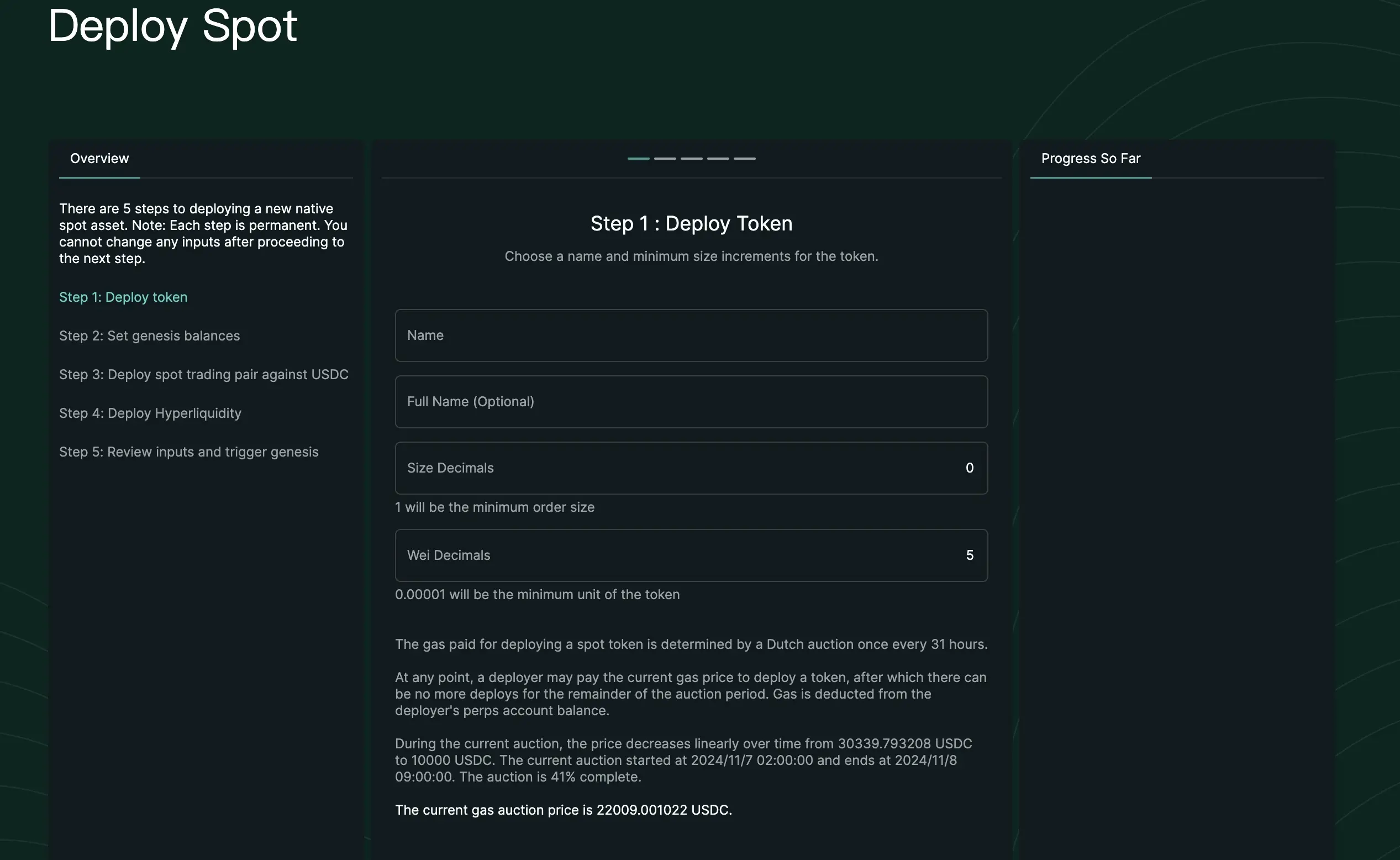

Hyperliquid は、トークン ティッカーをオークションするためにダッチ オークションを使用しています。そのトークン出品プロセスも比較的オープンかつ透明であり、公式文書にも詳細に記載されています。

まず、プロジェクト チームがスポット製品を出品したい場合は、HIP-1 ネイティブ トークン (HIP-1 は Hyperliquid によって確立されたトークン標準) の展開許可を申請する必要があります。その後、オランダのオークション メカニズムが使用されます。最終的なトークン ティッカーを決定します。ダッチオークションは値下げオークションとも呼ばれ、オークションの開始価格は市場の予想よりも高い価格で開始され、その後価格が下がり続け、最初の入札者がこの価格を受け入れた時点で取引が完了します。ゲーム理論の観点から見ると、ダッチオークションは入札者の真の心理的期待を反映しており、適正な価格でのオークションを実現することができます。

Hyperliquid 導入スポットプロセス

プロジェクト当事者は、Hyperliquid 上でトークンを展開する際にガス金額を支払う必要がありますが、このガスオークション料金は将来 HLP Vault に返還される予定です。

同時に、Hyperliquid のオークションは通常 31 時間ごとに行われ、年間を通じて最大 282 のスポットが利用可能ですが、この受動的な「制限」アプローチにより、オンライン プロジェクトの品質も向上します。

全体として、一般大衆を混乱させる CEX のブラックボックス運営と比較して、Hyperliquid の通貨上場メカニズムはオープンかつ透明であり、収集されたガスオークション価格はその後誓約の形でコミュニティにフィードバックされ、好循環を形成します。 。

オークションメカニズムから派生したゲームプレイ

この公売の仕組みにより、今後さらに興味深いルートが登場するでしょう。たとえば、このオークションの仕組みは「ティッカー」紛争にもつながります。今年の初めにzkSyncが主要取引所に上場された際、当初ZKトークンティッカーを使用していたPolyhedra NetworkはZKゴールドメダルティッカーをzkSyncに譲渡し、その後PolyhedraのトークンはZKJに変更された。

将来的には、Hyperliquid の立ち上げ後、さらに多くのプロジェクトが同様の「戦闘」動作を行うことが予想されます。プロジェクト関係者は、より自分たちに適したトークンティッカーを求めて争うことになるが、Web2では「Sinaがweibo.comを買収するのに800万元を費やした」「2007年にFinanceがMonikerに360万ドルで買収された」といった話も出ている。近々Hyperlqiuidでも上演される予定だ。

18万ドルの費用がかかった「大きな間違い」

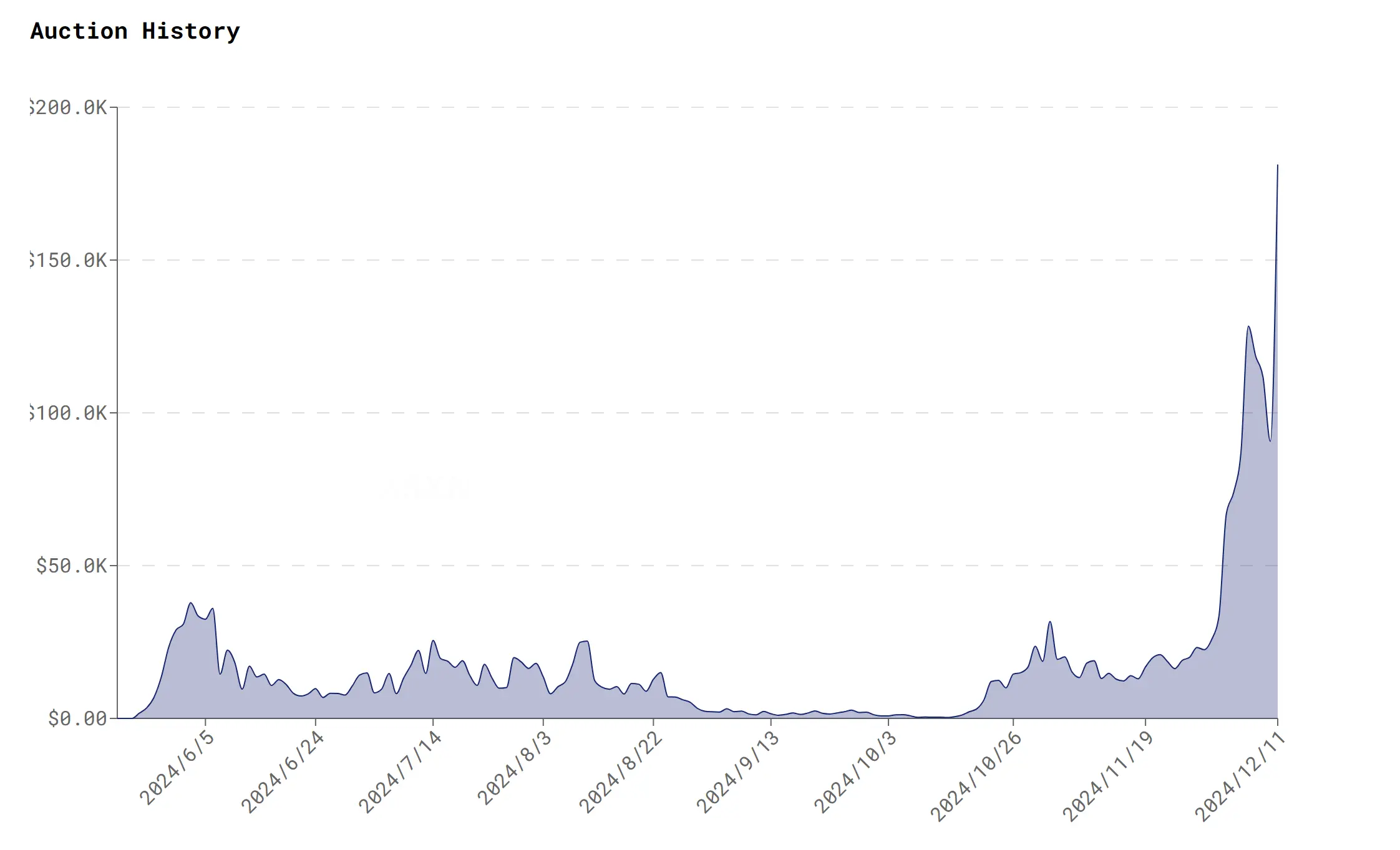

Hyperliquidがtgeを立ち上げ、「壮大な」エアドロップを完了した後も、オークション価格は新高値を更新し続けた。今年6月の時点ではオークションの上限額は3万5000ドル前後で推移しており、以前のハードキャップである3万5000ドルを突破できなかった。しかし、TGEの後、ハイパーリキッドは前例のない市場の注目を集め、今度は直接128,000ドルまで「押し戻され」、以前の束縛を一気に打ち破りました。 12月11日、別のFARMオークションでは過去最高額の18万ドルに達した。

128,000 ドルのチケットをめぐる最後の記録的な戦いは「SOLV」から始まりました。また、Solv プロトコルが近い将来 TGE を行うことも指摘されているため、このティックは Solv プロトコルによって取得された可能性が高くなります。以前は、Hyperliquid によってオークションに出品されたトークン ティッカーは、通常、PIP、CATBALL などのミームベースでした。

このエアドロップが世に出た後、Hyperlqiuid の人気は急上昇し始めました。 SOLV の記録破りのオークションは、Hyperliquid にとってミームの楽園から通常の軍隊への転換点です。Solv Protocol は Hyperlqiuid で開始される最初のトップレベルのプロジェクトでもあります。

同時に、Solv のログインは Hyperliquid に重大な「ナマズ効果」をもたらしました。これは、Hyperliquid のその後のティッカー オークションの舞台を整えるだけでなく、取引構造のより穏やかな方向への変革を促進します。

ハイパーリキッドオークションの歴史

一方で、ソルブがティッカーオークション市場を率いて以前の相場のハードキャップを大幅に突破した後、その後ハイパーリキッドによってオークションされたトークンティッカーも「改善」した。市場ではSOLVのオークションがTGE後の相場の参考とみなされており、例えばBUZZ、SHEEPなどのティッカーは10万ドル以上の入札に達し、最低価格のHYFIも9万ドルで落札された。そして12月11日のFARMティッカーは18万ドルという歴史的記録を破った。

FARM のトークン ティッカーの最終所有者は @thefarmdotfun です。The Farm は世界初の GenAI 人工知能エージェント ゲームを作成しています。ユーザーは GenAI モデルを通じてさまざまなタイプのペット型 AI エージェントを生成できます。これらの AI ペットが鋳造または取引されると、FARM トークンが課金に使用されます。一定の総額を前提として、手数料としてのFARMの50%が破棄されます。 FARM の 18 万ドルは無駄ではありませんでした。市場が開いてから数時間以内に、FARM の市場価値は 3,000 万ドルに達し、5,000 万ドルに近づきました。同時に、それはまた超液体生態学の想像力の空間を再び開きました。

12月13日の開設時点でのFARMの市場価値は5000万米ドル近くだった。

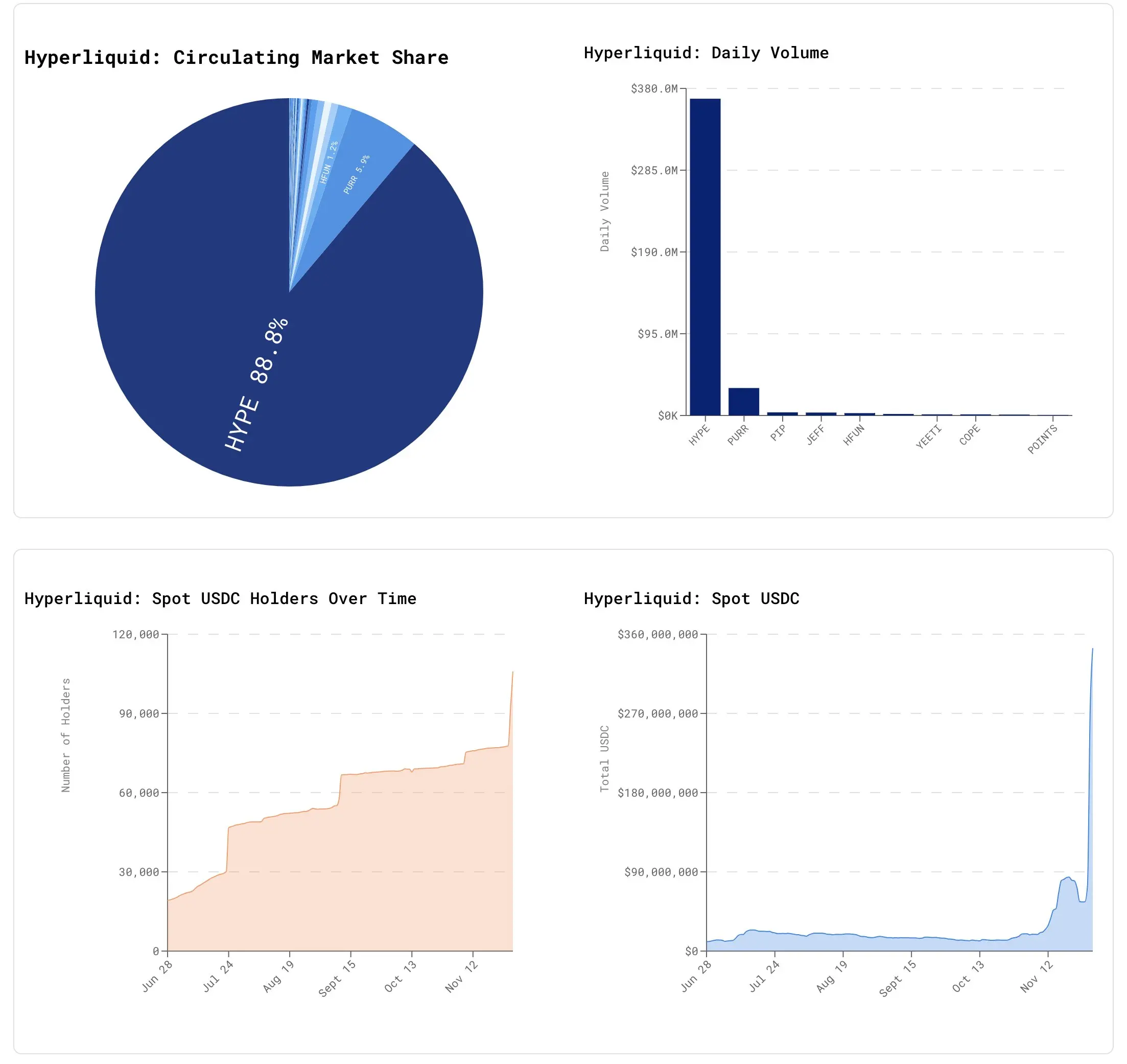

一方、AXSNのデータによると、トークンHYPEの1日の取引量は既にHyperliquidの1日の取引量を独占しており、取引量は3億6,000万米ドルに達しており、PURR、PIP、JEFFなどのトークンを大きく上回っています。 。 SOLV のログインにより、Hyperliquid のトランザクション構造はさらに最適化されます。 Solv プロトコル ログインによってもたらされる市場の注目と世論の高まりにより、将来的にはより多くのプロジェクト関係者が Hyperliquid での立ち上げを選択し、将来的には取引量がさらに分散されることになるでしょう。

超流動的な取引構造の分布

ハイパーリキッドは何を変えましたか?

Hyperlqiuid の創設者である Jeff 氏が述べたように、「所有権は信者と実行者にあり、家賃を求めるインサイダーにはありません。」 Hyperliquidの開発もそれに沿っています

プロジェクト関係者との双方向旅行

VC コインにとって、Hyperlqiuid の上場は補完的で相互に有益な市場行動でもあります。コインオークション自体も一種の広告です。 Solv は、Hyperliquid のオークション ティッカーを獲得したため、追加の広告料を支払うことなく、市場の議論の中心となりました。

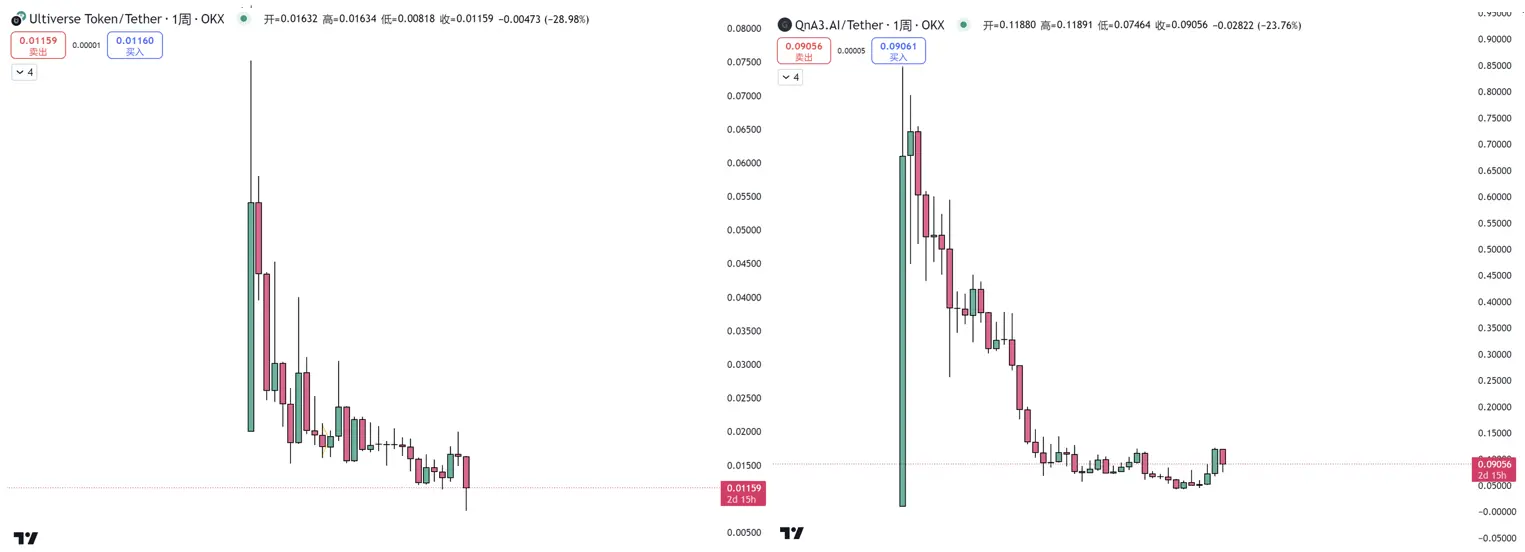

多くの模倣プロジェクト当事者にとって、一部のプロジェクトが大手取引所に上場されたとしても、強気相場中に第一線のCEXを立ち上げることができなければ、市場を安定させることは基本的に困難です。」 K ライン」と呼ばれ、流動性はありません。トラフィックはなく、その後のストーリーもありません。人気のないトークンのほとんどは、取引所に上場されると「ハイヒール」または「クリスマス ツリー」になります。

大手取引所に多くのトークンが上場しても市場を安定させるのは難しい

Hyperlqiuid は、一時的に開設できない主要取引所のニーズを満たすだけでなく、優れた取引プラットフォームを低コストで立ち上げて「席を確保」できる、より経済的なソリューションを提供します。その後 HyperEVM にアクセスすると、Hyperliquid から購入したトークンを他の EVM で使用できるため、費用対効果の面での相対的な利点がさらに強調されます。ハイパーリキッドには現在、CEX のような強力な通貨上場効果はありませんが、この SOLV オークションが市場で広く注目を集めたことで、仮想通貨関係者の目にはその地位がさらに浮き彫りになりました。

Hyperliquid の壮大なエアドロップは、より多くの人々が Perp DEX を知り、理解し、連絡し、使用できるようにするための精力的な市場教育のようなものです。透明な通貨上場計画は、ブラックボックス操作に抵抗し、戦って勝利するための最初の手段です。

業界の観点から見ると、Hyperliquid の出現は歴史的なプロセスであると同時に時代の選択でもあります。大衆の声を受けて、市場は何度も公正さを求めて投票を行った。 Hyperliquid のオープンな通貨リストのメカニズムは、CEX 通貨リストの既存のブラックボックス操作における革命であり、業界全体がよりオープンで透明になるよう強制します。

クリプトにはどのような起業家精神が必要ですか?

多くの場合、会社の創設者が会社の精神的な核を決定します。この文はHyperliquid上で生き生きと描かれています。

創設者のジェフは、FTXが破産した後、CEXを信頼しなくなり、VCからの投資を一切受け入れなくなりました。ジェフの目には、ほとんどのプロジェクトはまずトップ機関から投資プラットフォームを取得し、次にさまざまないわゆるポイントプランを通じてデータをホワイトウォッシュし、最終的には大規模な取引プラットフォームで立ち上げられることで最終的な出口を完了することになるだろう。このインダストリ モデルは、ほとんどのプロジェクト開発者にとって、ストーリーを書き、投資を呼び込み、大手法律事務所に上場するという成功を収めるための究極のテンプレートとなっているようです。結局のところ、個人投資家がすべてを負担し、手っ取り早い成功と手っ取り早い利益を求めるこの種の業界の混乱は究極的には持続不可能です。

最終的に、Hyperliquid は、透明でオープンなメカニズムと強力な結束力のあるコミュニティによって、PerpDEX を 2.0 の頂点にまで押し上げたということを証明しました。私たちは、いかなる個人投資家にもトークンを配布しませんでした。そしてマーケットメーカー。何年も前に発射された銃弾は私の眉間に直撃しました。

暗号通貨の開発の歴史は、ビットコインの誕生に遡り、最近ではネイロの大文字と小文字の論争のように、分散化闘争の歴史ではありません。暗号通貨がどのように変化しても、勝利と正義は常に大衆、公平性、分散化の側にあります。