作者: @Web3_Mario

摘要:上週加密貨幣市場經受了較大的回撤,市場上普遍歸因為美聯儲主席鮑威爾的所謂“鷹派降息”,引發了風險市場對通脹與經濟衰退的擔憂,但是據筆者分析,這恐怕只是引起資本恐慌的次要因素,真正的影響在於川普在上週三聯合馬斯克發起的對國會短期支出案的強勢施壓,甚至揚言取消債務上限規則所引發的不確定性,引爆了資金的避險情緒。

鮑威爾恐怕躺槍,宏觀數據不足以引發市場對貨幣政策風險的恐慌

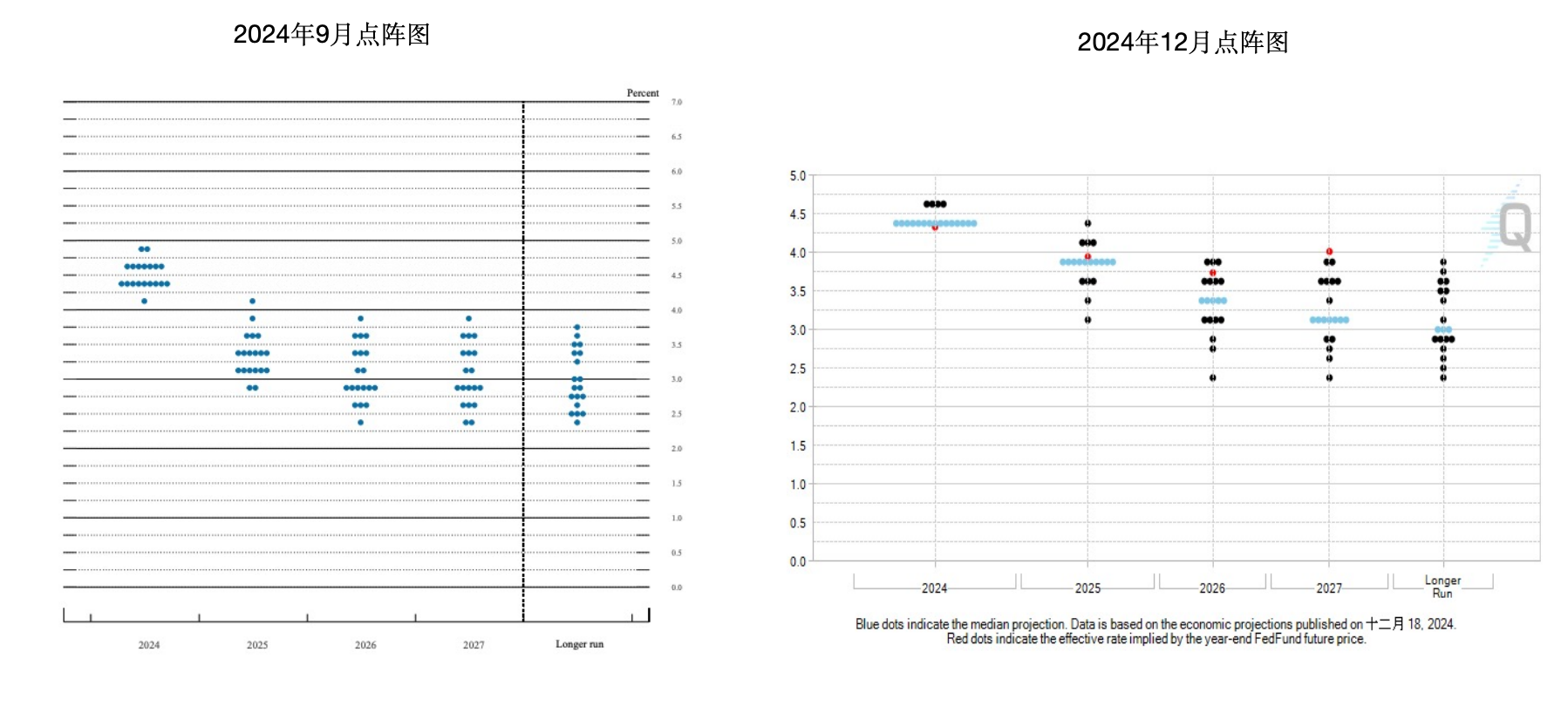

上週四凌晨的FOMC 利率決策符合市場預期,以降低25BP 收場,市場普遍將風險市場的下跌歸因到兩個方面,首先據點陣圖顯示本次議席並沒有取得一致的統一意見,其中克利夫蘭聯邦儲備銀行主席哈馬克傾向於維持利率不變。另外25 年的目標利率中位數上位數調高到3.75%~4.00%,相較於上一次9 月點陣圖目標利率中位數的3.25%~3.5%,降息預期從4 次下調至2 次。這裡稍微補充介紹一下,所謂點陣圖(Dot Plot)指的是聯準會用來表達貨幣政策制定者對未來利率路徑預期的圖表工具。它是聯邦公開市場委員會(FOMC)會議中發布的經濟預測摘要(Summary of Economic Projections, SEP)的一部分,通常每年發布四次,主要用於觀察聯準會內部的政策共識。

除此之外隨後的答記者問環節,鮑威爾的一些發言被市場解讀為鷹派指引,主要包含兩個面向:首先對未來一年的通膨前景似乎展現出擔憂的態度,另外對建立比特幣儲備,聯準會的態度,鮑威爾並未給予正面的回應,但閱讀全文後感覺鮑威爾對通膨風險的擔憂並不來自某些宏觀指標的變動,更多的還是來自與川普政策的不確定性。同時他對未來經濟前景的展望也透露出足夠的信心。

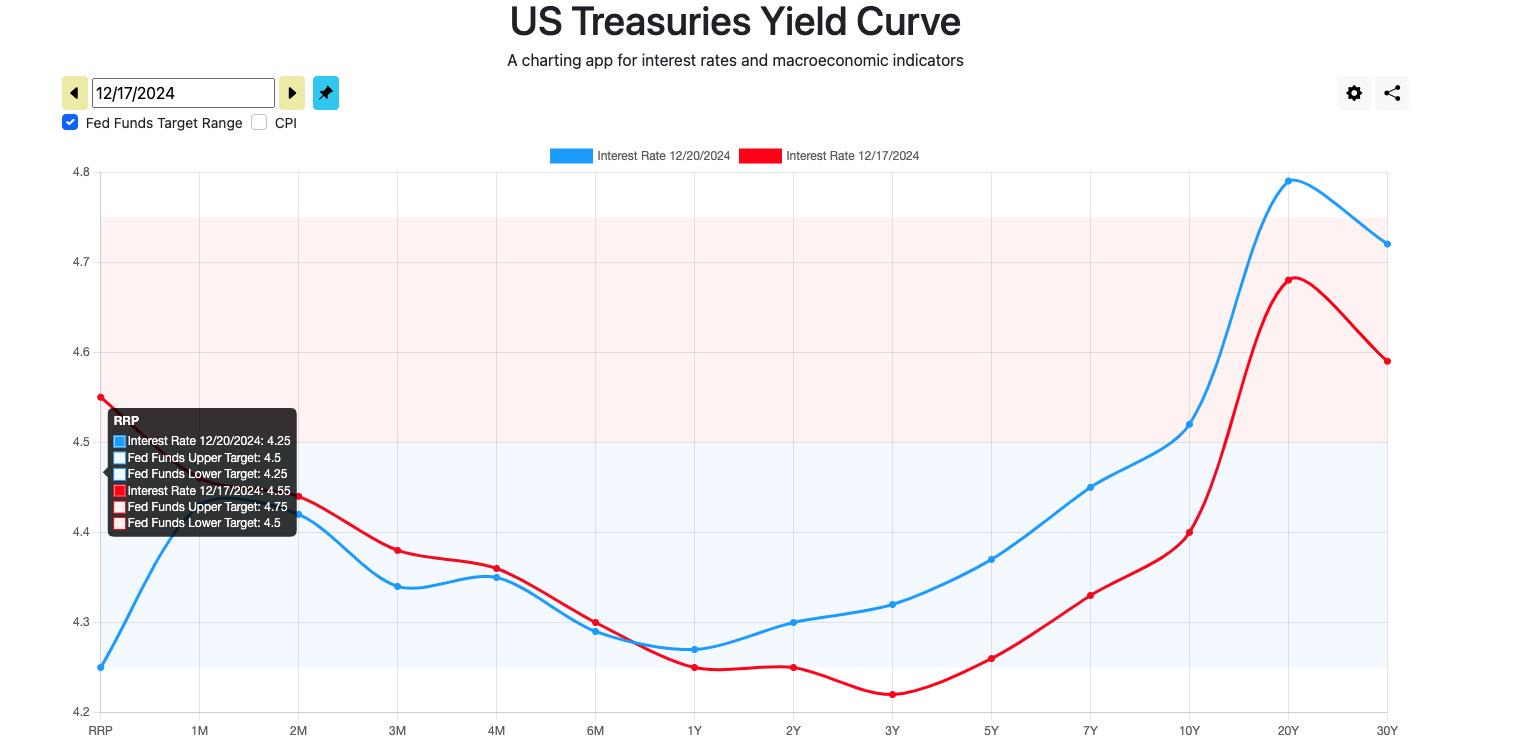

那麼接下來讓我們來看看為什麼這麼說,首先來看下聯準會決議及相關內容公開前後的美國公債殖利率曲線變化,可以看到遠端利率的確走高,但對1 年期殖利率影響並不是很大,這說明市場的確對遠期經濟前景有了更多的擔憂,但至少風險並不是短期內發生的。

從25 年12 月到期的30 天聯邦基金期貨合約價格可以看出,事實上市場對未來兩次降息的前景早在11 月開始就已提前反應,因此把回調主要歸因到聯準會未來利率決策風險上似乎顯得立論不足。這裡再補充一點,隱含利率的計算是用100 減去當期期貨價格。

接下來我們來看下幾組宏觀數據,PCE 指數、非農與失業率以及GDP 成長細項,可以看出美國PCE 指數至少在過去一段時間並沒有明顯的上漲,無論是從PCE 同比還是從核心PCE 年增速均維持在2.5 以下,同時密大預期通膨率也維持穩定,失業率也沒有明顯的增加,同時11月非農相比之前也出現了成長,這也說明了就業市場也展現了強勁的一面,考慮到後面川普的減稅與,最後GDP 成長也趨於穩定,並沒有在某個細項上出現明顯的下滑,因此從宏觀數據的角度,並沒有數據可以支撐未來一年通膨重燃或經濟衰退的判斷。這也就說明,鮑威爾的擔憂還是來自於川普不確定的政策效果。

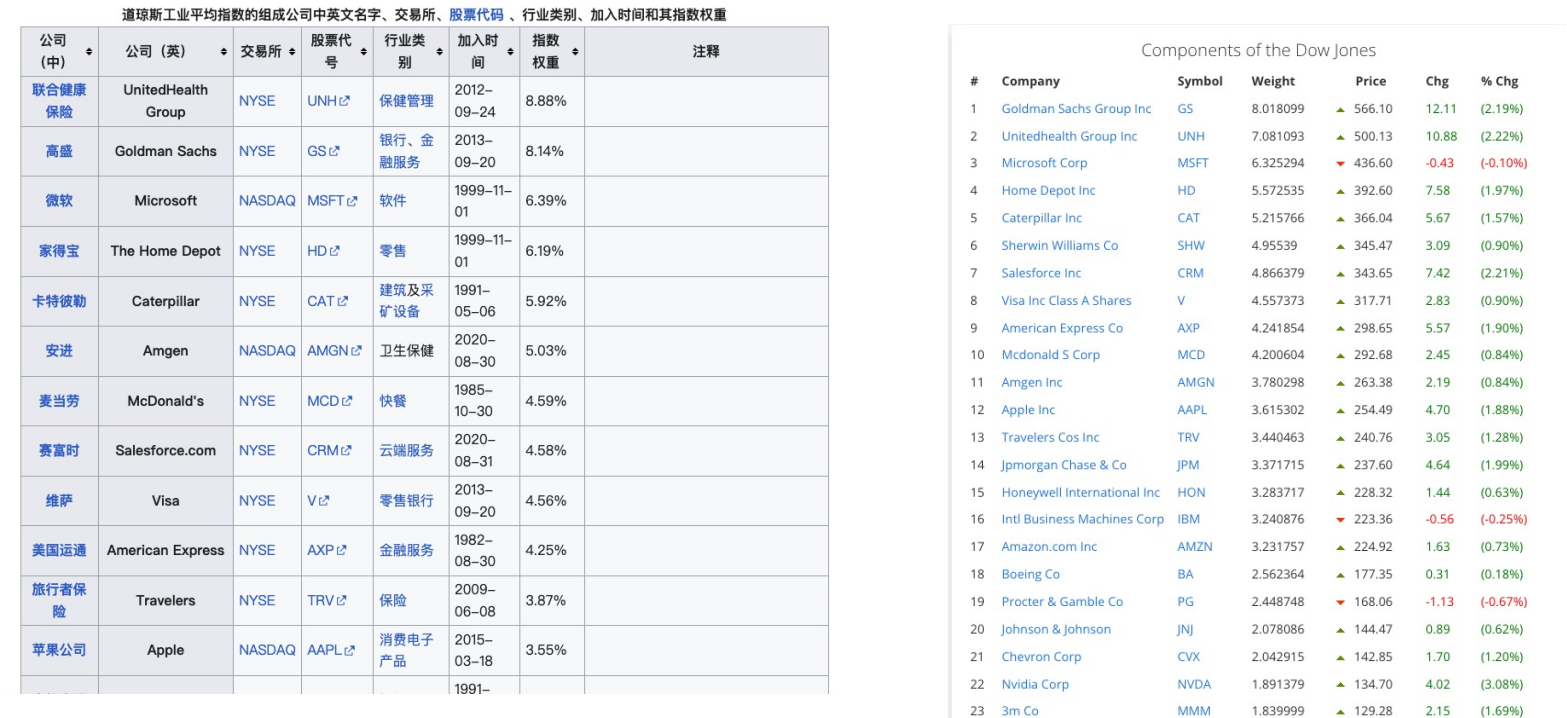

這裡稍微再解釋一個點,道瓊斯指數已經創紀錄的連續下跌,有朋友認為這反映出市場對未來美國工業發展前景的悲觀,但是展開了解了一下,造成這個影響的主要原因看起來並不是系統性風險,而主要來自於聯合健康保險的大幅下修。首先道瓊工業平均指數(Dow Jones Industrial Average, DJIA)是價格加權指數,這意味著每隻成分股的價格對指數的影響取決於其股票價格的絕對值,而非市值。這就意味著價格高的標的將在道指中具備更高的權重,而截止到2024 年11 月2 日,聯合健康保險在道指中的權重佔比最高,佔8.88%,而在最新的個股權重中,UNH 權重已經下降到了7.08%,股價從12 月4 日的613一路下降到目前的500,跌幅高達18%,而其他高權重股並沒有見到如此跌幅,因此道瓊指數的下跌主要原因還是來自於高權重股UNH 的單點風險,而非系統風險,那麼UNH到底發生了什麼事呢,主要誘因是UNH 的CEO 湯普森(Brian Thompson)與12 月5 日,在紐約曼哈頓希爾頓酒店外被一名槍手連開數槍,經送醫後不治身亡。槍手名叫曼吉奧尼(Luigi Mangione),具有良好的社會背景,審訊過程顯示,他的行為更多的來自於對UNH 在醫保方面對美國民眾剝削,這引發了社會對其較為普遍的同情,引爆了美國長久以來的昂貴的醫療成本矛盾,這也符合川普的醫保改革政策方向,因此兩者共振引發了股價大跌,在這裡不展開介紹。

當然關於比特幣儲備的小插曲,筆者認為鮑威爾的態度事實上並不太重要,就像他自己說的那樣,是否推進這個提案的確定權在國會眾議員,而非美聯儲,於此同時參考美國石油和黃金儲備的建立以及管理框架,前者的管理權歸美國能源部,後者歸財政部,當然管理過程中會涉及到其他部門的協作,例如SEC、CFTC 等監管,以及FED 的政策影響。不過在這個過程中,這些部門更多的是扮演了協作的角色。

那麼市場為何會做出如此劇烈的反應,筆者認為主要原因在於川普在上週三聯合馬斯克發起的對國會短期支出案的強勢施壓,甚至揚言取消債務上限規則所引發的不確定性,引爆了資金的避險情緒。

川普協滔天權力威脅永久取消債務上限,為傳統美元信用體系蒙上陰影,市場開始避險交易

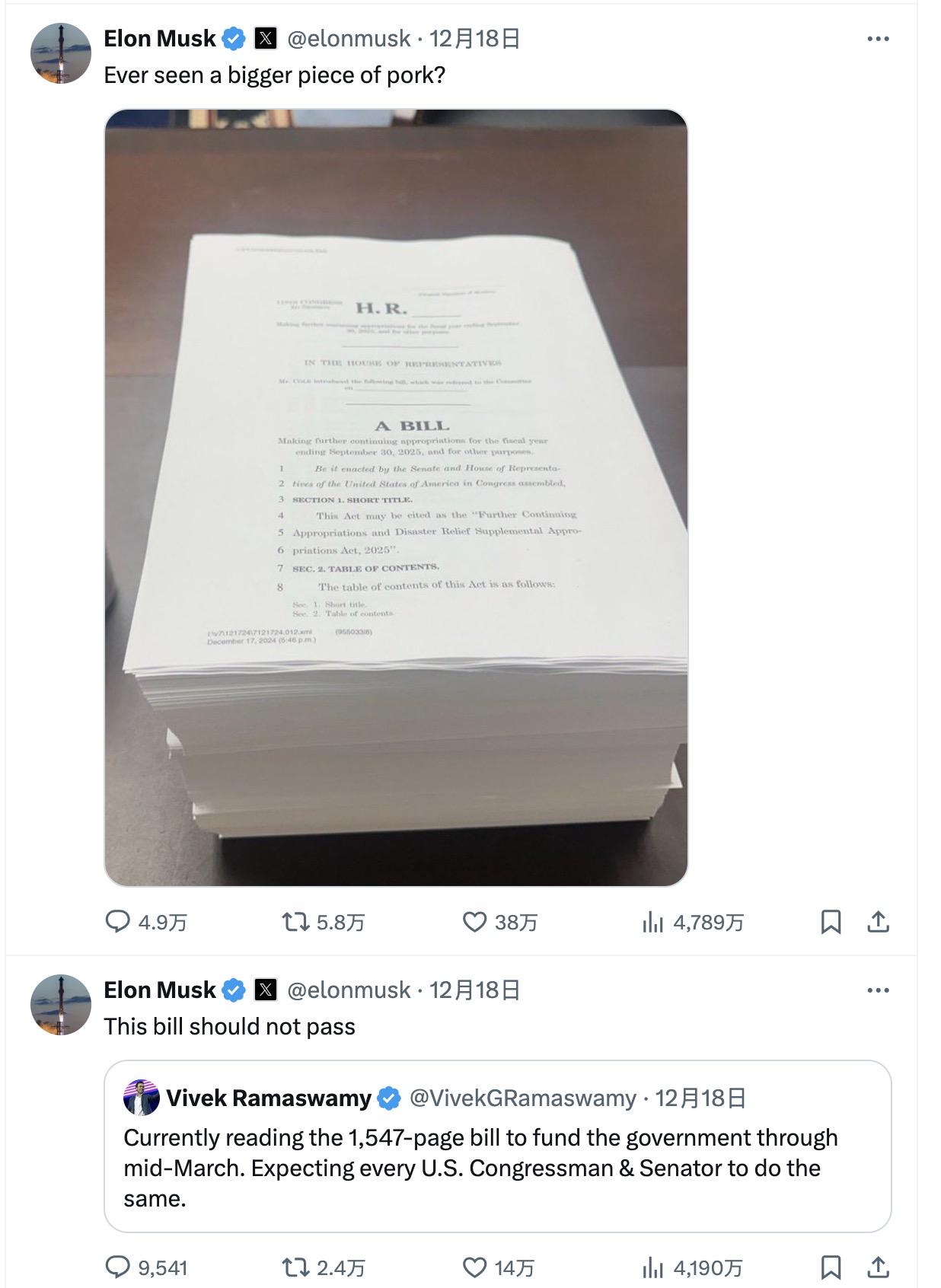

不知道有多少小夥伴關注到上週發生的美國國會中關於短期支出的博弈,在上週二12 月17 日,眾議院議長邁克·約翰遜本與民主黨就政府支出達成了一項短期協議,將延長政府資金至明年三月,以避免政府關閉。同時,為了法案的通過,約翰遜也向民主黨做出了一些讓步,並附上了幾項兩黨支持的法案。然而在12 月18 日,馬斯克開始在X 中瘋狂抨擊提案,認為該提案嚴重侵害了納稅人的權益,導致該提案迅速被拒絕。

同時,整個過程也獲得了川普的支持,川普在True Social 中聲稱國會需要在1 月20 日川普正式上任之前,廢除荒謬的債務上限規則,因為他認為這些債務問題是由拜登民主黨政府造成的,理應有他解決,此後共和黨迅速修正了新的支出法案,不僅刪除了一些妥協性支出,同時補充了廢除或暫停債務上限的提案,但該提案在周四( 12 月19 日) 在眾議院,以174票支持、235 票反對在眾議院闖關失敗,未能通過。這也引發了政府停擺的風險,當然最終與12 月20 日,眾議院才最終通過了一項新的臨時支出法案,距離最後期限僅剩幾個小時,在該提案中刪除了對債務上限的修改提案。

雖然新的支出案被通過,避免了政府部門的部分停擺,但是筆者認為川普所表達的對債務上限的廢除的態度,明顯引發了市場的擔憂,我們知道川普的權利是歷屆美國總統中最大的一位,特別是在眾議院也取得了絕對的話語權,而新任眾議員將在1 月3 日宣誓並正式上任,屆時關於廢除債務上限的通過可能性將大大增高,因此我們就來分析一下由此帶來的影響。

美國的債務上限(Debt Ceiling)是指美國聯邦政府可以藉款的最大法定額度,於1917 年首次設立。這個額度是由國會設定的,是為了限制政府債務的成長。債務上限的存在目的是防止政府過度借債,但它實際上並不是控制債務水平的有效手段,而是政府能夠合法借款的上限。除了建立財政紀律外,債務上限也是兩黨博弈的很重要的武器,往往在野黨會通過攻訌執政黨的支出法案,所引發的政府停擺風險,來獲得更多的談判籌碼。

當然美國債務上限曾多次暫停過,通常是透過立法的形式,由國會通過法案暫停債務上限的適用。暫停債務上限意味著政府可以繼續借款,而不受設定的上限限制,直到法案規定的截止日期或債務達到某個新的水平。比較典型的案例如下:

- 2011 年-2013 年:在2011 年,美國面臨嚴重的債務上限危機。當時,國會和總統歐巴馬就如何提高債務上限進行激烈談判,最終達成了一項協議,暫時提高了債務上限,並採取了一些削減預算的措施。除此之外,為了避免政府違約,2013 年10 月,美國國會通過了一項法案,暫停了債務上限,並且允許政府借款直到2014 年2 月。當時美國的債務水準已經接近上限,暫停債務上限避免了政府違約的風險。

- 2017 年-2019 年:在2017 年,美國國會再次通過了一項法案,暫停債務上限,允許政府繼續借款,直到2019 年3 月。該法案還包括了其他財政事項,並與預算和政府支出的協議掛鉤。這項暫停使得美國政府避免了可能的違約。

- 2019 年-2021 年:2019 年8 月,美國國會通過了《兩年預算協議》,此協議不僅增加了政府支出的上限,還暫停了債務上限,讓政府能夠借更多的錢,直到2021 年7 月31 日。這項暫停使得政府能夠繼續借款,且不受債務上限的限制,從而確保了政府的正常運行,避免了政府關門和債務違約。

- 2021 年:2021 年12 月,為了避免美國政府違約,國會通過了債務上限臨時調整法案,將債務上限提升至28.9 兆美元,並允許政府借款直到2023 年。這次調整是在2021 年10 月到期前最後一刻進行的,避免了債務違約的風險。

可以看到每次暫停債務上限都是為了應對某些特殊事件,例如08 年的金融危機以及21 年的疫情等。但為什麼此時重提取消債務上限會引發如此影響,核心在於美國當前的債務規模,目前美國公共債務對GDP 的比例已經來到了歷史最高點,超過了120%,若此時廢除債務上限,這意味著美國將在未來較長一段時間內不受任何財政紀律的約束,這對美元信用體系造成的影響事實上是不可預估的。

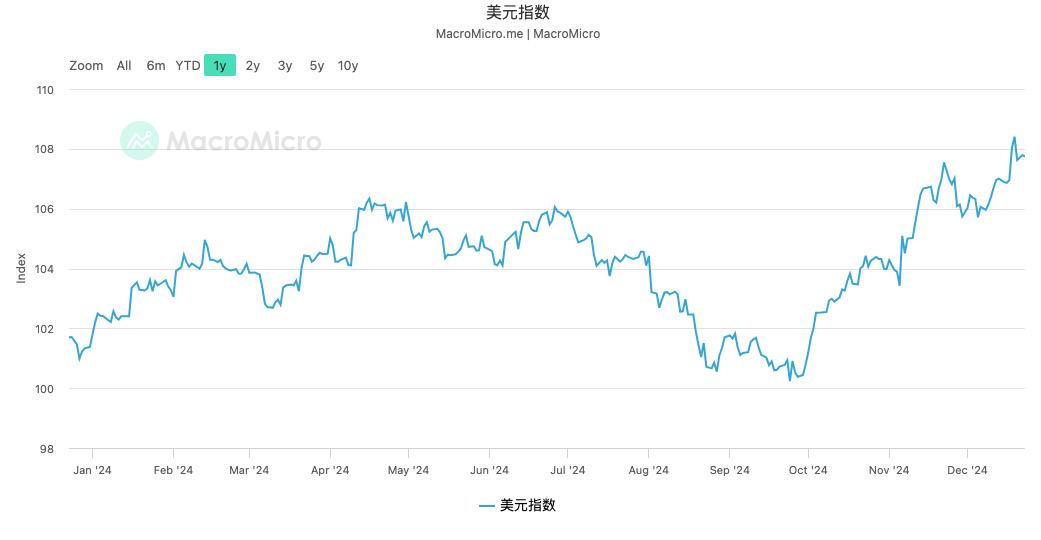

那麼川普為什麼需要這麼做,理由也很簡單,為了度過短期內的債務危機風險,我們已經知道在川普的執政重心中,減稅和降低公共債務是兩個最重要的目標,然而減稅政策雖然可以成長經濟活力,但勢必在短期造成政府收入的降低,當然由此產生的財政缺口有可能透過增加關稅來彌補,但考慮到製造業國可以透過降低匯率來應對,這就是為什麼最近在降息週期內,美元指數還保持強勢,核心還是在於各國為因應可能的貿易戰而未雨綢繆。同時削減財政支出可能造成的本土型企業收益的下滑也為經濟成長的潛力蒙上了一層陰影。因此為了度過這個政策推行的陣痛期,川普當然希望一勞永逸的解決這個問題,因此廢除債務上限的枷鎖,短期靠繼續舉債度過財政危機就顯得非常合適。

最後來看下為什麼會對加密貨幣造成影響,我想核心還是在於對比特幣儲備的敘事的打擊。我們知道在最近的加密貨幣核心敘事中,美國透過建立比特幣儲備來解決債務危機問題是其中比較重要的一環,但如果川普直接透過廢除債務上限規則,就相當於間接打擊了該敘事的價值,在先前的分析中我們已經降到當前加密貨幣正處於尋找新的價值支撐的階段,由此引發獲利盤的鎖利避險也是容易理解的。因此我認為在接下來的一段時間內,對川普團隊的施政觀察的優先順序明顯高於其他因素,需要持續關注。