作者: @Web3_Mario

要約:先週、仮想通貨市場は大幅なリトレースメントを経験したが、市場は一般に、インフレと景気後退に対するリスク市場の懸念を引き起こしたパウエル連邦準備理事会議長によるいわゆる「タカ派利下げ」のせいだとしている。著者の分析によると、これは資本パニックを引き起こした二次的な要因にすぎなかったのかもしれない。本当の影響は、トランプ大統領とマスク大統領が先週水曜日に議会の短期支出法案に強い圧力をかけ、さらには法案を中止すると脅迫したことによって引き起こされた不確実性だった。資金のリスク回避を爆発させる債務上限規制。

パウエル議長は、マクロデータだけでは金融政策リスクについて市場のパニックを引き起こすのに十分ではないと懸念している。

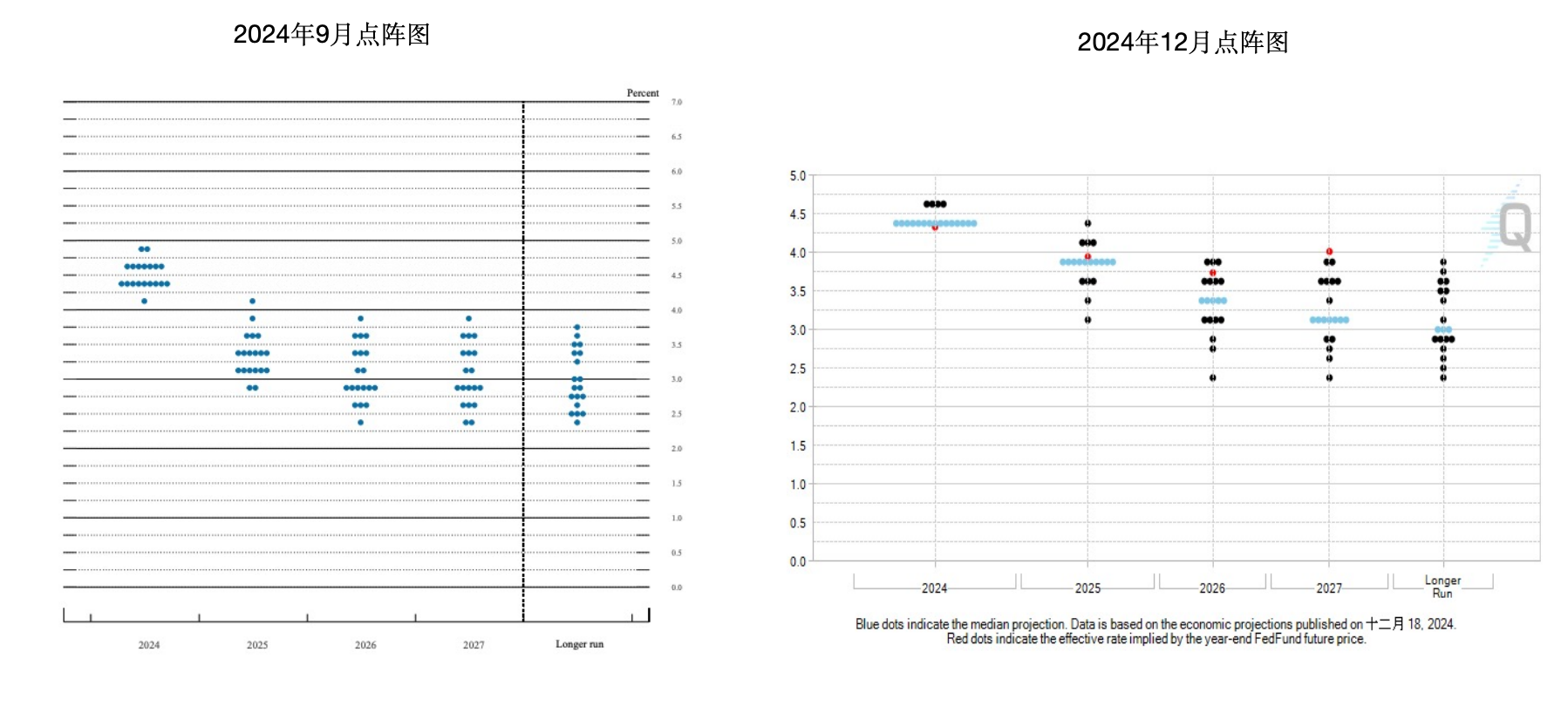

先週木曜日の早朝のFOMC金利決定は市場の予想と一致し、25BPの引き下げで終了した。市場は一般にリスク市場の下落の原因を2つ挙げた。まず、ドットプロットは全会一致ではないことを示した。その中には、クリーブランド連銀のハマック議長も金利据え置きを望んでいる。さらに、25年目標金利の中央値は3.75%から4.00%に引き上げられました。9月のドットプロットにおける前回の目標金利中央値は3.25%から3.5%でしたが、利下げ予想は4から4.00%に引き下げられました。 2回。ここで少し紹介を加えますと、いわゆるドット プロットとは、金利の将来の経路についての金融政策立案者の予想を表現するために連邦準備制度が使用するチャート ツールを指します。これは連邦公開市場委員会(FOMC)会議で発表される経済予測要約(SEP)の一部で、通常年4回発表され、主にFRB内の政策コンセンサスを観察するために使用される。

その後の記者との質疑応答に加え、パウエル議長の演説の一部は市場によってタカ派的な指導として解釈されたが、その内容には主に2つの側面が含まれていた。第一に、パウエル議長は来年のインフレ見通しに懸念を示しているようであり、第二に、パウエル議長は次のように述べた。ビットコイン準備金の創設について懸念を表明したが、パウエル議長はFRBの姿勢に肯定的な反応を示さなかったが、全文を読むと、インフレリスクに対するパウエル議長の懸念は特定のマクロ指標の変化から来ているのではなく、むしろそれが原因であるように感じられる。トランプ大統領の政策の不確実性。同時に、今後の経済見通しについても十分な自信を示した。

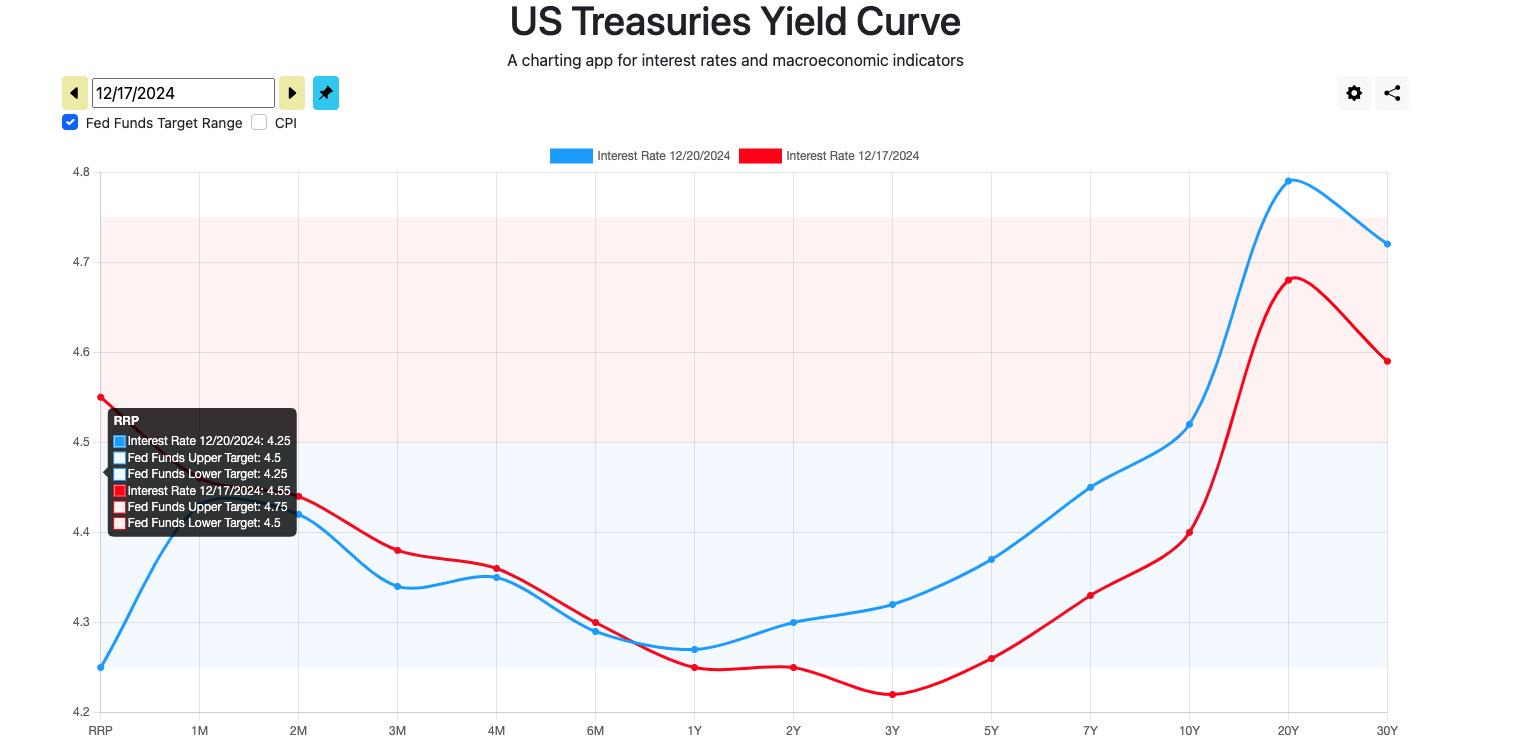

それでは、なぜこのように言えるのかを見てみましょう。まず、連邦準備理事会の決議と関連内容が公表される前後の米国国債のイールドカーブの変化を見てみましょう。遠端金利が実際に上昇していることがわかります。 、しかし、1年物の利回りへの影響はそれほど大きくありません。これは、市場が確かに長期的な経済見通しをより懸念していることを示していますが、少なくとも短期的にはリスクは発生しません。

2025年12月に期限を迎える30日物フェデラル・ファンド先物契約の価格を見れば、市場は早ければ11月には将来2回の利下げが行われるという見通しに実際に事前に反応していたことが分かるため、調整は主に行われる。 FRBの将来の金利決定に起因するリスクは不十分であるようだ。ここでもう 1 つ付け加えておきたいのは、暗黙の金利は現在の先物価格を 100 から引くことによって計算されるということです。

次に、PCE 指数、非農業部門および失業率、GDP 成長の詳細など、いくつかのマクロ データを見てみましょう。米国の PCE 指数は、少なくとも過去 1 年間に大幅には上昇していないことがわかります。 PCEの前年比であっても、前年比であっても、コアPCEの前年比成長率は依然として2.5を下回っています。同時に、ミシガン大学の予想インフレ率も2.5を下回っています。依然として安定しており、失業率も大幅には増加していない。非農業部門雇用者数も以前に比べて増加しており、トランプ減税とその後の減税を考慮すると雇用市場も好調な面を示しており、GDP成長率も最終的には安定しており、水準には達していない。したがって、マクロデータの観点からは、来年のインフレの再燃や景気後退を裏付けるデータはありません。これはまた、パウエル議長の懸念が依然としてトランプ大統領の不確実な政策効果に由来していることを示している。

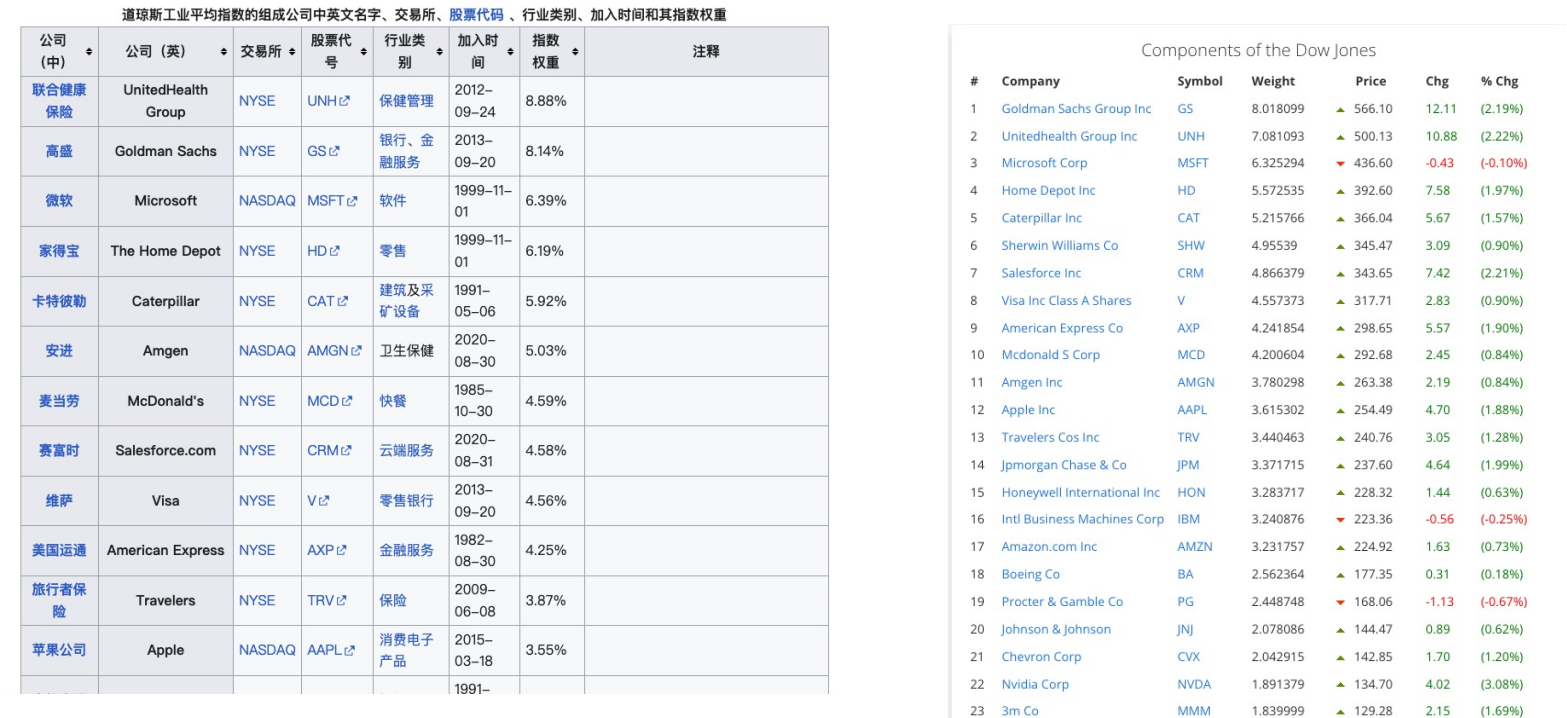

ここでもう一つ説明させてください。ダウ・ジョーンズ指数は連続下落の記録を打ち立てました。これは米国業界の将来の発展見通しに対する市場の悲観を反映していると信じている人もいます。この影響の理由は全身的な性的リスクではなく、主にユナイテッドヘルス保険による大幅な下方修正によるものです。まず、ダウ工業株平均 (DJIA) は価格加重指数です。つまり、各構成銘柄の価格が指数に与える影響は、時価総額ではなく、株価の絶対値に依存します。これは、2024 年 11 月 2 日の時点で、ダウの中で高価格帯の銘柄の比重が高くなるということを意味します。ユナイテッドヘルス保険は 8.88% を占め、最新の個別銘柄の比重の中で、 UNHのウェイトは7.08%に低下し、株価は12月4日の613から下落した。現在の500ドルまで下落し、最大18%の下落となっているが、他の比重の高い銘柄はこれほどの下落は見られないため、ダウ下落の主な理由はその一点にある。システミック・リスクではなく、高比重株のリスク UNH その後、UNH いったい何が起こったのでしょうか? 主な引き金となったのは、12 月にニューヨーク州マンハッタンのヒルトン・ホテルの外で UNH CEO のブライアン・トンプソンが複数回銃撃されたことでした。 5. 彼は病院に送られた後に死亡した。銃撃犯の名前はルイージ・マンジョーネで、良好な社会的背景を持っていたが、尋問の過程で彼の行動はむしろUNHによる医療保険の面でのアメリカ国民の搾取によるものであることが判明し、これが彼に対する広範な社会的同情を呼び起こし、長年続いてきた問題を爆発させた。米国の高額医療費の矛盾はトランプ大統領の医療保険改革政策の方向性とも一致しており、両者の共鳴が株価の急落を引き起こしたが、ここでは紹介しない。

もちろん、ビットコイン準備金に関するちょっとしたエピソードに関しては、パウエル氏自身が述べたように、この提案を推進するかどうかの決定は連邦準備制度理事会ではなく、議会議員が実際にはそれほど重要ではないと著者は考えている。同時に、米国の石油と金の埋蔵量の設定と管理の枠組みについては、前者の管理は米国エネルギー省に属し、後者は財務省に属します。これには、FED の政策影響力だけでなく、SEC、CFTC、その他の規制などの他の部門との協力も含まれます。ただし、このプロセスでは、これらの部門はより協力的な役割を果たします。

では、なぜ市場はこれほど激しく反応したのでしょうか?著者は、トランプ大統領とマスク大統領が先週水曜日に議会の短期支出法案に対して強い圧力をかけ、さらにはそれがリスク回避のきっかけになったと考えています。資金の。

強力なトランプ政権は債務上限を永久に引き上げると脅しており、伝統的な米ドル信用制度に影を落としており、市場はリスク回避の取引を始めている。

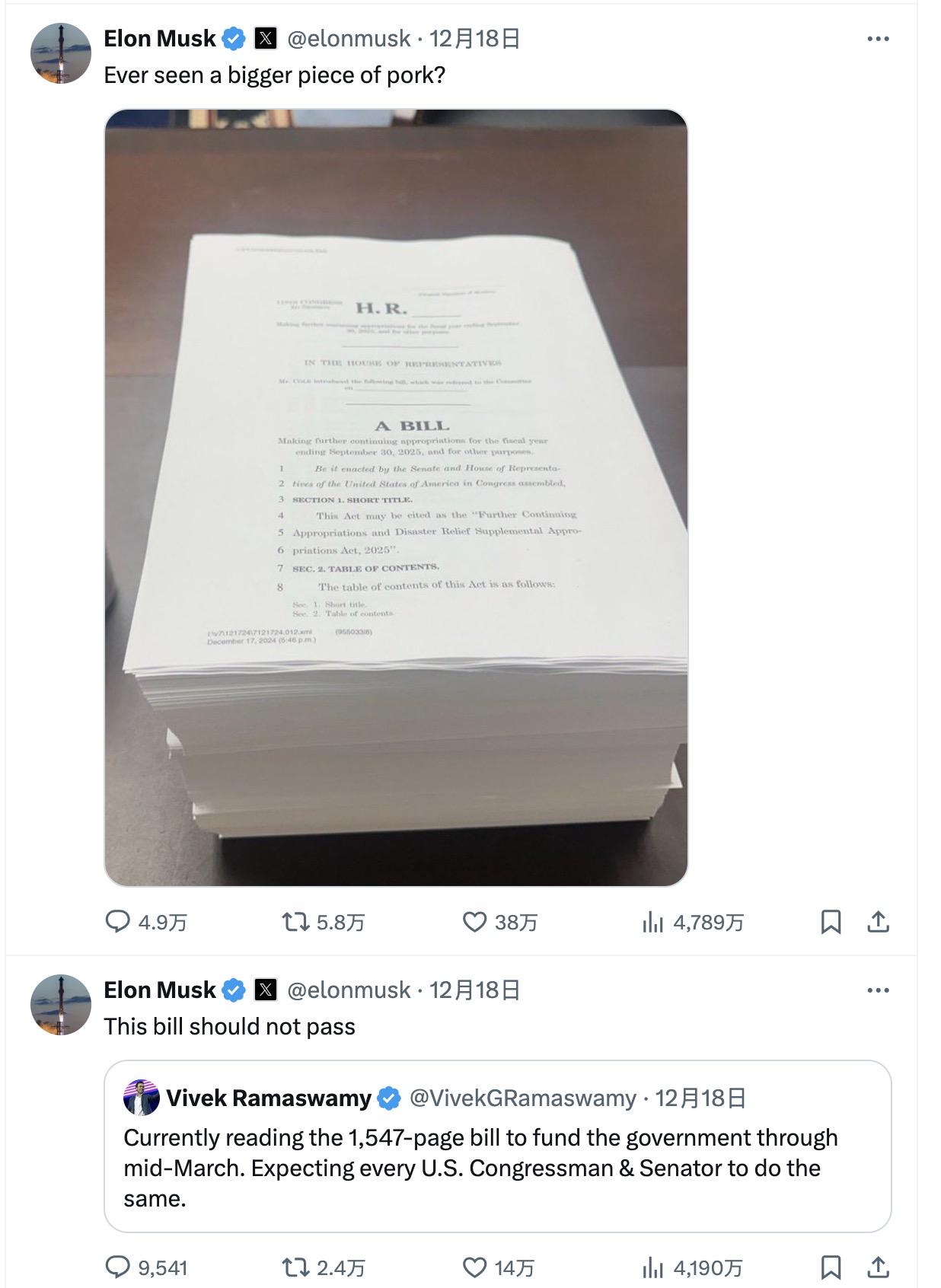

先週火曜日、12月17日、マイク・ジョンソン下院議長は政府支出について民主党と短期合意に達した。これにより、政府閉鎖を回避するために政府の資金提供が来年3月まで延長されることになる。同時に、この法案を可決するためにジョンソン首相も民主党にある程度の譲歩をし、超党派の支持を得ていくつかの法案を添付した。しかし、12月18日、マスク氏はこの提案が納税者の権利を著しく侵害していると信じて、X社の提案を狂ったように攻撃し始め、提案はすぐに否決された。

一方、プロセス全体にはトランプ大統領の支持もある。トランプ大統領はトゥルー・ソーシャルで、債務問題はバイデン氏の民主党によって引き起こされたものであるとトランプ大統領が正式に就任する前に、議会は1月20日のばかばかしい債務上限規定を撤廃する必要があると主張した。それ以来、共和党は新たな支出法案を迅速に修正し、一部の妥協的な支出を削除しただけでなく、債務上限の廃止または停止の提案を追加したが、木曜日(12月19日)の提案は、下院、174票対235票同法案に対する反対票は下院で可決されず、可決されなかった。これにより政府機関閉鎖のリスクも高まり、当然のことながら、最終的に下院が期限のわずか数時間前に債務上限の制限を撤廃する新たな臨時支出法案を可決したのは12月20日のことだった。という提案。

新たな歳出法案は可決され、政府機関の一部閉鎖は回避されたが、債務上限撤廃に対するトランプ大統領の姿勢が明らかに市場の懸念を引き起こしたと筆者は考えている。新下院は1月3日に宣誓し、正式に就任する予定である。それまでに債務上限撤廃が可決される可能性は大きく高まるだろう。これがもたらす影響を分析してみましょう。

米国の債務上限(Debt Ceiling)は、米国連邦政府が借り入れできる法定の最大額を指し、1917 年に初めて設定されました。この制限は政府債務の増加を制限するために議会によって設定されました。債務上限の目的は政府の過剰借入を防ぐことですが、実際には債務水準を制御する効果的な手段ではありません。それは政府が法的に借り入れできる額の上限です。財政規律の確立に加えて、債務上限は両党間のゲームにおいて重要な武器となることが多く、野党は与党の支出法案とそれによって引き起こされる政府機関閉鎖のリスクを批判することで、より多くの交渉材料を得ることができる。

もちろん、米国の債務上限は何度も停止されており、通常は法案を通じて行われ、議会は債務上限の適用を停止する法案を可決している。債務上限の停止は、政府が法案に明記された期限まで、あるいは債務が何らかの新たな水準に達するまで、設定された上限に従うことなく借り入れを続けることができることを意味する。典型的なケースは次のとおりです。

- 2011 ~ 2013 年: 2011 年、米国は深刻な債務上限危機に直面しました。当時、議会とオバマ大統領は債務上限の引き上げ方法をめぐって激しい交渉を行っており、最終的には一時的に債務上限を引き上げ、一部の予算削減策を制定する合意に達した。さらに、政府の債務不履行を回避するため、2013年10月に米国議会は債務上限を停止し、2014年2月まで政府の借り入れを認める法案を可決した。当時、米国の債務水準はすでに上限に近づいており、債務上限を停止することで政府の債務不履行のリスクは回避された。

- 2017年から2019年:2017年、米国議会は債務上限を一時停止する法案を再び可決し、政府が2019年3月まで借入を継続できるようになりました。この法案には他の財政問題も含まれており、予算や政府支出協定とも関連している。この一時停止により、米国政府はデフォルトの可能性を回避することができた。

- 2019年から2021年:2019年8月、米国議会は2年予算協定を可決し、政府支出の上限が引き上げられただけでなく、債務上限も停止され、政府は2021年7月31日まで追加借入が可能になりました。この一時停止により、政府は債務上限に制約されることなく借入を継続できるため、政府の正常な運営が確保され、政府閉鎖や債務不履行が回避される。

- 2021年: 2021年12月、米政府による債務不履行を回避するため、議会は債務上限一時調整法を可決し、債務上限を28.9兆ドルに引き上げ、政府が2023年まで借入できるようにした。この調整は債務不履行のリスクを回避するため、2021年10月の満期前の土壇場で行われた。

債務上限のそれぞれの停止は、2008年の金融危機や2021年の疫病など、特定の特別な出来事に対応したものであることがわかります。しかし、なぜこの時期に再び債務上限を引き上げることがこれほどの影響を与えるのでしょうか?その核心は、米国の公的債務の対GDP比が120%を超え、歴史的な高水準に達していることにあります。もし現時点で債務上限が撤廃されれば、これは米国が将来長期間にわたって財政規律の対象にならないことを意味し、実際にこれが米ドル信用システムに与える影響は非常に大きい。予測不可能。

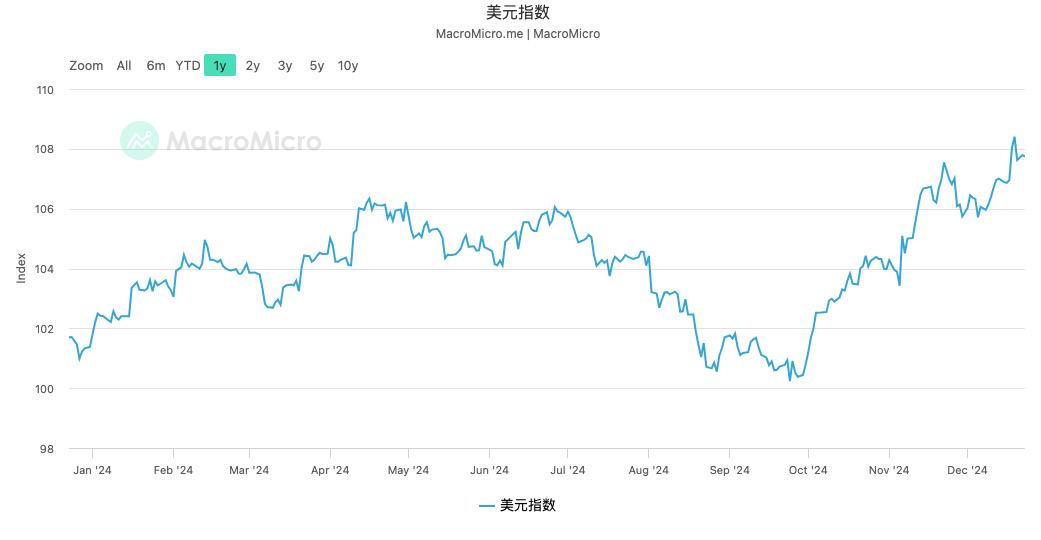

では、なぜトランプ大統領がこれを行う必要があるのでしょうか? その理由は非常に簡単で、短期的に債務危機のリスクを乗り切るためには、減税と公的債務の削減がトランプ政権の 2 つの最も重要な目標であることはすでにわかっています。しかし、減税政策は経済活力を高めることができるが、短期的には政治的問題を引き起こすことは避けられない。もちろん、結果として生じる財政格差は関税引き上げによって補われる可能性があるが、製造国が為替レートを引き下げることで対応できることを考慮すると、これが最近の利下げサイクル中に米ドル指数が堅調に推移した理由であり、その核心はそれでもこれは各国が貿易戦争の可能性に備えているためだ。一方で、財政支出削減による地元企業の収益減少の可能性も経済成長の可能性に影を落としている。したがって、この政策を実施するという苦しい時期を乗り切るために、トランプ大統領は間違いなくこの問題をきっぱりと解決したいと考えている。したがって、財政を乗り切るために債務上限の束縛を撤廃し、借金を続けることは非常に適切である。短期的には危機。

最後に、それが仮想通貨に影響を与える理由を見てみましょう。その核心はビットコイン準備金の物語への影響にあると思います。仮想通貨に関する最近の中心的な物語において、ビットコイン準備金の確立による米国の債務危機問題の解決が比較的重要な部分であることはわかっているが、もしトランプが直接債務上限規制を撤廃すれば、それは債務上限規制に等しいことになる。この物語に対する間接的な打撃として、前回の分析では、仮想通貨が現在新たな価値のサポートを求めている段階にまで落ちており、これによって引き起こされる利益確定とヘッジは容易に理解できます。したがって、今後の期間においては、トランプチームのガバナンスを観察することの優先順位が他の要素に比べてかなり高くなると考えており、引き続き注意を払う必要がある。