撰文:0xWeilan

本報告所提及市場、項目、幣種等資訊、觀點及判斷,僅供參考,不構成任何投資建議。

2024年全球宏觀金融在動盪中迎來轉捩點。

伴隨9月50個基點的大降,美元就此進入降息週期,然而隨著美國總統大選及全球地緣政治衝突,美國經濟就業數據開始被「扭曲」使得交易員們對後市的判斷分歧加大。美元、美債、美債均出現劇烈波動,短線交易愈發困難。

分歧及憂慮在美股體現為三大指數均劇烈波動且無方向。相反,漲勢相對落後的BTC則在10月追上進度,大漲10.89%,且在技術上取得重大突破,一舉拿下多個重要技術指標再次逼近「新高整理區」上沿,一度衝上73000美元。

BTC內部結構保持完美,做好徹底突破的準備,然而外部仍為大選前景不明所困的美股「壓制」。但大選只是插曲,不會改變週期運作。我們判斷11月大選後,經過必要的衝突和抉擇,美股恢復上漲,如是則BTC將突破歷史高點,啟動加密資產牛市下半場。

宏觀金融:美元、美股、美債和黃金

10月,在連跌3個月之後美元指數「意外」大幅反彈3.12%,由100.7497升至103.8990,回到去年1月的水平。這場反彈的背後繫「川普勝選」所引發,交易員們認為川普當選將加劇中美脫鉤,推高通膨使得降息難以順利展開。這一反彈我們認為已經超預期地定價了「降息放緩」這一預期,因此美元指數的反彈是難以為繼的。

美元指數月度走勢

川普經濟政策中「減稅」與「中美脫鉤」的預期必然導緻美債規模的進一步上升,隨著川普勝選機率日益加大,使得2年期美債殖利率在連跌5月後大漲14.48%,10年期大漲13.36%。美債拋售非常嚴重。

當下,美股則圍繞兩條主線進行交易:川普還是哈里斯當選,其經濟政策所可能引發的資產走勢分野以及美國經濟軟著陸、硬著陸抑或不著陸。

10月經濟數據CPI保持低位,失業率也保持低位使得人們越來越相信經濟趨向軟著陸,這使得美股得以保持在歷史最高位附近,但超低的非農就業數據以及由於提前完成定價且大選未定原因交易員們失去了交易方向。 「7巨頭」Q3財報陸續披露,業績良莠參半。在此背景下,納指月中創新高後下跌,月跌0.52%、道瓊斯月跌1.34%。考慮到大幅反彈的美元指數,這已是不錯的結果。

只有黃金獲得避險資金的支持,倫敦金月上漲4.15%,上升至2,789.95美元每盎司。而黃金目前走強的動力,不僅來自於避險資金,也來自於多國央行的持續增持(置換美元部分份額作為本國貨幣的價值儲備)。

加密資產:有效突破兩大技術指標

10月,BTC開在63305.52美元,收在70191.83美元,月漲10.89%,振幅23.32%,量能溫和放大。自3月調整以來,首次實現兩個月連漲。

BTC日線走勢

以技術指標來看,本月BTC實現多個重大突破;有效突破200日均線壓制,有效突破3月以來的下降趨勢線(上圖白色線)的壓制。這兩個重大技術指標的突破,意味著長期趨勢的好轉,可以暫時消除加密市場「轉熊」的疑慮。

目前,市場行情處於試探上穿「新高整理區」上沿後的回踩階段。接下來,我們將重點放在兩個技術指標,其一為「新高整理區」上沿(73,000美元)和上升趨勢線(目前約在75,000美元)。先前報告中我們強調,對「新高整理區」的有效突破意味著長達8個月的漫長整理的結束,而重新踏上上升趨勢線,則意味著新行情(牛市第二波亦即主升浪)的到來。

BTC月線走勢

在月線走勢圖上,可以發現8月以來,BTC的低點價格持續走高。這一轉折的發生基於兩點:聯準會、歐盟和中國降息以來,全球流動性的持續改善以及加密資產內部調整即持幣結構「由短入長」的告結。

長短賽局:流動性增強或催動第二波拋售啟動

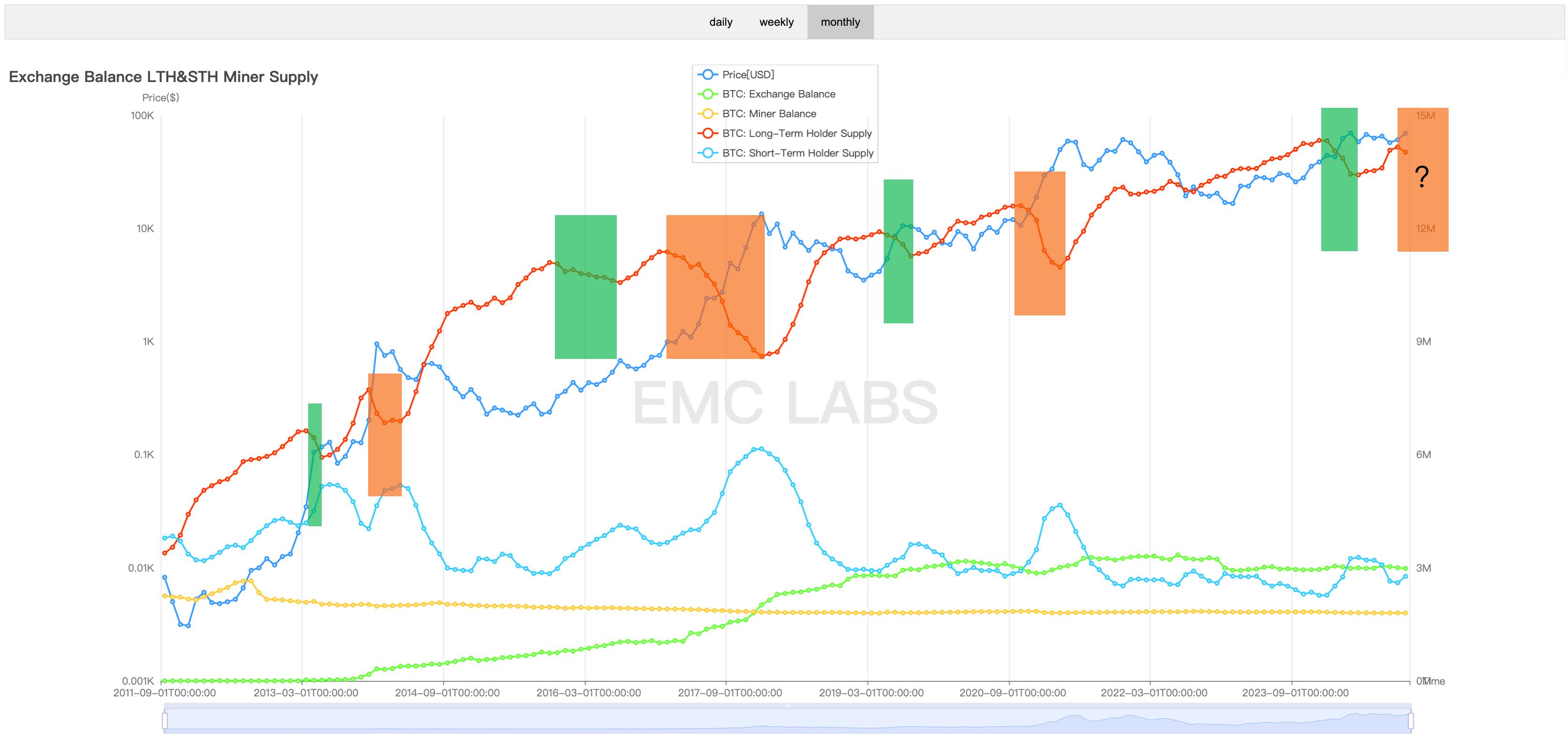

長手、短手、CEX 和Miner BTC 持有分佈(月度)

在先前報告中,EMC Labs指出,伴隨加密資產牛市的展開和調整,長手會經歷兩撥拋售從而將市場不振期間積累的籌碼重新拋回市場。

本輪週期,長手的第一波拋售從今年1月開始至5月結束,自此轉向重新累積一直到10月。聯準會9月進行了首次降息,加密市場流動性得以改善,長手轉而重新開始拋售推動持幣結構「由長入短」。本月的拋售規模接近14萬枚。

這是聯準會降息流動性改善的結果,也是週期運行的必經階段。當然,我們需要更長時間來確認這一拋售的持續性,整體上我們傾向於第二撥拋售已經開始。除非聯準會的降息發生轉向,否則這個過程在中長期將持續進行。

與之伴隨的是市場流動性的持續加強。

流動性加強:買力來自BTC ETF 通道

對於加密市場而言,降息週期的啟動意義非凡。某種程度上去年BTC的上漲動力來自降息預期和BTC ETF通道打開的提前定價。而3月以來的調整亦可理解為降息啟動前的市場修正。

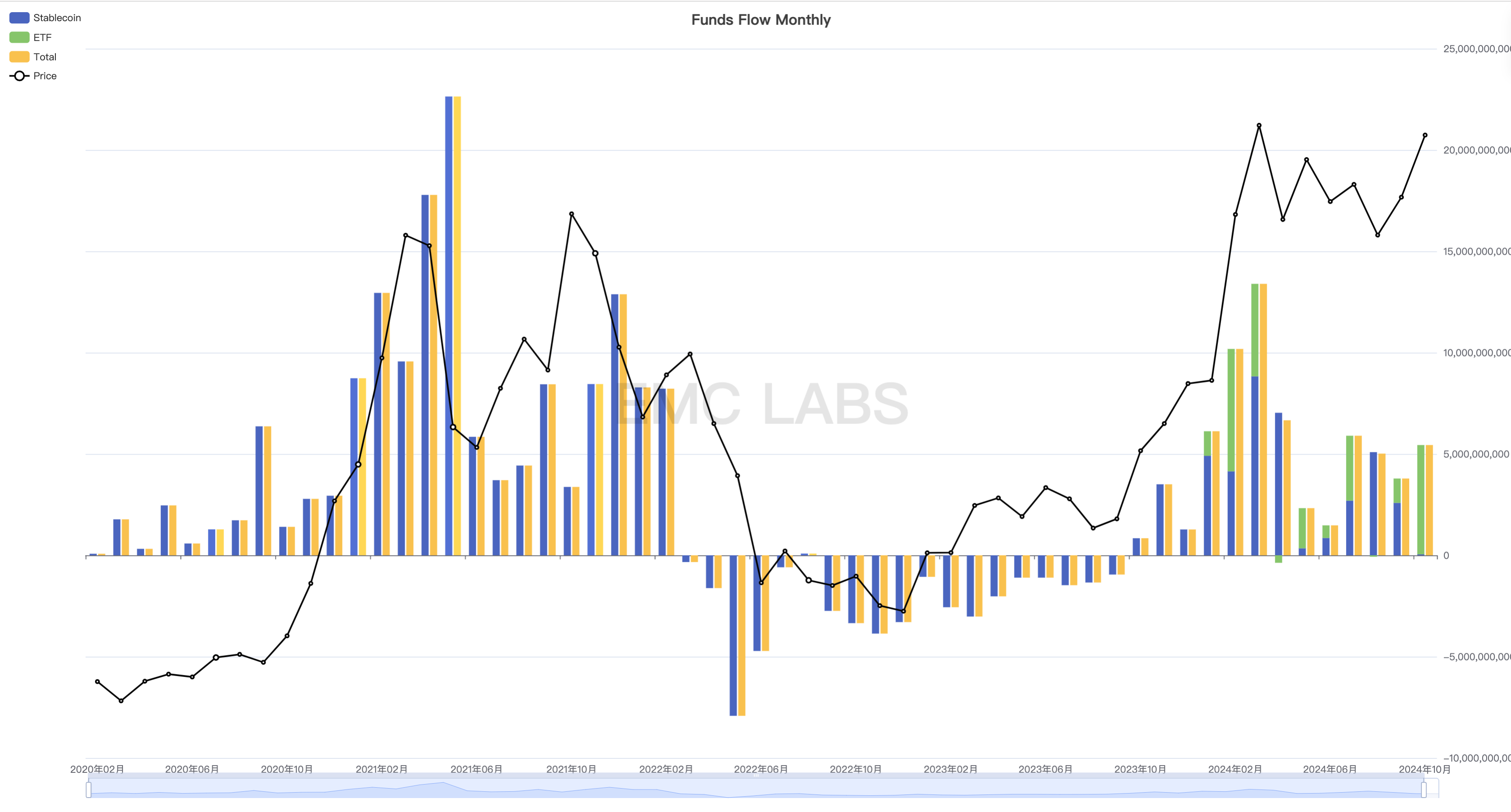

加密資產市場資金流入流出月統計(Stablecoins+BTC ETF)

這個判斷是基於我們對於BTC ETF通道資金的流入流出統計得出。透過上面圖表,可以看到3月之後,這條通道的資金出現了流入放緩甚至流出的跡象。而這頹勢在10月得到改善。

EMC Labs監測,10月份美國11支BTC ETF總共錄得53.94億美元的資金流入,是有紀錄以來的第二大流入月,僅次於今年2月的60.39億美元。這一大流入為BTC價格挑戰前高提供了根本動力。

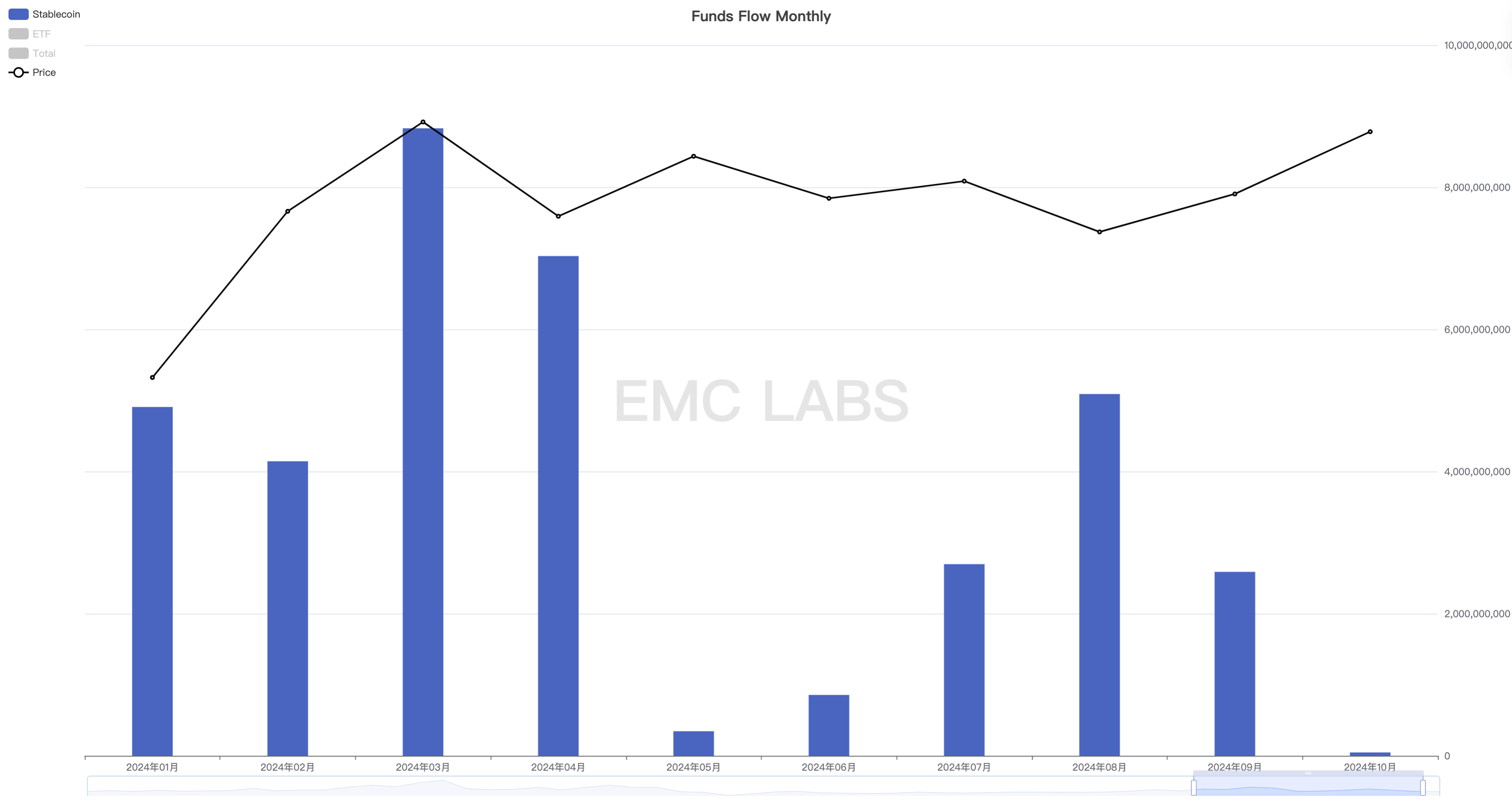

而穩定幣通道資金在10月表現非常疲軟,全月僅取得0.47億美元的流入,錄得今年以來最差單月表現。

Stablecoins月度流入流出統計

穩定幣通道資金疲軟,可以用來解釋雖然BTC在挑戰前高,但Altcoin的表現非常糟糕。 BTC ETF通道的資金無法惠及Altcoin,這是加密資產市場結構的巨大變化之一,值得密切關注。

其中,BTC ETF通道資金劇增包含「川普交易」成分。因為川普對Crypto的追捧,人們投機買入以期短時獲利。這一點值得關注。伴隨美國時間11月4日美國總統大選落定前後,市場短期可能會發生劇烈波動。

結語

根據美國機構投資人提交的13F報告,2024年Q1持有BTC ETF的機構為1,015家,持有規模為117.2億美元;Q2持有BTC ETF的機構超過1,900家,持有規模達133億美元, 44%的機構選擇增持。目前,BTC ETF管理的BTC規模已經超過總供應量的5%,這是一個值得注意的突破。

BTC ETF通道已掌控BTC的中長期定價權。長期來看,在降息週期BTC ETF通道的資金可望持續流入,為BTC價格的長期走勢提供物質支撐。但中短期仍充滿許多不確定性。

綜合場內結構及宏觀金融趨勢,EMC Labs維持先前BTC大機率在Q4突破前高啟動多頭下半場的判斷。而Crypto市場內,Altcoin牛市下半場啟動則以穩定幣通道資金流入恢復為基本前提。

最大風險來自美國大選結果,降息能否符合市場各方預期順利進行,以及美國金融體系的穩定性。