作者: DMD , 加密KOL

編譯:Felix, PANews

自DeFi興起以來,對於加密市場參與者來說,很明顯需要一種去中心化、抗審查的穩定幣。到目前為止,MakerDAO的DAI一直處於領先地位,僅在2022年的市值方面暫時被UST超越。

然而,DAI的超額抵押模式資本效率低下,MakerDAO協議產生的費用只會給DAO,而不會給穩定幣持有者。 Ethena Labs的USDe從許多方面來看都是一個優秀的產品,特別是考慮到USDe的投資者可以透過Ethena將期貨基差+融資交易產品化來獲得豐厚的收益。

本文旨在分析為什麼認為Ethena的USDe注定會超越DAI成為領先的去中心化穩定幣,並研究當前的穩定幣格局、USDe的代幣經濟學以及對ENA的估值和情境分析。

當前穩定幣格局

穩定幣領域正在發生許多重要趨勢:

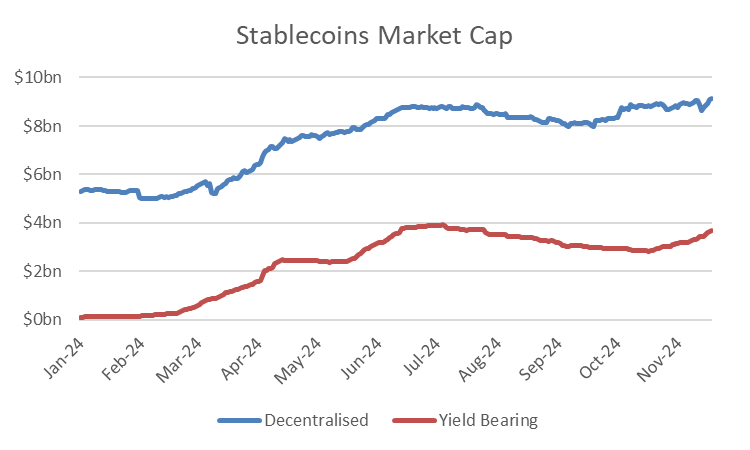

- 去中心化穩定幣的市佔率正在增加:從年初的4.1%上升到11月的5%

- 收益型穩定幣的市佔率正在擴大:從年初的0.1%到11月的2.1%

- 這兩項變化看似很小,但代表著重要的成長,因為今年迄今穩定幣整體成長了40%以上,達到1,830億美元

Ethena的USDe既是去中心化的穩定幣,也是收益型穩定幣。 USDe已從年初的8,500萬美元成長至現在的40億美元。

本世紀末穩定幣市值成長到1兆美元也並非不合理,尤其是在川普勝選以及穩定幣法規預計今年盡快通過。因此,Ethena的成長機會龐大。

USDe代幣經濟學

USDe代幣經濟學由兩個部分組成:

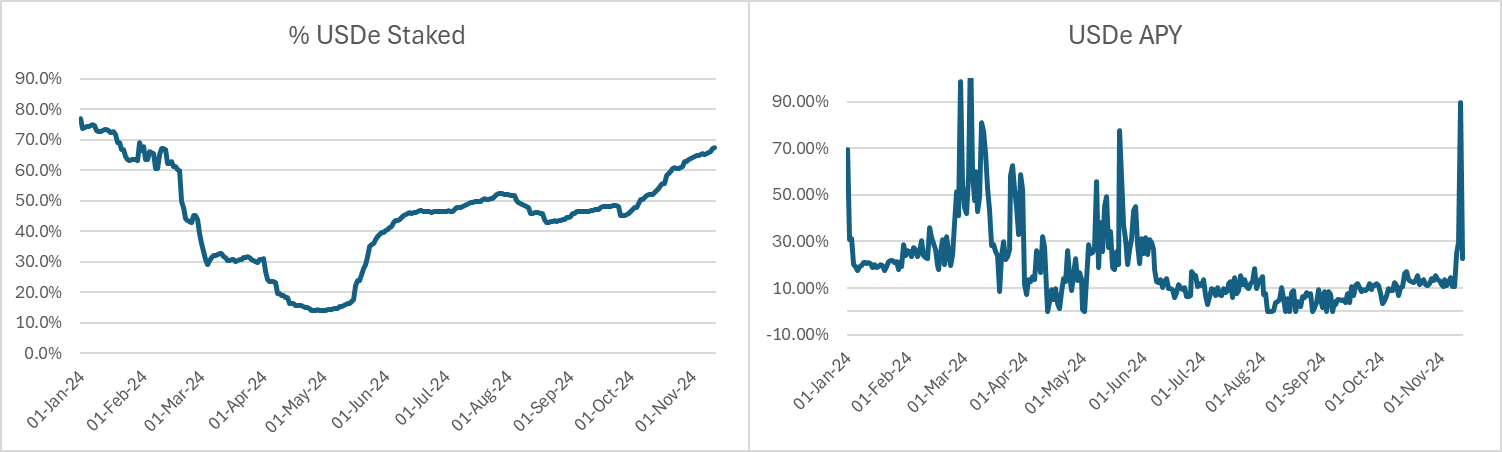

- 支付給USDe質押者的收益:基於USDe的總供應量、質押比率以及Ethena協議獲得的收益。數據顯示,今年迄今USDe質押者平均收益為19.4%,其中約45%的USDe被質押。

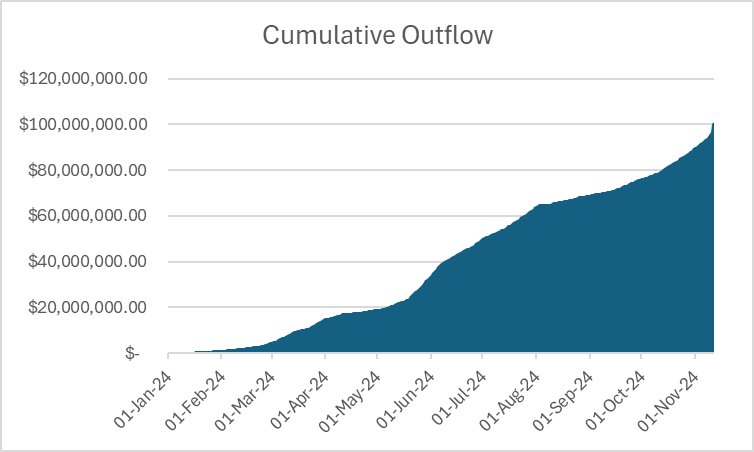

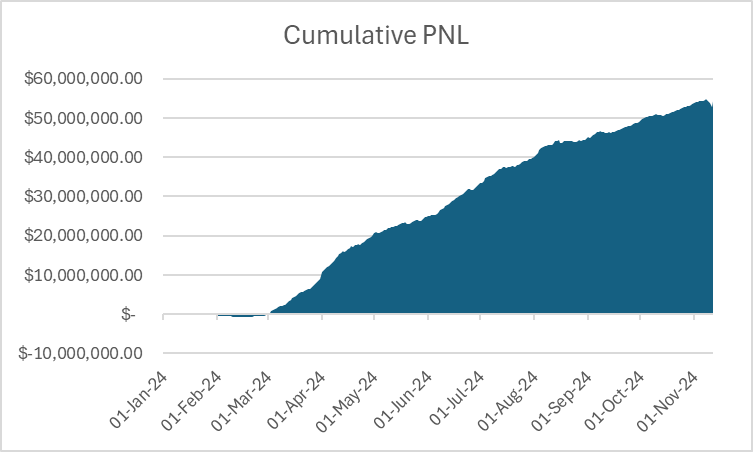

下圖顯示,僅向USDe質押者支付了超過1億美元的收益:

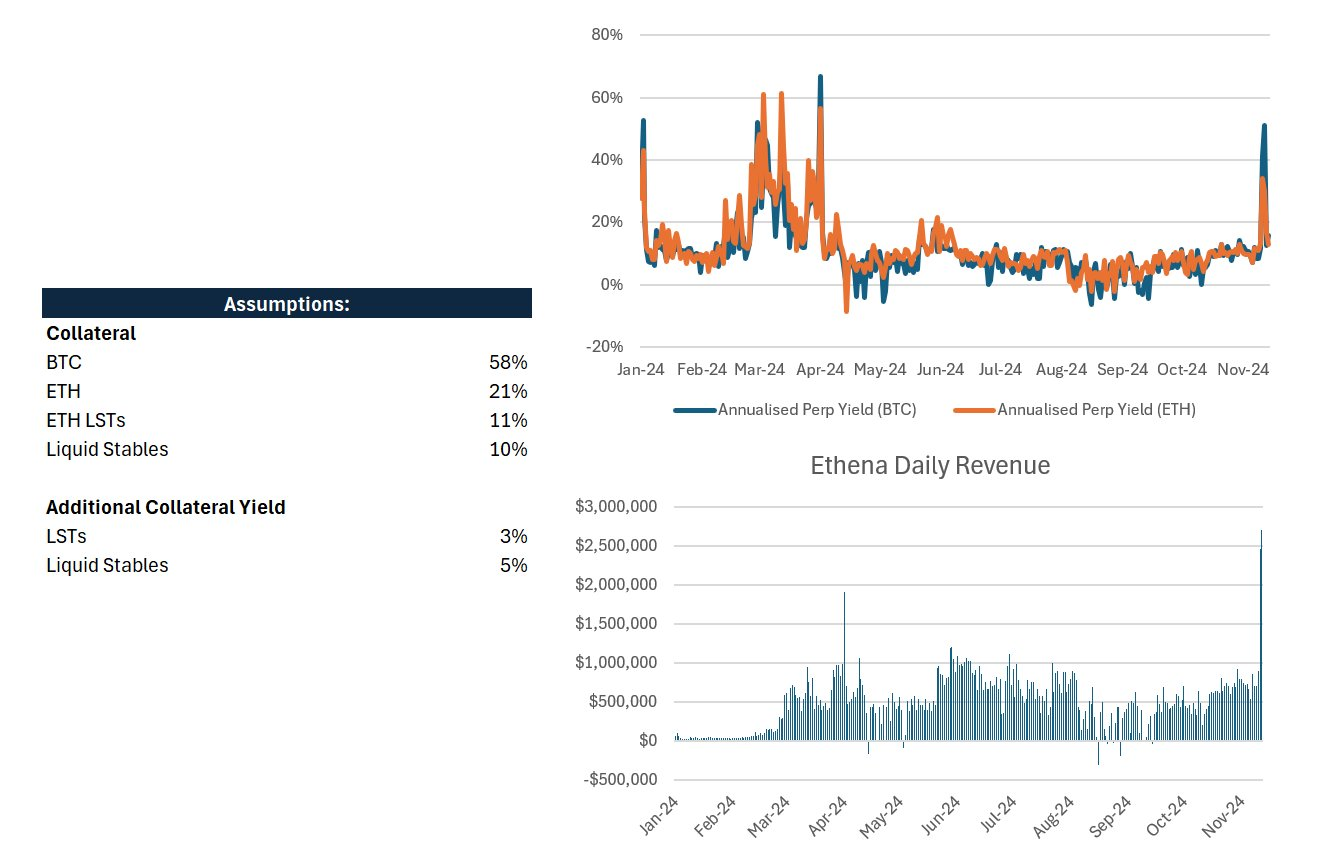

- 抵押品收益:當用戶鑄造USDe時,他們會存入多種其他穩定幣中的一種。 Ethena將這些穩定幣轉換為幾種抵押品中的一種,然後用期貨做空這些抵押品。因此,它保持了抵押品delta中性,並同時賺取基差和資金費率。

假設一個特定的抵押品分割(見下文),並從Ethena的儀表板( https://app.ethena.fi/dashboards/hedging/BTC )中獲取該抵押品的收益,可以得出該協議所獲得的收益:

結合這兩點,可以得出Ethena協議的總損益(PNL):估計年化損益為6200萬美元:

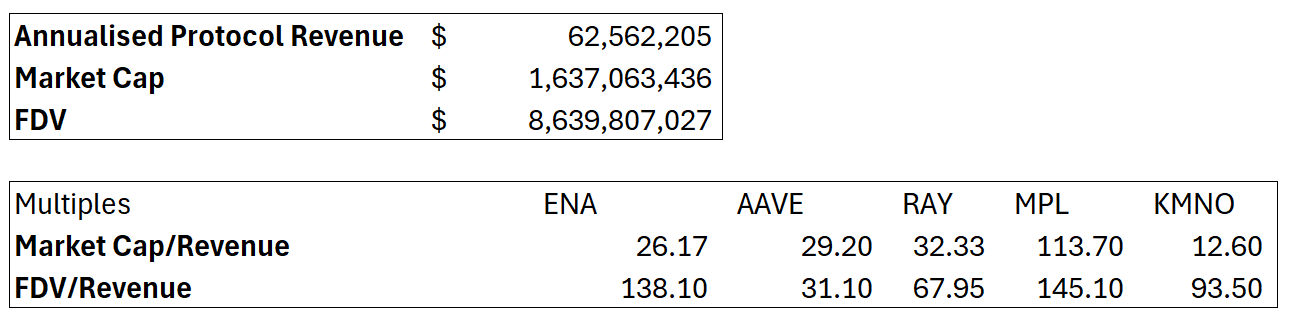

這使得ENA的MC/收入倍數達26倍,比其他一些頭部DeFi項目更具吸引力(當然不是基於FDV,代幣解鎖是該項目重要的阻力)。

ENA估值:情境分析

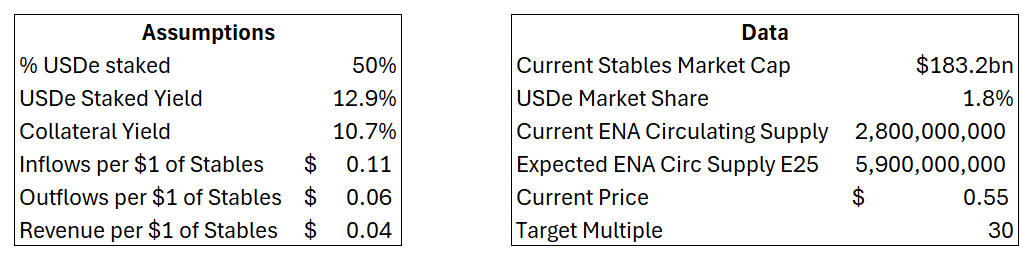

以上可以得出一些假設,這些假設可用來估計明年年底前ENA的估值。這些假設對於接下來的分析很重要。

這裡要注意的一點是,Ethena的商業模式依賴一定比例的USDe不被質押。這使得他們向USDe投資者支付的收益高於他們從抵押品中獲得的收益,同時仍保持每1美元USDe市值0.04美元的營業收入利潤率。

注意:抵押品收益率是基於前面顯示的抵押品分割,並將其應用於全年。因此實際數字可能略有不同。

Ethena 的成長以兩個數字為基礎:

- 穩定幣總市值的成長

- USDe的市場份額

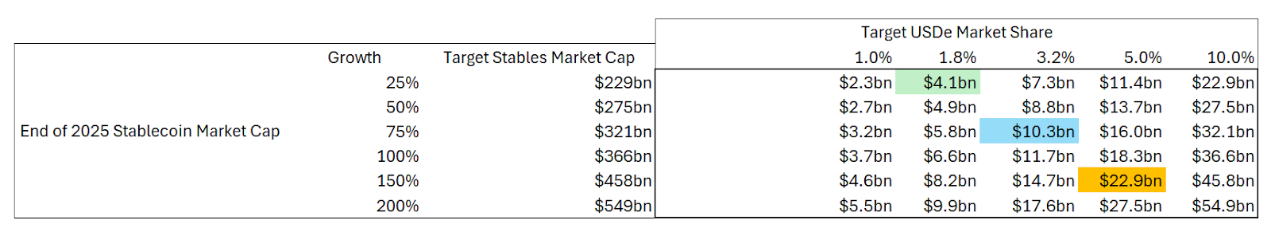

基本情況以藍色突出顯示:其中USDe的市場份額翻倍,穩定幣在明年增長75%。這項預估作者認為相當保守,看漲情況(橘色)也非常合理:USDe成長到5%的市場份額,總穩定幣成長150%,使USDe的市值接近230億美元。綠色代表看跌情況,即USDe的市佔率沒有成長,而總穩定市值略微成長了25%。

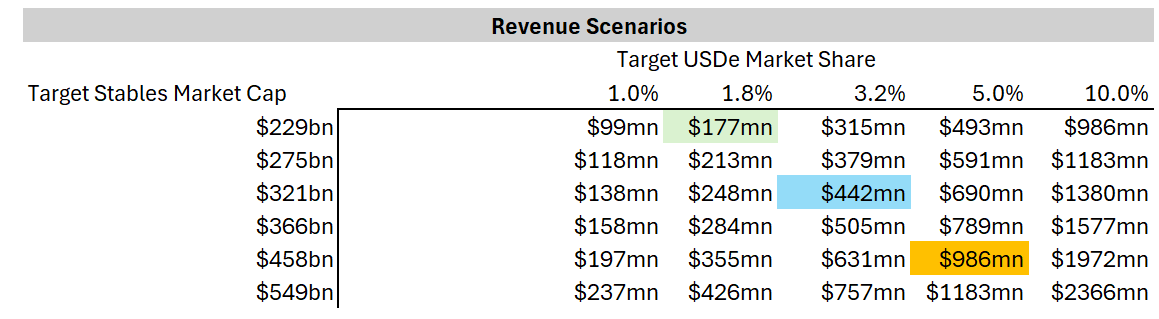

基於上述假設的0.04美元的收入利潤率,ENA明年的收入情況如下:

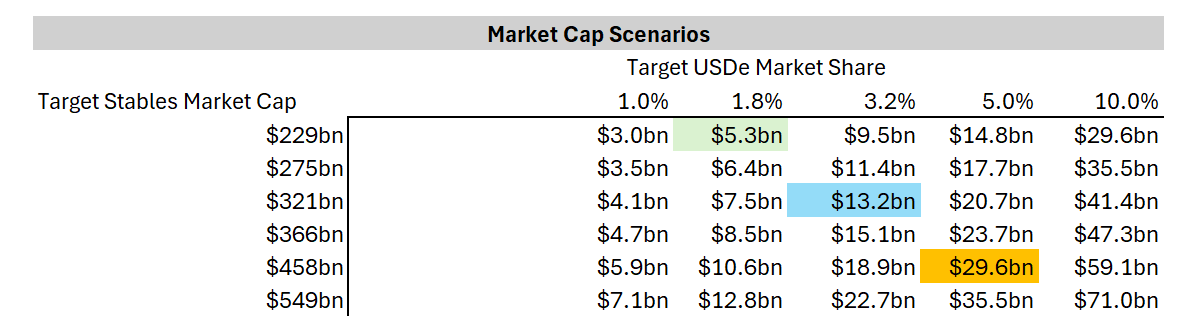

根據假設的30倍收入倍數,可以得出下表中ENA的市值。請注意,作者預計2025年將是加密資產非常強勁的一年,估值將超過基本面。 30倍僅略高於ENA目前的26倍,因此以下情境分析的潛在上行空間要高得多:

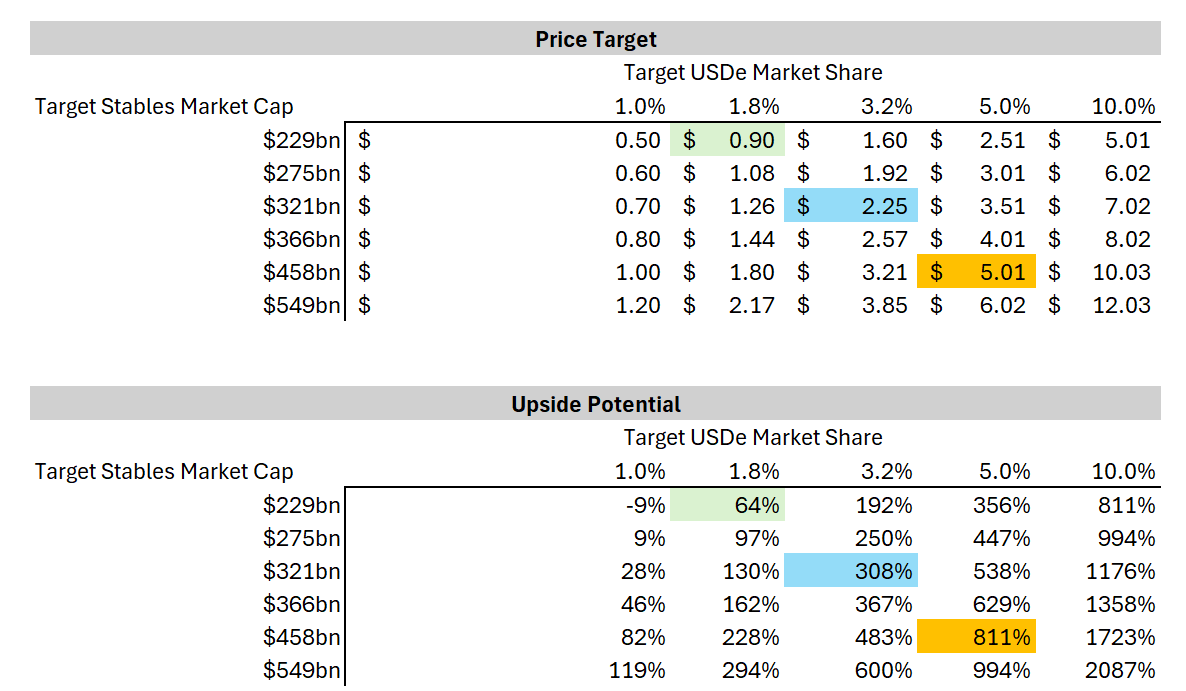

最後可以根據市值表和ENA的預期流通供應量(到2025年底將幾乎翻倍)得出價格目標和上漲空間(見前面的數據表)。

結論

作者的基本預測是到明年年底ENA的目標價為2.25美元,升值300%。而作者的樂觀預測是5美元的目標價格,相當於超800%的報酬。作者強調30倍的價格倍數是保守,實際報酬率可能更高。

Ethena正在經歷多種催化劑,這讓作者對上述情況充滿信心:

USDe被加入為Deribit的保證金抵押品:

https://x.com/DeribitExchange/status/1859905540912288192

USDe 被加入為Aave的抵押品,sUSDe也即將推出:

https://x.com/ethena_labs/status/1857232687326802306

最近的治理提案,其中Ethena Labs協議收入將用於造福協議和ENA持有者,更多細節將於月底公佈:

https://x.com/EthenaFndtn/status/1857470376655385070

當然,ENA也存在一些風險,即協議相關風險(智能合約、融資缺口、清算風險),但作者相信團隊已經廣泛考慮了這些問題,並將繼續採取措施解決這些問題。最後,雖然代幣解鎖肯定是一個問題,但作者相信本文中概述的Ethena的成長機會遠遠超過了代幣解鎖的賣方壓力。

期待USDe超越DAI,一旦發生這種情況,Ethena將繼續成長為加密貨幣中最重要的DeFi協議之一,與Aave、Uniswap、Lido和Raydium等並肩。 USDe和ENA代幣持有者都可以從這種成長中獲益。