著者: DMD 、クリプト KOL

編集者: Felix、PANews

DeFiの台頭以来、分散型で検閲に強いステーブルコインの必要性が仮想通貨市場参加者には明らかになっています。これまでMakerDAOのDAIがリードしていましたが、2022年には時価総額で一時的にUSTに抜かれました。

ただし、DAI の過剰担保モデルは資本効率が悪く、MakerDAO プロトコルによって生成される手数料は DAO にのみ支払われ、ステーブルコイン保有者には支払われません。 Ethena Labs の USDe は多くの点で優れた商品であり、特に USDe 投資家が Ethena を通じて先物ベース + 資金調達取引を商品化することで巨額の利益を得ることができることを考慮すると、優れています。

この記事は、Ethena の USDe が DAI を超えて主要な分散型ステーブルコインになる運命にある理由を分析し、現在のステーブルコインの状況、USDe のトークン経済学、ENA の評価とシナリオ分析を研究することを目的としています。

現在のステーブルコインの状況

ステーブルコイン分野では多くの重要なトレンドが起こっています。

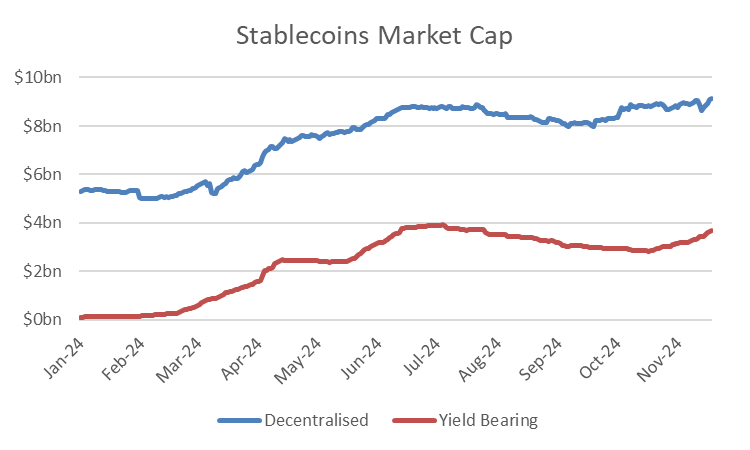

- 分散型ステーブルコインは市場シェアを拡大:年初の4.1%から11月には5%に

- 収益を生み出すステーブルコインの市場シェアは年初の0.1%から11月には2.1%まで拡大し続けています。

- どちらの変化も小さいように見えるかもしれませんが、ステーブルコイン全体が年初から40%以上増加して1,830億ドルとなっているため、重要な成長を表しています。

Ethena の USDe は、分散型ステーブルコインであると同時に、収益を生み出すステーブルコインでもあります。 USDeは年初の8,500万ドルから現在は40億ドルまで増加しました。

特にトランプ氏の勝利と今年早ければステーブルコイン規制の可決が見込まれていることから、ステーブルコインの市場価値が今世紀末までに1兆米ドルに成長するのも不合理ではない。したがって、Ethena の成長の機会は非常に大きくなります。

USDeトークンエコノミクス

USDe トークンエコノミクスは 2 つの部分で構成されます。

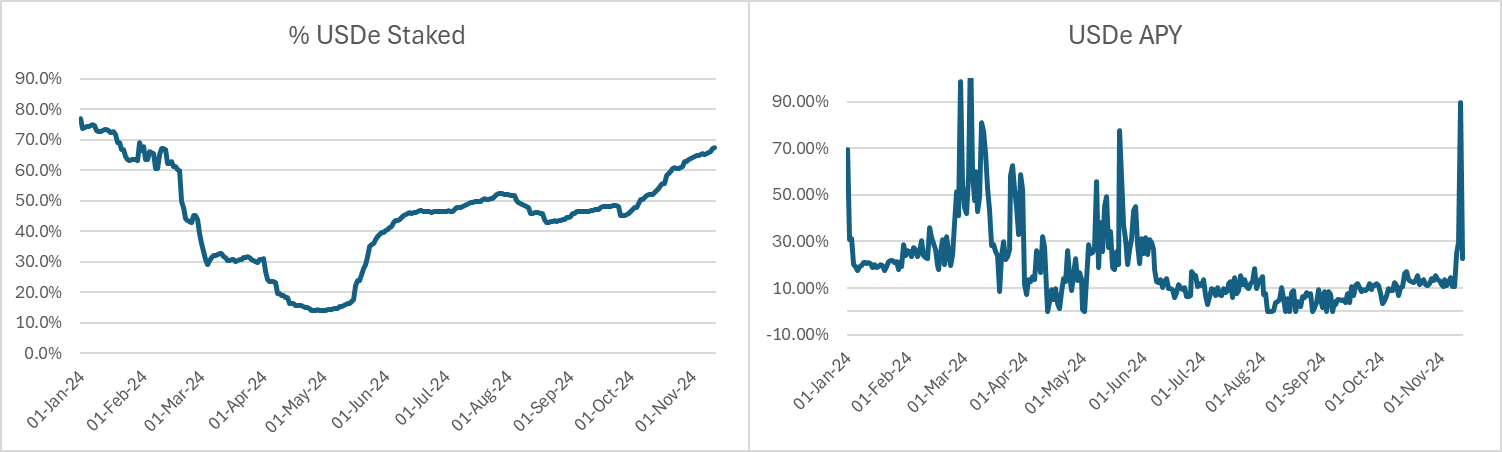

- USDe ステーカーに支払われる収益: USDe の総供給量、ステーキング比率、および Ethena プロトコルによって得られた収益に基づきます。データによると、今年これまでのUSDe誓約者の平均リターンは19.4%で、そのうちUSDeの約45%が誓約されている。

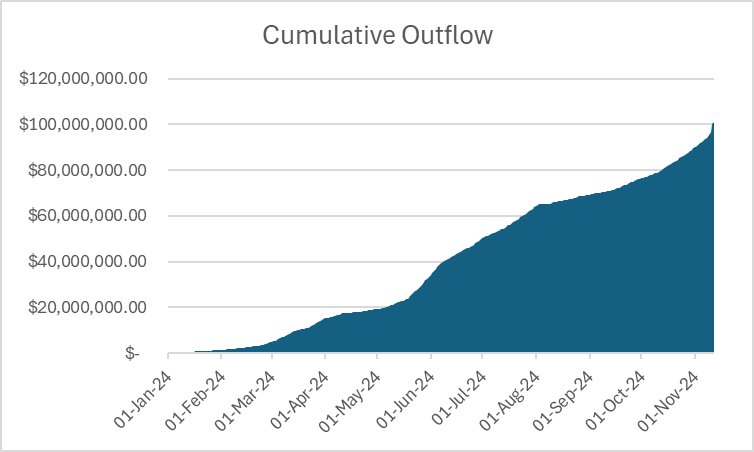

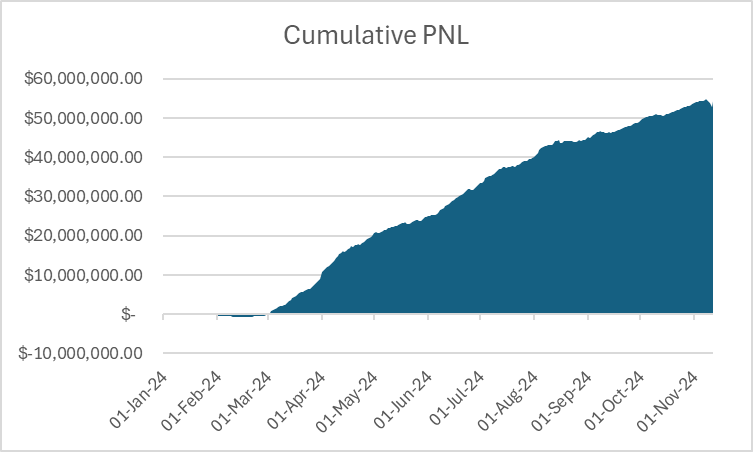

以下のグラフは、USDe ステーカーだけで 1 億ドルを超える収益が支払われたことを示しています。

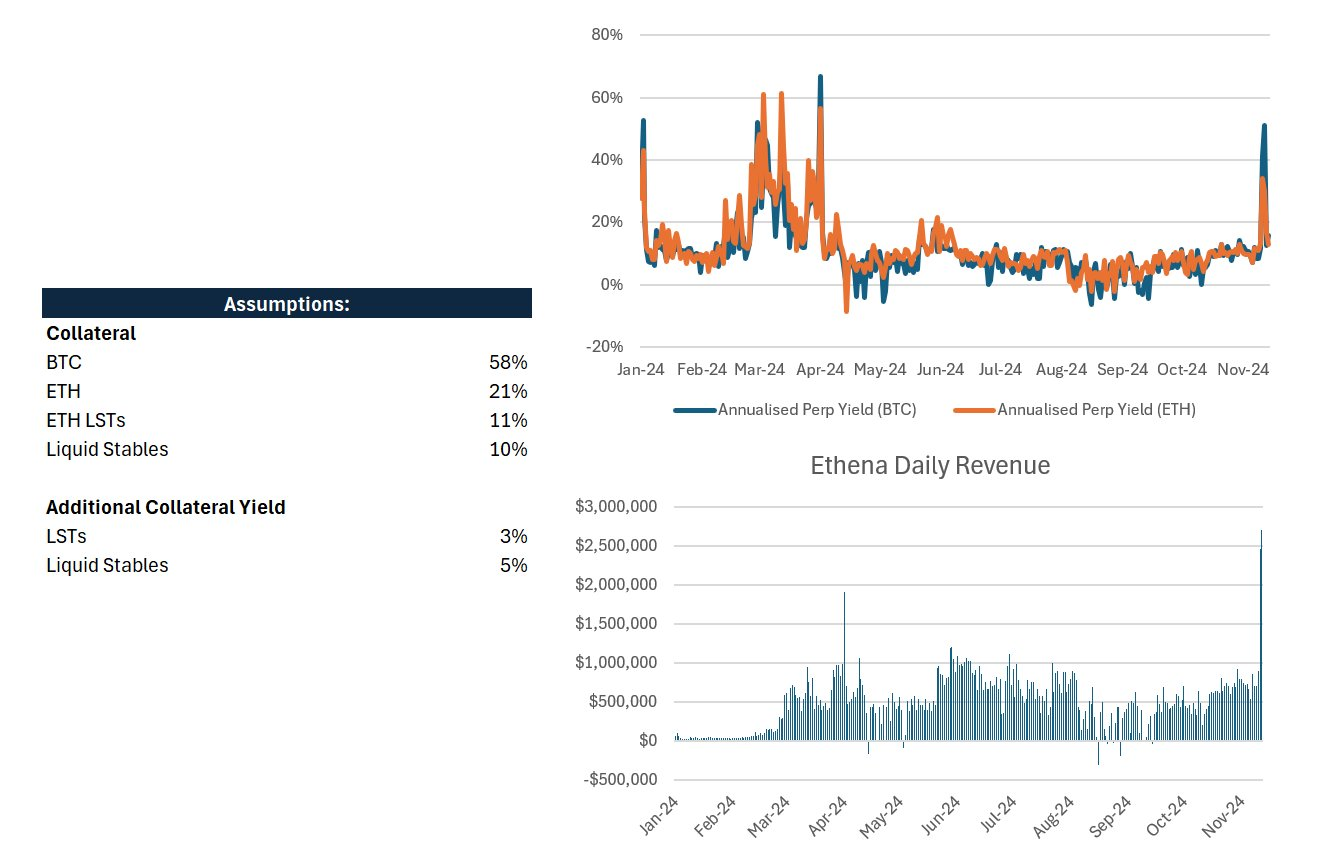

- 担保利回り: ユーザーが USDe を鋳造するとき、他のいくつかのステーブルコインのいずれかを預けます。 Ethena はこれらのステーブルコインを数種類の担保の 1 つに変換し、それを先物で空売りします。したがって、担保デルタ中立を維持し、ベーシスレートとファンディングレートの両方を獲得します。

特定の担保分割 (以下を参照) を想定し、その担保の利回りを Ethena のダッシュボード ( https://app.ethena.fi/dashboards/hedging/BTC ) から取得すると、プロトコルが収入を得ていると結論付けることができます。

これら 2 つのポイントを組み合わせると、Ethena プロトコルの合計損益 (PNL) が得られます。推定年間損益は 6,200 万ドルです。

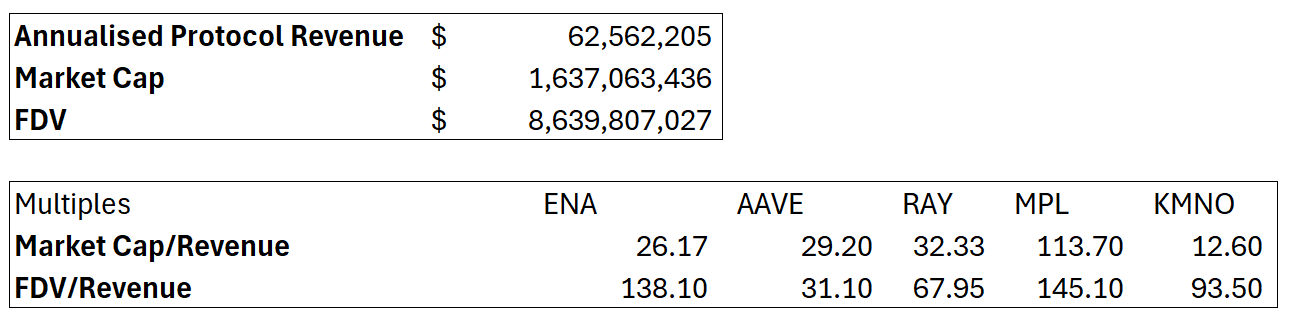

これにより、ENAのMC/収益倍率は26倍に達し、他の主要なDeFiプロジェクトよりも魅力的です(もちろんFDVに基づいておらず、トークンのロック解除はプロジェクトに対する重要な抵抗です)。

ENA評価: シナリオ分析

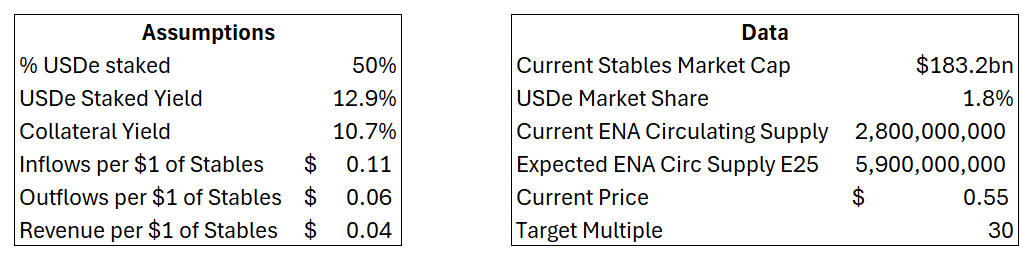

上記は、来年末までの ENA の評価額を見積もるために使用できるいくつかの仮定につながります。これらの仮定は、その後の分析にとって重要です。

ここで注意すべき点の 1 つは、Ethena のビジネス モデルは、USDe の一定割合が担保されていないことに依存しているということです。これにより、USDe の時価総額当たり 0.04 ドルの営業利益率を維持しながら、担保から得た以上の金額を USDe 投資家に支払うことが可能になります。

注: 担保利回りは前述の担保分割に基づいており、通年に適用されます。そのため、実際の数値は若干異なる場合があります。

Ethena の成長は 2 つの数字に基づいています。

- ステーブルコイン時価総額の増加

- USDeの市場シェア

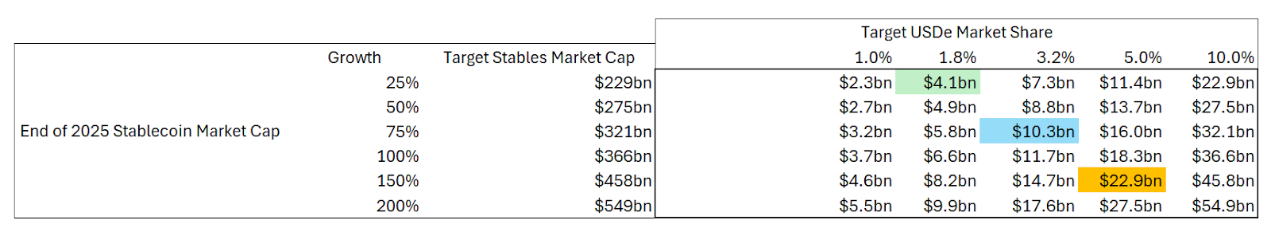

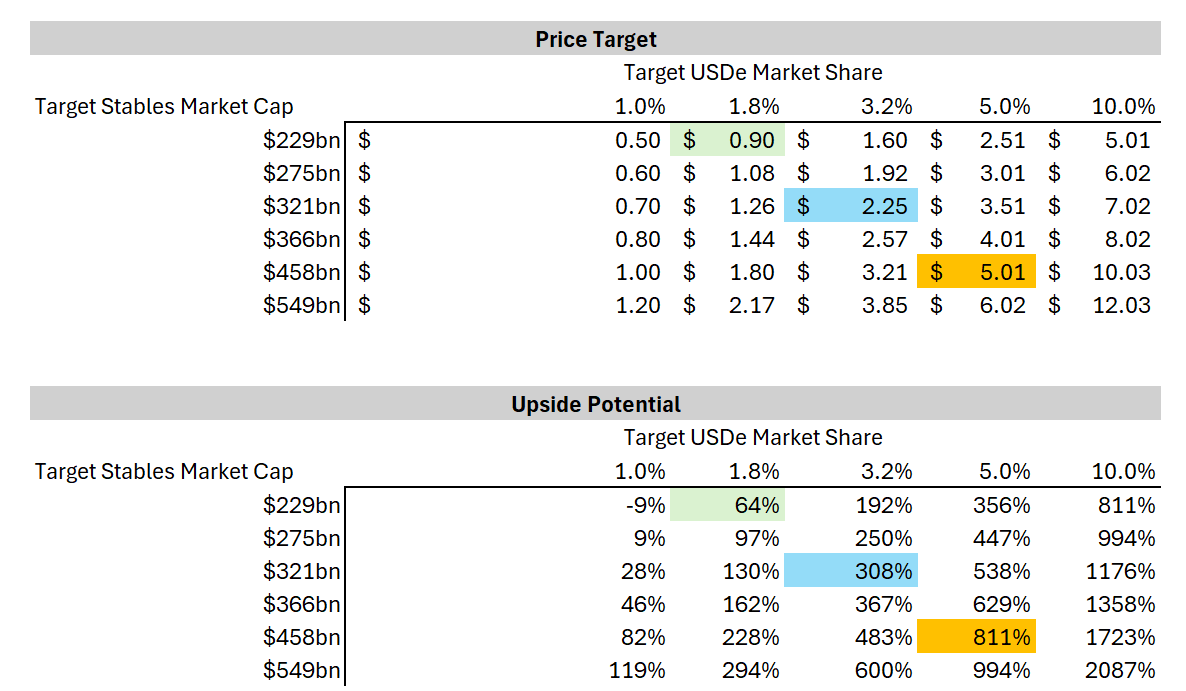

基本ケースは青で強調表示されています。USDe の市場シェアは 2 倍になり、ステーブルコインは今後 1 年間で 75% 成長します。この予測は著者によってかなり保守的であると考えられており、強気シナリオ (オレンジ色) も非常に合理的です。USDe は市場シェア 5% に成長し、ステーブルコインの総量は 150% 増加し、USDe の時価総額は 230 億ドル近くになります。緑色は、USDe の市場シェアが伸びない一方で、安定した時価総額の合計が 25% わずかに増加するという弱気シナリオを表しています。

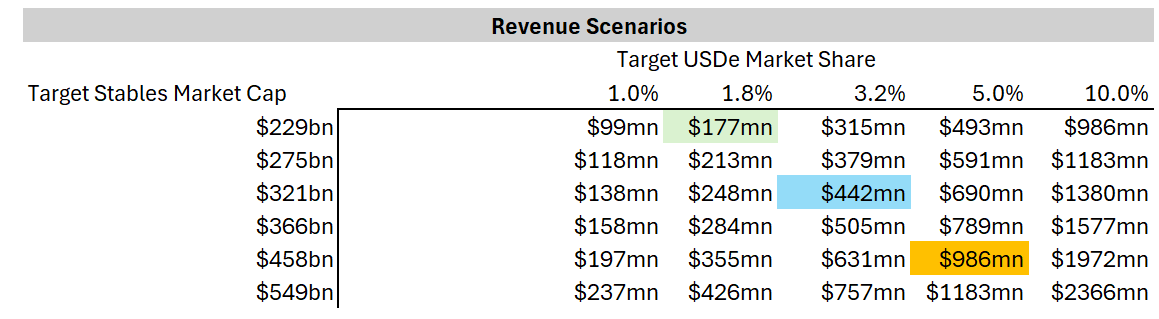

上記の想定収益率 0.04 ドルに基づいて、ENA の来年の収益は次のようになります。

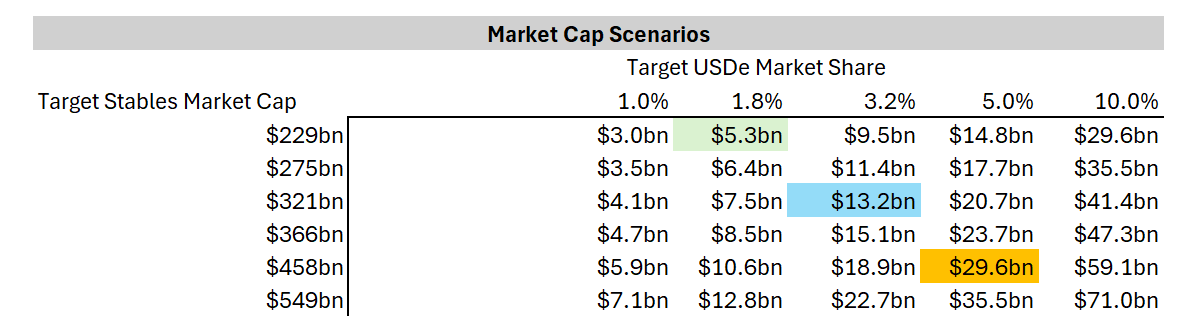

想定される収益倍率 30 倍に基づいて、ENA の時価総額を以下の表に導き出すことができます。著者は、2025年は暗号資産にとって非常に好調な年となり、バリュエーションがファンダメンタルズを上回ると予想していることに注意してください。 30 倍は ENA の現在の 26 倍よりわずかに高いだけであるため、次のシナリオ分析における潜在的な上振れの可能性はさらに高くなります。

最後に、時価総額表とENAの予想流通供給量に基づいて、価格目標と上値を導き出すことができ、2025年末までにほぼ2倍になると予想されます(前のデータ表を参照)。

結論は

著者の基本予想では、ENAの来年末までの目標株価は2.25ドルで、これは300%の上昇に相当する。著者の楽観的な予想は目標株価5ドルで、これは800%以上のリターンに相当する。著者は、30倍という価格倍数は保守的であり、実際のリターンはさらに高くなる可能性があると強調しています。

Ethena では複数の触媒が発生しているため、著者は上記のシナリオを確信しています。

USDe は Deribit の証拠金担保として追加されます。

https://x.com/DeribitExchange/status/1859905540912288192

USDe が Aave の担保として追加され、sUSDe も間もなく登場します。

https://x.com/ethena_labs/status/1857232687326802306

最近のガバナンス提案では、Ethena Labs プロトコルの収益がプロトコルと ENA 保有者に利益をもたらすために使用され、詳細は今月末までに発表される予定です。

https://x.com/EthenaFndtn/status/1857470376655385070

もちろん、ENA にはプロトコル関連のリスク (スマート コントラクト、資金調達ギャップ、清算リスク) などのいくつかのリスクもありますが、著者は、チームがこれらの問題を広範に検討しており、これらの問題を解決するための措置を引き続き講じると信じています。最後に、トークンのロック解除は確かに問題ですが、著者は、この記事で概説した Ethena の成長機会は、トークンのロック解除によるセルサイドの圧力をはるかに上回っていると信じています。

USDe が DAI を超えることが予想され、それが実現すれば、Ethena は Aave、Uniswap、Lido、Raydium などと並んで、暗号通貨における最も重要な DeFi プロトコルの 1 つに成長し続けるでしょう。 USDe と ENA トークン所有者の両方がこの成長から恩恵を受けることができます。