12 月5 日比特幣正式突破10 萬美元大關,意味著新一波加密浪潮的開啟,正當市場情緒沸騰之時, 12 月10 日卻突然迎來劇烈跌幅,比特幣在六小時內從10萬美元跌至最低9,4100 美元,跌幅達6%

同時,撇除比特幣與以太幣的山寨幣種(Total 3),面臨更嚴重的下跌,高達14%

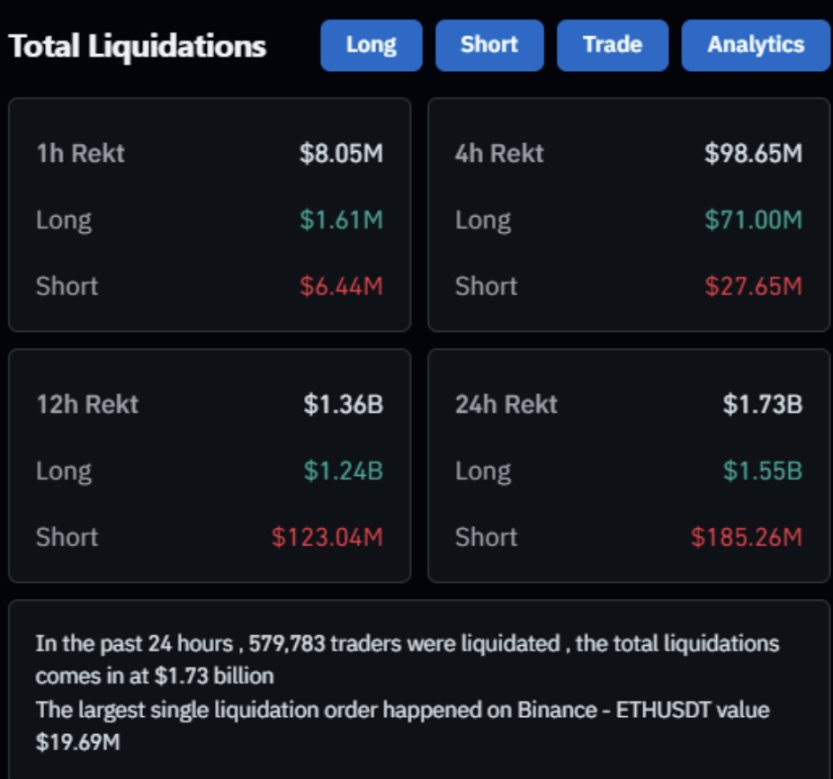

根據Coinglass 數據顯示,24 小時內爆倉金額高達17.34 億美元,爆倉人數高達58 萬人,遠超過2020 年3 月12 日比特幣當日暴跌50%,爆倉10 萬人的規模。

這場下跌來的猝不及防,雖然比特幣隨後價格回升至97,000 美元水準,但強制平倉的部位卻再也回不來了。這次下跌只是一場普通的回檔?還是本輪頂點已至?就讓WOO X Research 帶大家去看看暴跌背後的原因與未來展望吧!

來源:Coinglass

山寨市場情緒高漲,存在龐大槓桿

在11 月14 時, WOO X Research 便已發表文章,當中預測市場週期處於「山寨幣爆發前夜」,當時的比特幣市場份額約為61%,不到一個月的時間此數據便已降至55 %,目前市場週期定調至山寨幣爆發階段。

同時Total 3 總市值向上突破1 億美元,一個月以來漲幅高達55%

板塊輪動至山寨幣上漲並非下跌主要原因,而是過於旺盛的樂觀情緒導致市場存在大量槓桿。

代表山寨幣種的ETH 與SOL,在合約持倉量均創下歷史新高,與代幣價格同步上漲。可以將此現象解讀為:加密使用者不實際擁有該幣種,使用槓桿做多,越高的持倉代表看漲情緒越強烈。

今夜暴跌前ETH 的持倉量高達270 億美元,一個月前為170 億美元,一個月內上漲近60%,幣價漲幅也未跟上持倉量的巨額增幅,投機情緒旺盛。

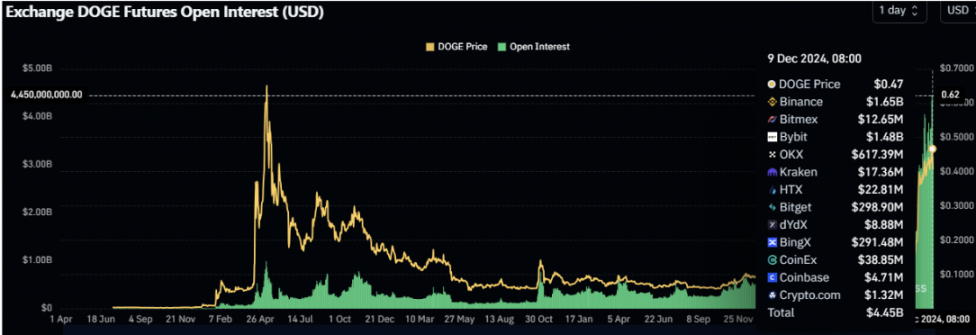

ETH 的例子只是縮影,多數山寨幣種持倉量變化增幅更加強烈,如Doge、Xrp、Pepe 等。山寨幣種本就可以視為「有槓桿」的比特幣,加上合約交易槓桿特性,當前市場存在過於大量的槓桿,市場需要清除才能向前邁進。

來源:Coinglass

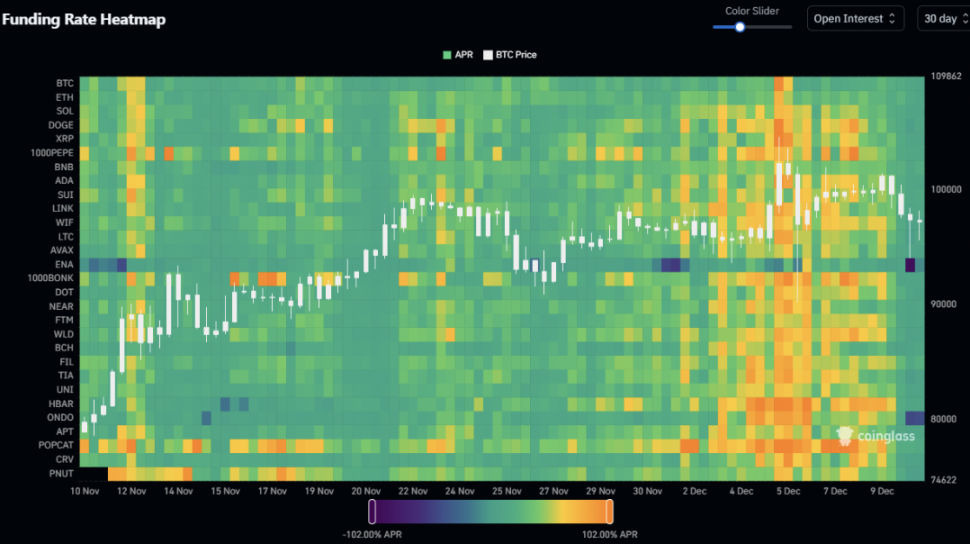

另外從資金費率角度,也可以觀測到在暴跌之前已呈現過熱狀態。

複盤近一個月比特幣走勢與山寨幣資金費率關係,在比特幣7 萬美元上升至10 萬美元的過程中,山寨幣種的資金費率並無顯著拉升,年化利率大多落在10% - 30% 區間,僅有幾天不連貫且零星幣種超過100%

從下圖可以觀測到山寨幣市場在12 月4 日之後,已出現連續天數且大多數山寨幣種資金費率爆增,大多落在60% - 100% 區間。

持倉量與資金費率的共振上漲,再次確認了市場目前存在大量槓桿,下跌主要原因也很簡單:便是高槓桿清算的連續效應。

來源:Coinglass

外部事件:鷹派言論+ 聖誕節放假

上述提及為加密市場存在大量槓桿,至於外部事件則是近期聯準會釋放鷹派言論,對此情形澳洲最大的銀行集團麥格理銀行分析師指出,美國通膨下降趨勢近期放緩、9 月以來失業率低於預期,以及美國金融市場的樂觀表現,是推動Fed 傾向更鷹派立場的主要因素。

加上12 月11 日與12 日即將公佈CPI 與失業數據,以及即將迎來的聖誕假期,面對許多不確定因素,可以理解歐美投資者有獲利了結避險需求。

總結:多頭市場仍在,清算是常態

這次下跌我們更傾向是清除槓桿,對於2025 多頭市場的展望仍不變。

每當講到幣圈總離不開投機行為,而高槓桿便是這個市場的情緒指標,大多數過於高昂的情緒並不意味著能夠推動市場前進,而是需要新進資金注入市場。回到幣價上漲的本質,為供需法則。可以觀測到各家機構對於無論是比特幣或是以太幣的興趣仍未減少,現貨ETF 持續淨流入,當中以太坊已連續11 日淨流入,在11 月30 日甚至創下歷史,單日淨流入超過比特幣現貨ETF。

再加上各家機構紛紛申請其他幣種ETF,如SOL、XRP 等,能夠確定的是,機構們對加密市場仍抱持著相當濃厚的興趣,當供給不變,外界的需求增加,無論是比特幣或山寨幣,加密牛市可望延續。

來源:sosovaule