作者:Aoyon Ashraf、Nick Baker

編譯:比推BitpushNews

摘要:

- 繼MicroStrategy (微策略)的屯幣大法奏效之後,許多公司(一些小型股和與加密貨幣無關的公司)開始宣布類似舉措。

- 該策略已導致其中一些公司的股價在短期內大幅上漲,但據市場觀察家稱,長期性仍不確定。

- 雖然樂觀主義者認為這是朝著更主流的比特幣採用邁出的一步,但懷疑論者認為這只是一些小公司短期內的炒作。

正文:

健身器材製造商、生物製藥公司、電池材料生產商…這些五花八門的公司有什麼共通點?

當然是比特幣。

隨著BTC 本月飆升至前所未有的水平,至少有12 家之前與加密業務無關的上市公司宣布他們計劃購買比特幣(BTC),將其作為存儲閒置現金的中介——確實最近利潤頗豐。這是Michael Saylor 自2020 年以來用「雷射眼」照亮的道路,當時他開始將自己藉藉無名的軟體製造商MicroStrategy 轉變為比特幣金庫。

這使MicroStrategy 在美股市場上取得了巨大的成功——自Saylor 開始為該公司購買比特幣以來,其價值上漲了約30 倍,積累了(截至本文撰寫時)價值約380 億美元的巨額儲備。

就在本月,自從唐納德·川普承諾擁抱加密貨幣並當選美國總統以來,該公司股價幾乎翻了一番。 (其他加密股票也出現了上漲。交易所營運商Coinbase 自大選前一天以來上漲了近70%。)

其他公司試圖復刻這種成功。

週五,一家生物科技公司Anixa Biosciences (ANIX) 表示,其董事會批准購買一定數量的比特幣,以分散公司的資金儲備。該股一度上漲19%,但收盤時僅上漲5%。同時,健身器材公司Interactive Strength (TRNR) 週四表示,在其董事會批准將加密貨幣作為國庫儲備資產後,該公司計劃購買價值高達500 萬美元的比特幣。消息公佈後,該公司股價一度飆漲逾80%,但全天「僅」上漲11%。

上週早些時候,生物製藥公司Hoth Therapeutics (HOTH) 宣布了一項價值100 萬美元的比特幣購買計劃,引發其股價上漲高達25%——儘管幾乎整個漲勢在收盤時都已抹平。同樣,包括LQR House (LQR)、Cosmos Health (COSM)、Nano Labs (NA)、Gaxos (GXAI)、Solidion Technology (STI) 和Genius Group (GNS) 在內的公司在11 月公佈比特幣金庫計劃後公佈比特幣金庫計劃後,股價也出現短暫飆漲。只有一家公司在宣布這一消息後下跌:Acurx Pharma (ACXP)。

「最近的比特幣熱潮,加上MicroStrategy 在2024 年股價上漲500% 以上,激發了一波公司(尤其是小型股)宣布比特幣購買策略,」BIT Mining (BTCM) 首席經濟學家Youwei Yang 表示。

這些效仿微策略的公司是否會獲得像Saylor 一樣的成功仍是個未知數。

Youwei Yang 表示:「這種行為可能會以[與之前的牛市] 相同的方式結束:不可持續的炒作,隨後出現大幅回調,因為市場意識到其中許多公告缺乏實質內容」。

另外,最新進入者是否會堅持到底,在技術上也是未知。到目前為止,只有人工智慧公司Genius Group 已知真正購買了比特幣。

但是,誰能怪他們呢?

早期投資MicroStrategy 的投資人已經賺得盆滿缽滿,連近期的投資人也能輕鬆獲利。 Saylor 主要透過發行股票和債券來籌集資金,然後用於購買比特幣。這些效仿者可能因此獲得了原本無法取得的資本市場管道。

市場遵循「永不與市場對抗」的古老格言,即無論基本面如何,都要順勢而為。企業希望滿足市場需求,沒有人想成為告訴老闆、股東,因為沒有跟隨MicroStrategy 的腳步導致業績不佳的人。

「就在幾年前,購買比特幣幾乎太冒險了。然而,現在風險似乎越來越相反——不買才是真正的風險,」BDE Ventures 執行長兼創辦人Brian D. Evans 表示,並補充道,「沒有接觸比特幣真的很痛苦。」

對於那些滿懷希望的人來說,這種突然的企業爭奪戰可能預示著比特幣的主流採用終於到來,尤其是在當選總統川普表示希望美國政府也囤積比特幣的背景下。

「對於BTC 的支持者來說,預期通膨等宏觀因素和新的監管友好度將刺激更多企業將這種資產納入資產負債表,」總部位於多倫多的加密平台FRNT Financial 在一份報告中表示。

此外,比特幣購買策略可以為公司開啟資本市場,就像MicroStrategy 和礦商MARA Digital (MARA) 所做的那樣。這兩家公司最近都能夠透過不向投資者支付利息的可轉換債券籌集資金,這意味著這些投資者願意放棄當前收入,以換取最終將債務轉換為股權的能力,從而獲得比特幣風險。

BDE 的Evans 表示,表示他們計劃購買比特幣「是公司籌集資金的一種有用方式,與MicroStrategy 在過去幾年所做的方式並無不同」。

然而,對某些人來說,這聽起來像是2010 年代末期的一種短暫流行趨勢的重演,當時許多與加密貨幣毫無關係的公司都在公司名稱中加上了「區塊鏈」一詞。

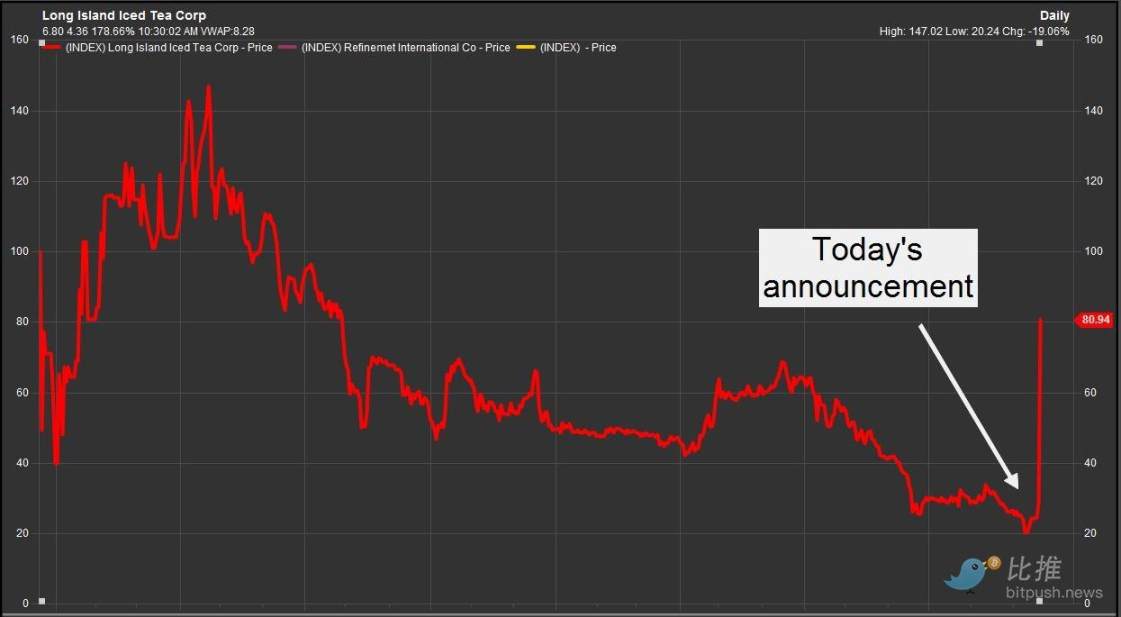

最著名的例子是名不見經傳的飲料製造商長島冰茶(Long Island Iced Tea) 將自己更名為Long Blockchain,至少在最初取得了爆炸性成果:在更名為加密貨幣後,其股價在一天內幾乎上漲了兩倍。漲幅未能持續,該股票後來被納斯達克摘牌。 (三人被美國證券交易委員會指控內線交易。)

還有其他“魔法”詞彙。在2021 年的加密牛市中,許多大公司紛紛打出「Web3」、「元宇宙」和「NFT」等旗號,試圖藉此推動股價上漲。連Facebook 都改名為Meta,全力押注元宇宙。然而,這些措施最終卻導致了巨額虧損。

同時,一些股價低迷、與加密貨幣毫無關聯的公司也開始涉足比特幣挖礦,這在當時被認為是一項利潤可觀的業務。然而,隨後的殘酷熊市讓這些曾被寄予厚望的加密概念跌落神壇,成了「過街老鼠」。

Youwei Yang 表示,儘管MicroStrategy 已經能夠從資本市場籌集數十億美元來資助比特幣購買,但如果其他人也採用這種策略,可能會對小型公司產生不利影響。 「對於小型股來說,它可能被視為一種短期噱頭,從而阻止認真的投資者。如果比特幣的價格穩定或下跌,這些股票的投機吸引力可能會減弱,使這些公司容易受到投資者的懷疑和監管審查。

Wave Digital Assets 聯合創始人兼執行長David Siemer 也表達了同樣的看法,他說:「雖然這種方法在牛市中可能會帶來短期收益,但它也存在重大風險。與直接持有資產不同,槓桿會在市場調整期間放大潛在損失,凸顯其固有的危險,」他指出,一些公司正在利用比特幣的炒作來增加資產負債表上的債務。

無論誰是對的,在川普贏得美國大選後,比特幣屢屢創下歷史新高,魔法仍然存在:宣布一項跟Saylor 類似的比特幣計劃,然後看看你的股票是否能起飛。

「我們似乎處於一個很多公司都覺得必須這樣做的地步,」BDE 創辦人Brian D. Evans 說。

無論如何,歡迎來到新的加密貨幣牛市。