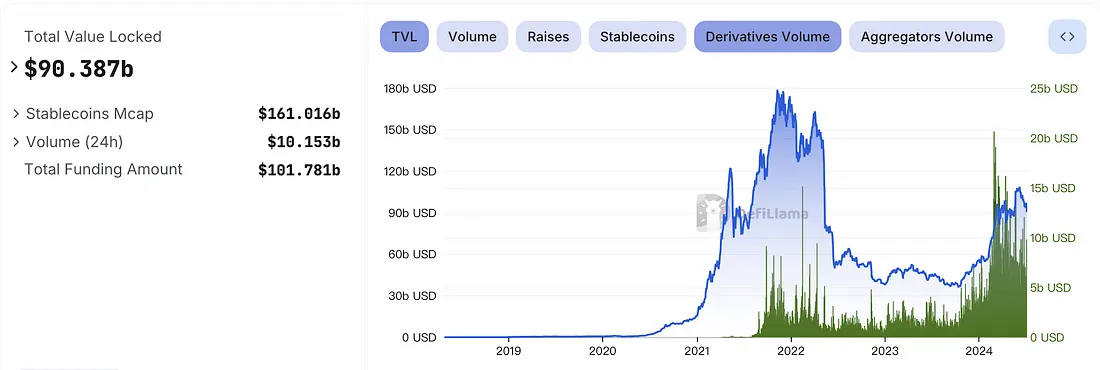

중앙화된 거래소 계약 시장의 인기로 인해 파생상품 Dex 트랙도 높은 기대를 갖게 되었습니다. 지난 2년 동안 신흥 파생상품 Dex 프로젝트가 연속적으로 출시되면서 전체 DeFi 거래에서 온체인 파생상품 거래의 비율이 점차 증가했습니다.

파생상품 덱스의 거래 데이터를 더 자세히 살펴보면 새로운 성장이 주로 신흥 프로젝트, 특히 미발행 통화 프로젝트에 의해 발생한다는 사실을 알 수 있습니다. 그 중에서도 특히 SynFutures @SynFuturesDefi의 거래량 증가가 눈길을 끈다.

Defillama의 데이터를 보면 V3 버전 출시와 포인트 보상 프로그램 출시로 인해 올해 3월부터 SynFutures의 거래량이 폭발적으로 증가한 것을 알 수 있습니다. 그렇다면 포인트 인센티브를 제쳐두더라도 SynFutures 프로젝트는 여전히 매력적일까요?

파생상품 추적 프로젝트는 최근 몇 년 동안 지속적인 혁신과 반복을 거쳐 왔으며 이러한 혁신의 대부분은 유동성과 거래 속도에 관한 것입니다. SynFutures도 예외는 아니며 전체 하락장에 깊이 관여한 프로젝트로서 버전이 여러 번 반복되었으며 가장 중요한 핵심 목표는 유동성입니다.

체인에서 계약 거래에 자주 참여하는 사용자는 체인에서 사용 가능한 거래 종류가 상대적으로 제한적이라는 것을 알 수 있습니다. 대부분의 파생상품 Dex는 시가총액이 큰 주류 통화만 거래할 수 있습니다. 현재 인기 있는 파생상품 Dex는 기본적으로 풀 모델(예: GMX) 또는 주문장 모델(예: dydx)을 채택합니다. 풀 모델의 경우 시가총액이 작은 토큰의 위험 전이를 피하기 위해 격리 풀이 사용되는 경우가 많습니다. 그러나 시가총액이 작은 토큰의 유동성은 낮고 격리 풀의 유동성 요구 사항을 충족하기가 쉽지 않습니다. 주문장 모델의 경우 특정 시장 조성 및 위험 관리 비용이 있으므로 유동성이 더 좋고 시가총액이 높은 토큰을 선택하는 경향이 더 큽니다.

SynFutures는 대부분의 파생상품 Dex와 다릅니다. SynFutures는 시가총액이 큰 주류 통화의 파생상품 거래 요구를 충족할 뿐만 아니라 MEME를 포함한 다양한 소형 시가총액 코인도 수용합니다. 모든 토큰은 허가 없이 SynFutures에 진입하고 계약 거래 시장을 열 수 있습니다. 그러나 소규모 시가총액 토큰에 거래 유동성을 제공하는 것은 매우 어렵습니다. SynFutures는 소규모 토큰의 유동성 문제를 어떻게 해결합니까? 다음으로 SynFutures의 디자인 하이라이트에 대해 이야기하겠습니다.

프로젝트 하이라이트

공식 문서에 따르면 현재 V3 버전의 하이라이트는 파생 상품을 위한 단일 토큰의 중앙 집중식 유동성, 무허가 온체인 주문서, 단일 통합 유동성 모델 및 사용자 보호 기능을 갖춘 오리지널 Oyster AMM 모델입니다. 안정성 메커니즘.

단일 토큰 중앙 집중식 유동성은 유동성 공급자가 하나의 토큰만 예치하면 페어링 없이 유동성을 제공하고 중앙 집중식 유동성 메커니즘을 채택한다는 것을 의미합니다. 중앙 집중식 유동성에 대해 이야기할 때 Uniswap V3를 떠올리실 수 있습니다. 대부분의 거래 활동은 제한된 가격 범위 내에서만 발생하므로 기존의 무한 범위 일정 제품 AMM 모델은 유동성을 상응하게 만드는 것입니다. 효과적인 가격대, 활성 거래 범위 내에서 유동성을 유도함으로써 유동성 활용 효율성이 크게 향상됩니다.

무허가형 온체인 주문서는 시장 접근의 민주화를 의미합니다. MEME와 같은 모든 자산은 자동화된 "시장 조성자" 기능을 켤 수도 있습니다. SynFutures가 처음 만들어졌을 때 세 가지 핵심 목표가 있었습니다.

1. 누구나 접근할 수 있도록 하십시오.

2. 고도로 분산되어 있습니다.

3. 가능한 한 많은 거래 쌍과 호환됩니다.

초기 V1 버전부터 SynFutures는 소규모 자산의 파생상품 거래 문제를 해결하는 데 중점을 두었습니다. 소규모 자산의 유동성이 부족하기 때문에 기존 AMM 모델의 유동성 요구를 충족하기 어렵습니다. 복잡한 인프라 및 위험 관리 문제로 인해 주문서 모델은 소규모 자산에 적합하지 않습니다. 중앙 집중식 유동성은 AMM 유동성 문제를 해결할 수 있으며, SynFutures v3는 중앙 집중식 유동성 모델과 결합된 무허가형 온체인 주문장 모델을 사용하여 중앙화 가능성에 대한 의존성을 제거하면서 더 많은 유동성을 제공하는 주문장 모델도 도입합니다.

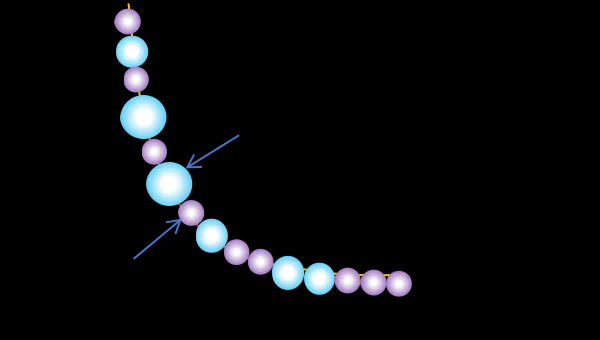

통합 유동성의 단일 모델은 중앙 집중식 유동성과 주문서를 결합한 것을 의미합니다. Oyster AMM은 거래자가 효율적이고 예측 가능한 원자 거래를 즐길 수 있도록 단일 모델로 통합 유동성 시스템을 구축합니다. Oyster AMM의 데이터 구조 설계에서는 각 가격대의 진주를 진주라고 부르며, 모든 가격대의 진주는 크고 작은 진주로 구성된 액체 목걸이처럼 엮어져 있습니다. 각 진주에는 해당 가격 수준의 모든 집중된 유동성과 해당 가격 수준의 모든 공개 지정가 주문이 포함됩니다. 특정 거래의 가격대에서 Pearl에 지정가 주문이 있는 경우 지정가 주문의 유동성이 먼저 사용되며, 그렇지 않은 경우 거래 규모가 커서 하나의 Pearl이 이를 충족할 수 없는 경우 AMM의 유동성이 사용됩니다. , 다음은 진주의 유동성 등등입니다.

모든 통화를 지원하는 파생 Dex로서 유동성을 극대화하는 설계와 더불어 보안도 최우선으로 고려합니다. 수년간의 제품 반복 끝에 SynFutures는 사용자 보호 및 안정성 메커니즘 설계에 상당한 경험을 보유하고 있습니다. Oyster AMM이 도입한 메커니즘에는 거래 가격과 시장 평균 가격 간의 상당한 편차에 대해 벌금을 부과하여 가격 조작을 방지하는 동적 벌금 시스템, LP의 위험 보상 프로필과 안정적인 시장 평균 가격 메커니즘의 균형을 맞추는 동적 수수료 시스템이 포함됩니다. 급격한 가격 변동 및 대규모 청산 위험을 완화하기 위해 지수 이동 평균 프로세스를 사용합니다. 그리고 다양한 토큰의 유동성 풀은 위험 전달을 피하기 위해 격리된 풀 모델을 채택합니다.

독특한 유동성 제공 방식

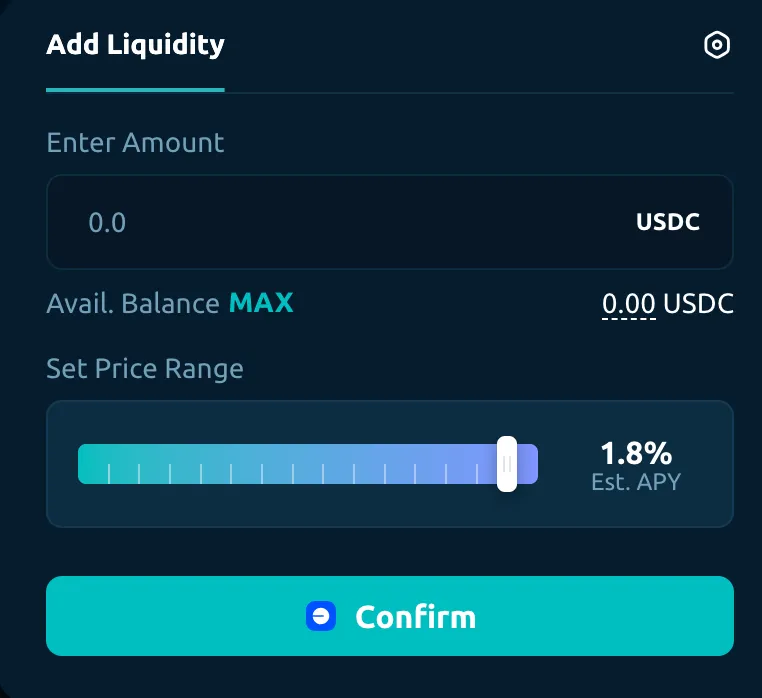

Synfutures 유동성 공급자 인터페이스를 열면 APY 예측 값을 사용하여 범위를 나타내는 범위 선택 슬라이더를 볼 수 있습니다. 이는 Oyster AMM 특유의 유동성 공급 방식과 관련이 있습니다.

SynFutures의 유동성 간격은 다음과 같이 설계되었기 때문에 집중 유동성의 유효 범위를 정의하기 위해 Oyster AMM에서는 하나의 매개변수 α만 사용됩니다.

Pa(최소값) = Pc/α,

b(최대값) = α · Pc, α > 1

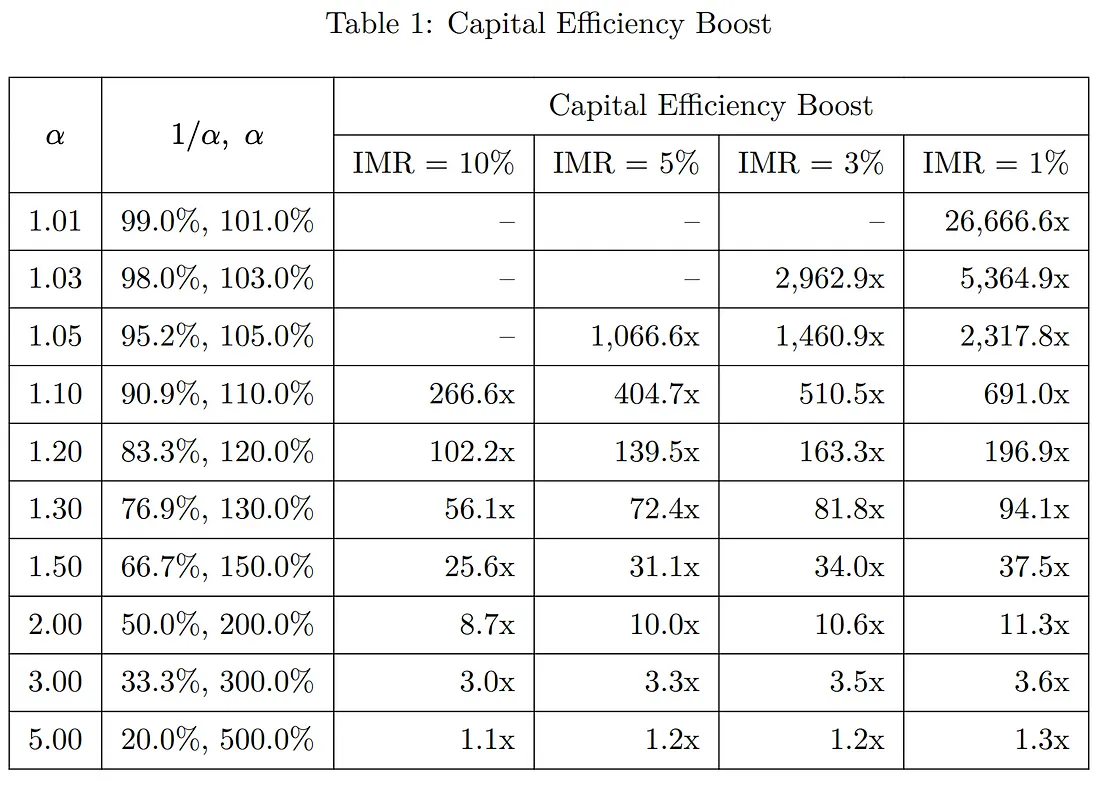

따라서 α가 클수록 유동성의 유효범위가 넓다는 것을 의미하고, 반대로 α가 작을수록 유동성의 유효범위가 좁은 것을 의미한다. 계산표는 백서에 나와 있으며, 다양한 α에 따른 자본 활용 효율성의 변화를 확인할 수 있습니다.

유동성 공급자는 자본 활용 효율성을 추구하지만 α가 작을수록 더 좋은 것은 아닙니다. 범위를 초과한 후에는 유동성의 이 부분이 순 포지션이 되어 더 이상 유동성 혜택을 누릴 수 없을 뿐만 아니라 추가 비용을 지불해야 하기 때문입니다. 실행 수수료 . 또한 어떠한 포지션도 보유하고 싶지 않은 경우에는 범위 초과로 인한 순포지션을 청산해야 합니다.

팀 및 자금 조달

탄탄한 팀으로서 SynFutures는 현재 약 3,800만 달러에 달하는 누적 자금 조달을 완료했으며 작년 10월에는 HashKey Capital 및 SIG와 같은 최고 기관의 참여로 Pantera Capital이 주도하는 신규 자금 조달에서 2,200만 달러를 완료했습니다. 지난 강세장 당시 시리즈 A 및 시드 라운드 파이낸싱에는 폴리체인 캐피털(Polychain Capital)과 같은 선도 기관도 투자 기관에 포함되었습니다.

공동 창업자인 Rachel Lin은 북경 대학교와 싱가포르 국립 대학교를 졸업하고 Matrixport의 수석 부사장, Ant Financial의 수석 전문가, Deutsche Bank의 글로벌 시장 부문 부사장을 역임했습니다. 금융 파생상품, 인터넷 금융, 대규모 블록체인 Pay 프로젝트 경험.

공동 창업자인 Matthew Liu는 북경대학교와 노스웨스턴대학교-켈로그 경영대학원을 졸업하고 Ant Group의 글로벌 파트너십 디렉터를 역임했습니다.

최근 활동

최근 SynFutures는 베이스 체인을 출시했습니다. MEME가 인기를 끌면서 SynFutures는 6주간의 Meme Perp Summer 이벤트를 시작했습니다. 베이스 체인에서 가장 인기 있는 MEME와 협력하고 다음에는 일련의 신제품을 출시할 예정입니다. 몇 주.

현재 SynFutures는 MEME 통화 외에도 wstETH/ETH 및 weETH/ETH와 같은 인기 있는 LSD 및 LRT 자산 쌍도 출시했습니다. 이러한 상대적으로 안정적인 자산 쌍을 통해 유동성을 더 작은 가격 범위로 설정할 수 있어 자본 활용 효율성이 향상됩니다.

미래 전망

즉, SynFutures는 혁신을 통해 파생상품 거래 시장의 공백을 메우고 탈중앙화라는 본래의 의도를 고수합니다. 런치패드 기능은 향후 더 많은 MEME 코인 발행을 지원하기 위해 출시될 수 있습니다. 그러나 V3 버전은 오랫동안 온라인에 접속되지 않았으며, 소형 코인에 대한 거래 수요가 얼마나 될지는 지켜봐야 할 것입니다. Meme 화폐 거래가 지속적으로 인기를 끌면서 앞으로 더 많은 커뮤니티 토큰이 출시될 가능성이 높습니다. 소액 화폐 거래의 번영 주기에 힘입어 우리는 상상의 여지가 더 넓어지기를 기대합니다.