出典: CryptoVizArt、UkuriaOC、Glassnode

編集者:白水、ゴールデンファイナンス

まとめ

- ETFやスポット市場からの強い資本流入により、ビットコインは9万3000ドルまで上昇した。過去 30 日間で 629 億ドル以上が市場に流入し、BTC が需要流入を独占しました。

- 長期保有者の含み益の増加は大規模な支出活動を引き起こし、10月8日から11月13日までに12万8,000ビットコインが売却された。

- 米国スポットETFが重要な役割を果たし、分析期間中に長期保有者からの売り圧力の約90%を吸収した。これは、流動性の維持と市場の安定化においてETFの重要性が高まっていることを浮き彫りにしています。

資本流入が急増

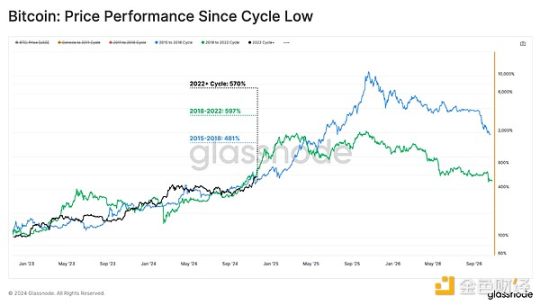

ビットコインの価格パフォーマンスは 11 月初旬から優れており、月を通して新しい ATH が継続的に形成されています。現在のサイクルの価格パフォーマンスを 2015 ~ 2018 年 (青) および 2018 ~ 2022 年 (緑) のサイクルと比較すると、顕著な継続的な類似点が見られます。市場の状況は大きく異なりますが、上昇は規模と期間の両方において驚くほど一貫しています。

このサイクル全体にわたる長期的な一貫性は依然として興味深いものであり、ビットコインのマクロ価格の動きと循環市場構造への洞察を提供します。

歴史的に、過去の強気相場は現時点から 4 ~ 11 か月継続しており、サイクルの期間と勢いを評価するための歴史的な枠組みを提供しています。

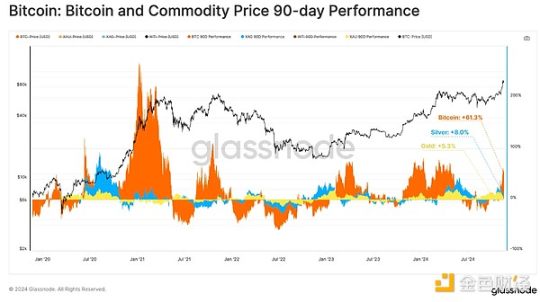

今週の新しいATHは93,200ドルに設定され、ビットコインの四半期パフォーマンスは驚異的な+61.3%となりました。これは、四半期ごとにそれぞれ +5.3% および +8.0% の利益を記録した金と銀の相対的なパフォーマンスよりも桁違いに高いです。

この明らかな対照は、資本が価値資産の伝統的な商品保管場所から、ビットコインのような若い新興デジタル資産へとシフトしている可能性があることを示唆しています。

ビットコインの市場価値も1兆7960億米ドルという驚異的な規模に拡大し、世界で7番目に大きな資産となった。この動きにより、ビットコインは、1兆7630億ドル相当の銀と1兆7910億ドル相当のサウジアラムコという2つの象徴的に重要な世界資産よりも上位に位置することになる。

現時点では、ビットコインはアマゾンにわずか 20% の差をつけており、世界で最も価値のある資産の仲間入りを目指すアマゾンの次なる大きなマイルストーンとなっている。

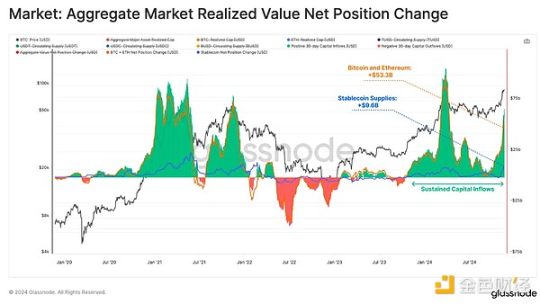

ビットコインの90日間の好調な推移を受けて、より広範なデジタル資産市場に大量の資金が流入し始めています。過去30日間で総流入額は629億ドルに達し、ビットコインとイーサリアムのネットワークが533億ドルを吸収し、ステーブルコインの供給量は96億ドル増加した。

これは、米国大統領選挙後の新たな信頼と新たな需要を反映し、2024年3月のピーク以来の最高水準である。

観察された資本流入を増幅させ、過去 30 日間に鋳造された 97 億ドルのステーブルコインの大部分が、集中型取引所に直接展開されました。この流入は、同時期のステーブルコイン資産全体の総資本フローと密接に相関しており、市場活動の刺激における重要な役割を浮き彫りにしています。

取引所のステーブルコイン残高の急増は、この傾向を利用した投資家からの強い投機需要を反映しており、強気の物語と選挙後の勢いをさらに強化している。

投資家の収益性を調査する

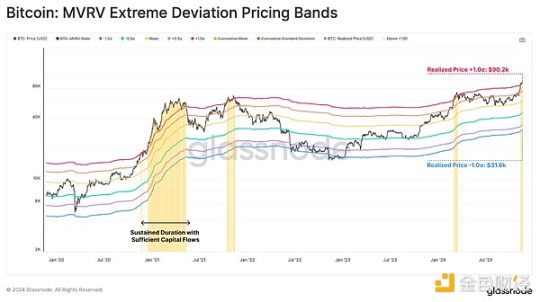

これまで、ビットコインのアウトパフォームを支えてきた市場の流動性の上昇傾向について調査してきました。次のセクションでは、MVRV 比率を使用して、この価格行動が市場投資家の未実現収益 (ペーパーゲイン) にどのような影響を与えるかを評価します。

MVRV 比率の現在値 (オレンジ色) と年間移動平均値 (青色) を比較すると、投資家の収益性が加速していることがわかります。この現象は、市場の勢いが継続するための支援的な環境となることが多いですが、投資家がペーパー利益を実現するために利益確定を開始する可能性が高くなる状況も生み出します。

市場における投資家の収益性が高まるにつれて、セルサイドからの新たな圧力がかかる可能性が高まります。 MVRV 比率を ±1 標準偏差バンドと重ね合わせることで、市場の過熱および過熱を評価するためのフレームワークを構築できます。

- 過熱 (暖色系): MVRV は +1SD を超えて取引されます

- 過熱 (寒色): MVRV は -1SD を下回ります。

ビットコインの価格は最近、+1σゾーンである89,500ドルを突破しました。これは、投資家が現在統計的に有意な額の含み益を保有していることを示唆しており、利益確定活動の可能性が高まっていることを示しています。

しかし、市場は歴史的に、特に売り手の圧力を吸収するのに十分な規模の資本流入に支えられている場合には、この過熱状態が長期間にわたって続いてきました。

長期保有者の極端な出費

市場サイクルの高揚期には、長期投資家の行動が重要になります。 LTH は供給の大部分をコントロールしており、その支出動向は市場の安定性に大きな影響を与え、最終的には地域および世界のトップを形成します。

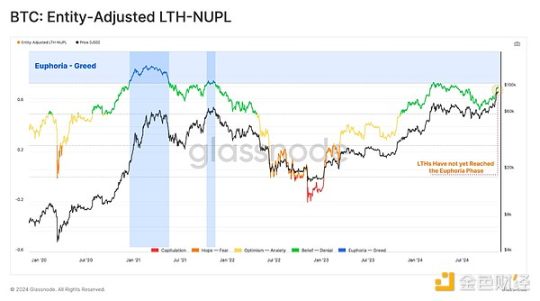

NUPL 指標を使用して LTH 保有からの紙の利益を評価できます。NUPL 指標は現在 0.72 であり、信念 (緑) から興奮 (青) までの 0.75 のしきい値をわずかに下回ります。急激な価格上昇にもかかわらず、これらの投資家のセンチメントは以前のサイクル最高値と比較して依然として低く、さらなる成長の余地がある可能性があることを示唆しています。

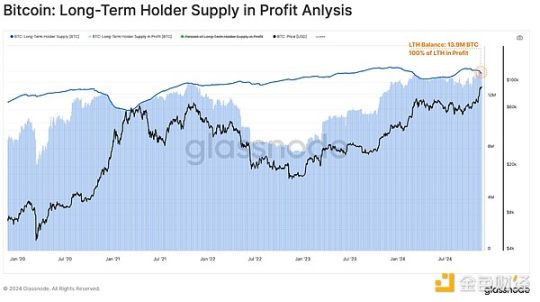

ビットコインが7万5600ドルを突破すると、長期保有者が保有する1400万ビットコインの100%が利益に転換され、支出が加速した。これにより、ATH ブレイクアウト以来、残高が +200,000 BTC 減少しました。

これは、価格変動が強く、需要が利益を吸収するのに十分なほど強い限り、長期保有者が利益を確定し始める典型的な繰り返しのパターンです。 LTHは依然として大量のビットコインを保有しているため、多くのLTHはより多くのビットコインを液体流通に戻す前に価格の上昇を待っている可能性があります。

長期保有者支出バイナリ指標を使用して、LTH 売り手のプレッシャーの強さを評価できます。このツールは、過去 2 週間でグループの支出が累計を超え、その結果、保有資産が純減した日の割合を評価します。

9月初旬以降、ビットコイン価格の上昇に伴い、長期保有者の支出は着実に増加している。最近の93,000ドルへの急騰により、この指標は過去15日間のうち11日間にLTH残高が減少していることを示す値に達しました。

これは、2021年3月と2024年3月のピーク頃に観察されたほどではないものの、長期保有者の間で配分圧力が高まっていることを浮き彫りにしている。

長期保有者の支出行動の増加を特定したら、次のツールをチェックして、主要な市場ポイントに関する彼らの活動をより深く理解することができます。利益確定と含み益の相互作用は、循環的シフトの形成におけるそれらの役割を浮き彫りにするのに役立ちます。

このグラフは次のことを視覚的に示しています。

- LTH実現価格(青):長期保有者の平均取得価格。

- 損益価格設定バンド (青): 通常、重大な支出活動を引き起こす極端な利益 (+150%、+350%) および損失 (-25%) レベルを表すバンド。

- 利益確定(緑):長期保有者が利益の350%以上を保有し、配当を増加させるステージ。

- 売却 (赤): 長期保有者が -25% 以上の損失を被る高配当の期間。

ビットコインの価格は8万7000ドルの350%利益ゾーンを超えて急騰しており、このグループの間で大幅な利益確定売りが広がっている。市場が上昇するにつれて、流通圧力が増大し、それに応じてこれらの含み益が拡大する可能性があります。とはいえ、これは歴史的にはこれまでの強気相場の最も極端な局面の始まりを示しており、2021年のサイクルでは含み益が800%以上に増加しました。

機関投資家向けバイヤー

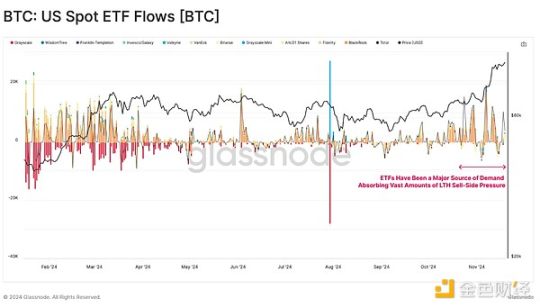

ここで、特に米国スポットETFを通じた市場における機関投資家の役割に注目していきます。ここ数週間はETFが主な需要源となっており、LTH売り手の大半を吸収している。この動きは、現代のビットコイン市場の構造形成における機関需要の影響力の増大も浮き彫りにしています。

10月中旬以降、毎週のETF流入額は10億〜20億ドルに急増した。これは機関投資家の需要の大幅な増加を表しており、これまでで最も重要な資本流入の時期の 1 つです。

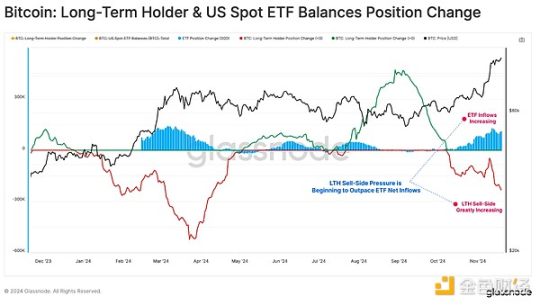

LTH の売り圧力と ETF 需要のバランス力を視覚化するために、各コホートのビットコイン残高の 30 日間の変化を分析できます。

以下のチャートは、10月8日から11月13日までの間にETFが約128,000BTCを吸収したことを示しており、これはLTHによって及ぼされた137,000BTCの純売り圧力の約93%を占めています。これは、売り活動が活発化する時期に市場を安定させる上で ETF が重要な役割を果たしていることを浮き彫りにしています。

しかし、11月13日以降、LTHの売り圧力がETFの純流入を上回り始め、需要と供給の不均衡が市場のボラティリティの増大と統合につながった2024年2月下旬に観察されたパターンを反映している。

要約する

ビットコインの9万3000ドルへの上昇は力強い資本流入に支えられており、過去30日間で約629億ドル相当の資本がデジタル資産分野に流入した。金や銀から資金が流出しているにもかかわらず、この需要は米国のスポットETFを介した機関投資家によって主導されています。

ETF が重要な役割を果たし、長期保有者からのセルサイドの圧力の 90% 以上を吸収しました。しかし、含み益がより極端なレベルに達すると、LTHの支払いが増加し、短期的には流入額がETFの流入額を超えることが予想されます。