4つのアルファコアアイデア:

1. 今週のマクロ経済レビュー

1. 市場概要

- 市場心理は一時的に低迷し、米国株SPXは200日移動平均を下回り、CTA戦略の売りが誘発されたが、売りは終息に近づいている。

- VIX指数は20を上回り、プット/コール比率は上昇し、市場のパニック感情は高まった。

- トランプ大統領の暗号資産の国家戦略備蓄に関するニュースは、政策の詳細が予想通りでなく、全体的なリスク選好度が縮小したため、暗号資産市場への刺激は限定的だった。

2. 経済データ分析

- 製造業PMI:新規受注指数は好不況ラインを下回り、雇用指数は予想を下回り、関税の影響で製造業は慎重になった。

- 非製造業PMI:予想を上回り、米国経済は引き続き堅調であり、サービス産業は概ね安定しているものの、拡大は鈍化していることを示しています。

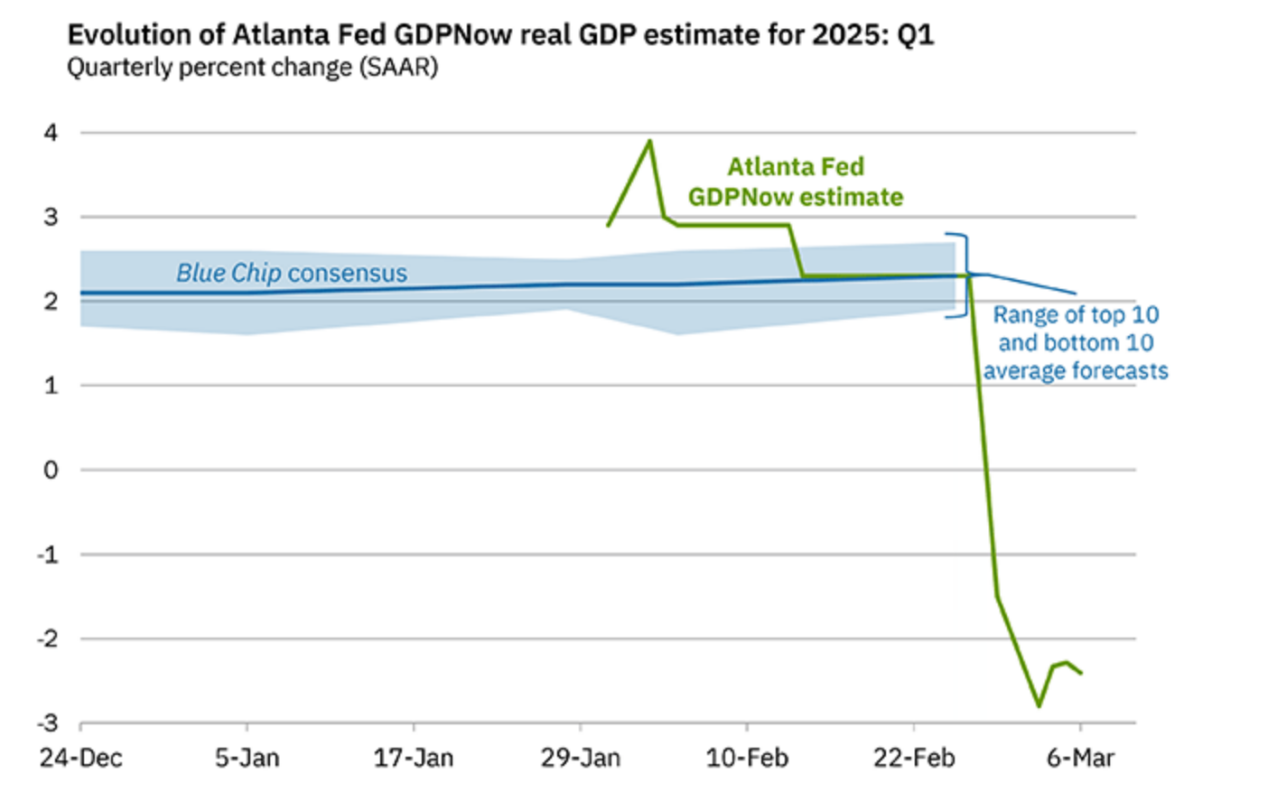

- GDP予測:アトランタ連銀は第1四半期のGDPを-2.4%に引き下げたが、この減少は主に純輸出によるものであり、消費者支出は堅調に推移した。

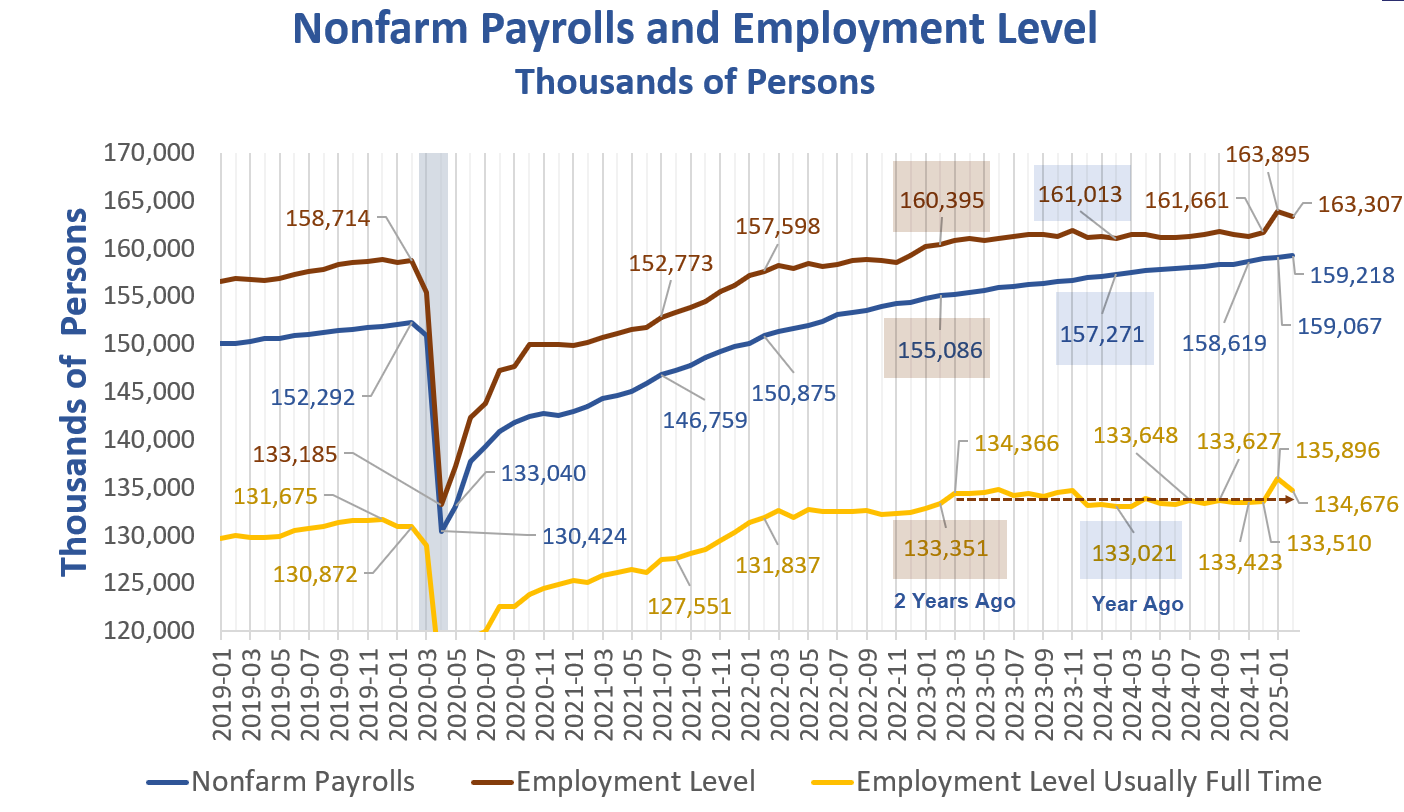

- 農業雇用データ: 雇用データは分かれており、失業率はわずかに上昇し、雇用の伸びは鈍化し、賃金の伸びは限られており、企業が新しい雇用を創出するよりも労働時間を延長することを好むことを示しています。

3. 連邦準備制度の政策と流動性

1)パウエル氏の演説:

- 連邦準備制度理事会は関税政策が明確になるまでは慎重に様子を見る傾向がある。

- 2%のインフレ目標は引き続き中核であり、短期的なインフレ上昇は金利引き上げを促すことはないだろう。

- 経済の基礎は安定しているが、雇用が引き続き減速すれば、金利引き下げの可能性が高まるだろう。

2)流動性: 連邦準備制度の広範な流動性はわずかに改善しましたが、市場心理は依然として弱いままです。

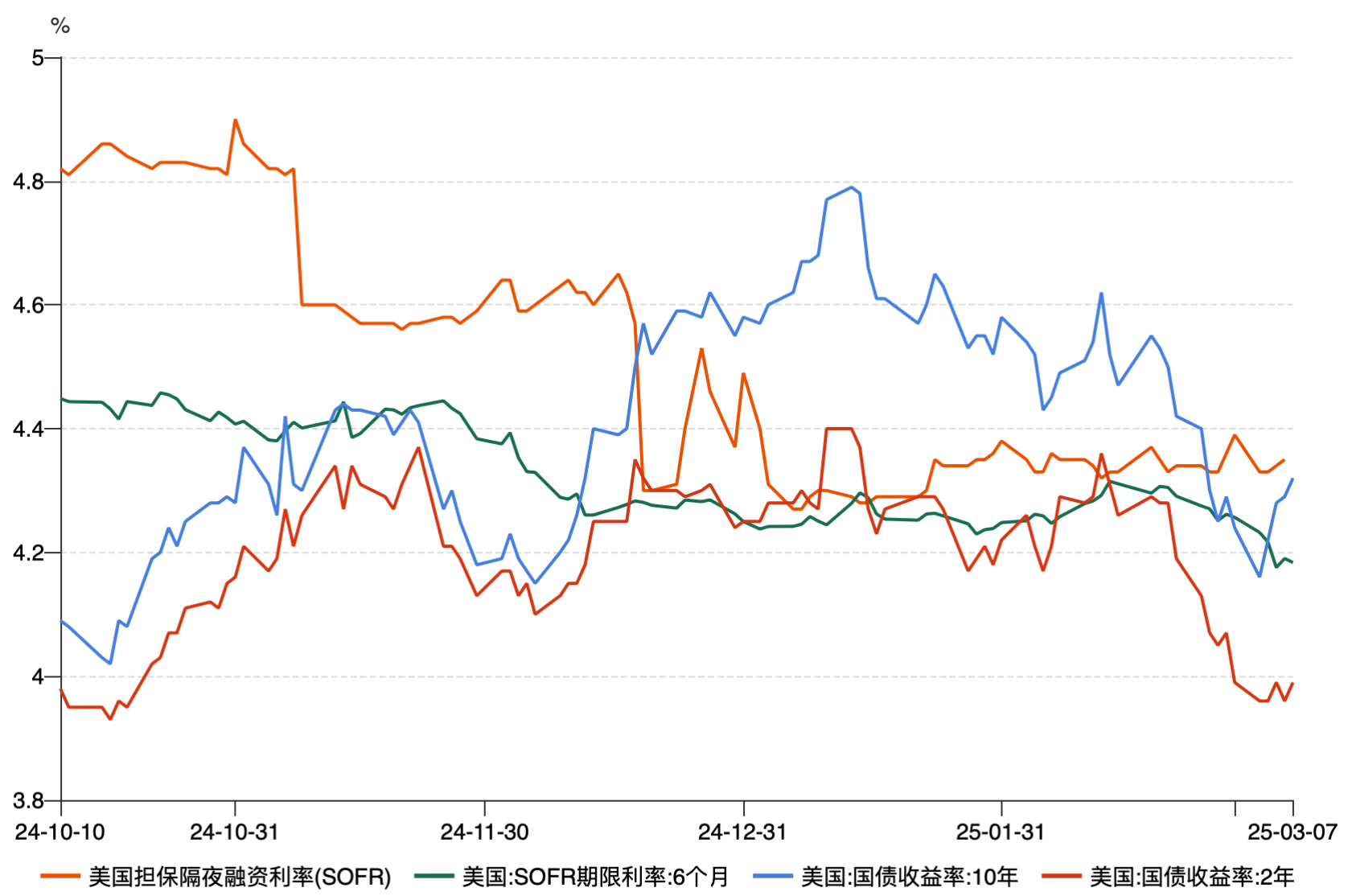

3)金利市場: 短期資金調達金利が低下し、市場は今後6か月以内に金利が引き下げられると見込んでおり、10年米国債利回りは上昇に転じ、景気後退予想が緩和したことを示している。

2. 来週のマクロ経済見通し

- 市場は依然として予想ゲームの段階にあり、動向は不明瞭で、機関投資家は様子見の傾向が強く、市場が短期的に明確な方向性を形成することは困難です。

- 3月から4月にかけての経済データのミクロな変化に注目してください。関税、政府のレイオフ、金利などの影響にはタイムラグがあり、市場動向を確認するにはより多くのデータによる裏付けが必要です。

- 市場は過度に悲観的になるべきではない。経済は大幅に悪化していない。投資家はポジションを管理し、攻撃と防御のバランスを保ち、より明確なトレンドのシグナルを待つべきである。

来週の主要データ:インフレや消費動向の変化を判断するために、CPI、PPI、消費者信頼感指数などの主要データに注目してください。

動向は不透明で、非農業部門雇用者数はばらつきがあり、回復するのか、それともさらに底を打つのか?

1.今週のマクロ経済レビュー

1. 今週の市場概況

主要資産クラスの変動から判断すると、今週の市場センチメントは依然として一時的に低迷している。金曜日の非農業部門雇用者数の大幅データとパウエル議長の演説により、市場は「景気後退トレード」を織り込んでいたが、関税見通しに関する不確実性がデータによる市場への押し上げ効果を相殺した。

米国株式市場を見てみると、SPXは16か月ぶりに200日移動平均を下回りました。市場の下落は米国株CTA戦略の売りを引き起こしました。ゴールドマンサックスのトレーディング部門の統計によると、過去1週間で合計470億ドルが売却されましたが、幸いなことに、売りは終わりに近づいています。ボラティリティの観点から見ると、VIX指数は引き続き20を超える高水準を維持し、年初の15前後の水準を大幅に上回っています。同時に、プット/コールレシオは再び上昇し、0.9を突破しました。これらのデータは互いに裏付け合っており、市場のパニックと弱気の感情が依然として高いことを反映しています。

図1:今週、VIX指数は引き続き20を上回った。

出典: Barchart

暗号通貨市場の観点から見ると、トランプ大統領が今週、暗号資産の国家戦略準備金に署名したことによる前向きな刺激にもかかわらず、市場の改善は明らかではありません。一方では、戦略準備金の主な形態は米国から没収された資産であり、新たな購入の兆候はなく、市場の予想を下回っています。一方、米国株などの主要なリスク資産の引き下げにより、リスク選好度は明らかに縮小し、流動性は全体的に悪く、BTCは反発できずにいます。

先週指摘したように、現在、市場は安定した取引期待を形成しておらず、マクロ政策の不確実性に対する懸念が市場心理の改善を抑制しています。

2.経済データ分析

今週のデータ分析の焦点は依然として米国経済にあります。今週発表された多くのデータは、米国経済が確かに減速していることをさらに証明していますが、データのミクロ構造から見ると、市場の景気後退懸念は誇張されていると考えられます。

月曜日に発表された2月のISM製造業景況指数は、1月に引き続き拡大傾向にあったが、ペースは鈍化した。総合指数は50.3で、市場予想を下回った。注目すべきは、新規受注指数が好不況ラインを下回り、昨年10月以来初めて縮小したことだ。雇用指数は予想を大幅に下回り、物価指数は予想を上回った。構造データの乖離は、トランプ大統領の関税の影響で製造業が生産や採用に慎重になり、需要側がさらに減速する可能性が高いことを示したが、水曜日に発表された非製造業PMIは市場の予想を上回る数値となり、逆のデータとなった。これら 2 つのデータは、現在の米国経済に関する 2 つの事実を示しています。

- トランプ大統領の関税政策は確かに米国の輸入業者や製造業者に大きな混乱を引き起こし、悪影響を及ぼし続けています。

- 米国経済の勢いは確かに鈍化しているが、米国のGDPは主にサービス産業に依存していることに留意すべきである。サービス産業の全体的な状況は依然として比較的安定しているが、過去の積極的な拡大から緩やかな成長傾向に減速しており、これは米国経済の基礎がまだ明らかな悪化の兆候を示していないことを示している。

アトランタ連銀は木曜日に最新のGDP予測を更新し、データによると第1四半期のGDPの最新予測は-2.4%となり、3月3日の-2.8%予測よりわずかに上昇した。

図2:3月6日現在、GDP予測は引き続き低下している

出典: アトランタ連邦準備銀行

市場ではGDP予想のマイナス継続を懸念しているが、構造的には米国の個人消費支出や民間投資は第1四半期に減少していない。しかし、関税による輸入急増で純輸出のGDPへの寄与度は大幅に低下し、これがGDP予想の下方修正の主因となっている。これは、主に消費によって牽引される米国経済にとって、個人消費が安定した成長率を維持し続ける限り、ファンダメンタルズに関する懸念は過度に悲観的である可能性があることも示しています。

今週発表された5つの主要な非農業部門データは、市場の悲観的な見方をわずかに覆し、市場の景気後退予想を部分的に弱めた。 2月の失業率を見ると、発表されたデータは市場予想をやや上回る4.1%だった。季節調整済みの非農業部門就業人口は15万1000人で、市場予想の16万人を下回った。賃金に関しては、年間成長率は予想を下回り、月間成長率は予想と一致したものの、前回値より低かった。同時に、与えられたセグメント化されたデータをさらに分析すると、次の重要な結論が導き出されます。

- 純雇用は増加しているものの、不完全雇用率や新規失業者数は急増しており、雇用情勢全体が明らかに弱いものの、悪化しているわけではない。

- 賃金上昇の限界と労働時間の延長は、企業が新規従業員の採用よりも既存従業員の労働時間の増加を望んでいることを示している。賃金上昇の限界は、需要の減速と企業によるコスト管理の要求の高まりを反映している。

図3: 2019年から2025年までの米国の非農業雇用の推移

出典: ミッシュトーク

今週金曜日、第18回金融政策フォーラムにおけるパウエル連邦準備制度理事会議長の演説は市場から大きな注目を集めた。演説後、市場は概ね安定していた。パウエル氏の演説では、実際にいくつかの重要な指針となる情報が示されました。

- これは、連邦準備制度理事会がトランプ大統領の関税政策が明らかになるまでは慎重になり、様子見する傾向があることを示唆している。原文は「慎重になるコストは非常に低い」である。

- 2%のインフレ目標は改めて強調されたが、同時に、FRBは長期的なインフレ期待をより懸念しており、短期的なインフレ期待が上昇してもFRBが利上げを再開することはないだろうと具体的に示唆された。

- 連邦準備制度理事会は、現在の経済状況については比較的楽観的であり、消費者支出は減速しているものの、経済成長は比較的安定しており、労働市場は概ね健全であると考えている。

- 労働市場の減速を示すデータがさらに増えれば、FRBが金利引き下げを再開する可能性がある。

これら 4 つの点を組み合わせると、実際には比較的緩和的な金融政策に対する期待が市場に伝わります。言い換えれば、パウエル議長の演説は、連邦準備制度理事会(FRB)の現在の意思決定の道筋を示している。第一に、長期的なインフレ期待が安定しているため、FRBには金利引き上げの圧力がなく、雇用データの継続的な減速を背景に、FRBは目標を上回る短期的なインフレを容認し、引き続き緩和的な姿勢を維持する可能性がある。

3. 流動性と金利

連銀のバランスシートに関しては、連銀の広範な流動性マージンは今週も改善を続け、3月6日時点では6兆ドルに戻ったが、改善の規模は市場心理の低下を相殺するには不十分だった。

短期資金調達金利で測られる金利市場の観点から見ると、金利デリバティブ市場は明らかに今後 6 か月以内に金利が引き下げられると見込んでおり、SOFR 6 か月期間金利の下降傾向は顕著です。国債利回りの観点から見ると、市場は今後3回の利下げ(それぞれ25BP)を織り込んでいるが、同時に10年国債利回りは上昇に転じており、市場の景気後退懸念がパウエル議長の演説でいくらか解消したことを示している。

図4: 米国の翌日物金利と国債利回りの推移

出典: 風

2.来週のマクロ経済見通し

金利市場、リスク市場、経済データからの結論に基づき、市場は依然としてリスク期待を消化する重要な時期にあると我々は考えています。関税がもたらす再インフレと景気後退のリスクは、既存のデータでは偽造できず、市場の動向を確認するには、より多くの実際のデータによる調整が必要です。つまり、主流の機関投資家は、リスク回避の観点から、大きなポジションを構築することはなく、むしろ慎重な様子見姿勢を取る可能性が高いということです。

上記の分析に基づく私たちの全体的な見解は次のとおりです。

- 現在の市場の主流は、トレンドの確認ではなく、依然として「期待ゲーム」です。したがって、リスクロジックの観点から、市場は短期的に明確な方向性を示すことができません。投資家にとっては、待つか、市場が合理的な位置に戻ったときに決定を下すかのどちらかの方が、より高い損益率になります。

- 関税、米国政府のレイオフ、金利などの要因は市場に遅れて影響を与えるため、投資家は3月から4月にかけてのさまざまな経済データのミクロな変化に注目する必要があります。マクロ経済の変数も今後2か月で徐々に明らかになるでしょう。金利が市場の転換点を確定すれば、暗号通貨市場の反発の可能性はさらに大きくなります。

- ミクロデータからは経済の大幅な悪化は示されておらず、過度に悲観的になる必要はない。市場は常に上昇時にリスクを蓄積し、下落時にリスクを解放する。投資家は依然として、投資ポートフォリオのポジションリスクを管理し、防御的な配分を増やし、激しい市場変動の中で攻撃と防御のバランスを取ることが推奨される。

来週の主要なマクロデータは次のとおりです。

時間 | データ | 重要性 |

月曜日(3月10日) | 米ニューヨーク連銀2月の1年物インフレ予測 | 重要 |

火曜日(3月11日) | 2月の米国NFIB中小企業信頼感指数 | 重要 |

水曜日(3月12日) | 米国2月の季節調整済みCPIデータ | 重要 |

木曜日(3月13日) | 2月の米国生産者物価指数データ | 重要 |

金曜日(3月14日) | ミシガン大学消費者信頼感指数 3月 | 一般的に |