著者: キャロル、ペンシルバニア州ニュース

イーサリアムの PoS メカニズムへの移行は、通貨デフレの達成と大規模なアプリケーションのニーズを満たすのに役立つと長い間考えられており、これが ETH 価格の上昇傾向に貢献します。しかし、変革から 2 周年を迎えた今、イーサリアムは多くの疑問に直面しています。表面的には、これらの疑念は主に、最近の市場サイクルでETHのパフォーマンスが悪かったこと、特に同時期のBTCやSOLと比較した場合、価格上昇が予想よりも小さかったために生じています。

しかし、より深いレベルでは、これらの疑問はイーサリアムの開発における 2 つの主要な課題を反映しています。1 つ目は、レイヤー 1 とレイヤー 2 の間の競争です。ここでの核心は、レイヤー 2 の役割とイーサリアムとの関係をどのように位置づけるかです。質権と流動性の矛盾 ここでの核心は、ETH の属性をどのように位置づけるかです。

イーサリアムの開発状況と疑問の背後にある課題をさらに実証するために、PANews のデータコラムである PAData は、イーサリアムの手数料、Blob 料金、レイヤー 2 需要の変化を包括的に分析し、次のことを発見しました。しかし、レイヤー 2 はオンチェーンアクティビティの需要をそらし、より低価格でイーサリアムと対話するため、価値のフィードバックと ETH の蓄積に課題が生じます。第二に、ETH が決済通貨として位置付けられる場合、イーサリアムには長期的に安定した ETH 価値の上昇を達成するための長期的に持続的な高い需要があることが予想されますが、激しい競争に直面して、市場の支払い意欲は低下します。この長期的な期待は揺るがされるかもしれない。

この記事の主な調査結果は次のとおりです。

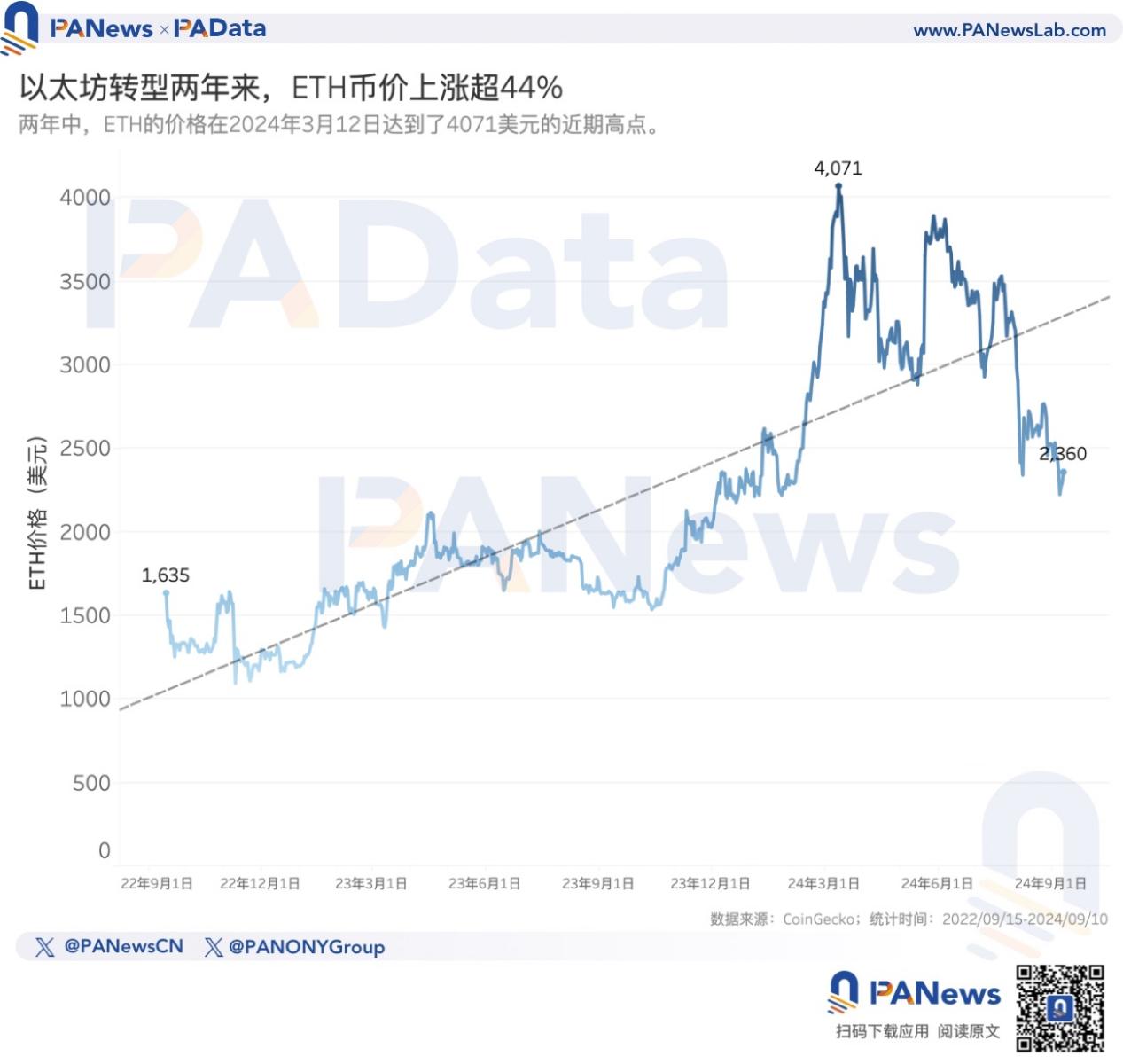

- 過去 2 年間で、ETH は USD に対して約 44.28% 増加しましたが、BTC に対しては約 48.70% 減少し、ETH は SOL に対して約 63.55% 減少しました。

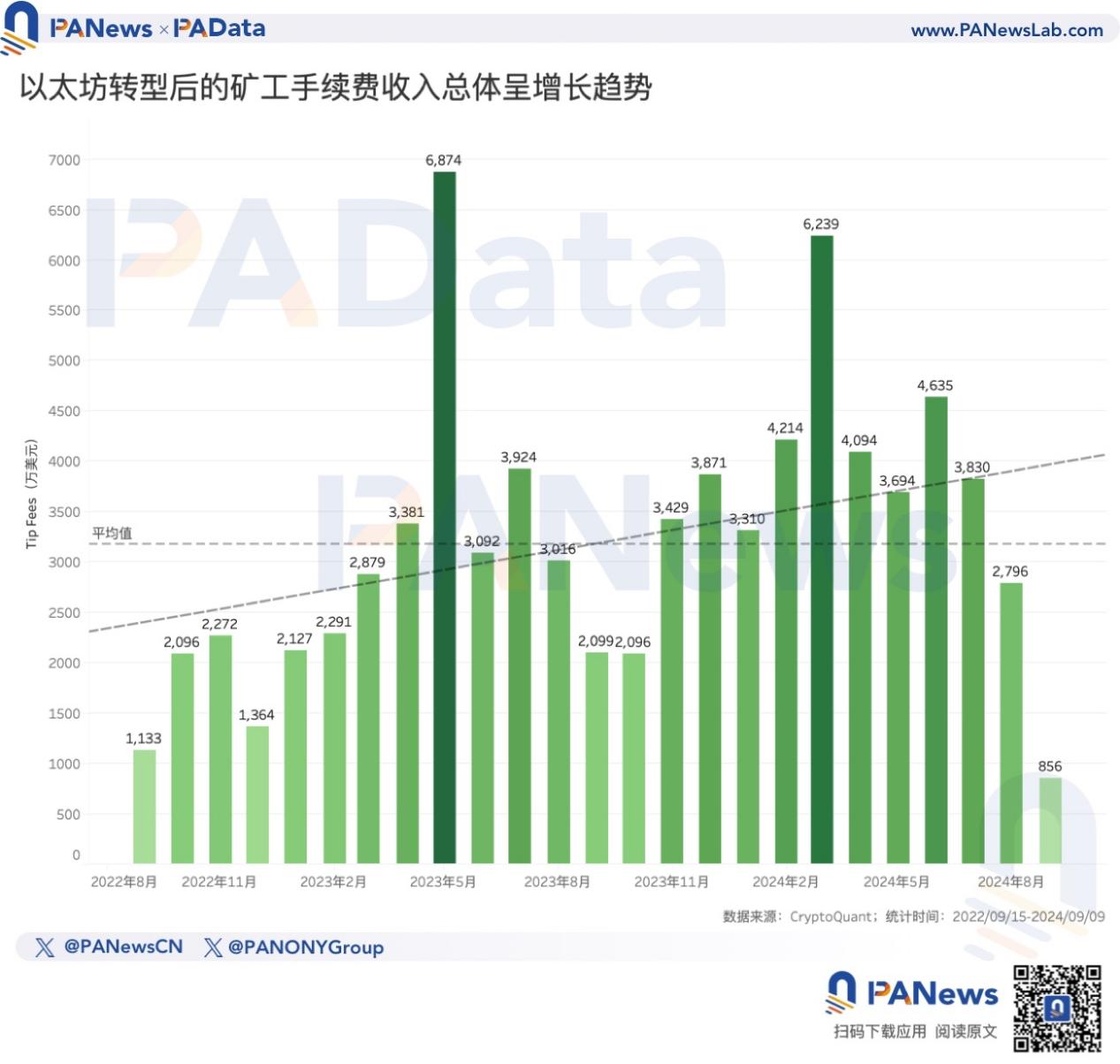

- 過去 2 年間、イーサリアムの月間取引手数料収入 (チップ手数料のみを考慮) は概して明確な成長傾向を示しており、平均月間手数料収入は約 3,281 万 5,600 米ドルです。しかし、今年8月から月謝収入が減り始めた。

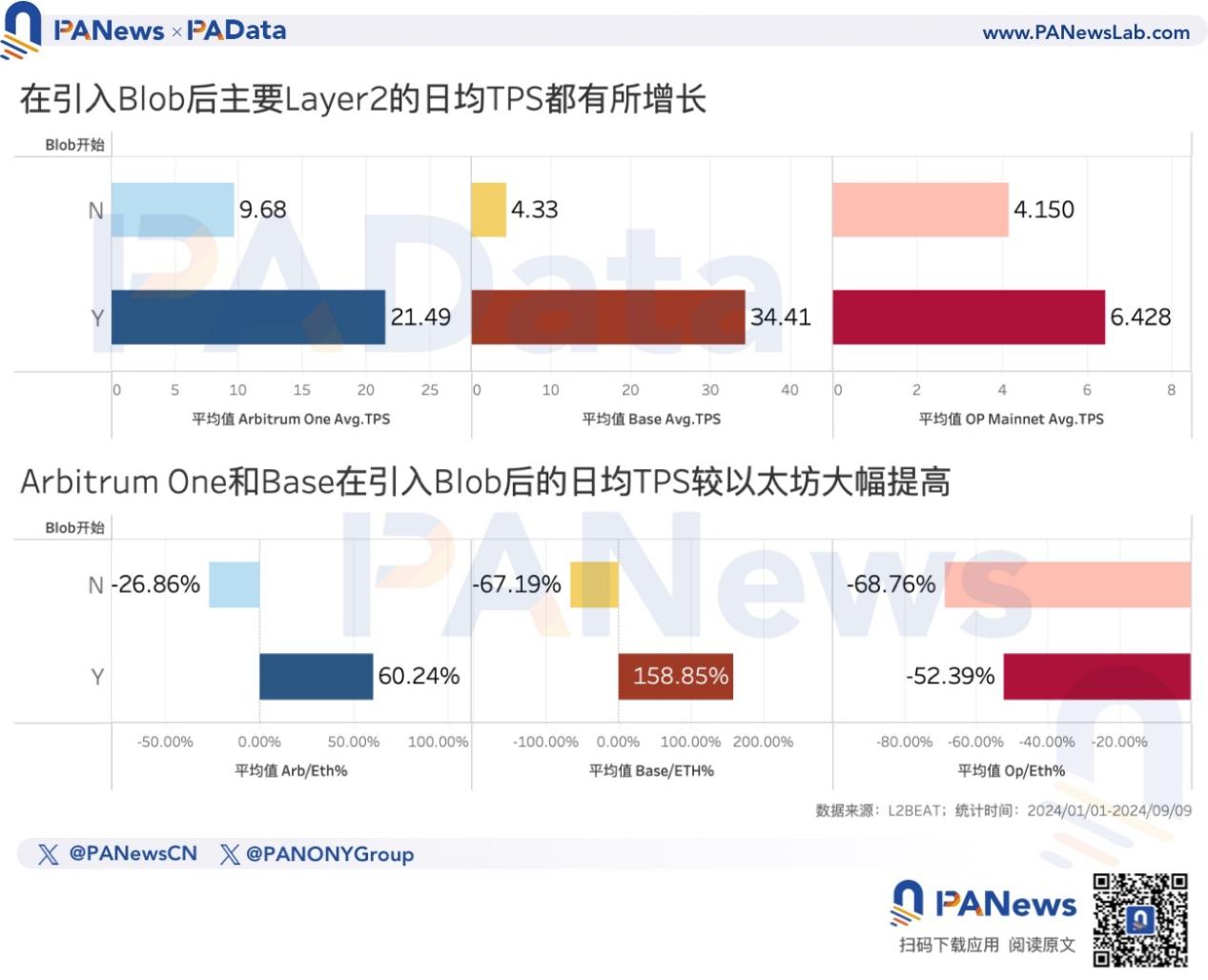

- Blob の導入後、Arbitrum One、Base、OP Mainnet の 1 日平均 TPS は、それぞれ 122.00%、694.69%、54.94% 増加しました。 Arbitrum One と Base はイーサリアムより 60.24% および 158.85% 高い 1 日平均 TPS を持っています。

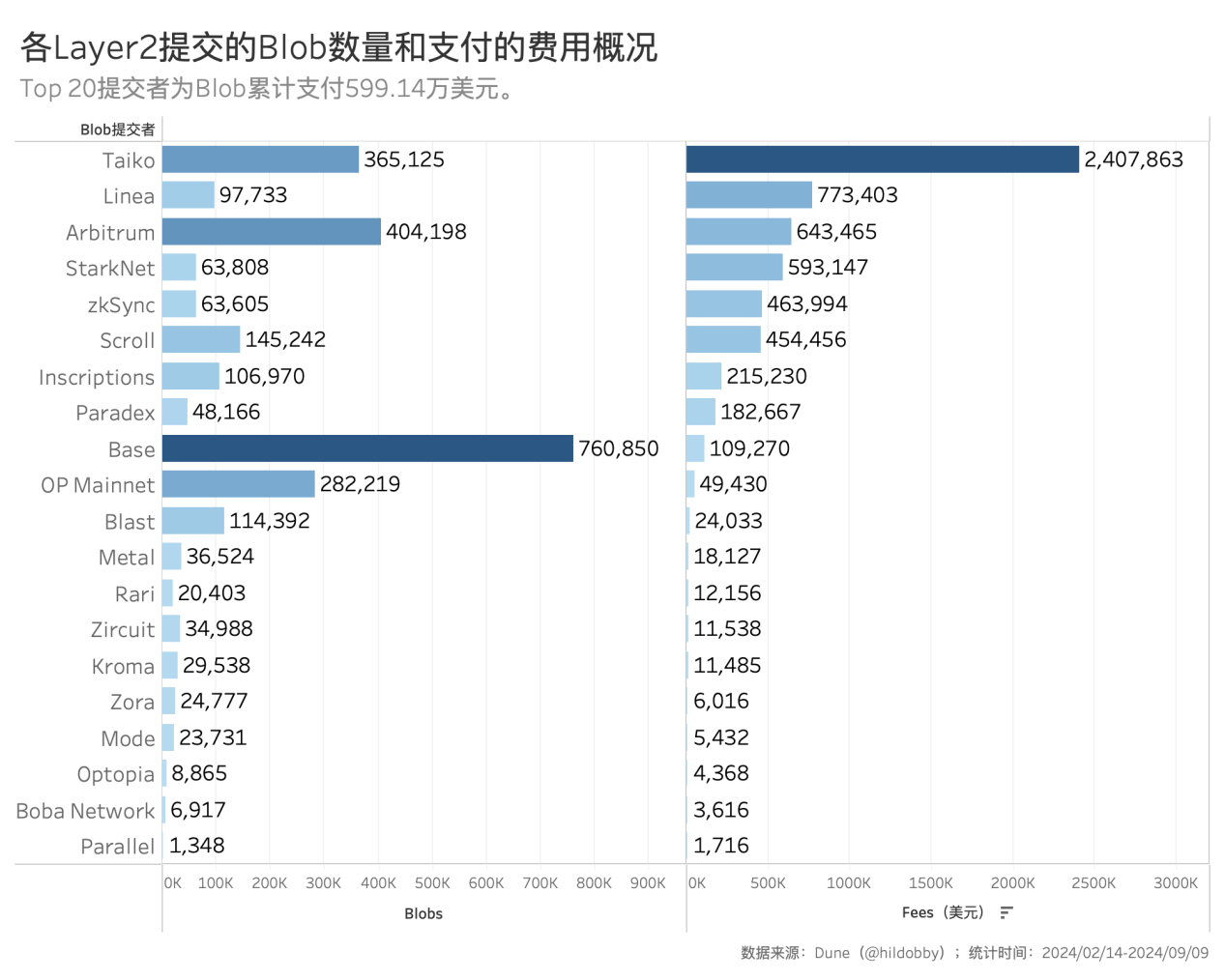

- Blob の支払い手数料が最も高い上位 20 件の送信者は、合計 263.93 BLOB を送信し、合計 599 万 1400 米ドルを支払いました。Blob あたりの平均コストは約 2.27 米ドルです。このうち、TPS が最も急成長している Base は、総額 109,300 米ドルしか支払っていません。

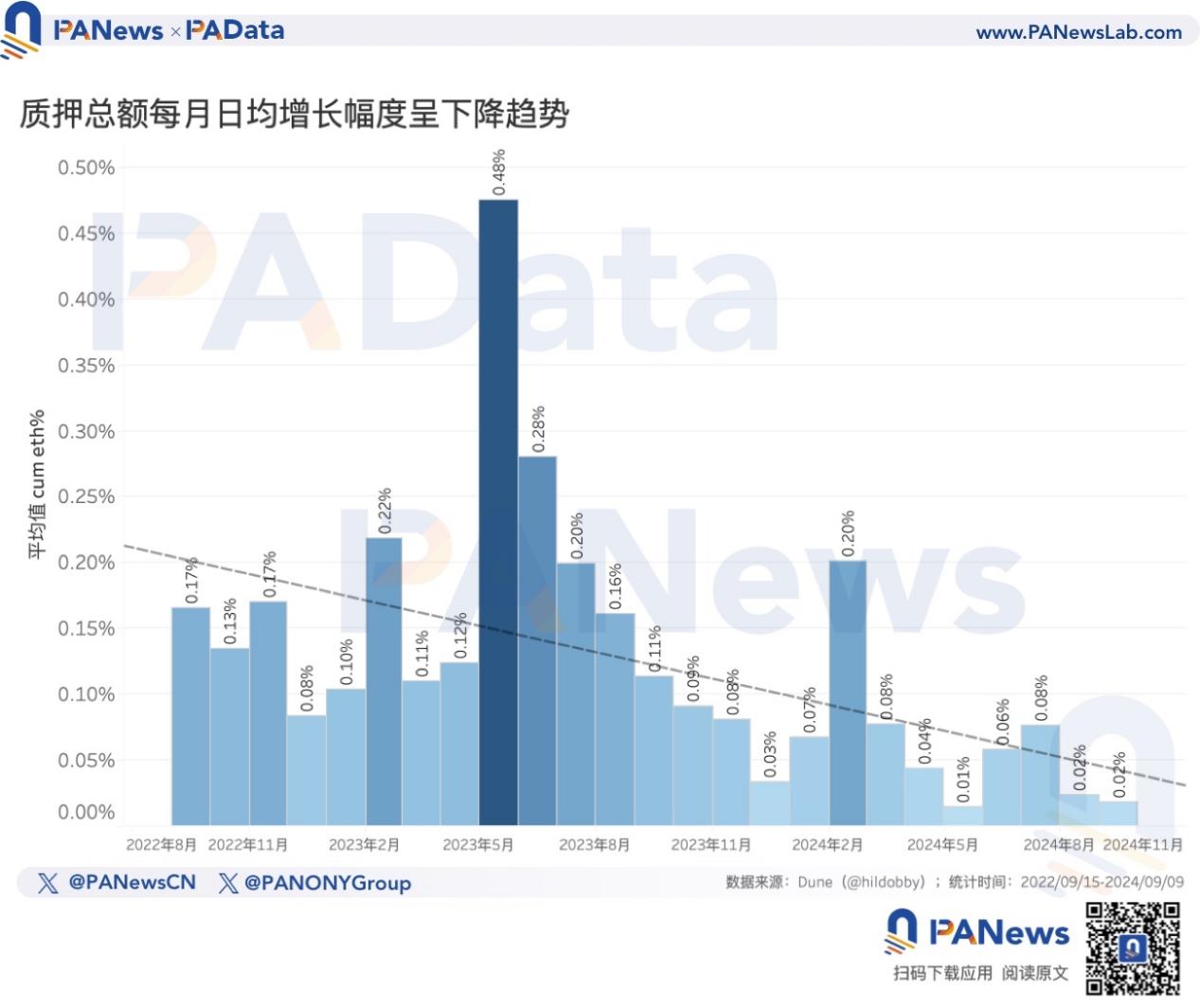

- 約束されたイーサリアムの総額は 2 年間で約 150.18% 増加しましたが、約束された総額のわずかな増加は鈍いです。今年最初の9カ月の1日平均成長率は0.06%で、昨年の1日平均成長率0.17%を0.1ポイント以上下回った。

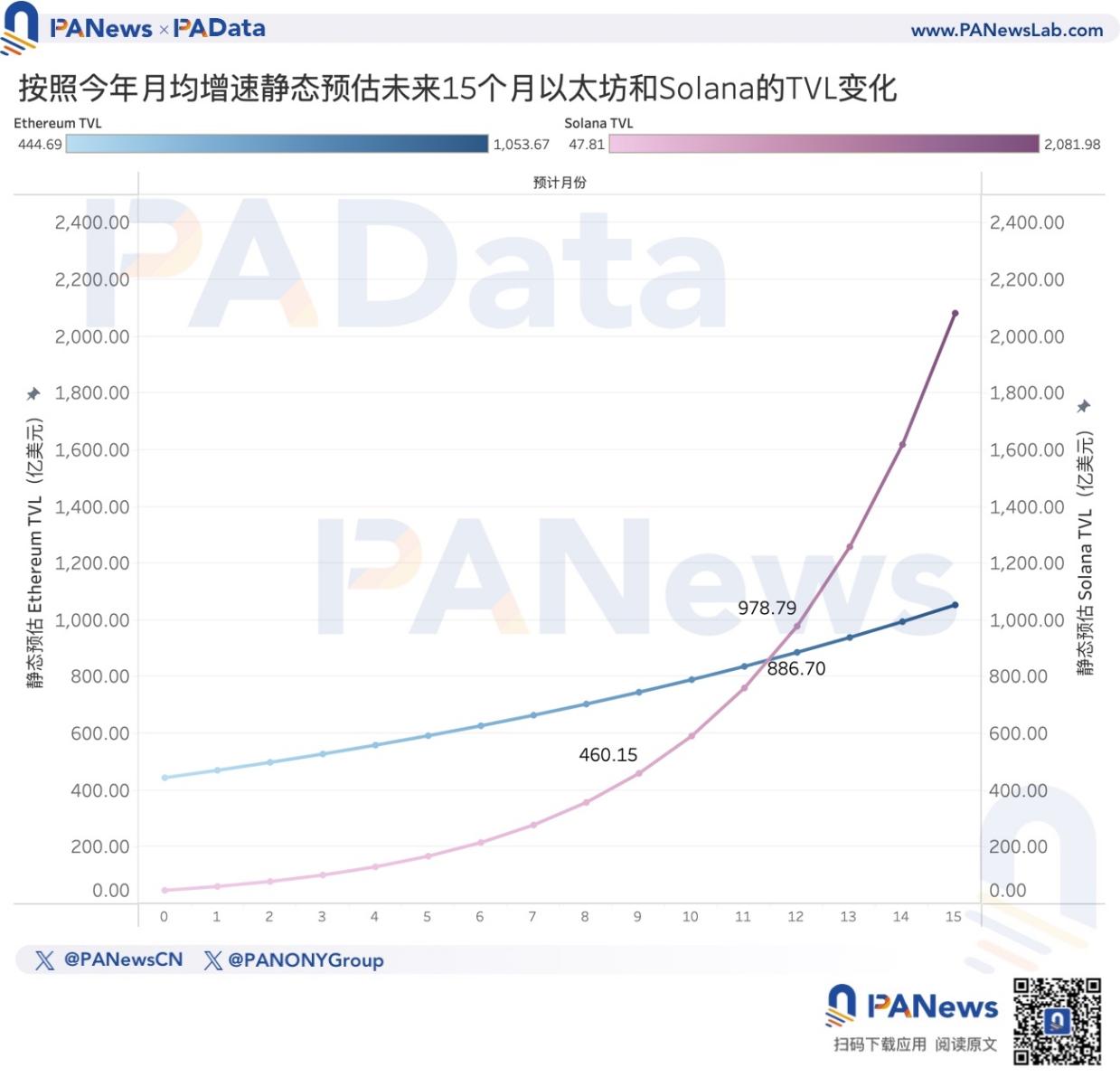

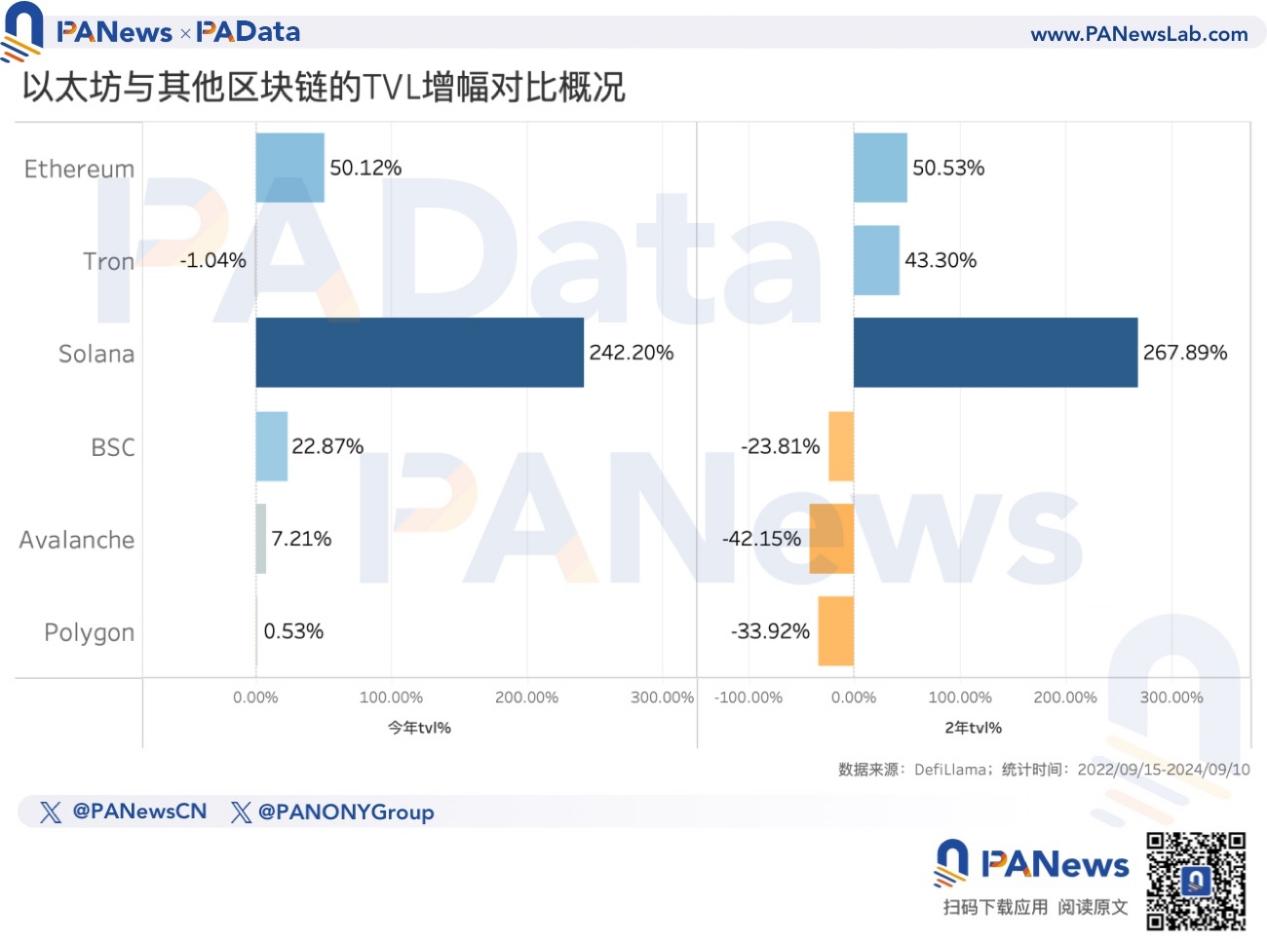

- イーサリアム上のDeFiにロックされた金額は今年50.12%増加しましたが、ソラナは今年242.20%増加しました。今年の月平均成長率に基づく静的な推定に基づくと、ソラナのロックされたポジションはあと12か月以内にイーサリアムのポジションを超えると予想されます。

01. ETH、BTC、SOLの為替レートがいずれも下落し、イーサリアムの手数料収入は増加から減少に転じた。

イーサリアムが疑問に直面している直接の理由はETHのパフォーマンスの低さですが、実際のところ、ETH自体の傾向としては、変革後も明らかな上昇傾向を維持しています。 CoinGecko のデータによると、過去 2 年間で ETH は約 44.28% 上昇し、一時は 4,000 米ドルを超え、最高価格は 2,300 米ドルを超えました。過去2年間のレベル。

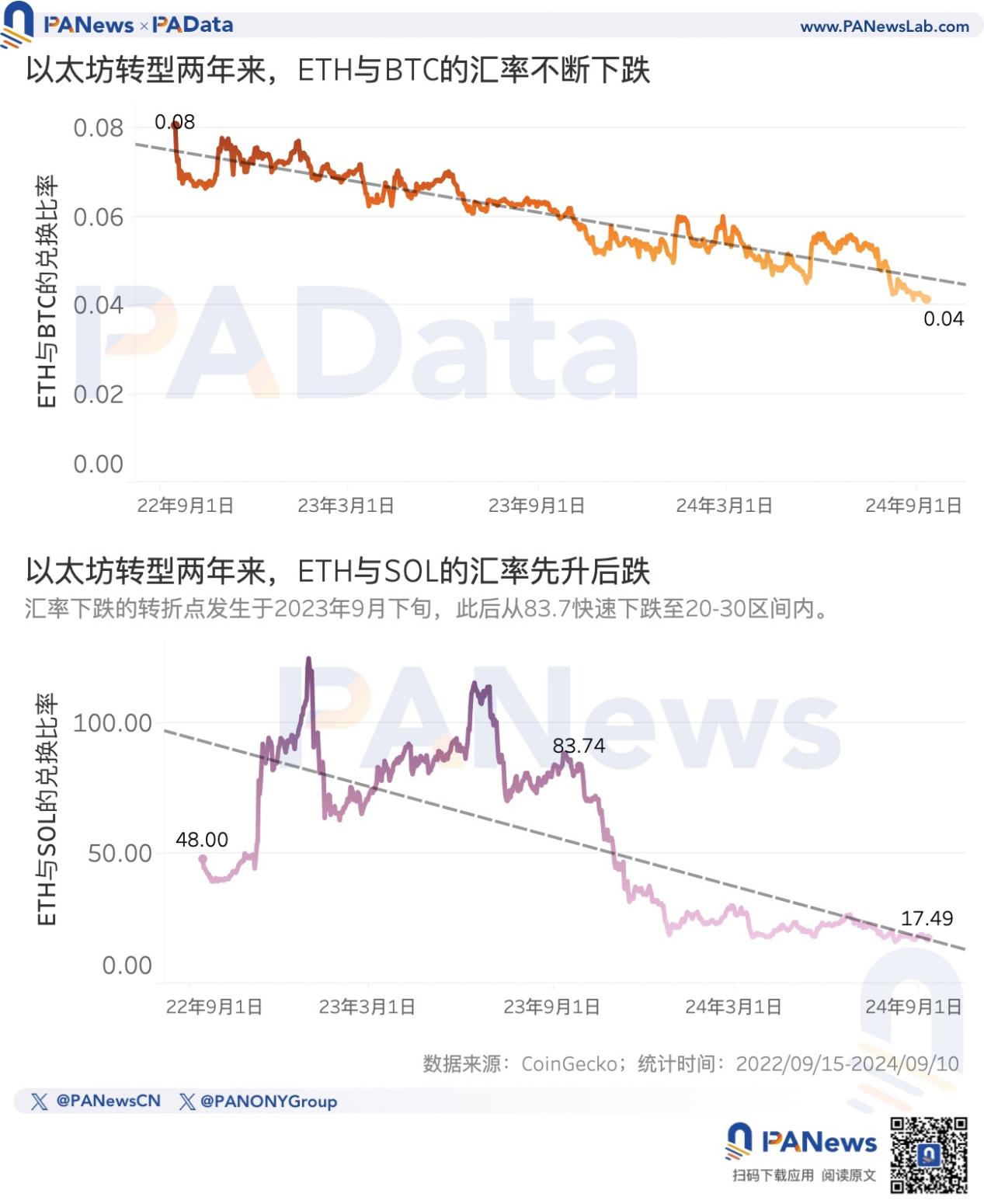

しかし、ETHを同時期のBTCおよびSOLと比較すると、ETHのパフォーマンスは満足できるものではありません。これら 2 つの比率の傾向から判断すると、イーサリアムの正式な移行以来 2 年間で、BTC は常に ETH よりも優れたパフォーマンスを示してきましたが、SOL のパフォーマンスは最初は ETH よりも悪く、その後は ETH よりも良くなる過程を経験しました。

統計によると、過去 2 年間で、BTC と比較した場合、1 ETH と交換できる BTC は 0.0807 から 0.0414 に、約 48.70% 減少し、全体として ETH/BTC の交換レートは明らかな下降傾向。

SOLと比較すると、2023年9月以前は基本的に1ETHは50SOL以上と交換可能であり、最高交換レートは125.1895SOLと全体的に増加傾向にあります。しかし、2023年9月以降、為替レートは急速に下落し、過去2年間の為替レート全体を押し下げた。現在、1ETH は 17.4939 SOL のみと交換でき、全体で約 63.55% の減少となります。

一部の懐疑論者は、ETHのパフォーマンス不振の直接の原因は手数料収入の減少であると信じていますが、これは変革後の一連のアップグレードの主な目的の1つですが、これがETH価値の蓄積を妨げています。しかし、CryptoQuantが収集したデータ傾向によると、過去2年間、イーサリアムの月間取引手数料収入(チップ手数料のみを考慮)は、一般的に明らかな成長傾向を示しています。

今年9月の時点で、過去25ヶ月間のイーサリアムの平均月額手数料収入は3,184万4,500ドルでした。今年の9月を考慮しない場合、過去24ヶ月間のイーサリアムの平均月額手数料収入は3,184万4,500ドルとなりました。 3,281万5,600ドルに増額される。また、2023年11月から2024年7月までの月額料金収入は3,300万ドルを超え、これまでの大半を大幅に上回っており、一時は6,000万ドルを超えた。

しかし、今年8月、イーサリアムの月額手数料収入は2,796万ドルまで減少した。 9月最初の10日間の平均手数料収入に基づいて試算すると、9月の月間手数料収入はさらに2,568万4,700ドルまで減少する可能性がある。これは、ETHの将来の価値蓄積に対する市場の懸念を裏付けています。

02. Blob の導入後、3 つの主要なレイヤー 2 の TPS は大幅に増加しました。最初の 20 人の Blob 提出者が支払った金額は、合計 599 万米ドルのみでした。

実際にはイーサリアムの手数料の継続的な引き下げが期待されるはずですが、なぜ最近この点に疑問が広がっているのでしょうか?考えられる理由は、オンチェーンアクティビティの需要と手数料価格のバランスが確立されていないことです。

理想的な期待は、イーサリアムがレイヤー2やその他のアップグレードを通じて手数料価格を引き下げ、それが長期的にオンチェーンアクティビティの需要を直接促進または促進することで、両者がバランスに達し、ETHがまだ蓄積できることです。そこからの価値。しかし、現在の問題は、オンチェーンアクティビティの総需要が不十分であることに加え、レイヤー 2 がより直接的なオンチェーンアクティビティを引き受け、より低価格でイーサリアムと対話することです。この場合、手数料の継続的な削減により、ETHの価値のフィードバックと蓄積に課題が生じています。簡単に言うと、需要が高い時期に設計されたイーサリアムの手数料最適化スキームは、需要が低い時期には時機を逸した困難に直面しました。

Dune (@hildobby) のデータから判断すると、Blob トランザクションの導入後、ロックアップ量が最も多い 3 つのレイヤー 2 チェーンの TPS が大幅に増加し、そのうち 2 つのチェーンの TPS はイーサリアムを超えています。イーサリアムの一連の手数料最適化は、客観的にみてレイヤー2の開発、特にBaseの開発を促進しました。

今年の初めから 3 月 14 日まで、Arbitrum One、Base、OP Mainnet の 1 日平均 TPS はそれぞれ 9.68、4.33、4.15 でした。3 月 14 日から現在まで、これら 3 つの 1 日平均 TPS は 21.49 に増加しました。それぞれ34.41、4.15、6.43と、それぞれ122.00%、694.69%、54.94%増加した。

さらに、今年初めから3月14日まで、Arbitrum One、Base、OP Mainnetの日平均TPSはすべて、同期間のイーサリアムの日平均TPSよりも低く、平均26.86%、67.19%、しかし、Blob 最後に、Arbitrum One と Base の 1 日平均 TPS はイーサリアムよりも 60.24% および 158.85% 高くなりました。 OP メインネットの 1 日あたりの平均 TPS はイーサリアムよりもまだ低いですが、両者の差も縮まりつつあります。

レイヤー 2 の需要の増加は、Blob トランザクション タイプの導入の恩恵を受けていますが、Blob に対してレイヤー 2 によって支払われる手数料は非常に低いです。言い換えれば、イーサリアムのトランザクション手数料の改善はまだ価値の蓄積に反映されていません。 ETHの。

Dune (@hildobby) の統計によると、Blob 支払い手数料の上位 20 社がこれまでに総額 599 万 1400 ドルを支払い、手数料総額の 99% 以上を占めています。このうち、TPSが最も急成長しているBaseは総額10万9,300ドルのみを支払い、アービトラムは総額64万3,500ドル、OP Mainnetは総額4万9,400ドルを支払った。最高額を支払ったTaikoでさえ支払ったのは240万7900ドルに過ぎなかった。

これらの送信者は合計 263.93 BLOB を送信しました。これは、BLOB あたりの平均料金が約 2.27 ドルに相当します。ただし、これは現在のチェーン上の不十分な総需要に基づくコスト データに基づいています。将来、イーサリアム チェーン上のアクティビティの需要が大幅に増加し、ネットワークの混雑が発生した場合、レイヤー 2 の価格も上昇します。当然、イーサリアムのコストも高くなります。それまでにBlobがイーサリアムによって転送された手数料収入を補うことができるかどうかはまだわかりません。

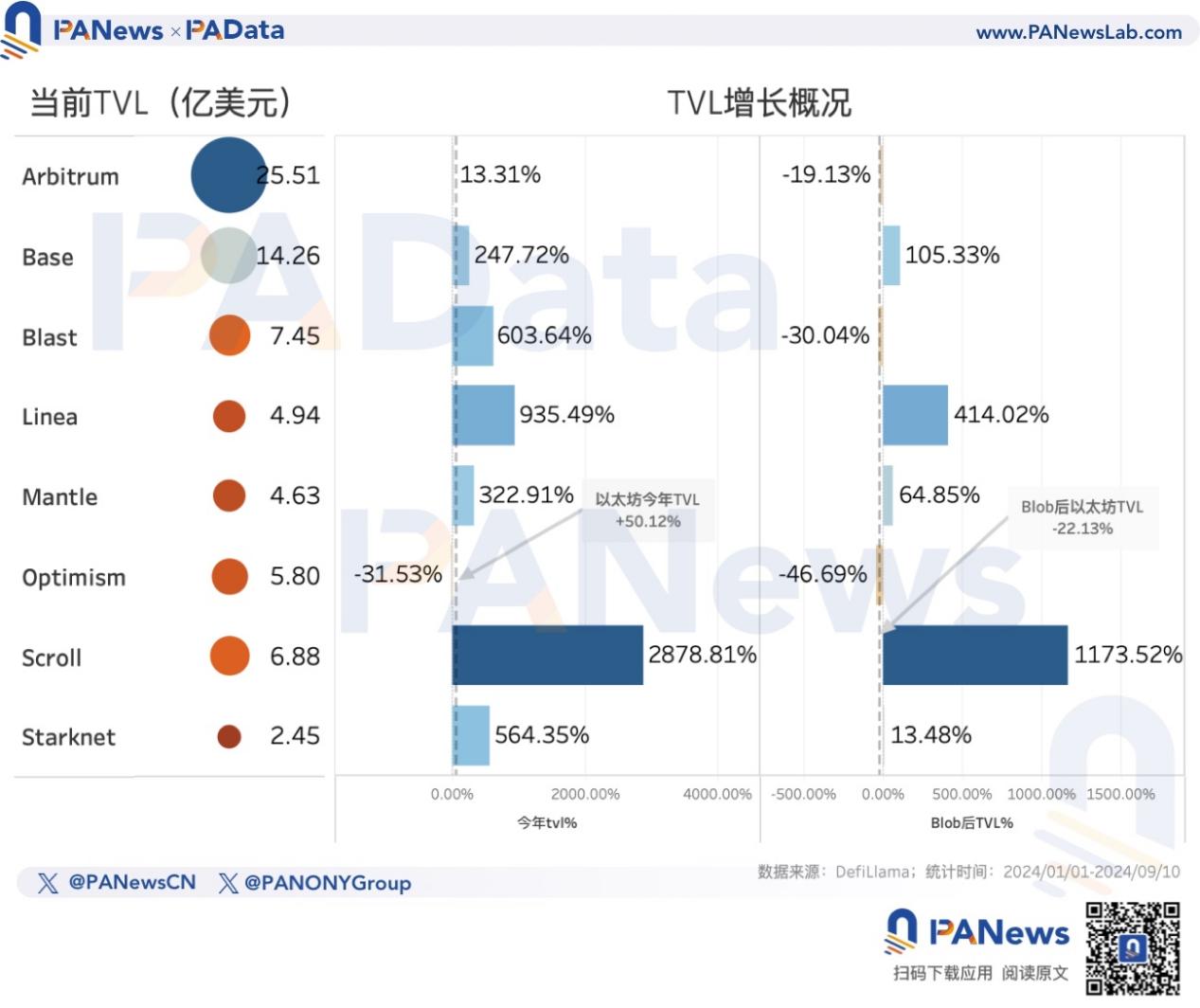

レイヤ 2 の需要の増加は、ロックアップ量の変化に部分的に反映されています。 DefiLlama の統計によると、Blobs の導入後、イーサリアムのロックアップ量は 22.13% 減少し、それよりも減少したのは Blast と Optimism だけでした。 TPS が最も急成長している Base のロックイン ボリュームは 105.33% 増加し、2 番目の Blob 料金を支払う Linea のロックイン ボリュームは 414.02% 増加しました。また、アービトラムのロックアップ量も19.13%減少したが、イーサリアムよりも減少幅は小さかった。

03.イーサリアムプレッジの成長率は低下し、 TVLは増加しましたが、ソラナに比べて成長率は低いです。

イーサリアムの変革後のもう 1 つの課題は、イーサリアム チェーン上のアクティビティを一定のレベルに安全に維持できるように、プレッジ額とロックアップ額の間で定常状態をどのように達成するかということです。 ETHの価格とステーキングレートの相互作用が、このバランスを達成するための鍵となります。基本的に、これはETHが十分な流動性と十分な需要を持っているかどうかを決定し、これはETHが決済通貨になり得るかどうかの重要な要件です。もう 1 つの要件は、ETH が長期にわたってその価値を維持することです。これは、ETH の激しい変動や短期的な高騰が予想されるべきではないことを意味します。

決済通貨の位置づけを受け入れる場合、ETH の長期安定した価値上昇を達成するために、イーサリアムには長期的に持続可能な高い需要があると期待します。問題は、市場がそのような長期的な期待に対価を払う用意があるかどうかだ。このような長期的な期待が外れると、疑念が生じるのは当然です。

データに反映された需要面から判断すると、現在、約束されたイーサリアムの総額は3438万4200ETHで、2年前と比べて約150.18%増加し、大幅な増加となっている。しかしながら、質入金額の伸び率をみると、月平均日次伸び率は下降傾向を示しており、つまり、質入金額総額の伸びは限界的に低い。 9月の1日平均成長率は0.02%に低下し、今年最初の9カ月間の1日平均成長率は0.06%で、昨年の1日平均成長率0.17%を0.1ポイント以上下回った。

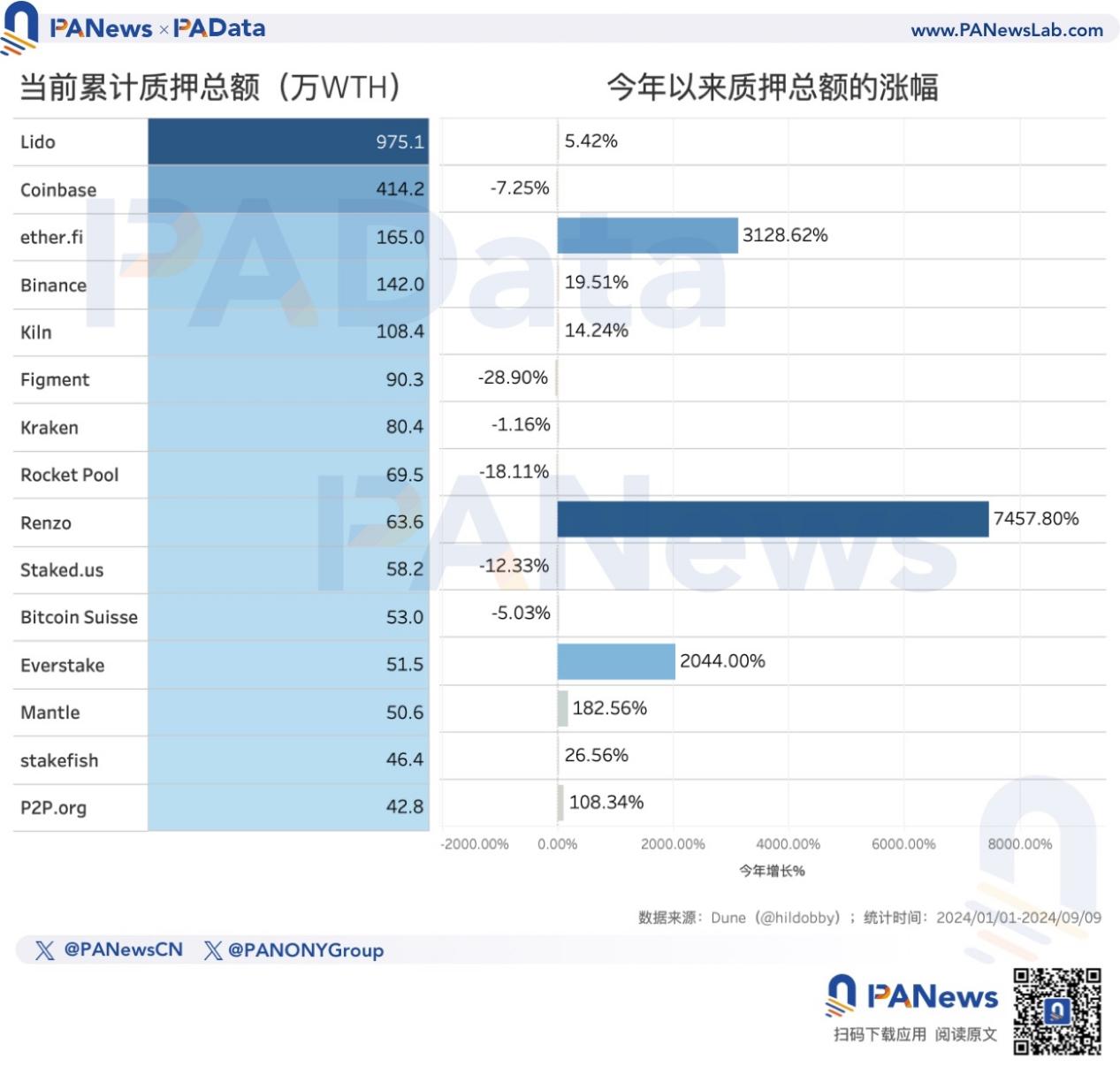

現在、累積プレッジ額が最も高い 3 つのエンティティは、Lido、Coinbase、ether.fi であり、このうち Lido だけのプレッジ額は 975 万 ETH を超えています。今年の初め以来、Renzo、ether.fi、および Everstake は約束金額の急速な増加を達成しており、増加率はそれぞれ 7457%、3128%、2044% を超えています。

プレッジ総額は依然高水準であり、ゆっくりと増加しているものの、イーサリアムにロックされたDeFiの額は今年6月に短期最高の679億100万米ドルに達し、現在は444億6800万米ドルで、今年これまでに50.12%増加している。過去 2 年間では 50.12% 増加しました。つまり、今年はアプリケーションレベルでのイーサリアムの需要が回復したということだ。

しかし、ソラナと比較すると、イーサリアムの需要の伸びは力不足のようです。 Solana の現在のロックアップ量は約 47 億 8,100 万米ドルで、全体のサイズはイーサリアムの約 1/10 です。しかし、ソラナのロックアップ量は今年 242.20% 増加し、過去 2 年間で 267.89% 増加しており、これは非常に急速な発展です。

単純な静的分析を行うと、ソラナが今年も月平均成長率 (今年の成長率 / 254 日 * 30 日) を維持し続けた場合、その固定ポジションはあと 9 か月で 460 億米ドル以上に達すると予想されます。 。イーサリアムが今年も月間平均成長率を維持すれば、ソラナのロックポジションはさらに12か月以内にイーサリアムのロックポジションを超えると予想される。市場がイーサリアムの長期的な期待が実現できるかどうか疑問を抱き始めている理由の1つは競争かもしれない。