トランプ氏が米国大統領に選出されたことで、SEC委員長を交代するという同氏の公約は就任初日に事前に実行されることになる。先週、ゲーリー・ゲンスラーSEC委員長は、トランプ大統領の就任とほぼ同じ2025年1月20日に辞任すると正式に発表した。このニュースの発表後、仮想通貨市場のセンチメントは高まり、長年SECから規制圧力を受けてきたXRP、ADA、その他の「SECセキュリティコイン」が短期間で30%近く急騰した。

在任中、同氏は通貨界で最大のライバルとみなされていた。

ゲイリー・ゲンスラー氏はSEC委員長に就任して以来、仮想通貨業界に対して厳格な規制アプローチをとっています。同氏は、他の仮想通貨は主に有価証券とみなされているのに対し、BTCが唯一の商品通貨であると繰り返し強調しており、この姿勢は多くの論争と批判を引き起こしている。在任中、ゲンスラー氏はコインベース、クラーケン、ロビンフッド、オープンシー、ユニスワップ、メタマスクなどに対して執行措置を講じ、数千件の執行訴訟を完了し、約210億米ドルの罰金を回収した。彼は通貨界のリーダーとみなされている。ナンバーワンのライバル。これに先立ち、米国18州の司法長官は、ゲーリー・ゲンスラー氏の指導の下でSECが憲法に違反する過剰な権限拡大と仮想通貨業界の不当な抑圧を行っているとして、共同でSECとその委員5人に対して訴訟を起こしたこともある。

しかし、ゲンスラー氏の仮想通貨に対する強硬な姿勢にも関わらず、在任中にビットコインとイーサリアムのスポットETFを相次いで承認し、それが仮想通貨の発展を後押ししたことは間違いない。この一見矛盾した行動は、実際には共通の論理に基づいている。それは、仮想通貨を米国の規制の枠組みに組み込むというものであり、これがバイデン政権の主要な政策理念でもある。

SECの安全保障通貨圧力が緩和

ゲイリー・ゲンスラー氏の辞任は、規制の圧力で頭を痛めていた多くの投資家や仮想通貨企業を安心させただけでなく、SECの影響を大きく受けてきたトークンに希望をもたらした。最も明白なのは「SECセキュリティコイン」のトップであるリップルだ。 。

早くも2020年12月に米国SECはリップル社が無登録証券を違法に発行したとして告発し始めた。 Coinbase Robinhood などの多くのプラットフォームは一時的に店頭から撤去され、XRP 価格に大きな打撃を与えました。この時点で、SECとリップルの間の訴訟が正式に始まり、暗号化市場でも幅広い注目を集めています。仮想通貨は有価証券か? 証券監督委員会の規制対象かどうかは議論があり、この訴訟の最終判決は仮想通貨界全体の発展に大きな影響を与えるだろう。

XRPに関するニュースが出るたびに大きな変動があり、ADA、MATIC、SOL、FIL、その他数十のプロジェクトなど、SECによって有価証券として告発されている一部のアルトコインの価格にも影響を与えることになります。 「SECセキュリティ通貨」が特別プレートになっております。

SEC委員長の辞任により、SECと長年訴訟を起こしていたリップルは「SECの報復」コンセプトの通貨となり、長年SECから規制圧力を受けてきた他のトークンの報復上昇の先駆けとなった。 ADA、SOL なども同様の増加をもたらしました。

SEC の標的となっている仮想通貨企業はどのような企業に利益をもたらすと予想されますか?

現時点では、トランプ氏はSECの新議長の候補者を正式に発表していないが、数人の人気候補者が仮想通貨に好意的であり、仮想通貨に優しい政策の下、SECの仮想通貨法執行機関が支持を表明していると予想されている。将来的には大幅な削減がより効果的になるだろうし、SEC内の一部の積極的な執行スタッフは整理される可能性がある。

これは、以前にSECによって抑圧され訴訟を起こされたリップルのような「SECセキュリティコイン」については、訴訟が軟化、和解、あるいは取り下げられる可能性があり、SECを恐れてトークンを発行しない、あるいはあえてトークンを発行しないプロジェクト当事者がいることを意味する。さらに、スポット ETH ETF がステーキング報酬を提供するなど、イーサリアムのステーキング サービスが促進され、イーサの価格が上昇する可能性もあります。直接利益をもたらす可能性のある代表的なプロジェクトをいくつか紹介します。

1. XRP: 規制上の霧が消え、市場パフォーマンスが期待される

初期のパブリックチェーンプロジェクトとして、XRPの当初のビジョンは、グローバルなCBDC決済レイヤーになることですが、現在、競争、訴訟、その他の理由により、このソリューションは実際には実装されていません。サポートを通じて リップルにスマートコントラクト機能を導入するサイドチェーンプロジェクトがいくつかあります。

ビジネス上の位置付けにより、市場側での XRP のデータパフォーマンスはあまり良くありません。しかし、XRPには大規模なユーザーベースとファンベースがあり、比較的有利な背景リソースが最大のハイライトであり、活用ポイントであり、繁栄した業界エコシステムにおいて依然として大きな可能性を秘めています。これにより、TOC の観点から市場を簡単に活用し、より良い市場価値のパフォーマンスを達成する素晴らしい機会が得られます。 XRPがTOCルートで一定の成果を達成できれば、プロジェクトの市場価値とTOBビジネスはさらに大きく増加し、関係者はTOBのクロスボーダー決済ビジネスを拡大するための十分な資金とスペースを得ることができる。

今回、ゲンスラー氏の辞任により、XRPの上昇は感情によって引き起こされただけでなく、複数の市場の期待への反応としても引き起こされました。まず、XRPは市場の流動性を拡大するために、より多くの取引所によって再上場される可能性があります。たとえば、ロビンフッドは11月13日にリップル(XRP)を取引のために再上場しました。第二に、リップルの事業運営は法廷闘争よりもコアテクノロジーに重点を置くことになる。以前、リップルはSECがリップルに対して訴訟を起こして以来、訴訟に全面的に関与してきた。リップルの最高経営責任者(CEO)は、2023年下半期に同社が2億ドル以上の訴訟費用を支払ったと述べた。

さらに、21Shares や Bitwise などの複数の ETF 発行会社が XRP スポット ETF の立ち上げを申請していることは注目に値します。この展開は、XRP の将来の発展に対する市場の前向きな期待をさらに強調しています。

2. ADA: クジラ効果により柔軟性が向上

2017年に誕生したプロジェクトとして、CardanoのネイティブトークンADAは、技術的な堅牢性と学術的推進力を核とした革新的なプラットフォームとして常に見なされており、比較的控えめですが、大きな可能性を秘めています。 . 時価総額ランキングでは年間を通じてトップ10にランクインしています。確立されたパブリック チェーンとしてのカルダノの現在の生態は、市場のいくつかの有名なパブリック チェーンと比較して比較的平均的であるため、多くの内部関係者の目から見ると、カルダノは「悪魔のコイン」です。市場価値とプロジェクト開発の間に大きなギャップがある現象は、ADAトークンの集中化と巨大なクジラの管理に関連しています。

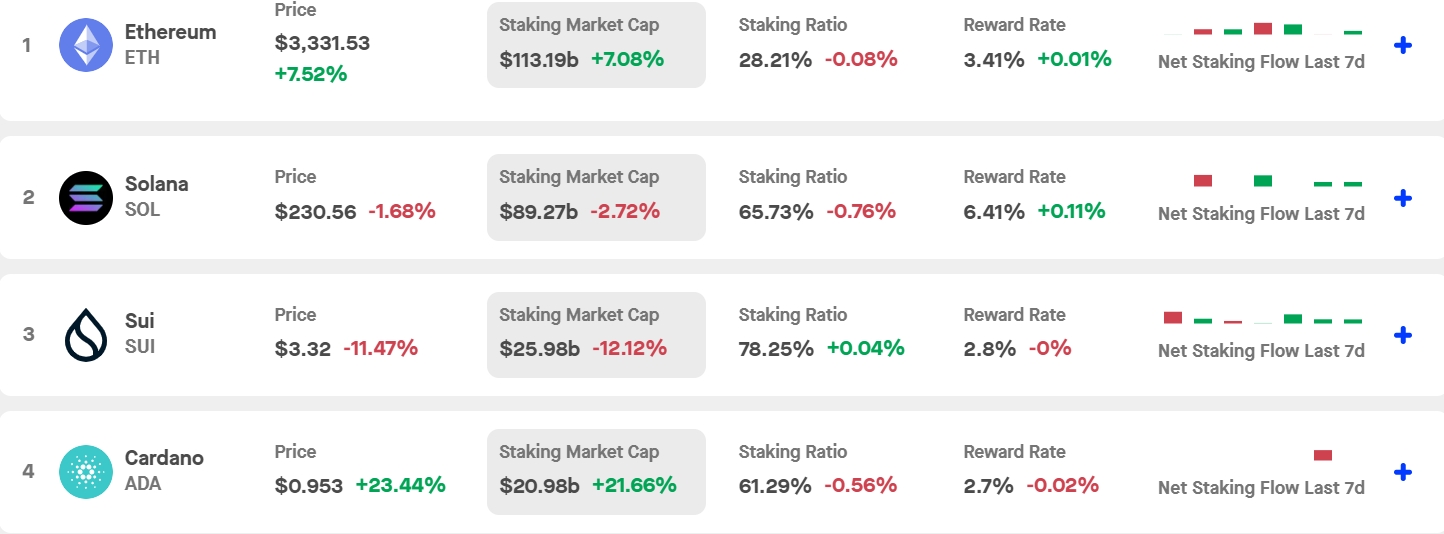

stakerewards.com の統計によると、カルダノ (ADA) は、プレッジ総額の点で 4 番目に大きい仮想通貨であり、そのネットワーク上の ADA プレッジ総額は約 210 億米ドルで、プレッジ率は 61 ドルを超えるという高さです。 %。これは、ADA が集中的なロックアップを実施し、市場流通をある程度コントロールしていることを示している。

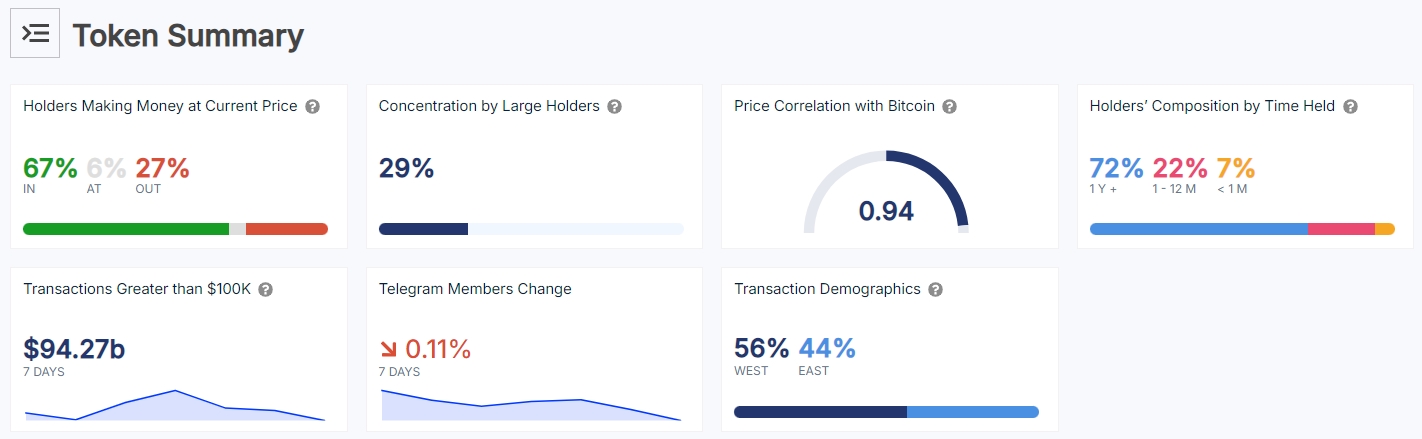

さらに、ブロックチェーン分析プラットフォーム IntoTheBlock のデータによると、ADA 通貨保有アドレスの 72% が 1 年以上資金を送金しておらず、通貨保有者の 67% が現在の市場価格で利益を上げています。当社グループは主に長期的に株式を保有しています。この「信念層」の存在は、ADA価格を安定的にサポートしており、将来の成長に対する市場の楽観的な期待も示しています。

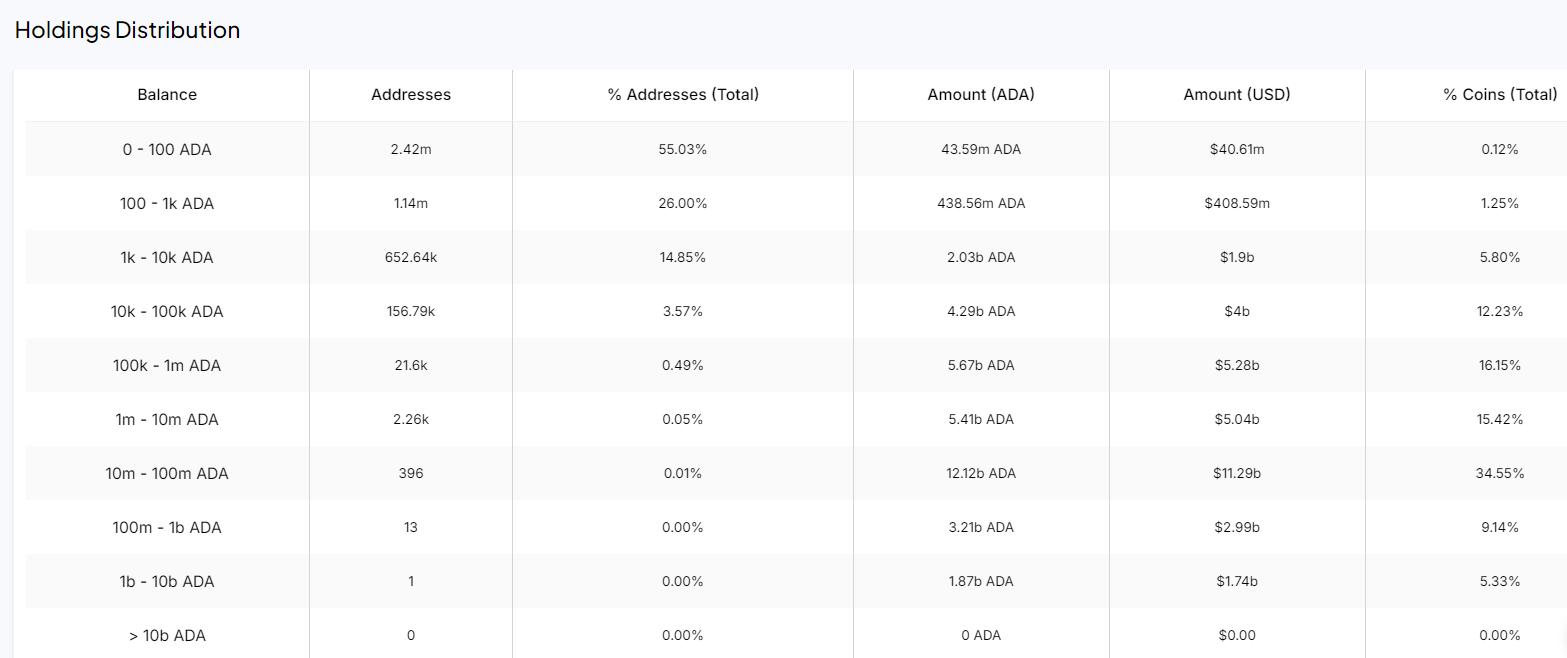

データから判断すると、カルダノの流通供給量のほぼ半分は約400のアドレスによって制御されており、このトークンの集中配布により市場の流動性がある程度弱まり、ADAの価格が大規模な資本流入の影響を受けやすくなっている。これはまた、ADAの価格上昇に対するクジラの自信と関心を示しています。

現在の仮想通貨市場は引き続き好調で、投資家のリスク選好度は高まっており、セクターのローテーションは明らかで、アルトコインがその利益を補っている。カルダノの現在の環境パフォーマンスはまだ改善の必要がありますが、定評のある確立されたパブリックチェーンとして、その高い質権率とクジラ保有率により、価格に大きな柔軟性と成長の余地が与えられています。

3. Uniswap: 加速を強化

DEX のリーダーである Uniswap は、暗号化業界において持続的に高い収益性を誇る稀有なプロジェクトです。しかし、長期にわたる規制圧力により、UNI トークンの権限付与の問題は未解決です。今年2月、Uniswap財団は「Uniswapプロトコルガバナンスの開始」に関する提案書を発表し、議決権を誓約し委任するUNIトークン保有者にプロトコル料金を比例配分することを提案した。このニュースが発表されるとすぐに市場の熱狂を呼び起こし、UNIの価格は一夜にして7ドルから約12ドルまで急騰した。ただし、5 月まで、この料金配分メカニズムはまだ実装されていませんでした。

今年4月、SECはUniswap Labsに対して警告を発し、同社に対して強制的な措置を講じる予定だった。この事件は市場心理に一定の打撃を与え、その後UNIの市場パフォーマンスは横ばいとなった。今年の10月まで、Uniswap LabsはUnichainチェーンを立ち上げる計画を発表しており、この動きはUniswapエコシステムに新たな想像力を注入し、UNIトークンのエンパワーメント発行が再び市場の焦点となった。

SEC委員長の退任により、市場は将来の規制環境の緩和に非常に楽観的となっている。これに関連して、規制圧力の緩和により、分散型プラットフォームの可能性がさらに広がり、同時に Uniswap エコシステムの拡大に良い条件が提供され、UNI トークンが単一のガバナンス トークンからガバナンスを組み合わせたトークンに徐々に変化するのに役立ちました。 , 収益獲得や環境保護などの複数の機能を備えた中核資産。この変革が手数料分配メカニズムとUnichainの実装を通じてUNIトークン所有者にどのような力をさらに与えるかは、市場の継続的な注目と期待に値します。

4. 根拠:通貨発行量増加の期待

Coinbaseが開発した第2層のイーサリアムプロトコルであるBaseが昨年8月に正式に開始されて以来、コミュニティメンバーはBaseトークンの発行に注目し、楽しみにしていました。当時、Coinbaseはトークンを発行していないことを明らかにしました。現在トークンを発行する予定です。当時、CoinbaseとSECの間の訴訟はまだ終わっていなかったため、コインを発行しないという戦略は、Coinbaseが訴訟のプレッシャーの下で規制上の地雷原を回避するのにも役立つ可能性がある。最近コミュニティからコイン発行計画について質問されたとき、Coinbase の最高法務責任者は、コイン発行計画はないことを再度繰り返しましたが、規制が明確であれば将来的にはトークンの発行が実現可能な解決策であると述べ、Base はそうではないと述べました。将来的にトークンを発行する可能性は排除されます。

同じくSECの調査を受けているMetaMaskの親会社であるConsenSysも、規制の圧力を理由にレイヤー2プロトコルLineaのトークン計画を中止または延期するという噂がコミュニティで広く噂されており、市場の過熱を引き起こしていることは注目に値する。議論。トランプ氏が選挙に勝利した後、コンセンシスはより緩和された規制環境下でのトークン発行に楽観的な姿勢を表明し、バンコクで開催されたDevconカンファレンスで来年第1四半期にトークンを発行すると発表し、これも間接的にBaseのトークン発行期待に対する市場の反応を刺激した。 。

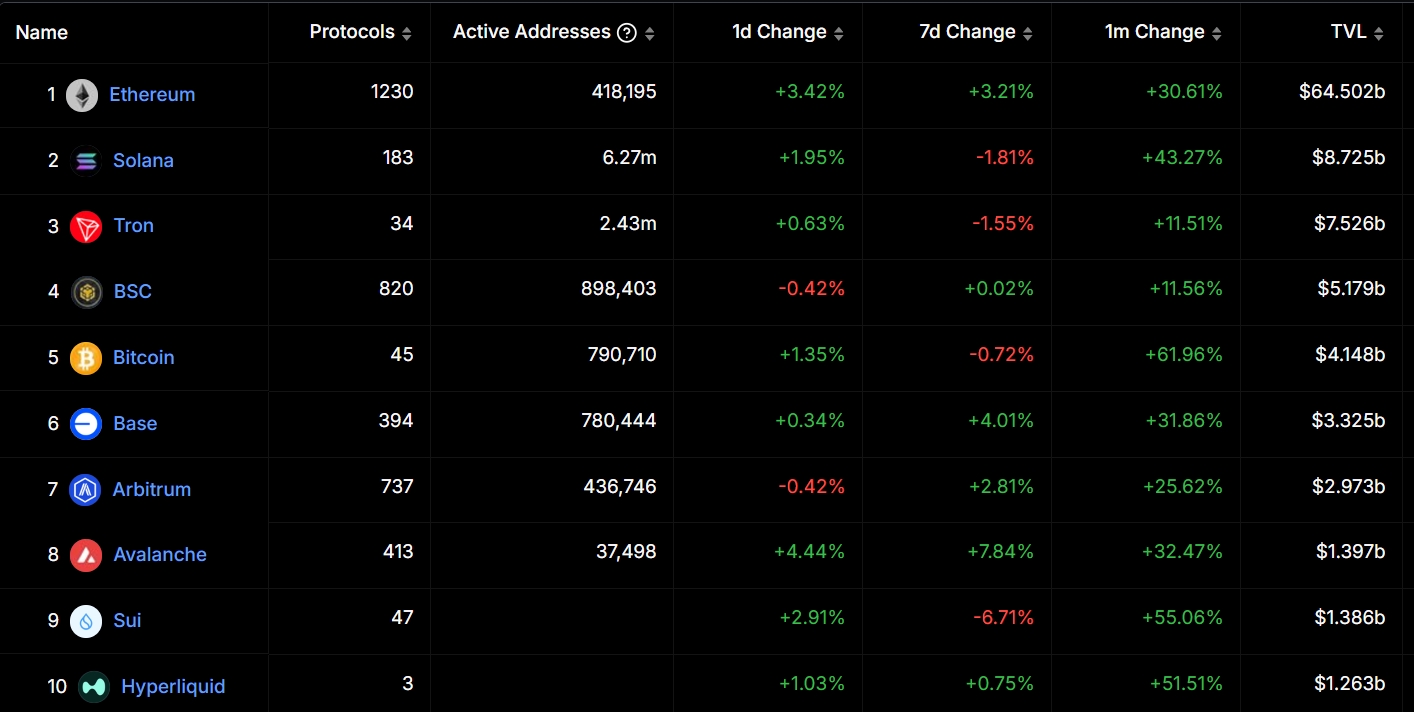

defillamaのデータによると、Baseは現在、DeFiプロトコルのトータル・バリュー・ロック(TVL)で6位にランクされており、総入金額は最大33億米ドルで、EVMチェーンではETHとBSCに次いで2位となっている。規制環境が緩和され、ベースチェーンのエコロジーが成熟し続けるにつれて、将来的にトークンが発行されるかどうか、またトークンの具体的なデザインが市場の焦点となるでしょう。

現在、トランプ大統領の「組閣」はほぼ完了しており、トランプ大統領が指名した閣僚の多くが仮想通貨への支持を表明するなど、米国における仮想通貨の政治的影響力の巨大さを示している。市場では、暗号化業界の将来の発展に対する楽観的な見方も高まっています。