撰文: Yinan

背景

加密的初衷是什麼

是否通過資本輪換博弈和通貨膨脹獎勵來進行短期的投機?還是通過創建一個更加透明、可訪問和高效的全球經濟來改善社會運作方式?

這個問題人各有看法,但是不可否認的是,目前大部分的加密敘事都是在鏈上,而惠及普通消費者的有形現實世界用例卻少之又少。傳統市場中有867萬億美元等待著被基於區塊鏈的技術顛覆,系統地改善全球經濟的機會是真實存在的。

去中心化金融特點和現狀

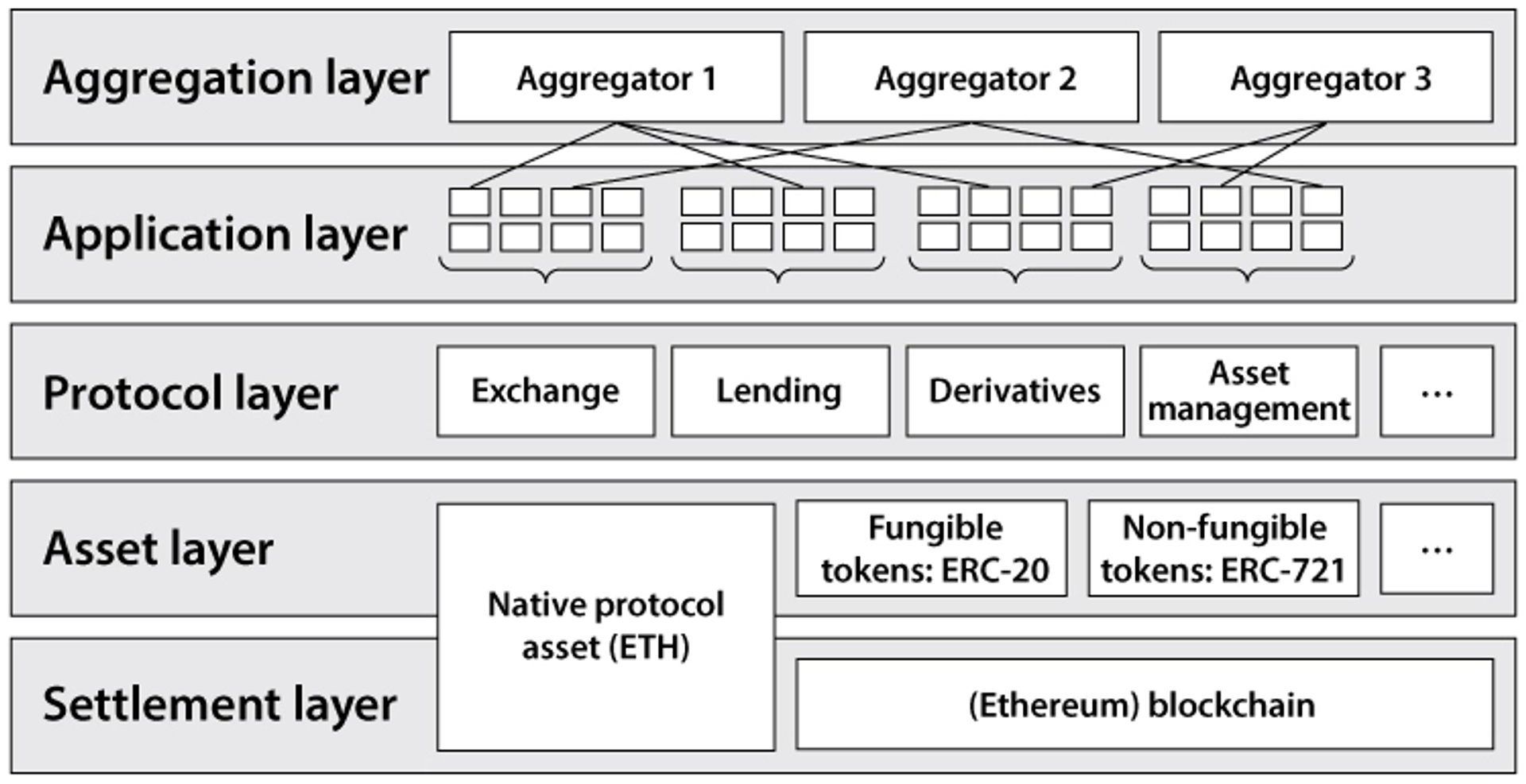

區塊鏈的最初應用是代幣的創建和移動,而DEFI的出現激發出了區塊鏈的潛力。同時DEFI應用程序受益於以下屬性:

- 原子結算:密碼學和去中心化共識的結合為經濟交易提供了強有力的最終保證——以防篡改的方式減少雙花攻擊和欺詐,從而提高資本效率並降低系統風險。

- 降低成本:DeFi 應用程序運行更高效、更自主,因為對中介的需求最小化。這有助於降低跨應用程序轉移資金的轉換成本,從而為應用程序級別的費用創建一個有效的市場。擴展技術還通過降低網絡級費用使微交易變得可行。

- 透明度:公共區塊瀏覽器和數據儀表板提供了對DeFi 整體風險敞口和抵押的精細而清晰的洞察力。此外,DeFi 應用程序的源代碼是開源的,任何人都可以查看。

- 可組合性:擁有一個用於運行自主代碼的通用結算層,可以在新的和現有的DeFi 應用程序之間實現無需許可的可組合性。開發人員不必擔心被去平台化,進一步激勵協作。

- 用戶控制:非託管資產管理是通過私鑰實現的,允許DeFi 應用程序以信任最小化的方式與資產交互。去中心化自治組織(DAO) 也允許集體擁有資產和應用程序。

去中心化的示例包括:

- P2P 支付(閃電網絡、Flexa)

- 合成資產(Synthetix、Alchemix)

- 現貨交易(Uniswap、Curve)

- 資產管理(Yearn、Beefy)

- 貸款市場(Aave、Compound)

- 保險(Nexus Mutual、Unslashed)

- 衍生品(GMX、dYdX)

儘管DEFI確確實實帶來了非常多的好處,有一個主要的限制因素阻礙了DeFi 實現全球範圍的推廣:目前大部分DeFi 僅構成了一個循環經濟體,幾乎與傳統企業和服務的現有全球經濟沒有聯繫。 DeFi 歷史上的迅速增長很大程度上與資本輪換遊戲的興起和由通貨膨脹型代幣獎勵推動的不可持續收益有關。這相當於用超級計算機來玩掃雷遊戲:潛力無窮但尚未得到充分利用。

DEFI行業在過去兩年的蓬勃發展,TVL在21年12月2日達到了1800億的最高峰,但隨著Luna和Ftx等黑天鵝事件的發生,以及熊市的來臨,DEFI的整體TVL已下降到了570多億,並且因為很多協議的不可持續性,代幣的價格從高點下跌達90%以上,並且整體的收益率也在降低,逐漸接近傳統金融(TradFi) 的收益率。

DeFi和TradFi的優勢及短板

DeFi:

- 鏈上透明性,可做到資金的動向監測

- 智能合約的可組合型,可做到資金的分割及隔離

- AMM自動做市商等模式帶來的靈活性以及高效性

- 降低中小投資者的准入門檻、鏈接全球市場

TradFi:

- 投資准入門檻較高、鏈接市場有限

- 中間人、背景調查、審計等中介的機構的接入導致的邊際成本增高以及效率的降低

什麼是RWA

是指存在於物理世界中的有形資產。這些例子包括房地產、商品和藝術品。現實世界的資產是全球金融價值的重要組成部分。 2020 年全球房地產價值為326.5 萬億美元,而黃金市值為12.39 萬億美元。

金融經濟並不是一成不變的。從公元前3000 年的巴比倫帝國的使用粘土板來追踪債務到紙質到數字化,金融一直在演變,雖然發生這樣的轉變,但是各項財務記錄還是發生在孤立的對賬本上且效率低下,而DEFI的互操作性及分散流動性為傳統資產提供了機會。

最流行的RWA 示例:現金、金屬(金、銀等)、房地產、公司債務、保險、工資和發票、消費品、信用票據、特許權使用費等。

機構在RWA賽道的佈局

高盛(Goldman Sachs)推出歐洲投資銀行1 億歐元區塊鏈債券的數字資產平台。

Hamilton Lane的21 億美元旗艦直接股票基金現在可通過Polygon 進行證券化投資。

西門子最近在公共Polygon 主網上發行了6000 萬歐元的數字債券。該數字債券期限為一年,根據德國電子證券法(eWpG)發行,由DekaBank、DZ Bank 和Union Investment 購買。通過在公共區塊鏈上發行債券,西門子能夠消除對基於紙質的全球證書和中央清算的需求,從而允許將債券直接出售給投資者,而無需銀行作為中介。

Mitsui公司通過數字證券實現資產管理,該公司向零售客戶提供穩定運營的房地產和基礎設施投資。這些數字證券的標記化是與LayerX 合作完成的,並在SBI 和野村財團擁有的鏈上發行。

MakerDAO發行的穩定幣DAI,就是採用RWA 最大的體現。目前,該協議擁有價值超過6.8 億美元的RWA 支持去中心化穩定幣DAI。通過引入RWA 作為抵押品,MakerDAO 能夠擴大向市場發行的DAI 數量,加強其掛鉤穩定性,並顯著增加協議收入(22 年12 月約70% 的收入來自RWA )。

Aave的現實世界資產上線。

RWA賽道在DEFI的用例

- 穩定幣

穩定幣是現實世界資產在DeFi 中成功使用的完美示例,市值排名前七的加密代幣中有三個是穩定幣(總計1360 億美元)。 Circle 等發行公司維持經過審計的美元資產儲備,並鑄造USDC 代幣以供跨DeFi 協議使用。

- 合成代幣

合成代幣代表了另一個用例,涉及將RWA 橋接到DeFi。合成代幣允許與貨幣、股票和商品掛鉤的衍生品進行鏈上交易。在2021 年牛市高峰期,領先的合成代幣交易平台Synthetix 在其協議中鎖定了價值30 億美元的資產。

- 貸款協議

DeFi 借貸業務模型提供了最具成本效益的方式,可以在大量貸方和借方之間匯集和分配資金。它消除了中介機構並使資金流動自動化,同時為用戶提供相對匿名性。

除了穩定幣,作為RWAs最受歡迎的基礎資產類別是房地產。其次是與氣候相關的基礎(例如碳信用額)和公共債券/股票基礎。其次,新興市場信貸(主要是公司債)基礎等。

RWA相關協議

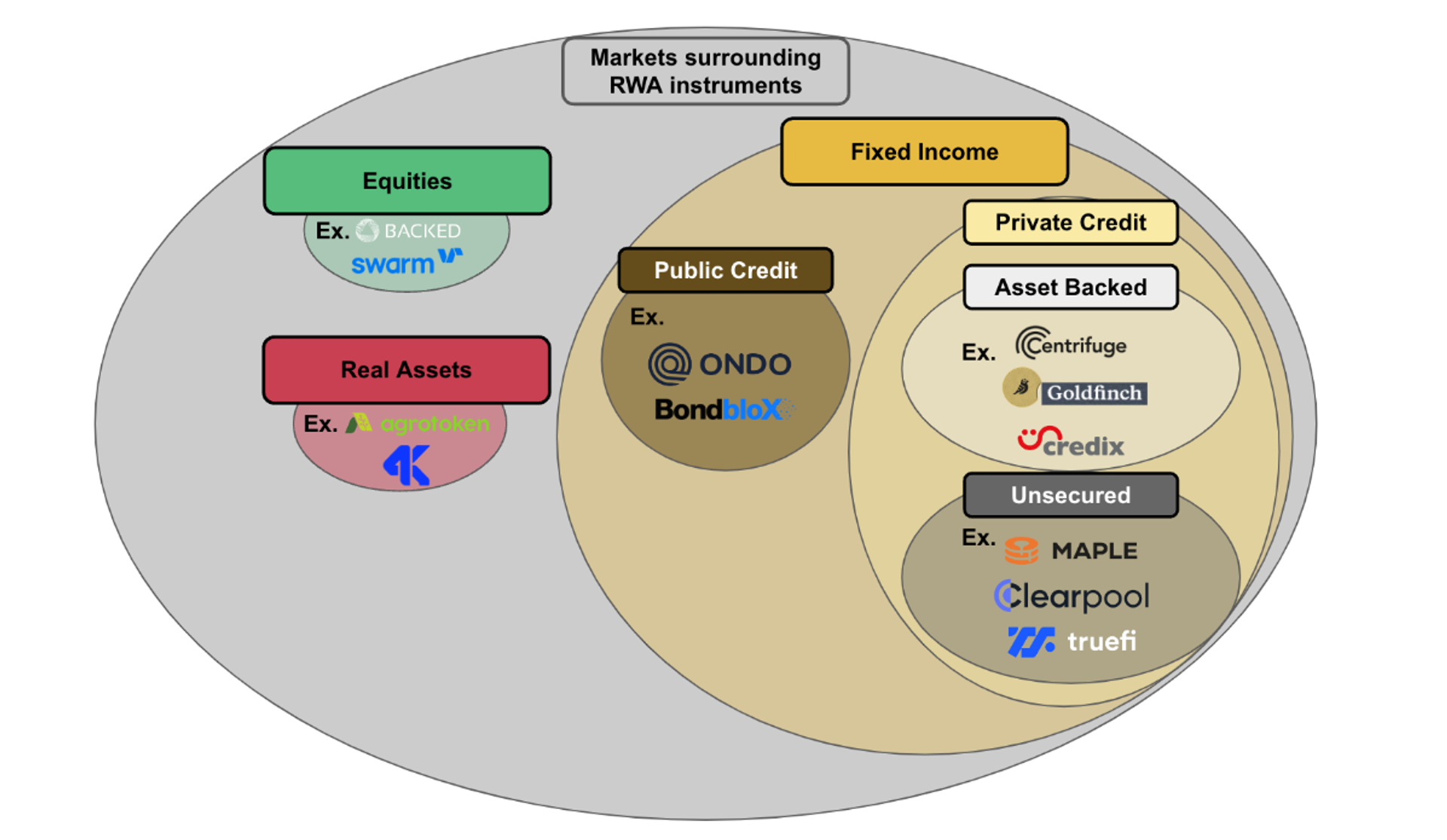

RWA鏈上協議分類,主要分為兩大類:

- 股票和真實資產市場:股票和真實資產市場在RWA領域相對較小,目前在該領域構建的協議很少。原因之一可能是股票或實物資產(如大宗商品)通常在公開市場交易,因此受到嚴格監管。在大多數司法管轄區,公開股票和實物資產只能由註冊和審查的交易所提供。另一個原因是,權益和實物資產工具往往涉及基礎資產類別的鏈下實物所有權。這增加了一層操作複雜性,因為權益/實物資產協議不僅僅是在紙面上促進金融合同,而且在實際上必須存儲權益/實物資產,並能夠在贖回的情況下轉移權益/實物資產的所有權。支持股票和真實資產市場協議,如Backed Finance。

- 固定收益:分為公共信貸和私人信貸。固定收益是RWA領域的主要市場。與股票或真實資產市場相比,基於RWA的固定收益市場在交易流方面更活躍,在產品方面更豐富,在市場參與方面也更多樣化。支持私人信貸協議,如Centrifuge、Goldfinch或creditx。

列舉一些RWA鏈上協議

- Backed Finance—一家總部位於瑞士的代幣化RWA 初創公司——最近推出了其首款產品bCSPX,代表代幣化的標準普爾500 ETF 股票。支持代幣可在錢包之間自由轉移,並支持24/7 資本市場交易。 Backed是少數提供公共股權RWA的協議之一,需要根據瑞士dlt法案進行註冊,並且必須完全支持每一個RWA資產,並擁有基礎股票的所有權。在贖回的情況下,Backed Finance必須出售用戶持有的股票,然後協調他們是否希望以現金或加密貨幣償還。而不鏈接RWA的鏈上股權替代品有Synthetix。

- Ondo Finance—-一個用於代幣化RWA 的DeFi 平台—-最近對短期美國國債、投資級債券和高收益公司債券進行了代幣化。 Ondo 還推出了Flux Finance ,這是一種DeFi 借貸協議,用於根據代幣化的美國國債借入無需許可的穩定幣。

- Maple Finance—一個基於區塊鏈的信貸市場,發放的貸款總額接近20 億美元——正計劃擴展到應收賬款融資,規模可達1 億美元,並支持美國國債和保險再融資。

- Centrifuge(CFG)—一個用於結構化信貸的鏈上生態系統,專注於將之前流動性差的債務證券化和代幣化,總資產已融資2.98 億美元。它的代幣化資產已整合到整個DeFi 中,包括MakerDAO 上2.2 億美元的風險加權資產。

- Goldfinch(GFI)——一種去中心化的信貸協議——擁有1.01 億美元的活躍貸款價值。該平台允許為專注於新興市場的資產創建初級和高級部分,從而能夠對風險/回報狀況進行微調。

- blocksquare(BST)—很早2018年就開始做BST,經營多年的資產代幣化團隊。其產品Ocenpoint.fi有4500萬美元房地產資產在管理之中,4.9%的平均APY,有52處地產項目分佈在全球12個地方。正規RWA項目,屬於代幣化的正經方向。

截至目前,信用協議提供的收益率高於大多數DeFi 協議。各協議提供的APY如下:

- Maple Finance:8.31%

- Centrifuge:9.31%

- Goldfinch:8.31%

截止到目前,這幾個協議協議違約金額如下:

- Maple Finance:6930萬美元

- Centrifuge:260萬美元

- Goldfinch:從未面臨過一次違約

未來的趨勢

基於RWA的Layer1公鏈

目前,最流行的RWA協議是部署在以太坊和BNB等無許可的第1層區塊鏈上。雖然部署到無許可的區塊鏈有一些好處,例如易於開發和加密本地網絡效應,但也有操作和技術方面的缺點。

在結構上,無許可區塊鍊是公開的,不受任何監管或許可邏輯的限制。許多RWA協議,特別是那些將證券或基於信貸的資產引入區塊鏈的協議,都需要遵守法規,並將其協議的使用限制在經歷了嚴格的KYC/KYB流程的實體上。這些RWA協議的許可性質在結構上與無許可區塊鏈提供的公共、自由浮動訪問不一致。因此,目前的RWA協議採取了軟硬結合的解決方案來限制對其平台的訪問並遵守法規(例如手動白名單錢包地址,限制前端,令牌門控賬戶訪問)。

在操作上,已建立的令牌標準和無權限區塊鏈的透明度在RWA協議的上下文中可能不合適。無許可區塊鏈上的令牌標準,允許開發和有效運行DeFi應用程序的智能合約。然而,這些約定可能會受到限制,而且在操作上,通常不能代表現實世界資產的特性。例如,如果公司債券在到期時有氣球式支付,並將被標記為RWA,那麼當前的標記標準可能無法捕獲這種類型資產的任意支付邏輯。

此外,根據定義,無許可區塊鏈上的所有操作和交易都是透明的,可以在公共分類賬上進行審查。對於某些RWA市場,可能有一些敏感信息需要保密。例如,如果一個房地產要被表示為RWA,那麼出於隱私考慮,出售該房產的人或購買該房產的人可能不想透露確切的位置。為了應對結構和操作上的限制,定制的第1層正在開發中,以滿足RWA協議獨特的、許可的需求。

例如,Inatain Markets最近推出了一個雪崩子網,專門為資產支持證券的鏈上發行和交易設計。另一個例子是Provenance區塊鏈,這是專為無縫和安全而構建的第1層。

總結:

DEFI敘事的枯竭以及現實資產的市場,DEFI所擁有的可組合性、透明性、低手續費及高效性等特性為傳統的現實資產的低效及高成本等痛點帶來了更多的機會,例如為線下企業貸款提供了更多的可能性,原本只能面向某一區域內的群體,代幣化後能夠對接全球的市場,讓借方還有貸方提供撮合交易池。近期,隨著銀行破產所帶來的信任危機,讓黃金代幣化市值突破了10億美金,DEFI賦能線下資產的敘事或將到來。

相關鏈接

Chainlink blog:代幣化現實世界資產(RWA):將DeFi 擴展到全球水平

Blockworks: 什麼是真實世界資產? DeFi 最新收益率

Coingecko: 在加密領域中的實物資產(Real World Assets,RWAs)和值得關注的RWA 代幣

RWA協議數據分析網站: https://app.rwa.xyz/#protocols

幣安RWA研究報告PDF:chrome-extension://bocbaocobfecmglnmeaeppambideimao/pdf/viewer.html?file=https%3A%2F%2Fresearch.binance.com%2Fstatic%2Fpdf%2Freal-world-asset-report.pdf