Figure Markets近日獲得美國證券交易委員會(SEC)批准,推出首個計息穩定幣YLDS。此舉不僅標誌著美國監管機構對加密金融創新的認可,也預示著穩定幣正從單純的支付工具向合規收益資產演變。這或許將開啟穩定幣賽道的更大想像空間,使其成為繼比特幣之後下一個能吸收大規模機構資金的創新領域。

SEC為什麼要為YLDS 亮綠燈?

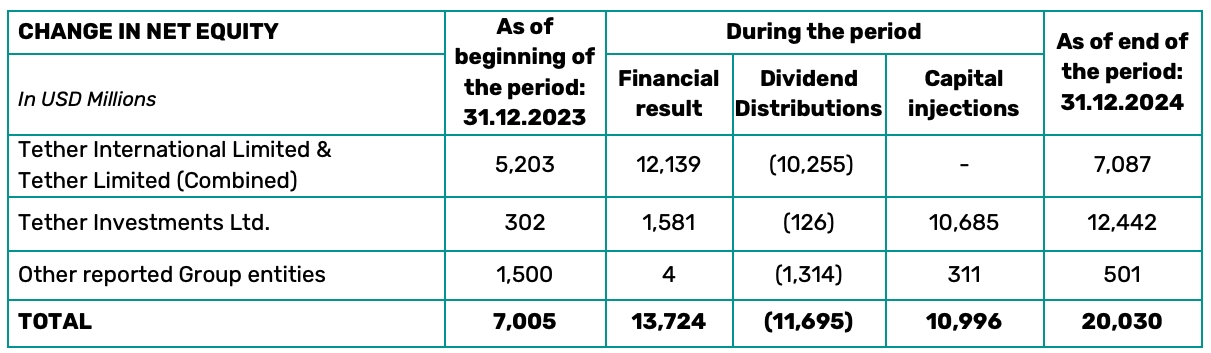

2024年,穩定幣USDT的發行方Tether全年獲利高達137億美元,數字甚至超過傳統金融巨頭Mastercard(約129億美元)。其利潤主要來自於儲備資產(主要是美國國債)所產生的投資收益,但這些與持有者毫無關係,用戶也無法借助USDT獲得資產增值和投資回報——這恰好是計息穩定幣們眼中足以顛覆現有格局的突破口。

Tether的財務報告(2024)

計息穩定幣的核心在於「資產收益權的再分配」:在傳統穩定幣商業模式下,用戶以犧牲資金的時間價值來換取穩定性,但計息穩定幣能在保持穩定的同時,透過將底層資產的收益權代幣化讓持有者直接享有收益。更重要的是,計息穩定幣擊中了「沉默大多數」的痛點:儘管傳統穩定幣也能透過質押獲取收益,但複雜的操作和安全合規風險阻礙了大規模用戶使用。而YLDS這類「持幣即生息」的穩定幣,讓資金收益變得無門檻,真正實現了「收益民主化」。

雖然轉嫁底層資產收益會讓發行機構的利潤降低,但也大幅增加了計息穩定幣的吸引力。尤其在全球經濟環境不穩定、且通膨水準居高不下的當下,無論是鏈上用戶或傳統投資者,對能產生穩定收益的金融產品需求都在不斷提升。 YLDS這類既穩定又能提供遠高於傳統銀行利率的收益類產品,無疑會成為投資人眼中的「香餑餑」。

但這些並非SEC批准YLDS的主要原因。 YLDS之所以能讓SEC開綠燈,關鍵在於其繞過了SEC監管的核心爭議,使其符合美國現行證券法規。由於尚未推出系統性的穩定幣監管框架,美國的穩定幣監管目前主要依據現行法律進行,但包括SEC、CFTC在內的諸多機構對穩定幣的定義各有不同,試圖以此爭取穩定幣監管的主導權。不同監管機構間的角力,以及監管與市場間的認定分歧都導緻美國穩定幣監管呈現混亂局面,難以形成基本共識。不過,YLDS這類能產生收益的計息穩定幣,結構類似傳統固定收益產品,即便在現行法律架構下也明確屬於「證券」範疇,並不有爭議。這是YLDS這類計息穩定幣能被SEC納入監管的前提。

但這也意味著, YLDS獲批雖表明美國加密監管態度持續向好,包括SEC在內的監管機構都在積極適應快速發展的穩定幣及加密金融市場,對穩定幣的監管也從“被動防禦”轉向“主動引導”,但這短期內並不能改變USDT/USDT等傳統穩定幣面臨的監管困境,更多轉變還是需等到美國國會正式通過穩定幣監管法案才能實現。而業界普遍預計,美國的穩定幣監管法案可能在未來1到1.5年內逐步落實。

不過,YLDS透過智慧合約將底層資產(主要是美國國債、商業票據等)的利息收益分配給持有者,並藉助嚴格的KYC驗證機制將收益分配與合規身份綁定,降低監管對匿名性的擔憂,這些合規設計為後續其他類似項目尋求監管許可提供了借鑒。未來1-2年會我們或許會看到更多合規的計息穩定幣產品,並倒逼更多國家及地區考慮計息穩定幣發展及監管的必要性。對於香港、新加坡等地已推出穩定幣監管並大都將穩定幣視為支付工具的地區而言,在面對明顯具有證券屬性的計息穩定幣時,除了調整現有監管體系,或許也可以考慮透過限制計息穩定幣的底層資產種類,從而將其納入代幣化證券的監管範疇。

計息穩定幣崛起將加速加密市場機構化

SEC批准YLDS,不僅展示出現階段美國監管的開放與友好,更預示著在主流金融語境中,穩定幣可能從“現金替代品”,演變成兼具“支付工具”和“收益工具”雙重屬性的新型資產,並將加速加密市場機構化和美元化進程。

傳統穩定幣雖然滿足了加密支付需求,但由於缺乏利息收益,大多數機構僅將其作為短期流動資金工具;而計息穩定幣不僅能產生穩定收益,還可以透過無中介和全天候鏈上交易提高資金周轉率,在資本效率和即時結算能力方面具有顯著優勢。 Ark Invest在最新年度報告中指出,對沖基金和資管機構已經開始將穩定幣納入其現金管理策略中,而YLDS被SEC批准後會進一步打消機構的合規顧忌,並將機構投資者對這類穩定幣的接受度和參與度提升到新高度。

機構資金的大規模湧入,將進一步推動計息穩定幣市場實現高速成長,使其成為加密生態系統中更不可或缺的一環。為因應競爭與滿足市場需求,OKG Research樂觀預計,計息穩定幣將在未來3-5年內迎來爆發增長,並佔據穩定幣市場10-15%左右份額,成為繼BTC之後又一個能吸引大規模機構關注和資金投入的加密資產類別。

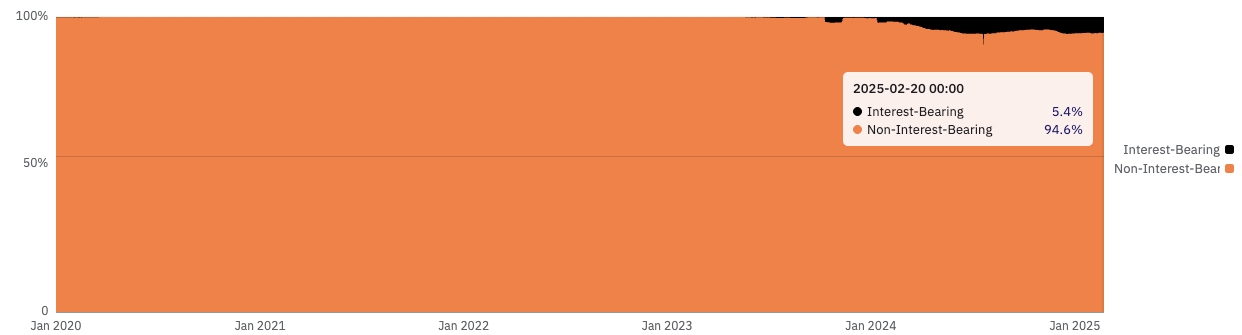

以太坊生態中的計息穩定幣佔比(@21co,截至2025/2/20)

計息穩定幣的崛起也將進一步鞏固美元在加密世界中的主導地位。目前市面上的計息穩定幣的收益來源主要有三類,分別是透過投資美債、區塊鏈質押獎勵或結構化策略收益。雖然Ethena Labs所推出的合成美元穩定幣USDe在2024年大獲成功,成為計息穩定幣市場的主要玩家,但並不意味著透過質押和結構化策略作為收益來源將成為主流,相反我們認為,由美債支持的計息穩定幣仍將是未來機構投資者的首選。

儘管物理世界正加速去美元化:中國與日本在過去數年陸續出售大量美債,沙特阿拉伯也在2024年6月宣布不再續簽維持了半個世紀的“石油美元協議”,使美元繼脫鉤黃金後又與石油脫鉤,金磚國家則在不斷試圖繞過SWIFT網絡以減少對美元支付的依賴,但數字化的鏈靠攏世界卻持續向美元。無論是美元穩定幣的大規模應用,或是華爾街機構掀起的代幣化浪潮,美國在加密市場中不斷加強美元資產的影響力,而這種美元化趨勢正在被加強。

這種趨勢短期逆轉的可能性較小,因為無論是從流動性、穩定性或市場接受度來看,對代幣化創新和加密金融市場而言,現階段除了以美債為代表的美元資產外並沒有更多替代方案。而SEC對YLDS的批准,更顯示了美國監管機構現階段已經為美債類計息穩定幣亮起綠燈,無疑會在未來吸引更多項目推出類似產品。這也是儘管我們知道未來計息穩定幣的收益模式肯定會更加多元化,儲備資產也可能拓展到房地產、黃金、企業債券等更多類型的RWA,但依舊相信美債作為無風險資產仍將主導計息穩定幣底層資產池的重要原因。

結語

YLDS的核准不僅是加密創新的合規突破,更是金融民主化的里程碑。它揭示了一個樸素真理:在風險可控的前提下,市場對「錢生錢」的需求永恆存在。隨著監管框架的完善與機構資金的湧入,計息穩定幣或將重塑穩定幣市場,並增強加密金融創新的美元化趨勢。然而,這項進程也需平衡創新與風險,避免重蹈過往覆轍。唯有如此,計息穩定幣才能真正實現「讓每個人都能躺著賺錢」。