撰文:JiaYi

2.35 萬枚BTC,是一個什麼水準?

身為一個長期看好比特幣及相關賽道的投資人,我投資了多個BTC 賽道的項目,例如Babylon、Bouncebit、Yala、Lorenzo 和Solv 等,特別是Solv 近期發布重大更新,推出了SAL( Staking Abstraction Layer),無論是營運的穩健成長動能或社群呼聲都很好。

目前Solv 上也已有2.35 萬枚BTC 被質押,除了Block.one 和早已倒閉的Mt.Gox,這一數字僅次於MicroStrategy(252,220 枚)和特斯拉(252,220 枚),高於Marathon、Hut 8 等一票礦企~

什麼才是BTCFi 的主戰場?或者說,BTCFi 到底要解決什麼問題?這也是比特幣生態的必答題,今天我就從投資人角度,簡單談談對BTCFi 賽道的理解。

比特幣走DeFi Summer 的路

經歷過最初一波DeFi Summer 的老鏈上Degen,一定對yearn.fi 這個「鏈上機槍池」毫不陌生。

在我看來,對比特幣生態來說,Solv 這類就扮演了這個「機槍池」的角色,大家都感受得到,無論是BTCB、WBTC 等傳統封裝比特幣,還是FBTC、M-BTC 等新類比特幣資產嘗試,確實讓比特幣的流動性釋放到了鏈上場景裡,但一幣兩面,也讓比特幣流動性碎片化的問題越來越嚴重。

尤其是對有選擇困難症的用戶來說,想要賺穩定的更高收益,甚至需要錢包裡一堆xxBTC,所以Solv 這種多鏈多資產戰略的全鏈收益和流動性協議,其實就是相當於一個比特幣資產的「收益聚合器」:

不管什麼BTCB、FBTC、MBTC、xx BTC....不同鏈上的不同BTC 資產,都可以鑄造成SolvBTC,簡化大家的資產管理體驗。

當然這也等於整合了不同比特幣資產的流動性機會,一個SolvBTC 走遍鏈上,形成一個統一的資產池,為持有者帶來更多樣化的收益機會。

BTCFi 將孕育出一個龐大的資產包生態

比特幣前幾年其實很「孤獨」。

過去的幾次加密市場高潮,無論是2017 年的ICO 熱潮、2020 年的DeFi「盛夏」,還是之後的NFT 敘事,比特幣生態似乎一直被邊緣化,BTC 被視為一種「非生息資產」 。

然而,從去年開始,越來越多的專案在嘗試為BTC 提供穩定的鏈上收益,逐步將其變為一種生息資產。這一趨勢不僅喚醒了沉睡的比特幣,也打開了BTC 進入鏈上收益市場的大門,標誌著整個生態對BTC 價值的重新定義和釋放。

我一直沒有投資任何ETH 質押賽道的項目,就是認為BTC 才是更適合用戶質押的資產,持有BTC 的用戶對中短期的波動承受能力也是最強,從綜合的質押收益角度看,BTC 的生息屬性更有利於個人資產的穩健成長。

對於新Web3 用戶,或者說「新韭菜」們,首站持有的主流加密資產還是BTC——高達1.35 兆美元、體積最大、抗風險性最強的加密原生資產,只要收益機會夠豐富多元,大多數Holder 對這個機會必然心癢癢。

而Solv 的想像力也沒侷限在質押收益,還包括再質押收益、交易策略收益等等,當然這也帶來複雜的交互場景,雖然大大擴展了比特幣資產的適用範圍和價值,風險也在同步增加。

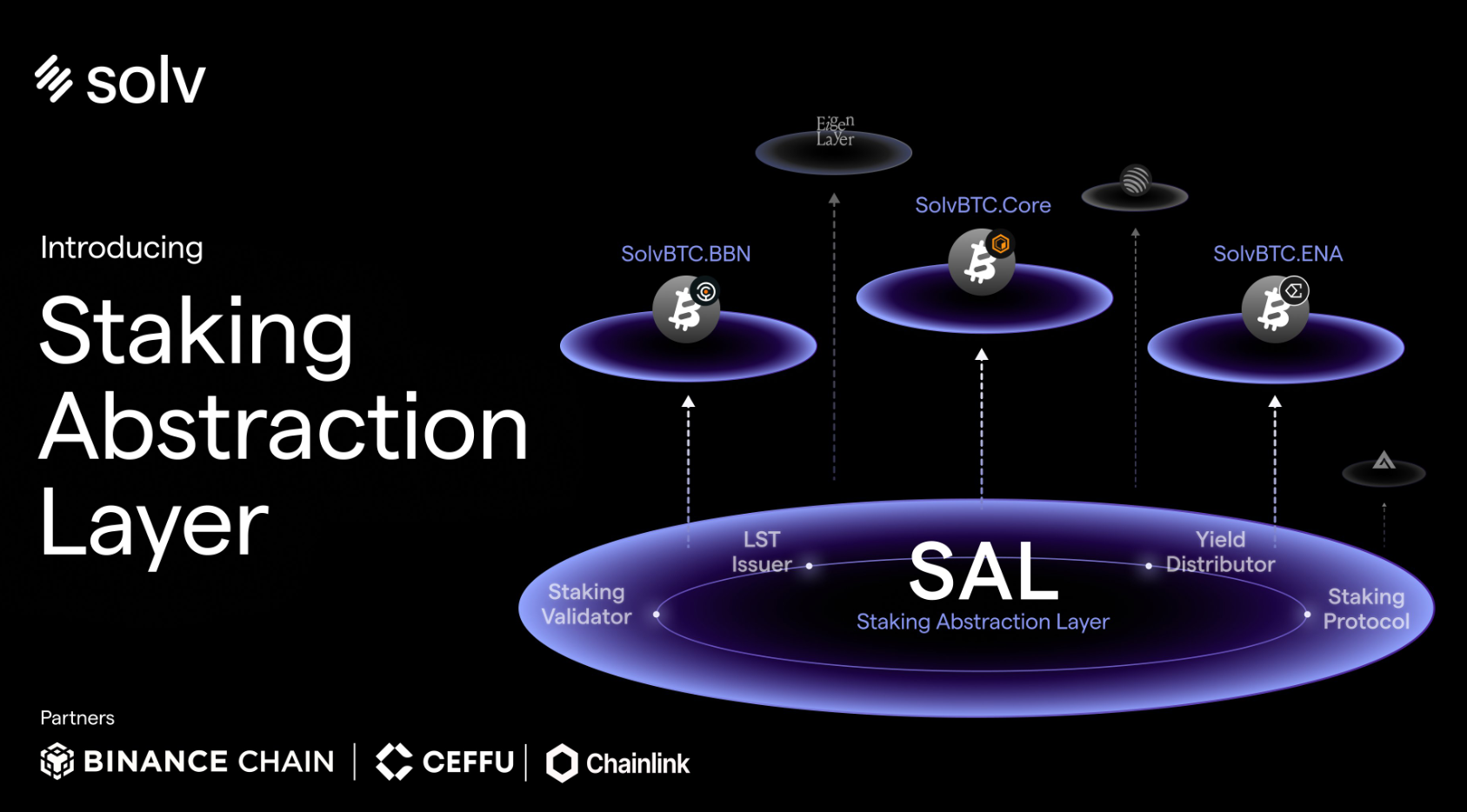

所以Solv 最近推出了Solv 質押抽象層(SAL),說白了就是一個通用的標準化比特幣質押行業安全標準與框架,把一系列的比特幣收益和資管場景套在一個隔絕風險的籠子裡,利用智慧合約技術與比特幣主網技術實現質押者、LST 發行者、質押協議、以及其他質押服務商之間的無縫合作,同時簡化用戶與比特幣質押協議的互動。

比特幣質押生態要越做越大,需要這麼個通用的安全層,體積最大的Solv 要牽頭這件事,也算是最適合的選擇之一。

用行動押注整個朝陽賽道

上萬億美元市值的比特幣,以前大家釋放其流動性還主要是以封裝代幣的形式(WBTC 等),從而跨鏈至至以太坊網絡,透過與EVM 生態耦合來參與DeFi 等鏈上場景,但能真正釋放的也就百億美元左右。

投資領域最容易出「神話」,但其實底層的邏輯卻很現實。關於孫正義當年投資阿里巴巴,市場曾經有「六分鐘搞定投資」的所謂佳話。

然後事實是,馬雲團隊並非孫正義首選和唯一合作對象,當天同一個辦公室裡,包括馬雲在內,共有近10 家互聯網企業聚集一堂,等待向孫正義及其團隊會面。

不夠成熟的背後是機遇,用行動押注整個朝陽賽道。

我很贊同Pantera 合夥人Franklin Bi 的一個觀點——如果DeFi 在比特幣上達到與以太坊上相同的比例,那就意味著比特幣上DeFi 應用的總價值將達到3400 億美元(比特幣市值的25%) ,隨著時間的推移,其規模可能在1080 億美元到6800 億美元之間波動(8% 和50%)。

其實我也是連續投資Solv 兩次,自己接盤:

- 第一次投資是因為創辦人Ryan 這個人是我見到的少數非常有潛力的創辦人之一。謙虛,陽光,直接,雖年輕,但每次見到他都可以看到他認知的升級。接觸的2 年時間,基本上是看到一個人的快速迭代。這對投資人來說無疑是強心劑;

- 第二次投資因為現在Solv 的成績。尤其是在加密市場經歷牛熊週期期間便帶領Solv 早早實現了盈利,隨著市場變化Solv 經歷了商業迭代或轉型,但是只要做,便是第一,背後的邏輯就是對DeFi 有著深刻的洞見和堅定的信念及強大的執行魄力;

但,Staking/Restaking 賽道正在面臨共同的二級市場壓力——隨著越來越多項目步入Listing 階段,為提升上市前的FDV,給市場帶來了沉重的拋壓,所以雖然不少專案有很好看的TVL 和收入結構,但幣價表現卻持續低迷,也導致了一些早期專案的運作模式被質疑,甚至拖累了相關質押資產的表現。

BTCFi 如果想要打破賽道的魔咒,並不是件容易的事情,平衡處理好二級市場的幣價表現,才能讓投資人看到比特幣質押生態的更大潛力。