작가: JiaYi

23,500BTC, 어느 수준인가요?

오랫동안 비트코인 및 관련 트랙에 대해 낙관적인 투자자로서 저는 Babylon, Bouncebit, Yala, Lorenzo 및 Solv와 같은 여러 BTC 트랙 프로젝트에 투자했습니다. 특히 Solv는 최근 대규모 업데이트를 출시하고 SAL( Stake Abstraction Layer) 운영의 꾸준한 성장 모멘텀이든 커뮤니티의 목소리이든 매우 좋습니다.

현재 Solv에는 23,500 BTC가 약속되어 있습니다. Block.one과 오랫동안 존재하지 않은 Mt.Gox 외에도 이 숫자는 MicroStrategy(252,220) 및 Tesla(252,220)에 이어 두 번째이며 Marathon 및 Hut보다 높습니다. 광산업체의 투표~

BTCFi의 주요 전장은 무엇입니까? 즉, BTCFi가 해결하려는 문제는 무엇입니까? 이것은 비트코인 생태계에서 반드시 대답해야 할 질문이기도 합니다. 오늘은 투자자의 관점에서 BTCFi 트랙에 대한 나의 이해에 대해 간략하게 이야기하겠습니다.

비트코인은 DeFi Summer의 길을 걷고 있습니다.

DeFi Summer의 첫 번째 물결을 경험한 오래된 체인인 Degen은 "온체인 기관총 풀"인 yearn.fi가 낯설지 않을 것입니다.

제 생각에는 비트코인 생태계에 있어서 Solv는 BTCB, WBTC와 같은 전통적인 패키지 비트코인이든 FBTC, M-BTC와 같은 새로운 비트코인이든 누구나 느낄 수 있는 "머신건 풀" 역할을 합니다. 비트코인과 유사한 자산을 사용한 실험은 실제로 비트코인의 유동성을 온체인 시나리오에 출시했지만 동일한 코인의 양면으로 인해 비트코인 유동성 단편화 문제가 점점 더 심각해졌습니다.

특히 선택에 어려움을 겪는 사용자의 경우 안정적이고 높은 수입을 얻으려면 지갑에 xxBTC가 많이 필요합니다. 따라서 다중 체인 다중 자산인 Solv의 풀체인 수입 및 유동성 프로토콜이 필요합니다. 전략은 실제로 비트코인 자산 "수익 집계자"에 상당히 가깝습니다.

BTCB, FBTC, MBTC, xx BTC... 다양한 체인의 다양한 BTC 자산을 SolvBTC로 발행하여 모든 사람의 자산 관리 경험을 단순화할 수 있습니다.

물론 이는 다양한 비트코인 자산의 유동성 기회를 통합하는 것과 동일합니다. SolvBTC는 체인 전체를 이동하여 통합 자산 풀을 형성하여 보유자에게 더욱 다양한 소득 기회를 제공합니다.

BTCFi는 거대한 자산 패키지 생태계를 육성할 것입니다

실제로 비트코인은 지난 몇 년 동안 매우 "외로웠"습니다.

지난 2017년 ICO 붐, 2020년 DeFi '여름', 이후의 NFT 서사 등 여러 암호화폐 시장의 클라이막스에서 비트코인 생태계는 소외된 것으로 보이며 BTC는 '무이자'로 간주됩니다. - 베어링 자산." .

그러나 작년부터 점점 더 많은 프로젝트가 BTC에 안정적인 온체인 수익을 제공하려고 노력하고 있으며 점차적으로 이를 이자 수익형 자산으로 전환하고 있습니다. 이러한 추세는 잠자는 비트코인을 깨울 뿐만 아니라 BTC가 온체인 소득 시장에 진입할 수 있는 문을 열어 전체 생태계에서 BTC의 가치를 재정의하고 출시합니다.

저는 BTC가 사용자가 서약하기에 더 적합한 자산이라고 믿기 때문에 ETH 스테이킹 트랙의 어떤 프로젝트에도 투자한 적이 없습니다. 수입, BTC의 이자수익 속성은 개인 자산의 꾸준한 성장에 더 도움이 됩니다.

새로운 Web3 사용자 또는 "새 리크"의 경우 보유할 첫 번째 주류 암호화 자산은 BTC입니다. 수익 기회가 충분히 풍부한 한 최대 1조 3500억 달러에 달하는 가장 크고 위험에 강한 암호화 기본 자산입니다. 대부분의 홀더는 이 기회를 간절히 원할 것입니다.

Solv의 상상력은 스테이킹 소득에만 국한되지 않고 재약정 소득, 거래 전략 소득 등도 포함합니다. 물론 이는 비트코인 자산의 범위와 가치를 크게 확장하지만 위험도 동기화됩니다. . 증가하다.

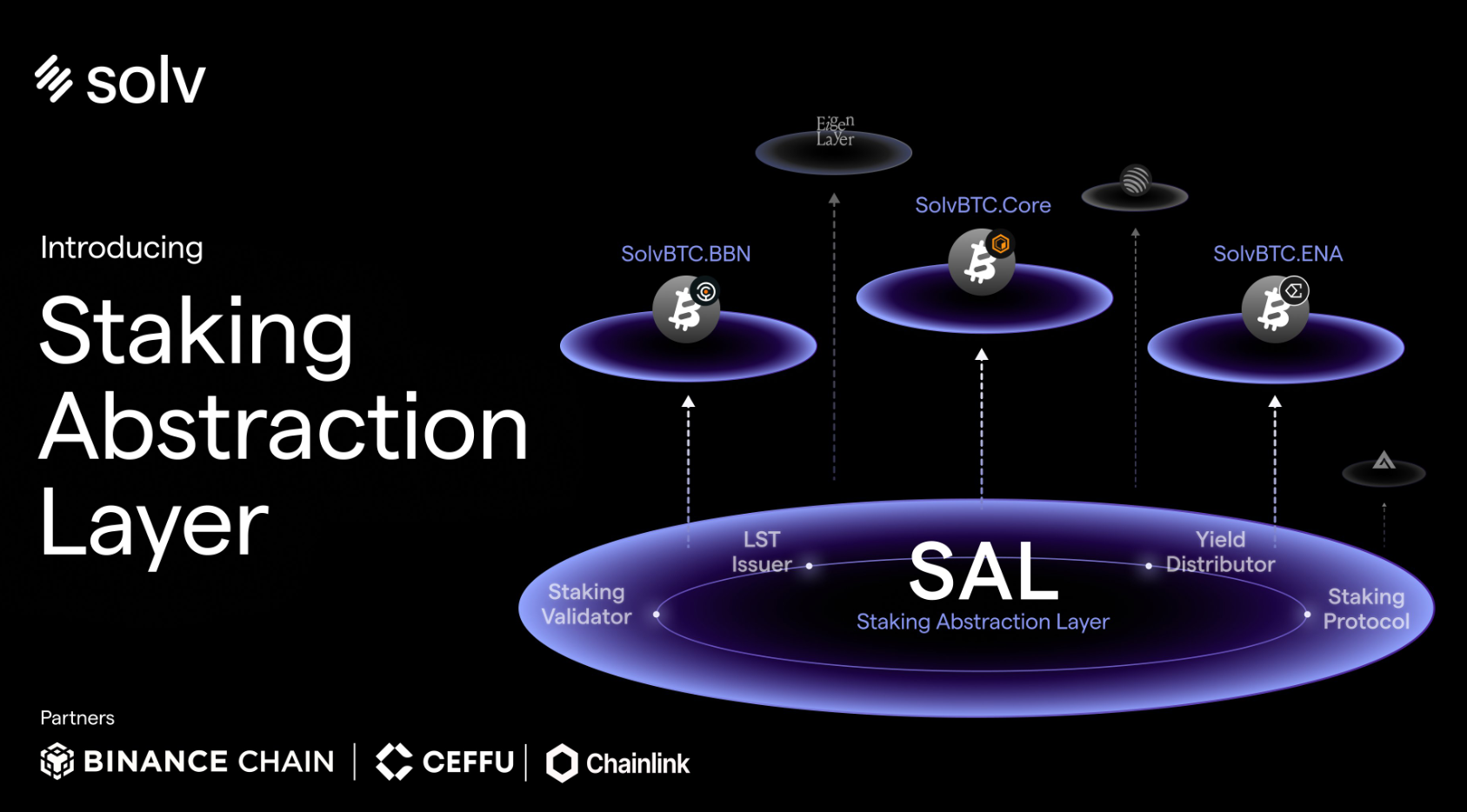

따라서 Solv는 최근 SAL(Solv Stake Abstraction Layer)을 출시했습니다. 이는 비트코인 스테이킹 산업을 위한 보편적이고 표준화된 보안 표준이자 프레임워크입니다. 위험을 격리하고 스마트 계약 기술과 비트코인 메인넷 기술을 사용하여 서약자, LST 발행자, 서약 계약 및 기타 서약 서비스 제공자 간의 원활한 협력을 가능하게 하는 동시에 사용자와 비트코인 서약 계약 간의 상호 작용을 단순화합니다.

비트코인 스테이킹 생태계가 점점 더 크게 성장하려면 이러한 보편적인 보안 계층이 필요하며, 이 문제는 가장 적합한 선택 중 하나라고 볼 수 있는 최대 기업인 Solv가 주도합니다.

액션을 사용하여 조양 서킷 전체에 베팅하세요

1조 달러가 넘는 시장 가치를 지닌 비트코인은 주로 캡슐화된 토큰(WBTC 등)의 형태로 유동성을 방출하여 이더리움 네트워크에 크로스체인하고, 다음과 같은 온체인 시나리오에 참여했습니다. EVM 생태계와 결합하여 DeFi로 출시할 수 있지만 실제로 출시할 수 있는 금액은 약 100억 달러에 불과합니다.

투자 분야는 '신화'가 가장 많이 발생하기 쉬운 분야이지만 실제로 그 바탕이 되는 논리는 매우 현실적입니다. 손정의의 알리바바 투자와 관련해 시장에서는 “6분 안에 투자가 완료된다”는 말이 나왔다.

그렇다면 사실은 마윤 팀이 쑨정이의 최초이자 유일한 파트너가 아니라는 것입니다. 그날 같은 사무실에는 잭 마를 포함해 거의 10개 인터넷 회사가 모여 쑨정이와 그의 팀을 만나기를 기다리고 있었습니다.

미숙함 뒤에는 기회가 있다. 조양서킷 전체에 행동으로 베팅하라.

저는 Pantera 파트너인 Franklin Bi의 관점에 동의합니다. DeFi가 비트코인에서 이더리움과 동일한 비율에 도달하면 비트코인에서 DeFi 애플리케이션의 총 가치가 미화 3,400억 달러(비트코인의 시장 가치 25%)에 도달한다는 의미입니다. 시간이 지남에 따라 1,080억 달러에서 6,800억 달러 사이에서 변동할 수 있습니다(8% 및 50%).

실제로 저는 Solv에 두 번 연속 투자하고 직접 거래를 인수했습니다.

- 제가 처음 투자를 하게 된 것은 창업자인 라이언이 제가 본 몇 안 되는 창업자 중 큰 잠재력을 지닌 사람이었기 때문입니다. 겸손하고 명랑하며 직설적인 그는 비록 어리지만 그를 만날 때마다 인지능력이 향상되는 것을 볼 수 있다. 2년의 접촉 속에서 기본적으로 한 사람의 빠른 반복을 보았습니다. 이는 의심할 여지 없이 투자자들에게 큰 힘이 됩니다.

- 두 번째 투자는 솔브의 현재 실적 때문이다. 특히 암호화폐 시장이 강세와 약세 사이클을 겪을 때 Solv는 조기에 수익성을 달성하게 되었습니다. 시장이 변화함에 따라 Solv는 비즈니스 반복이나 변화를 겪었지만 그랬던 한 그것이 첫 번째 논리가 될 것입니다 . DeFi에 대한 깊은 통찰력과 확고한 신념과 강한 실행 용기를 가지고 있다는 것입니다.

그러나 스테이킹/재스테이킹 트랙은 일반적인 2차 시장 압력에 직면해 있습니다. 점점 더 많은 프로젝트가 상장 단계에 진입함에 따라 상장 전 FDV를 개선하기 위해 시장에 심한 매도 압력을 가져왔습니다 . TVL과 수익 구조는 양호하지만 통화 가격 성과가 계속 부진하여 일부 초기 프로젝트의 운영 모델에 의문이 제기되고 관련 담보 자산의 성과도 저하되었습니다.

BTCFi가 선로의 저주를 풀고 싶다면 투자자는 2차 시장의 통화 가격 성과의 균형을 유지해야만 비트코인 스테이킹 생태계의 더 큰 잠재력을 볼 수 있습니다.