研究機構:Mint Ventures

研究員:Jessica Shen

我們的官網: Mint Ventures

我們的播客:在小宇宙App,QQ音樂,蘋果Podcast 搜索「WEB3 Mint To Be」

我們的視頻號: WEB3 FOUNDERS REAL TALK

研報要點

核心投資邏輯

- BendDAO創新的點對池借貸協議是高市場契合度( PMF )產品,在資金效率、安全性及簡單操作方面帶來了絕佳的用戶體驗。藍籌PFP佔據NFT市場半壁江山,BendDAO業務精準服務於藍籌PFP這塊最大的“蛋糕”。而藍籌NFT用戶對資金效率極為敏感,BendDAO簡單直接的產品邏輯免除了用戶設置參數的麻煩,極大提升了借貸速度和安全性。

- 協議設計豐富了NFT玩法,成為NFT專業交易者的套利工具。 BendDAO提供的借貸業務在Yuga Labs空投土地期間成為專業NFT玩家的“槓桿工具”。當前清算拍賣機制也使得BendDAO拍賣池成為藍籌NFT價值窪地和NFT Flippers的寵兒,協議本身為市場創造了多種流動性玩法,進一步提高其在藍籌NFT社區的知名度。

- 用戶參與的DAO治理與核心團隊積極建設互相配合,共同推動協議進步。 BendDAO核心團隊一直鼓勵社區參與治理,是去中心化DAO模式的真實踐行者。團隊採用IFO的方式對所有人開放融資,也通過空投代幣給NFT社區的形式,使投票權、治理權分散化。 BEND挖礦獎勵機制使得使用者可以通過質押BEND獲得veBEND後參與治理,為協議改進提出建議,同時加深協議與用戶的綁定關係,增強用戶對產品的歸屬感和忠誠度。

- 短期BendApeStaking利好協議長期發展。近期,基於Yuga Labs質押的配對功能BendApeStaking即將同步上線,預計會給BendDAO帶來新的業務收入及用戶增長。

NFT借貸賽道競爭如火如荼,新的產品協議層出不窮,但BendDAO在業務數據及知名度方面在賽道中處於領先地位,若能夠堅持到NFT-Fi賽道爆發,則協議的領先優勢會更加凸顯。

對BendDAO業務較為了解的讀者可以跳過事實陳述部分。有關核心投資邏輯的分析詳見“第二部分:項目基本情況之業務分析。

主要風險

建議關注藍籌NFT風險、賽道競爭風險、用戶集中風險、清算機制風險、參數模型風險,同時提示BendDAO使用者註意抵押資產“黑貨”風險。具體分析詳見本研報:業務分析之項目風險。

估值

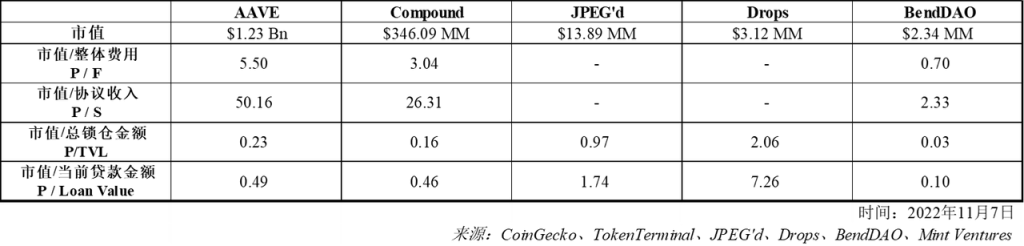

我們採用可比項目估值法對BendDAO進行估值,用P/F倍數(市值/協議費用)、P/S倍數(市值/協議收入)估值、P/TVL倍數(市值/總鎖倉價值)估值及P/Loan Value倍數(市值/貸款金額)估值方法,將BendDAO與DeFi借貸領域龍頭協議Aave、Compound,以及已發幣的NFT借貸協議Drops、JPEG'd進行比較。

我們發現BendDAO當前估值較低,與其協議發展所處階段較早有關,也與NFT-Fi賽道整體估值水平較低有關。只有NFT資產持續擴類、擴容,NFT-Fi作為NFT的金融服務才能保持業務的長期增長,BendDAO作為NFT-Fi領域的領頭羊之一,其協議價值才有望被市場進一步發現。

前提假設:本研報中所稱NFT借貸賽道不包含NFT租賃(NFT Renting)、NFT碎片化(NFT Fractionalization)業務,僅針對抵押NFT借貸(NFT Lending)。

項目基本情況

項目簡述

BendDAO是一個“點對池”NFT抵押借貸協議,主要服務於藍籌NFT持有者,貸款人(點)可通過在協議池(池)中抵押藍籌NFT快速貸出資金池內ETH,存款人(點)向資金池(池)提供以太坊,獲取以ETH計價的利息,並且借貸雙方均會獲得BEND挖礦獎勵。當前BendDAO支持抵押借貸的NFT包含主流的8種藍籌NFT。

BendDAO是行業內首創“點對池”模式(Peer-to-Pool)的NFT借貸協議,也有將其歸類為“點對協議”模式(Peer-to-Protocol)的說法,其“協議”亦是指向“協議池”概念。

協議自2022年3月上線至今,已經運行8個月左右時間,在此期間協議內功能不斷更新迭代,團隊也持續為服務市場需求開拓新的業務。目前,除了主要借貸業務外,BendDAO還上線了內置的交易市場,支持“首付買”和“抵押物掛單”的新功能,“點對點”借貸(Peer-to-Peer)功能以及針對Yuga Labs質押功能的資產配對功能“BendApeStaking”也在開發的過程中。

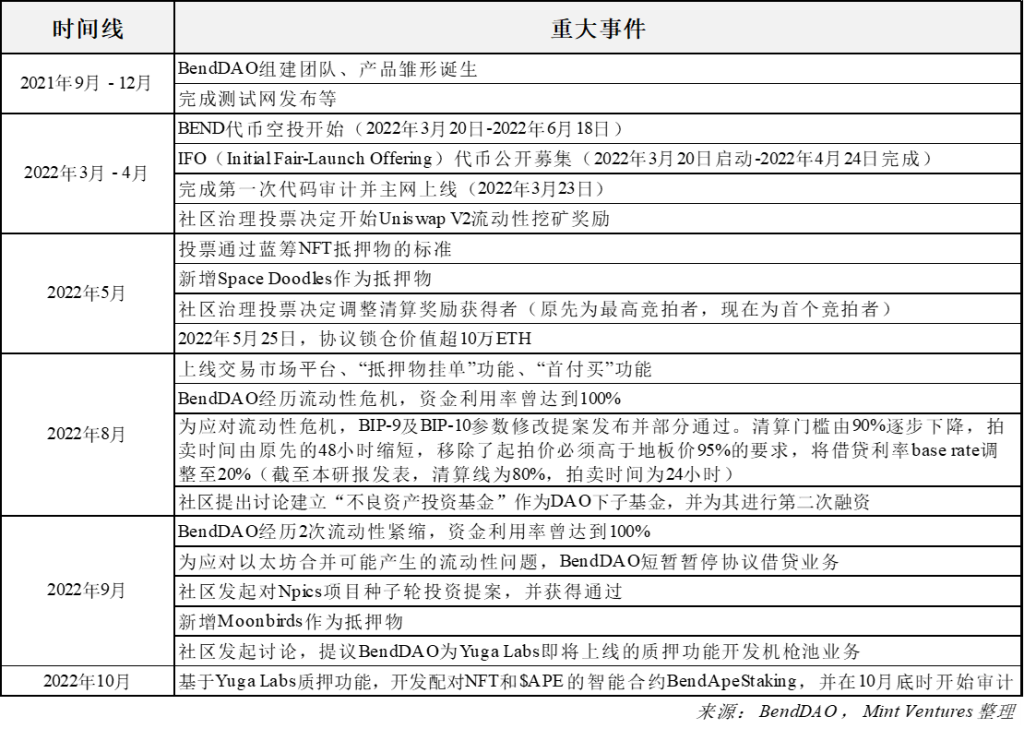

歷史沿革及路線圖

歷史重大事件

由於BendDAO曾在2022年8月-9月期間發生多次流動性危機,故此處對流動性危機事件做簡要描述,了解情況的讀者可以跳過該部分。

流動性危機:

2022年8月下旬,藍籌NFT資產地板價齊齊下跌,多個抵押物資產Health Factor跌破1後開始清算,但無人參與競拍,存款者產生恐慌情緒紛紛從池中取出ETH資金;同時市場預期以太坊9月合併後出現分叉鏈,囤積ETH等待分叉幣的需求增長,進一步導致ETH資金池枯竭。多重因素影響下,BendDAO協議池中可提取的以太坊迅速減少,資金利用率和借貸利率達到極大值,貸款利率曾達到117%以上,存款利率曾達到82%以上,堆積了不少無人競拍的NFT資產。原本低迷的NFT市場情緒又再次進一步惡化,社交媒體中產生了大量對BendDAO協議崩盤的FUD言論。類似的流動性危機在2022年9月再次發生。8月底流動性危機發生後,為應對危機,BendDAO團隊發起提案修改部分參數,包括:

1. 拍賣時間從48小時下降為24小時

2. 清算線從90%下降為80%

3. 利率曲線的基準利率(base rate)從10%上調至20%(借貸利率曲線整體上移)

4. 移除對清算競拍時起拍價必須大於95%地板價的要求

隨後幾天,BendDAO協議池中ETH資金逐漸恢復,FUD情緒緩和,資金利用率和借貸利率回歸至正常水平。

路線圖

- 針對Yuga Labs質押功能的資產配對業務“BendApeStaking”

- 推出“點對點”借貸業務

- 增加藍籌NFT可抵押品種

關於治理提案及社區討論,近期討論的重點為“不良資產投資基金”、第二次融資計劃、開發BendApeStaking等提案,預計對BendDAO未來發展產生重要影響。

業務概覽

對BendDAO業務較熟悉的讀者可以跳過本業務概覽部分。

截至本研報發表時,BendDAO以藍籌NFT資產為抵押物借貸ETH為主要業務,其他業務有BendDAO上內置的交易市場,支持用戶借貸的同時,掛單抵押物並進行交易(“掛單賣”),也支持用戶首付一部分資金購買NFT(“首付買”)。基於以上的業務,協議主要收入來源是抵押借貸產生的息差收入,其他收入還有交易市場帶來的交易費用收入(2%費率)和首付買手續費收入(1%費率)。截至2022年11月6日,協議利息收入約為2,065.11 ETH(其中30%分享給veBEND持有人),佔整體收入的98.95%。

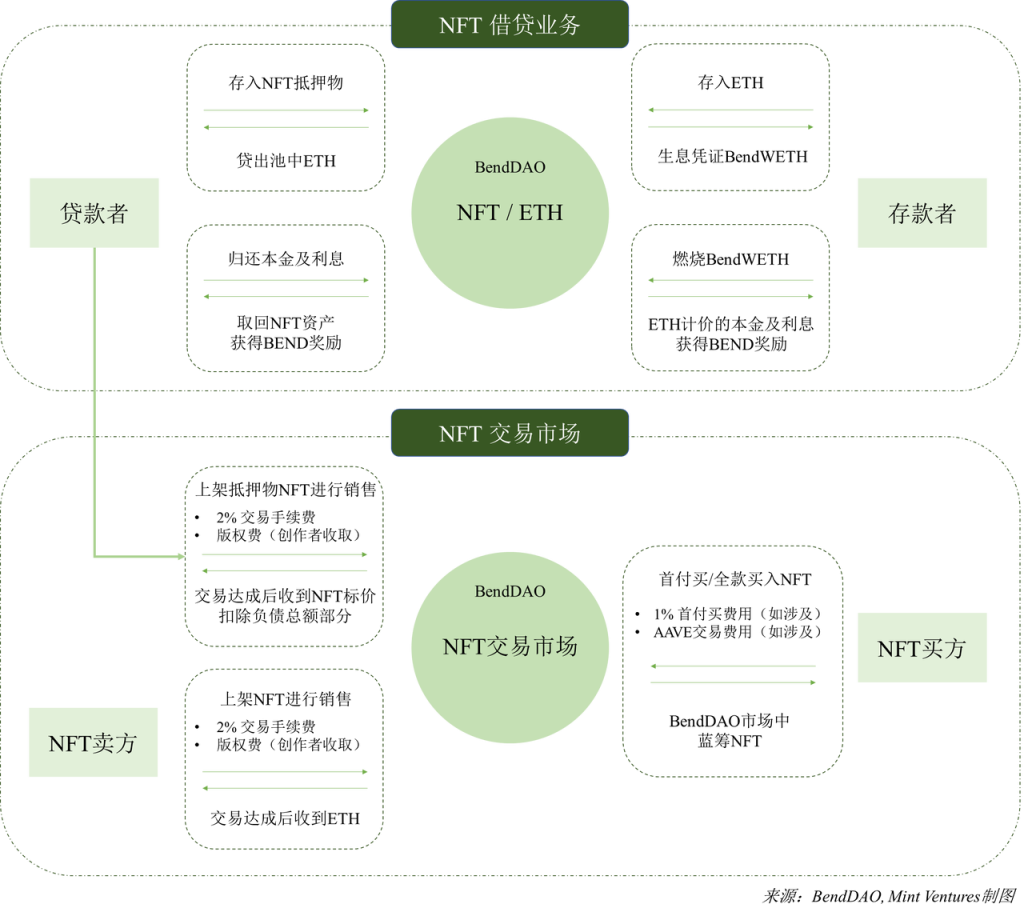

BendDAO業務架構如下所示:

NFT借貸業務

BendDAO借貸以點對池形式開展,協議池集中了NFT抵押物和ETH資金,貸款用戶抵押持有的藍籌NFT資產,按照協議計算的NFT地板價、固定抵押借貸比例LTV、浮動利率APR即刻從協議中貸出ETH資金,ETH資金借方按照浮動APR隨時存取資金(在池內有ETH資金可以提取時)。

NFT抵押物品種:截至本研報發表時,BendDAO支持8種藍籌NFT系列,包括CryptoPunks、Bored Ape Yacht Club、Mutant Ape Yacht Club、Azuki、Doodles、Space Doodles、Clone X和Moonbirds系列。

來源:BendDAO,Mint Ventures

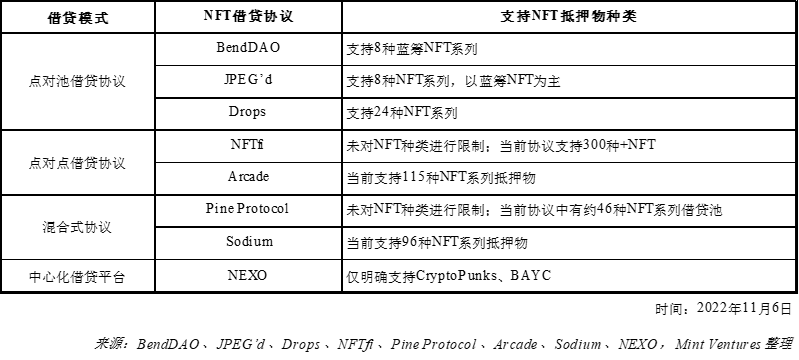

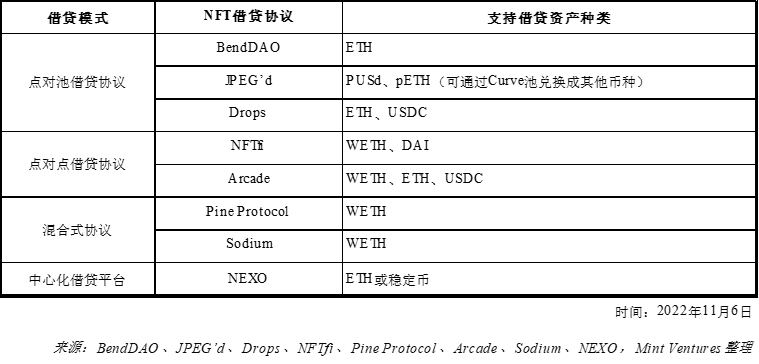

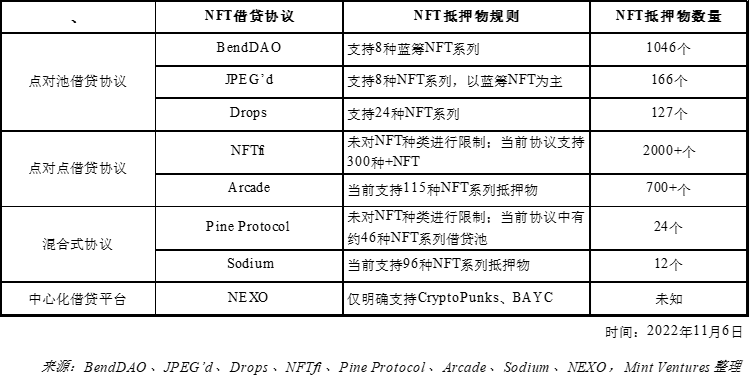

由於點對池協議在滿足借貸速度時犧牲了支持的NFT抵押物品種,BendDAO僅支持部分藍籌NFT,少於大多點對點借貸協議(如NFTfi、Arcade等)及混合式協議(如Pine Protocol、Sodium等)。

借貸資產: BendDAO僅支持ETH資產的貸款、存款。相比於其他NFT借貸協議,BendDAO支持的借貸資產種類相對單一,但當前ETH是藍籌NFT的主要計價方式,以太坊也處於借貸雙方需求資產的重要重疊區域,清算時用主流計價單位可以避免其他幣種匯率波動風險。此外,從協議角度,借貸資產僅有ETH也是將協議風險控制在ETH市場,多個資產的加入也會引入其他相關協議的風險(如DAI,背後對應的協議是MakerDAO)。 BendDAO借貸業務在抵押物資產、借貸資產方面的聚焦使得產品簡單易懂,免除用戶設置參數的麻煩,同時降低協議風險,創造了極佳的用戶體驗是其成為當前NFT借貸協議龍頭的重要原因之一。

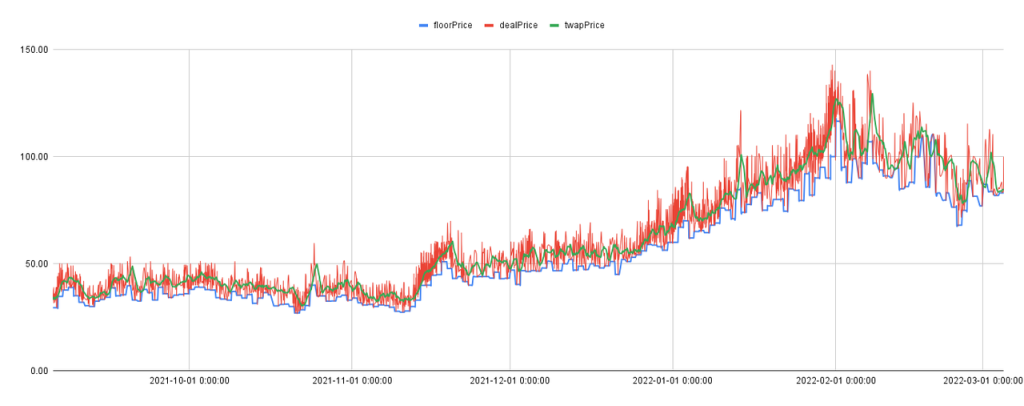

抵押物估值方法:NFT定價決定了可貸款出資金的基數。 BendDAO為NFT抵押物的定價通過內置價格計算器實現,將鏈下的OpenSea和LooksRare地板價進行一定清洗處理後,通過預言機餵價給協議,協議在鏈上採用TWAP(時間加權計算法,Time -Weighted Average Price)計算得出NFT的價值。除了CryptoPunks的地板價來源於CryptoPunks自身交易市場價格外,其餘上架的NFT系列的地板價來自於OpenSea和LooksRare平台。

採用該種方法的定價使得BendDAO上對NFT的定價不會過低(如下圖所示,大部分時間協議對BAYC定價並非貼近地板價),也可以降低協議地板價被操縱的風險,從而避免NFT清算被輕易觸發,具有效率高、成本低、抗操縱的優勢。

來源:BendDAO

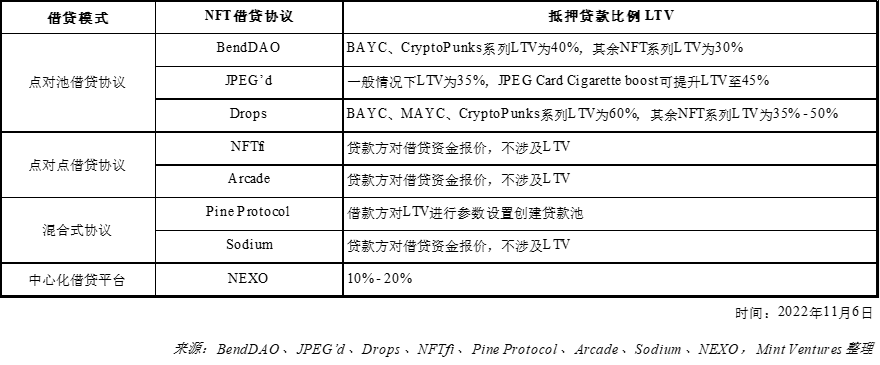

抵押貸款比例(Loan-to-Value / LTV) :BendDAO對每種NFT抵押物設置了固定的抵押貸款比例,BAYC和CryptoPunks的LTV為40%,其餘藍籌NFT的LTV為30%。相比於點對點借貸協議的靈活性較低,與其他點對池協議相比也較低。

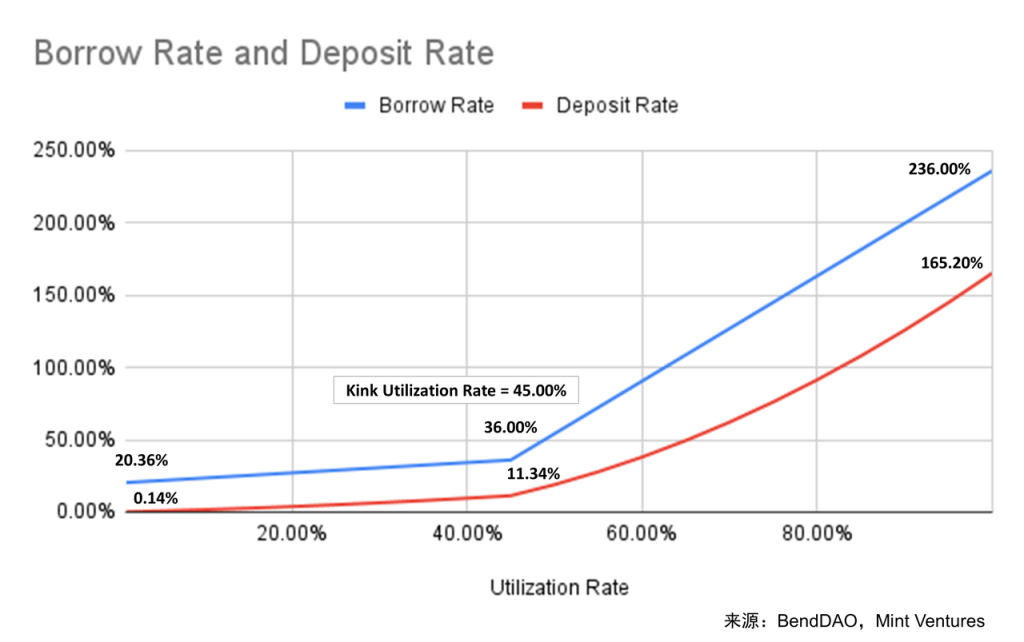

借貸利率(Annual Percentage Rate / APR) :BendDAO的借貸利率隨池內資金利用率浮動,資金利率用率高時,借貸利率上升刺激存款、抑制貸款,當資金利用率高於45%時,利率上升速率加快,資金利用率低時,借貸利率下降,如下圖所示。

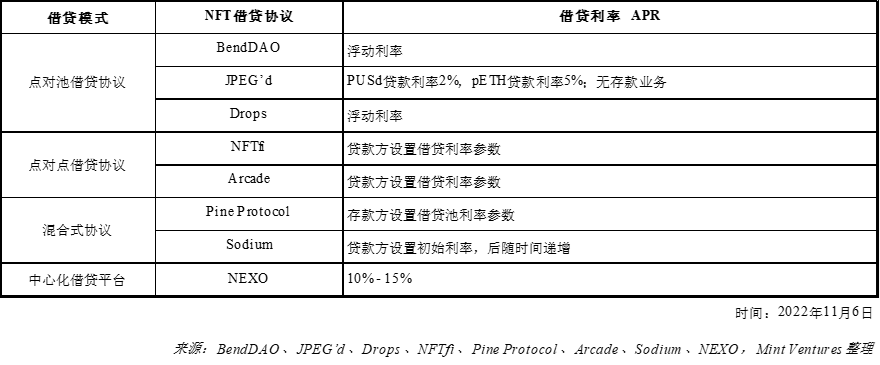

協議池資金充足性及抵押物資產質量決定了點對池協議的健康程度,因此BendDAO的浮動利率機製作為一種自動調節機制,維持協議平衡。各個NFT借貸協議的利率機制對比如下所示:

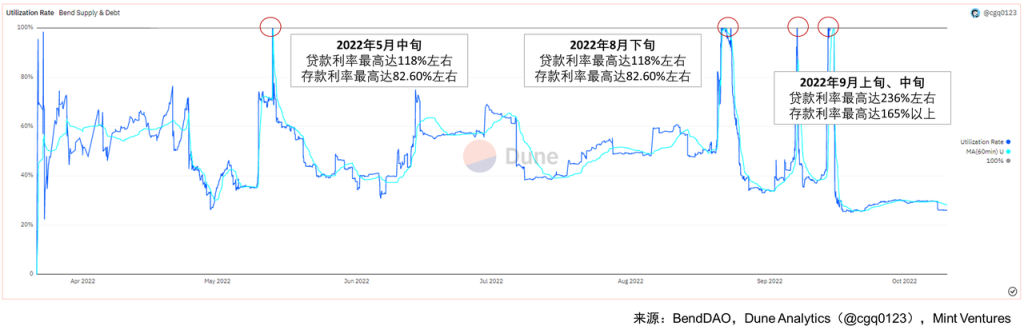

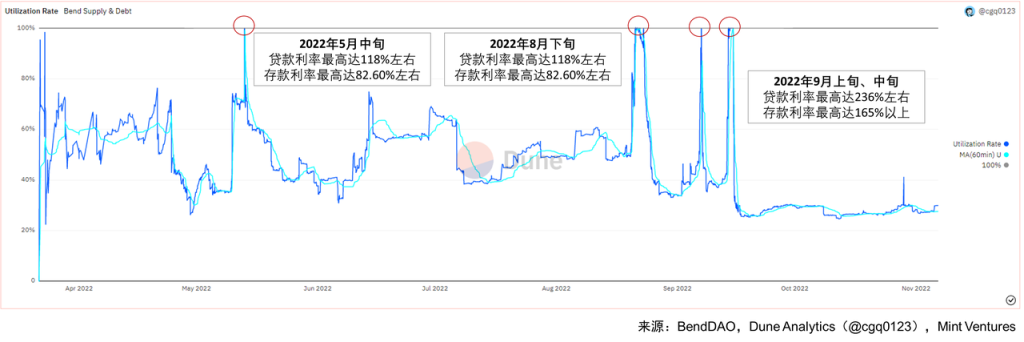

在此前多次的流動性危機事件中,BendDAO的浮動利率均曾觸及極端值(如下圖所示),團隊也曾對模型參數進行適當調整以應對危機。

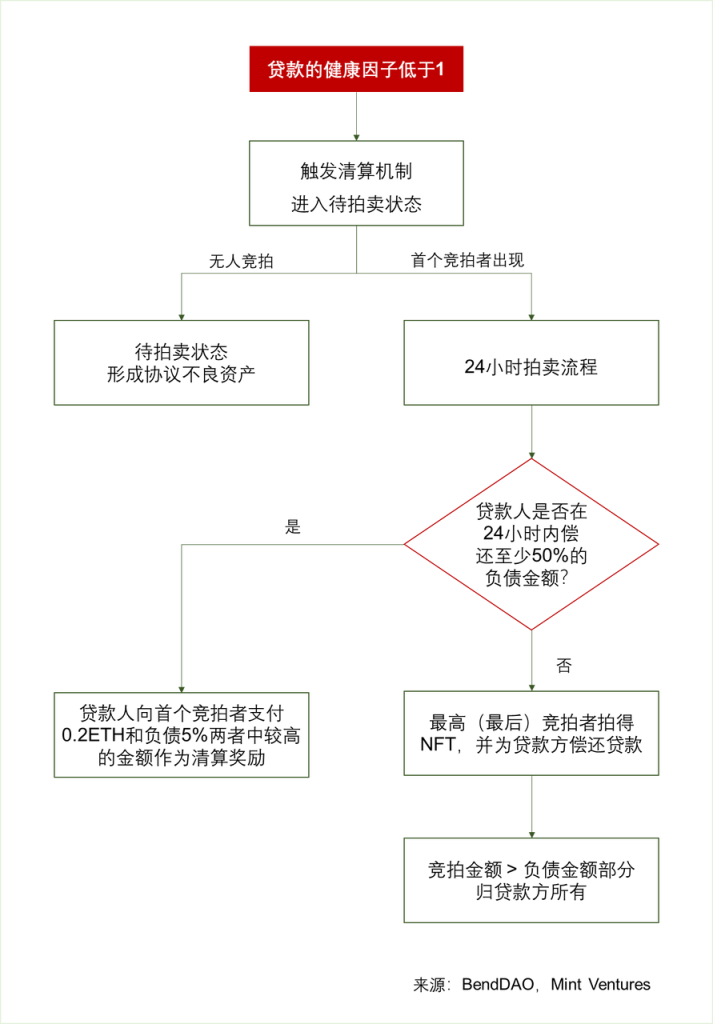

清算機制:BendDAO協議的清算機制為公開拍賣形式。 BendDAO清算線(Liquidation Threshold)為80%,即當某一負債總額超過協議地板價80%時,其貸款的健康因子低於1,抵押物會進入清算流程。當第一個競拍者出現後,會啟動24小時拍賣流程。 BendDAO採用英式拍賣的方式,起拍價需大於等於貸款的負債本息和(2022年8月流動性危機之前,起拍價為BendDAO協議計算地板價的95%與貸款的負債總金額之間較高值),後續競拍價格需至少按總負債金額1%遞增,若貸款人在24小時拍賣期間償付至少50%負債金額,可以贖回抵押物,但也需要向首個競拍者支付清算補償金作為獎勵,獎金為0.2 ETH和5%負債金額之間的較高值;若24小時內貸款人沒有進行償還,則最後競拍者,也是出價最高者拍得NFT。

健康因子計算公式:

健康因子= (BendDAO計算的地板價x 清算線)/ 負債總額;Health Factor = (Floor Price * Liquidation Threshold) / Debt with Interests

正如“流動性危機”部分描述,2022年8月流動性危機時,BendDAO團隊發起提案修改了清算線、拍賣時間、起拍價規則等,以解決流動性危機。

在該危機之前,清算線為90%,下調了清算線旨在提高清算機制的效率,提高清算機制觸發的敏感性,鼓勵貸款人償還貸款,增加池內資金流動和ETH存款人的信心。 。

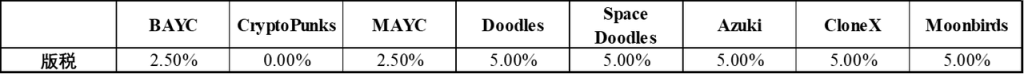

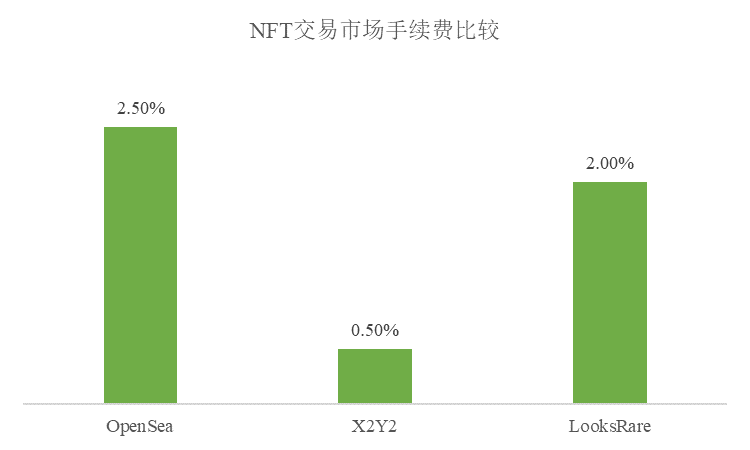

此外,在危機前,競拍的起拍價為地板價的95%和總負債孰高值,危機後該規則修改為僅需要大於等於總負債,這一調整極大地激勵了市場清算。在原來的規則下,95%的地板價通常高於總負債金額,套利者往往需要同時承擔版稅和賣出時的交易市場費,藍籌NFT的版稅大多在2.50%-5.00%之間(見下表),BendDAO協議設置了強制性為NFT系列創作者收取,當前主流交易市場費用在0.00%-2.50%之間(見下表),故小於等於5%的地板價套利空間是否能夠使套利者盈利成為關鍵問題。

因此,當BendDAO移除了起拍價需至少高於95%地板價的規則後,拍賣機制對於清算人來說變得更加有利可圖,提供了更多的套利空間,有利於緩解協議“不良資產”的清算堆積。

為方便讀者理解,協議清算觸發機制如下圖所示。

NFT交易市場業務

BendDAO內置的NFT交易市場於8月上線,主要為貸款人和NFT用戶提供更多服務,支持貸款人在藉貸的同時銷售抵押物(“抵押物掛單”),也支持想要買NFT的用戶僅支付一部分首付款即可購得NFT(“首付買”),近期BendDAO也開始支持買家對掛單的NFT出價的功能,為用戶提供能多樣化的功能。

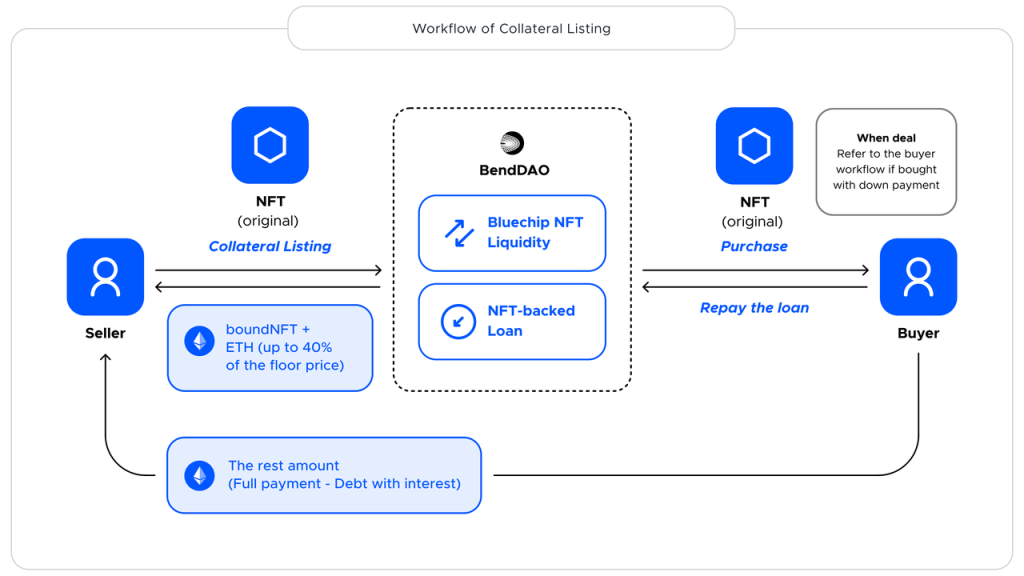

抵押物掛單:該功能允許用戶在抵押NFT借貸的同時,在BendDAO內置的交易平台上掛單銷售抵押物,清算機制亦參考普通貸款業務。抵押物掛單賣仍是按複利計息,與普通貸款業務不同的是,若成交則該利息將由NFT買家承擔,買家支付NFT標價後,利息歸協議所有,NFT賣家將獲得出售價格扣除貸款金額及利息之後的金額。若賣家在任意時間點撤銷掛單,貸款計息將仍舊有效,掛單者將需要承擔利息。其掛單機制設計如下圖所示。

來源:BendDAO

在費用方面,BendDAO向賣家收取2%的平台交易手續費,與其他主流的NFT交易平台相比屬於適中水平(OpenSea 2.50%,LooksRare 2.00%,X2Y2 0.50%)。在BendDAO上交易,賣家同時還需要支付版稅給NFT項目方。

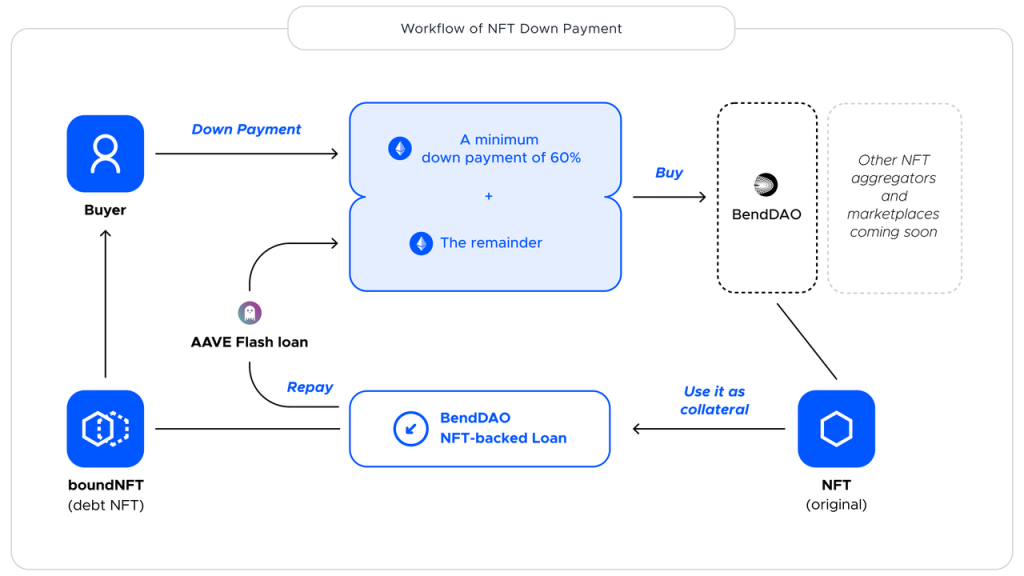

首付買:“首付買”功能的本質亦是原有借貸功能的變種,用戶可以在BendDAO上支付一定首付(最低60%)購買在BendDAO交易市場或其他平台的(當前支持CryptoPunks Market、OpenSea、LooksRare 、X2Y2)的藍籌NFT,其餘資金由Aave閃電貸服務提供。相當於Aave的閃電貸功能與用戶首付一起將NFT買下後,買家擁有了NFT的同時在BendDAO協議上進行了抵押借貸,BendDAO的ETH池將貸出的資金歸還Aave閃電貸,其餘的利息計算、還款機制、清算機制均基於BendDAO借貸功能。掛單價高於該NFT在協議中的地板價時,首付比例也會相應提高。其工作流程圖如下:

來源:BendDAO

費用方面,BendDAO對“首付買”功能收取1%首付交易費。由於買家還使用了Aave的閃電貸,因此還需支付Aave閃電貸的交易費(0.09%)。

綜上所述,BendDAO的交易市場為用戶提供掛單服務,彌補了此前用戶因為抵押借貸而喪失的機會成本。 ”首付買”功能利用Aave閃電貸為用戶進一步降低了資金壓力,打開了更多NFT用戶市場。但從使用量和業務數據來看,使用該交易市場的用戶人數並不多,目前業務量較少。自8月上線至2022年11月6日,交易市場手續費收入累計19.38 ETH(其中50%收入分享給veBEND持有人),首付買費用收入累計2.63 ETH(同上),合計僅佔累計收入的1.05%。

BendApeStaking業務(預計2022年底上線)

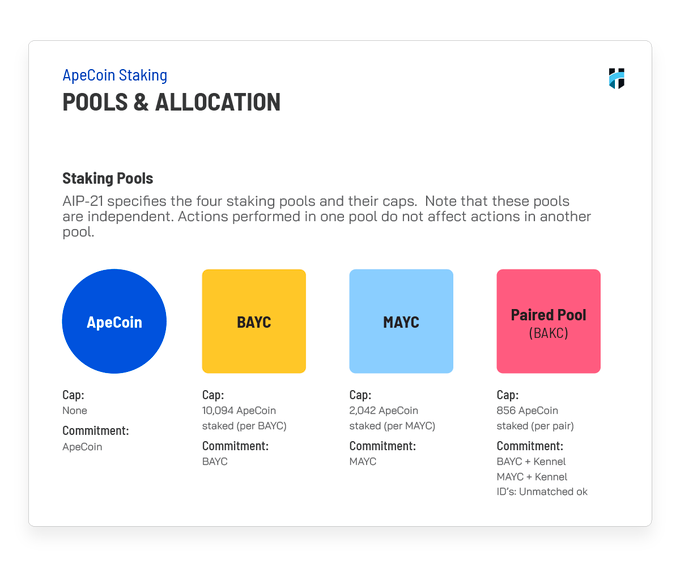

由於Yuga Labs即將在2022年年底開啟質押功能,對於持有BAYC、MAYC、BAKC和$APE的用戶開放質押賺取收益的活動。由於Yuga Labs部分質押池需要同時持有NFT及$APE代幣(如下圖所示),BendDAO社區提出可以基於該質押功能開發資產配對業務,解決部分用戶僅有$APE沒有NFT或僅有NFT沒有$APE的問題,組合配對市場中的NFT與$APE達到收益最大化,再將收益分享給LP。

截至本研報發表時,該業務已經開發完畢,正在審計過程中。預計可以與Yuga Labs的質押功能同一時期(2022年12月)上線。

來源:Twitter @HorizenLabs

業務數據

自2022年3月主網上線以來,BendDAO業務量不斷增長,藍籌NFT貸款用戶及存款者不斷上升。此前流動性危機的發生、應對與緩解,也使得協議的行業知名度大振,新功能上線則為其開拓了新的協議收入來源。從BendDAO各種業務數據來看,協議上線至今運營情況較好。未來隨著藍籌NFT市場回暖、更多參與者加入、NFT品類和IP的豐富,NFT借貸賽道或將獲得更多關注,BendDAO作為NFT-Fi賽道龍頭也會隨NFT市場的起色而優先收穫市場增長的紅利。

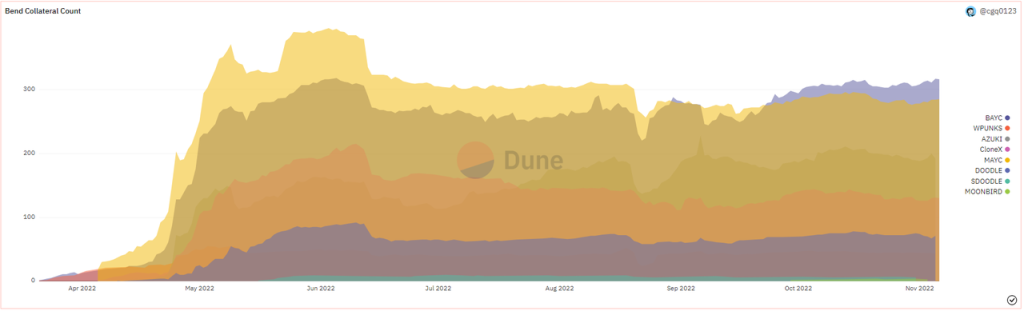

抵押物

抵押物數量使用量的重要參數,也是藉貸協議的重要資產。自2022年3月主網上線以來,BendDAO的借貸量在4月至6月增長較快,最高時總抵押數量達到1200+個,總貸款金額高峰時達到65,000ETH以上。截至2022年11月6日,NFT抵押數量為1,046個,根據BendDAO報價,抵押物價值為32,461ETH。

來源: Dune Analytics (@cgq0123)

橫向比較來看,BendDAO當前的抵押物數量相比其他點對池協議有壓倒性的優勢。在點對點協議中,具有先發優勢和NFT品種優勢的NFTfi有超過2000個抵押物。 BendDAO在數量上遜於NFTfi,但在資產質量上略勝一籌。經統計,截至2022年11月6日,NFTfi的抵押物中有119個BendDAO上支持的藍籌NFT,其餘較多長尾NFT資產。 (由於多個NFT借貸協議存在大量腰部、尾部資產,定價難統一,故此處未對抵押物價值進行比較。)

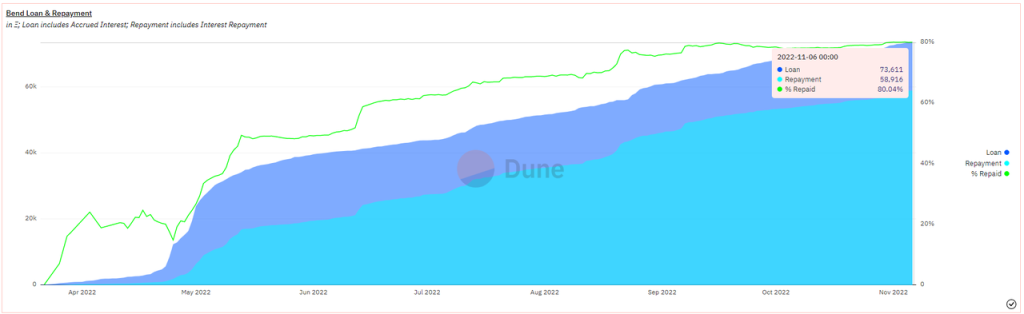

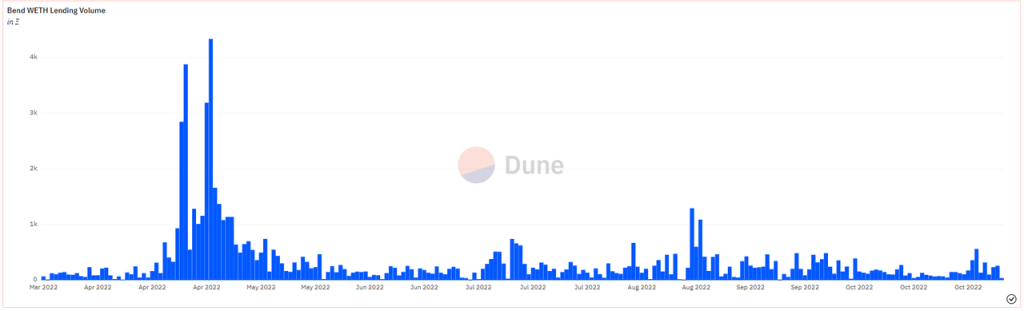

貸款及還款

截至2022年11月6日,BendDao累計貸款額達到73,611ETH,當前貸款金額為14,696 ETH。還款比例較健康,當前為80.04%。從每日借貸情況來看,2022年4月借貸量激增明顯,當時NFT市場仍舊火熱,Yuga Labs“非官方”路線圖透露出給無聊猿持有人空投土地,當時較多BAYC、MAYC及藍籌NFT持有人通過BendDAO抵押借貸出ETH購買更多藍籌NFT,以等待空投土地。當時的BendDAO更多地被利用作NFT玩家的槓桿工具,在領取完土地空投後,貸款人歸還貸款後賣出NFT和土地完成操作。

來源: Dune Analytics (@cgq0123)

來源: Dune Analytics (@cgq0123)

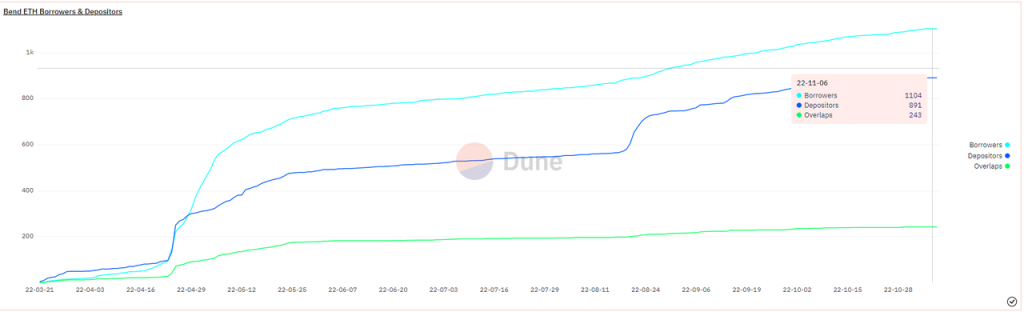

借貸人數

從借貸人數來看,4月底BendDAO協議的使用人數增長較快,推測也是主要由於Yuga Labs對BAYC、MAYC持有者空投土地預期,此後BendDAO協議的用戶在緩慢上升。截至2022年11月6日,貸款人數為1,104個賬戶,存款人數為891個賬戶,其中243個賬戶同時參與了貸款及借款。

來源: Dune Analytics (@cgq0123)

資金利用率

資金利用率決定了協議的借貸利率,是用戶的重要參數,也是協議健康與否和可持續性的重要參考。 BendDAO資金利用率多數時候維持在65%以下水平(2022年8月流動性危機前利率曲線轉折點)。利率曾在此前8月、9月的多次流動性危機時刻達到極端值。值得說明的是,BendDao對於借款行為的代幣補貼,也對資金利用率的推高有直接作用。如2022年11月15日某時刻,貸款利率為28.47%,BEND挖礦獎勵16.23%,在代幣補貼下的淨貸款利率為12.24%。

來源:BendDAO、 Dune Analytics (@cgq0123)、Mint Ventures

清算量

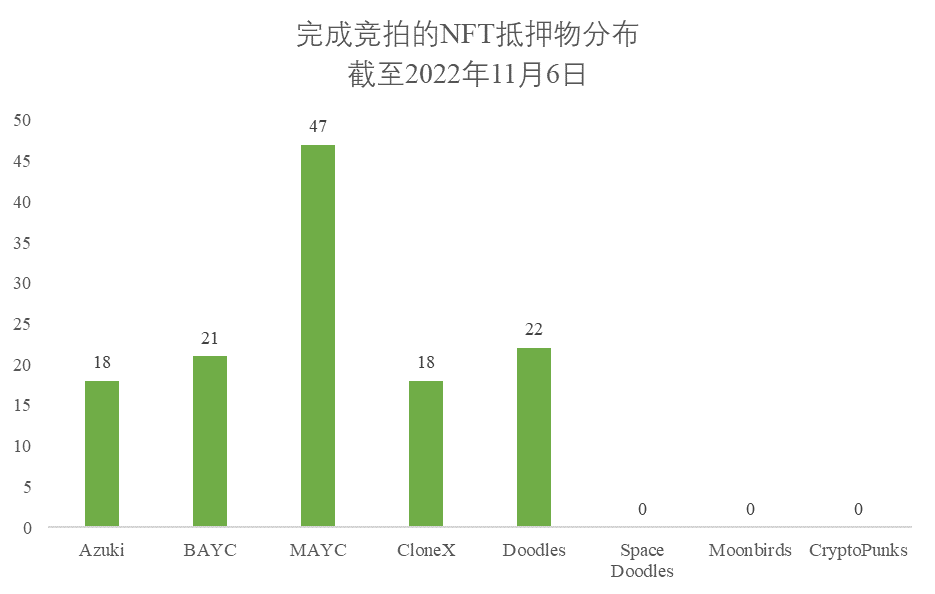

從歷史清算情況來看,截至2022年11月6日,共有126個NFT抵押物被清算(不含曾經觸發清算,貸款人在拍賣時限內償付貸款並結束清算流程的抵押物)。其中,大量觸發清算流程為MAYC和Doodles系列,主要發生時間在2022年8月、9月的流動性危機期間。此前5月時,Azuki項目方公開事件導致社群共識嚴重耗散,地板價下跌較快,也曾引發較多Azuki的清算競拍。

來源: Dune Analytics (@cgq0123)、Mint Ventures整理

協議收入分佈

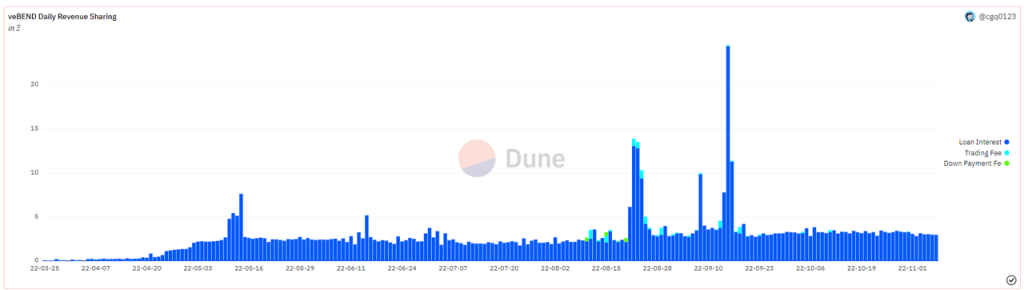

當前,BendDAO協議費用來源有(1)貸款利息,(2)交易市場手續費(賣家支付,費率2%),以及(3)首付買功能手續費(買家支付,費率1%)。其中,作為協議收入歸入國庫的部分為(1)貸款人支付利息的30%,(2)交易市場手續費的50%,以及(3)首付買手續費的50%。歸入BendDAO國庫的該部分收入也按照veBEND持有人質押比例定期、全額分享給veBEND持有人。

從歷史數據看,利息收入仍是主要收入來源,截至2022年11月6日,貸款利息費用佔累計總費用的98.94%,因其交易市場使用量仍較小,交易手續費和首付買手續費累計僅佔1.06%。按照國庫收入來計算,貸款利息收入累計佔比98.25%,交易手續費和首付買手續費累計僅佔1.75%。

在8月、9月的流動性危機時,資金利用率及借貸利率均達到高點,極高的貸款利率使得利息收入暴增,如下圖中所示。一般情況下,協議每日收入約為2-3ETH。

來源:BendDAO、 Dune Analytics (@cgq0123)

業務分析

高市場契合度(PMF)的產品在資金效率、安全性及簡單操作帶來了絕佳的用戶體驗。

目前,藍籌PFP佔據NFT市場半壁江山,BendDAO業務精準服務於藍籌PFP這塊最大的“蛋糕”。整體NFT市場在2021年下半年至2022年初經歷了圍繞PFP的狂熱之後,引爆了以太坊上NFT交易總量,在此期間逐步形成了以幾個藍籌PFP為主要市場的格局,以太坊也因此成了藍籌NFT聚集地。從市場容量來看,根據NFTGo.io數據統計,截至2022年11月初,PFP佔整體以太坊NFT市場58%左右。即使今日我們正處於加密貨幣熊市,藍籌NFT的7天交易量通常佔比三成至四成,PFP交易量也通常遠超其他NFT種類,如GameFi的NFT資產、藝術收藏品類或元宇宙資產。 BendDAO上僅支持藍籌NFT系列,專注服務這塊NFT市場中最大也相對最活躍的蛋糕。相比同時服務頭部、長尾資產的借貸協議來說,BendDAO儘管放棄了部分市場,但是僅支持幾種NFT使得快速定價變得容易,也使得固定LTV變得合理,為用戶簡化了借貸的流程。

點對池產品贏在藉貸速度。藍籌PFP單價高昂、資金利率用較低,而市場中原有的點對點協議儘管可以對稀缺給予特殊定價,但稀缺又昂貴的藍籌PFP在“點對點”市場中會面臨貸款資金少、利率高、貸款時間不確定等種種問題,BendDAO推出“點對池”模式,使得該部分藍籌PFP持有者可以從資金池中即刻按照協議定價模型貸出資金,極大提高了借貸速度,精準為藍籌NFT用戶服務,且協議定價模型確保地板價不會過低且具有一定抗操縱性,貸款利率在一定程度上可控,而非全部交由借款者“漫天開價”,以一種“前無古人”的方式滿足了藍籌NFT用戶的需求。

協議安全性是團隊關注的重點。團隊創始人之一Allen及其他成員多次在公開場合提及對BendDAO安全性的重視。協議代碼也經過完整代碼審計,每次上線新功能也有第三方審計團隊協議檢查代碼安全。產品設計方面,BendDAO強調了NFT資產安全。在協議中抵押的NFT資產會被協議打包成boundNFT,該boundNFT保留了NFT的元數據和Token ID,且具有“不可轉讓、不可被授權同意”(non-transferable and non-approvable)的特色,可以幫助用戶“鎖定”被抵押的NFT資產。協議抵押物資產池及ETH池目前未出現安全性問題。

簡單樸素的設計帶來了良好的用戶體驗。 BendDAO重要的獲客點在於其簡單的產品形式。降低對用戶認知要求和操作的難度的協議/產品往往能夠更快贏得用戶。 BendDAO操作流程精簡,產品使用邏輯通俗易懂。協議定位在藍籌NFT市場,僅支持8種藍籌NFT系列,借貸資產也僅支持ETH。從NFT定價、LTV到借貸利率,貸款、存款雙方均無需進行過多的思考,完成借貸、存款只需要幾分鐘,相比於其他借貸協議的使用較為簡單、通俗易懂,為用戶省去了設置參數的麻煩,對於初級NFT玩家極為友好。儘管業務的聚焦削弱了選擇的靈活性,但由於瞄準了市值佔比較大、交易較活躍的藍籌NFT市場以及PFP主要計價單位ETH,BendDAO目前可以滿足市場中“重要”用戶的需求。

BendDAO的先發優勢在獲客方面助其一臂之力。 BendDAO開創了“點對池”借貸模式。在眾多被歸類為“點對池”的協議中,較為人熟知的還有Drops以及JPEG'd,Drops支持NFT抵押貸款的產品於2022年5月上線主網,JPEG'd於2022年4月正式發布產品,均略晚於BendDAO。 BendDAO上線(2022年3月)之前,市場中出現的NFT流動性解決方案以點對點協議為主,如NFTfi、Pine Protocol、Arcade.xyz等,但都沒有真實解決“借貸速度”的痛點,使用點對點協議的用戶往往需要等待較長的撮合時間,藍籌NFT持有者有可能需要接受過高的利率和較低的貸款金額,貸款用戶的體驗是非常不友好,而點對池模式的出現為藍籌用戶打開了快速流動性的通道。

協議設計豐富了NFT玩法,成為專業NFT交易者的工具。

簡單的借貸成為專業玩家的“槓桿工具”,進一步提高BendDAO在藍籌社區的知名度。 2022年4月-5月,Yuga Labs推出了元宇宙土地Otherdeed,對BAYC和MAYC持有者進行空投土地。 BendDAO協議設計暗藏對NFT持有人的理解,保護NFT持有人對空投領取的權利。因此不少藍籌NFT用戶通過BendDAO抵押NFT貸出資金後購買BAYC/MAYC,領取被空投的土地後,歸還貸款並取回抵押物NFT,若抵押物本身是BAYC/MAYC,則也享有領域空投土地的權利。 Yuga Labs的土地空投活動對BendDAO協議在無聊猿社區影響力提升有積極作用,讓許多目標用戶首次體會到了產品的資金效率優勢,提高了協議知名度。

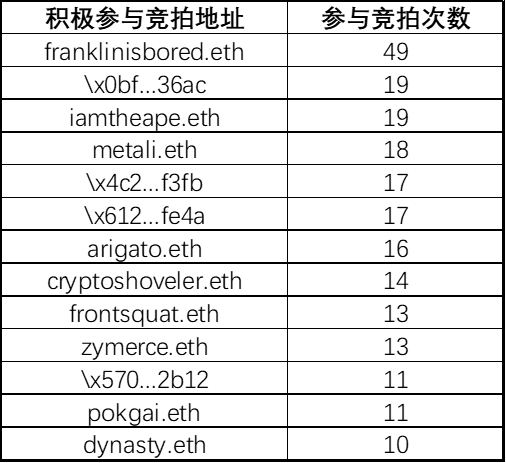

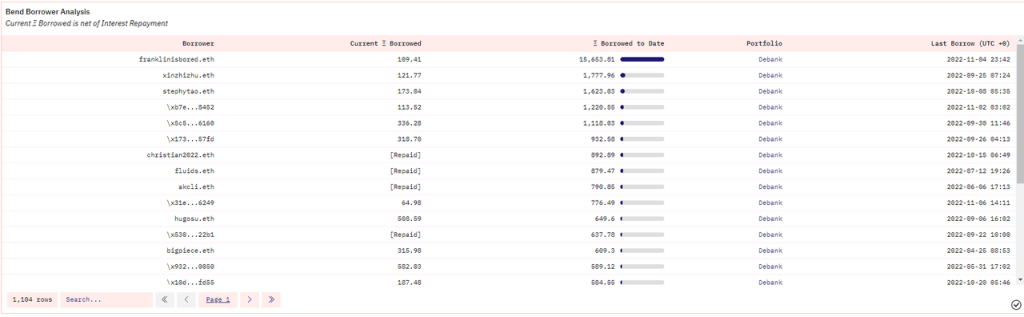

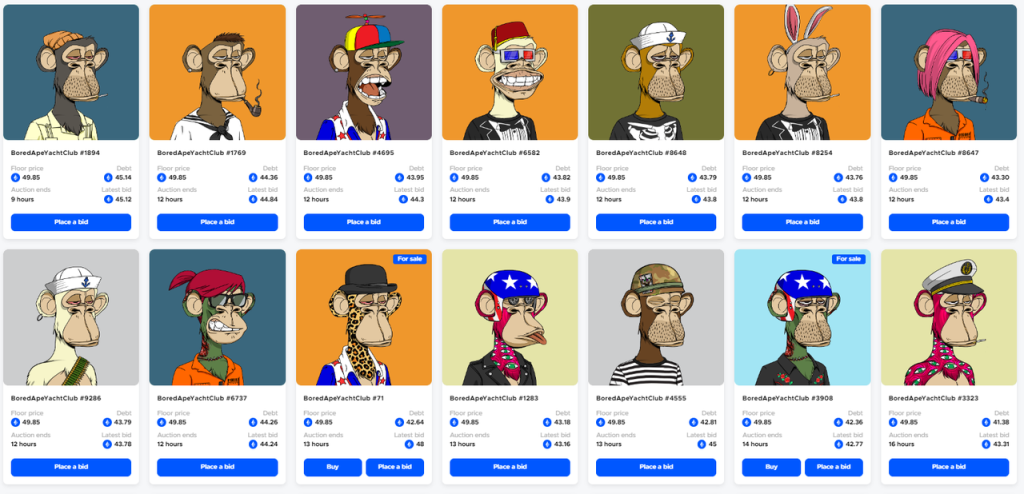

清算拍賣市場成為藍籌NFT價值窪地,聚集NFT Flippers並豐富了NFT市場流動性玩法。由於BendDAO的清算拍賣機制讓看好NFT市場的交易者有利可圖,交易者可以在拍賣的NFT中淘到好價格的藍籌NFT再賣出獲利,因此市場中出現了一批專門盯著清算池的“買手”,Twitter KOL@Franlinkisbored便是其中之一。 Franklinisbored是全球第六大BAYC持有者,截至2022年11月6日,他擁有61只無聊猿NFT。此外,他也以多次低買高賣BAYC、MAYC系列NFT獲利而成為聲名遠揚的NFT Flipper。我們可以從BendDAO清算競拍記錄看出,Franklinisbored在BendDAO上極為活躍,歷史上曾參與出價競拍49次。他也是在BendDAO上累計貸款量最高的用戶,累計通過抵押NFT借貸超過15,000 ETH。也有許多其他類似Franklinisbored的NFT專業玩家,積極參與競拍相對低價的藍籌NFT。根據競拍記錄,截至2022年11月6日,我們發現有42個不同地址積極參與競拍活動(累計參與>=5次競拍),其中累計競拍超過10次的地址有13個,如下表所示。 BendDAO的存在使得昂貴的藍籌NFT流轉更加頻繁,為市場帶來了多樣化的玩法。

2022年11月15日前後,由於地板價下跌,大量價值較高的BAYC抵押物觸發清算,但與以往不同的是,這次清算競拍參與度更加積極,首個競拍者很快出現。在經歷前幾次的危機後,市場對NFT地板價短時間內下跌形成“套利機會”的共識更加明確,BendDAO的清算拍賣市場允許以貸款者負債總額為起拍價競拍,為市場提供了藍籌NFT的價值窪地,成為眾多NFT Flippers的寵兒。

核心團隊與DAO去中心化治理互相配合,共同推動協議進步

BendDAO核心團隊一直鼓勵社區參與治理,是去中心化DAO模式的踐行者。可以在各種社交媒體上觀察到,核心團隊成員一直鼓勵社區成員參與治理,為協議發展集思廣益,所進行的一些努力包括對公眾開放週期性工作會議、主持每週一次The Big Bend Theory的行業熱點Twitter Space討論、多次公開鼓勵社區成員參與論壇討論等。在各種場合的交流過程中,團隊對社區意見和建議表現出了開放和接納的態度。此外值得一提的是,BendDAO主網上線前,團隊採用IFO(Initial Fair Offering,首次公開融資)的方式對所有人開放融資,而非採用常見的私募資金,也通過空投代幣給NFT社區的形式,使投票權、治理權分散化,鼓勵NFT參與者加入到BendDAO的治理中。可見,從協議融資時就BendDAO就貫徹了去中心化精神。

“參與即可治理”的DAO模式幫助協議不斷進步,增強用戶與協議的綁定關係。使用協議的借貸業務會獲得BEND代幣挖礦獎勵,鎖倉BEND代幣後獲得veBEND,享有治理權、投票權和分享協議收入的權力。發源自Curve的Voting Escrow模型的精妙之處在於,賦予協議使用者治理權限,實現“參與即可治理”,一方面真實用戶會提出真正有建設意義的意見,另一方面也加深協議與用戶的綁定關係,增強用戶對產品的歸屬感和忠誠度。

我們可以從以下幾個提案/討論中看到DAO社區參與協議治理,切實推動協議的發展實踐:

- ①流動性危機後參數修改提案:流動性危機後的參數是核心成員引導和社區投票的結果。團隊成員提出對4個重要參數(競拍時間、清算線、起拍價格規則以及借貸利率)實施分階段漸進式修改,逐步加大力度,但是在某些參數方面,社區投票最終選擇落腳在適中區域,如清算線最終投票確定在80%而非更加激進的70%,拍賣時間確定在24小時而非4小時。目前協議在修改後的參數下運行正常。

- ②“不良資產投資基金”及二次融資的討論:流動性危機後,社區成員提出需要採取措施預防下一次FUD情緒導致協議流動性枯竭,建議設立“不良資產投資基金”,打折購買健康因子低於0.8的待清算拍賣的NFT,並為這只基金公開進行第二次融資,對機構、NFT項目方等開放。這一提議目前尚處於討論階段,但新資本的加入預期將為BendDAO帶來更多優質資源,幫助其拓寬全球市場。

- ③質押資產配對業務BendApeStaking :在Yuga Labs的質押功能即將上線時,社區成員提出BendDAO開髮質押資產配對業務(“BendApeStaking”),配對市場資源達到收益最大化,為協議開拓新業務、吸引更多用戶。

從更宏觀的層面來看,BendDAO鼓勵支持社區參與治理,實則與其他支持DAO治理的協議一起承擔起了對圖圈社區(尤其是中文社區)關於DAO治理的教育責任,在提升協議服務市場能力的同時,也建立起了良好的品牌形象,潛移默化之中增強用戶與協議的綁定關係。

團隊及融資情況

團隊情況

BendDAO未在其官網公開相關團隊成員情況信息,但我們可以在社交媒體(Twitter、Discord社群等)了解到開發團隊及運營團隊的工作進展。 2022年8月,團隊成員在社交媒體上每週進行名為“The Big Bend Theory”的Twitter Space活動,也在社交媒體上積極參與對於NFT市場相關話題的討論;此外,團隊定期內部會議也面向公眾公開,任何人都可以參與旁聽會議。因此,BendDAO的“匿名團隊”實際並非匿名,且一直持續性對產品進行迭代更新,積極運營社區。

融資情況

不同於其他大部分Web3項目,BendDAO未進行私募融資,沒有設置白名單,也沒有預售名單,而是僅採取了IFO(Initial Fair-Launch Offering)對公眾公開進行募資,2022年3月下旬啟動IFO融資,因某巨鯨地址“掃貨”份額,到4月底時就提前結束,總計完成募資3,000 ETH(單價為1 ETH = 333,333 $BEND),對參與IFO的公眾發行總計10億枚$BEND代幣。募集資金的66%將用於建立BendDAO借貸資金池,34%將用於開發團隊運營。

最新融資計劃

BendDAO社區中在流動性危機時提出了關於設立“不良資產投資基金”的提案並為其進行第二次融資的討論。新一輪融資計劃將50%用於建立“不良資產投資基金”,對積壓在協議中無人競拍的NFT進行打折購買,消化該部分“不良資產”,其餘50%用於建立生態基金,用於投資孵化BendDAO相關生態項目。新一輪融資對BendDAO協議估值8000萬美元,面向機構、NFT項目方及社區,融資6,208 ETH,從國庫中提供給投資人10億枚BEND代幣(佔總量10%),對解鎖、代幣持有分佈都會有相應要求。截至本研報發表時,該討論尚未形成正式投票提案。

業務分析

NFT借貸賽道情況

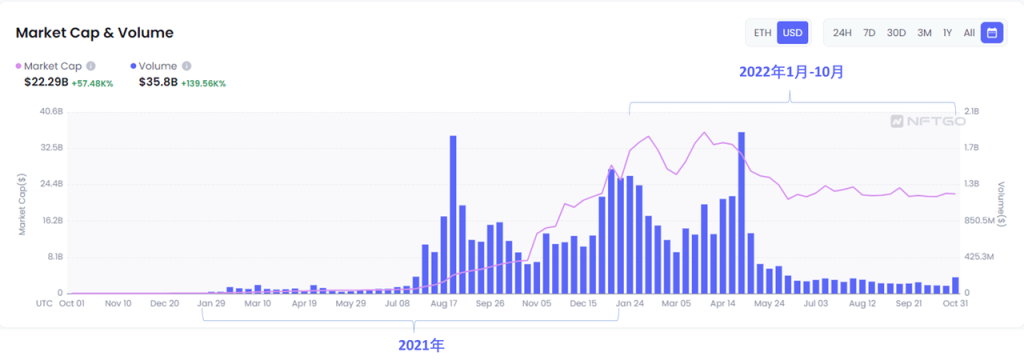

2021年NFT Boom至今,全球NFT市場逐步擴張,儘管當前宏觀經濟前景黯淡,整體加密貨幣市場受多重因素影響而遇冷,但NFT市場規模仍在曲折中緩慢增長。目前以太坊上NFT市場規模大約為223億美金左右,相比於2021年初的6200萬美金不到,在近2年時間內已經實現了360倍的增長。 2022年初至今,以太坊NFT交易量大約為210億美金左右,儘管正值加密貨幣熊市,相比於2021年全年153億美金交易量仍有37%的增長。

數據來源:NFTGo.io,Mint Ventures

對於未來NFT市場的發展,我們認為藍籌PFP市場、GameFi資產和Utility價值較高的NFT資產會持續為行業帶來活力。當前,藍籌PFP格局已經初步形成,其背後的NFT項目方團隊們也進行了融資活動,為後期NFT賦能、社區活動等IP建設的規劃而儲備糧草。 GameFi項目層出不窮,賽道敘事不斷迭代更新的同時積累了眾多NFT資產,未來也都將成為鏈上SBT(Soul-Bound Token)的重要元素。隨著早期NFT泡沫減少,用戶逐漸意識到NFT的本質和對於加密貨幣領域的核心意義,效用價值高的NFT會被更多地採用到現實生活中,web2許多品牌商已經在逐漸開拓NFT領域的產品及功能。如星巴克發布的新會員體系“Starbucks Odyssey”融合了NFT產品,帶給顧客全新的web3體驗,嫁接起了web2與web3之間的橋樑,隨著越來越多的人進入加密貨幣領域,web3教育程度逐漸加深,效用NFT將更多的被滲透到生活的方方面面。儘管對後市發展看衰看多的聲音皆有,我們認為NFT市場會進一步擴張,並在NFT-Fi行業的賦能增值下有進一步爆發的潛力。

2021年的NFT Boom也隨之引爆了NFT金融化(NFT Financialization)之路。隨著NFT參與者越來越多,PFP藍籌市場參與者不斷湧入,NFT定價難統一、缺乏流動性、資金利用率低等痛點也愈發凸顯。借貸協議、碎片化協議、租賃協議、聚合交易市場等逐漸出現在市面上,致力於為用戶帶來更多流動性解決方案。在NFT-Fi協議中,借貸協議活躍和普及度相對較高,為NFT用戶提供直接的流動性獲取方式,也為DeFi用戶提供了存款、借款、流動性挖礦的選擇。然而,NFT-Fi賽道若要進一步發展,NFT估值、報價預言機等都是橫亙在行業向前發展道路中的問題,亟待解決。

競爭格局

NFT借貸賽道當前處於百家爭鳴的早期階段,新的競爭者層出不窮。縱觀賽道中主流借貸協議,主要有4種借貸方式:

(1)點對點(Peer-2-Peer, P2P )借貸,即用戶與用戶之間撮合達成借貸的模式,貸款方與借款方在利率、期限、NFT抵押物種類等方面撮合,需求達到匹配後實現借貸交易。

(2)點對池/點對協議(Peer-2-Pool / Peer-2-Protocol)借貸,即用戶與協議池之間達成借貸的模式,貸款方抵押NFT給協議池快速獲取貸款,存款方向協議池提供資金賺取利息收益(在部分“點對池”協議,如JPEG'd,中沒有存款方)。

(3)混合式借貸,即融合了點對點、點對池模式的協議。近期上線的Sodium便是該種類型的典型,在該種模式下,貸款方設置利率、期限、貸款金額等一系列參數,在平台上請求貸款時相當於建立了一個單獨的協議池,多個借款方可以將資金存入協議池賺取利息收入。

(4)中心化NFT借貸平台,即貸款人將NFT抵押給中心化平台,平台對抵押物進行評估後發放貸款。

根據以上分類,我們梳理了當前市場中的主要參與者,如下表所示。

從上方圖表中,我們可以看出當前的NFT借貸平台在支持NFT抵押物種類、支持借貸資產種類、抵押貸款率LTV、貸款利率APR、貸款速度等各方面均略有不同。我們也可以看出,借貸速度、可貸資金、貸款利率、支持的抵押物NFT種類往往難以同時兼顧,各家平台力圖在各個維度盡可能地滿足市場需求,在多重限制中找到平衡點。 BendDAO在抵押貸款比例LTV、貸款利率的方面欠缺吸引力,但在藉貸速度和抵押物資產質量方面具有明顯優勢,配合其簡單易懂的產品邏輯和優良的使用體驗,在NFT借貸協議中更具優勢。

代幣經濟學模型

基本情況

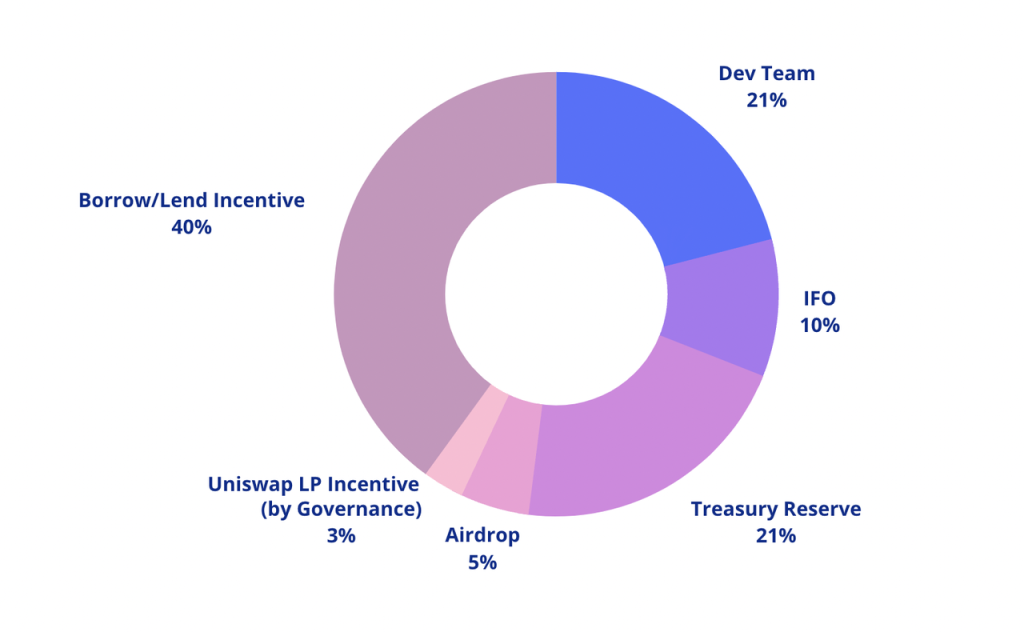

$BEND代幣是BendDAO的治理代幣,發行量為100億枚。通過IFO(Initial Fair-Launch Offering)向公眾開放募資(具體情況詳見“第二部分:項目基本情況”之“五、團隊及融資情況”之“5.2 融資情況”)佔總流通量的10 %(10億枚)。 2022年3月開始IFO,4月完成IFO募資,總計募資3,000 ETH,其中1,980 ETH(66%)用作借貸資金池的基礎資金,1,020 ETH(34%)用作開發團隊運營資金。

$BEND代幣主要使用場景

- BendDAO採用Voting Escrow模型,質押$BEND代幣獲得veBEND,參與治理投票和協議收入分配。協議收入中,30%的貸款利息費用、50%的交易手續費(費率2%)以及50%的首付買手續費(費率1%)收入會分享給veBEND持有人,其餘收入歸入國庫(鏈接)。

- 協議支持Uniswap V2上BEND/ETH交易對的流動性挖礦,LP可獲得$BEND獎勵。

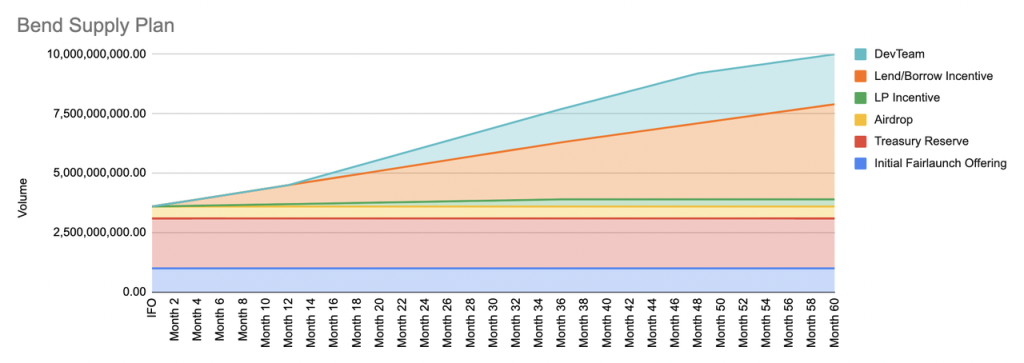

$BEND代幣主要釋放渠道

$BEND代幣當前的主要釋放渠道為貸款者、存款者、Uniswap V2上流動性提供者(LPs)分發$BEND代幣獎勵(合計佔代幣總量的43%)。預計2023年3月起,開發者團隊代幣開始按照3年線性解鎖,屆時也會是代幣的主要釋放渠道。按照當前BEND釋放速度預計,開發者團隊每月代幣釋放量(若按月釋放)佔屆時流通盤的3%左右。

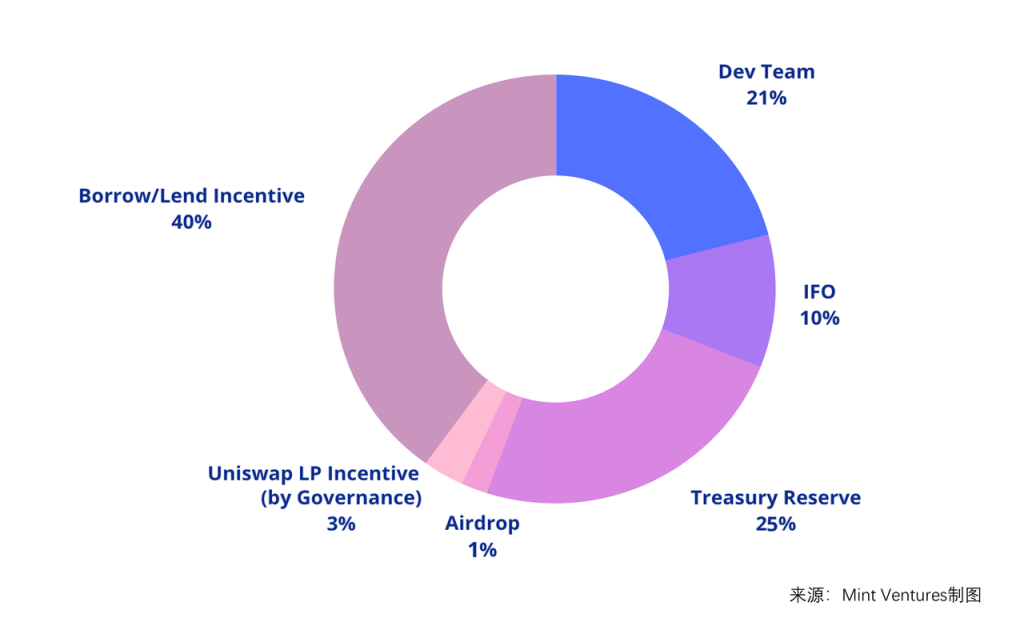

代幣分配安排

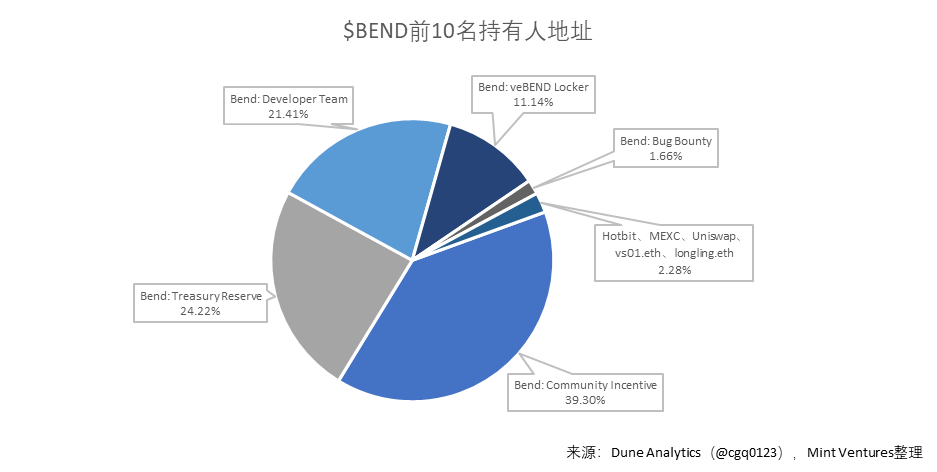

如下圖所示,$BEND代幣主要分配給社區獎勵、開發者團隊以及國庫儲備。該分佈體現了BendDAO協議社區自治和利益共享的理念,將大部分代幣用於激勵參與協議的用戶,協議用戶增加帶來收入增加,傳導激勵給參與治理的veBEND持有者。此外,5%的$BEND代幣在2022年3月-6月空投給了BendDAO的潛在用戶,包括部分OpenSea使用者、部分藍籌NFT持有者、部分NFTfi用戶以及Discord上的部分OG用戶。

來源:BendDAO

值得一提的是,空投代幣未在截止時間內領取完畢,剩餘未領取的$BEND代幣歸入國庫根據社區治理進行使用安排,故當前國庫儲備佔總流通量應為25%。

來源:BendDAO,Mint Ventures

解鎖及流通情況

$BEND代幣在IFO募資後大部分無鎖定期,直接進入流通狀態。

- IFO部分:公眾可選擇在IFO時將其BEND鎖定1週-4年不等;

- 空投部分:BendDAO空投給部分目標用戶的代幣直接進入流通狀態,但僅有11%的空投被領取,截止時間前剩餘未領取的空投代幣歸入國庫管理,由社區治理決定如何使用;

- 借貸激勵部分:主網上線後(即2022年3月下旬)分5年線性解鎖;

- 開發者團隊部分:IFO募資後1年鎖定期,後分3年線性解鎖;

- 國庫儲備部分:需要社區治理投票決定該部分代幣使用,截至本研報發表時,國庫金額已通過社區治理投票分配部分資金給bug bounty獎勵基金以及Dune Analytics數據分析看板的建設者。

- Uniswap LP獎勵部分:社區治理投票決定解鎖安排為2022年4月27日起每週釋放273,972.60枚$BEND代幣。

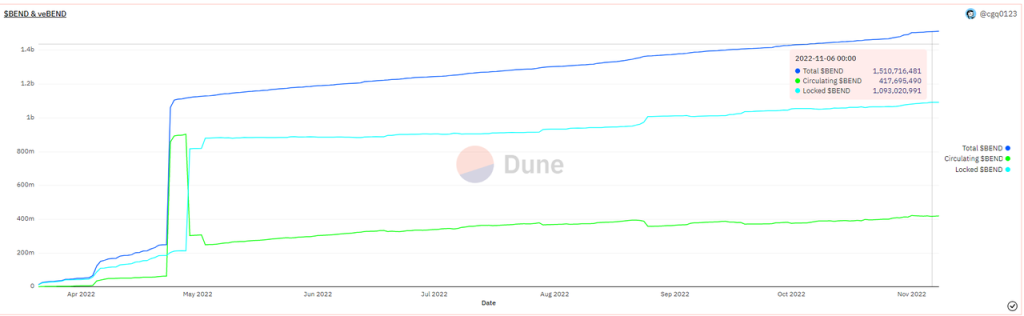

截至2022年10月,已經進入流通的代幣大約為15億枚$BEND,佔發行總量的15%左右(未進行使用的國庫儲備均為鎖定狀態),IFO募資一年後流通量約增長74%,流通量達總量的20%(不考慮社區治理導致國庫儲備釋放),預計5年全部代幣釋放完畢。

來源:BendDAO

當前持有情況

根據Dune Analytics數據看板,截至2022年11月6日前後,我們發現$BEND全部代幣(包含未流通)當前主要集中於BendDAO社區獎勵錢包、國庫儲備錢包、開發者團隊以及鎖倉地址錢包。其餘BEND代幣前10名地址還包含Bug Bounty池、Uniswap V2流動性池、Hotbit交易所錢包、MEXC交易所錢包、收藏大量NFT的Longling.eth以及1個個人投資者錢包地址。

來源:Dune Analytics(@cgq0123),Mint Ventures整理

其中,BendDAO社區獎勵錢包、國庫儲備錢包、開發者團隊、Bug Bounty池大部分代幣均處於緩慢釋放或完全鎖定狀態,佔BEND整體代幣96%左右,目前BEND代幣整體拋壓較小。開發者團隊代幣預計2023年3月開始持續3年的線性解鎖,按照當前BEND釋放速度預計,開發者團隊每月代幣釋放量(若按月釋放)佔屆時流通盤的3%左右。

BendDAO代幣經濟模型中,veBEND持有人可以分享協議收入並享有治理權。用戶將BEND代幣鎖倉即可獲得veBEND。從目前鎖倉情況來看,15億流通的代幣中有72%已經進入鎖倉地址,且鎖倉數量也隨BEND代幣釋放增長,可見持幣者對BendDAO的中長期發展認可程度較高。今年8月下旬流動性危機期間,鎖倉量反而有明顯增長,推測由於當時BendDAO息差收入增長明顯,用戶參與鎖倉以分享更多的協議收入。

來源: Dune Analytics (@cgq0123),Mint Ventures整理

項目風險

筆者認為BendDAO的風險主要有藍籌NFT風險、競爭風險、用戶集中風險、清算機制風險、參數模型風險及NFT黑貨風險。

藍籌NFT風險

BendDAO協議“成也藍籌,敗也藍籌”。對於協議而言,最壞的情況下ETH資金池流動性枯竭,而抵押NFT的貸款人無法還款。這種情況在此前的流動性危機時曾經出現類似情形,但未出現集體違約的惡性事件。協議對藍籌PFP抵押物資產的質量、數量高度依賴。質量上,任何一種藍籌PFP項目崩壞都會直接導致協議中出現批量違約事件,當藍籌PFP的地板價猛烈下降(或幾乎歸零),貸款人完全可以拋棄NFT資產選擇違約不償還貸款,且在當前的清算機制下,崩壞的藍籌NFT將無人競拍。數量上,藍籌抵押物數量是協議生命力的重要參數。在一般狀態下,抵押物資產質量良好,但當極端事件發生時,高度依賴藍籌項目的BendDAO將會面臨較大挑戰。

存量藍籌市場容量受限,增量藍籌“可遇不可求”。另一藍籌NFT風險點在於,儘管BendDAO專注服務於藍籌NFT市場這塊最大的“蛋糕”,但是藍籌NFT在市場中屈指可數,目前已經上線的8種NFT已經幾乎是整個藍籌市場的大部分。當前熊市期間,藍籌NFT市場擴容速度已經不如2021年下半年PFP敘事狂熱時期。當前藍籌PFP發行數量大多固定,地板價在熊市期間上漲受阻,意味著BendDAO協議整體服務的市場存量有限,即使競爭情況在短期內不會惡化,BendDAO也不得不從創新功能和開發新業務角度拓展協議。藍籌NFT市場容量存在天花板,這或將是BendDAO協議的又一阻力。

賽道競爭加劇

NFT-Fi協議層出不窮,借貸賽道同質化競爭日趨激烈。就當前市場競爭格局來看,NFT借貸協議差異化競爭趨勢明顯,點對點協議、點對池協議、混合式協議、中心化平台等為不同用戶提供了解決方案,競爭日趨激烈。例如近期上線的混合式借貸Sodium以其上升遞增的借貸利率受到不少NFT用戶及圖圈外用戶的關注,JPEG'd等主流借貸協議不斷更新產品,新增pETH借貸選擇,增加質押收益吸引更多用戶。隨著賽道新進參與者增加,現存協議不斷改進優化產品,BendDAO未來將面臨更激烈的競爭形勢。

業務集中度高

貸款金額的用戶集中度高,存在業務增長壓力。截至2022年11月7日,BendDAO協議TVL為71,509.95ETH,貸款總金額為14,686 ETH,累計貸款額73,621ETH。然而,累計貸款金額中,Franklinisbored使用貸款約21%左右,其餘大部分單個用戶的貸款金額僅佔2%左右。 Franklinisbored作為NFT專業用戶為BendDAO提供了不少業務,但在市場中畢竟為少數。若長期賽道競爭加劇,其他借貸協議對於專業玩家的吸引力增加,BendDAO流失重要客戶會對協議未來業務增長帶來壓力。

來源:Dune Analytics(@cgq0123),Mint Ventures整理

清算機制風險

BendDAO的清算機制一直是用戶討論改進的模塊。此前的流動性危機時,由於NFT市場下行,眾多抵押物進入清算狀態,但是無人參與競拍,這導致協議積累了較多的“壞賬”,好在之後藍籌NFT地板價回升,協議參數修改後借貸利率提升刺激了存款,貸款人積極償還貸款,移除了清算起拍價必須大於95%地板價的規則,極大激勵了套利者參與競拍。

從本質上來說,BendDAO的清算機制採用拍賣方式將風險從協議轉移給競拍者,沒有競拍者的時候,協議本身承擔了更多的壞賬風險。為避免“壞賬”的燙手山芋在未來市場下行時再次給協議帶來流動性危機,社區成員提出建立再DAO國庫下建立“不良貸款投資基金”,以8折價格購買健康因子小於0.8的抵押物,之後再擇機將其出售獲利。該提議本質上將壞賬風險從協議轉移到了國庫子基金,當拍賣機制失效時,國庫子基金承擔最後兜底的責任。目前該提議尚在討論階段,最後落地方案還有待觀察其對協議的影響。

2022年11月15日前後,地板價下跌觸發了許多BAYC抵押物的清算拍賣。由於清算拍賣以貸款者負債為起拍價,BendDAO拍賣池中的抵押物存在較大套利空間,吸引了不少NFT Flippers參與競拍。但由於地板價與貸款者負債之間存在一定價格空間(如下圖所示,正在競拍的BAYC抵押物的Floor Price及Latest Bid之間價差較大),Flippers的套利行為可能會進一步拉低地板價,造成更多抵押物的清算拍賣,在藍籌NFT風險在協議的清算機制下被放大。

來源:BendDAO

協議風險

參數模型風險

BendDAO作為藉貸協議並未像其他DeFi借貸協議一樣使用第三方機構服務,對參數模型進行風險評估,主要依賴於自身團隊對參數的壓力測試和對風險模型的把控,市場中缺少對NFT相關協議進行風險評估的服務機構是主要原因。

2022年8月BendDAO流動性危機發生後,社區發起提案對部分關鍵參數進行修改(包括清算線、拍賣時間、利率曲線等)。參數的調整幫助疏通積壓待清算的NFT,緩解市場的FUD情緒,但也使得NFT清算的情形更容易發生,拍賣時間縮短也導致部分用戶錯過還款時間窗口,NFT抵押物資產被拍走。可見參數的變化對協議的使用體驗產生較大影響。另一方面,參數設置的合理性主要依賴於BendDAO團隊自建的模型,沒有像Aave、Compound等借貸協議一樣採用第三方機構進行風險模型評估,也缺少對NFT抵押物資產質量的評估(如被盜NFT資產的實際價值評估),對於用戶和可以參與投票參數修改提案的veBend持有人來說,參數模型是一個“黑盒”,投票時主要依靠用戶端視角進行選擇,難以對風險模型的穩健性進行評估。

儘管如此,市場中開始逐步出現針對NFT相關協議進行風險建模的第三方服務機構。從論壇信息來看,BendDAO團隊與Cenit Finance團隊已經在相關方面開始進行溝通。

抵押資產“黑貨”問題

BendDAO對被偷盜的NFT抵押物資產持有開放態度,允許其當下持有者(偷盜者或偷盜者的下游購買者)進行抵押借貸及清算拍賣,且在平台上沒有標記提示該NFT為被盜資產。一方面,意外拍下NFT“黑貨”的買家獲得的NFT資產本身價值受損,不得不面對難以再次轉手的問題;另一方面,NFT“黑貨”也可能造成協議“不良資產”堆積,若一直無人參與競拍“黑貨”NFT,則會形成協議壞賬。儘管目前論壇中有關建立不良資產投資基金的方案,即該基金擬在特定條件下打折購入NFT再擇機賣出,但該提案暫時性將協議的損失打折“消化”的方案,本質上仍舊由協議國庫承擔了損失,若基金能在市場轉好時賣出NFT則可以對不良資產進行轉化,若市場長期低迷,則國庫承擔了不良資產的損失,協議不得不成為最後“接盤俠”。因此,BendDAO作為NFT抵押借貸“銀行”,若大量抵押物資產質量存在缺陷,而貸款仍按照賬面價值發放,積累過多低質量抵押物資產容易增加協議資產壞賬風險。提示參與競拍用戶注意相關風險。

估值計算

我們採用可比項目估值法對BendDAO進行估值,用P/F倍數(市值/協議費用)、P/S倍數(市值/協議收入)估值、P/TVL倍數(市值/總鎖倉價值)估值及P/Loan Value倍數(市值/貸款金額)估值方法,將BendDAO與DeFi借貸領域龍頭協議Aave、Compound,以及已發幣的NFT借貸協議Drops、JPEG'd進行比較。由於統計數據欠缺,未對JPEG'd和Drops的協議費用及收入進行統計和倍數計算。

從以上倍率來看,我們發現BendDAO在比較中的數值處於較低的估值區間,這與協議發展所處階段較早有關,也與NFT-Fi賽道整體估值水平較低有關。而未來估值上行的潛在推動力,更多在於越來越多的創業項目、新用戶、資金進入NFT,NFT擁有了更多的應用場景,成為了更多資產的價值載體。只有NFT資產持續擴類、擴容,NFT-Fi作為NFT的金融服務才能保持業務的長期增長,BendDAO作為NFT-Fi領域的領頭羊之一,其協議價值才有望被市場進一步發現。

參考內容及致謝

參考內容

《 NFTFi 深度解析——從當前市場,看未來NFTFi 的發展》- Cobo Ventures

《BendDAO投研報告》 – 頭等倉報告

《Half-Year Report 2022》 – Binance Research

《State of Crypto 2022》 – A16Z

《Road to Financialization of NFTs》 – Ishanee Nagpurkar at IOSG

《Digital Asset 2022 Outlook》 – The Block Research

《The 2021 NFT Market Report》 – Chainalysis

《NFT煉金術:定價Pricing 101》 – IOSG

@alexgedevani 對250個NFT項目的整理Tweet – Twitter@alexgedevani

@0xminion 關於NFT-Fi Ecosystem的Tweet – Twitter@0xminion

《以NFT 為抵押品的借貸協議模式探討》 – The SeeDAO

BendDAO官網、 BendDAO Documentation等官方資料

Dune Analytics (@developerbend)

對話BendDAO 聯合創始人:關於流動性危機,我們的回顧與反思– 鏈捕手

數讀NFT借貸市場:累計總借款規模4.6億美元,獨立地址數超2萬個– PANews

感謝BendDAO團隊對相關事實的糾正以及行業觀點交流,感謝@cqg0123建立關於BendDAO數的Dune Analytics看板,對本研報撰寫提供許多數據支持!