借貸一直是DeFi的重要組成部分。根據其運行機制,可以大致分為兩類,一類是抵押借貸(Lending),即抵押資產借出資產,另一類是抵押鑄幣(CDP),即抵押資產鑄造穩定幣。早前,CDP的代表協議Maker DAO一直在DeFi市場中充當“央行”的角色,後來,Lending的代表協議Compound率先發行治理代幣,直接點燃了“DeFi Summer”。可以說,借貸對盤活市場流動性,推動DeFi發展起著至關重要的作用。

如今,急需加強流動性的NFT市場也迎來了多個借貸項目,這些項目使得NFT可以成為抵押資產借出其他資產。其意義不言而喻,除了促進NFT本身的流動性以外,NFT借貸還有機會將NFT與廣泛的DeFi市場相聯繫以獲得更大的流動性。因此,在發展初期對NFT借貸進行觀察就顯得十分重要。

NFT借貸的發展現狀如何?用戶和借貸資產規模分別有多大?借貸成本有多高? PANews旗下數據新聞專欄PAData分析了NFTfi、Bend DAO、Arcade、JPEGD、DROPS和Pine這6大借貸平台截至9月底的數據後發現:

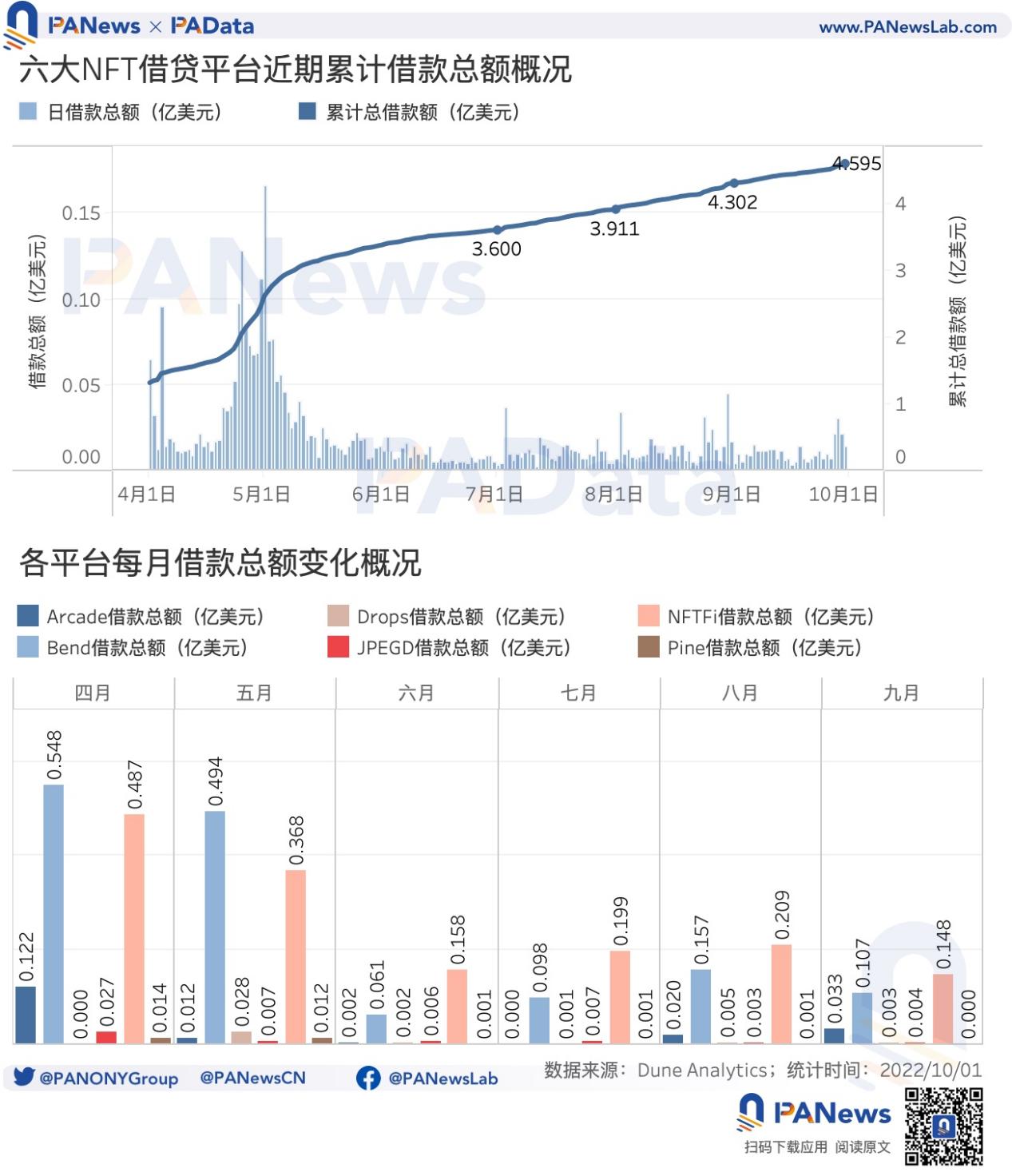

- 6大NFT借貸平台的累計借款總額達到了4.595億美元,9月的增幅為6.81%,三季度的增幅27.64%。 9月末出現短期活躍期。 NFTfi和Bend是藉款規模最大的兩個平台。與DeFi借貸相比,NFT當前的累計借貸規模大約是DeFi的1.14%。

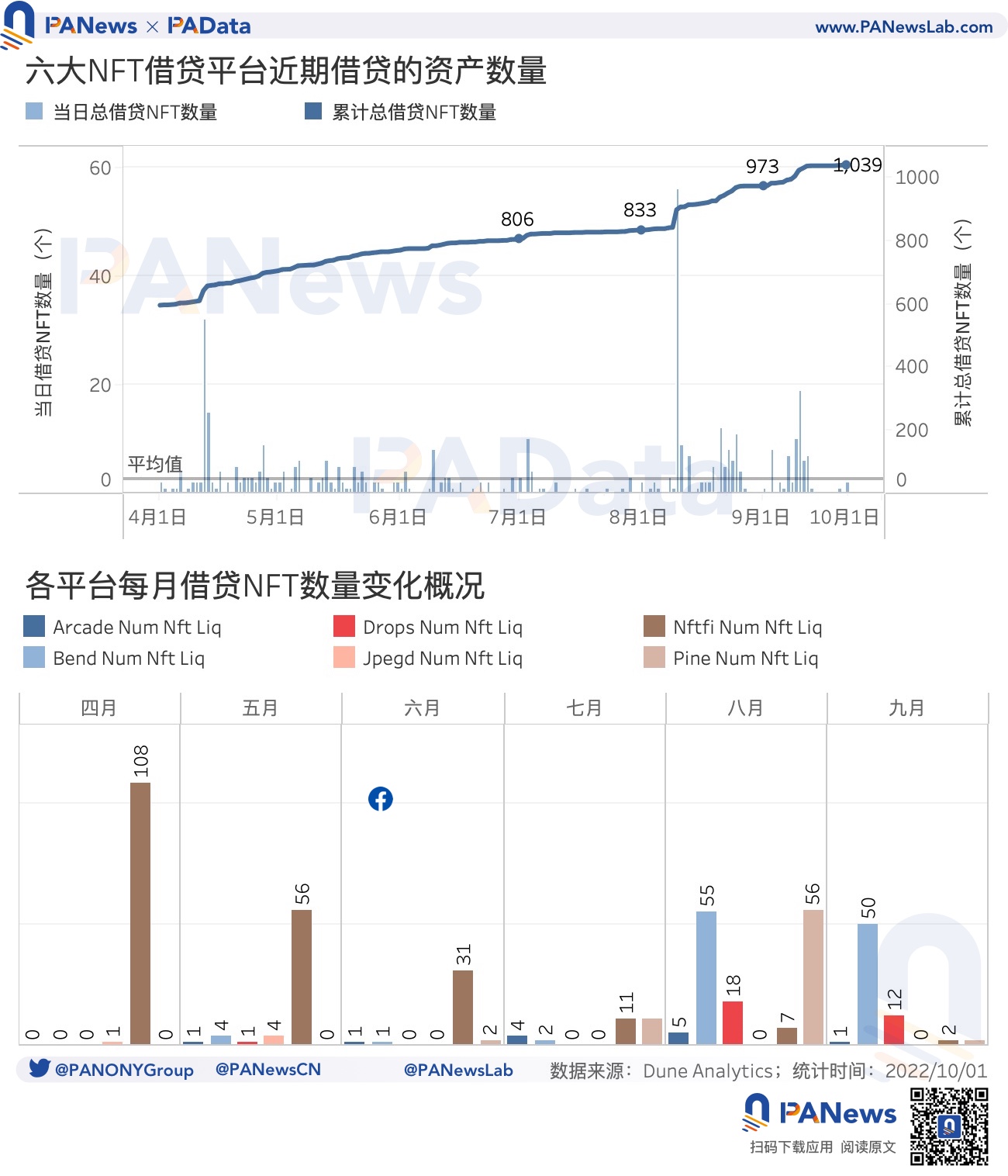

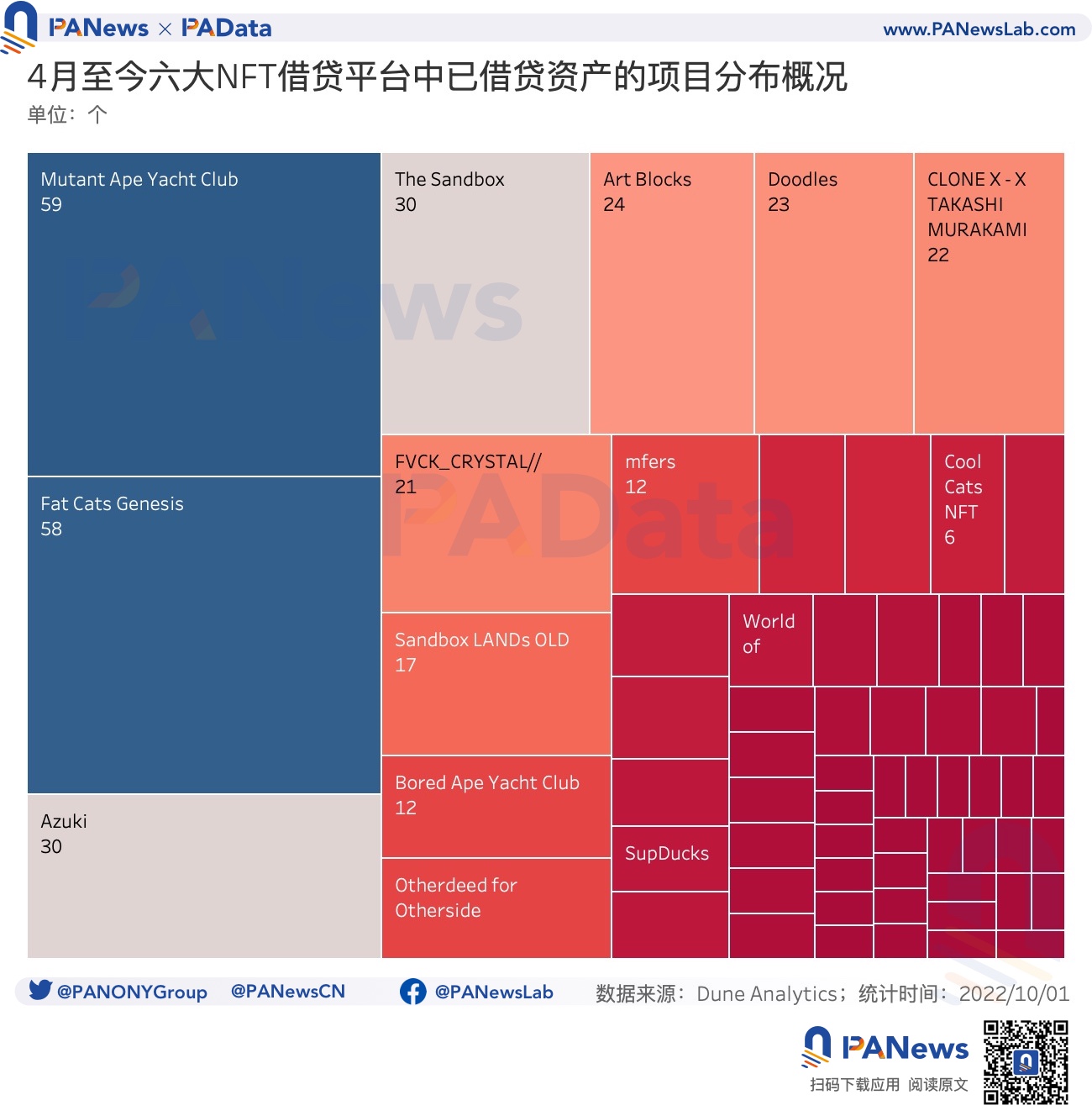

- 6大NFT借貸平台的累計借貸NFT數量達到了1039個,9月增長了6.78%,三季度增長了28.90%。 4月至今的日均新增借貸NFT約為2.64個。 Mutant Ape Yacht Club、Fat Cats Genesis、Azuki和The Sandbox也是比較主要的NFT來源。

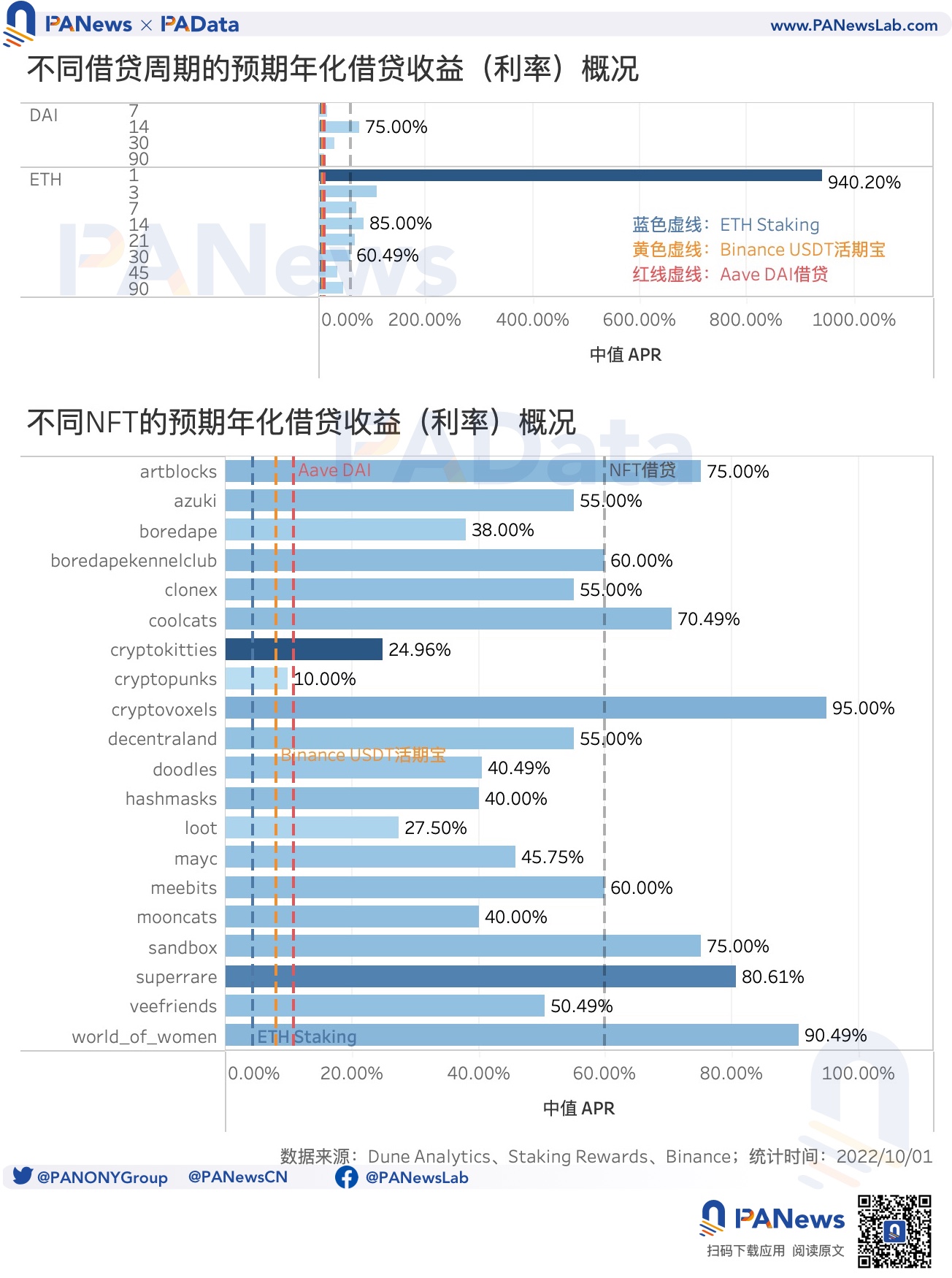

- 今年NFTfi上已發生的3916筆借貸交易的平均預期年化借款利率/收益為60%。高於ETH流動性質押服務4.35%的預期年化收益,高於Binance提供的USDT活期理財8%的預期年化收益,也高於Aave借貸DAI 10.83%的預期年化利率/收益。

- 但NFT借貸受到不同借款資產、不同借款週期和不同抵押資產的影響。總的來說,借貸ETH的利率/收益高於借貸DAI的,借貸週期短的利率/收益高於借貸週期長的。一些二級市場中交易價格較高的知名項目在藉貸市場中的預期預期年化利率/收益都低於整體均值,比如Bored Ape Yacht Club、Doodles、Mutant Ape Yacht Club。

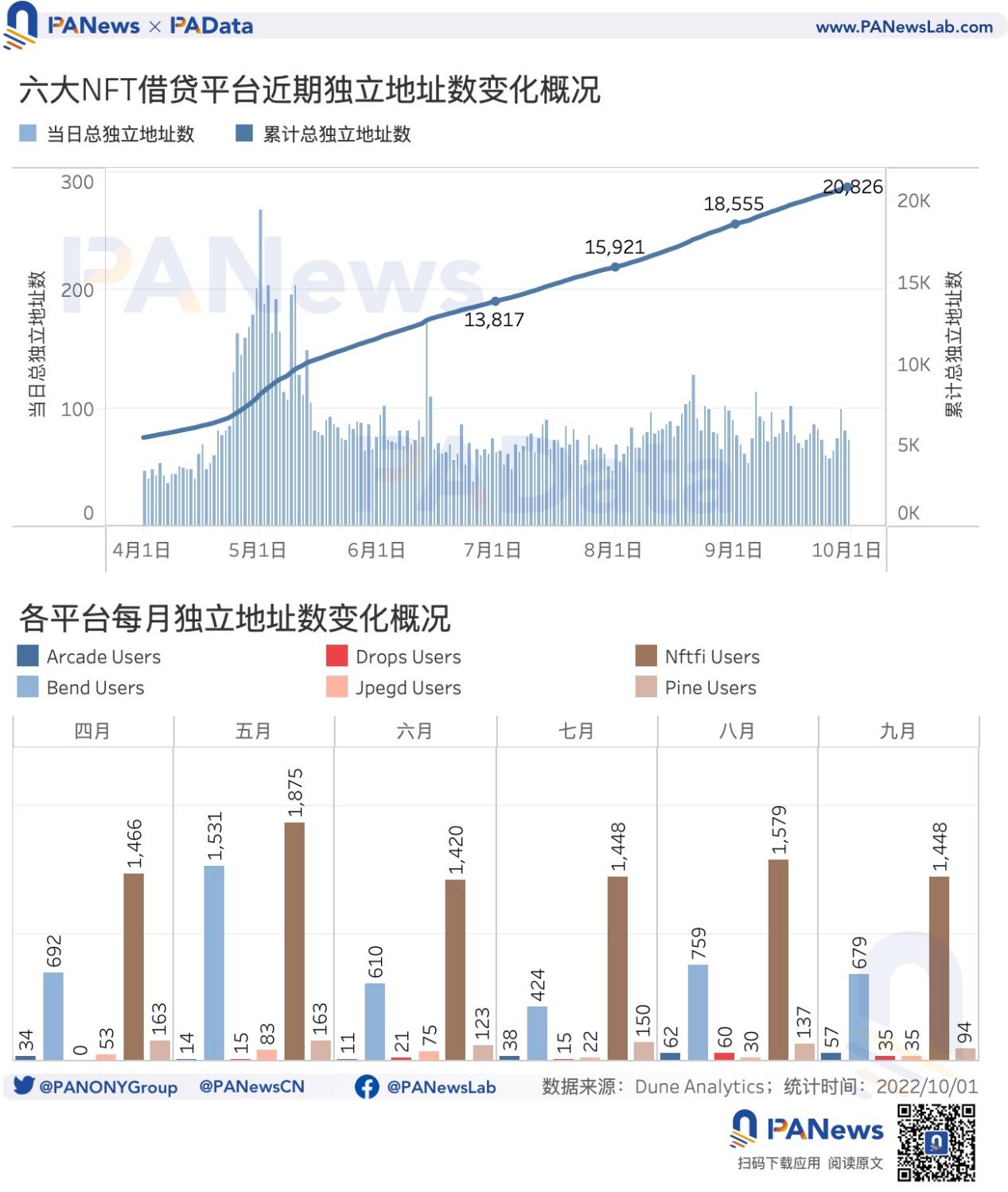

- 6大NFT借貸平台的累計獨立地址數量已經達到了20826個,9月增長了12.24%,三季度增長了50.73%。 4月以來至今日均新增獨立地址總數約為84個。

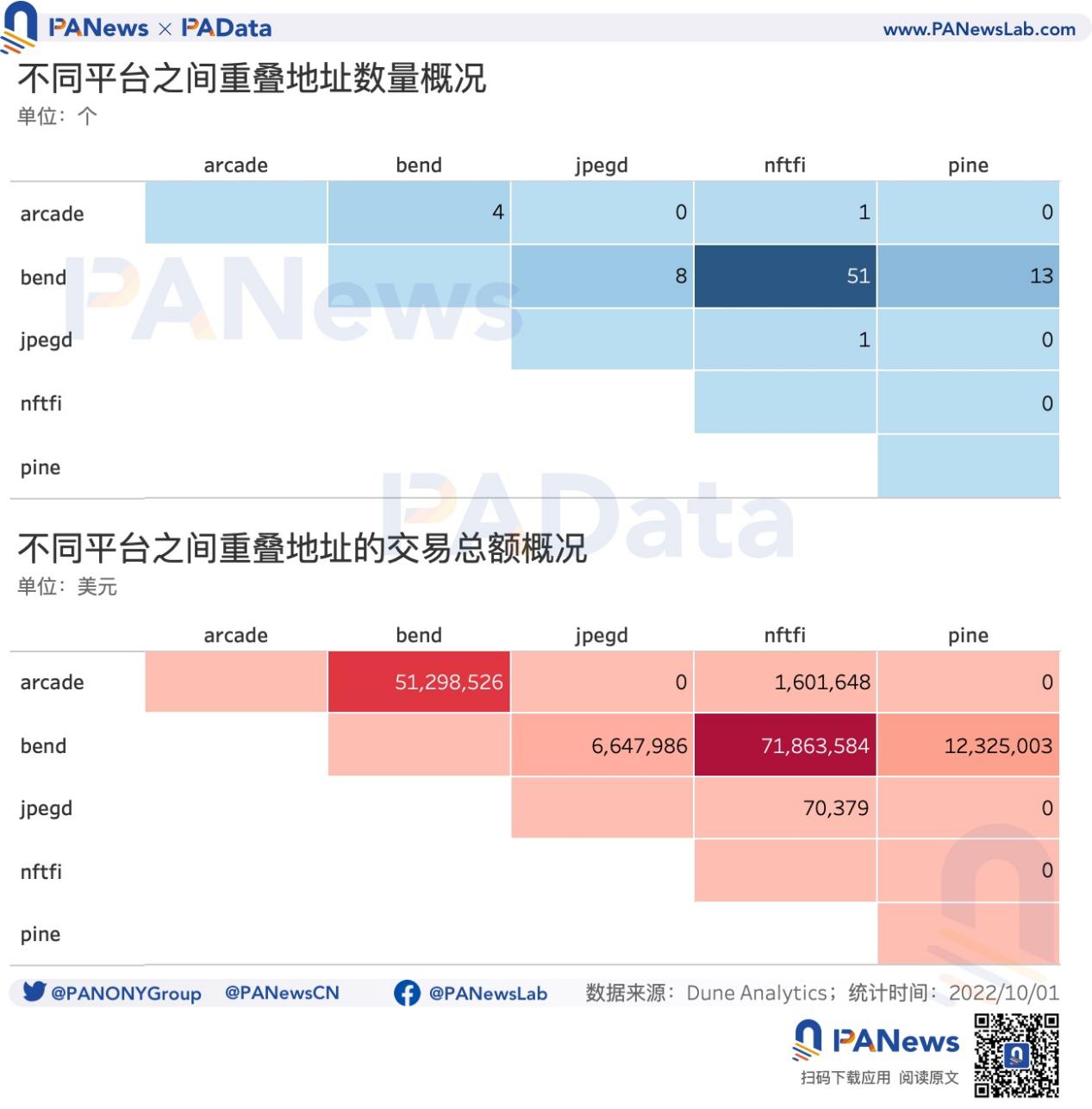

- 6個NFT借貸平台之間有一些重疊用戶,其中NFTfi和Bend之間的重疊地址有51個。

累計總借款規模約4.6億美元,已借貸NFT數超1000個

截至9月30日,6大NFT借貸平台的累計借款總額達到了4.595億美元,9月的增幅為6.81%,三季度的增幅則達到了27.64%。從每日借款總額的變化來看,NFT借貸平台在5月初曾迎來集中快速增長期,但此後每日借款額保持了日均100萬美元左右的相對穩定的規模,而累計借款總額也保持了平穩增長態勢。值得關注的是,9月末,每日借款總額出現一個連續3天超過200萬美元的短期活躍期,這還是5月初後的首次。

當前,NFTfi是藉款規模最大的一個平台,9月的借款總額約為1480萬美元,佔比約為50%,其次是Bend,9月的借款總額約為1070萬美元,佔比約為36% 。但自4月以來,各個平台每月的借款總額排序也有一些交替。在4月和5月,Bend是藉款規模最大的平台,月借款總額在5000萬左右,6月以後,NFTfi則成為藉款規模最大的平台,月借款規模保持在1500-2000萬左右。除此之外,其他4個平台之間的借款規模都還尚小,大多月借款額不足百萬美元。但比較值得關注的是Arcade,其借款總額9月環比增長了65%,且與NFTfi和Bend的差距分別環比縮小了40%和46%。

不過,若將現在的NFT借貸與DeFi借貸相比,則仍然是一個規模很小的細分領域。根據Dune Analytics(@drethereum / Lending Analysis)的數據,截至9月30日,Aave、Compound、MakerDAO和IronBank的累計借款總額約為402.6億美元,大約是同期6個NFT借貸平台累計借款總額的87倍。

從流動性來看,截至9月22日,6大NFT借貸平台的累計借貸(已還款)NFT數量達到了1039個,9月增長了6.78%,三季度增長了28.90%。 4月至今的日均新增借貸(已還款)NFT約為2.64個。並且,新增借貸資產的日分佈表現出鋸齒狀的形態,即藉貸資產的增量通常不具有階段持續性,而是在幾天內快速增加,然後又快速跌落。

本月,新增借貸(已還款)NFT最多的平台是Bend,達到了50個,其次是Drops,新增了12個。從趨勢來看,在4月至7月,每月新增借貸(已還款)NFT數量最多的都是NFTfi,最高一度月新增108個,但同期其他平台的流動性幾乎沒有變化。 8月至9月,除了NFTfi以外的各個平台的流動性則都有所增加。從數據上看,NFT借貸市場每月的新增流動性規模是基本穩定的,但不同平台能分得的蛋糕大小卻不一樣,對各個平台而言,這更像是存量博弈遊戲。

借貸市場上的NFT主要來自哪些項目呢?根據統計,今年4月至今,Mutant Ape Yacht Club和Fat Cats Genesis是最主要的借貸資產(已還款)來源,分別共有59個和58個NFT已經被借貸(已還款)。其次,Azuki和The Sandbox也是比較主要的來源,分別各有30個NFT已經被借貸(已還款)。另外,Art Blocks、Doodles、CLONEX-X-TAKASHI MURAKAMI、FVCK_CRYSTAL也各有超過20個NFT已經被借貸(已還款)。 Sandbox LANDs OLD、Bored Ape Yacht Club和Otherdeed for Otherside也有超過10個NFT已經被借貸(已還款)。其他NFT項目中被借貸的資產數量都不多。

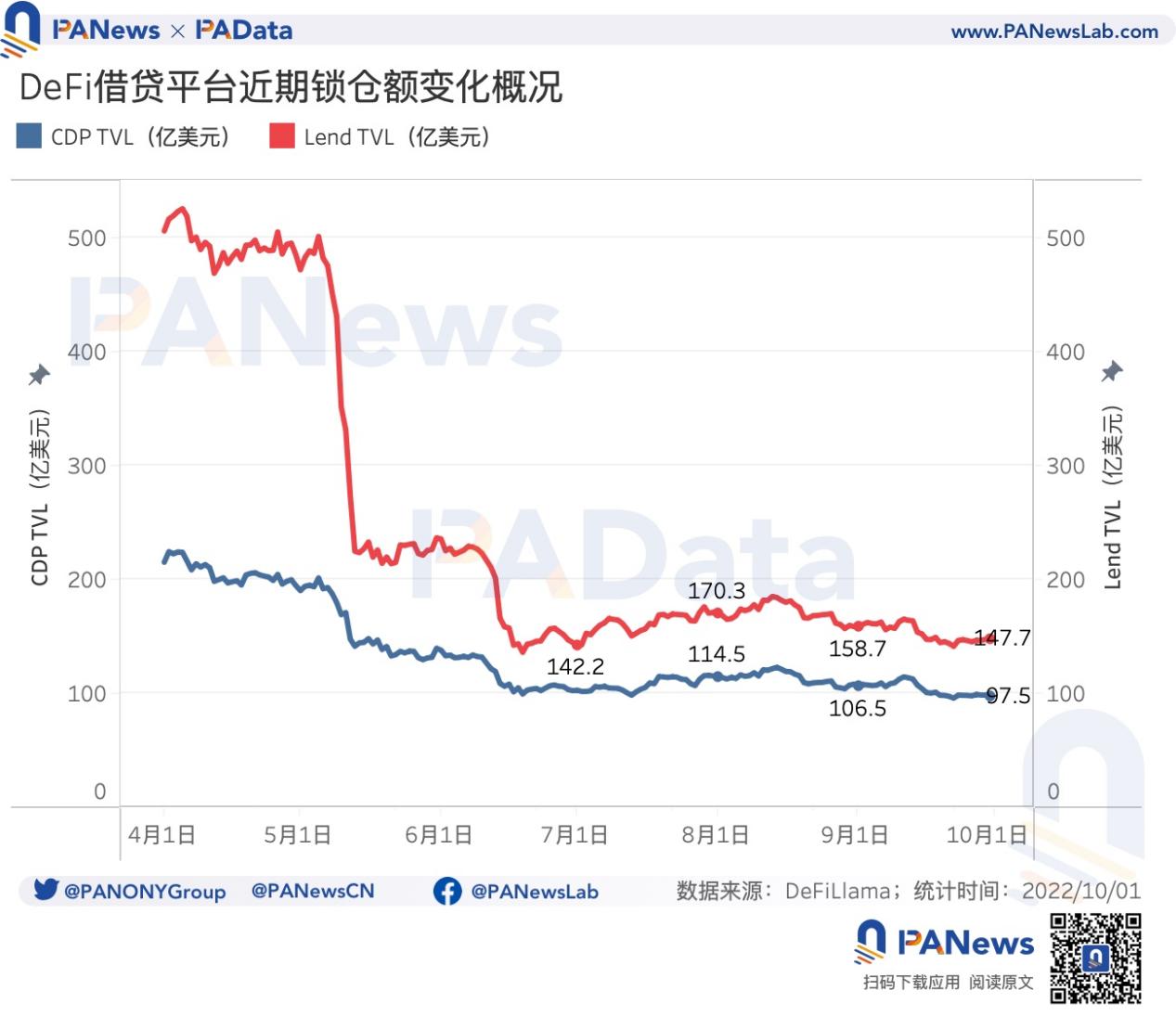

不過與借款規模一樣,NFT借貸市場的流動性規模較DeFi借貸市場來說也很小。目前,Bend官網顯示的活躍抵押品共960個NFT,按照其在NFT借貸市場中的份額(以藉款額佔比來表示)來估算,6個平台的活躍抵押品數量大約可能為2400個,按照NonFungible給出的最近一個月平均每個NFT的成交價為391美元來估算,6個平台的流動性只相當於93.84萬美元。而Lending和CDP在9月30日時的鎖倉量分別有147.7億美元和97.5億美元。如果同樣按照成交均價估計,那麼NFT借貸的流動性規模要達到Lending的鎖倉規模,則可藉貸的NFT數量至少需要達到3700萬個。

但是,需要指出的是,NFT的交易缺少一套客觀的定價機制,NFT借貸的模式通常是點對點的交易,只要藉款雙方能就一個NFT達成一定價值共識,理論上借款規模可以是任意的,因此按照市場成交均價來估算流動性只有十分有限的參考意義,不過,無論按照什麼價格估計NFT借貸的流動性,其當前可藉貸資產規模的有限性決定了整體流動性的規模較DeFi更小。

NFTfi今年平均借貸預期年化利率約60%,30天借貸期最常見

抵押NFT的借貸利率有多少?或者將資金借給NFT抵押者的年化收益有多少?以目前最大的NFT借貸平台NFTfi為例,今年已完成的3916筆借貸交易中,有2660筆交易的借貸週期為30天,佔比約為68%,另外有543筆交易的借貸週期為14天,538筆交易的借貸週期為90天,佔比分別都約為14%。從借款週期來看,30天是主流週期。從資產來看,3204筆交易的借款ETH,712筆交易的借款為DAI,佔比基本大約是二八開。

3916筆借貸交易的平均(中位數,下同)預期年化借款利率/收益為60%。但不同借款資產、不同借款週期和不同抵押資產的預期年化利率/收益均有不同。首先,從不同借款資產和不同借款週期來看,通常而言,同樣的借款週期,借貸ETH的平均預期年化利率/收益要高於借貸DAI的,比如同樣借貸30天,借貸DAI的平均預期年化利率/收益約為29.44%,借貸ETH的則約為60.49%。而同樣的借款資產,借款週期越短,平均預期年化利率/收益越高,比如同樣借貸ETH,7天的平均預期年化利率/收益約為70%,90天的約為45%。

其次,從不同抵押資產來看,平均預期年化利率/收益最高的是Crypto Voxels和World of Women,分別達到了95%和91%。另外,超過整體平均水平的項目還有Art Blocks、Cool Cats、The Sandbox和SuperRare。相反,一些二級市場中交易價格較高的知名項目在藉貸市場中的預期預期年化利率/收益都低於整體均值。比如Bored Ape Yacht Club只有38%、Doodles只有41%、Mutant Ape Yacht Club只有46%、Cryptopunks只有10%。

NFT借貸的預期年化借款利率/收益在市場中處於較高的水平。從橫向比較來看,根據Staking Rewards顯示的ETH流動性質押服務的預期年化收益約為4.35%,Binance提供的USDT活期理財的預期年化收益約為8%,Aave借貸DAI的預期年化利率/收益約為10.83%,而今年NFT借貸的平均預期年化利率/收益則有60%。總的來說, NFT的借貸成本比較高,同時,向NFT提供借貸資金(放貸)的收益也比較高。

累計獨立地址數超2萬,NFTfi和BendDAO重疊用戶較多

截至9月30日,6大NFT借貸平台的累計獨立地址數量已經達到了20826個,9月增長了12.24%,三季度增長了50.73%。 4月以來至今日均新增獨立地址總數約為84個,三季度日均新增獨立地址總數約為77個,總體上除了5月初以外,其他時間的日均新增獨立地址數量都基本保持穩定。與DeFi借貸的用戶規模相比,NFT借貸的獨立地址數量還很少。根據Dune Analytics(@rchen8 / DeFi users over time)的統計,Aave、Maker DAO和Compound三個DeFi借貸平台當前的地址總數大約是543454個,是NFT借貸平台的26倍左右。

從不同平台來看,9月,新增獨立地址數量最多的是NFTfi,達到了1448個,其次是Bend,達到了679個,其他四個平台的新增數量都不足100個。這一格局在過去半年內基本沒有變化。 4月至9月期間,NFTfi每月新增獨立地址數量都超過了1400個,最高一度超過1800個。其次,Bend每月新增獨立地址數量基本都在600個以上,最高一度超過了1500個。而其他四個平台每月新增獨立地址數量遠遠少於這兩個平台,其中只有Pine的月新增獨立地址數量超過100個。

目前,6個NFT借貸平台有一些重疊用戶,這也為NFT的可組合性提供了一些想像空間。根據統計,目前使用過3個平台的地址只有2個,使用過2個平台的地址有72個。其中,NFTfi和Bend之間的重疊地址有51個,這些地址的累計交易超過了7100萬美元。其次,Pine和Bend之間也存在比較強的聯繫,重疊地址有13個,累計交易超過了1200萬美元。另外,Bend和Arcade、Bend和JPEGD之間也存在一定的聯繫,但相較而言,聯繫不強。總的來說,Bend是這6個NFT借貸平台的交匯中心,其他平台都不同程度與之有聯繫。