簡介

穩定幣在加密產業中佔據至關重要的地位。截至2024年7月25日,穩定幣市值約1,650億美元,佔整個加密貨幣市場2.417兆美元近7%的份額。其中穩定幣龍頭Tether (USDT)目前是市值第三大的加密貨幣,僅次於比特幣和以太幣。

本文將深入探討穩定幣,包括定義、分類及穩定幣在數位貨幣領域中的重要角色。我們將透過Ethena USDe的案例研究,探討其運作機制、潛在風險以及USDe能否被視為「升級版」的Luna。

定義:什麼是穩定幣?

根據金融穩定委員會(Financial Stability Board)和國際清算銀行(Bank for International Settlements)的定義,穩定幣是「一種旨在相對於特定資產或一組資產保持穩定價值的加密貨幣」("a cryptocurrency that aims to maintain a stable value relative to a specified asset, or a pool or basket of assets")。通常情況下,穩定幣是與以美元為代表的法定貨幣掛鉤。

動機:我們為什麼需要穩定幣?

市場不乏對穩定幣的討論。但首要問題是:我們為什麼需要穩定幣?

- 與傳統資產相比

首先,在Web3大規模應用的脈絡下,數位資產比傳統資產提供了更便捷的可交易性。穩定幣作為價值穩定的交換媒介促進日常交易,同時也能夠實現快速且低成本的跨境支付,避免了傳統銀行系統的處理延遲和高額費用。

- 與其他加密貨幣相比

其次,穩定幣有助於減少價值波動帶來的影響。由於BTC或ETH等主流加密貨幣具有與生俱來的價值波動性,它們並不適合作為穩定幣。在市場波動時期,穩定幣提供了獨特的價值穩定性,充當了價值保全的避風港。

分類:穩定幣如何保持「穩定」?

- 抵押穩定幣

抵押穩定幣完全由其他資產支持,確保其價值由其他形式的抵押物支撐。假設這些抵押物管理得當並具有可行的贖回機制,由於潛在的套利機會,這類穩定幣的價值不太可能跌破其抵押資產的價值。典型的抵押穩定幣包括:

- 法幣抵押穩定幣:由法定貨幣儲備支持,如美元。典型的例子包括Tether USD (USDT)和USD Coin (USDC),它們是市值前兩大的穩定幣。截至2024年7月,它們的市值總和占穩定幣總市值的90%以上。

- 商品抵押穩定幣:由商品儲備支持,如黃金或其他現實世界的資產。一個典型的例子是Tether Gold (XAUt),它使用黃金作為抵押物。

- 加密貨幣抵押穩定幣:由其他加密貨幣儲備支持,如BTC或ETH。一個典型的例子是由MakerDAO開發的DAI,它使用ETH和其他被批准的以太坊資產作為抵押。

- 演算法穩定幣

演算法穩定幣透過演算法確保抵押物的安全性,或調整市場流通(供需狀態)來保持穩定。典型的方法包括:

- 清算:為了確保所有未償還的穩定幣債務的價值始終得到完全抵押,一些穩定幣採用清算機制,即透過拍賣清算價值低於其對應發行的穩定幣的風險抵押物。此機制通常還包括初始的超額抵押(例如150%的比例),為抵押物和對應穩定幣的價值之間提供緩衝。典型的例子包括目前最大的演算法穩定幣DAI。

- 銷毀和鑄造:此方法在假設總需求保持不變的情況下,透過銷毀現有代幣以減少總供應量,或鑄造新代幣以增加總供應量。假設穩定幣從目標價格1美元跌至0.9美元,演算法將自動銷毀一部分代幣以引入更多稀缺性,導致流通量減少,從而推高穩定幣的價格。典型的例子包括TerraUSD (UST),它利用內建的固定匯率兌換機制,透過銷毀和鑄造為用戶創造潛在的套利機會;然而,在市場大規模下跌期間,該協議並未能保持穩定,從而造成了超過400億美元的損失,這是Web3史上最大的損失。

- 調整借貸利率:此方法在假設人們通常是逐利的情況下,透過提高或降低中央借貸利率來控制穩定幣在「借貸收益框架」內的供應量(本質上是為穩定幣持有者提供潛在的收益機會)。假設穩定幣從目標價1美元跌至0.9美元,演算法將自動提高借貸利率,吸引(即鎖定)更多流通量,從而推高穩定幣的價格。典型的例子包括Beanstalk (BEAN),它透過調整可貸款金額(稱為Soil)來管理BEAN的流通。

注意

值得注意的是,這些分類方法並不是互斥的。穩定幣可以同時實施多種機制來維持穩定。例如,DAI既由加密貨幣抵押物支持,同時也採用演算法調整(即清算)。這種策略的組合可以利用多種機制的優勢來減輕潛在的弱點,從而增強穩定幣的整體穩定性和可靠性。

安全風險及解決方案

抵押物透明度

對於法定貨幣或商品抵押的穩定幣,用戶可能會懷疑抵押物是否安全保存並隨時可供贖回。許多穩定幣透過將抵押物託管在第三方託管人處(如銀行)、進行定期審計以及發布儲備證明報告來解決此問題。這些措施可以增強抵押管理的透明度,從而在一定程度上減輕公眾的懷疑。

抵押物價值波動

對於加密貨幣抵押穩定幣,其基礎資產相較於法定貨幣或商品的波動性更大,而抵押物價值的大幅波動可能導致意外的抵押物價值缺口。為了解決這個問題,許多穩定幣實施超額抵押和清算機制,以減輕抵押物價值波動造成的潛在負面影響。超額抵押在某種程度上確保了在市場波動期間,抵押物的價值能夠保持在安全範圍內,因為加密貨幣儲備的初始價值超過了發行的穩定幣的價值;清算機制則允許其他用戶清算不足以充分抵押的穩定幣,從而維持穩定幣價值穩定。

智能合約漏洞

穩定幣,尤其是演算法穩定幣,依賴複雜的智能合約來實現其穩定機制。然而,這些智能合約也可能引入程式碼層面的新風險,例如重入攻擊、邏輯錯誤或治理漏洞等。因此,嚴格的安全審計和持續的安全監控對於確保這些協議的安全性和可靠性至關重要。

市場波動

穩定幣及與穩定幣相關代幣的急劇波動(如在短時間內的突然崩盤)會削弱大眾對穩定幣的信任,並影響穩定幣價值穩定。在快速變化的市場環境下(如黑天鵝事件期間),原先設計的穩定機制可能無法迅速回應和調整,導致大幅度的價格偏離。在高需求或恐慌情境下,自動做市商(AMM)設計也可能導致交易所流動性池中的穩定幣流動性短缺,進一步加劇價格波動。流動性不足的市場尤其容易受到操縱。此外,穩定幣依賴預言機來確定外部價格(如美元或以太幣),不正確的預言機數據可能導致穩定幣定價錯誤,從而產生一個新的攻擊面。

主流穩定幣

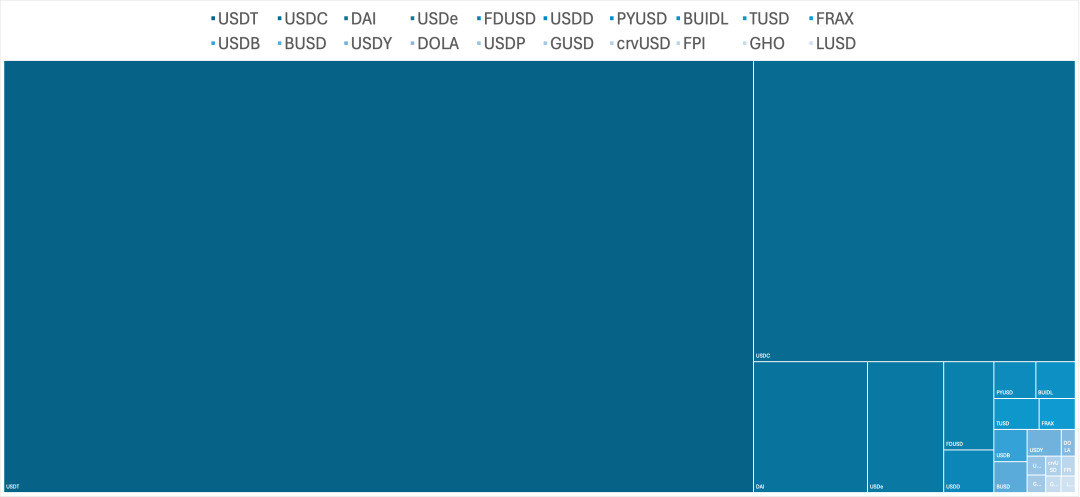

我們從DefiLlama中選擇了前20大穩定幣,這些穩定幣市值總和占穩定幣總市值的99%以上(截至2024年7月數據),如下圖所示。

圖1:市值前20的穩定幣;來源:DefiLlama

這些穩定幣的市值表現出高度集中,其中前5大穩定幣(即USDT、USDC、DAI、USDe和FDUSD)佔總市值的96%,前20大穩定幣佔總市值的99%。這顯示市場由少數關鍵玩家主導,與帕累託法則(Pareto Principle)一致。

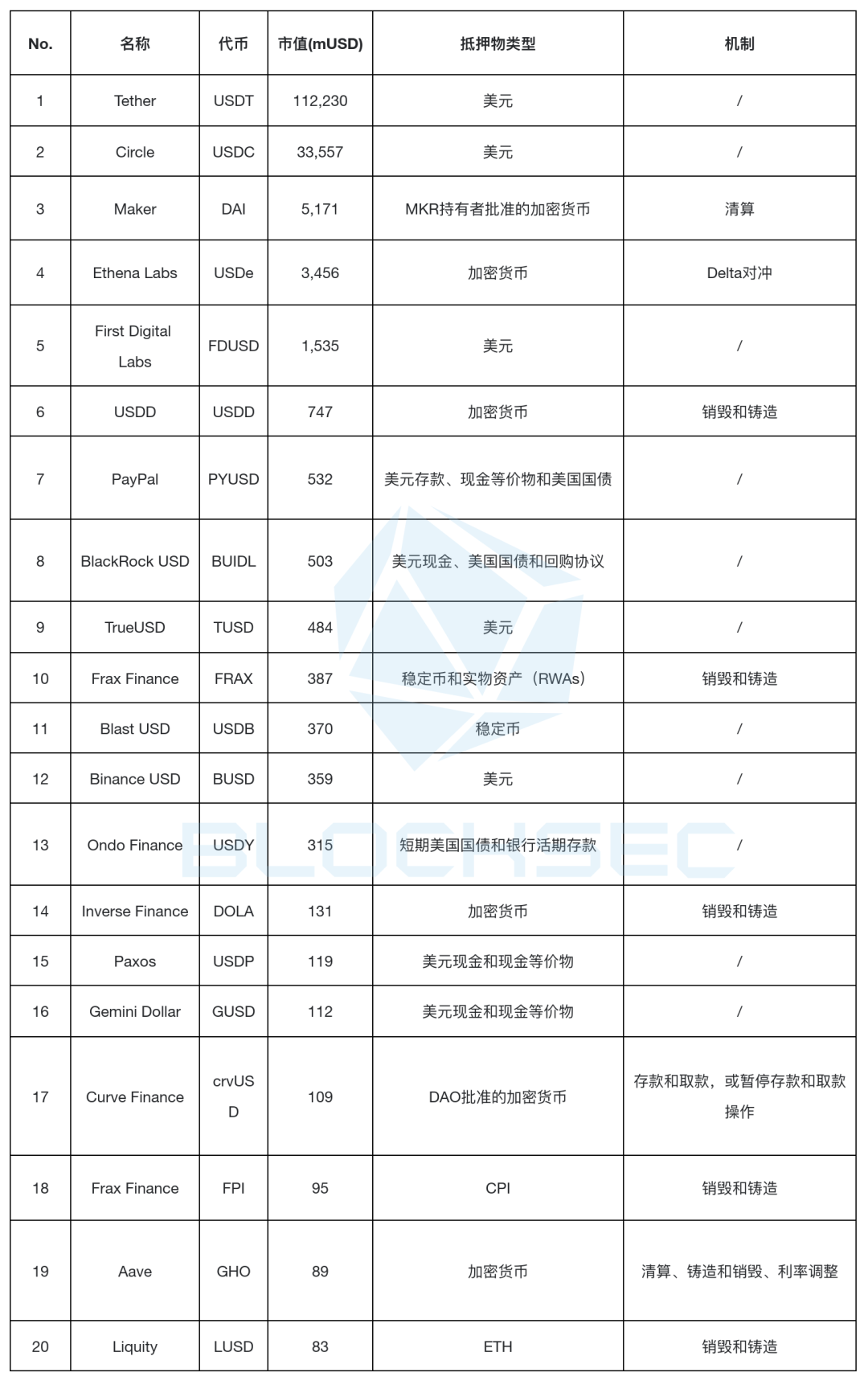

在前20大穩定幣中,所有穩定幣都由某些資產(如美元、美國國債或其他加密貨幣)抵押。此外,這些穩定幣中有9個也結合了演算法穩定機制,以調整流通供應或確保抵押物安全。

圖2:市值前20穩定幣的比較;來源:BlockSec

這一現象表明,儘管演算法穩定幣聲稱其穩定機制設計優秀,但用戶對完全抵押的穩定幣,特別是由法定貨幣支持的穩定幣,表現出明顯的偏好。正如Frax創始人Sam Kazemian所說:「如果你想建立一個非常大的穩定幣項目,你會希望它隨著規模的擴大變得更安全,而不是相反;當人們使用穩定幣時,人們也會希望它變得更安全。

案例研究:Ethena Labs - USDe

在過去的一年中,由Ethena Labs發行的USDe獲得了廣泛關注。截至2024年7月,根據DefiLlama的數據,它已成為市值第四大的穩定幣。本節將以USDe為案例研究,探討其設計原則和潛在風險。

設計原理

USDe可以被認為是基於中心化交易所(CEX)的穩定幣,其穩定機制目前主要依賴CEX的營運穩定性。具體來說,USDe使用主流加密貨幣作為抵押,並採用「delta對沖」策略來維持抵押資產的穩定性。

那什麼是「delta對沖」呢?我們可以透過以下範例來說明。如果使用1 ETH來鑄造USDe,那麼我們說穩定幣暴露於“1 ETH的正delta”,這意味著穩定幣價值對ETH現貨市場價格完全敏感。理想情況下,穩定幣的目標是使得這種敏感性最小化,即盡量保證“delta為0”,以更大程度上確保穩定性。為實現這一目標,Ethena透過在一個名義部位為1 ETH的永續合約上「做空」來進行delta對沖。這項策略中和了抵押物價值對市場波動的暴露。因此,無論ETH市場價格如何變化,抵押物的價值始終保持穩定。

另外,USDe的收益包括兩個主要部分:質押收益,即來自ETH質押的原生收益;以及來自delta對沖衍生品頭寸的收益。第二部分又進一步分為兩部分:1) 來自資金費率的收益,即CEX上多頭和空頭頭寸之間的定期支付;以及2) 來自基差利差的收益,即現貨市場與期貨合約之間的價格差異所產生的利潤。根據Ethena的歷史數據分析,這種收益組合在市場低迷時期(如Terra事件和FTX事件)仍保持正值。

安全風險

- 中心化風險

主要的安全問題源自於對CEX的依賴以進行delta對沖以及場外結算的託管方式。我們將這一問題稱為中心化風險。這種依賴關係創造了一個脆弱點,即一旦這些交易所無法正常運作——無論是由於營運問題還是銀行擠兌——都可能危及穩定幣的穩定性。儘管抵押物分佈在多個交易所,但超過90%的抵押物仍集中在三個主要交易所:Binance、OKX和Bybit。

- 市場風險

此外,市場風險也不容忽視。 USDe的收益機制可能會遇到持續為負的資金費率,這可能導致Ethena的收益設計中的某些部分變為負值。儘管歷史數據顯示這種負收益時期相對較短(少於兩週),但必須考慮未來可能出現的長期不利條件。因此,應始終準備充足的對策,例如充足的儲備資金,以應對這段困難時期。

結語

總而言之,穩定幣在市場波動中提供穩定性並促進交易,在加密貨幣生態系統中起著至關重要的作用。穩定幣的分類從法定貨幣抵押到像Ethena USDe這樣的演算法機制,再到像Ondo這樣的RWA支持的穩定幣,滿足了加密社區的各種需求,但也存在諸如抵押物透明度、價值波動和智能合約漏洞等風險。

隨著Ethena Labs繼續改進和創新USDe,一個關鍵問題浮現:USDe能否在市場波動中保持穩定,並避免遭遇類似Luna的崩盤? USDe的底層資產和經濟模型設計與Luna還是大相徑庭的,但也應該密切關注USDe能否真正保持穩定,並有可能在競爭激烈的穩定幣領域中佔據領先地位。

穩定幣龐大的市值和影響力讓我們不得不關注其安全風險,持續的安全審計和安全監控對於維持市場的穩定和信任不可或缺。