原創| Odaily星球日報

作者|Azuma

炒幣實在太難,山寨幣跌跌不休,PVP 屢戰屢敗,與其繼續執著,不如回頭是岸。

隨著市場操作難度的直線上升,越來越多的用戶開始將目光轉向於更可控的賺錢機會之上。為了回應這一訴求,Odaily星球日報決定開設《更適合懶人的U 本位理財攻略》欄目,本欄目將覆蓋當前市場上以穩定幣(及其衍生代幣)為主體的相對低風險(系統性風險永遠無法排除)收益策略,旨在幫助那些希望通過U 本理財來逐漸放大資金量的用戶尋找較為理想的機會。

本專欄暫定週更,若讀者回饋需求較高,後期也會發表BTC、ETH、SOL 本位的相關攻略。

說一個「熱」知識,最近20 年間(2004 年10 月15 日至2024 年10 月14 日),「股神」巴菲特的平均年化收益率約為10.96%,而在金融系統化、結構化仍處於早期的加密貨幣市場,每個普通人都可以很「簡單」地突破這一數字。

基礎利率(效率最低)

所謂基礎利率,暫定覆蓋主流CEX 的單幣理財方案,以及主流鏈上借貸、DEX LP、RWA 等DeFi 存款方案。

CEX 端

Binance :USDT 單幣理財(apy)暫報2.7% , 0 - 500 USDT 內有5% 額外加成;USDT 單幣理財暫報1.89% ,0 - 500 USDC 內有7% 額外加成;

OKX :USDT 單幣理財暫報2% ;USDC 單幣理財暫報2% ;

Bitget :USDT 單幣理財暫報4.12% , 0 - 500 USDT 內有8% 額外加成。

鏈上

以太坊

Aave:USDT 4.18% ;USDC 4.27% ;DAI 5.13% ;

Fluid:USDT 9.43% ;USDC 8.07% ;

Ethena:sUSDe 9% ;

Sky:sUSDS 8.75% ;

Solana

Kamino:USDT 4.72% %;USDC 6.53% ;PYUSD 6.56% ;USDS - USDC LP 11.24% ;

margin.fi:USDT 5.69% ;USDC 5.87% ;PYUSD 6.41% ;

Base

Aave:USDC 5.04% ;

Aerodrome:USDC - USDT LP 13.88% 。

Pendle 專區(核心策略)

目前想要放大穩定幣的收益率,基本繞不開結構化或是槓桿化產品,綜合考慮安全性及流動性狀況,Pendle 無疑就是最合適的道場。

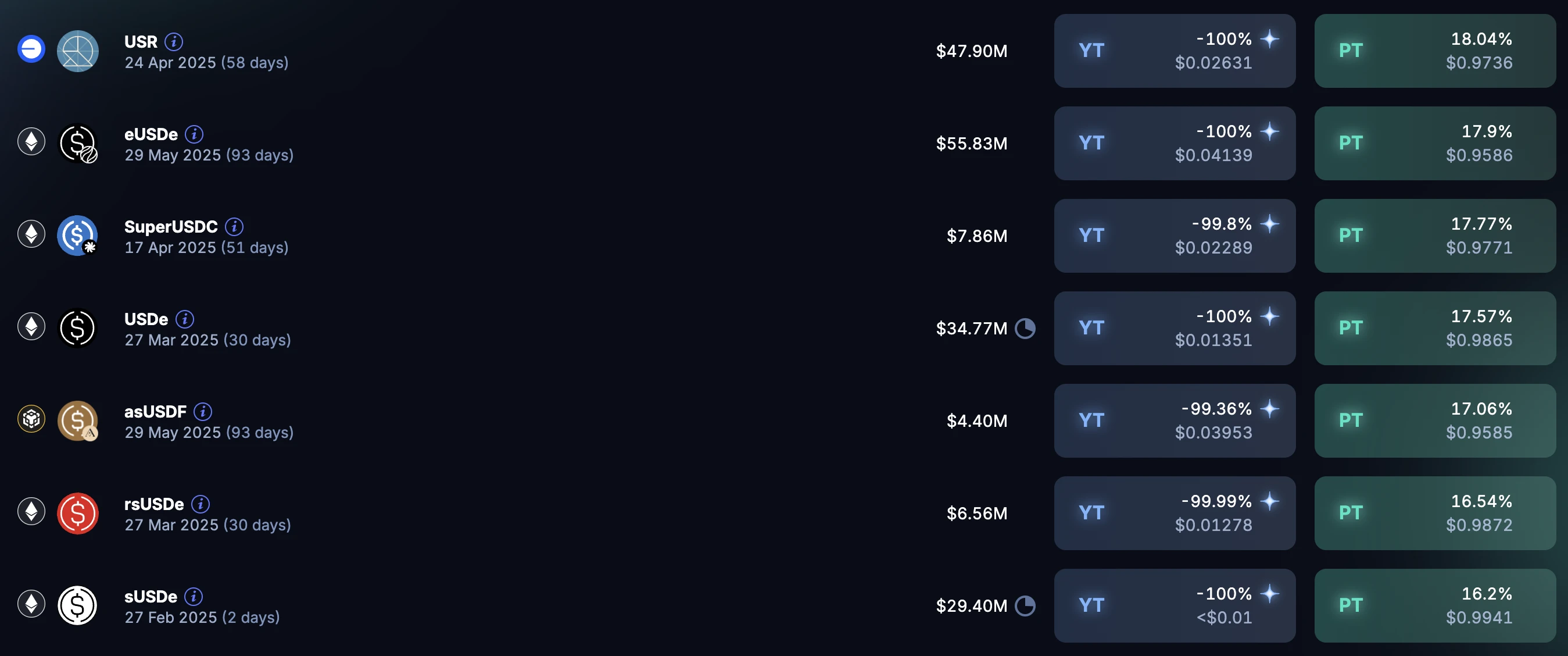

如上圖所示,Pendle 之上多個穩定幣的PT 收益均可達15% 甚至更高,大幅超出業界基礎利率水準。

近期較熱的池子是5 月29 日到期的eUSDe(Ethreal 的USDe 存款憑證)池,現價直接買入PT 對應apy 為17.9%,對應到期日的收益率約為4.56%。

你也可以選擇去該池的LP(eUSDe - eUSDe PT),對應收益率雖然會降至7.546%(有足額PENDLE 質押的話會增至9.09%),但可額外獲得1.6 倍的Ethreal 積分加成以及50 倍的Ethena Sats 積分加成—— 提前撤退至無常損失,但將有逐漸損失。

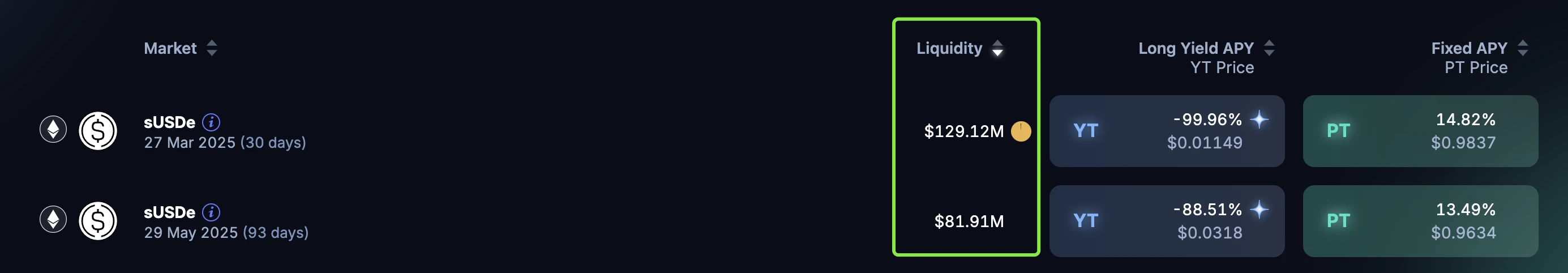

此外,「老牌金池」 sUSDe(Ethena,質押後的USDe)依舊大熱。 3 月27 日到期的池子現價直接買進PT 對應apy 為14.8%(到期日sUSDe 本位收益率1.21%),5 月29 日到期的池子現價直接買進PT 對應apy 為13.49%(到期日sUSDe 本位收益率3.44%),對應apy 為13.49%(到期日sUSDe 本來折

生態激勵(機會與波動並存)

這一部分主要涵蓋當下較為熱門的生態,尤其是那些正在以各種形式執行激勵計畫的生態。這些生態的普遍特徵是早期紙面收益率往往極高,但獎勵形式一般以生態代幣或生態內協議代幣為主,最終收益率與幣價表現掛鉤。

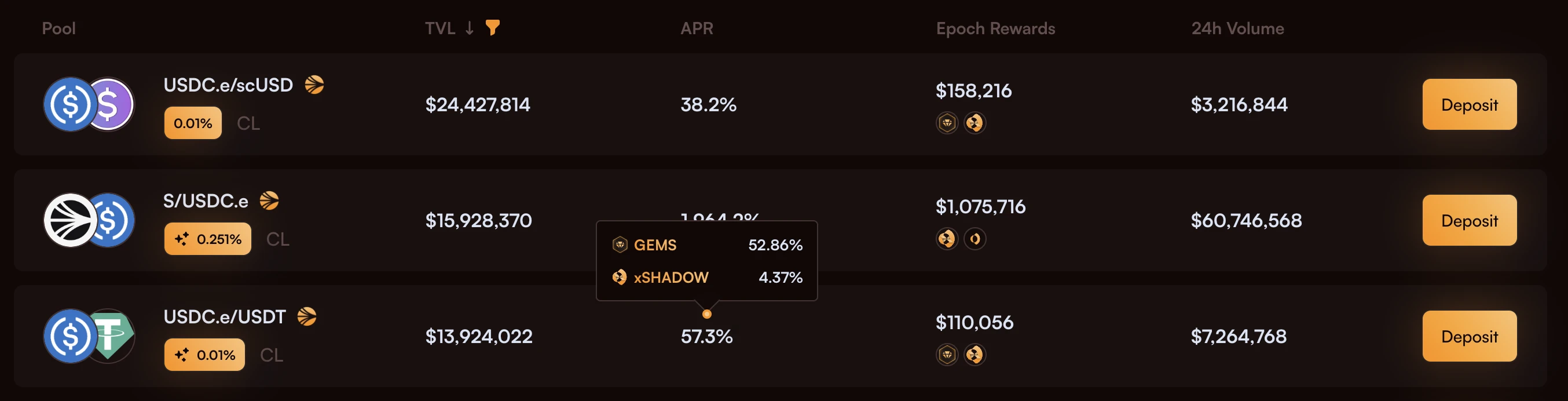

例如當下大熱的Sonic,以此生態主流DEX 協定Shadow 為例,DEX 上USDC.e - scUSD LP 的apr(注意這裡是apr,不是apy)暫報38.2%,USDC.e - USDT LP 的apr 更是高達57.3% 。

不過此類池子的獎勵構成主要以xSHADOW 和GEMS 的激勵為主—— xSHADOW 想要1:1 解質押為SHADOW 需要6 個月時長;GEMS 則是Sonic 未來的空投憑證,但據官方披露第一季結束需等待至2025 年6 月左右。綜合來看收益數字雖然誘人,但激勵的兌現仍存在一定的不確定性。

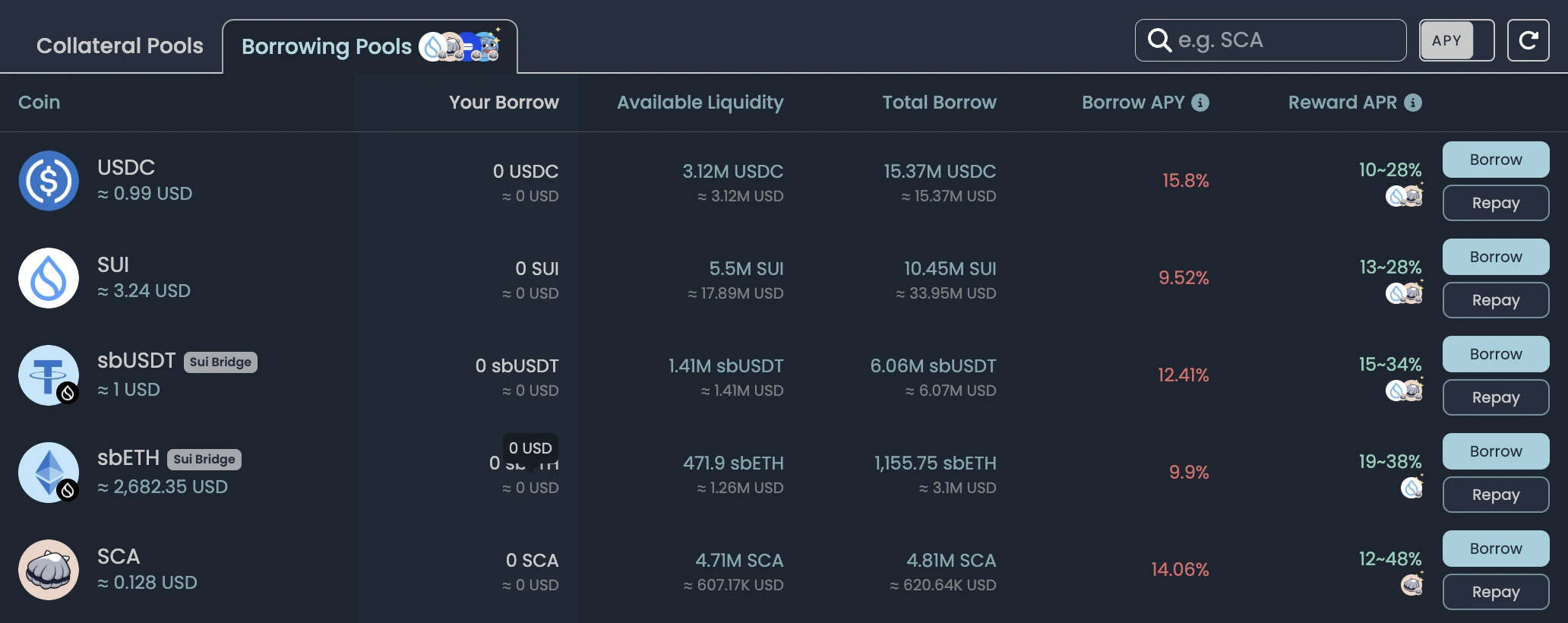

另一個有趣的生態是Sui。 Sui 近期對生態內的部分協議開放了激勵補貼,導致Scallop 等借貸協議內出現了比較少見的借款成本及收益倒掛現象—— 即藉出資金的額外激勵大於借款成本。如下圖所示,在不吃質押Boost 增幅的情況下,Scallop 內SUI、sbETH、sbUSDC 的借出獎勵均高於借款利率成本,這意味著用戶可透過存款和借款雙向獲利。

盲挖機會(建議「一魚兩吃」)

這一部分主要聚焦在那些仍未TGE,但已開放了存款管道的計畫。由於未來獎池(空投)規模大小不定,該策略的收益狀況浮動較大,相對而言更建議投入那些本身便具備一定生息能力,同時也可兼顧空投的“一魚兩吃”機會。

例如前文提到的Ethreal,社群喜歡將其稱為Ethena 的“親兒子”,目前直接在Ethreal 存入USDe 可獲得憑證代幣eUSDe,但該方案一無法生息,二是無積分加速,更建議長期存款用戶(其實也就三個月)轉投Pendle LP。

個人目前還在參與的其他機會包括1)Symbiotic,主要走的是sUSDe 形式,可在吃9% apy 的同時累計積分;2)Soneium 剛啟動,一方面希望賺取即將開始的ASTR 激勵,另一方面博取潛在空投;3)Berachian 通過Concrete 池也存了一些sUSDe,但暫時限制了一些肉近期apy 較低已撤出;5)其他還在包括Meteora 內放了一些資金刷分,但不僅限於穩定幣。

配資比例

加密世界風險永存,所以雞蛋永遠不要放在同一個籃子裡(雖然這些籃子往往也都在一輛車上…),我個人目前的穩定幣配置方案如下,僅供參考。

基礎利率方面仍留有30% 左右,CEX 內有一部分,Solana 等熱門鏈上有一部分,主要是為了方便隨時交易;

Pendle 目前是主戰場,投入規模在40% 左右,但會分佈在不同池內,PT 和LP 都會拿一些;

激勵中的生態相對投入較少,不到10%,我個人對AC 和Fantom 的往事有些偏見,所以大機率也不會重倉參與Sonic;

各大專案的盲挖大概留了20%,具體投入比例取決於專案狀況(基礎收益率、團隊背景、審計狀況)及個人偏好。

近期可能還會再調一調,後續更新時再跟進吧。