作者:OP Research

先講一個《三體》裡的寓言故事:

一個農場裡有一群火雞,農場主每天中午十一點來給它們餵食。火雞中的一名科學家觀察這個現象,一直觀察了近一年都沒有例外,於是它也發現了自己宇宙中的偉大定律:“每天上午十一點,就有食物降臨。”它在感恩節早晨向火雞們公佈了這個定律,但這天上午十一點食物沒有降臨,農場主進來把它們都捉去殺了。

在投資領域,人們都渴望觀察到真理規律,企圖做火雞中的科學家,並利用所掌握的真理規律去預測市場,指導投資,所向披靡。然而,市場是否真的可以被預測,或者說是否有一勞永逸的規律可循?我們嘗試從不同維度對比加密數字貨幣週期,看看不同周期之間的變化和不同,探索是否真的可以秉持經驗主義的思想對待加密投資市場。

1. 宏觀經濟周期

宏觀經濟周期因素主要包括經濟發展階段和發展水平、財政和貨幣政策、CPI指數、PMI指數、黑天鵝事件等。其中各國的財政和貨幣政策被投資者看作市場走向的風向標,往往直接作用於資本市場;黑天鵝事件則形成市場的阿爾法因子,是投資者預期外的重大影響因素,對風險資產價格的衝擊往往較大。

縱觀加密市場,從2008年比特幣產生至今,歷經14年時間,其牛熊轉換與全球財政和貨幣政策密切相關。例如2017年的加密市場牛市,源自2015年美聯儲原計劃2016年加息4次,但實際加息步伐放緩,2016年僅實行了一輪加息,加之特朗普上台後推出的減稅計劃,隨後2017年美股、比特幣等風險資產價格持續上漲。 2021年加密資產的牛市也顯然得益於全球央行放水,而與以往降息放水不同是,社會生活和經濟發展環境遇到了從未有過的情況。 2020年爆發新冠疫情,居家隔離、居家辦公、公共場所封閉、城市封鎖、航線暫停已成為各國抗擊疫情的常規手段,相比2008年金融危機,疫情對實體經濟的衝擊更為嚴重,不僅國際間貿易往來受阻,還對人們日常生活、消費也帶來了嚴重影響,各國都降低了對經濟增長的預期,失業激增、消費不振、經濟衰退隨之而來,全球悲觀預期大幅上升。在新冠疫情這一黑天鵝事件影響下,各國罕見地出現了步調一致,不僅共同抗擊疫情,同時為提振經濟,防止經濟衰退也都出台了前所未有的積極性財政和國幣政策,為資本市場注入大量流動性。

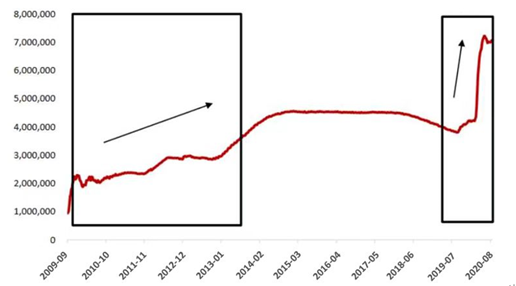

以備受關注的美聯儲為例,新冠疫情中美聯儲從政策制定到執行的時間鏈條明顯縮短,政策力度及工具創新方面均大幅超過金融危機時期。短短三個月內,美聯儲的資產購買規模已接近金融危機後四輪量化寬鬆政策的總規模,同時美聯儲通過SPV(特殊目的公司)買入企業債券和商業票據,在實現精準救助的同時快速拉低了市場信用利差,穩定了市場波動。

具體來說,為穩定市場,美聯儲2020年3月上半月兩次緊急降息50和100個基點,聯邦基金利率降至0.25%的低點,並宣布採取不設上限的量化寬鬆措施,3月下半月先後推出15項貨幣政策工具,向市場注入流動性,並直接為實體企業提供信貸支持。各國央行也紛紛加入降息放水的行列,史詩級的流動性帶動了比特幣等風險資產的超級大牛市。

圖1.1 2008-2020年美聯儲資產負債表變化(百萬美元)

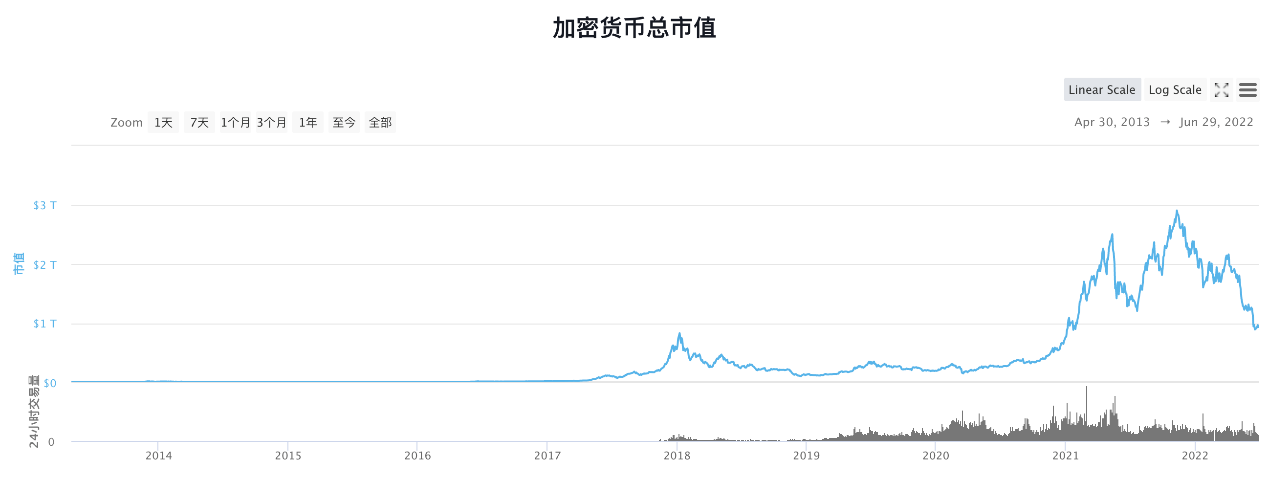

圖1.2 2016-2022年加密貨幣總市值變化(美元)

Source:https://coinmarketcap.com/zh/charts/

雖然每輪牛市都離不開寬鬆的財政和貨幣政策,以及充足的流動性支持和寬鬆的市場環境,但是每輪週期各國央行執行各項政策的背景,政策執行的動機,經濟大環境等均不一樣,因此政策制定和執行的具體細節(如量化寬鬆規模,持續時間,利率水平)也會有所不同,由此對加密市場的影響也不能一概而論。加之近年來黑天鵝事件頻發,也會對各項經濟政策產生影響。因此,宏觀基本面的分析要實事求是,不能單純根據經驗籠統下結論,需要通過細緻入微的觀察再對市場後續發展下判斷。

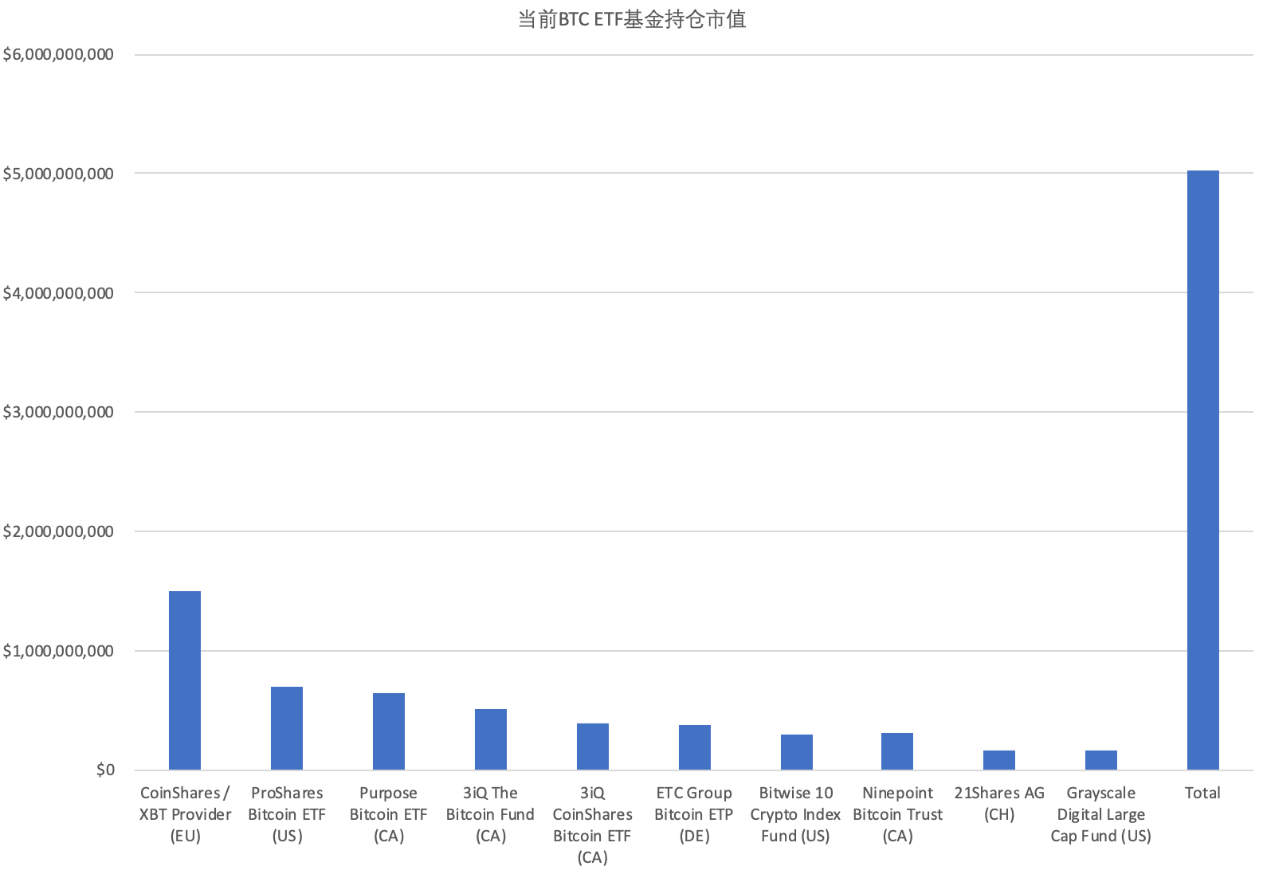

2. 傳統機構入場,更多的長期持有者

與2017年的牛市不同,2018年嘗試通過BTC ETF,但是失敗了。 2021年開始的這波牛市顯然是受到了傳統機構入場的推動。這些機構,如摩根大通、渣打銀行、花旗集團、德意志銀行、星展銀行集團、富達證券等,資金體量大,決策果斷,且幾乎都是長期持有,使得BTC的漲幅巨大且持續。當然,還有各種知名企業,在各大傳統機構的背書之下,也參與了進來,將比特幣作為配置資產。其中最為知名的就是Elon Musk的特斯拉了。馬斯克曾以兩條Twitter分別造成了BTC單日近20%的漲幅和跌幅,被大家冠以了幣圈“喊單王”的稱號。除此之外,BTC ETF和灰度基金則是這輪牛市最大的助力。各類BTC 、ETH的ETF(圖2.1)給予了傳統金融市場資金參與加密市場的機會,美國最大的BTC ETF——BITO的通過,為加密市場帶來了數十億美元的增量資金。而灰度基金作為美國最大的加密貨幣信託與合規業務標杆,其真正打開了傳統資金入場的通道,為BTC帶來了數百億的買盤(圖2.2)。由於客戶購買灰度的GBTC後有6個月的鎖定期,且即使過了鎖定期,客戶還是不能贖回,只能通過場外的二級市場退出,這使得GBTC的購買者大多都是長期持有者。甚至薩爾瓦多還把比特幣定義為法定貨幣,先后買入了1.5億美元的BTC。有了眾多機構和企業甚至國家的加入,散戶們也就有了進一步參與的信心。由此可見,這一輪牛市幾乎是各大投資機構與新興企業和尋求改變的主權國家聯手推動的。

提及傳統機構,那就不能不提加密貨幣的一級投資基金,隨著整個市場資金量的暴漲,這些VC的資金規模也遠比上一輪牛市要大,因此在這輪牛市中他們能做的事情也就很多,而更大的市場也給了他們更大的空間。例如,與上一輪牛市單純投資Token不同,由於VC們有了更多的資源和更大的影響力,他們還會下場喊單和孵化投資的項目,同時整個融資週期也得益於這次長牛而被拉長。最明顯的現象就是,這次山寨幣們不僅獲得了遠超BTC和ETH的漲幅,還逐漸走出了獨立行情,導致BTC市場佔有率一度下降到40%以下。以A16Z為例,他們在各個板塊尋找有潛力的項目,而一旦確定目標就不僅僅是為其提供資金,還會通過自己的影響力在各個媒體平台開始為其造勢。 Sky Mavis 和Yuga Labs就是在A16Z資源下成長起來的典型案例,Axie Infinity曾經作為GameFi絕對的龍頭,佔據著GameFi板塊大部分市值,儘管StepN的出現改變了這一局面;而Yuga Labs則更有說服力,就算是市場低迷的現在,BAYC仍舊擁有7.1%的NFT市場市佔率,如果把Otherdeed與Crypto Punks和Meebits囊括進來,那就是約23%的市佔率。一級投資基金在這輪牛市的影響也就不言而喻了。

圖2.1 部分BTC ETF基金BTC持倉市值

Source:https://www.coinglass.com/zh/BitcoinTreasuries

圖2.2 灰度基金BTC持倉歷史與BTC價格變化

Source: https://www.coinglass.com/zh/Grayscale

3. 敘事的變化、泡沫的來源

敘事的變化往往是牛市的強大推動力之一:在比特幣衝破中心化的國家和組織的外匯管制後,以太坊的誕生也為加密行業的ICO熱潮打下了基礎。 ICO市場的出現,本質上是對現有的證券市場構架與製度的衝擊和顛覆,這也在當時直接或間接導致了2017年加密行業波瀾壯闊的大牛市。不同於2017年的牛市,去中心化金融(DeFi)概念橫空出世,成為了2020-2021這一波大牛市最初的發動機(圖3.1鏈上TVL),因為DeFi為資金加槓桿提供了一個新的方式——鏈上借貸。這使得用戶,特別是傳統機構,在獲得融資之後可以在鏈上進一步加槓桿,這也被3AC的爆倉事件證實。而在DeFi之後的GameFi也不過就是DeFi的換殼模式,其本質還是加上了遊戲屬性的DeFi。但不同的是,GameFi的興起,伴隨著NFT的火熱,Crypto Punks、NBA Top Shot、BAYC等NFT系列一步步把NFT推向頂點,並迅速火爆全網,完成了NFT的出圈。 NFT也就此從GameFiI手中拿過了接力棒成為資本市場最炙手可熱的概念和全新的融資方式。 NFT的募資是獨立於傳統私募和IEO/IDO的,其關鍵在於NFT自身屬性的特殊性(詳情可見我們的文章:“NFT,募資形式的範式轉移”)。

高槓桿和敘事是推高加密資產市值的泡沫製造機,同時也是加速其下跌的催化劑:自從DeFi爆火以來,使用槓桿已經成了圈內資金的常態,例如最近的加密借貸平台Celsius暴雷事件,因為用戶在市場恐慌情緒下大規模擠兌存款,流動性嚴重不足的問題凸顯,更深層次原因在於項目運營機制、風控策略長期存在嚴重問題,導致本次暴雷。又如3AC的爆倉事件,3AC在融資的基礎上又去鏈上加槓桿,同時還不夠清楚自己鏈上槓桿倍數和清算點,於是在連續經歷UST、stETH脫錨等重大事故之後,被用戶們圍觀爆倉。隨著加密行業越來越多的CeFi/DeFi項目擠兌或者暴雷,行業過去兩年高速增長所掩蓋的問題在熊市中終於爆發。此外,眾多昂貴的NFT和NFT發行中一次次的Gas War在推高NFT板塊市值的同時,吸收和銷毀不計其數的ETH,這使得泡沫增長的同時還讓風險提升了。因為雖然一眾項目的市值增長了,但是市場裡的真心白銀在減少,所以一旦出現退潮,泡沫開始消退,那麼必然會出現如同DeFi擠兌一樣的螺旋下跌式崩盤。特別是在NFT之後,雖然大家努力在Web3.0概念和DAO模式中尋找機會,但是它們並沒用從DeFi和NFT概念中脫離,於是隨著敘事的枯竭,行情的下跌可以說是“指日可待” 。

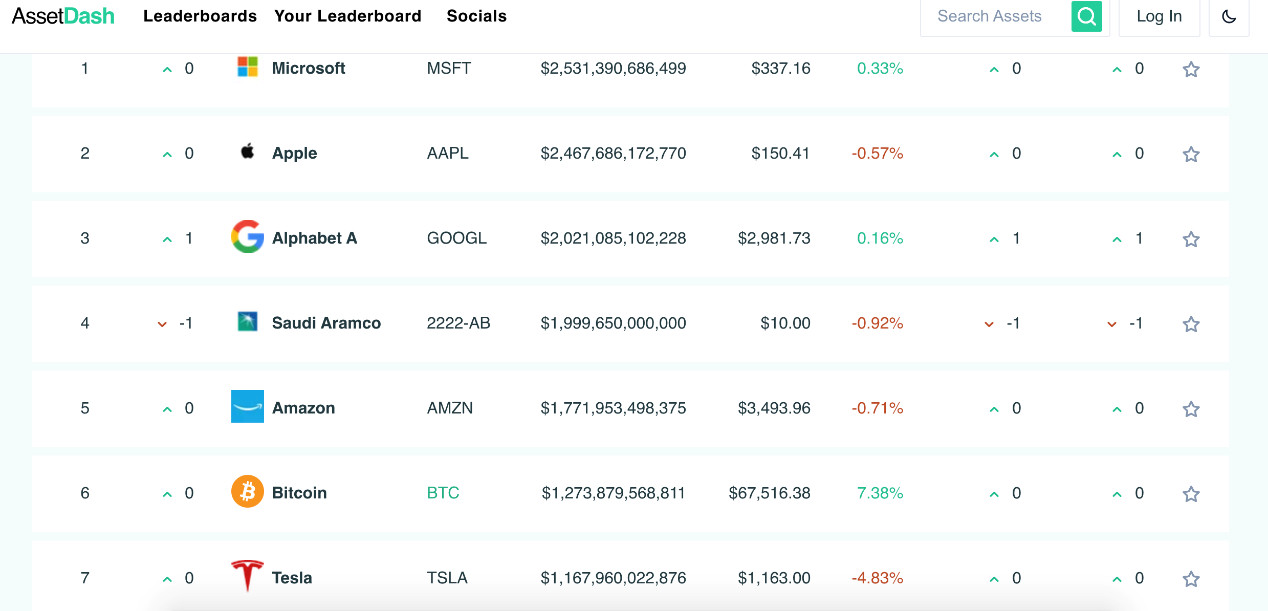

因此我們需要重新審視一下這一輪牛市泡沫的來源和構成,而不是簡單地以經驗主義去判斷。這一輪牛市中,DeFi和NFT以及眾多基礎設施持續發展,由於切實提供了技術進步和解決了一系列問題,從而為Crypto行業提供了實質性的價值。在這個基礎上,資本利用新舊各種融資手段和一環套一環的故事吹出了巨量的泡沫。而傳統機構的進場和Crypto連續出圈也為這輪牛市帶來了足夠的增量資金和增量用戶,為泡沫提供了增長空間和膨脹速率。另一個需要重視的點是Crypto項目的估值方式,與ICO時代不同,現在的項目估值更有跡可循,項目基本面、官網質量、經濟模型、代幣分配、項目方經驗、機構背書等等都被考慮了進去;而與傳統互聯網企業相比,Crypto項目又不完全依靠流量本身來定價,同時由於代碼的特性和項目的開放性與可迭代能力,Crypto項目可以被視為近乎是永久存在的“企業”。所以這輪牛市的泡沫中還有一個“相對可靠的時間加成”。在高基數和眾多加成因子的催動下,Crypto總市值從上一輪牛市的頂點7,000億美元漲到了這一輪的30,000億,而BTC也到達了69,000美元的最高價,其市值一度超越特斯拉位居世界第六(圖3.2)。但由於盈虧同源,一旦有一個因子反轉,下跌趨勢形成,其市值下降速度也是極其恐懼的。這也就解釋了為什麼這輪牛市的泡沫會膨脹的如此之大之快,又在大家對BTC去往100,000美元的預期下,破滅得這麼出乎意料。

圖3.1 Total TVL(all chains)

Source: https://defillama.com

圖3.2 2021年資產市值排名

Source:https://images.bitpush.news/cn/20211109/163641542751445079.png

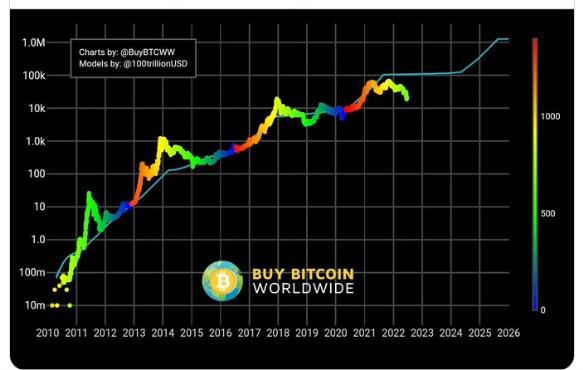

4. 經驗主義陷阱

在本文開頭,劉慈欣小說《三體》裡所描繪的火雞科學家的故事被稱為“農場主假說”。這個假說來源於哲學家休謨對因果關係的看法,休謨顛覆了因果關係的客觀必然性,認為因果聯繫往往有時只不過是:兩種事物恆常會合+主觀的心理聯想。而在加密行業的14年的歷史裡,我們也許自己就是農場裡的火雞:“四年一次的牛熊輪迴”,“每逢產量減半迎來大牛市”,然而在這一輪週期裡,越來越多的經驗主義規律被打破:planB推崇的S2F模型(高庫存流量比模型S2F是指將儲備中的資產總數,除以每年產出的資產總額所得出的模型,主要用於凸顯稀缺性及市場價格之間的關係,主要用於黃金和白銀等流行金屬。由PlanB 於2019 年提出,他認為這可以排除掉其中因偶然性事件引發的價格波動。從S2F 模型推論,比特幣價值將會在2024 年達到驚人的288,000 美元。)已經被證明失真,就連以太坊創始人Vitalik Buterin也在推特上批評比特幣S2F模型(Stock-to-flow)給人帶來一種錯誤的確定感,認為“預定的數字會給人增加有害的感覺,盲從者應該受到嘲笑”。無獨有偶,在最近的一輪下跌中,比特幣最近已悄然跌破上輪牛市頂點,打破了關於每一波熊市底都比上一輪牛市頂高的歷史規律。

而當我們回顧過去兩輪牛熊行情的時候,我們也會發現,2017年牛市的明顯標誌在於ETH帶領的ICO,而2020年起的牛市來自於DeFi的爆發和全球範圍的降息放水,這兩輪牛市都伴隨著著敘事的革命性創新和經濟環境的劇變,那麼有沒有一種可能,過去兩輪(因為2013年牛市時候市場體量較小所以這裡不予對比)牛市的來臨,其實只是因為敘事的進步和技術的革新,才形成了四年牛熊輪迴規律?換言之,在樣本量如此小的情況下,也許過去的每一輪牛熊和產量減半等因素並無關係,只是偶然而已。並且有沒有可能,隨著行業體量的增加,敘事的枯竭,週期和規律性的經驗大多數將被打破,甚至進入過去沒有經歷過的長時間寒冬?我們是否迎來的是農場主假說裡的感恩節?這些問題是值得深思的。

圖4.1 S2F模型

Source: https://twitter.com/VitalikButerin/status/1539167095312850944

5. 反思和原則

加密市場天然帶有金融屬性,不斷尋找新敘事是吸引資金和人才持續入場的重要方式,而只有當資金和人才源源不斷地進入這個市場,新的敘事才有得以實現的基礎。不可否認的是,在這一過程中,資金的大量湧入,各個項目團隊的營銷炒作,用戶們FOMO情緒的助推,會使加密資產形成巨大的泡沫。雖然泡沫意味著遠超自身價值的不良增長,但其也是點燃行業熱情的火花,推動著行業的發展。上一輪週期中,只要有白皮書,有幾人組成的團隊,講一個還算過得去的故事就可以在加密時長暢行,而這輪週期,相比上一輪有更多的落地應用出現,商業模式也比之前更成熟,基本面也更好,因此這輪牛市的泡沫並不完全是“無源之水”。不過,作為加密市場的投資者要盡可能保持絕對的理性,我們要始終保持懷疑態度,在擁抱泡沫的同時警惕泡沫,在泡沫中獲取收益的同時控制風險——這才是最重要的。

同時,作為“理性人”還要避免陷入經驗主義的陷阱。加密資產從產生至今也不過只有14年的時間,和其他資產相比歷史很短,因此在這一過程中觀察到的“規律”並不一定是真正的“真理”,可能是多種因素造就的巧合,或者還需要更長的時間驗證去驗證觀察到的現象。過去不代表未來,規律不代表真理,誰也不知道明天和意外哪個先來,所以堅持技術發展為基礎,堅持價值投資理念,才是行業發展的根本之道,也是投資的核心要義。

雖然單純片面的經驗主義不可取,但我們依然可以從歷史中反思。目前市場處於熊市,我們可以通過總結並學習這些原則,待牛市到來之際,便可更加從容地應對。這些結論包括:

(1)永遠要敬畏市場,因為黑天鵝事件不可預測,不要陷入經驗主義陷阱;

(2)擁抱並警惕泡沫,泡沫是點燃市場的火花,在泡沫中可以獲取收益,但也要對泡沫保持質疑;

(3)行業發展的核心是不斷的創新,實現底層技術進步,最終還是要回歸到價值投資;

(4)技術和宏觀經濟有其發展的規律和周期,與趨勢為伍,不斷的提高生產力才是基礎;

(5)市場基本面在變好,熊市是檢驗應用和項目的試金石,因此保持樂觀,才能贏得未來。