撰寫:Leftside Emiri

編譯:深潮TechFlow

自動做市商(AMMs) 被認為是去中心化金融(DeFi) 的主要創新之一。在Google 上搜索AMMs,你會看到每篇文章都將其稱為DeFi 的"0 到1 創新",而這確實如此。資產的無許可交易是DeFi 最重要的用例之一,而正是AMMs 使得其成為可能。有趣的是,作為他們所創建系統的副產品,他們還創造了另一件事情:獲得被動收益的機會。

AMMs 需要流動性才能發揮作用,而這種流動性來自於提供流動性的人(LP)。這些人願意將他們的資產鎖定在流動性池中,以便其他人可以與他們交換。作為承擔這種風險的回報,LP 可以從池收取的交易費中獲得一定的收益。

儘管經驗豐富的提供者在他們的LP 投資中可能是盈利的,但絕大多數經驗不足的LP 最終會遭受虧損,通常是不知道為什麼。這要歸因於一個稱為“無常損失”的現象。

無常損失

當通過AMM 提供流動性時,由於資產比例的波動,LP 會失去其持倉的一定金額,這就是所謂的無常損失。交易對面臨的波動越大,LP 損失的無常損失就越多。

無常損失發生在提供標準比例(即50/50 ETH/USDC)的流動性池中。交易涉及用戶存入一種代幣並移除另一種代幣,因此,在波動的交易日後,池中資產的比例自然會偏離50/50。由於LP 擁有對池的一定比例的所有權,而不是每種資產的固定數量的所有權,他們的總持倉量會隨著套利者通過糾正這些失衡而下降,少量流動性被移除了。

因此,LP 會經常發現,將資產存入池中通常會使他們手頭的資產比單純持有代幣時更少。顯然,DEX 和AMM 已經成為趨勢,但我們如何解決困擾LP,並且經常成為LP 激勵的無常損失問題呢?

到目前為止,唯一的方法是讓LP 希望他們從收益中收取的交易費足以抵消無常損失。不幸的是,這一點並沒有像預期的那樣實現。一些報告發現,絕大多數LP 仍然處於長時間虧損。

那麼,你可能會問:解決方案是什麼?

Smilee Finance 可能是答案。

Smilee Finance:概述

Smilee Finance 使用各種波動率產品,將無常損失從一個問題轉化為一項特色。為了創造這些產品,他們必須改變對IL 的看法。

它將LP 視為出售期權。基於上文中的無常損失本質,如果LP 想要盈利,那麼就需要波動率降低。因此,在期權術語中,創建LP 頭寸實際上是承擔了一個賣空波動率(即賣空Gamma)的頭寸。他們冒著這種風險,希望隨著時間的推移,交易費用足以抵消它- 這實際上意味著一個多頭Theta 頭寸。

那麼,如果承擔賣空Gamma 和多頭Theta 頭寸的LP 是期權賣方,那麼誰是買方?

以前,根本不存在買方,因為在這種情況下沒有創建成為“期權買方”的工具。現在,Smilee Finance 正在創建這個期權。因此,在深入研究細節之前,讓我們先了解產品的通用流程。

Smilee 本質上正在構建一個針對DeFi 的波動率原始版本,因此他們的產品通常被稱為去中心化波動率產品(DVP)。這些DVP 可大致分為兩種策略,即長期波動率和短期波動率。如果您在一個長期波動率的保險庫中,無論市場走向如何,您都可以從市場波動中獲利;如果您在短期波動率的保險庫中,則可以通過穩定的市場情況賺取收益。

但是,在這種情況下,期權買方如何賺錢?那些持有多頭波動率頭寸的人呢?

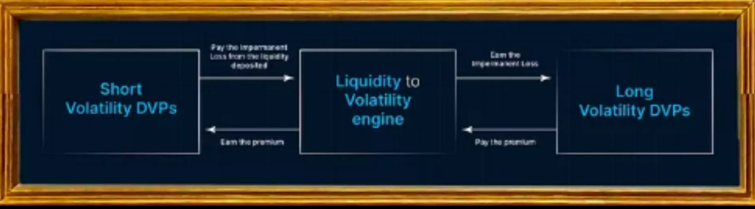

它看起來有點像這樣:

DVP 由兩個交易對手使用:那些持有多頭波動率的人和那些持有空頭波動率的人。本質上,長期波動率的DVP 支付溢價購買無常損失期權,這些溢價被支付給短期波動率的DVP。反過來,短期波動率的DVP 根據其LP 頭寸支付無常損失,然後通過引擎路由並支付給長期波動率的DVP。這有效地將無常損失轉變為無常收益。

儘管DVP 保險庫可以採用多種形式,但它們都有類似的參數來定義。

每個保險庫都有:

- 波動率敞口(長期波動率或短期波動率);

- 代幣對(例如ETH/USDC);

- 回報公式-這是DVP 背後的策略以及用於實現保險庫目標的公式;

- 到期日;

- 拍賣週期。

所有這些都得益於流動性與波動率引擎。這是Smilee Finance 團隊設計的專有引擎,使得長期波動率和短期波動率DVP 保持完美平衡。一個DVP 賺取的東西由另一個DVP 支付,確保在所有市場條件下都維持平衡。

由於所有長期和短期波動率DVP 回報的總和等於LP 回報和無常損失的總和,因此也就有效地解決了無常損失問題。

引擎還確保長期和短期波動率DVP 的名義價值始終匹配,因此保險庫之間不平衡的可能性非常小。

此外,Smilee 利用從DEX 中獲得的流動性提供最大的可組合性。它創建了一個全新的DeFi 原始版本,將DEX 作為底板,使得Smilee 成為頂層的第一個貨幣積木。其架構隨後允許一整套協議在其上創建定制的DVP 和其他工具,增加了樂高結構的更多部分。

我們可以在Smilee 上建造各種各樣的金庫。可以有直接的期權庫,可以執行調用、看跌期權、跨越或任何其他類型的期權策略。我們還可以進行方差掉期,這在傳統金融中非常受歡迎,但它在DeFi 中可能會更受歡迎。也可以構建資產保險庫,用戶可以在那裡獲得保護,免受depegs 或無常損失。

雖然在Smilee 上可以構建的可能性是無限的,但讓我們來看看已經創建的兩種保險庫類型,以便您更好地了解Smilee 在實踐中的樣子。

真實收益保險庫

Real Yield 保險庫的總體前提是公平補償流動性提供者。我們知道,大多數LP 會虧損,因為他們獲得的費用無法彌補無常損失。因此,這些Real Yield 保險庫旨在為LP 提供公平的回報。

Real Yield 保險庫有一個拍賣週期,在該週期內,LP 可以以代幣或單個代幣的形式將流動性存入保險庫。在交易的另一側是無常收益保險庫。在那個保險庫中存款的用戶需要支付USDC 的溢價。到期後,Real Yield 保險庫中的LP 將收到溢價和他們存入的流動性,扣除無常損失。

現在,LP 不必依賴於DEX 直接提供的不可預測和不穩定的收益,也不必擔心不斷調整其頭寸和範圍。他們獲得了預定義的透明回報,這為現有和潛在的LP 提供了更多信心。這不僅對用戶有好處-它還為可能對LP'ing 持觀望態度的人提供了一定程度的保障,最終推動DeFi 中的流動性增加。

無常收益保險庫

這些保險庫是Real Yield 保險庫的交易對手,在這個保險庫中的用戶是期權買家。用戶將USDC 存入這個保險庫作為溢價來賺取無常損失。他們在拍賣期間存款,一旦保險庫到達到期日,Real Yield 保險庫中所有頭寸的無常損失就會被轉移。通過“賺取”無常損失,它有效地變成了無常收益。

潛在的買家可能有許多使用這些保險庫的動力。首先,它們將被證明是對具有大量裸LP 風險的基金或個人而言的絕佳對沖工具。如果用戶在特定事件之前(如FOMC 會議或CPI 數據)進行定位,它們可能特別有利可圖。另一個有用的時間是在熊市條件下,在那裡類似穩定幣depeg 的事情變得普遍,併購買期權將非常有利可圖。

然而,最有可能最多使用此功能的實體是DAO。 DAO 通常使用自己的代幣或支持項目的代幣(協議擁有的流動性項目)進行大量LP 操作。因此,他們面臨著由於無常損失而產生的相當大的回撤。通過無常收益保險庫對無常損失進行風險對沖可能是大多數DAO 庫的一種追求的策略。

但這不是全部。正如我之前提到的,Smilee 提供了類似於樂高積木的可組合性,因此可以進一步擴展無常收益保險庫以增加潛在收益(同時也增加風險)。可以添加其他策略,例如僅上漲或僅下跌策略,這基本上是選擇市場運動方向並對其進行投注,而不是對任何類型的波動率進行籠統的投注。這是一種適當更高回報的槓桿增加,但隨之而來的是同樣數量的風險,如果市場反向移動,則會產生相同的風險。

需要記住的是,如果你是這個保險庫的潛在用戶,頭寸可以隨時平倉,不必等待到期日。在平倉時,頭寸將賺取到那個時刻為止看到的無常損失金額。然而,支付的溢價則會完全被沒收。

結語

Smilee 團隊在其方法上非常大膽。他們正在利用傳統工具(如期權)的現有知識創建全新的DeFi 原語。 DeFi 中有許多期權市場,但很少有人嘗試將DeFi 本地概念的無常損失轉化為產品。因此,他們創造了一個真正獨特的DeFi 本地期權工具。

雖然這個想法和執行可能是一流的,但需要記住的是存在風險。交易波動率產品總體上具有固有的風險,因為您面臨著市場不可預測的波動,而且像所有DeFi 協議一樣,總是存在被黑客攻擊或利用的風險。

截至目前,Smilee 仍處於早期階段,它是值得關注的協議。密切關注他們的社交媒體,以及盡力獲得提前訪問Discord 以獲取Alpha 收益。