MSTR (MicroStrategy),從年初的$69 漲到上週最高$543,漲幅遠超比特幣!叔印象深刻的是,當BTC 因大選回調被壓在地上摩擦時,MSTR 卻一路高歌。這讓我重新思考它的投資邏輯:它不只是蹭BTC 概念,而是有自己的玩法和邏輯。

MSTR 的核心玩法:發行可轉債買BTC

MSTR 原本是做BI(商業智慧報表系統)的,但這早已是夕陽產業。如今它的核心玩法是:透過發行可轉債籌資,大量買入BTC,並將其作為公司資產的重要組成部分。

1.什麼是可轉債?

簡單來說,公司透過發行債券融資,投資人可以選擇到期拿本金和利息,或以約定價格將債券轉成公司的股票。

---如果股價大漲,投資人會選擇轉股,股份隨之稀釋。

---如果股價不漲,投資人選擇拿回本金和利息,公司需要支付一定的資金成本。

2.MSTR 的操作邏輯:

---用發行可轉債籌到的錢買BTC。

---透過這種方式,MSTR 的BTC 持有量持續增加,同時每股的BTC 價值也在成長。

例如:以2024 年初數據,每100 股對應的BTC 從0.091 成長到0.107,到11 月16 日更是漲到了0.12。

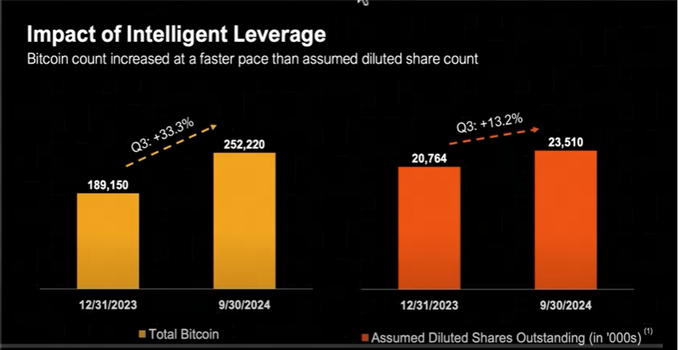

結合下圖理解會更加清晰: MSTR 2024年前3個季度,發行可轉債增持的BTC和稀釋的股份之間的關係

---2024 年前三季度,MSTR 透過可轉債將BTC 持股從18.9 萬個增加到25.2 萬個(成長33.3%),而股份總數只稀釋了13.2%。

---每100股對應的BTC從0.091 上升到0.107,BTC 持股權益逐漸提高。 我們以年初價格計算:100股MSTR股票價格($69)$6900 , 0.091 BTC($42,000)價格$3822,比起直接買BTC的價值(-45%),好像很不划算。但以這個成長模型,透過不斷發債,每股持有的BTC數量會越來越多的。

3.最新數據:

11 月16 日,MSTR 宣布以46 億美元收購了5.178 萬個BTC,總持股達33.12 萬個BTC。以這個趨勢,每100 股對應的BTC 價值已經接近0.12。從幣本位來看,MSTR 股東的BTC "權益"不斷增加。

MSTR 是BTC 的“金鏟子”

從模式來看,MSTR 的玩法類似用華爾街的槓桿挖BTC:

---不斷發債買BTC,透過稀釋股份讓每股BTC 持股增加;

---對投資人來說,買MSTR 股份相當於間接持有BTC,還能享受股價因BTC 上漲所帶來的槓桿收益。

到這裡相信聰明的小夥伴已經能發現,其實這個玩法和ponzi 還是比較像的,用新募集的錢去補貼老股東的權益,一輪一輪擊鼓傳花持續募資下去。

4.到什麼時候這個模式會持續不下去呢?

---募資難度增加:如果股價不漲,後續可轉債發行會變得困難,模式難以為繼。

---稀釋過度:若增發股份的速度高於BTC 增持速度,股東權益可能會縮水。

---模式同質化:越來越多公司開始模仿MSTR 的模式,競爭加劇後,它的獨特性可能喪失。

MSTR 的邏輯與未來的風險

MSTR 的邏輯雖然有點像Ponzi,但從長線來看,美國大資本囤BTC 是有戰略意義的。比特幣總量只有2,100 萬枚,而美國的國家戰略儲備可能會佔據300 萬枚。對大資本來說,「囤幣」不僅是投資行為,更是長期策略選擇。

但目前MSTR 的位置風險大於收益,大家謹慎操作!

---如果BTC 價格回調,MSTR 的股價可能會因其槓桿效應而承受更大跌幅;

---未來能否持續維持高成長模式,取決於募資能力和市場競爭環境。

叔的反思與認知升級

2020 年,MSTR 第一次囤BTC 時,叔記得比特幣當時從3000 美金反彈到5000 美金。叔嫌貴沒買,而MSTR 在1 萬美金時大量買進。這時的叔還覺得他們太傻,結果BTC 一路拉到2 萬美金,小丑竟然是叔自己。 這次錯過MSTR,讓叔意識到美國資本大佬們的操作邏輯和認知深度值得認真學習。 MSTR 的模式雖然簡單,但它背後代表了對BTC 長期價值的強烈信念。錯過不可怕,重要的是從中學習,升級自己的認知。