原文:《 Redline DAO 行研:Blur 帶動NFT 市場回暖,探索NFT 衍生品賽道機會》

作者:Ggg, Redline DAO

編輯:Alyson, Redline DAO

引言

隨著美聯儲加息和一系列暴雷事件,Crypto 迎來了又一輪深熊。將時間回撥到18 年,ICO 被監管之後,Crypto 行業市值下跌80%,隨後DeFi 創新出現,Crypto 再次將上一輪週期的ATH 刷新3 倍。得益於Blockchain 的高透明度和極佳的資金效率,Crypto 行業在以極快的速度進行自我糾錯和迭代。同樣地,NFT 市場也以極快的速度進行一輪又一輪地洗牌,rug 和建設:

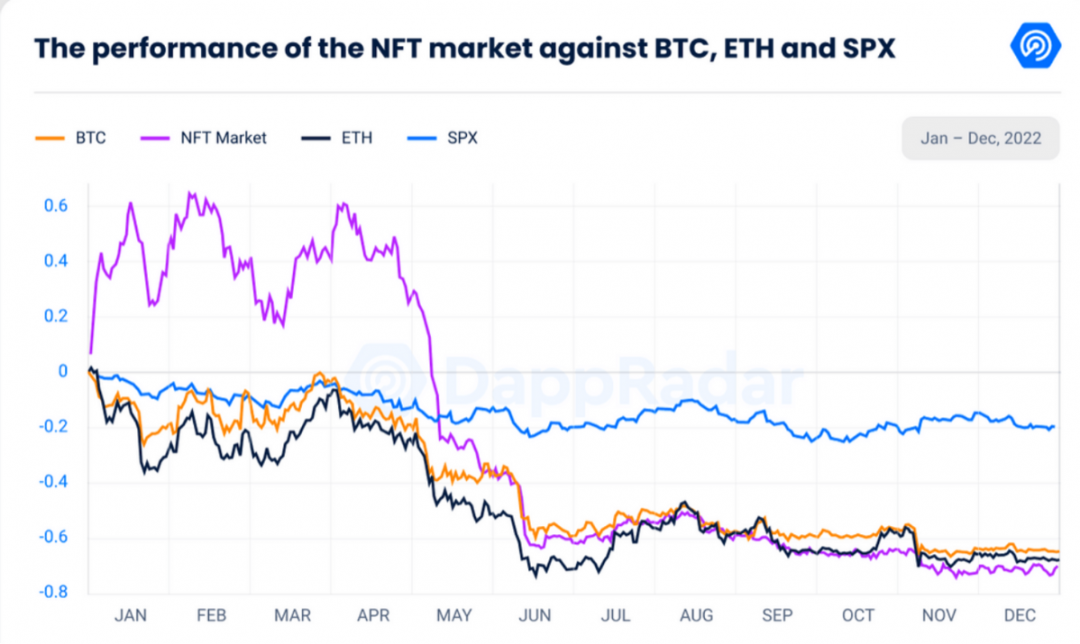

- 22 年NFT 市場交易量不斷萎靡,在11 月曾有多天的日交易量不到1,500 萬美元;在這輪熊市之中,作為藍籌代表的BAYC 已經跌去了54%的價格(149-69 ),最低點僅剩49E;

- DappRadar 分析的81個NFT系列在22年平均跌幅為59.6%,市值從年初的$9.3B跌到了目前的$3.7B;

- BendDAO 推出之後也因為BAYC 價格的一次極速下跌經歷了一次流動性危機,質押池幾乎清空;

- BAYC 推出的APE coin 從ATH 的$26.7 跌至目前的$5.2,跌幅80%。

2022 年我們也迎來了NFT 用例的大爆發,從BendDAO 提出的Peer to Protocol 的借貸池到sudoswap 的NFT DEX 設計,NFT 的市場日趨成熟:

- 2022年,NFT 集合的數量相較於2021 年的數量有大幅上升,年初時僅有3.93 萬個NFT 系列,目前增加至22.6 萬個,增幅達475%;

- 在DeFi 用例上:交易平台不斷創新,Looksrare和x2y2 通過自己的代幣激勵用戶Trade to Earn,對Opensea 進行了吸血鬼攻擊,Blur 推陳出新使用了Bid to Earn 給整個NFT 市場帶來了更深的流動性和更窄的spread,sudoswap 的vAMM 設計讓NFT 的購買更趨向同質化代幣;借貸平台如BendDAO 提供了Peer to Protocol 的借貸模式更高效地釋放了NFT的流動性;

- 衍生品市場也有了新的突破:NFT Perp 推出了以NFT Floor Price 作為index 的合約交易;Hook 推出了NFT 期權產品,讓用戶對沖持有的NFT 價格下跌的風險。

市場上NFTfi 的產品相對已經較為完備:在2.14 發幣的blur,通過bid to earn 的方式讓整個NFT 市場的流動性大大改善;sudoswap首次為NFT 購買引入了AMM 算法,並提供了新的NFT 做市範式;借貸方面,Taker在23 年也即將推出新的清算方案,對於觸發清算價的資產不再採用拍賣模式而是模擬Aave 直接由protocol 或者套利者清算。然而市場對於NFT 的衍生品的討論仍然是欠缺的,尤其是在這次牛熊轉換中,NFT 玩家對於手中JPGE 的價格下跌除了接bid 止損或者diamond hand 以外沒有任何的解決辦法,本文將會就此機會梳理NFT 衍生品的行業現狀。

01、目前NFT市場缺乏對沖手段

去槓桿的過程是痛苦的,但也是複盤和佈局下一個週期的好時間。目前NFT的市場並不完善,仍舊是一個long-only的市場,投機者只能通過NFT的地板上漲獲得盈利而在行情下跌時除了hold和dump沒有辦法應對,導致很多NFT不會歸零但是徹底失去了流動性,在熱點退去之後完全沒有人進行掛單和交易。

Sudoswap 根據資金效率低下的痛點,提供了LP入場的方式,讓LP享受手續費的分成同時給NFT提供流動性,但是在目前的NFT 市場中,LP 沒有辦法對沖自己的風險,無法擴大流動性規模,也無法支持長尾資產。目前的NFT市場存在以下幾個痛點:

- 藍籌NFT價格高昂,普通玩家無法享受藍籌NFT價格上漲收益;

- 在NFT的各個金融化市場中,由於不連續的價格變化導致清算和做市的困難,資金效率依舊非常低下,市場規模無法擴張;

- 無法做空NFT價格以及對沖持倉/LP風險。

NFT derivative對於NFT市場的健康發展不可或缺,NFT derivative的完善會給NFT帶來更健康的流動性以及更多的用例,常見的衍生品包含:合約、期權、保險、基金。

- 合約或期權:建立基於NFT的合約,這需要連續的NFT價格機制(預言機)和能提供足夠深度的自動做市商

- 保險:根據NFT的價值為NFT的被盜、遺失等投保,模式可能與我們傳統的保險模式相同,不過需要引入針對NFT特性的條款

- 基金:可以根據不同的NFT的價值建立“指數基金”,或者是用NFT成立基金會(類似於DAO)然後進行投資等。這種形式目前市場上已經有很多嘗試,包括有元宇宙指數/Whale Token等,在後續的文章中不多贅述。

文章接下來會覆蓋以下內容:

- NFT衍生品市場一覽

- 目前NFT衍生品產品的優劣分析

02、NFT Futures

NFTperp

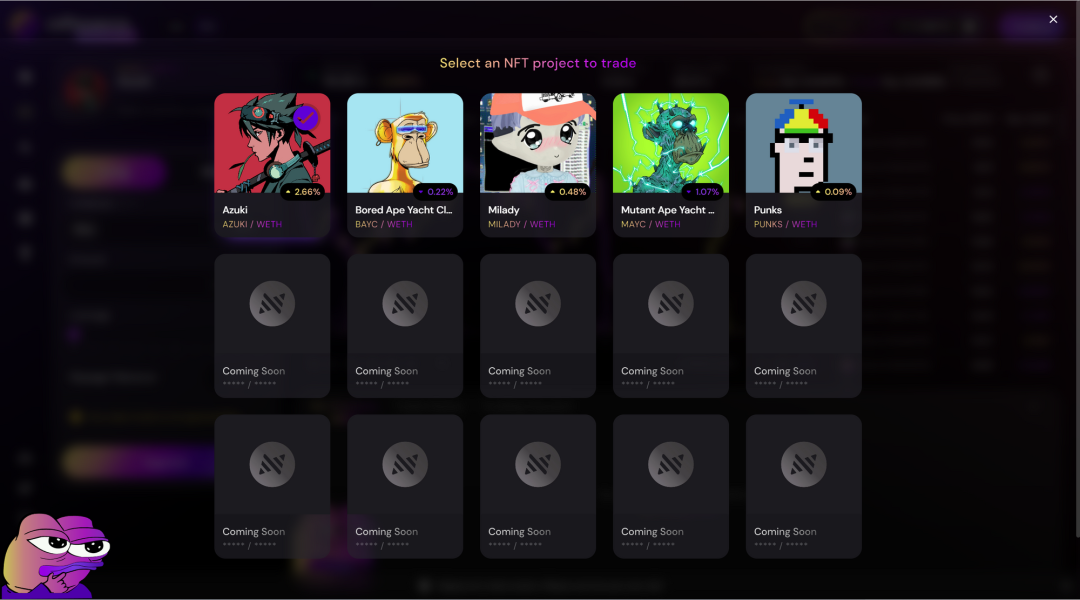

NFTperp 採用vAMM 的設計,無需LP 建立流動性池, long / short 交易者互為對手方,beta mainnet 在2022年11月上線,合約支持用ETH 對AZUKI / BAYC / MAYC / PUNK / Milady 等5 個NFT系列進行交易,最高支持10 倍槓桿。

產品

交易採用vAMM 設計,開倉雙方的交易都有滑點,protocol 通過調整k 值大小動態調整虛擬池深度,從而避免極端價格波動導致的過大滑點,同時交易者同為對手方,一方損失即為一方盈利,所有的利潤和虧損在擔保金庫中結算;餵價採用True Floor Price 模型,從NFTX 獲取交易數據,根據自身均價算法剔除價格過高/過低交易並且通過TWAP 計算地板價,以避免如Franklin 操縱BAYC 地板價等事件發生。

數據

- Trader: 1444

- Trades: 24,281

- Volume: 57,308 E

- Fee Generated: 168.9 E

- Open Interest: 1,465.9 E

- Liquidation: 502 E

融資

11 月25 日,NFT 永續合約交易平台Nftperp 宣布以1700 萬美元估值完成170 萬美元種子輪融資,本輪融資由Dialectic、Maven 11、Flow Ventures、DCV Capital、Gagra Ventures、AscendEX Ventures、Perridon Ventures 、Caballeros Capital、Cogitent Ventures、Nothing Research、Apollo Capital、Tykhe Block Ventures、OP Crypto 等機構參投。

與FloorDAO達成以seed round估值($17m FDV)的$100k的代幣互換,同時與FloorDAO 達成做市合作以及Uniswap v3 TWAP oracles 餵價。

潛在風險

- 存在團隊作惡風險:True Floor Price Oracle算法並未公開,存在未知風險;

- TWAP設計的Oracle無法及時響應極端市場行情,如BAYC極速下跌到48E的情況;

- 一般對於Perp的攻擊都是基於Oracle攻擊(參考GMX),目前沒有限制短期秒開秒關持倉的操作。

核心亮點

- vAMM設計而不是零滑點開倉,避免了類似GMX設計的價格操縱套利風險;

- 與NFT看漲期權市場HOOK達成合作。

市場競品

市場上對於NFT合約有著不同的嘗試,比如Mimicry Protocol採取Prediction Market 的設計提供做空NFT價格的方式,用戶只需要選擇開倉的方向與金額,便可以完成交易;與nftperp通過funding rate的高低來平衡多空比不同,mimicry通過True Odds來調整回報的高低,由此激勵trader平衡protocol上的多空比:True odds只對盈利產生影響,不對虧損造成影響

For example: Let's assume there is a market with $1M long and $2M short. The Short Side's True Odds would be 0.5x, and the Long Side's True Odds would be 2.0x. So, all other things being equal, a long position would double in value if the reference price for this fictional market were to increase by 50%

總結

03、NFT Options

Putty&Cally

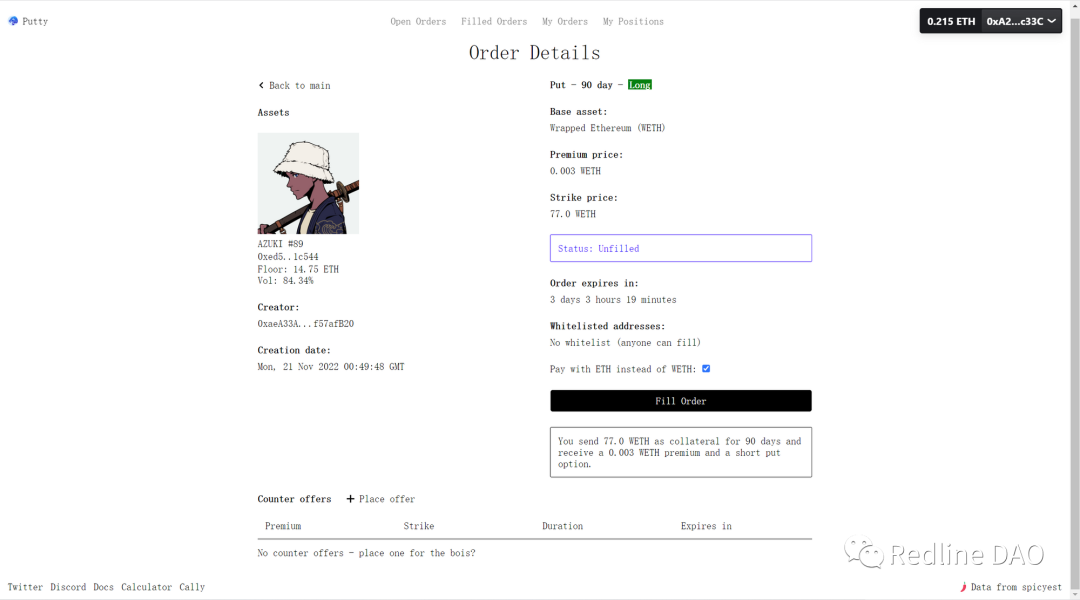

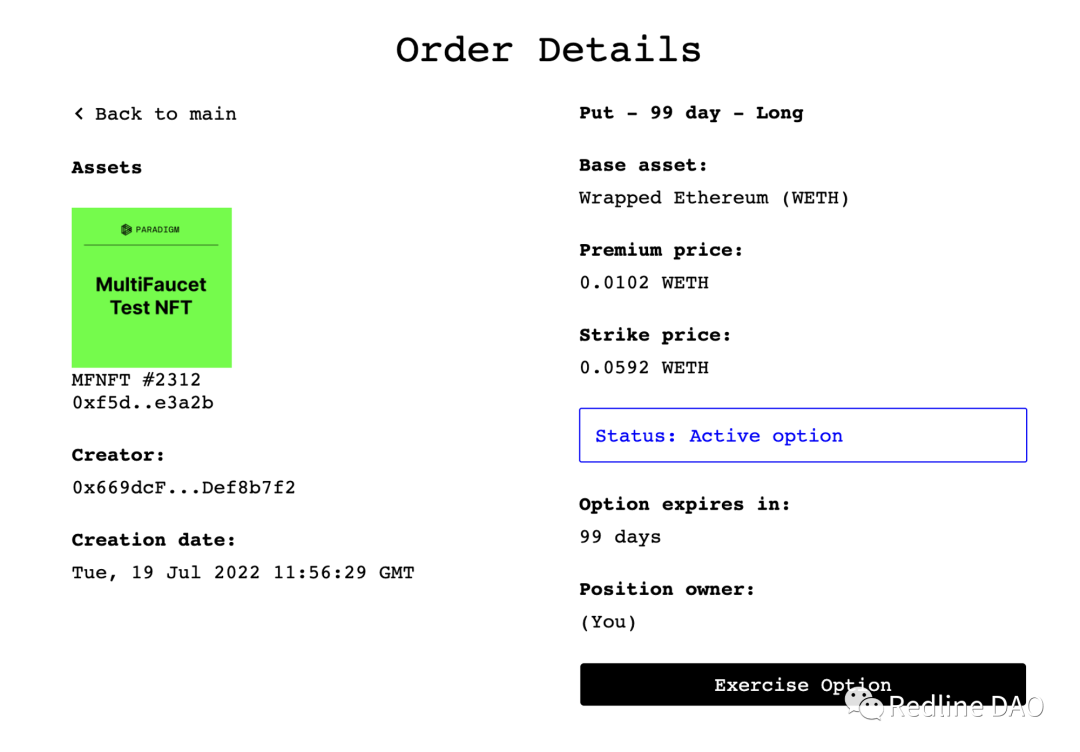

Putty是針對特定NFT(單個或一組)和ERC20代幣進行期權的創建和交易的OTC市場:

- NFT holder:質押NFT,購買put對沖價格下跌的風險

- Speculator:質押ERC 代幣,出售put 獲得premium

產品

通過Spicyest 的數據獲得NFT collection floor price,玩家自行設置strike price/premium/expiration date 等參數,產品有期權計算機作為引導,但對於期權新手來說仍較為複雜。

- 波動率計算:Volatility is calculated by taking the past 90-day log-price returns and extrapolating it forward by T days

Trade Option

Exercise Option

Putty 團隊在22 年3 月推出了新產品Cally,讓NFT holder 為他們的NFT 創建和交易coverd call option 賺取收益,也可以將多個NFT 打包成Covered Call Vault設定統一的Premium,Strike price 和Duration:

- 在Cally上Option的拍賣採用荷蘭拍的方式,價格隨著時間衰減且先到先得,最大程度上保障了NFTholder的利益;

- 因為在期權市場上,基本都會是長期穩賺,一次極端行情虧光本金,所以荷蘭拍的設計本質上是一種保護yield earner(在平日里多賺錢),將風險轉讓到risk seeker的設計。

數據

- Order Makers: 18

- Matched Order: 93

- Total Volume: $221,342

- Premium: 8.21 E

融資

Maven 11 Capital投資,融資和估值未知

風險

資金效率低:

Putty是針對特定NFT(單個或一組)和ERC20代幣進行期權的創建和交易的OTC市場:

- Peer to Peer 的OTC 交易網絡,依賴於Bidder 才有充足的流動性;

- 在Bidder 不足的情況下,Putty 的collateral 比例需要很高(低資金利用率),premium收的很少(低APY)。

核心亮點

Putty是第一個NFT option的otc市場,將Black-Scholes公式套用到NFT市場波動率上。

市場競品

相較於nft合約,nft期權有著更多的嘗試:由@AlphaVentureDAO 孵化的Fuku 將期權mint 成了ERC-721s的NFT,用戶在期權到期後不想履行,可以在Looksrare 和Opensea 上轉讓出售;與nftperp 達成合作關係的Hook主打call options,以及feta採用Write to Ear)的方式鼓勵NFT holder提供option的流動性,Jpex則推出了無手續費的期權交易。

總結

04、Insurance

Insurance在NFT市場中仍沒有太多的嘗試,Pixpel則是一家專注於為Crypto Game提供服務的一站式平台,包括Market Place, Dex, wallet和insurance,遊戲項目方可以和Pixepl進行合作,玩家可以為自己的NFT道具購買保險,等價於70%的價格,Duration為3個月,最多可以續費3次。目前的保險條款仍在確定中,仍未落地。

05、市場反思

Crypto 市場和NFT 在2023 年開年迎來了一波反彈小陽春,對於NFT 大概有以下幾個敘事帶動:

- Blur 的空投預期帶動了交易量的上漲

- APE 的質押開始帶來了新一波的財富效應

- BendDAO 提高了藍籌NFT的質押率使得槓桿倍數可以放大

- SUDO 的空投即將到來進一步讓NFT市場的火熱升級

但同時,穩定幣的流入情況並沒有得到改善,Binance 停止了美元的出入金使得Binance 美金處於持續淨流出的狀態,USDC 和USDT 的總市值在過去三個月基本持平(沒有外部資金注入),失業率走低和強勁的經濟數據讓FED保持鷹派作風,利息的持續上漲很有可能會突破5,一切都在說明去槓桿的活動仍在繼續,流動性還沒有註入,這波小牛市會什麼時候轉向為新一輪沉寂?在這個情況下,NFT holder 除了diamond hand 沒有別的辦法可以度過寒冬,NFT derivative 的需求在當下依舊迫切。

立場聲明:本文僅作行業學術探討與交流,不構成投資建議,請讀者做好投資調研。

原創內容,版權所有,未經許可,謝絕轉載

END