$UNI 因其作為“無意義的治理代幣”的代表而廣受批評。實際上,此事遠遠不是打開分成開關,然後將收入用於分配或者回購這麼簡單。即使作為現貨DEX 的龍頭,Uniswap 護城河遠沒有想像的那麼寬廣,盈利潛力堪憂。為何會如此?本文將用詳細的案例和數據為你解析。

本文將從以下幾點展開分析:

DEX 與用戶連接較弱,護城河較淺

UNI 沒有進一步開發附加價值

CEX 現貨交易免費潮,更難獲取定價權

UNI 若能成功開啟分成,樂觀情況下協議收入仍不多,估值不低且不足以覆蓋團隊費用

DEX 與用戶連接較弱,護城河較淺

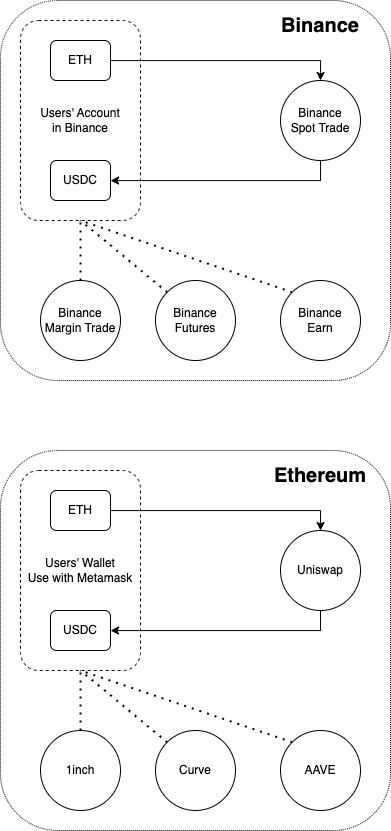

市場對於DEX 的期許不少來源於CEX 的平台幣在過往表現優異,然而DEX 和CEX 兩者在諸多方面的差別造成其盈利能力上有重大差異。參見下圖,使用幣安交易現貨,意味著你的幣存在了幣安,你在使用幣安的APP,資金在幣安的生態內流轉,你不斷與幣安生態產生連接與信任。而Uniswap 僅在交易部分起作用,資金並不在Uniswap 停留,與幣安對應的是Etherum 而非Uniswap,連接與信任在Ethereum 中積累。也就是說CEX 和L1 是一個層級的,現貨DEX 僅可對標CEX 中的一個模塊。

這使其無法像CEX 一樣輕易橫向擴張,在ETH 生態中也面臨著激烈的競爭:

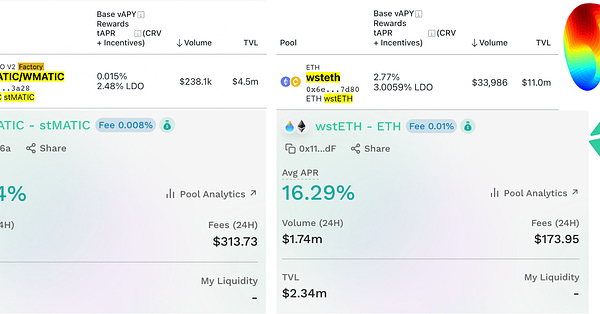

用戶可以隨意切換到Curve 等競品上

1inch 等聚合交易充分利用DeFi 整體的流動性,價格必然更優

仿盤的高度同質化競爭,卷抽成捲費用,壓縮利潤空間

DEX 是DeFi 中少數不用沉澱用戶(非LP)資金的,這使得其歷史信譽價值略低

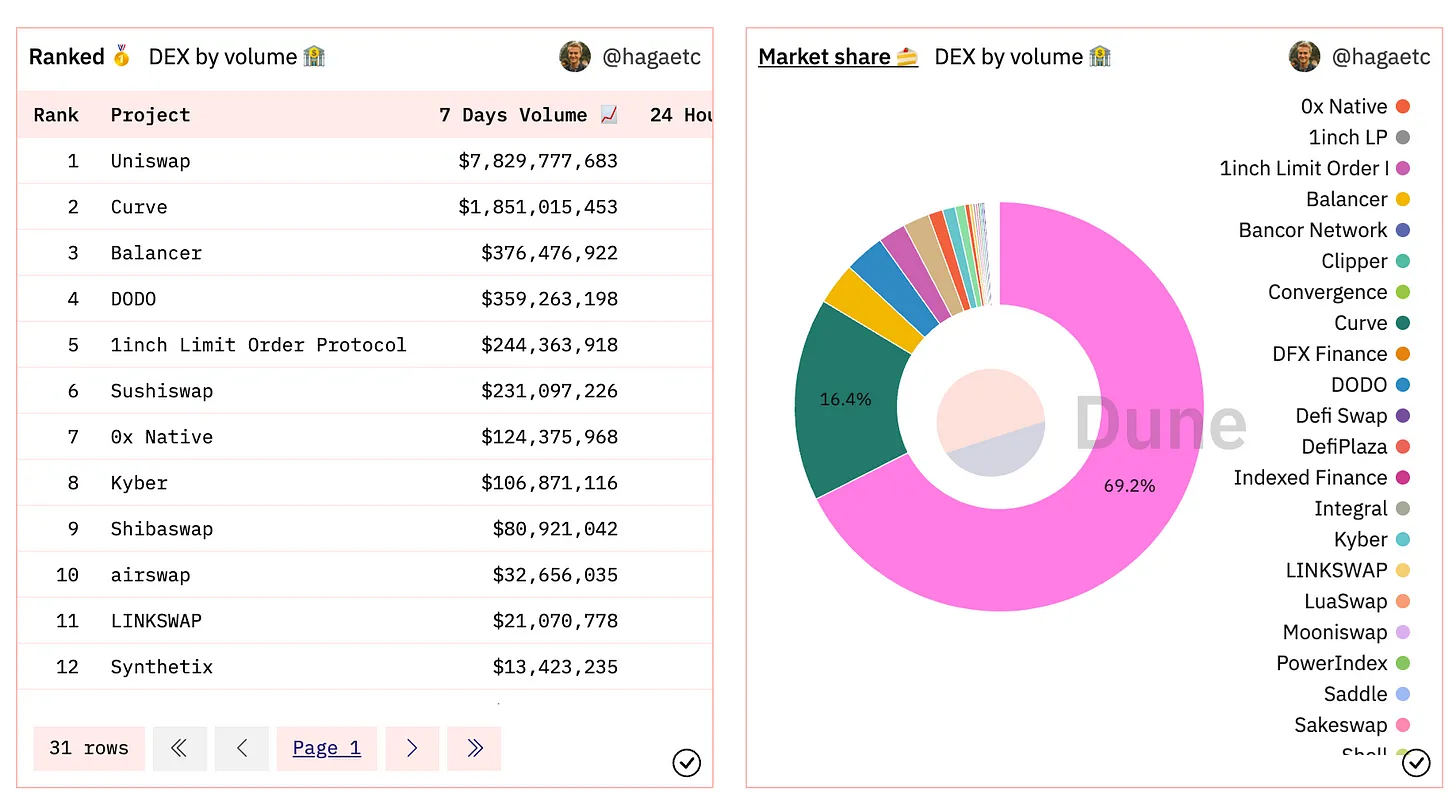

所以雖然從交易量上看Uniswap 雖然獨占鰲頭,但是若其打開抽成開關,很有可能對其份額造成負面影響,此次UNI 社區否決開關提議亦有這一重考量。

UNI 沒有進一步開發附加價值

可能有人會說,Curve 抽成50% 那為什麼Uni 不可以? Curve 之價值在於其在DEX 上構建成的Ponzi 平台和流動性配置平台。 Ponzi 不是Curve 的缺點而是他的優點,構建起讓代幣持有人收益的Ponzi 博弈機制受益正是Curve 最大的優勢,一旁倒後一旁生,旁來旁往CRV 皆受益。此外對於有流動性需求的項目而言Curve 也是實在幫他們解決了問題,參考相關推文可見Curve 在LSD War 如何風生水起。

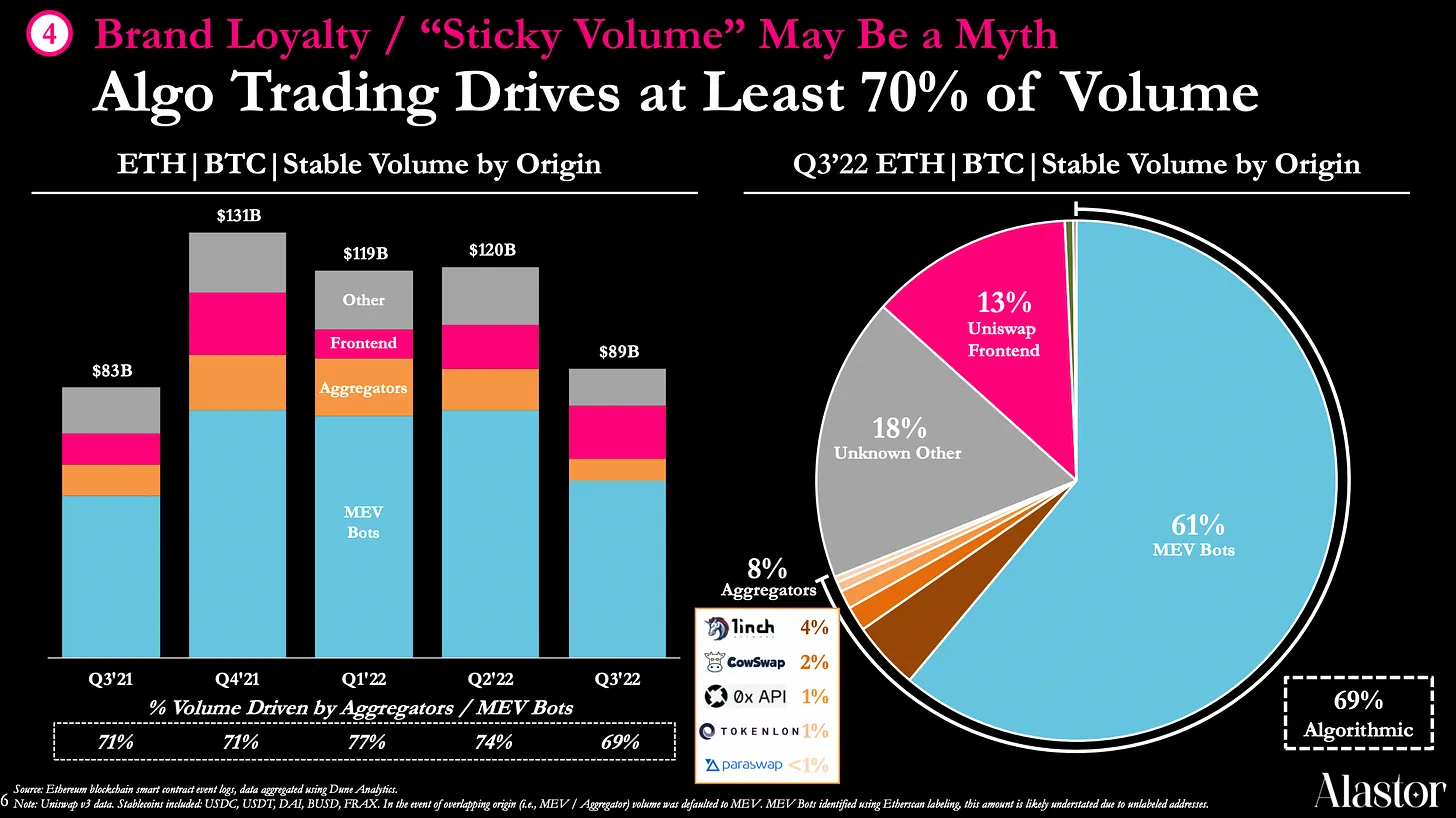

再看下面這張著名的流量分佈圖,從悲觀的角度看大部分交易量都是MEV Bot, 反映了其目前其相對於CEX 的弱勢地位,交易量僅有13% 來自於自有流量;但從樂觀角度看其自有流量13%遠高於聚合器流量8% ,這已經使得仿盤難以望其項背了。品牌價值帶來的流量優勢是實實在在的,如果Uniswap 能在其他附加價值上做好,那麼自然也能夠有些利潤空間。

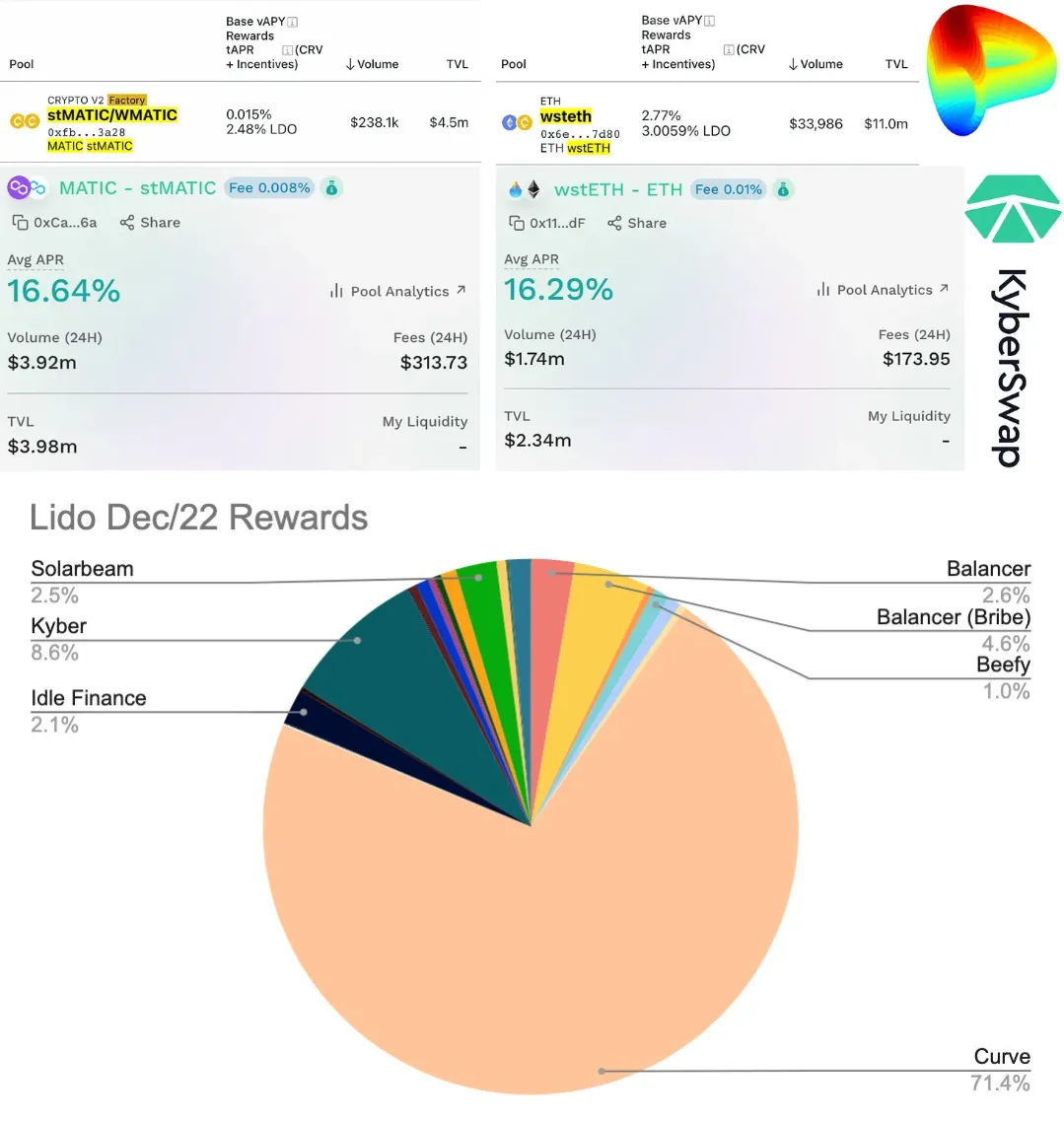

然而UNI 團隊在這些提升附加價值的事上毫無作為,導致原本屬於其的地盤被仿盤分食。在Alt-L1/L2 的LSD 競爭中,Uniswap V3 的仿盤Kyberswap 就因為做好了激勵著一塊,從LDO 的激勵預算中分得了一塊僅次於Curve 的蛋糕。試想一套有著和Curve 一樣完整激勵、Bribe 體系Uniswap 該會如何強大,然而UNI 持有者現在卻只能在夢裡想想。

CEX 現貨交易免費潮,更難獲取定價權

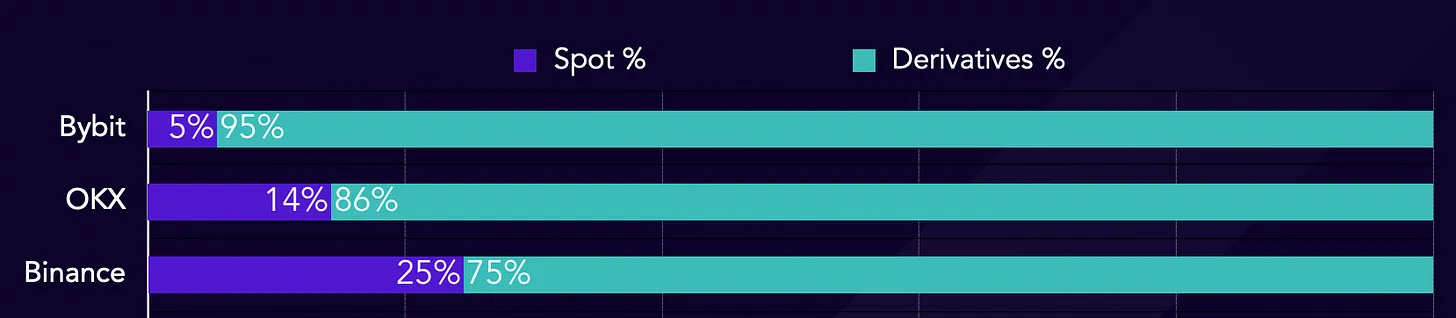

更糟糕的是,在22年中,頭部交易所中合約交易量遠超現貨交易量已是普遍現象,現貨交易也出現免費潮流,Binance 對BTC/ETH 等主流幣種現貨免手續費,而Bybit 更是現貨全線免手續費,就是說對於CEX而言現貨更多的變成了獲取和維持客戶活躍的手段,通過合約等衍生品交易來賺錢。這樣以來Uniswap 更難獲取定價權,而如前文所述,其也沒有CEX 一樣的橫向擴張能力,可以快速在衍生品賽道建立起優勢。

UNI 樂觀情況下收入仍少,估值不低且不足以覆蓋團隊費用

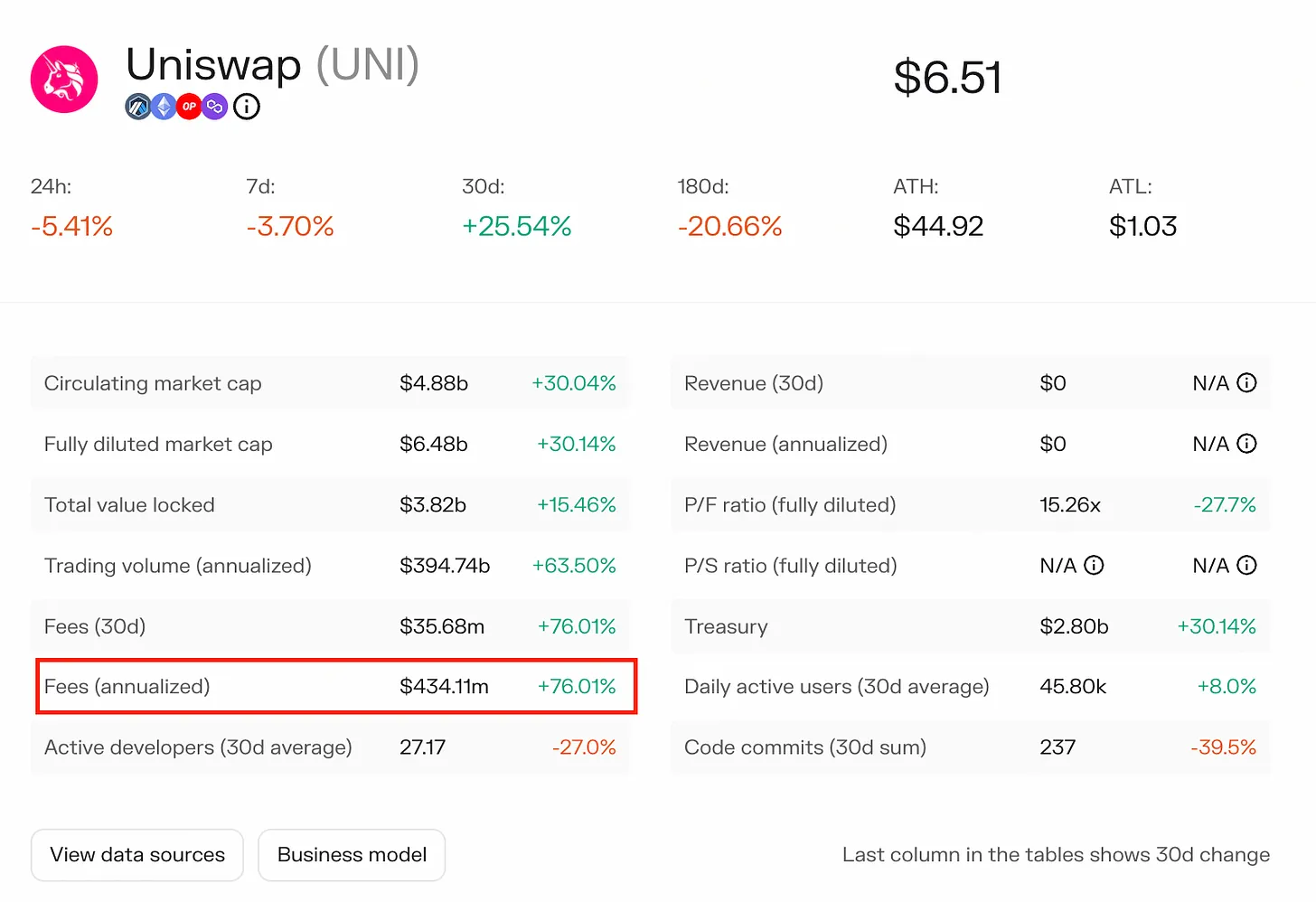

Uniswap 當前一年費用收入預計為$434M 。即使按照最理想的情況,在對所有交易對收取10%的抽成,那麼協議收入也僅有$43M,全流通市值/年度收入(P/S) = 153,目前GMX P/S=15,相比之下Uniswap仍然貴10倍。

並且協議收入不等於可以分配給持幣者的利潤,畢竟養團隊可是要花錢的。 UNI團隊一年要花多少錢?參考量級更小的MakerDAO 是$34M ,Lido 是$24M, Uniswap Linkedin 上的僱員人數比這兩家還要多不少,估摸著一年$50M 是要花的。這麼一算,樂觀來看Uniswap 一年還要虧50-43= $7M。

其實橫向對比一下Lido/AAVE, 以Uniswap 的龍頭溢價PS = 150+ 的估值倒也不算太誇張。不過嘛,Lido 明確受惠於近期的上海昇級,AAVE 在也逐步提升抽成比率的同時維持了市場份額,此外還可能受惠於上海昇級(參見下方的推文),而Uni 不但錯失LSD 市場,現在可是連一個分成開關都還沒打開呢。

相關閱讀:《 為什麼說借貸協議才是LSD的最大隱藏贏家? 》

綜上所述,DEX 與用戶連接較弱,加上團隊忽視附加價值的建設,Uniswap 開啟抽成可能會影響市場份額和成長性,即使成功開啟了當前估值也不低。實際上,若是日後UNI 團隊願意正視市場需求的話,利用其品牌優勢也不是不能重振雄風。 But not today , not now。