自聯準會啟動降息以來,市場情緒高漲,近期疊加美國大選日臨近,「川普交易」持續升溫,美股、外匯、加密貨幣等資產均展現強勁的財富效應。不過,金融市場波動難測,不少投資人在「買漲殺跌」的怪圈中屢屢受挫。其實,借鏡一些頂級投資人的成功法則,散戶也能逐步建立一個高效的長期投資策略,從而避免虧損,實現穩健回報。

1. 明確投資目標和標的

在開始投資前,先明確自己的目標報酬率及預期持有期限十分重要。根據這些目標選擇適合的投資標的。如剛進入職場、手頭資金有限的年輕人,可以優先考慮低風險、穩健增值的資產類型,如黃金、債券、指數等;而若追求高回報,且能承受更高風險,則可以關注股票、加密資產、外匯等波動較大的產品。

2. 制定合理的資金分配方案

良好的資金管理是投資成功的基石。一旦您進入市場並購買資產,其價值就會開始隨著市場價格波動,在市場中投入自己能承受損失的資金,避免倉位過高或高槓桿操作所帶來的心理壓力。通常建議遵循“631法則”或“541法則”,將資金按6:3:1或5:4:1的比例分配於日常開銷、儲蓄與風險投資部分。確保生活穩定的前提下,用閒置資金投資,能有效減少市場波動對生活的影響。

3. 分散投資以降低風險

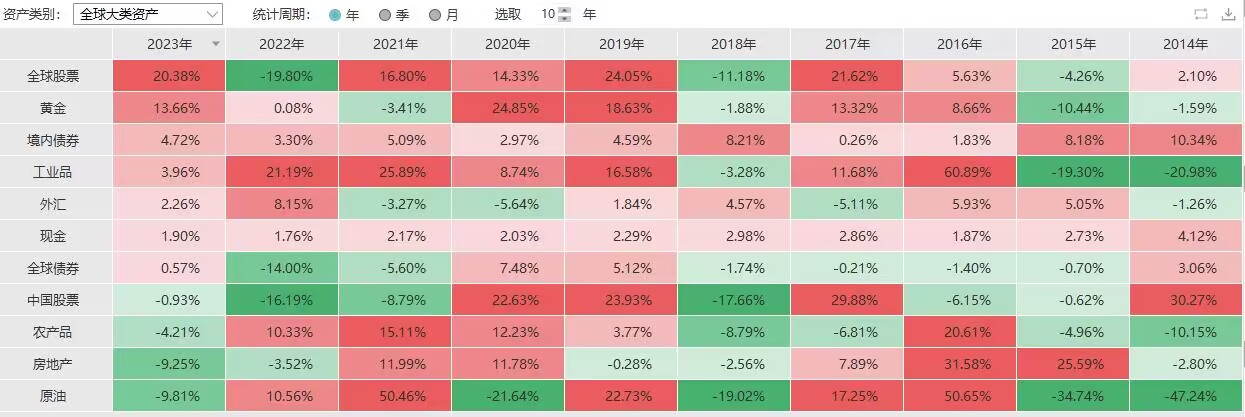

「不要把雞蛋放在同一個籃子裡」是投資界的重要原則。分散投資不僅能降低風險,還能增加收益的可能性。透過配置股票、外匯、商品等不同類別、不同地區市場及不同產業的資產,投資人能減少因單一市場或產業波動所帶來的衝擊。金融市場不會在同一時間全部上漲或下跌。例如,當股票市場下行時,黃金等避險資產可能表現強勁,投資組合的分散化可以有效對沖單一市場的波動風險。

近十年的全球大類資產各年度表現對比

近十年的全球大類資產各年度表現對比

4. 定期定額投資,平滑成本

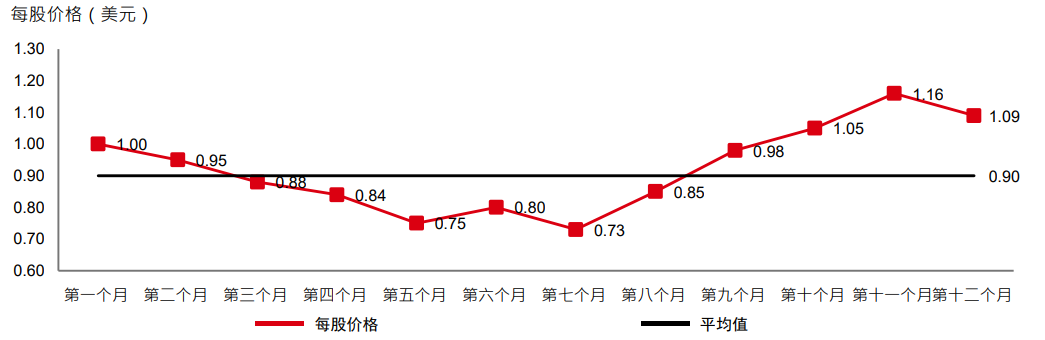

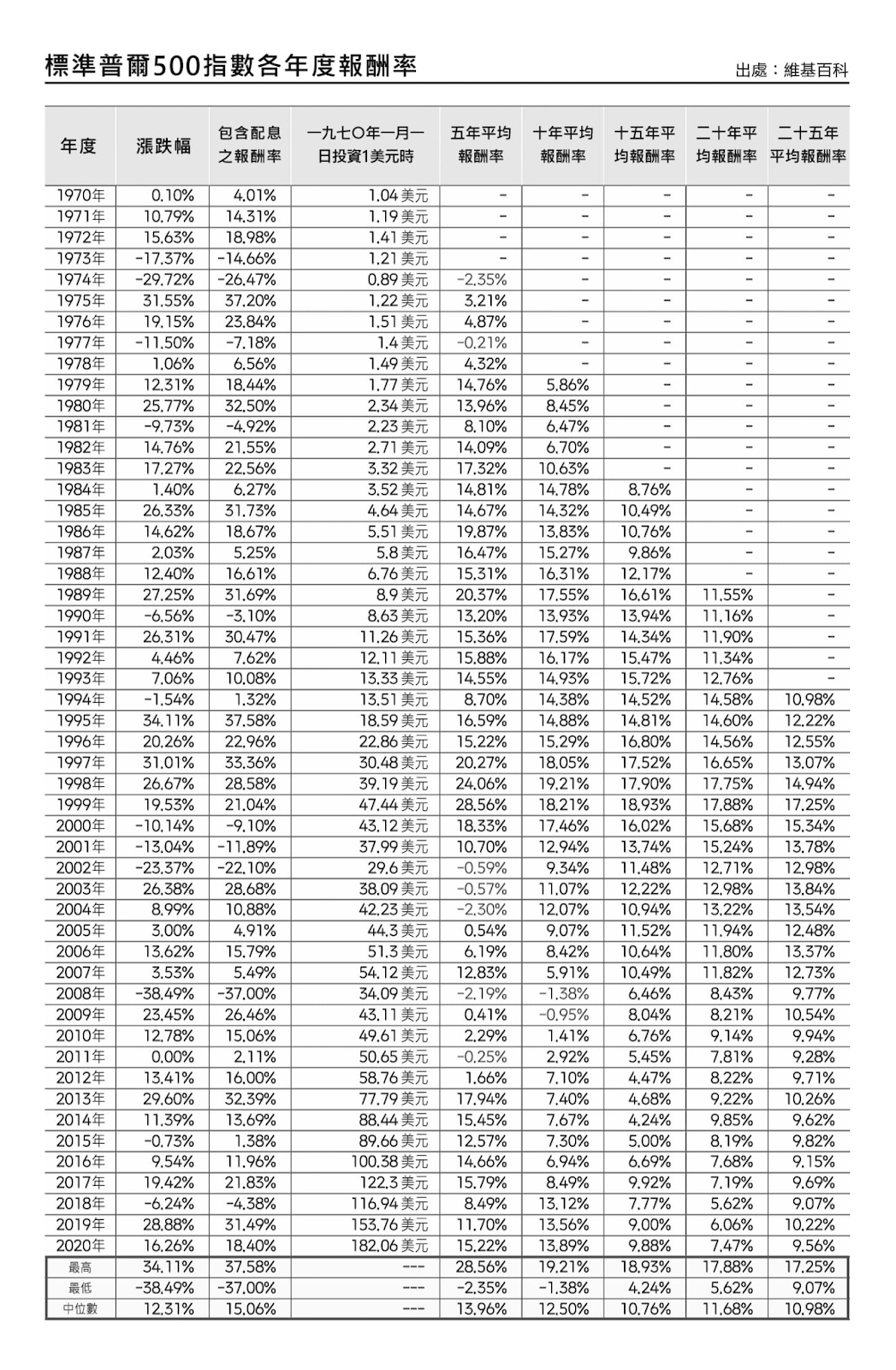

定期定額投資低買高賣是所有投資人追求的終極目標,但市場變化難測,預測頂部和底部都極具挑戰,定期定額投資是穩健長期投資的理想策略。無論市場漲跌,都以固定時間和金額投入,可在低位買入更多單位,高位買入較少單位,平滑整體投資成本,減少對市場時機的依賴。隨著時間的推移和市場復甦,資產可能呈現指數級成長。如以每月定投1,000美元比一次性投入12,000美元更能分散風險,同時潛在收益更為可觀。

定投與一次性投入對比

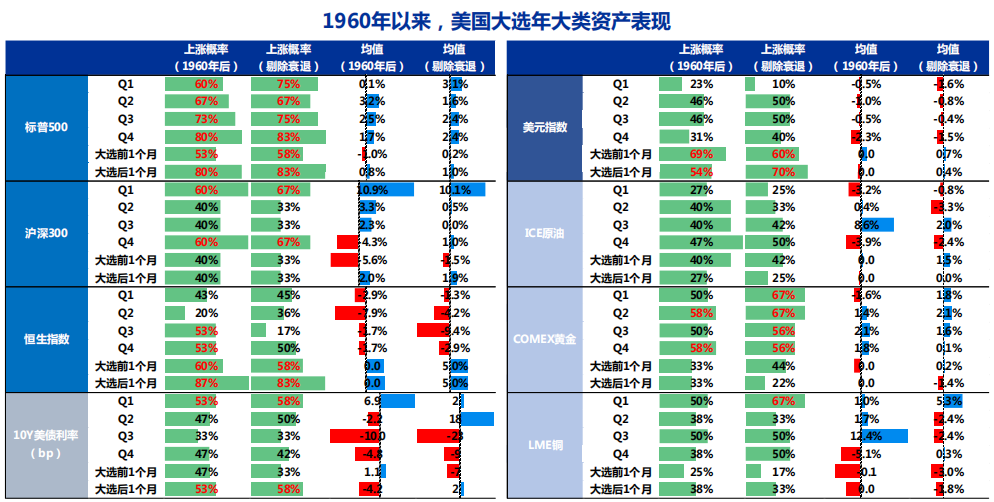

5.做好預期管理

市場變化無常,獲利或虧損的部位可能會導致情緒性投資,致使您偏離投資計畫。金融市場波動本意料中事,了解不同風險等級資產波幅狀況,做好預期管理,事先規劃如何因應不同的狀況,避免賭博心態。如全球屏息以待美國大選,不同候選人的政策主張,對不同金融資產有不同的影響。提前做好對應準備,如果市場遭遇調整,資產價格大幅下跌,不至於讓您措手不及而在市場低迷期間做出草率的決定。

6. 避免被短期新聞左右

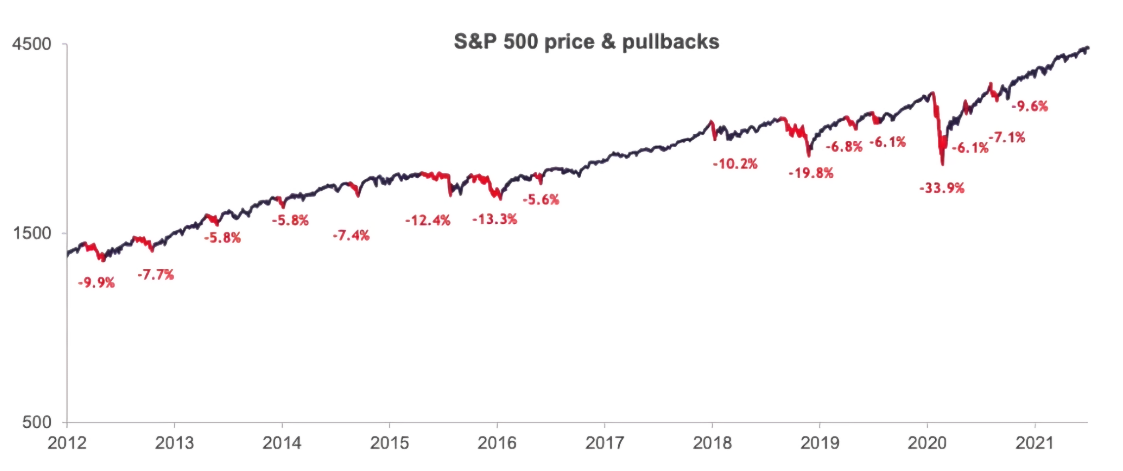

市場新聞頻繁且情緒化,聳人聽聞的頭條和負面的新聞報道將使情況更加令人不安,不要因短期負面新聞而恐慌,集中精力專注公司/項目的基本面。根據以往紀錄,短期波動可能隨時發生,但不會阻礙市場的長期成長,市場會在嚴重挫折後大幅回升。

標普指數近十年來回調與走勢

7.長期投資可增加正回報機會

在短期視角下,股票、指數、比特幣等風險資產相較於固定收益資產如債券有較大的風險。然而,若從長期角度來看,隨著持有期限的延長,他們幾乎會成為了一種「無風險」資產。以往紀錄也顯示,金融市場雖會短期波動,但長期仍是上行之勢。儘管市場回升方式並非一成不變,但長期投資好公司股票/代幣往往會有更高的回報潛力。簡而言之,投資的安全性和潛在收益在長線持有的情況下逐漸凸顯,正所謂長線是金。

8. 總結經驗,不斷學習

投資不是一蹴可幾的事,複盤和學習是持續成功的保障。在每次交易後,投資人應反思自己在決策中的得失。例如,有些人總是因追漲而被套牢,或因恐慌割肉而錯失市場機會。透過總結這些經驗教訓,投資人可以在未來的相似情境中做出更理性的決策。此外,金融市場和投資環境不斷變化,定期回顧和調整投資計畫是必要的。時時追蹤市場新趨勢,結合基本面分析,不斷更新投資知識與技能,確保所持有的投資標的仍符合自己的財務目標。