作者:Chainalysis

编译:Rachel

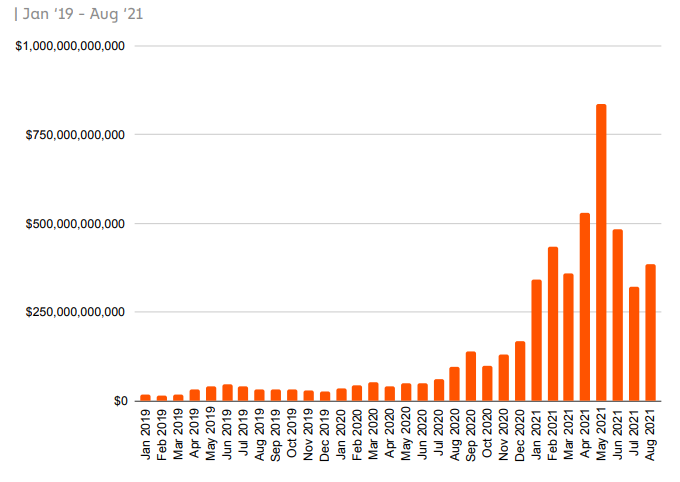

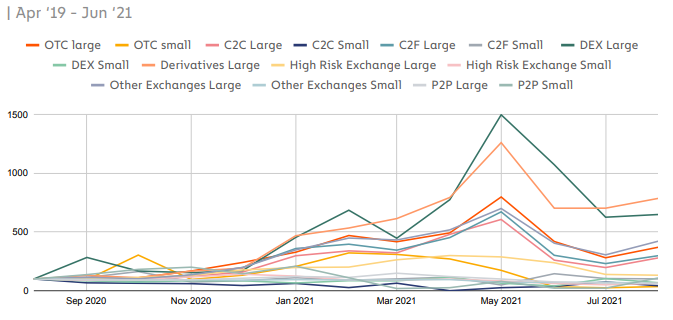

在过去几年中,加密货币的采用和价格稳步增长,使得该资产类别能够吸引机构投资者并继续获得动力。在此背景下,构成加密货币行业的业务也经历了一段持续增长的时期。查看下图,其中显示了自2019年以来交易所每月收到的加密货币价值。

所有交易所收到的每月加密货币价值

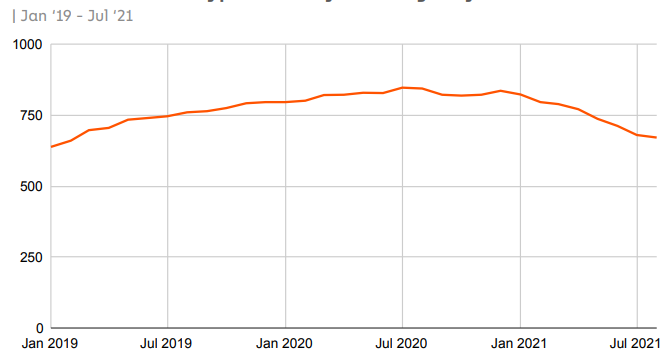

虽然每月的增长不是恒定的,但流向交易所的价值通常呈上升趋势。然而,在过去的一年中,加密货币交易所的竞争变得非常激烈,现在似乎正在整合。我们可以在下图中看到这一点,图中显示了从2019年1月到现在每月活跃的交易所数量

每月活跃的加密货币交易所数量

活跃交易所的数量在2020年7月左右趋于平缓,然后开始下降。截至2021年8月,该指数为672,在2020年8月达到峰值845。为什么活跃加密货币交易所的数量在下降?那些最成功者有什么区别?在本报告中,我们试图通过观察多个变量的交易所增长趋势差异来回答这些问题。

按业务模式细分交易所

我们根据交易所的商业模式和技术基础设施将其分为六个不同的类别,以调查随着行业竞争的加剧,哪些类型的交易所正在蓬勃发展。这些交易所类别包括:

中心化交易所(CEX)

去中心化交易所(DEX)

高风险交易所(KYC要求最低的交易所)

OTC经纪商

衍生品交易所

利用这些类别,让我们看看自2019年初以来,活跃交易所数量增加或减少了哪些类别。

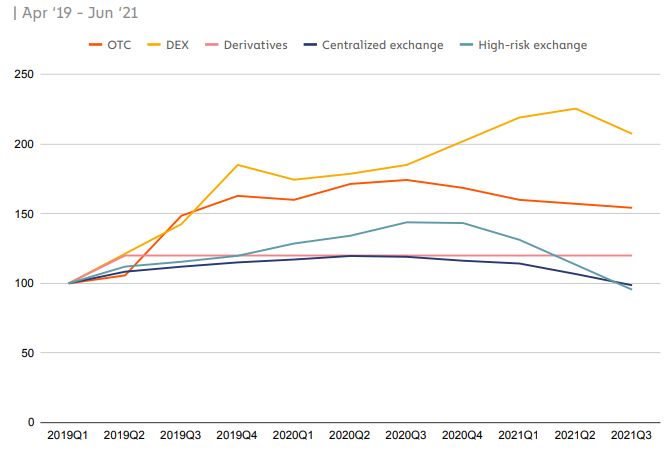

按业务模式划分的活跃交易所数量增长

数据显示,自2019年以来,活跃的DEX和OTC经纪商数量大幅攀升,衍生品交易所也略有增长。与此同时,CEX和高风险交易所的数量在最初增加后略有下降。

除此之外,我们还根据规模进一步细分这些类别,将所有交易所描述为小型或大型交易所,小型交易所是指2020年8月至2021年8月期间收到的加密货币总价值低于1000万美元的交易所。此外,我们还可以将中心化交易细分为更精细的类别:C2C(加密到加密货币)交易是指只允许不同类型加密货币之间的交易;C2F(加密到法定货币)交易允许用户将法定货币兑换为加密货币,使其成为加密货币用户的首选服务。

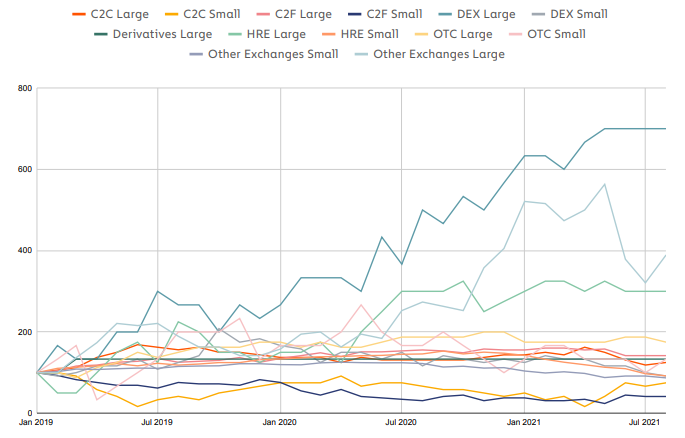

按业务模式和交易所规模划分的交易所数量增长

注:我们的分析仅包括四家衍生品交易所,所有这些交易所都符合大型交易所的条件,因此这是我们在该类别中唯一的规模区别。

结合每种类型的交易所的规模,我们可以更细致地了解哪些类型的加密货币业务正在蓬勃发展。大型去中心化交易所、大型高风险交易所和其他类别的大型交易所——这主要包括名义上是C2F但用户将其视为C2C的交易所——迄今为止增长最快,三家交易所的数量都增长了三倍多。其他几个类别也显示出温和但实质性的增长,包括大型OTC、大型C2F交易所和衍生品交易所。另一方面,大多数商业模式的小型交易所,包括C2F和C2C交易所,数量都在减少。

当然,每个类别中活跃交易所的数量并不是判断这些类别健康状况的唯一方法。毕竟,加密货币企业不仅仅是为了生存,他们需要扩大用户基础和交易量才能蓬勃发展。下面,我们按收到的价值增长率来查看相同的类别。

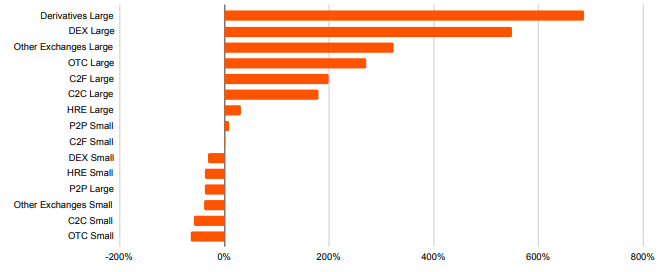

按市场划分的收到价值增长

可以看到大幅增长的服务类型与收缩或基本持平的服务类型之间的分歧。有趣的是,在5月至6月期间,大多数服务的接收价值都出现了显著下降。虽然我们不能完全确定原因,但我们认为这可能与中国禁止加密货币挖矿的政策有关。

下面,我们通过显示2020年8月至2021年8月期间各交易所类别交易量的总增长来总结上述图表的结果。

2020年8月至2021年8月期间收到的价值增长(按市场细分)

这些结果证实了我们之前的一些结论。在研究期间,大型DEX的交易量大幅增长,大型OTC经纪商和大型CEX也是如此。 然而,尽管活跃业务的数量没有太大增长,但衍生品交易所的价值增长幅度最大,达到686%。 另一方面,无论商业模式如何,乎所有小型交易所类别收到的加密货币都有所减少。

这里最大的收获是DEX变得非常流行,这与DeFi类别总体上的爆炸性增长不谋而合。

DEX每月收到的总价值

DEX收到的总价值从2020年7月刚刚超过100亿美元增长到2021年5月3680亿美元的峰值,截至2021年9月,仅略低于1430亿美元。虽然中心化服务的交易量也在增长,但增长速度却不尽相同,而且在一些月内,DeFi活动已经超过了中心化服务的活动。

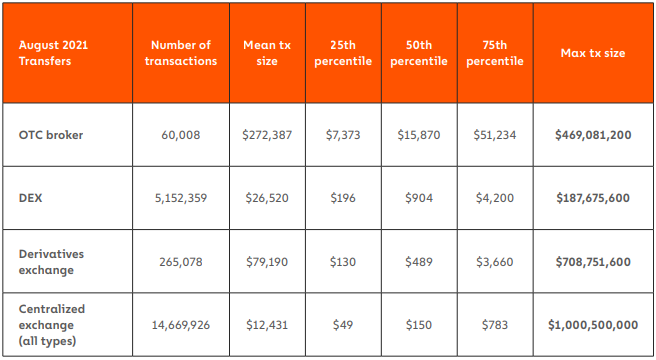

在我们的2021年加密货币地理报告中,我们讨论了DeFi用户和加密货币用户之间的差异。我们的研究表明,DeFi交易往往比中心化服务上的加密货币交易规模更大。下面,我们将使用2021年8月的交易将DEX交易规模与其他几种交易所类型的交易规模进行比较。

我们发现,DEX用户执行的交易要比CEX用户大得多,平均DEX交易的加密货币价值超过26000美元,而CEX的加密货币价值超过12000美元。DEX交易的中位数略高于900美元,而CEX的为150美元。这可能是因为DeFi在拥有更大、更成熟的加密货币市场的国家也更受欢迎,而这些国家也往往是更富裕的国家。dydx的增长负责人David Gogel解释了这一动态,“大多数DeFi用户都是成熟的加密货币投资者或寻找新alpha来源的交易员。”知道了这一点,他们的平均交易规模会更大是有道理的,因为DEX用户可能已经建立了一个庞大的资金基础来部署,或者正在为他人投资。上图显示,衍生品交易所也可能存在类似的动态,其平均交易规模和中间交易规模也远大于标准的CEX。

深入研究交易所规模和提供的资产

正如上面的数据所表明的那样,大型加密货币企业正以比小型加密货币企业更高的速度增长和生存。在所有交易所类别中,大型交易所是2019年至目前唯一增长的一组,只有小型P2P平台例外,其接收价值仅增长9%。这可能有很多原因,也许新用户更可能听说更大的交易所,因此当他们决定购买他们的第一种加密货币时,就会蜂拥而至;或者也许更大的交易所优越的流动性让它们能够吸引最大的交易者。

我们的分析表明,在所研究的时间段内,可用的独特加密资产的数量对交易所的生存率起着重要作用。下面图表绘制了交易所收到的交易价值与可用唯一资产数量的对比。

每月平均收到价值与按交易所细分市场提供的资产数量

数据清楚地表明,虽然许多可用资产较少的交易所交易量较高,但可用资产越多,交易量通常越大。下面,我们按资产对每个交易所类别和规模的交易量进行细分。

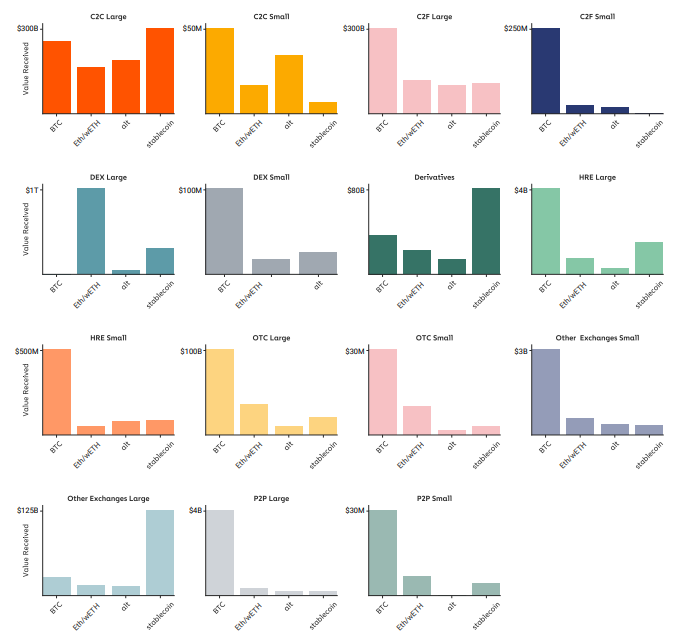

2021年至今交易所部门和资产类别收到的总价值

总体而言,增长最快的交易所类别倾向于将大部分交易量用于比特币或以太坊,鉴于比特币和以太坊是两种最受欢迎的投资加密货币,这相对不足为奇。

但是,我们看到了一些明显的例外。 例如,按所研究的时间段内收到的价值计算,衍生品交易所是增长最快的交易所类别,而稳定币是其交易量最大的资产。 “其他”类别的大型交易所和大型C2C交易所也是如此,它们的增速分别位居第三和第六。这可能是因为衍生品和C2C交易所,以及许多“其他”类别的交易所,都迎合了经验丰富的交易员,并且不允许在平台上转换为法定货币。正因为如此,当交易者不再想交易或继续暴露于加密货币价格波动时,他们依靠稳定币锁定资产价值。

最突出的是,在大多数情况下,增长最快的交易所类别往往不会从任何一种资产中获得全部交易量,也不会从任何一种资产中获得很少的交易量。虽然比特币或以太坊往往是最受欢迎的,但增长最快的交易所类别通常在其他两种资产类型中仍有可观的交易量,这表明最好的交易所能够满足各种使用情况,或者满足需要多种资产类型的使用情况。

在竞争格局中创新和规模取胜

我们对加密货币交易所竞争格局的分析表明,创新和规模——理想情况下两者兼得——是在最近成为一个整合行业中实现差异化和增长的关键。DEX代表加密货币交易的创新,就在去年,这些去中心化、非托管平台的活动与CEX比相形见绌,但自那时以来,DEX已经迎头赶上,并在几个月内超越了中心化服务交易量,让用户能够更好地控制自己的资产和进行新类型的交易。

另一方面,继续增长的CEX似乎是那些提供种类最广的资产的交易所,这使得它们对最活跃的交易者具有吸引力。然而,C2F交易所可能是这一趋势的例外,因为它们作为加密货币和法定货币之间的入口和出口,意味着它们将永远是希望将加密货币转换为现金的新用户和有经验用户的首选平台。