沒有搶到頭礦、後入場的農民「驚喜地」發現,收益甚至不能抵消Gas 成本,更難逃層出不窮的代碼漏洞、項目突然宣告失敗、崩盤倒計時……

文| 秦曉峰 運營| 蓋遙 編輯| 郝方舟

出品 | Odaily星球日報(ID:o-daily)

問:一個投資項目的預期年化收益達到1000%,靠譜嗎?

“騙子”、“傳銷”,是兩個月前絕大多數幣圈人的第一反應。

畢竟1CO(首次代幣發行)時代一去不返,投資者已被市場充分教育。老韭菜最常掛在嘴邊的一句話就是「巴菲特年化收益也才20%」。

但在這波DeFi 流動性挖礦熱潮中,四位數的年化收益率隨處可見。 Compound、YFI、YFII 以及YAM 等一個個項目,引發集體性狂歡,更讓不少踏空的老韭菜追悔莫及。

頓悟之後,老韭菜們開始攜巨資下場,爭當「農民」,挖完「玉米」挖「紅薯」。儘管深知不可持續,但勢要分一杯羹,薅一波羊毛。

結局卻不如預期。沒有搶到頭礦、後入場的農民「驚喜地」發現,收益甚至不能抵消Gas 成本,更難逃層出不窮的代碼漏洞、項目突然宣告失敗、崩盤倒計時……

最終,羊毛沒薅著,可能還得搭上了自己的羊。

DeFi收益率趨於平穩,成常態化投資

過去兩月,最火的話題莫過於DeFi。特別是流動性挖礦,激發市場的參與熱情。

鑑於不少老韭菜依然沒有趕上趟,我們首先解釋一下,什麼是流動性挖礦?

簡單來說,就是用戶為某個代幣提供流動性,項目方給予治理代幣作為收益反饋。

以流動性挖礦的鼻祖Compound 舉例,用戶向其中存入/借出DAI、USDC、USDT、ETH 等代幣,提供流動性,可以獲得原生治理代幣COMP 收益。

(1)年化20000%不是夢

早期,隨著COMP 價格從18.5 美元上漲至381.89 美元,存/借USDC 和USDT 的年化收益率(ARP)都在200% 以上。

年化收益率200% 是個什麼概念?目前美國商業銀行最高的存款利率是2.10%(運通銀行),而全球存款利率普遍在3% 以下,DeFi 收益是銀行存款的100 多倍,足以令人瘋狂。

也正因如此,Compound 初期吸引了大量的資金,兩週內鎖倉量激增至10 億美元,一躍成為藉貸市場頭部產品,比肩老牌借貸商MakerDAO。

然而,年化收益200% 也只是DeFi 的起點。 YFI、YFII、YAM 等現象級的項目接棒Compound,在高收益的大道上繼續馳騁。

7 月18 日,yearn.finance 正式推出子治理代幣YFI,開啟流動性挖礦,初期年化收益一度高達2000%。 7 月27 日,上線兩週的YFI 開始分叉項目,誕生新項目YFII,開設兩個礦池進行流動性挖礦。其中,二池初期年化收益率一度高達4000%。 8 月12 日,Yam Finance 進行了首次代幣YAM 分配並開啟流動性挖礦,開設8 個質押池;其中AMPL/ETH 池子剛上線每小時收益可達1.6%,折合年化收益高達14049%;表現最差的WETH 池子年化收益也能達到2000% 以上。上線不到一天的時間,Yam Finance 總鎖倉金額已經超過2 億美元。 8 月13 日,Yam Finance 在8 個挖礦池外新又上線了二池——YAM/yCRV Uniswap v2 LP 池。二池年化收益甚至可以達到20000% 以上,某頭礦用戶曾一度獲得年化500000% 的收益……

以上僅是較為知名的幾個DeFi 挖礦項目。實際上,各類仿盤不斷,年化收益也都在四位數以上。

(2)收益驟降,回歸理性

持續保持高收益,顯然不合邏輯。此類項目大多只在上線的1 到2 天能維持上千的年化收益。

一方面,隨著大量的資金湧入,用戶獲得挖礦收益被稀釋(獲得幣更少了);另一方面,絕大多數礦工的操作路徑是「挖-提-賣」,拋壓較大,導致治理代幣在二級市場價格難以為繼,急劇下降。雙重作用下,用戶挖礦收益也就隨之驟降。

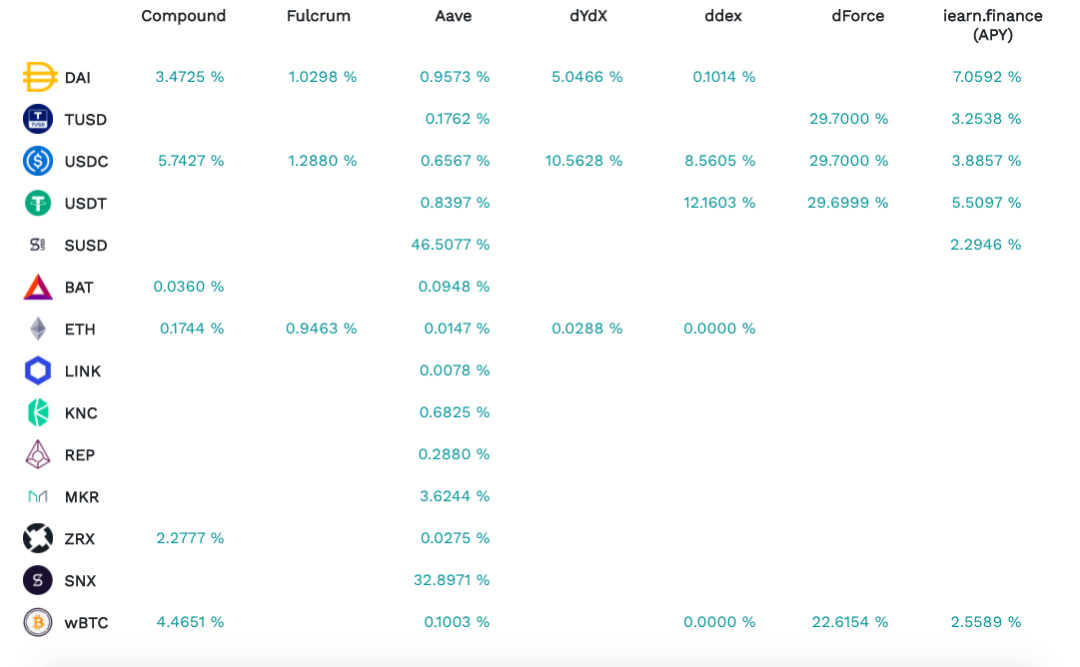

以YFI 為例,目前TUSD、USDC 以及USDT 等年化收益基本保持在6% 以下;Compound 也一樣,USDC 最高也只有5.7% 的年化收益;dForce 上收益最高,年化可以達到30% 左右。

(不同幣種在個平台收益情況,圖片來自 yearn.finance )

值得注意的是,上述DeFi 利率基本是活期利率,仍高於中心化金融產品的活期利率。

以貝寶為例,USDT、TUSD 等穩定幣活期利率為3.5%;30 天固定利率6.5%,90 天固定利率7%。

也正因如此,即便DeFi 利率下降,仍有不少投資者將DeFi 作為生息工具。

神魚就在微博曬出自己參與的Curve 流動性挖礦,投入資產高達4300 萬美元,淨年化收益率可以達到9%。

(神魚曬出CRV 挖礦,圖片來自其微博)

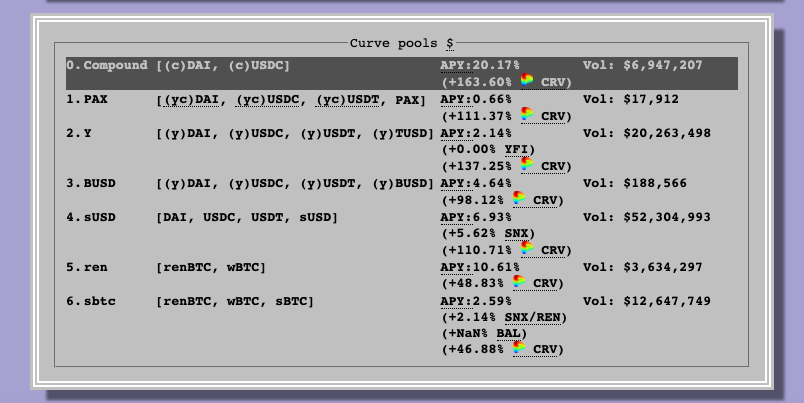

實際上,Curve 與其他項目一樣,年化收益也在不斷降低。特別是隨著CRV 價格的下跌,項目收益也從早期的500% 一路下滑,Compound 池當前年化收益最高可以達到20%(動態變化的)。

(Curve挖礦收益表)

但無論如何,流動性挖礦,特別是以穩定幣作為質押幣種的挖礦,目前穩定收益依然高於CeFi,顯示出強烈的需求,DeFi 正逐漸成為常態化投資手段。

從長遠來看,收益逐漸回歸正常理財的區間,對整個DeFi 來說也是一件好事。

DeFi挖礦風險有多大?

看完了DeFi 挖礦收益,不少朋友應該有所心動,嚮往著成為一位DeFi「農民」。

本金充足的,或許已經謀劃著要把錢砸入DeFi 項目;資金匱乏的,或許想著從CeFi 借錢去DeFi 套利。

不過,在採取行動前,如果沒有考慮到下面這些問題,等待你的可能是血本無歸。

(1)收益PK 成本

收益與成本,是首要考慮的問題。簡單來說,DeFi 挖礦並不適合散戶。

一方面,目前以太坊鏈上Gas 費用極高,直接勸退資金不足的散戶。

此前Gas Price 基本上保持10 -20 Gwei,偶爾會到20 Gwei;但目前基本保持在200 Gwei 以上,8 月13 日甚至突破300 Gwei 關口,高達309.44 Gwei,再刷歷史新高。

這就使得用戶在DeFi 挖礦時,單次轉賬手續費就在0.1 個ETH(40 美元)以上;高峰期時,甚至要給到0.3 個ETH 乃至更高的手續費。而在這次DeFi 熱潮前,以太坊Gas 基本只要0.001 ETH(3 美元)即可。

神魚在微博曬出,自己最高給到2.98 個ETH的手續費。

如果你的本金只有上千美元,幾次轉賬可能就消耗殆盡了。

另一方面,挖礦收益可能難以填補Gas 費用。

事實情況是,絕大多數散戶,根本搶不到項目頭礦。以YAM 為例,二池剛開放時登陸頁面遇到BUG,絕大部分人被擋在門外,只有為數不多精通代碼的人搶到了最開始的頭礦。

況且,絕大多數散戶是通過媒體才了解項目消息。即便你衝進去了,資金也並不佔優,只能夠分到很少的治理代幣。

如果幣價持續下跌,折合成法幣收益,或許難以覆蓋Gas 成本。就像下圖所示:

(注:我真沒想到,隨便P的一張圖能流傳這麼廣)

借用超級君吳廣庚的一句話:“DeFi 是一件風險較大的投資行為,沒有5 萬刀以上(本金),也不太適合參與。”

(2)DeFi 學習門檻高

對於絕大多數用戶而言,DeFi 流動性挖礦的學習門檻很高,所要耗費的時間和精力較多。

以Curve 挖礦為例,Odaily星球日報編輯部在參看教程的前提下,依然耗費數小時才抵押成功,期間問題不斷:從穩定幣兌換,到轉至挖礦池質押,每一步看似簡單,實則暗坑無數。

然而,要想獲得高額收益,必然需要搶頭礦,此時沒有教程,用戶只能自行摸索。自我探索的結果是,需要付出高昂的學費。

多位用戶告訴Odaily星球日報,在第一次進行流動性挖礦時,都發生過轉賬錯誤丟失代幣的情況。

這種情況不可控,且已經出現人傳人的現象,就連一貫經驗老道的項目方面對DeFi 時都有可能失誤。

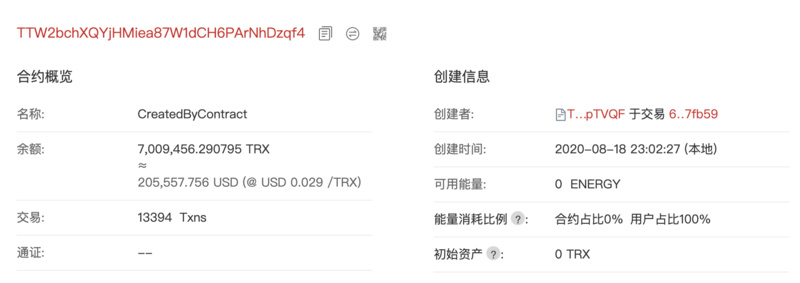

8 月18 日,波場去中心化交易所JustSwap 上線。一家名為Alpha Link 的去中心化預言機項目方,在添加流動性時出現失誤,錯將價值20 萬USDT 的TRX 鎖在合約地址中。

(Alpha Link 誤鎖倉)

(3)系統性風險

如果說前兩個問題,投資者可以發揮主觀能動性解決或避免,最後的系統性風險,則是避無可避,無能為力。

DeFi 挖礦的系統性風險主要有三點:挖礦項目智能合約漏洞、經濟模型設計失敗、抵押資產智能合約漏洞。

挖礦項目智能合約漏洞,是最常見的問題。

目前,絕大多數DeFi 項目並未經過專業的安全團隊審計,安全性大打折扣。

一方面,項目方主觀上可能作惡,在智能合約中留有後門。用戶抵押資產後,項目方假裝黑客攻擊項目,直接掠走用戶存款。

另一方面,項目方主觀不作惡,但由於能力有限,合約代碼留下BUG。 8 月14 日凌晨,上線僅一天的YAM 就被爆存在漏洞, 這個BUG 導致的後果是每次rebase(調整)後YAM 實際總量超過了預計總量,鑄造大量額外Yam 代幣。最終,項目宣告失敗,存活僅36 小時。

因此,對用戶來說,盡量避免參與沒有審計的項目挖礦。

其次,項目經濟模型設計失敗也會導致崩盤。

好的經濟模型,可以對網絡參與者可以起到激勵作用。但更重要的是,經濟模型的設計要可持續。然而,目前絕大多數DeFi 項目經濟模型都做不到這一點。

以流動性挖礦為例,用戶質押即可獲得收益,但這種收益來自哪裡?如果是拿用戶抵押資產進行出借,獲得利息收益,無疑是可以持續的。

但絕大多數項目其實是一味地補貼,並不能創造收益,這也造成其治理代幣其實根本沒有價值支撐。因此,絕大多數項目都是一日遊或者擊鼓傳花,只有類似Compound 這類少數打通借/貸網絡的項目,才能真正延續。

再者,抵押資產智能合約漏洞也不得不防。

不少流動性挖礦項目,除了支持USDT、DAI、USDC 等常見資產,還支持AMPL、LEND、MKR、Comp 等資產。

這類山寨幣一方面價格波動較大,用戶需要對收益與成本進行綜合比較,避免幣價下跌引起清算。另一方面,這些代幣本身智能合約也可能存在漏洞。

例如今年312 暴跌,MakerDAO 餵價系統出現BUG,最終導致清算危機,MKR 價格暴跌。

總結:不接盤,保平安

Defipulse 數據顯示,過去兩個月,鏈上鎖倉資產從11.8 億美元增長至64 億美元,漲幅高達450%。

(鏈上鎖倉資產價值)

數據的背後,是國內外用戶真金白銀的投入。

每天,都有大量的用戶正使用大量資金對DeFi 產品進行壓力測試,追求回報,但並不是所有的產品都能通過測試。在面對不確定性時,保持謹慎總是沒有壞處的。

如果你想參與某個DeFi 項目挖礦,可以問自己幾個問題:

你準備投入多少錢?你是大戶嗎?你懂這個DeFi 項目挖礦流程嗎?你是這個項目頭礦用戶嗎?這個項目經過審計了嗎?資產安全嗎?

如果答案都是否定的,那麼,基本可以洗洗睡了。

當然,你也許會想二級市場買一些DeFi 幣,這時想想 YAM 兩天暴跌99%,投入10 萬變成800 的故事。相信,你會更加謹慎。

對於廣大韭菜來說,只要保持足夠的理智,鐮刀就割不到你。