彭博社最近的一份報告看漲比特幣,認為比特幣將突破13,000美元的阻力位。但對關鍵指標的解讀不當,為比特幣描繪了一個看漲的理由。然而,本文作者認為這份報告中提出的論點似乎有缺陷。最近報導的灰度投資的資金流入不能被解釋為有新資金進入比特幣市場。比特幣期貨未平倉合約創紀錄的增長也是如此,因為每種衍生品工具都需要規模完全相同的買賣雙方。

文:Marcel Pechman

編譯:Zion 責編:Rose

原標題:《彭博社看漲比特幣是不准確的3個原因》

彭博社高級商品策略師Mike McGlone最近發布了年中加密貨幣展望報告,稱比特幣的波動性將繼續下降,因為比特幣的表現更像黃金。這份報告還表示,主要需求和採用指標仍然是正面的。

這份報告得出的結論是,比特幣將突破13,000美元的阻力位。儘管這種觀點是有道理的,但這份報告中提出的論點似乎有缺陷。過去六個月的相關指標已經讓比特幣不再處於與黃金對沖的地位,因為它大多數時候都與標準普爾500指數保持同步。

關於經常提到的需求激增,最近報導的灰度投資的資金流入不能被解釋為有新資金進入這個領域。比特幣期貨未平倉合約創紀錄的增長也是如此,因為每種衍生品工具都需要規模完全相同的買賣雙方。

比特幣與黃金和標準普爾500指數的相關性

過去幾年中,比特幣引起投資者註意的原因之一是數字資產與傳統投資之間缺乏相關性。

曾經有過類似的表現時期,主要是由影響每個主要資產類別的相同的社會政治和經濟逆風造成的。

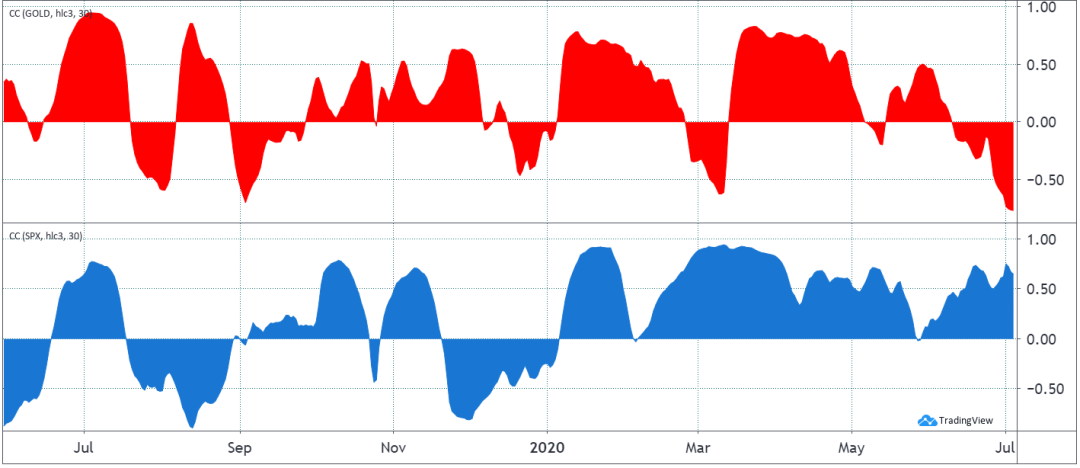

比特幣與黃金(紅色)和標普500(藍色)的30天相關性

來源:TradingView

2020年,比特幣與標準普爾500指數之間的相關性日益增加。儘管最近的數據表明自2018年12月以來的最大負值,但黃金價格沒有明顯的趨勢。

負相關表示相反方向的表現,因此,沒有理由反其道而行之。

灰度比特幣信託基金(GBTC)流入

彭博社的報告稱,灰度投資的資金流入不斷增加,這表明投資者情緒高漲。這些基金類似於ETF,可以視為投資者需求的良好指標。據Cointelegraph報導,GBTC對比特幣的巨大興趣毋庸置疑,減半後增持了超過5.3萬個比特幣。

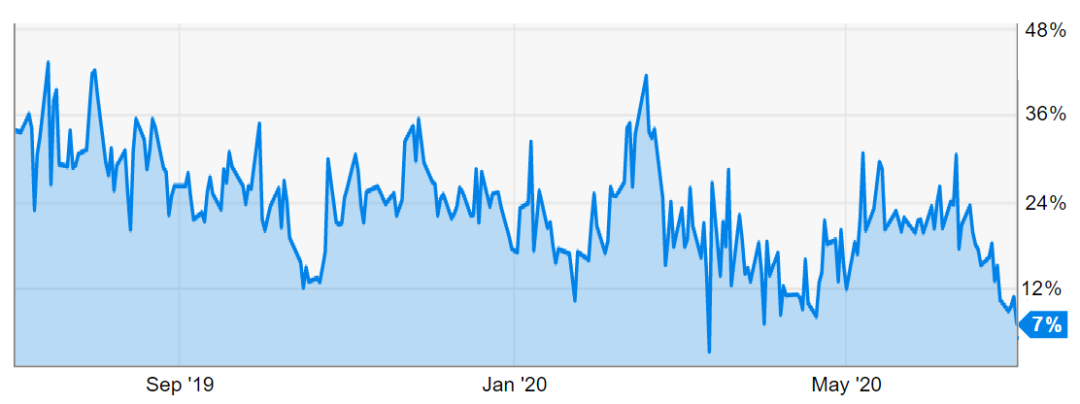

灰度比特幣信託基金GBTC對淨資產價值(NAV)的溢價

來源:YCharts

如上圖所示,從歷史上看,這只基金的交易價格高於其資產淨值(NAV),即其中所持比特幣的市場價值。

造成這種差異的主要原因是,散戶投資者無法直接從灰度投資購買股票,灰度的基金專門面向合格投資者。

專業投資者直接從灰度獲取GBTC股份的兩種方式是通過轉讓美元,或通過轉讓其比特幣進行“實物”出資。

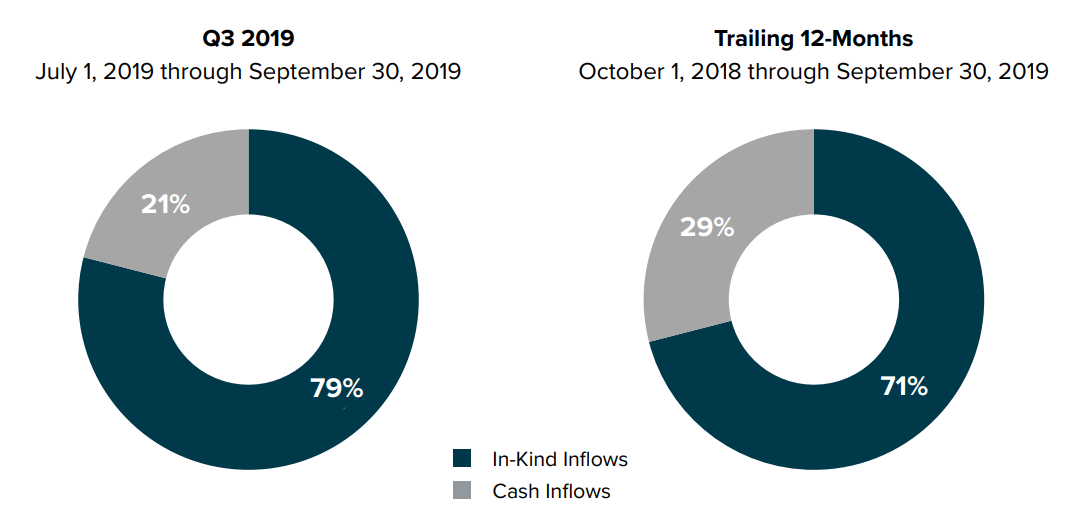

灰度投資產品按類型流入 來源:灰度

2019年年底的最新數據顯示,近80%的灰度投資的資金流入都是“實物”,這意味著不一定有任何購買活動。那些比特幣可以早些時候被專業投資者買入,或者從大型場外交易平台借入。

例如,據Cointelegraph報導,一流的場外交易和貸款公司Genesis在2019年第四季度末提供了價值5.45億美元的活躍貸款。

儘管這些GBTC股票顯然有一個最終買家,但不能說這種流動增加了市場的買壓。

實際上,比特幣正從專業客戶手中轉移到灰度投資,作為一個託管人。這是常規交易,與過去30天常規交易所820億美元的交易量類似。

未平倉比特幣期貨

彭博社的報告還引用了不斷增長的芝加哥商品交易所(CME)比特幣期貨未平倉頭寸作為一個資產到期的信號和積極的價格指標。這在很多方面都不太準確,因為大獎章基金(Medallion Funds)最近進入這個市場的100億美元肯定不能與長期投資掛鉤,甚至不能與一些基本面看漲的情況掛鉤。

這樣的定量套利交易平台既做多空又做空,因此不可能將這種增加的活動與牛市或熊市聯繫起來。

更不用說,CME的比特幣期貨是金融清算工具,這意味著在合約到期時,比特幣不會被移動。

總而言之,彭博社的報告表明,在美國監管的交易所進行的期貨交易對主流市場的採用至關重要。即使考慮使用比特幣結算的BAKKT實物期貨,其託管的比特幣也不被接受作為保證金。

主流採用與衍生品交易無關,因為比特幣被設計出來,旨在獨立運作,而無需ETF和金融工具。

實際上,當主要投資基金對比特幣產生直接敞口時,比特幣才更可能被採用主流。