吳說作者 | 劉全凱

本期編輯 | Colin Wu

流動性以驚人的速度離開農場。 “在農場啟動當天進入農場的農民,有42%的用戶在24小時內退出,約16%的用戶會在48小時內離開,到了第三天,70%的用戶將會離開農場”。這句話出自Nansen的主廚分析師,同時也作為一句格言寫在OlympusDAO的官網上。

這句話道出了現有DeFi生態農場進行lp流動性挖礦的弊端,即挖提賣,用戶無法作為長期持有者和團隊共進退,項目代幣將不得不面臨持續地承壓。當用戶和資金增量遇到瓶頸,農場APY因挖提賣下跌之後,用戶將解除其LP紛紛撤出農場,流動性也隨之流失。此外,用戶還需要與無常損失作鬥爭。

那麼設計出能更加可持續地獲取流動性的DeFi協議便成為了DeFi 2.0的序幕,OlympusDAO成為了新的探索。

1 “不穩定”的算法穩定幣

在加密貨幣市場領域,用的最多的資產便是諸如USDT、USDC等的穩定幣,用戶購買其他標的資產大多通過穩定幣來進行。這些加密穩定幣背後大多由美元掛鉤,這意味著如果美元貶值,這些加密穩定幣的實際購買力也將下降。而OlymupusDAO則認為優質的貨幣應當在任何時候都能保持著一致的購買力。

OHM是OlympusDAO的原生通證,是由一籃子資產支持的自由浮動貨幣。在最初之時,1個OHM由1個DAI支持,國庫(DAO)將會有至少1個DAI來支持OHM的價值,此時1OHM=1DAI。當1OHM<1DAI時,協議將從市場回購OHM並進行銷毀,通過減少市場流通量來將OHM價格重新推回至1OHM=1DAI的價值水平。當1OHM>1DAI時,協議將以折扣價出售國庫中所持有的OHM,通過增加市場上OHM的流通量,來使價格回落。

需要注意的,1DAI和1OHM並不是1:1掛鉤的方式,決定OHM價格的除了1DAI,還有市場溢價,即1OHM價格=1DAI+市場溢價。而1OHM價格偏離1DAI並不重要,事實上1OHM的價格到底是多少其實也無關緊要(下文會解釋)。

以當前價格為例,1OHM=935USDT=935DAI。如果用戶在此時花費935DAI買入1OHM,協議將收到935DAI,並同時鑄造出935OHM,其中用戶將獲得1OHM,剩下的934OHM中的10%將被保存在國庫中,其餘90%的OHM將進入到質押合約中,即STAKE中,用來分發給其他質押(STAKE)的用戶。

在這個例子中,用戶只買入1OHM,但協議實際卻是鑄造出了935OHM,那麼在購買1OHM時所裂變出來的價值實際上是935²DAI,這被稱為變基(Rebase)。變基效應是OlympusDAO能保持超高APY的重要原因之一。用戶質押了1OHM,協議鑄造出了1+934OHM,這其中的絕大部分都流向正在進行質押的用戶。質押的用戶只能看到質押的OHM餘額,因此協議通過變基增加了質押的OHM餘額,也確保質押的1OHM總能兌換到1OHM。

再往深一步思考,OHM的價格從1OHM=1DAI到1OHM=935DAI,這期間所帶來的變基幾何效應是完全不同的。那麼越早進入質押的用戶享受到紅利的將是後面用戶幾何倍數的增長。而後面用戶進入的根本仍是為了享受超高的APY,得以保證超高APY的正是前面用戶的長期質押。絕大多數的OHM持有者只需要將OHM質押,便可以通過高額的APY帶來持續的高收益。質押越多,意味著市場流通供應量的減少,拋壓減少讓價格更穩定。

從長遠來看,通過質押複利,會讓用戶的OHM餘額呈指數增長。即便在此期間價格完全沒有變動,所獲得的收益仍是巨大的。用戶以高於1DAI的價格購買OHM,承擔市場溢價的風險以換取長期利益即幣本位的增長,那麼價格將不再是必要考量的因素。

2 協議控制流動性替代流動性挖礦

除了質押外,用戶還可以通過與LP Token或其他如:DAI、wETH等單幣資產進行交易,以折價形式從協議中購買OHM,這一過程被稱為Bonding,前者被稱為liquidity bonds(流動性債券),後者被稱為reserve bonds(儲備債券)。最主要的liquidity bonds是Sushiswap上的OHM/DAI lp池。

Bonding是OlympusDAO協議擁有並控制流動性的重要實現方式。當用戶出售其LP Token,用戶將獲得激勵可用折扣價購買OHM,而LP Token將為國庫帶來了資金池深度和流動性,深度提高了OHM價格的下限。協議捕獲了LP Token,LP Token提供了流動性,實際上協議控制了流動性本身。擁有和控制流動性,OlympusDAO成為了自己的做市商。 LP Token流動性為協議創造收入,OlympusDAO將從交易對中獲得做市商佣金,實現了協議的盈利和可持續發展。 OlympusDAO在市場上擁有超過99.5%的自有流動性。

在自身Bonding成功的基礎上,OlympusDAO推出了Olympus Pro服務,允許其他協議直接購買OlympusDAO所擁有的流動性,旨在為其他DeFi協議提供類似STAKE+Bonding的服務,並根據協議實際需求進行優化和定制。而出售出去的流動性將轉化為OlympusDAO的創收資產,從而促進協議的進一步發展。

3 OlympusDAO中的納什均衡:(3,3)

在講解完協議的基本原理後,有必要將STAKE單獨拎出來做一個章節,每位OHM持有者的長期質押都將對這個協議產生至關重要的影響。

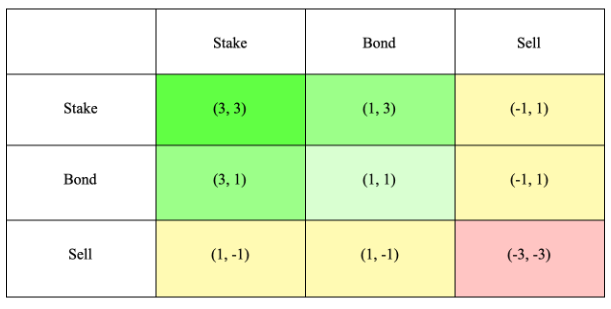

在OlympusDAO協助中,用戶的三種行為及產生的效益:

STAKE(+2) Bonding(+1) Sell(-2)

STAKE和Bonding均對協議產生正面效果,Sell則無利;Stake和Sell均對OHM價格產生直接影響,Bonding不會。

假設市場上有A和B兩個人,依據上述三種行為共有九種結果:

A和B均採取對協議有正面效果的STAKE或Bonding,則其中對OHM價格產生影響的STAKE方將得到一半收益(+1),最理想的情況便是A和B都STAKE,這樣對A和B以及協議本身都能產生最好的效果即(3,3);A和B分別採取對協議利害存對立的方法,Sell方的收益將會建立在STAKE或Bonding方的損失上,即對OHM價格產生不利影響的Sell方將得到一半收益(+1),對OHM價格產生有利影響的Stake方則承擔了一半損失(-1);A和B均採取對協議不利的Sell,則均各自承擔一半損失(-1),這是對A和B以及協議本身都是最糟糕的選擇(-3,-3)。

相比於DeFi 1.0,DeFi 2.0協議從更長遠的關係思考了項目和用戶之間的關係,(3,3)將每一位用戶都當成了和項目合作的伙伴,對早期用戶和長期質押者提供了豐厚的獎勵,實現了雙贏。但從博弈論的角度來看,投資者就像是不同房間裡的囚徒,你永遠不知道對方是否值得信賴,在明知雙方有利的情況下,保持合作仍是很困難的。