撰文:Michael Nadeau,The DeFi Report 創辦人

編譯:Glendon,Techub News

譯者按:本輪週期中,Solana 勢如破竹,原生代幣SOL 最高達到264 USDT,創下歷史新高,相較之下,以太坊顯得有些停滯不前。此外,與今年7 月相比,Solana 市值與以太坊市值的比重已從17% 提升至近30%。自2022 年12 月低點以來,SOL 更是實現了驚人的25 倍成長,而ETH 僅上漲了1.7 倍。以太坊是勢頭不足,還是尚未發力?這成了一個值得探討的問題,本文將基於數據、市場情緒、認知與敘事等多面向因素分析,探討Solana 是否有機會超越以太坊,而以太坊又有哪些催化劑足以推動價格上漲?

回望2023 年1 月,Solana 的市值僅為以太坊市值的3%,兩者之間的差距似乎難以克服。然而,截至今年7 月,這一差距明顯縮小,Solana 的市值比重已攀升至以太坊的17%。當時,我們曾寫道:「SOL 的市值是否應該比ETH 低83%?」基本面數據給了否定的答案。

自那時起,市場對SOL 進行了重新評估,其市值更是一路高歌猛進,達到了以太坊市值的近30%。面對這項變化,我不禁再次提出這個問題:SOL 的市值是否應該比ETH 低70%?

而市場是否也仍處於混亂狀態?讓我們深入探討一下。

SOL 與ETH(以及頂級L2s):比較數據

在比較Solana 與以太坊的數據時,我們特別注意到了一個重要的變數——第二層網路(L2s):Arbitrum、Base、Optimism、Blast、Celo、Linea、Mantle、Scroll、Starknet、zkSync、Immutable 和Manta Pacific。

我們的觀點是,這些L2 不僅為以太坊L1 區塊空間創造了新的需求,而且進一步增強了ETH 作為核心資產的網路效應。因此,在比較Solana 與以太坊時,將這些L2 納入考量範圍,能夠提供更全面且深入的視角。

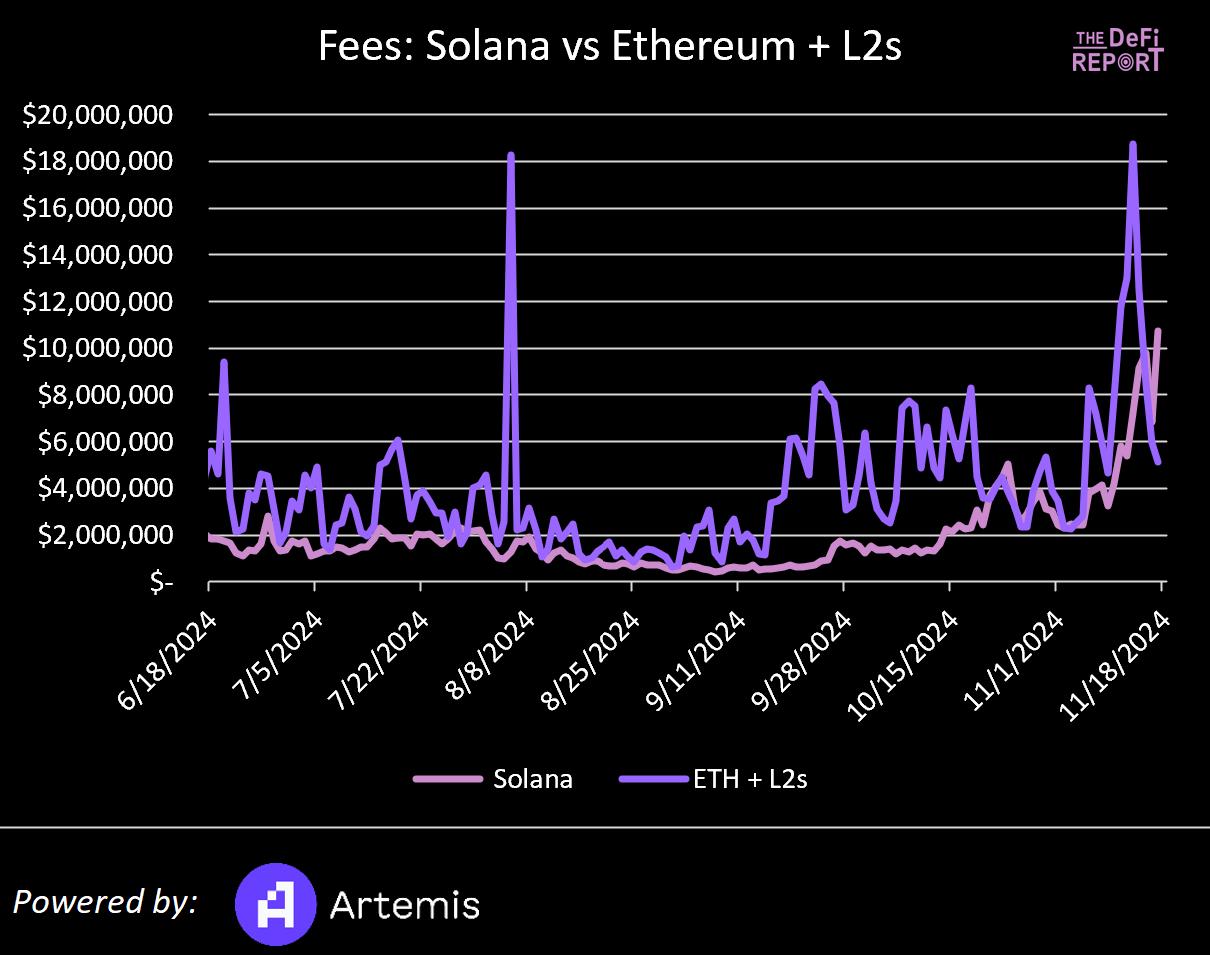

費用

在2024 年第二季度,Solana 的費用收入為1.51 億美元,約佔以太坊及頂級L2s 費用總收入的27%。

在過去的90 天裡,Solana 的費用收入已達1.92 億美元,約佔以太坊(3.74 億美元)及頂級L2s(2,100 萬美元)費用總收入的49%。

請注意,以上費用僅包含Gas 費,不包括MEV(最大可提取價值)費用。

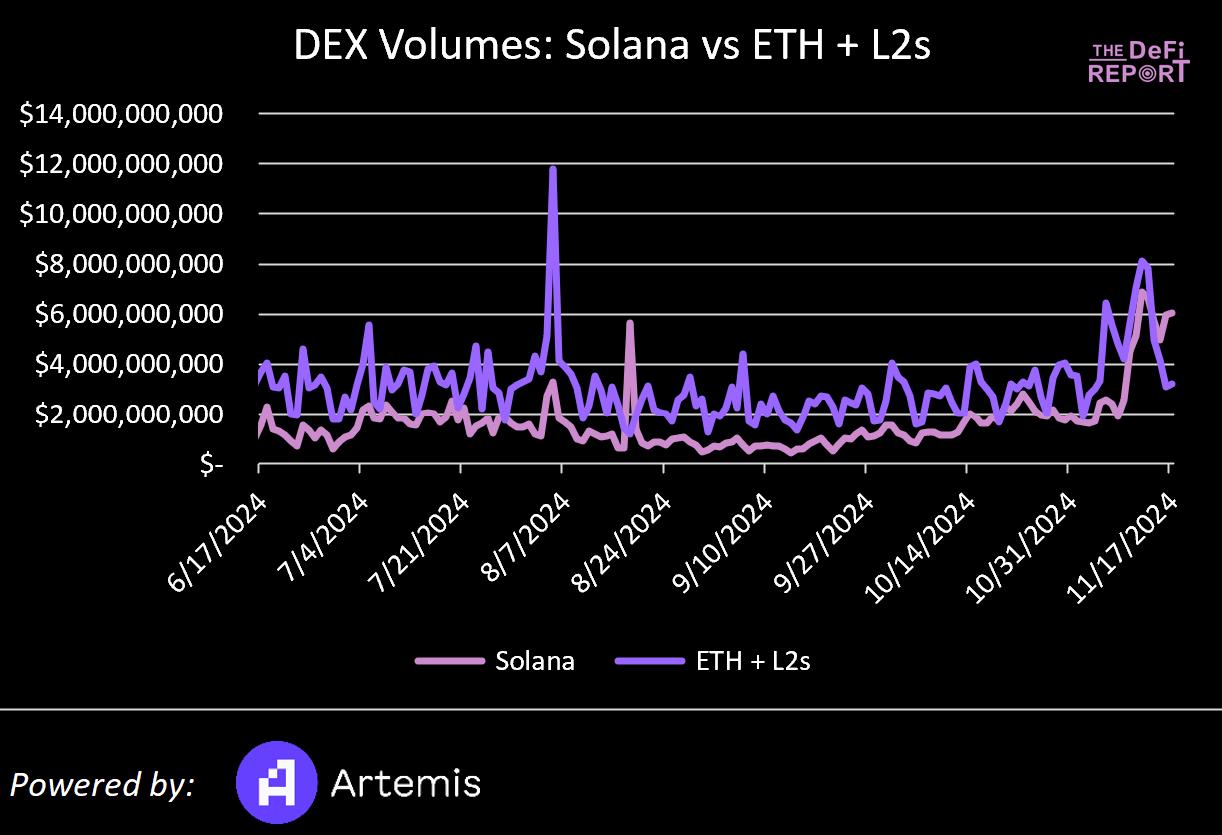

DEX交易量

Solana 在第二季的DEX 交易量達到1,080 億美元,約佔以太坊及頂級L2s 交易量的36%。

在過去的90 天裡,Solana 的DEX 交易量提升到了1,530 億美元,約佔以太坊(1,255 億美元)和頂級L2s(1,450 億美元)交易量的57%。

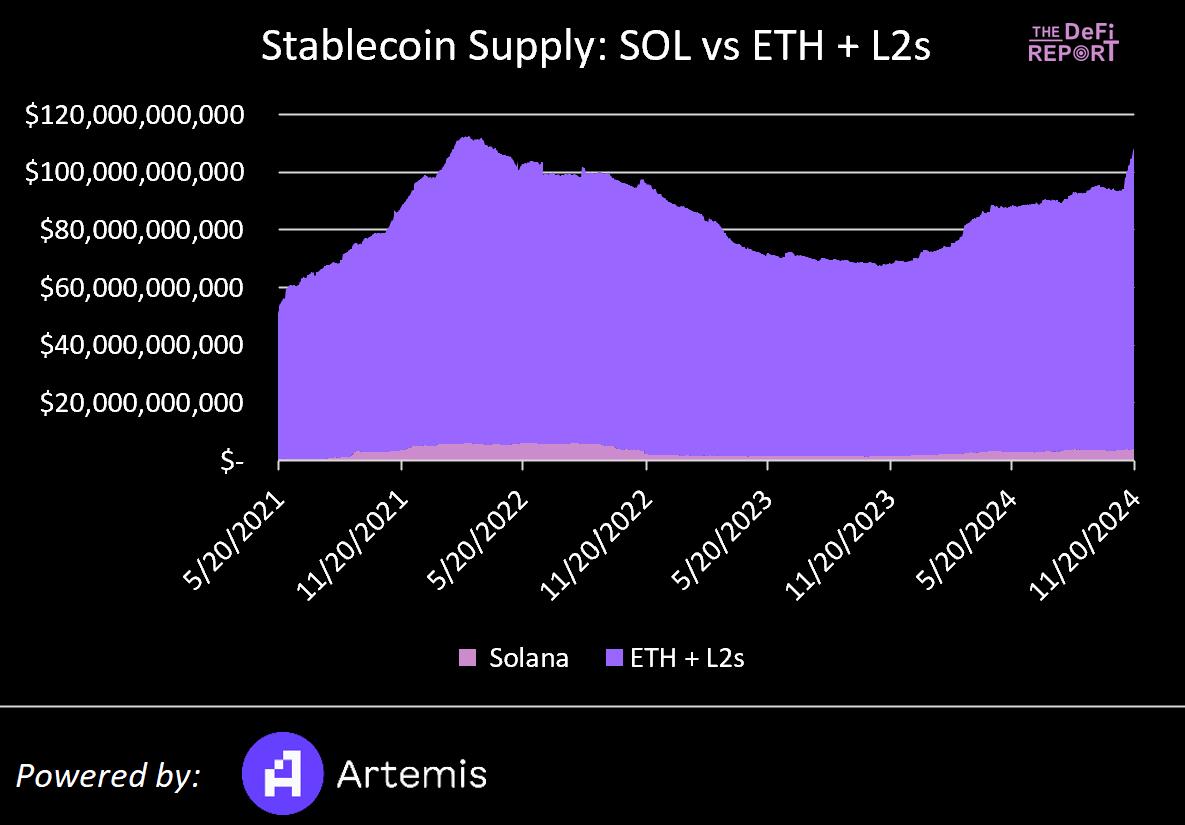

穩定幣供應量

2024 年7 月,Solana 的穩定幣供應量約為31 億美元,約佔以太坊和L2s 穩定幣供應量的3.5%。

目前,其穩定幣供應量已達43 億美元,約佔以太坊+L2s 穩定幣供應量的4.1%。

請注意,Arbitrum 的穩定幣供應量超過了Solana,而Base 的穩定幣供應量則達到了Solana 的80%。

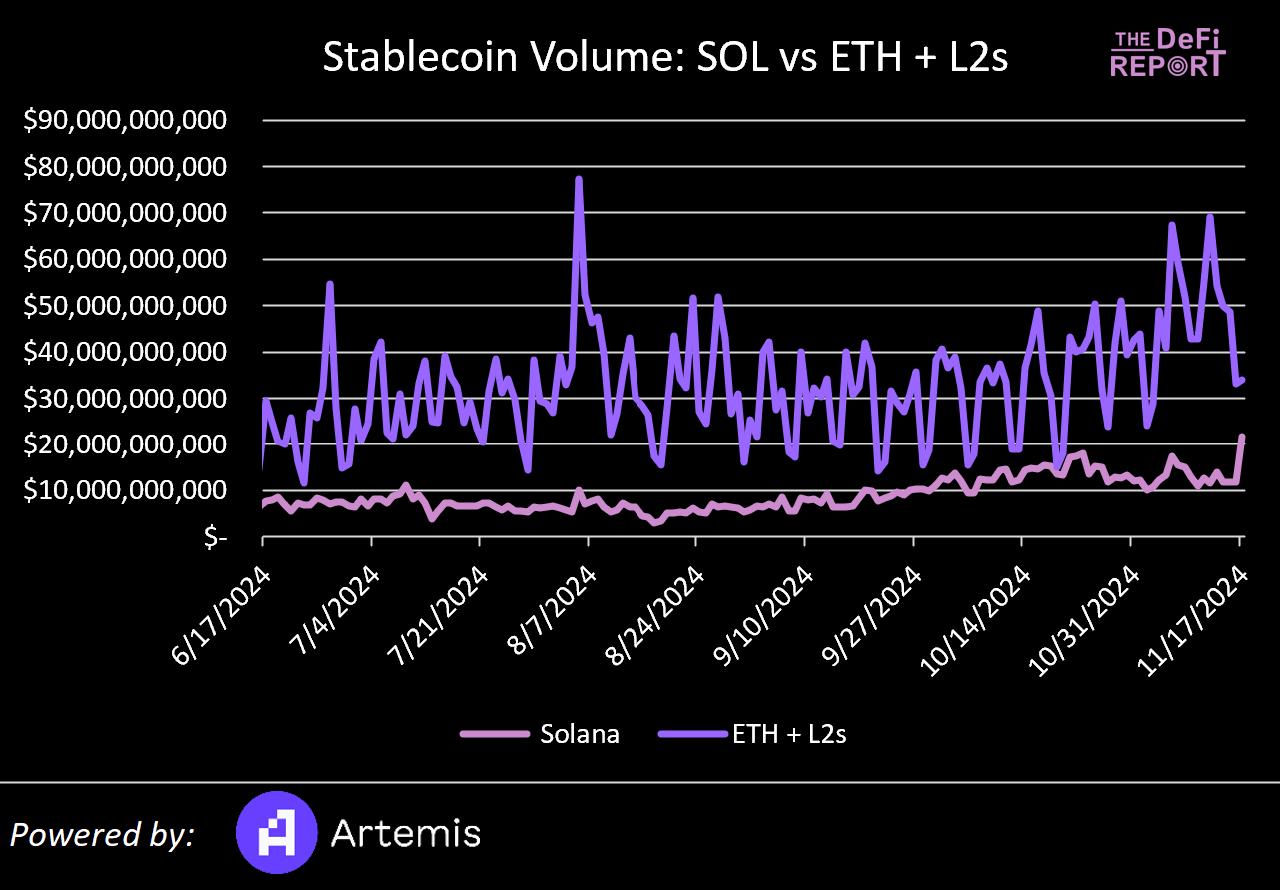

穩定幣交易量

Solana 在第二季度的穩定幣交易量達到了4.7 兆美元,是以太坊及頂級L2s 交易量的1.9 倍。

而在過去的90 天裡,Solana 的穩定幣交易量卻下降到了9,630 億美元— — 約佔以太坊(1.9 兆美元)和頂級L2s(1.26 兆美元)交易量的30%。

為什麼Solana 的交易量下降了?

我們認為,第二季Solana 的交易量成長主要是由洗盤交易(Wash Trading)和機器人/演算法交易(Algorithmic Trading)所推動的。

而根據Artemis 的數據,Solana 的穩定幣交易量中,只有約6% 是點對點轉帳。然而,在以太坊L1 上,這一數字接近30%,這表明以太坊用於非投機活動的程度遠高於Solana。

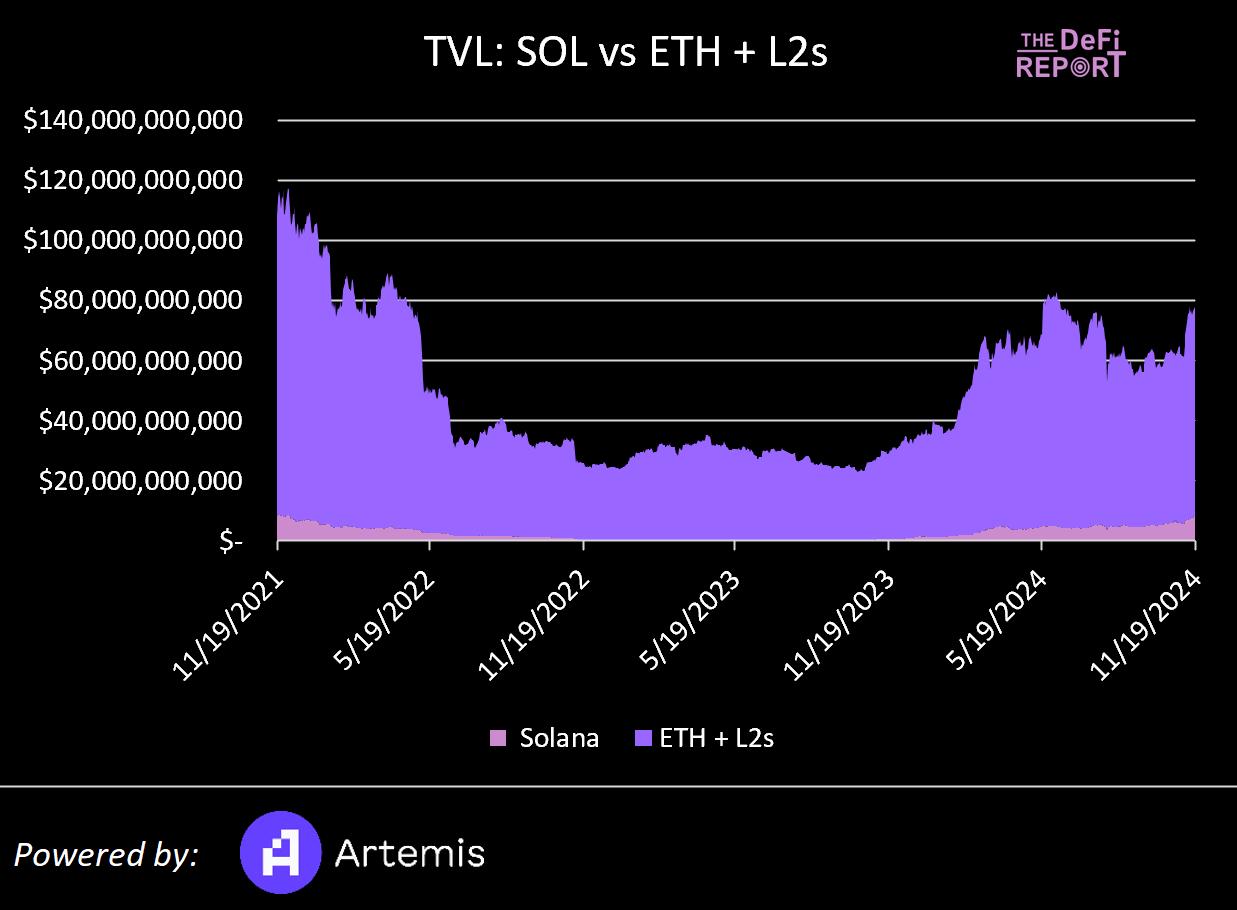

TVL

在第二季末,Solana 的TVL 為42 億美元,約佔以太坊(603 億美元)及頂級L2s(95 億美元)TVL 的6.3%。

目前,Solana 的TVL 則上升至82 億美元,佔以太坊及頂級L2s TVL 的12%。

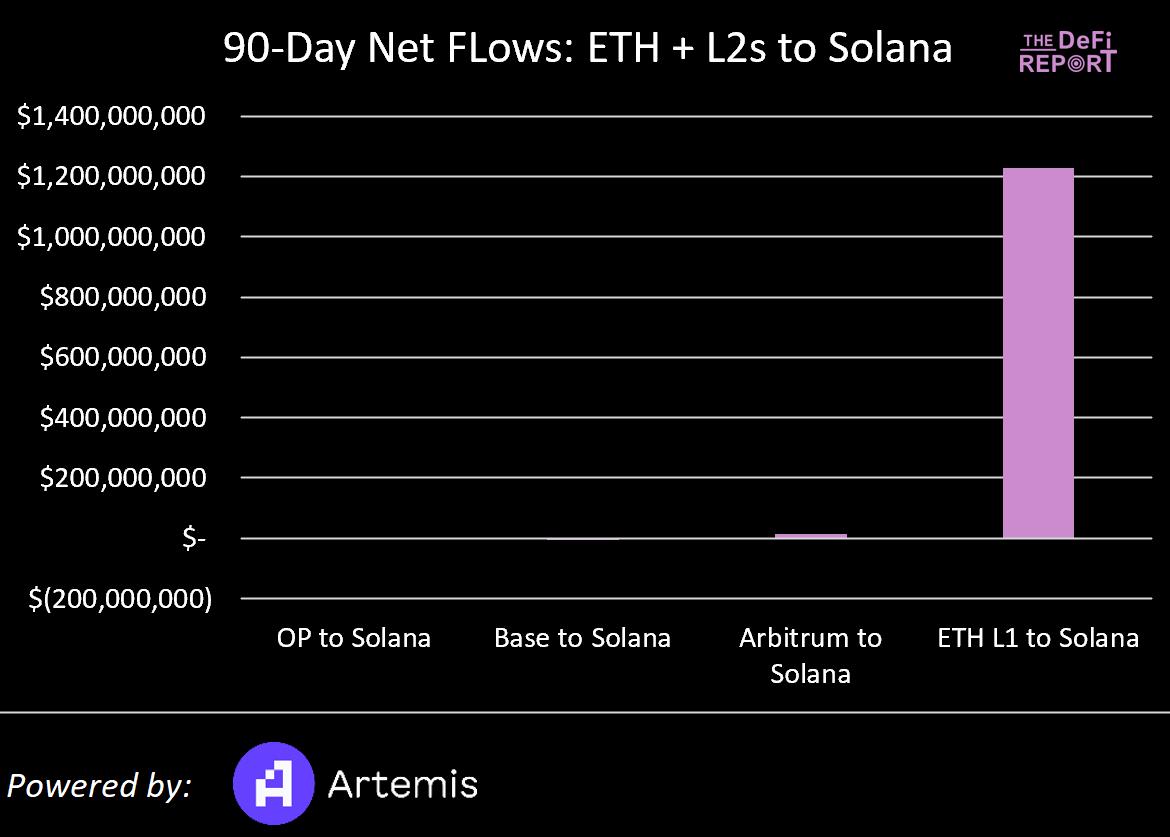

資金流動

在過去90 天內,Solana 從以太坊上吸引了超過12 億美元的TVL,約佔以太坊L1 TVL 的2%。在同一時期,它又從Arbitrum 上吸引了1400 萬美元的TVL。

同時,Solana 同期也流失了一些TVL 到OP(54 萬美元)和Base(500萬美元)。

根據90 天的表現,Solana 數據總結如下:

1.佔以太坊費用收入的49%(高於第二季末的27%)。

2.佔以太坊DEX 交易量的57%(高於第二季末的36%)。

3.佔以太坊穩定幣供應量的4.1%(高於第二季的3.5%)

4.佔以太坊穩定幣交易量的30%(遠低於第二季末的190%)

5.佔以太坊TVL 的12%(高於第二季末的6%)

6.Solana 從以太幣吸引了略低於2% 的TVL。

再次強調,目前市場對SOL 的定價已升至以太坊市值的70%。關於這項估值的合理性,我們將在後文中深入探討。在此之前,讓我們先進行一些更定性的分析。

市場情緒、認知與敘事

在加密貨幣領域,價格的變動往往會領先於認知、敘事和基本面,因此考慮到SOL 與ETH 的價格走勢,當前的敘事可能會讓你認為Solana 即將超越以太坊。

但現實的情況是,Solana 目前主要作為一個Memecoin 賭場存在。當然,Solana 上也有真正的項目,例如Helium 和Hivemapper,但目前的價格走勢(和基本面)在很大程度上是由這個賭場所驅動的。就我所聞,這現象正悄悄影響華爾街對區塊鏈的看法。

因此,儘管當前的市場敘事對Solana 較為有利,但我們應該預見這一趨勢,可能很快就會改變。如果以太坊在2025 年出現反彈,市場敘事可能會從「以太坊已死」迅速轉變為「以太坊是金融的未來」。

同時,Solana 對Memecoin 賭場的接受程度也可能對其整體認知和敘事造成負面影響。

催化劑

以太坊

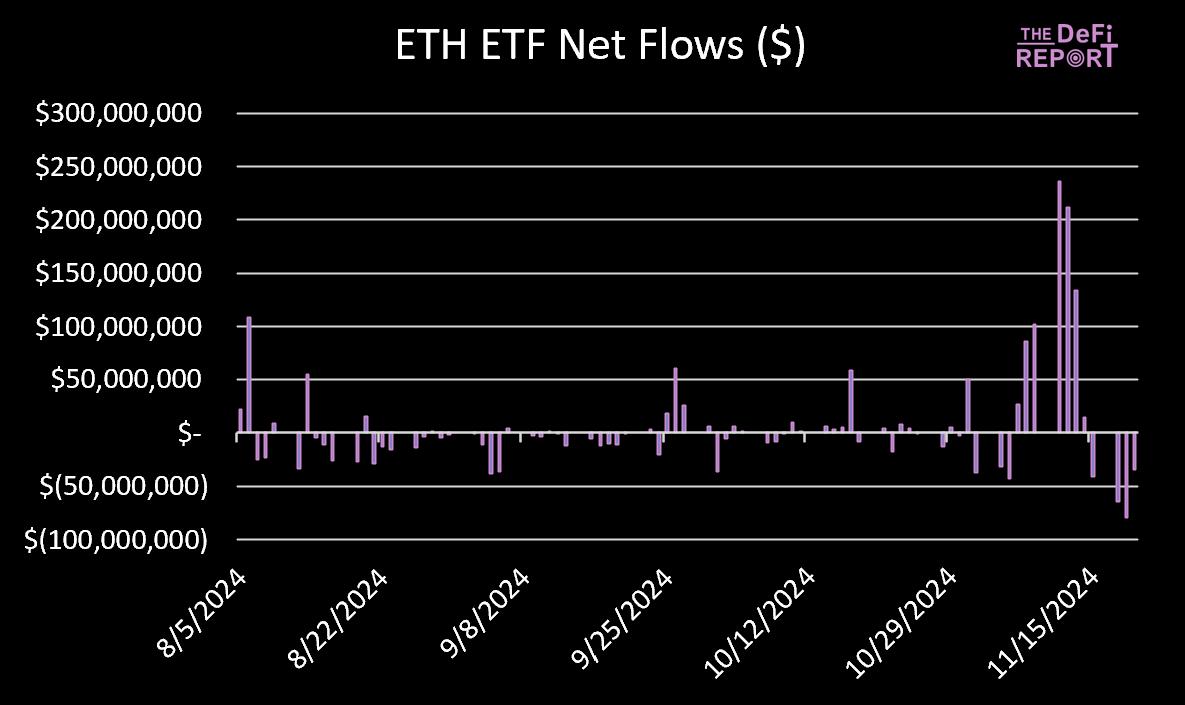

交易所交易基金(ETF)

以太幣現貨ETF 近期終於開始出現一些資金流入,儘管流入量相較於比特幣現貨ETF 而言僅是一小部分。截至11 月20 日,以太坊現貨ETF 的淨流入量為4.69 億美元,僅為比特幣現貨ETF 淨流入量的1.7%,遠低於我們原先預期的10-20% 的資金捕獲比例。

到目前為止,這一現實情況與我們的預測發生了嚴重的偏離,但這種差距不會持續太久。我們仍然認為,隨著市場週期的發展,資金將會轉向以太坊。

DeFi 與現實世界資產(RWA)

隨著全球監管環境的日漸明朗化,我們將關注DeFi 和RWA 的敘事是否會升溫。如果這種情況發生,我們可能會看到類似貝萊德(Blackrock)這樣的公司推動更多基金在鏈上進行代幣化。

這項推測原因有三:1.他們希望將現有資金代幣化,以提高區塊鏈為後端會計和管理工作帶來的效率;2.他們希望捕獲與(傳統金融服務公司)轉型相關的費用;3.貝萊德有足夠的動力為以太坊帶來更多的實用性用途,將其作為新的金融基礎設施,從而為貝萊德ETF 產品合法化鋪路。

一旦越來越多的基金進行代幣化,我們可能會看到「許可式DeFi」(Permissioned DeFi)中出現新的用例,以服務資產交易。

事實上,如果以太坊現在能夠展現出積極的價格走勢,那麼其作為「華爾街之鍊」的新敘事或將呼之欲出。

Coinbase 和Base

在以太坊L2 中,Base 以其費用、活躍用戶及穩定幣交易量的快速成長脫穎而出,成為成長最快的L2。考慮到Base 為Coinbase 帶來的獲利價值(今年迄今約為6,800 萬美元),我們認為它們可能為其他金融服務公司在以太坊上推出L2 創建了一個藍圖。

試想一下,如果摩根大通(JPM)、貝萊德(Blackrock)、富達(Fidelity)或Robinhood 等巨頭宣布推出以太坊L2,會發生什麼情況?

顯然,這將進一步強化以太坊作為「華爾街之鏈」的潛在敘事。

Solana

Memecoin 狂熱

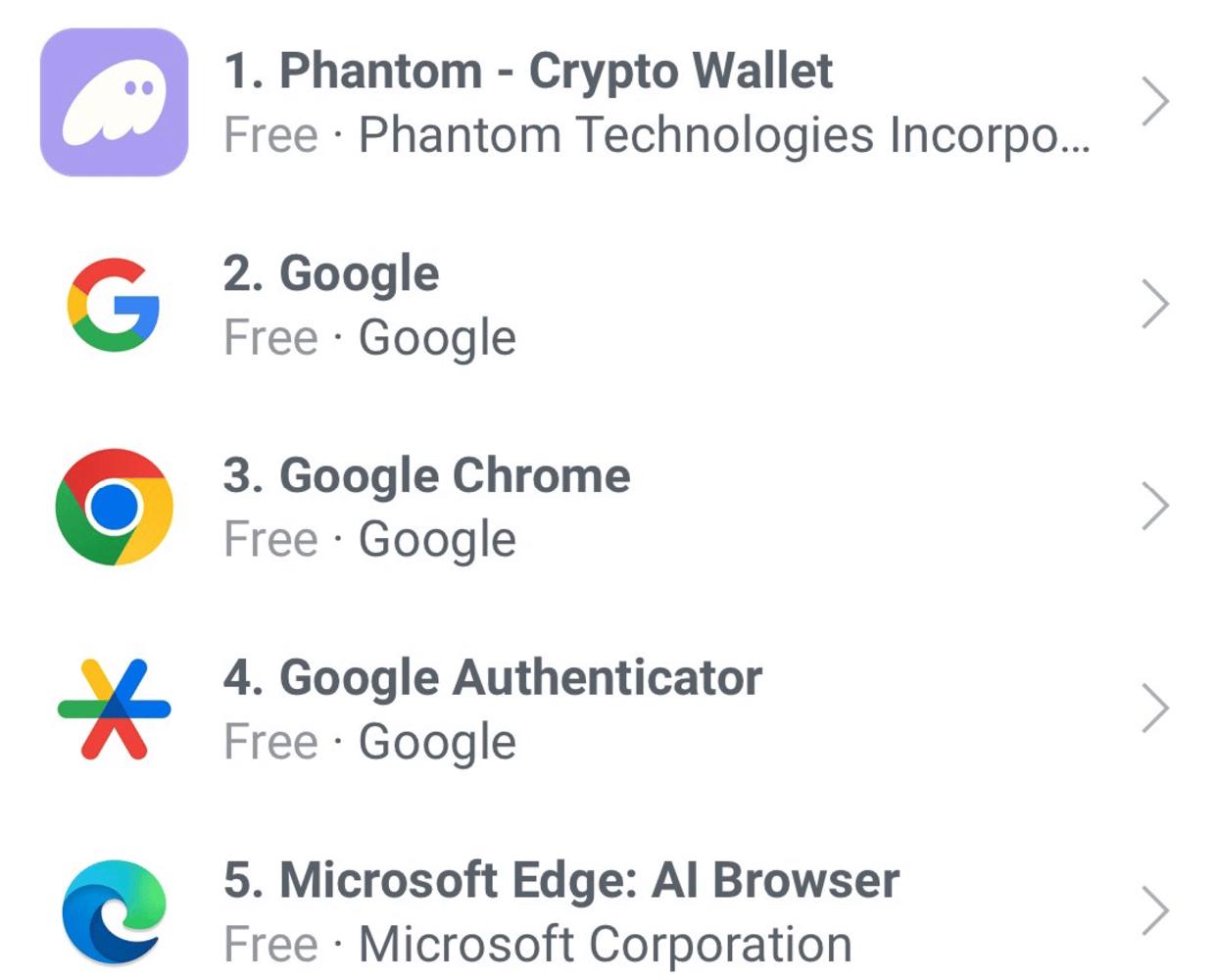

Phantom 最近在蘋果的App Store 上超越了谷歌,成為排名第一的免費實用工具應用程式。

這無疑是一個明確的信號,表明Solana 正在吸引大量新用戶進入加密貨幣領域。同時,這也是一個市場過熱的跡象。

接下來的問題是:市場還有多大的成長空間?

散戶確實已經入場,儘管規模較上一輪週期有所縮減。衡量這個現象的一種方法是,查看熱門加密貨幣YouTube 頻道的觀看次數。從下圖我們可以看到,目前市場活躍度仍然比上一輪週期的高點低了約50%。

數據:來自Benjamin Cowen

雖然我們傾向於認為,在比特幣達到10 萬美元之後,這一數字將會上升到一種極端水平,但在短期內,我們仍持有謹慎態度。

SOL ETF?

關於SOL ETF,芝加哥選擇權交易所(Cboe)已向美國證券交易委員會(SEC)提交了4 個Solana 現貨ETF 的申請,發行商分別為VanEck、21 Shares、Canary Capital 和Bitwise。鑑於美國證券交易委員會即將發生的人事變動,我們預計最早在明年就看到SOL 現貨ETF。儘管如此,與比特幣和以太坊不同,SOL 在美國尚未建立受監管的期貨市場——這是SEC 在批准比特幣和以太坊ETF 時強調的關鍵標準。

因此,這個敘事的問題在於,積極的頭條新聞是否會成為一個「傳聞買入,新聞賣出」(Buy the rumor,Sell the news)的事件,正如我們迄今為止在以太坊ETF 上看到的那樣。 (Techub News 註,「傳聞買入,新聞賣出」是指在金融市場(包括外匯和加密貨幣市場)中,投資者根據未經證實的資訊或傳聞進行交易,並在這些資訊被證實後賣出以獲取利潤的策略。

Firedancer

Firedancer 對Solana 的未來發展非常重要。

Firedancer 是加密貨幣公司Jump Crypto 開發的一款新型Solana 驗證器用戶端。它承諾透過支援更多並發交易(Concurrent Transaction)來顯著提高Solana 的性能、可靠性和可擴展性。它還將提高整體網路效率,並降低節點營運商的營運成本。

最重要的是,Firedancer 的引入將消除Solana 目前存在的單點故障(SPOF),並降低未來鏈停止運作的可能性。 (Techub News 註,單點故障是指系統中某一點失效會導致整個系統無法運作的問題。Solana 採用了一種獨特的共識機制,將歷史證明(PoH)和權益證明(PoS)相結合,這種機制旨在提高系統的效能和可靠性,但同時也可能引入單點故障的風險。

預計Firedancer 將在2025 年準備好進行主網部署。儘管我們認為它對Solana 的未來大有裨益,但在本輪週期中,它可能並不是一個重大的價格催化劑。

去中心化實體基礎設施網路(DePIN)

至於去中心化實體基礎設施網路(DePIN)的敘事,目前尚未真正起飛。去中心化無線網路Helium 今年迄今上漲了147%,但仍比其週期高點低43%;去中心化地圖網路Hivemapper 則上漲了164%,比其週期高點低80%。與7 月時相比,我們如今對DePIN 領域的信心有所減弱。同時,我們注意到,Memecoin(以及某種程度的比特幣)正在吸走市場上其他領域的關注和流動性。

社群媒體

在7 月時,我曾寫道:預計有一款以某種方式整合加密貨幣的社群媒體應用程式將透過名人和網紅進入主流。雖然這仍然有可能發生,但目前這種「注意力經濟」正在透過Memecoin 來表達。在短期內,很難看到這種情況發生轉變。

結論

SOL 的市值是否應該比ETH 低70%?

鑑於以下情況:

SOL/ETH 創歷史新高

過去幾年,市場對SOL 相對於ETH 的定價上調了10 倍

自2022 年12 月低點以來,SOL 上漲了25 倍,而ETH 僅上漲1.7 倍

Solana 的鏈上基本面很大程度上歸功於Memecoin 交易

我們傾向於認為SOL 的相對估值是合理的。但關鍵問題在於SOL 是否能繼續表現出色,甚至超越以太坊?

在7 月的報告中,我們曾預期以太坊ETF 上市後的表現將優於SOL,並認為在本週期中,SOL 的市值將在達到以太坊市值的25% 左右後見頂。然而,事實證明我們在兩個方面的預測都存在偏差:因為以太坊ETF 的表現更接近「新聞賣出」事件(但到目前為止,我們仍然堅信需求將會到來),而SOL 則與比特幣一同持續上漲。

目前,比特幣在過去幾週出現了大幅上漲。我們預計年底前會出現一些波動和回調,但整體而言,市場在2025 年仍有上漲潛力。

歷史數據顯示,在上一輪週期中,比特幣在2020 年第四季創下歷史新高,以太坊則在2021 年2 月初達到峰值,並在當年前四個月內實現了5.4 倍的漲幅。

再次強調,加密貨幣領域中價格先行,市場敘事跟隨價格。

市場可能會在這個週期中迎來類似的趨勢。如果是這樣,我們可能會在2025 年看到以太坊的情緒和敘事的積極轉變。

而Solana 作為“散戶賭場/Memecoin 鏈”,可能會面臨一些挑戰。

當然,也存在相反的觀點,即「在加密貨幣週期早期表現良好的事物,往往會在後期繼續表現出強勁勢頭」——這也為SOL 的持續上升提供了有力的支持。

綜上所述,我們認為市場已在很大程度上重新評估了SOL 相對於ETH 的估值,現階段的基本面與相對估值大致相符。然而,未來的走勢仍充滿不確定性,接下來會發生什麼,讓我們拭目以待吧。