作者|Constantin Kogan

首先,向所有在FTX 危機時期遭受苦難的人表示最深切的同情。歸根結底,加密社區不僅僅是一群投資者和建設者,而是由各行各業的人組成,他們在去中心化的旗幟下聚集在一起,為自己和其他人創造更美好的金融未來。

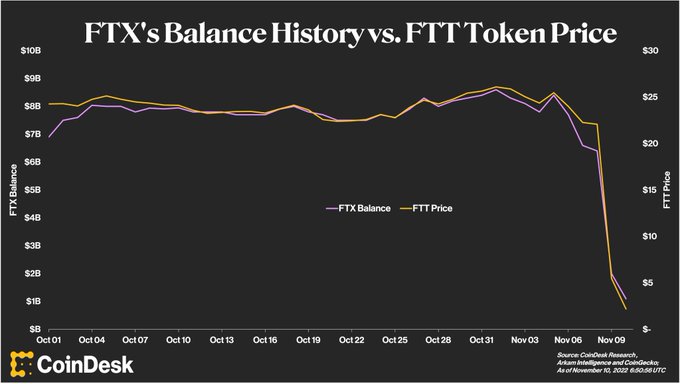

本周初,FTX(前第二大加密貨幣交易平台)經歷了一場給整個市場帶來衝擊波的重大危機,FTT(FTX 的原生代幣)的價值從26 美元暴跌至2 美元左右,導致用戶紛紛從平台提出資產。

在我寫這篇文章的時候,FTX 宣布破產,證實了早期的傳言,即不太可能發生救助。

根據區塊鏈分析平台Arkham Intelligence 的數據,雖然交易所盡最大努力保持冷靜,但損害已經造成,過去五天FTX 平台的數字資產餘額減少了87%。

值得注意的是,這場危機最初是在Coindesk 的一份報告之後引發的,該報告顯示,Alameda Research(FTX 首席執行官Sam Bankman-Fried 擁有的一家貿易公司)的146 億美元資產負債表中至少有50 億美元是FTT,而其大量額外淨資產也來自非流動性山寨幣。

由於這家貿易公司的80 億美元負債(其中22 億美元由FTT 擔保),這自然引發了人們的擔憂,並導致全球最大的加密貨幣交易平台Binance 出售其持有的5 億美元FTT;這不僅強化了人們的擔憂,而且也是導致用戶拋售FTT 並急於從FTX 撤資的原因。

然而,幾天后,當Binance 同意介入並收購FTX 時,市場感到些許樂觀,但在對FTX 的財務進行審查後,Binance 放棄了收購。

正如所料,這些近期事件對整個加密市場及其相關加密業務實體產生了破壞性的連鎖反應,比特幣自2020 年11 月以來首次跌破16,000 美元(儘管此後加密市場略有反彈),許多人的加密資產淨值在一夜之間被侵蝕,而像紅杉這樣的強大投資者不得不將他們的FTX 投資降至零。

即便是持有加密貨幣的上市公司也未能倖免不利影響,也經歷了股價暴跌,正如Silvergate Capital 的股票下跌12%和MicroStrategy 的股票下跌20% 所見。

最終,FTX 在特拉華州申請了破產保護,其中包括該交易平台的134 家申請破產保護的公司,而彭博社報導稱,美國證券交易委員會(SEC)目前正在調查Bankman-Fried 可能違反證券規則的行為。

由於目前仍不清楚財務影響的全部程度,我相信退一步來了解這一切是如何發生的,是確保這種情況不再發生的第一步。我相信現在需要更廣泛的加密社區擱置分歧,以便團結起來尋找急需的解決方案。

FTX 發展時間表

為了了解最近事件的規模和影響,我認為本節將有助於了解FTX 和Bankman-Fried 的早期發展、所涉及的各個實體的運營結構以及導致當前危機的因素。

FTX 於2019 年5 月首次推出,由前華爾街交易員Sam Bankman-Fried 和前谷歌員工Gary Wang 共同創立。 FTX通過將專業交易者視為客戶群體而不是散戶投資者,從而與眾不同,並提供了一系列不同的交易產品,包括衍生品、期權、波動性產品和槓桿代幣。

由於創始團隊的經驗和敏銳度(以及當時提供的利基價值主張),FTX 很快引起了Binance 的注意,因此後者投資了FTX,除了擁有股權,Binance 還長期持有FTT,以支持FTX 生態系統。

這就是事情變得有趣的地方。

根據Binance 首席執行官趙長鵬(CZ)的說法,在進行這項投資時,Binance 的目標是與FTX 一起發展加密貨幣市場,因此當雙方關係在18 個月後惡化時,為當前的FTX 危機埋下了伏筆。

此後,FTX 的規模迅速增長,一位前工作人員稱,CZ 將FTX 視為真正的全球競爭對手。

Binance 與FTX 成為了競爭者,都想成為加密行業的主導力量。為了加速發展,FTX 開啟了多輪融資,包括2021 年7 月以180 億美元估值籌集的9 億美元,2021 年10 月以250 億美元估值融資的4.2 億美元。值得指出的是,FTX 的支持者包括世界上最大的風險投資公司,紅杉、軟銀、淡馬錫和Tiger Global 等都參與了這些輪次。

有了大資金的加持,隨之而來的是一系列戰略收購和讚助交易,FTX 在2020 年用1.5 億美元收購了Blockfolio 等公司,隨後與全球知名的體育品牌達成了多年贊助協議,例如用1.35 億美元將邁阿密熱火隊在邁阿密的NBA 球館改名為FTX 球館,直到2040 年。

除了加密和體育領域,Bankman-Fried 開始對政治和監管領域表現出興趣,舉辦過多場奢華活動,如Crypto Bahamas,邀請了多為傳統金融和政治人物,以及為政治事業捐款;尤其是成為民主黨最大的捐助者之一。

雖然富商向政治事業捐款並不少見,但監管機構與加密行業之間長期存在的爭執使得這一點特別值得注意,Bankman-Fried 在年十二月到國會作證後成為了支持加密監管的代言人。

哪裡出了問題

在FTX 的規模和影響力不斷增長的同時,Bankman-Fried 還在管理Alameda Research(他於2017 年創立),該公司除了開展自己的交易活動外,還提供做市服務(為客戶提供流動性和深度,以換取因差價而獲得的利潤)。

傳統上,做市商受僱於交易所、對沖基金或項目,簡而言之,確保交易平台保持競爭力並能夠吸引新的交易者。然而,由於加密貨幣的高度波動性,它是一種風險操作,需要嚴格的風險管理和資金管理程序。

似乎FTX 和Alameda 之間存在雙重關係,但Bankman-Fried 在今年8 月份的一條推文中堅稱二者都是獨立的實體。

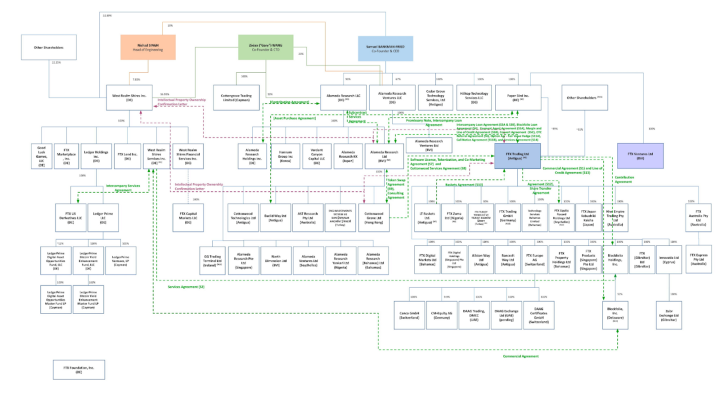

然而,Forbes 對FTX 公司結構的調查似乎否定了這些斷言:FTX 和Alameda 不僅具有相互關聯的結構,而且還通過與兩者相關的子公司進行公司間貸款。

因此,最近有爆料表明,當FTX 在沒有任何公開通知的情況下向Alameda Research 貸款100 億美元時,由於過度槓桿頭寸,以及該交易公司在非流動性資產中佔有相當大的頭寸,該公司無法償還貸款。

快進到今天,在所有無可置疑的揭露中,FTX 現在破產了,Bankman-Fried 現在已經辭職。

從那時起,加密社區中出現了一種絕望和憤怒氣氛,尤其是在那些在FTX 上擁有相當大職位的人中。

行業可以學到什麼?

從FTX 的崩潰中可以吸取許多建設性的教訓,而且領先的參與者似乎已經註意到了這一點。

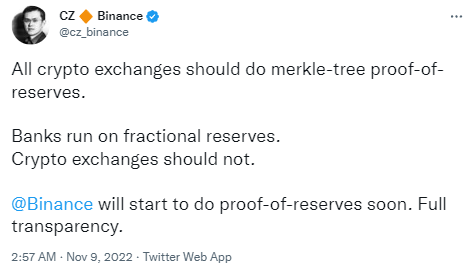

一些業內頂級的加密貨幣交易平台已經開始增加儲備,而且實施新的儲備證明機制,以提高透明度,例如Kraken、Gate.io 等。

Binance 也在最近的一條推文中開始實施自己的儲備證明。

同樣重要的是,透明度不僅僅是在技術層面實施解決方案,也要始終對投資者、合作夥伴和用戶保持透明。

我認為,如果Bankman-Fried 更加透明,而不是加倍下注,那麼可能會有一些“潛在的”可操作性來獲得FTX 所需的支持。

然後是資金管理需要更多考慮。

正如CZ 正確指出的那樣,從最近的事件中吸取的教訓是,使用自己的代幣作為抵押品,不僅存在利益衝突,而且還遠不足以滿足大型交易平台在債務交易時可能產生的責任。

這無疑會改變加密行業多年來將資本效率視為保持公司資金穩定的錯誤信念,這無疑將有助於加密行業向前發展。

先有加密借貸公司Celsius 的倒閉,加密對沖基金三箭資本的清算,再有FTX 破產。在這些大事件發生之後,加密相關業務實體需要提高監管標準以保護用戶和投資者,雖然已經出現了相關的法案,但到目前為止還沒有任何有形的監管體係出現。

然而,我相信FTX 危機將成為監管機構的最後一根稻草,他們無疑會加緊準備與加密行業的正面衝突,這將引發一個問題——監管是否會隨之而來,並且讓雙方都滿意?

大多數合法的加密貨幣公司本身並不反對監管,但反對將扼殺創新的嚴格監管。因此,現在加密行業領導者有責任以尊重和開放的方式與監管機構合作,以便雙方能夠提出互惠互利的解決方案,以確保此類事件不再發生。

這當然不容易,特別是因為Bankman-Fried 是加密監管的前代言人,危機發生後,加密行業的公信力已經破滅。

但是,如果我們可以從大蕭條後的1933 年《格拉斯-斯蒂格爾法案》中學到什麼,那就是當雙方都願意聽取對方的意見時,即使理念是對立的,也能夠取得進展。

風險提示:

根據央行等部門發布的《關於進一步防範和處置虛擬貨幣交易炒作風險的通知》,本文內容僅用於信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。