著者: キャロル、PANews

2024年、ビットコインは上昇トレンドの中で一気に10万ドルの大台を突破し、デジタル資産の発展に新たなマイルストーンを打ち立てた。 「ETF承認」、「半減」、「米国選挙」という3つのキーワードが年間を通じてビットコイン市場の変化を引き起こしてきたが、この全体像の裏で、取引市場におけるビットコインのパフォーマンス、オンチェーンのファンダメンタルズ、アプリケーションレベルに具体的な変化はあるのか。見る価値はありますか?これらの変化は 2025 年の開発にどのような影響を与える可能性がありますか?

PANews データコラム PAData は、多次元データを通じて 2024 年のビットコインの変化を考察します。

- 取引市場:

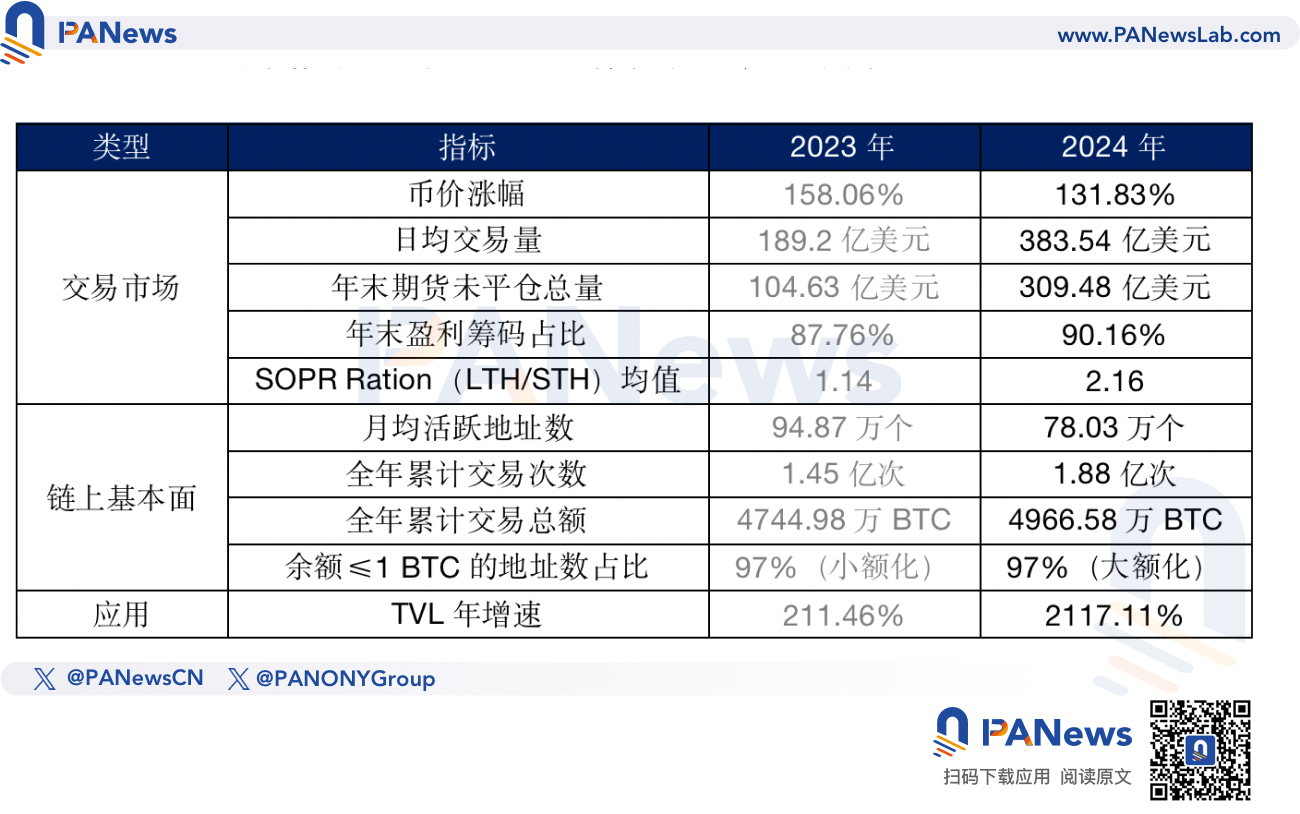

- ビットコインの年間増加率は131.83%に達し、昨年の158.06%を下回りました。

- 今年のビットコイン価格上昇の主な原動力は、純粋な供給不足(半減)ではなく、徐々に緩和された規制環境だ。

- 今年は長期保有者の方が有利であり、長期保有者は市場が過熱に近づくと早めにエクスポージャーを減らす傾向がある。

- 今年の取引市場では、出来高と価格の両方が増加しました。年間の1日平均取引高は約383億5,400万米ドルで、前年比102.72%増加した。年末時点の建玉総額は約309億4,800万米ドルで、昨年末比195.79%増加した。

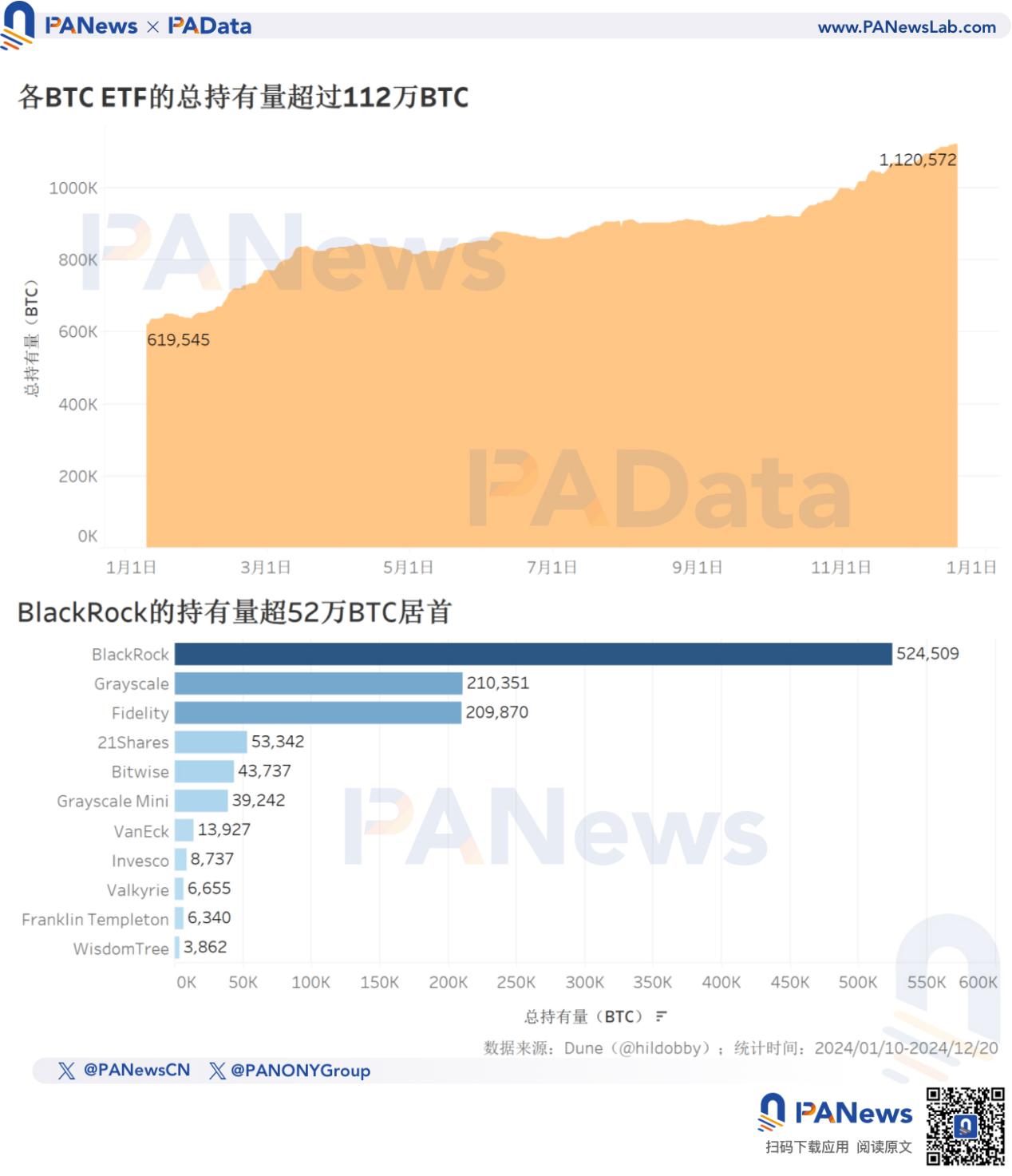

- ビットコインETFの保有総額は1120万6000BTCに達し、年間を通じて80.87%という大幅な増加となった。

- オンチェーンの基本:

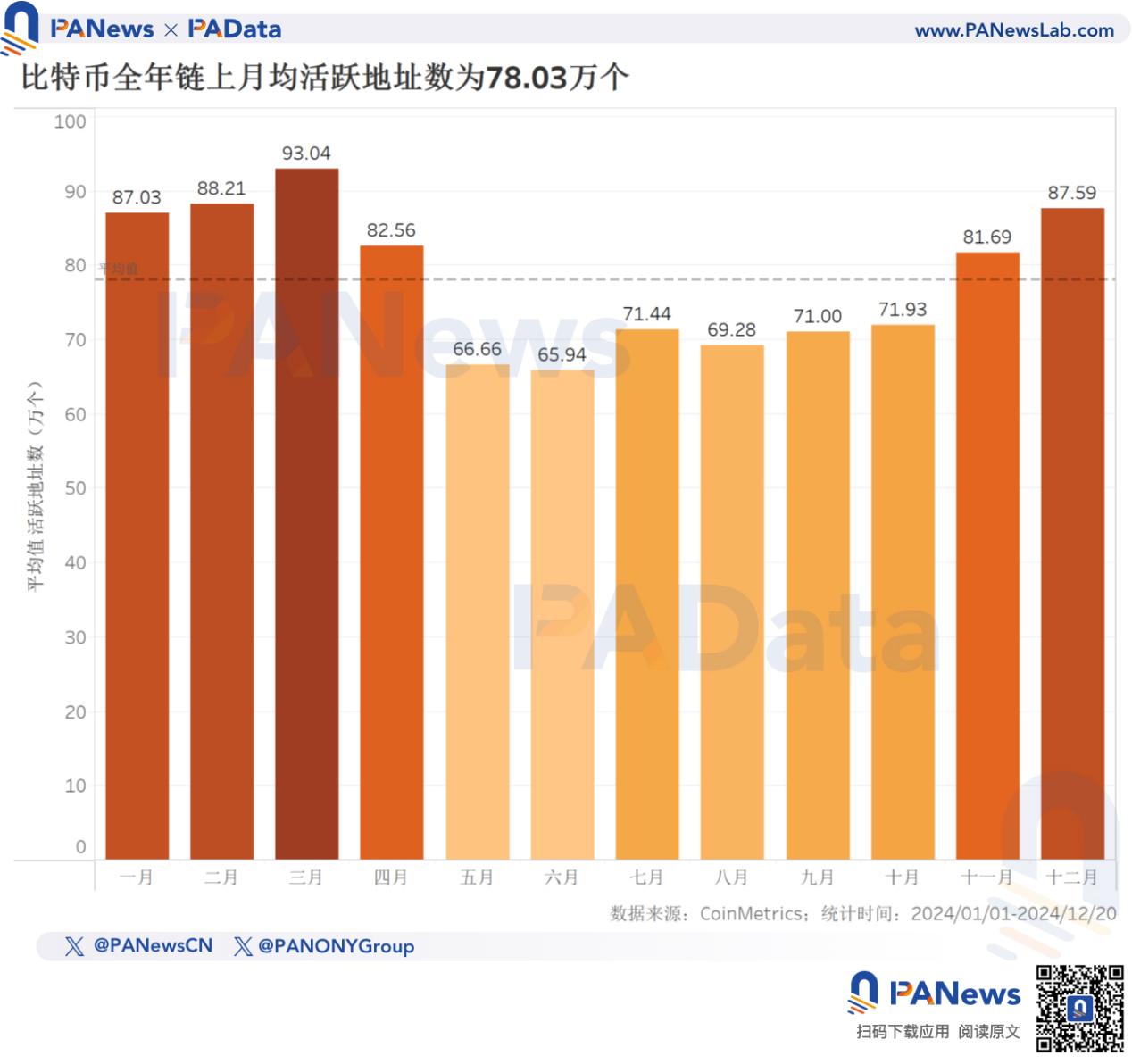

- 今年のビットコインチェーン上の月平均アクティブアドレス数は約780,300で、昨年より17.75%減少しました。これは、上昇傾向が明らかな場合には長期保有戦略が優勢となり、市場が機関投資家主導の低流動性成長段階に移行する可能性があることを示していると考えられる。

- 年間のオンチェーン取引の累計は約 4966 万 5800 BTC で、米ドルに換算すると 3 兆 2800 億米ドルに相当します。通貨ベースの取引総額は前年比4.67%増と微増した。

- 残高100~1,000BTCのアドレス数は11.21%増加しており、近年は少額アドレス残高の傾向が変化し、今年は大口残高の傾向が見られる。

- アプリケーションレベル:

- 年末時点で、ビットコインの TVL は約 67 億 5,500 万米ドルで、年間増加率は 2117.11% で、そのうちバビロンの TVL は 82.37% を占めました。

- ステーキングは、ビットコインの主流アプリケーションとして支払い (ライトニング ネットワーク) を置き換えます。

- 来年の展望:

- QTを背景としたイーグル金利引き下げは長期と短期の流動性の両方を引き締め、これがビットコインが来年上昇を続ける主な圧力となっている。

- 今年の上昇は、選挙後の規制環境の緩和が予想されることに関連しており、来年規制環境がさらに緩和されることができれば、ビットコインの継続的な上昇につながるだろう。

- BTCFiはさらに発展する可能性がありますが、適用性がビットコイン価格設定の主要なロジックになりたいのであれば、適用規模の継続的な拡大を達成する必要があります。来年に関する限り、これはまだ難しいかもしれません。

取引市場: 通貨価格は年間を通じて 131% 以上上昇し、ETF 保有額は 112 万 BTC を超えました

2024 年、ビットコインの価格は年初の 42,208 米ドルから年末には 97,851 米ドル(12 月 20 日現在)まで上昇し、年間上昇率は 131.83% に達しました。 12月17日には10万ドルの大台を大きく突破し、過去最高値の10万6074ドルを記録し、今年最高の上昇率は約151.31%となった。年末に若干の調整が始まったものの、価格は依然として歴史的な高水準で推移している。

全体的な傾向から判断すると、今年のビットコインは「上昇→横ばい→上昇」の3段階を経験しており、これは「ETF承認」「4半減期」「米国大統領選挙」という3大イベントと基本的に一致している。 。一般に、今年のビットコイン上昇の論理は、半減によってもたらされる供給不足だけが原因ではなく、少なくとも完全に伝統的な供給不足の論理によるものではありません。 ETFの承認と米国選挙の結果は、ビットコイン価格上昇の主な原動力は徐々に緩和された規制環境であることを示しており、この変化が多くの機関投資家の資金を市場に流入させている。市場に流動性が流入し、価格がさらに上昇しました。

グラスノードのデータによると、年末時点の利益率は90.16%(12月20日現在)に達しており、過去最高を記録している。収益戦略の観点からは、LTH-SOPR/STH-SOPR(長期保有者の産出利益率/短期保有者の産出利益率)は期初の1.55から期末には2.11まで上昇、年間平均は2.16です。特に11月下旬以降、この比率は何度も3倍を超え、最高は4倍を超えた。この比率は 1 より大きく、値が大きいほど長期保有者の収益性が高いことを示します。

一般的に言えば、今年は長期保有者の収益性が高く、年末に向けてその優位性がさらに明らかになるだろう。さらに、通貨価格に基づいて、長期保有者の高い利益水準が通貨の高値よりも早く発生することもわかります。これは、長期保有者は、市場が不安定なときにリスクエクスポージャーを早期に削減する傾向があることを意味します。オーバーヒートに近い。

今年、ビットコイン取引市場では取引量と価格の両方が増加しており、通貨価格の着実な上昇に伴い、取引量も増加しています。

統計によると、年間を通じたビットコインの1日平均取引高は約383億5,400万米ドルで、1日の最高取引高は1,904億米ドルを超えています。年間の取引高のピークは11月以降で、11月と12月の1日平均取引高はそれぞれ748億9,700万米ドルと965億4,300万米ドルで、これまでの月間平均308億米ドルを大幅に上回った。

先物市場も活発です。建玉総額は年初の109億1,500万米ドルから年末には309億4,800万米ドルに増加し、年間を通じて183.53%増加し、大幅な増加となった。

ビットコイン価格の上昇を促す主な要因の1つとして、今年はさまざまなETFの資産保有が常に大きな注目を集めてきました。統計によると、ビットコインETFの総保有量は当初の619,500BTCから年末には11,200,600BTCまで増加し、年間を通じて80.87%という大幅な成長を遂げた。高度成長期は、2月から3月と11月以降の通貨価格急騰期と基本的に一致している。

現在、ブラックロックの保有量は524,500BTCに達しており、すべてのETFの中で最大となっています。さらに、GrayscaleとFidelityもより大きな保有量を持っており、それぞれ210,300BTCと209,900BTCに達しています。他のETFの保有額は比較的低く、基本的には50,000BTC未満です。

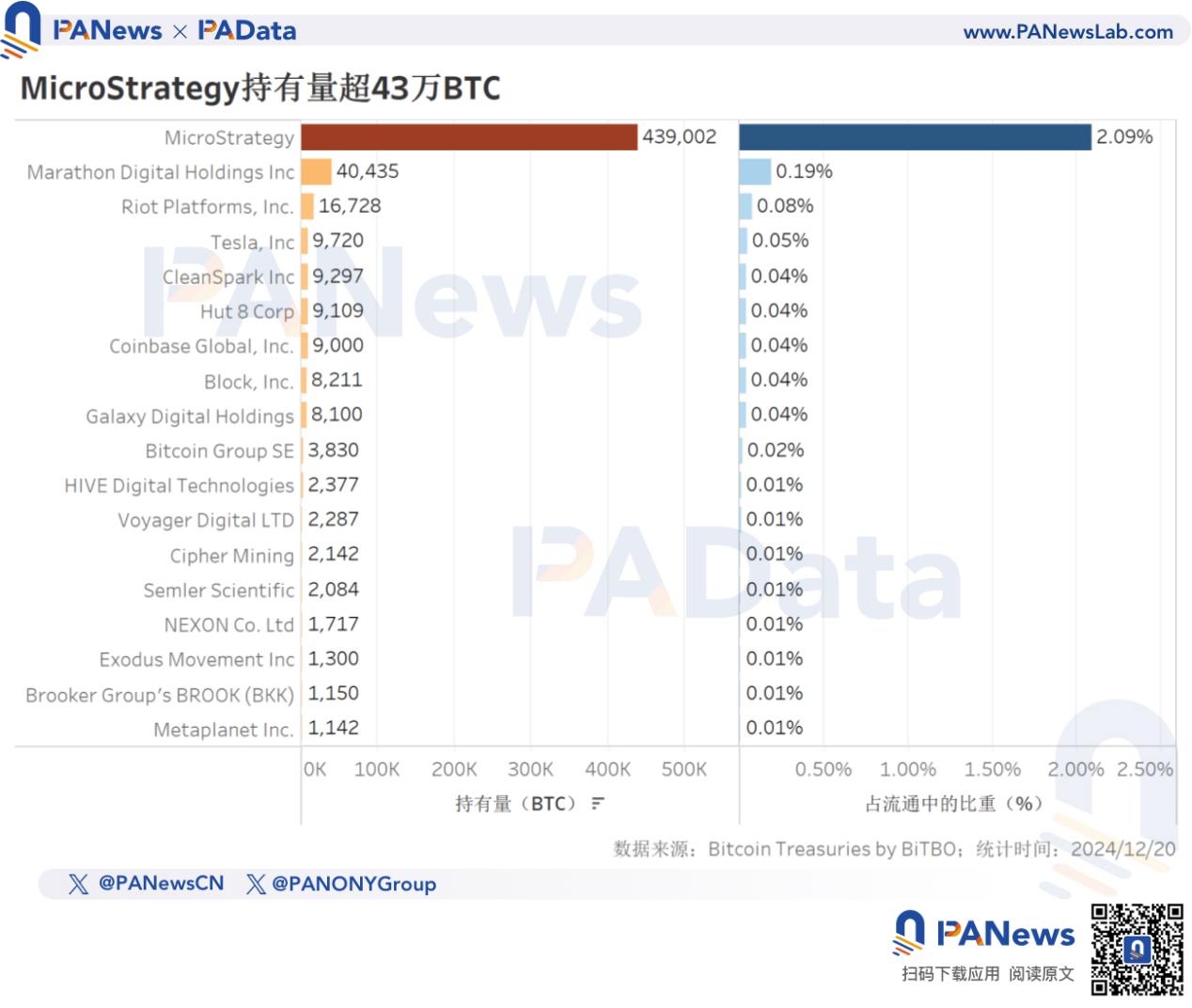

ETFに加えて、ますます多くの上場企業もビットコインの購入者となり、市場にさらなる可能性をもたらす可能性があります。統計によると、現在最大の保有量を持つ企業はMicroStrategyで、合計439,000BTCを保有しており、多くのETFの保有量を上回っています。さらに、北米のビットコインマイニング分野のリーダーであるマラソン・デジタル・ホールディングスとライオット・プラットフォームズも、それぞれ40,000BTCと10,000BTCを超える比較的大きな保有資産を持っています。

オンチェーンの基礎: アクティブなアドレスが減少し、大規模なアドレスが増加し、総トランザクション数が 4,966 万 BTC に増加

今年のビットコインチェーン上の月間アクティブアドレスの平均数は約780,300で、昨年の948,700から17.75%減少し、大幅な減少となっています。このうち、1月から4月、11月から12月の月間平均アクティブアドレス数は80万以上でしたが、5月から10月の月間平均アクティブアドレス数は72万未満でした。

これは基本的に通貨価格の傾向と一致していますが、ビットコイン価格が過去最高値に達する中、年間を通じて月間平均アクティブ アドレス数が減少し、年間のアクティブ アドレスの最高数が減少していることは注目に値します。この変化の背景には、上昇傾向が明らかな場合には長期保有戦略が優勢となり、市場が一般投資家の高頻度取引段階から低流動性の成長段階に移行する可能性があることを意味している可能性がある。機関投資家による。

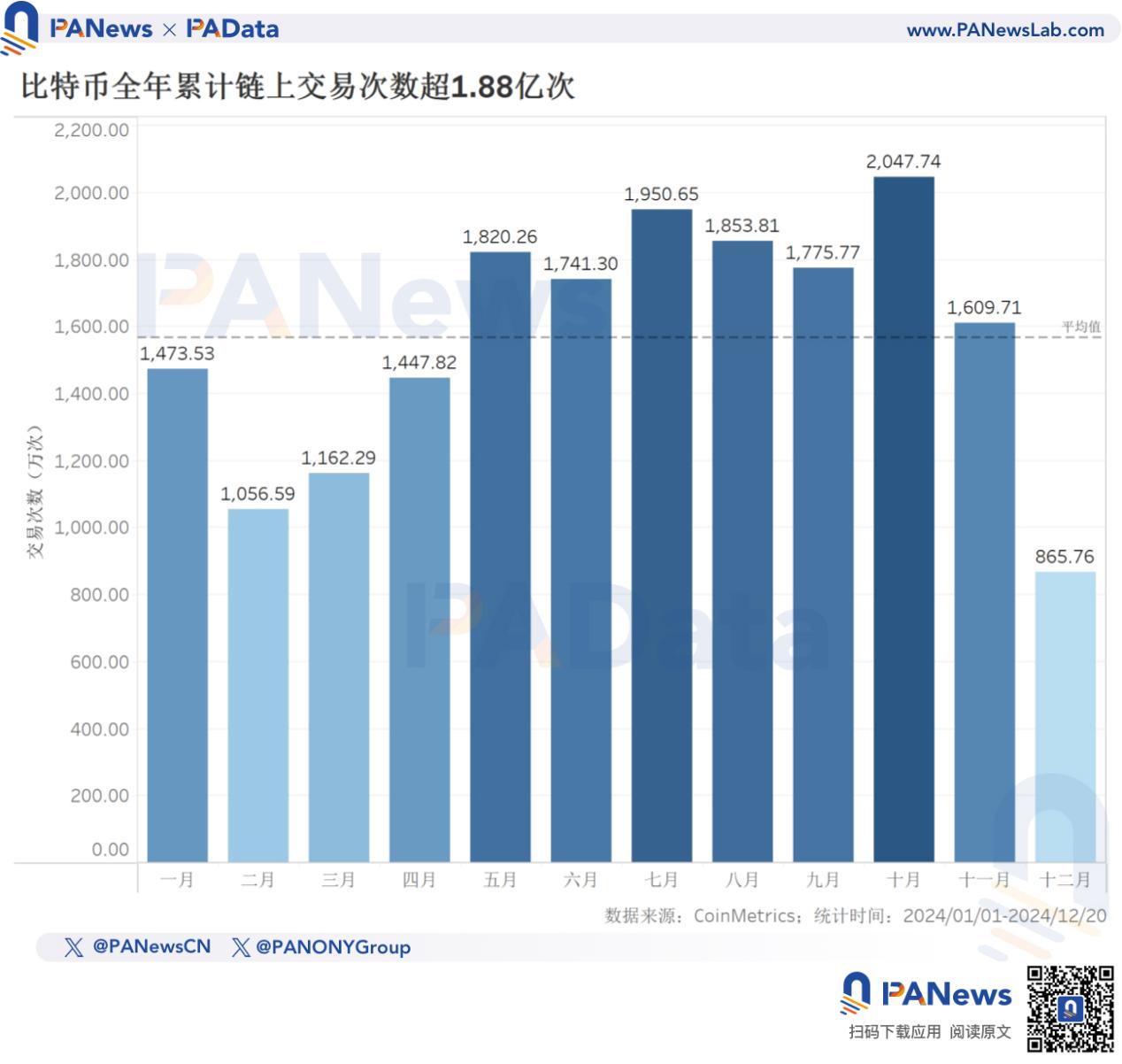

今年、ビットコインチェーンの累計トランザクション数は1億8,800万件を超え、昨年と比べて約29.66%増加し、2年連続で増加した。月間平均累積トランザクション数は1,567.1万件で、最も多いのは10月の2,047.74件です。横ばいの価格段階では、実際にはオンチェーントランザクションの数が多くなることに注目する価値があります。これは、短期裁定取引、住所照合、契約清算など、多くの要因の影響を受ける可能性があります。

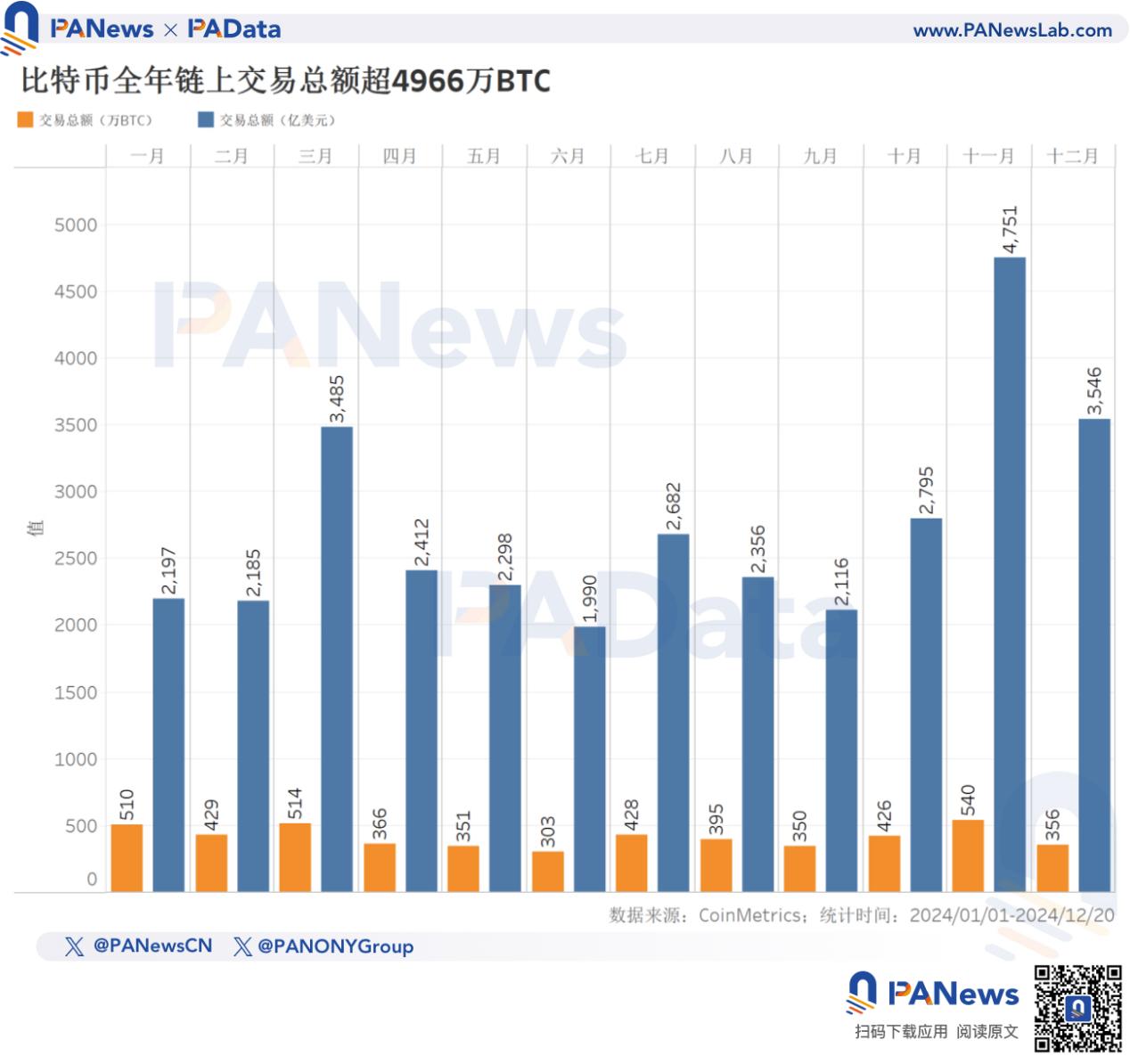

年間のオンチェーン取引の累計は約 4966 万 5800 BTC、3 兆 2800 億米ドルに相当します。通貨ベースの取引総額は前年比4.67%増と微増した。今年の月間平均累計総取引量は約413万8,800BTCで、これは約2,734億5,100万米ドルに相当します。

総じて、取引件数と取引総額の相対的な変化傾向は、昨年の差別化パターンを依然として継続しており、2022年以前と比較して、ビットコイン取引件数が増加し、取引総額が減少している。主な理由は、昨年のオーディナルズプロトコルの発生など、通貨高価格環境における適用レベルの拡大です。

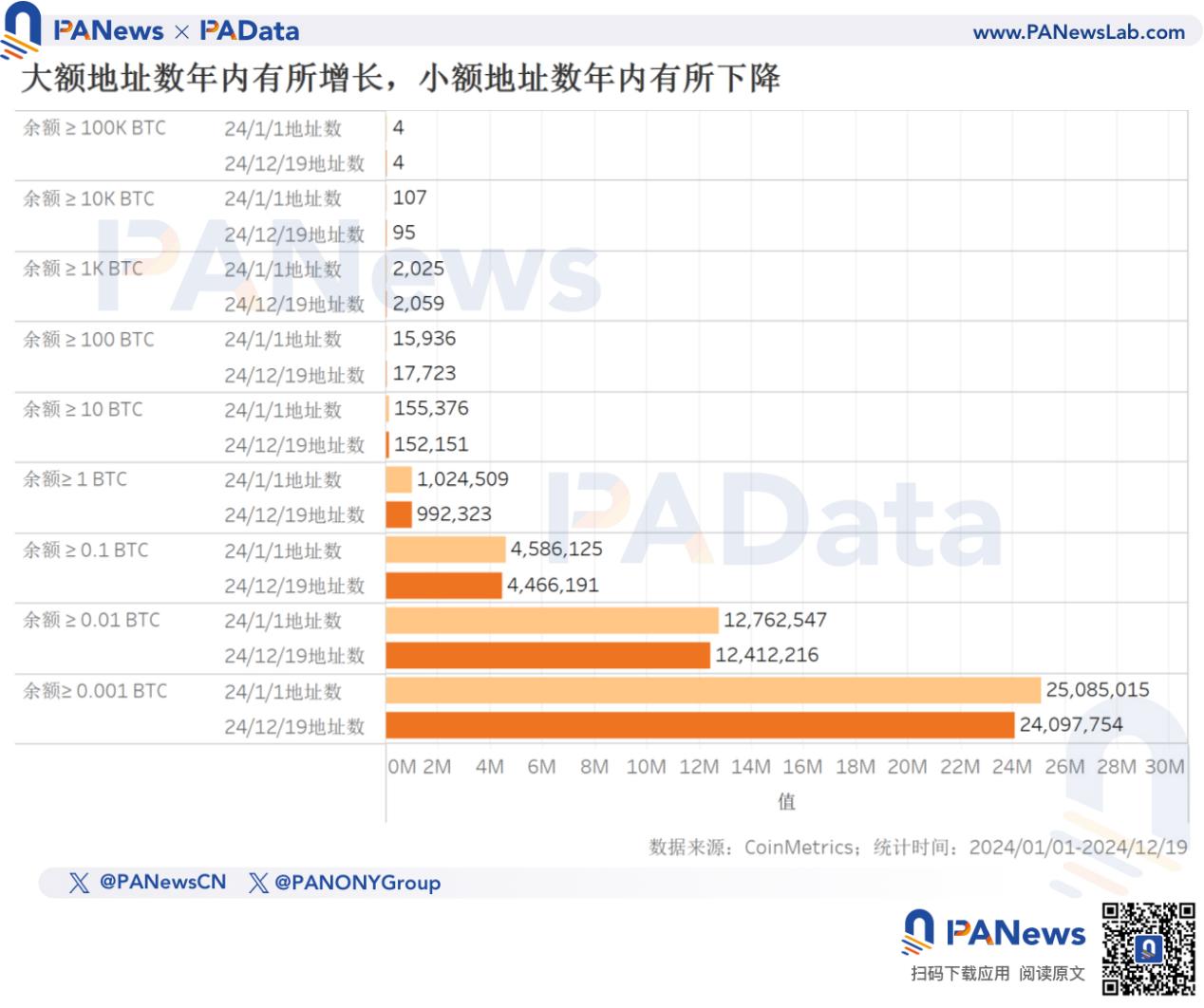

アドレス残高の分布構造から判断すると、残高が0.001~0.01BTC、0.01~0.1BTC、0.1~1BTCのアドレス数が依然として最も多く、現在アドレス総数の97.24%を占めています。しかし、今年はこれら 3 つの残高範囲のアドレス数が年間を通じて減少傾向を示しており、それぞれ 3.94%、2.74%、2.62% 減少しました。すべての残高範囲の中で、残高が 100 ~ 1,000 BTC および 1,000 ~ 10,000 BTC のアドレスの数だけが、それぞれ 11.21% および 1.68% 増加しました。これは、近年のアドレス残高の少額傾向が変化し、今年はアドレス整理や機関投資家向けファンドの開設に関連して残高が多い傾向にあることを意味する。

アプリケーション層: Inscription から BTCFi まで、TVL は年間を通じて 2117% 急上昇しました

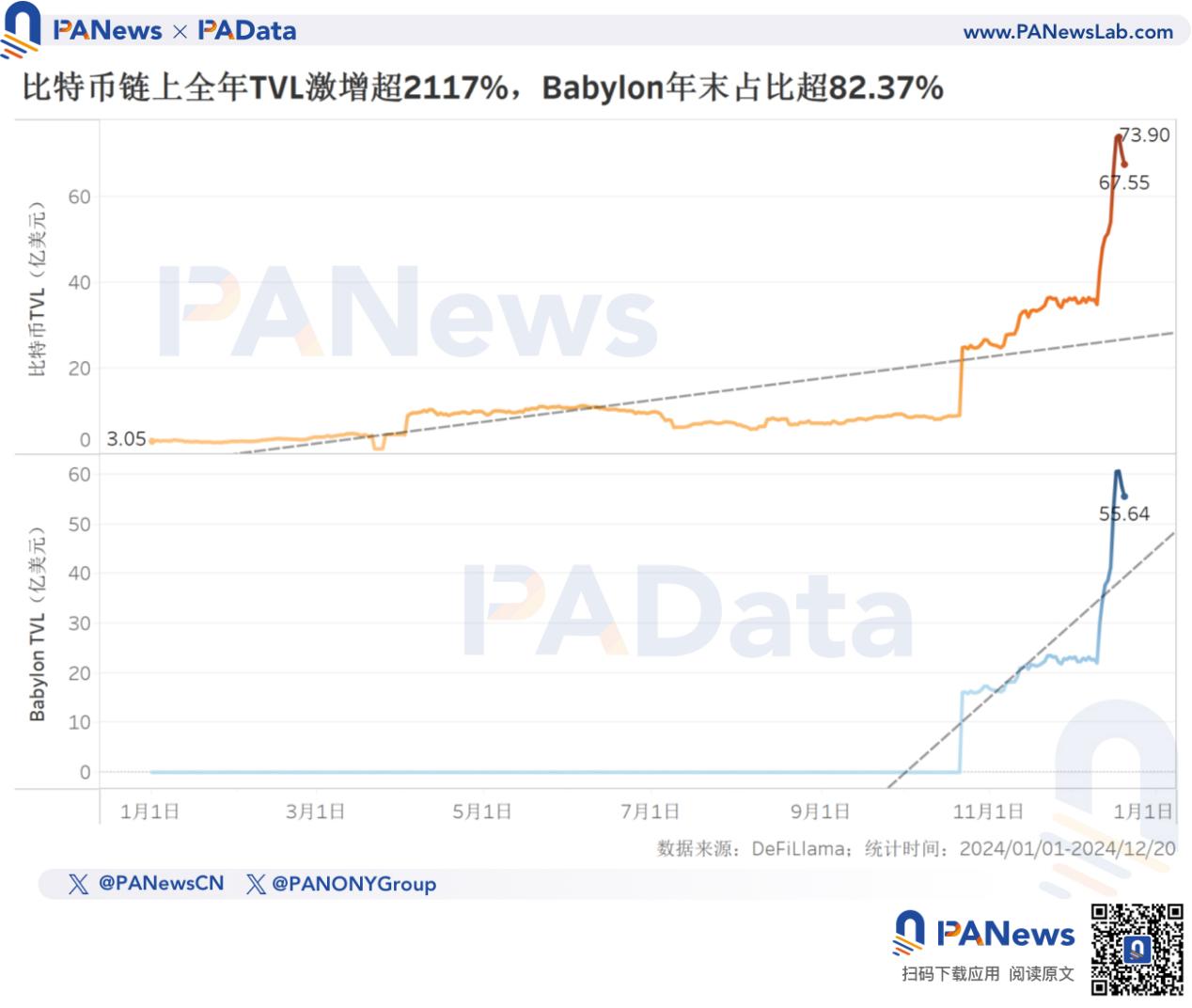

今年、ビットコインのアプリケーションの焦点は登録からBTCFiに移り、資産の発行から資産の利用可能へとさらに移行しました。 DeFiLlamaのデータによると、ビットコインDeFiのTVLは年初の3億500万米ドルから年末には67億5500万米ドルまで、年間2117.11%の増加で急増し、最高TVLは一時73億米ドルを超えた。現在、ビットコインはイーサリアム、ソラナ、トロンに次いで4番目に高いTVLを持つブロックチェーンとなっています。

プロトコルの種類から判断すると、今年のビットコインの最大のプロトコルは、支払い分野のライトニングネットワークから質権分野のバビロンに変わりました。 12月20日現在、バビロンのTVLは55億6,400万米ドルに達し、総額の82.37%を占めている。 Dune (@pyor_xyz) のデータによると、12 月 23 日の時点で、Babylon の独立アドレスの数は 140,000 を超え、過去 7 日間の誓約アドレスの増加率は 100% に達しています。

バビロンの急速な発展により、一連のステーキングおよび再誓約契約が締結されました。現在、Babylon に加えて、ビットコイン チェーンには 10 のプロトコルがあります: Lombard、SolvBTC LST、exSat Credit Saking、Chakra、Lorenzo、uniBTC Restaked、alloBTC、pSTAKE BTC、b14g、LISA BTC LST。これらのステーキングプロトコルは、ビットコインのアプリケーションにネットワーク効果をもたらし、そのアプリケーションの拡張をさらに促進する可能性があります。

来年の展望

ビットコインは今年完全に上昇し、2025年に向けては年初に調整期間に入る可能性があり、その後のパフォーマンスはマクロ経済環境、規制環境、業界の発展などの複数の影響を受け続けるだろう。変動には「チャンスをつかむ」も含まれます。

マクロ経済環境の観点から見ると、FRBは今年末にタカ派に転じ、金利を引き下げた。さらに重要なことは、量的引き締め(QT)政策の背景は変わっていないということである。 - 短期流動性は依然として逼迫しており、成長も鈍化する可能性がある。したがって、ビットコインには来年も上昇を続ける圧力がかかっています。

しかし、今年のビットコインの価格動向から判断すると、ビットコインは規制環境の変化により敏感になっています。米国大統領選挙の結果が直接的にビットコイン価格を刺激し、来年規制政策が大幅に緩和されれば、ビットコインの上昇が続く可能性がある。

業界発展の観点から見ると、BTCFi の急速な台頭により、ビットコインは資産アプリケーションの新たな段階に押し上げられ、ステーキング プロトコルやその他のプロトコルはこれらの資産のネットワーク効果に寄与する可能性があり、それがビットコインの価格をさらにサポートすることになります。しかし、ビットコインの価格がそのアプリケーションに大きく影響される場合、ビットコインにとって、これは供給不足やデジタルゴールドとは異なる新たな上昇ロジックとなり、アプリケーション要件の規模に大きな影響を与えることになります。短期間で達成するのは難しいかもしれません。