著者: アルヴィス、マーズビット

歴史的に見て、伝統的な産業が頂点に達すると、市場の隙間から独自の「生産方法」を見つけ、独自の戦略に頼って資本を集める画期的な企業が出現することがよくあります。これらの企業は実際のものを「生産」することはほとんどありませんが、中核となる資産にリソースを集中させます。かつてのシェル石油会社が石油埋蔵量によって評価を維持し、金鉱山会社が価格を支配するために金の採掘と埋蔵量に依存していたのと同じです。今朝の早朝、MicroStrategy の財務報告書が発表され、人々はそのような企業を再び知ることができました。同社は「生産」では知られていませんが、ビットコインへの巨額投資により、従来の評価ルールを破り、世界最大かつ最もユニークな企業のひとつ。

ソフトウェア会社からビットコインクジラへ: MicroStrategy の変革の旅

MicroStrategy (証券コード MSTR) は、もともとビジネス インテリジェンス ソフトウェアに依存する企業でしたが、2020 年に創設者のマイケル セイラー氏がアクセルを踏み、ビットコインの「高速レーン」に直接乗り出しました。今年から、セイラー氏は会社を伝統的な「生産」に留めることはせず、中核資産としてのビットコインの可能性に興味を持ち、会社の準備金を少しずつビットコインに交換し始め、さらには自分の資金も賭け始めた。 MicroStrategy は段階的にビットコインの「コインバンク」として構築されてきました。セイラー氏の目には、ビットコインはデジタル世界の金であり、世界金融の未来のアンカーである。彼を頭がおかしいと考える人もいれば、ビットコインの「熱狂的な伝道師」と呼ぶ人もいるが、彼は自分が会社にとって「新たな黄金本位」を獲得していると固く信じている。

セイラー氏は古い道をたどるつもりはなく、MicroStrategy を「航空貨物エクスプレス」のようなものだと位置づけています。従来の ETF の「地上物流」と比較して、MicroStrategy は債券発行、借入、株式発行、その他の資金調達方法を利用してビットコインを直接購入します。柔軟かつ効率的で、ビットコイン市場の上昇にも追従できます。これにより、MicroStrategy は単なる株式コードではなく、ビットコイン市場における「急先鋒」となり、同社の市場価値はビットコインの騰落に直結します。セイラー氏の手術は、著名な投資家ピーター・シフ氏もソーシャルプラットフォームで冗談を飛ばし、かなりの物議を醸した。同氏は、MicroStrategyはすでにほとんどの金鉱会社よりも価値があり、ニューモント社に次ぐ価値があると指摘した。

この点に関して、セイラー氏の答えは非常にシンプルです:「ビットコインは私たちの将来の準備資産です。」 この確固たる信念に突き動かされて、MicroStrategy は 250,000 ビットコイン以上を蓄積しており、今後 3 年間で 420 億米ドルを調達し続ける予定です。 MicroStrategyの「生産」手法は従来の材料製造ではなく、ビットコインの「インフラ」を中心に構築された新しい金融システムです。

セイラーは賭けをしているという人もいるが、おそらくこれは単なる賭けではなく信念なのだろう。彼は冒険を利用して別の道を見つけ、MicroStrategy を金融市場の別のターゲットにしました。彼が言ったように、「私たちは生産しているのではなく、ただ『コインを集めている』だけなのです。」

MSTRの最新財務報告書の解釈:増資とビットコイン準備金の増加

1. 財務報告書全体の概要と資金計画

今回発表されたMicroStrategyの財務報告書では、全体的に前向きな期待が示されている。同社はビットコインの保有量を増やし続けるために今後3年間で420億米ドルを調達する予定で、以前に約束したビットコインの買い戻しも完了した。財務報告日の時点で、MicroStrategy は合計 252,220 ビットコインを保有していました。

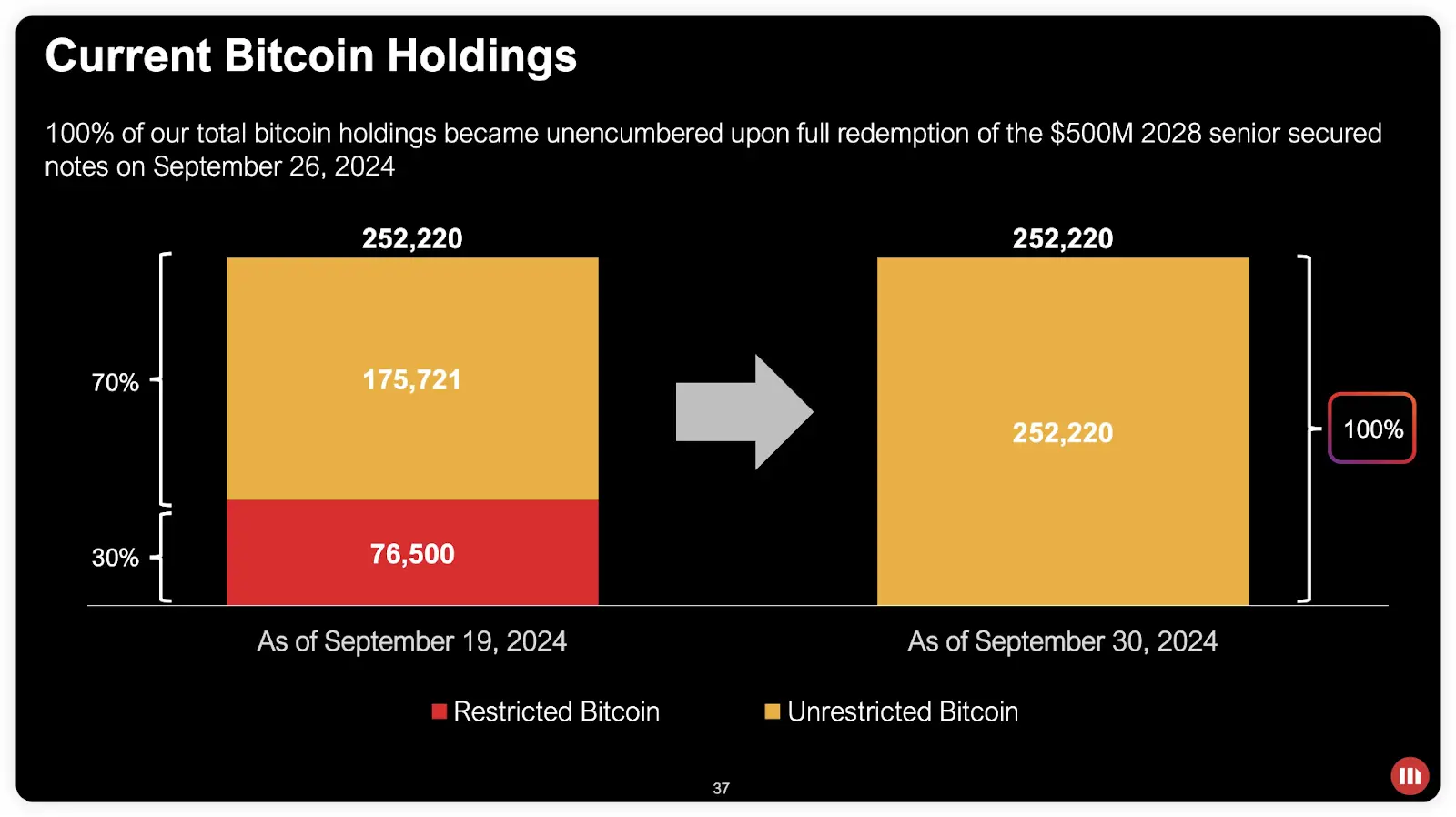

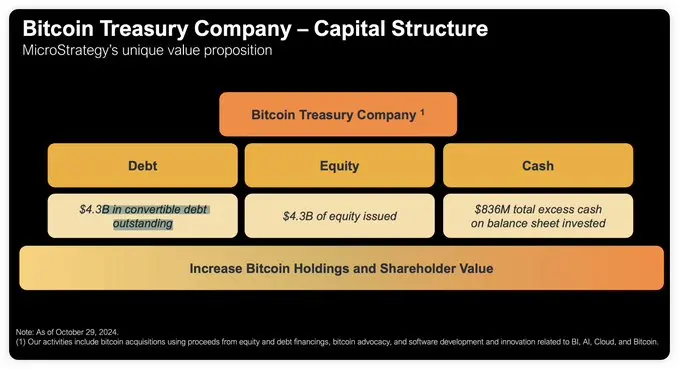

2024 年の第 2 四半期の終わり以来、同社は 25,889 枚の新しいビットコインを購入し、総コストは約 16 億米ドル、コインあたりの平均価格は 60,839 米ドルになりました。同社の現在の時価総額は約180億米ドル、ビットコインの累積購入コストは99億米ドル、平均価格は1コインあたり約39,266米ドルです。同社はまた、クラス A 普通株式の売却を通じて 11 億ドルを調達し、2028 年満期の転換社債の発行を通じてさらに 10 億 1000 万ドルを調達し、同時に優先担保付社債の 5 億ドルを返済し、すべてのビットコイン資産を無担保にしました。この無担保の動きにより、同社の財務上の柔軟性が大幅に向上し、極端な市場状況へのエクスポージャーが軽減されます。

2. 手元資金と今後の資金調達目標

MicroStrategy は現在 8 億 3,600 万ドルの現金を保有しており、将来のビットコインのさらなる購入に対して安定した財政的サポートを提供しています。同社は段階的な資金調達目標も発表しており、2025年に100億ドル、2026年に140億ドル、2027年に180億ドル、合計420億ドルを調達する計画だ。 CEOのマイケル・セイラー氏の計画は、ビットコインの保有量を徐々に増やすことで同社の中核資産の準備金を強化することを目的としており、市場では間違いなくネガティブなニュースではなく良いニュースと見なされている。

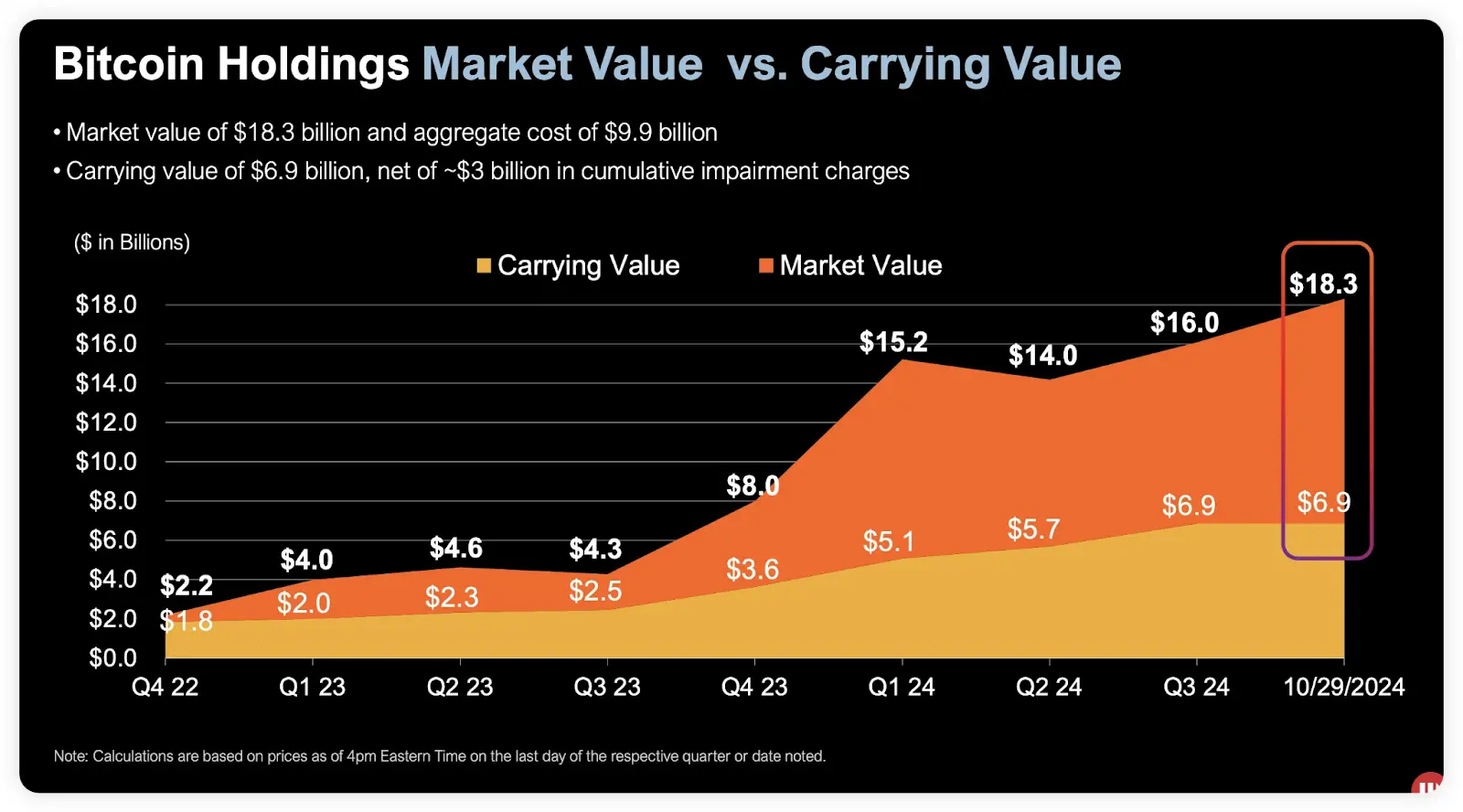

3. 時価及び簿価

2024 年 10 月 29 日時点で、MicroStrategy の市場価値は約 180 億米ドルで、簿価は 30 億米ドルの累積減損損失を差し引いた 69 億米ドルでした。減損の理由はMicroStrategyによるビットコインの売却ではなく、現在の会計基準に基づく帳簿上の調整だった。会計規則によれば、ある四半期にビットコインの市場価格が下落した場合、企業はこれらの資産の帳簿価額を下方修正し、減損を計上しなければならない。ただし、その後価格が回復したとしても、帳簿価額は自動的に回復するわけではなく、売却時にのみ価値が反映されます。この問題は、将来の会計基準の変更(FASBによる公正価値測定の採用など)が実施されれば改善されることが期待されます。

4. コア資産としての BTC の柔軟性の利点

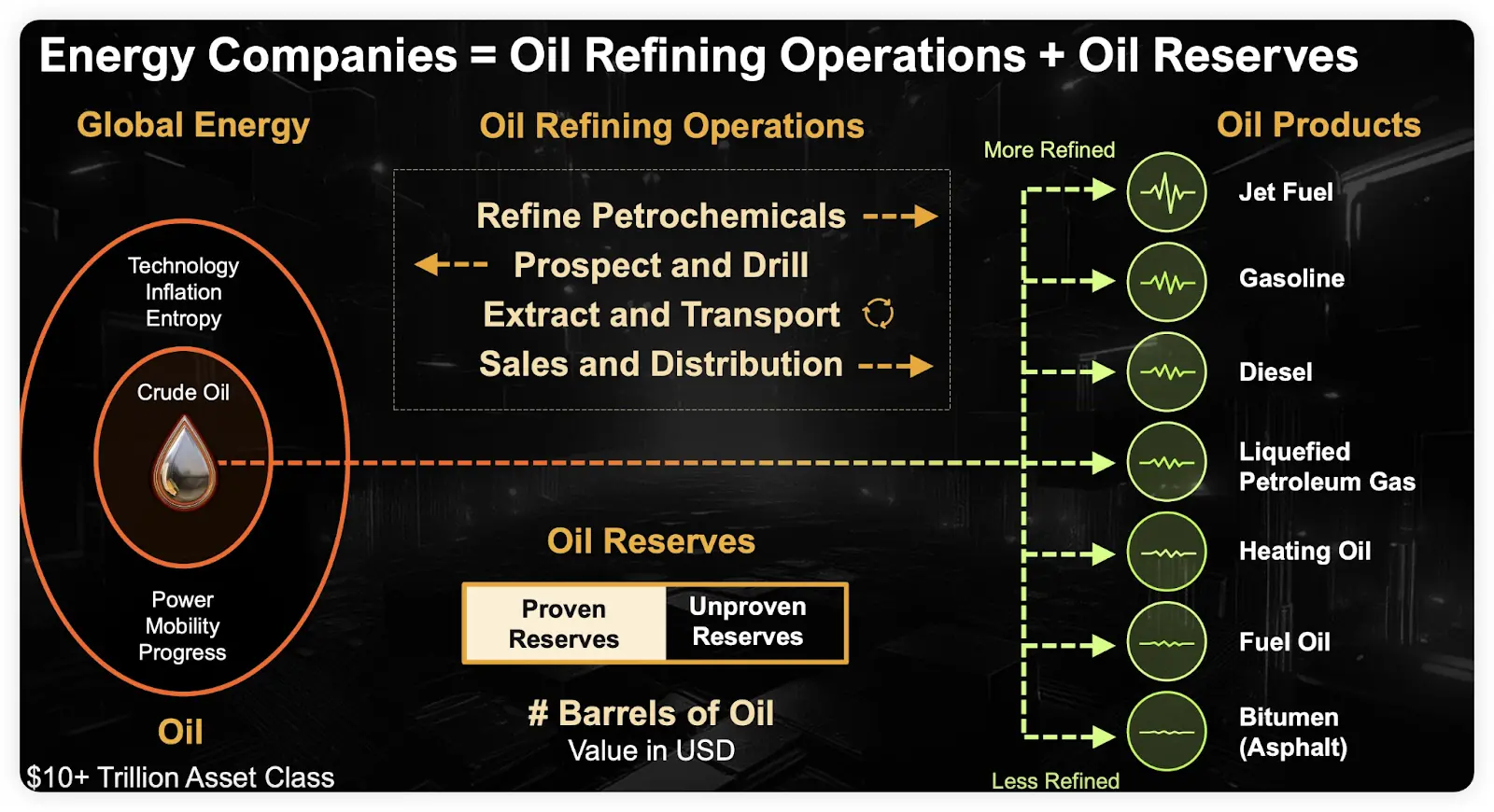

コア資産としてのビットコインにより、MicroStrategy はスポット ETF よりも資本運用の柔軟性が高まります。同社は、ビットコイン準備金運用を石油会社の石油埋蔵量に例えています。石油会社が未精製および精製製品(ガソリン、ディーゼル、ジェット燃料など)を扱うのと同じように、MicroStrategy はビットコイン準備金を、企業がこの中核となる財務戦略を通じて生産性を向上させ、革新的なソリューションを導入できるようにする資本保全ツールとみなしています。

5. MicroStrategy のビットコイン保有原則

MicroStrategy は、長期的な投資戦略と市場志向を反映した、ビットコイン保有のための 8 つの基本原則を策定しました。

· 長期的な利益に焦点を当てて、ビットコインの購入と保持を継続します。

· MicroStrategy 普通株式の長期的価値を保護することを優先します。

· 投資家との透明性と一貫性を維持します。

· 賢いレバレッジを活用して、企業がビットコイン市場よりも優れたパフォーマンスを発揮できるようにします。

· 市場動向に迅速かつ責任を持って適応し、成長を続けます。

· 革新的なビットコイン担保債券の発行。

· 健全で堅牢なバランスシートを維持します。

· ビットコインが世界的な準備資産になるよう促進します。

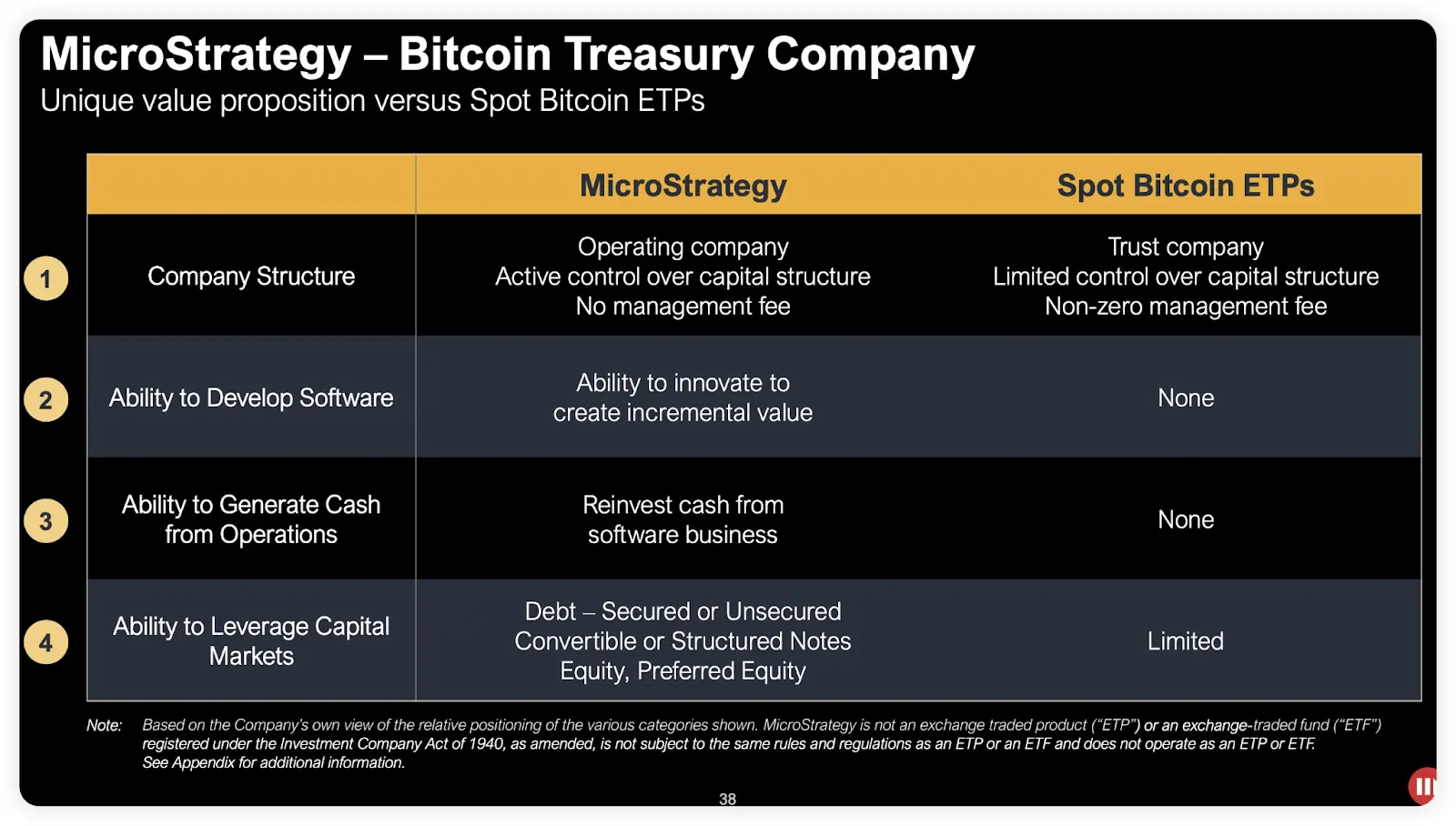

6. MicroStrategyとビットコインスポットETFの違い

ビットコインスポットETFと比較すると、MicroStrategyは資金調達方法が独特です。 ETF投資家はETF株を積極的に購入する必要があるが、MicroStrategyは株式、無担保または有担保債券、転換社債、仕組債などのさまざまなチャネルを通じて資金を調達し、ビットコインの保有を直接増やす。この「株式売却ファイナンス」モデルにより、企業はビットコインの長期戦略的保有を達成するために積極的に資金を調達することができます。

資本のサイクルと高いプレミアム率: MicroStrategy の評価コード

プレミアム率が高いほど大規模融資に適している

MicroStrategy の評価モデルは時価プレミアム率に依存しており、株式希薄化ファイナンスを利用してビットコイン (BTC) の保有を増やし、1 株あたりの BTC 保有を増加させることで、会社の市場価値を押し上げます。このモデルの詳細な分析は次のとおりです。

保険料率と増粘効果の簡易分析

ビットコイン価格を 72,000 ドルと仮定すると、MicroStrategy は 252,220 BTC を保有しており、ポジション総額は約 181 億 6,000 万ドルになります。同社の現在の市場価値が480億ドルであることから、MicroStrategyの市場価値はビットコイン保有総額の2.64倍となり、現在のプレミアム率に換算すると164%となる。

同社の現在の総資本が 10,000 株であると仮定すると、1 株あたりの相当する BTC 保有量は約 25.22 になります。

MicroStrategy が追加発行により 100 億米ドルを調達する予定であれば、追加発行後の総資本は 12,083 株となります(計算方法:調達額 100 億米ドルを現在の時価総額 480 億米ドルで割ると 0.2083 倍)つまり、資本は 20.83% 増加し、総資本金は 10,000 株に 1.2083 を乗じたものとなり、これは 12,083 株にほぼ等しくなります)。この場合、同社は100億米ドルを使用して約138,889ビットコインを72,000米ドルの価格で購入し、ビットコインの総保有量は391,109ビットコインに増加する可能性があります。このようにして、1株当たりのBTC保有量も32.37(391,109ビットコインを12,083株で割った値)に増加し、約28%増加しました。

同様に、420億米ドルが計画通りに調達された場合、

さらに、MicroStrategyが8,750株を追加発行して資本金の87.5%を調達し、420億ドルを調達すると仮定すると、追加発行後の資本金の総額は18,750株となる(計算方法:10,000株×1.875倍)。ビットコインを72,000ドルの価格で購入した場合、同社はさらに約583,333ビットコインを購入することができ、保有総量は835,553ビットコインとなります。この時点で、BTC あたりの保有量は 44.23 (つまり、835,553 ビットコインを 18,750 株で割った値) に増加し、以前の 25.22 と比較して約 75% 増加します。

3 年以内に増粘効果が発現した場合、年間平均増粘率は 25% となります。

もちろん、最終的に再投資されると、ビットコインの価格は変動し、高くなったり低くなったりする可能性がありますが、これによって濃厚化する結論は変わりません。 MicroStrategy の非常に高いプレミアム レート (現在約 180% ~ 200% で変動) の場合、企業は資金調達を最大化するために可能な限りプレミアム レートを使用する必要があります。したがって、マイケル・セイラーCEOの420億ドルの資金調達計画は当初市場にパニックを引き起こしたが、同社が現在のモデルを明確に理解しており、株主資本を最大化する合理的な決定であったことを示した。

MicroStrategy の利点と高い保険料率の背後にあるロジック

多くの投資家は、なぜ市場がビットコインETFを直接購入せずに、MicroStrategyのATMや転換社債を高いプレミアムで購入しようとするのか疑問に思うかもしれない。これには、MicroStrategy のいくつかの独自の利点が含まれます。

収益を増やし続ける

BTC準備金を増やすための継続的な資金調達により、MicroStrategyは年率6%~10%の収益成長を達成し、2024年現在までに年率17%の成長を達成しています。現在の高保険料率の融資モデルでは、年率成長率は 15% 以上に達すると予想されます。 10 倍から 15 倍の評価額に基づくと、MicroStrategy のプレミアム レートは 150% ~ 225% の評価額に相当します。

ボラティリティと市場の架け橋

Michael Saylor 氏は、MicroStrategy が従来の資本市場とビットコイン市場の間の架け橋として機能すると信じています。ビットコインの現在の市場価値は約1兆4000億米ドルで、普及率は比較的低い。普及率が上昇すれば、たとえ世界の 300 兆ドルの債券市場のうち 1% だけがビットコインに割り当てられていたとしても、MicroStrategy に約 3 兆ドルの潜在的な追加資金がもたらされることになります。さらに、同社が発行する転換社債は、ある程度の下値保護を提供するだけでなく、ビットコインの価格上昇に対する潜在的な選択肢も提供します。

結論: 強気市場における高い保険料率の自己強化効果

強気市場環境では、MicroStrategy の評価モデルと高プレミアム率の資金調達モデルが自己強化的な好循環を形成します。プレミアム率が高くなるほど企業の資金調達額は大きくなり、それによって1株あたりのBTC準備金が増加し、企業の市場価値がさらに押し上げられます。この市場効果は雪だるま式で、特にビットコインの価格が90,000~100,000米ドルの範囲まで上昇すると予想される場合、MicroStrategyは高いプレミアムレートに後押しされて加速し続ける可能性があります。

マイケル・セイラー氏の賭けと市場の反応は、従来の金融とデジタル資産の間にある種の微妙なゲームがあることを示しているようだ。資本とテクノロジーの間のこの二重の戦いにおいて、MicroStrategy は金融革命を達成することができるのでしょうか、それともそれは単なる一瞬の出来事でしょうか?私たちが目の当たりにしているのは、今後起こる経済的変化の前兆かもしれません。