作者: @ Web3_Mario

要約:先週、私たちは規制環境の変化から恩恵を受けるリドの可能性について議論し、誰もがこの噂を買う取引のチャンスを掴めるように支援したいと考えました。今週は非常に興味深いテーマがあります。それは、MicroStrategy の人気です。多くの先輩が同社の運用モデルについてコメントしています。それを咀嚼し、深く研究した後、私自身の意見がいくつかありますので、それを皆さんと共有したいと思います。 MicroStrategyの株価上昇の理由は、融資によってBTCを購入し、BTCの付加価値を会社の利益に結び付け、革新的な設計により財務レバレッジを獲得するというビジネス設計「デイビス・ダブルクリック」によるものだと思います。これにより、同社は保有する BTC の値上がりによってもたらされる利益の伸びを上回る能力が得られ、同時にポジションが拡大するにつれて、同社は一定の BTC の価格設定力をさらに強化することができます。この利益成長期待。これはリスクでもあり、BTC 市場が変動または反転すると、BTC の利益成長は停滞し、会社の営業費用と債務圧力の影響を受けて、MicroStrategy の資金調達能力が大幅に低下し、利益成長の期待に影響を及ぼします。 BTC価格を引き継いでさらに押し上げる新たな支援がない限り、BTCポジションに対するMSTR株価のプラスプレミアムはすぐに収束します。このプロセスはいわゆる「デイビスダブルキル」です。

デービスの併殺打と併殺打とは何ですか?

私をよく知っている友人なら、著者が金融以外の専攻のより多くの人がこれらのダイナミクスを理解できるよう支援することに尽力していることを知っているはずです。そのため、私自身の思考ロジックを再演します。そこで、まずは「デイビスダブルクリック」と「ダブルプレイ」とは何かという基礎知識を付け加えておきます。

いわゆる「デイビス・ダブル・プレイ」は、投資の第一人者であるクリフォード・デイビスによって提唱され、通常、良好な経済環境における2つの要因によって企業が出現する現象を表すために使用されます。これら 2 つの要素は次のとおりです。

- 企業の利益成長: 企業は高い利益成長を達成している、またはビジネスモデルや経営などの最適化により利益が増加しています。

- 評価額の拡大: 市場が企業の見通しに対して楽観的になるにつれ、投資家はその企業に対してより高い価格を支払おうとするため、株式の評価額が上昇します。つまり、株価収益率(PER)などの評価倍率が拡大します。

「デイビス ダブルクリック」の具体的なロジックは次のとおりです。まず、同社の業績は予想を上回り、増収増益を達成しました。例えば、製品の売り上げが良かったり、市場シェアの拡大やコスト管理の成功などが企業の利益成長に直結します。この成長はまた、企業の将来見通しに対する市場の信頼を高め、投資家がより高いPERを喜んで受け入れ、株式に対してより高い価格を支払うようになり、評価額が拡大し始めます。この線形および指数関数的な正のフィードバック効果の組み合わせは、通常、株価の加速的な上昇につながります。これがいわゆる「デイビス ダブルクリック」です。

このプロセスを説明するために、企業の現在の株価収益率が 15 倍で、将来の収益が 30% 増加すると予想されると仮定します。企業の利益成長と市場センチメントの変化により、投資家が 18 倍の PER を支払う意思がある場合、たとえ利益成長率が変わらなくても、評価額の上昇により株価は大幅に上昇するでしょう。例:

- 現在の株価: 100ドル

- 利益は 30% 増加しました。これは、1 株当たり利益 (EPS) が 5 ドルから 6.5 ドルに増加したことを意味します。

- PERは15倍から18倍に上昇しました。

- 新しい株価: 6.5 ドル × 18 = 117 ドル

利益の伸びと評価の向上という二重の効果を反映して、株価は100ドルから117ドルに上昇した。

「デイビス ダブルキル」はその逆で、通常、2 つのマイナス要因の複合作用によって引き起こされる株価の急速な下落を説明するために使用されます。マイナス要因は次の 2 つです。

- 企業の収益性の低下: 収益の減少、コストの上昇、管理ミスなどの要因により、企業の収益性が低下し、その結果、市場予想を下回ったと考えられます。

- 評価額の縮小: 利益の減少や市場の見通しの悪化により、投資家は企業の将来に対する信頼を失い、その結果、企業の評価倍率(株価収益率など)が低下し、株価が下落します。

全体のロジックは次のとおりです。まず、会社は期待された利益目標を達成できなかったり、経営困難に直面したりして、結果的に業績が悪化して利益が減少します。これにより、投資家は株式の将来に対する期待がさらに悪化し、現在の過大評価された株価収益率を受け入れることを望まなくなり、その結果、評価倍率が低下することになります。そしてさらなる株価下落。

このプロセスを説明するために同じ例を考えてみましょう。企業の現在の株価収益率が 15 倍で、将来の収益が 20% 減少すると予想されます。利益が減少するにつれ、市場は同社の見通しに疑問を投げ始め、投資家は同社の株価収益率を引き下げ始めた。たとえば、PER を 15 から 12 に下げます。その結果、たとえば次のような株価が大幅に下落する可能性があります。

- 現在の株価: 100ドル

- 利益は 20% 減少し、1 株当たり利益 (EPS) が 5 ドルから 4 ドルに減少しました。

- PERは15から12に低下しました。

- 新しい株価: 4 ドル × 12 = 48 ドル

利益の減少と評価額の縮小が重なり、株価は100ドルから48ドルに下落した。

この共鳴効果は通常、高成長株、特に多くのテクノロジー株で発生します。これは、投資家が通常、これらの企業の事業の将来の成長に対して高い期待を寄せるからです。ただし、そのような期待は通常、比較的主観的なものであるためです。それに対応するボラティリティも非常に大きくなります。

MSTRの高保険料はどのようにして生じ、なぜMSTRのビジネスモデルの核となっているのでしょうか。

この背景知識を加えれば、MSTRの保有BTCに対する高いプレミアムがどのようにして生成されているのか、皆さんも大まかに理解できると思います。まず、MicroStrategy は従来のソフトウェア事業から BTC 購入への資金提供に事業を切り替えました。もちろん、将来的にはそれに対応する資産管理収入も排除されません。これは、同社の利益が、株式の希薄化を通じて購入したBTCの値上がりと債券発行から得た資金によるキャピタルゲインから得られることを意味します。 BTCの価値が上昇すると、それに応じてすべての投資家の株主の権利が増加し、この点ではMSTRは他のBTC ETFと何ら変わりません。

違いは、MSTRの株式の時価総額が相対的なものであることを考慮すると、同社の将来の利益成長に対するMSTR投資家の期待は、その資金調達能力の成長から得られるレバレッジ収入から得られるため、その資金調達能力がレバレッジ効果をもたらすことである。 BTC の合計価値にはプラスのプレミアムが付いています。これは、MSTR の市場価値の合計が、保有する BTC の合計価値よりも高いことを意味します。このプラスプレミアム状態が続く限り、エクイティファイナンスやその転換社債によるファイナンスに関係なく、得られた資金でBTCを購入することで、1株当たりの自己資本はさらに増加することになる。これにより、MSTR には BTC ETF とは異なる利益成長能力が与えられます。

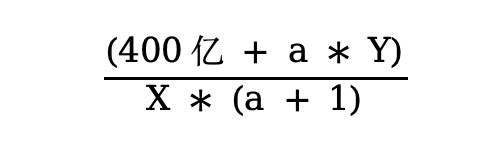

たとえば、MSTR が現在保有している BTC が 400 億米ドル、発行済み株式総数が X、その時価総額が Y であるとします。するとこのときの1株当たりの自己資本は400億/Xとなります。最も不利な株式の希薄化で資金調達を行った場合、新株発行比率をaとすると、発行済株式総数はこれらすべての資金が BTC に変換されると、BTC 保有額は 400 億 + a * Y0 億となり、1 株当たりの資本は次のようになります。

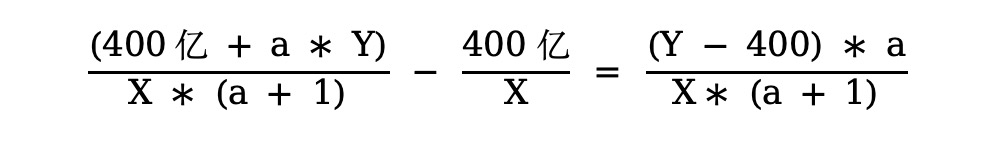

これを元の 1 株当たり資本から差し引いて、次のように希薄化後の 1 株当たり資本の増加額を計算します。

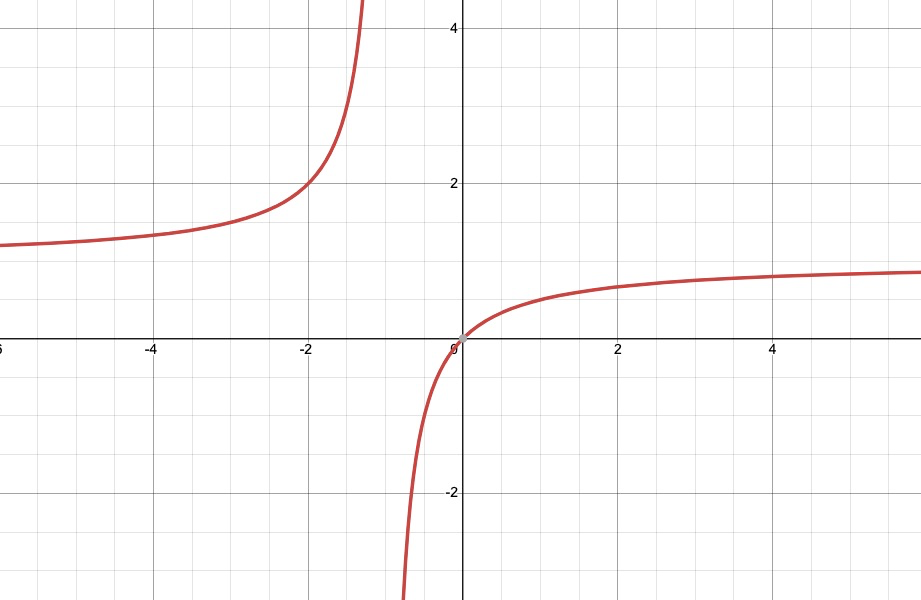

これは、Y が保有する BTC の価値である 400 億を超える場合、プラスのプレミアムがある場合、BTC のファイナンス購入の完了によってもたらされる 1 株当たりの資本の増加が常に 400 億よりも大きいことを意味します。 0であり、プラスのプレミアムが大きいほど1株当たりの純資産の増加は線形関係と呼ばれ、希薄化率aの影響は第1象限で反比例を示します。追加発行される株式が少ないほど、資本の増加は大きくなります。

したがって、マイケル・セイラーにとって、MSTRの市場価値と彼が保有するBTCの価値との間のプラスのプレミアムは、彼のビジネスモデルを確立するための中心的な要素であるため、彼の最善の選択は、このプレミアムを維持しながら調達を続ける方法です。資金を調達し、BTC に対する価格決定力をさらに高めます。価格決定力の継続的な強化により、高い株価収益率にもかかわらず、将来の成長に対する投資家の自信が高まり、資金調達を完了できるようになります。

要約すると、MicroStrategy のビジネス モデルの秘密は、BTC の上昇によって会社の利益が増加することです。BTC のプラスの成長傾向は、この「デイビス ダブル クリック」のサポートによって会社の利益の成長傾向がプラスであることを意味します。 , MSTR はプレミアムが増幅し始めているため、市場が賭けているのは、MicroStrategy がどれだけ高いプレミアム評価額をプラスにしてその後の資金調達を完了できるかということです。

MicroStrategy は業界にどのようなリスクをもたらしますか?

次に、MicroStrategy が業界にもたらすリスクについて話しましょう。核心は、このビジネス モデルが BTC 価格の変動性を大幅に高め、変動を増幅させるものであるということです。その理由は「デイビス ダブルキル」であり、BTC のボラティリティの高い時期への突入はドミノ サイクル全体の始まりです。

BTC の成長が鈍化してショック期に入ると、MicroStrategy の利益は必然的に減少し始めると想像してください。一部の友人はその保有コストと変動利益を非常に重視しているようです。規模。 MicroStrategy のビジネス モデルでは利益は透明であり、従来の株式市場ではリアルタイム決済に相当します。株価変動を引き起こす本当の要因は四半期ごとの財務報告書だけであることがわかっているため、これは無意味です。この期間中、投資家は外部情報に基づいて財務状況の変化を推測するだけです。つまり、株価の反応は企業の実際の収益の変化よりも遅れることがほとんどであり、この遅れの関係は四半期ごとの決算発表のタイミングで修正されることになります。しかし、MicroStrategyのビジネスモデルでは、そのポジションサイズとBTCの価格が公開情報であるため、投資家はその真の利益水準をリアルタイムで把握することができ、それに伴い1株当たりの資本も動的に変化するためラグ効果がありません。利益のリアルタイム決済。この場合、株価はすべての利益を真に反映しており、ラグ効果は存在しないため、保有コストに注目することは無意味です。

話を戻して、「デイビス ダブルキル」がどのように展開するかを見てみましょう。BTC の成長が鈍化し、変動段階に入ると、MicroStrategy の利益は減少し続けるか、現時点ではゼロに戻ることもあります。コストと資金調達 コストは企業利益をさらに減少させ、場合によっては損失につながります。現時点では、この種のショックはその後のBTC価格動向に対する市場の信頼を損ない続けるだろう。これはMicroStrategyの資金調達能力に対する疑念につながり、同社の利益成長に対する期待はさらに損なわれることになり、両者の共鳴によりMSTRのプラスプレミアムは急速に収束するだろう。ビジネスモデルの確立を維持するために、マイケル・セイラーはプラスのプレミアムを維持する必要があります。したがって、株式を買い戻すための資金と引き換えにBTCを売却することは必須の操作であり、これがMicroStrategyが最初のBTCの販売を開始した瞬間です。

友人の中には、BTCを保有して株価が自然に下がるのを待ってほしいと尋ねる人もいます。私の答えは「ノー」です。より正確に言うと、BTC 価格が変動する場合は許容されますが、その理由は MicroStrategy の現在の所有構造と、マイケル セイラーにとって最適なものであるためです。

MicroStrategy の現在の株式保有比率によると、Jane Street や BlackRock などのトップコンソーシアムがいくつかありますが、創設者である Michael Saylor 氏は 10% 未満しか保有していません。保有株式はB種普通株式の方が多く、B種普通株式の議決権はA種普通株式の議決権と10対1であるため、議決権において絶対的に有利である。したがって、この会社は依然としてマイケル・セイラーの強力な管理下にありますが、自己資本比率は高くありません。

これは、マイケル・セイラーにとって、会社が破産清算に直面すると仮定すると、多くのBTCを取得できないため、会社の長期的価値が保有するBTCの価値よりもはるかに高いことを意味します。

では、ショック段階でBTCを売却し、プレミアムを維持するために株式を買い戻すことにはどのようなメリットがあるのでしょうか。マイケル・セイラーが現時点でパニックによりMSTRのPERが過小評価されていると判断したと仮定すると、プレミアムが収束した場合、資金と引き換えにBTCを売却し、MSTRを買い戻すことが費用対効果の高い操作となることも明らかです。市場。したがって、現時点では、自社株買いが流通量を減らして 1 株当たりの資本を拡大する効果は、BTC 準備金を削減して 1 株当たりの資本を減少させる効果よりも大きくなります。パニックが終わると、株価は下落し、1 株当たりの資本は減少します。この影響は、BTC トレンドの反転と MSTR がマイナスのプレミアムを示す場合に理解しやすくなります。

マイケル・セイラーの現在の保有状況を考慮すると、ショックやダウンサイクルが発生した場合、流動性は通常逼迫し、その後売り出され始めると、BTCの価格下落は加速するでしょう。下落の加速により、MicroStrategyの利益成長に対する投資家の期待はさらに悪化し、プレミアムレートはさらに低下するため、MSTRを買い戻すためにBTCを売却せざるを得なくなり、この時点で「デイビスダブルキル」が始まります。

もちろん、株価を守るためにBTCを売却せざるを得ない別の理由があります。その背後にいる投資家は、優れた手と目を持ったディープステートの人々です。株価がゼロに戻るのを無関心で見守ることは不可能です。これは必然的にマイケル・セイラーにプレッシャーを与え、その市場価値の管理責任を負わせることになる。さらに、最近発見された情報によると、株式の継続的な希薄化により、マイケル・セイラーの議決権は50%を下回ったという。 もちろん、具体的な情報源は見つかっていない。しかし、この傾向は避けられないようです。

MicroStrategy の転換社債は満期前に本当にリスクがありませんか?

以上の議論を経て、私の論理は十分に説明できたと思います。また、MicroStrategy に短期的に債務リスクがないのかどうかについても議論できることを願っています。 MicroStrategyの転換社債の性質についてはすでに先輩方が紹介しているので、ここでは触れません。確かに、その債務期間は非常に長いです。満期日が到来する前に支払われるリスクはまったくありません。しかし、私の見解は、同社の債務リスクは依然として株価を通じて事前に反映されている可能性があるということだ。

MicroStrategy が発行する転換社債は、基本的には無料コール オプション付きの債券であり、満期になると、債権者は MicroStrategy に対して、以前に合意された転換レート株式と同等の価値で償還するよう要求できます。マイクロ戦略を積極的に選択可能償還方法は、現金、株式、またはその両方の組み合わせで、資金が十分であれば、資本の希薄化を避けるためにさらに現金を返済し、資金が十分でない場合には、さらに株式を利用します。転換社債 無担保であるため、債務返済に伴うリスクは大きくありません。さらに、マイクロ戦略には保護があり、プレミアム率は 130% を超えており、マイクロ戦略は元の価値を現金で直接償還することも選択できるため、融資更新交渉の条件が生まれます。

したがって、この債券の債権者は、株価が転換価格よりも高く、転換価格の 130% よりも低い場合にのみキャピタルゲインを得ることができ、そうでない場合は、元本と低金利のみを得ることができます。もちろん、ミンダオ先生に注意された後、この債券の投資家は主にヘッジファンドであり、ボラティリティ収入を得るためにデルタヘッジに利用しています。そこで、その背後にあるロジックを詳しく考えてみました。

転換社債によるデルタヘッジの具体的な操作は、主にMSTR転換社債を購入し、同額のMSTR株式を空売りすることで株価変動によるリスクをヘッジします。そして、その後の価格動向に応じて、ヘッジファンドは動的なヘッジのためにポジションを常に調整する必要があります。動的ヘッジには通常、次の 2 つのシナリオがあります。

- MSTR の株価が下落すると、社債の転換権の価値が低くなる (「アウト・オブ・ザ・マネー」に近づく) ため、転換社債のデルタは減少します。その場合、新しいデルタ値に一致させるために、この時点でさらに多くの MSTR 株を空売りする必要があります。

- MSTR の株価が上昇すると、社債の転換権の価値が高まる (「イン・ザ・マネー」に近づく) ため、転換社債のデルタが増加します。そしてこの時点で、新しいデルタ値に合わせて以前空売りしていた MSTR 株の一部を買い戻し、それによってポートフォリオのヘッジ特性を維持します。

動的ヘッジでは、次の場合に頻繁な調整が必要になります。

- 基礎となる株価の大幅な変動: たとえば、ビットコインの価格の大幅な変動により、MSTR の株価が激しく変動します。

- 市場状況の変化: たとえば、ボラティリティ、金利、その他の外部要因は、転換社債の価格設定モデルに影響を与えます。

- 通常、ヘッジファンドは、ポートフォリオの正確なヘッジを維持するために、デルタの変化(0.01の変化ごとなど)に基づいてオペレーションをトリガーします。

説明のために特定のシナリオを考えてみましょう。ヘッジファンドの初期ポジションは次のとおりです。

- 1,000 万ドル相当の MSTR 転換社債を購入しました (デルタ = 0.6)。

- 600万ドル相当のMSTR株を空売りした。

株価が 100 ドルから 110 ドルに上昇すると、転換社債のデルタ値は 0.65 となり、この時点で株式ポジションを調整する必要があります。対象銘柄数は、(0.65−0.6)×1,000万=50万株と計算します。具体的な運用は50万ドルの自社株買い。

株価が 100 ドルから 95 ドルに下落すると、転換社債の新しいデルタ値は 0.55 となり、株式ポジションを調整する必要があります。空売り株式を追加する必要性の計算は、(0.6−0.55)×1,000 万 = 500,000 です。具体的な操作は、50万ドル相当の株式を空売りすることでした。

これは、MSTRの価格が下落すると、転換社債を保有するヘッジファンドがデルタを動的にヘッジするためにより多くのMSTR株を空売りすることを意味し、それによってMSTRの株価がさらに下落し、プラスのプレミアムにマイナスの影響を与えることになります。これはビジネスモデル全体に影響を与えるため、債券側のリスクは株価を通じて事前にフィードバックされます。もちろん、MSTRの上昇トレンドではヘッジファンドがMSTRを買い増しするため、諸刃の剣でもあります。