著者 | アーサー・ヘイズ

コンピレーション | 呉朔ブロックチェーン

この記事には偏った見解が含まれており、アーサー・ヘイズの個人的な見解を共有するためだけに使用されており、投資アドバイスを構成するものではないことに注意してください。読者は彼の短期的な判断の精度の低さを自嘲しています。価格に関係のない推論ロジックと分析。

元のリンク:

https://cryptohayes.substack.com/p/trump-truth?utm_campaign=post&utm_medium=web&triedRedirect=true

ここで表明された見解は単に著者の見解であり、投資決定を行うための基礎として信頼されるべきではなく、また投資取引に参加するための推奨または勧告として解釈されるべきではありません。

ステップ 4: これは、垂直板と可動ブラケットの間の固定距離です。ヨガの先生は、ボードとブレースが接する位置に手の踵を置くように指示しました。私は猫のように体を曲げて、後頭部をボードに押し付けました。距離が適切であれば、壁に足を置き、後頭部、背中、仙骨がボードに接触した状態で体を「L」字型に変えることができます。腹筋を活性化し、尾てい骨を締めることによって、肋骨が広がる傾向に抵抗しなければなりません。ふー、姿勢を正しているだけで汗がすごいです。しかし、本当の挑戦はまだ始まっていません。難しいのは、片足で蹴り上げ、体のアライメントを保ちながら完全に垂直な姿勢を維持することです。

スティックは自白剤のようなもので、間違った姿勢を明らかにします。体の位置がずれていれば、背中や腰の一部がスティックから離れていくのを感じるとすぐにわかります。右足を壁に押し付けたまま左足を上げたときに、私の筋骨格系の問題がすべて明らかになりました。私の左広背筋は外転し、左肩は丸まり、歪んだ輪ゴムのように見えます。しかし、アスレティックトレーナーとカイロプラクターの両方が、私の左側の背中の筋肉が右よりも弱いことを発見したため、このことは長い間知っていました。そのため、左肩が上がり、前に転がってしまいます。棒を使って逆立ちの練習をしていると、体のアンバランスさがさらに目立つようになりました。私の問題をすぐに解決できる方法はなく、バランスの崩れをゆっくりと修正するために、時には痛みを伴う練習に満ちた長い道のりがあるだけでした。

垂直の木の板が私の体を調整する自白剤だとしたら、「ミスター・オレンジ」ことドナルド・トランプ次期米国大統領も、今日世界が直面しているさまざまな地政学的・経済的問題に関して同様の目的を果たしているだろう。なぜ世界のエリートたちはトランプを嫌うのでしょうか?なぜなら彼は真実を語っているからです。私がトランプに関する真実と呼ぶものは、狭い領域に限定されています。トランプ氏が自分の性器の大きさや純資産、ゴルフのハンディキャップなどについて話すかどうかということではない。むしろ、トランプについての真実は、各国間の実際の関係と、一般のアメリカ有権者が政治的に正しい「ナチス」から離れた安全な場所にいるときにどう思うかについてのものである。

マクロ経済予測者として、私はポートフォリオを決定するために、公開されている情報と現在の出来事に基づいて予測を立てるよう努めています。私がトランプの真実が大好きなのは、それが他の国家元首に自国が直面している問題に向き合い、行動を起こさせるきっかけとなるからです。最終的に世界の将来の状態を形作るのはこれらの行動であり、Maelstrom はそこから利益を得ることを望んでいます。トランプはまだ王座に戻っていませんが、各国はすでに私が予測した行動を取っており、これにより、紙幣の印刷と金融抑圧がどのように実行されるかについての私の確信がさらに高まりました。この年末の概要は、4大経済大国および国々(米国、欧州連合、中国、日本)間の大きな変化を振り返ることを目的としています。私の短期的な投資判断において重要なのは、2025年1月20日のトランプ大統領の戴冠後も紙幣の印刷が継続し、加速すると信じるかどうかだ。なぜなら、現実には、トランプ大統領には、こうした変化を迅速にもたらすための政治的に受け入れられる解決策がないのに、仮想通貨投資家は、トランプ大統領がどれだけ早く現状を変えることができるかという期待が高すぎると思うからです。市場はすぐに、トランプ大統領が政策変更を実行できる期限は最長でも1年しかなく、それは1月20日頃になるだろうと認識するだろう。この認識は、仮想通貨やその他のトランプ2.0株取引の激しい下落につながるだろう。

選出された米国議員のほとんどは2025年後半に2026年11月の中間選挙に向けて選挙活動を開始するため、トランプ氏の行動残存期間は1年しかない。米国下院議員全員と多数の上院議員は再選に立候補しなければなりません。下院と上院における共和党の過半数は非常に少ないため、2026年11月以降に共和党は政権を失う可能性が高い。アメリカ国民が激怒しているのは当然だ。しかし、彼らに悪影響を与える国内外の問題を解決するには、最も聡明で強力な政治家であっても、1年どころか10年以上かかるだろう。その結果、投資家は激しい買いの後悔に備えている。しかし、紙幣を印刷し、多数の新たな規制を導入することで、「期待は買い、事実は売る」現象を克服し、2025 年以降も仮想通貨強気市場を存続させることができるでしょうか?私もそう思いますが、この投稿は、この最終結論を自分に納得させるための、私自身の自己説得のはけ口とさせていただきます。

通貨ステージの変更

第二次世界大戦後の通貨構造の非常に単純化された年表について、ラッセル・ネイピアの言葉を引用します。

1944 – 1971 ブレトンウッズ体制

各国は通貨レートを米ドルに固定しており、米ドルは金1オンスあたり35ドルの為替レートで金に固定されています。

1971 – 1994 ペトロダラー

リチャード・ニクソン大統領は金本位制を放棄し、ドルがあらゆる通貨に対して変動することを認めた。これは、米国がますます大規模化する福祉国家とベトナム戦争に資金を提供する必要がある一方で、ドルの金へのペッグを維持することができなかったためである。彼は石油輸出国、特にサウジアラビアと協定を結び、石油の価格をドルで設定し、需要に応じて石油を生産し、貿易黒字を米国の金融資産に再投資することを要求した。一部の報道が信じられるとすれば、米国はまた、この新しい通貨制度を支援するために、特定の湾岸諸国を操作して原油価格を引き上げさせたということだ。

1994 – 2024 ペトロ人民元

中国はインフレに対抗し、銀行システムを崩壊させ、輸出産業を再燃させるために人民元を大幅に切り下げた。中国やその他のアジアのトラ(台湾、韓国、マレーシアなど)は、米国に安価な輸出品を提供するために重商主義政策を実施しており、その結果、外貨準備として海外に米ドルが蓄積され、エネルギーやエネルギーの支払いに使用できるようになりました。米ドルで価格設定された高級製品は、最終的に10億人以上の低賃金労働者を世界経済にもたらし、それが先進西側諸国のインフレを抑制し、中央銀行が金利を極端に低く保つことを可能にしました。内生的インフレの拡大は長い間減少し続けている。

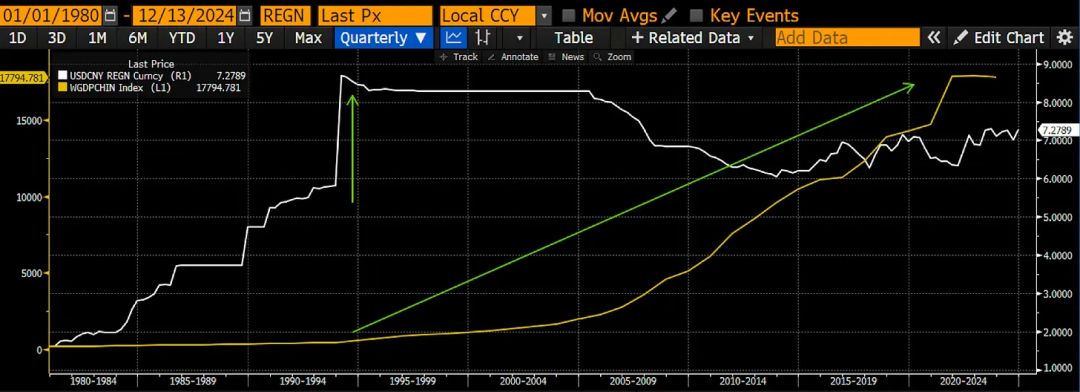

USDCNYは白で表示され、中国のGDP(固定ドル)は黄色で表示されます。

2024 – 今?

現在開発中のシステムに名前はありません。しかし、トランプ大統領の当選は世界の通貨システムを変えるきっかけとなる。明確にしておきたいが、トランプ氏は再編の根本的な原因ではなく、むしろ、変えなければならないと信じている不均衡について率直に発言しており、まずアメリカ国民に利益をもたらすと信じている変化を迅速に実現するために非常に破壊的な政策を追求する用意があるのだ。これらの変更により石油人民元は廃止される。この記事で私が主張しているように、最終的に、これらの変化は世界中で法定通貨の供給と金融抑圧を増加させるでしょう。米国、欧州連合、中国、日本の指導者たちはレバレッジを解消してシステムを新たな持続可能な均衡に押し込むことに消極的であるため、これらのことは両方とも起こらなければならない。その代わりに、彼らは紙幣を印刷し、長期国債や銀行預金の実質購買力を破壊し、エリートたちが今後も新しいシステムのすべてをコントロールし続けることができるようにするだろう。

まずトランプ大統領の目標の概要を簡単に説明し、次に各経済地域または国の対応を評価します。

トランプの真実

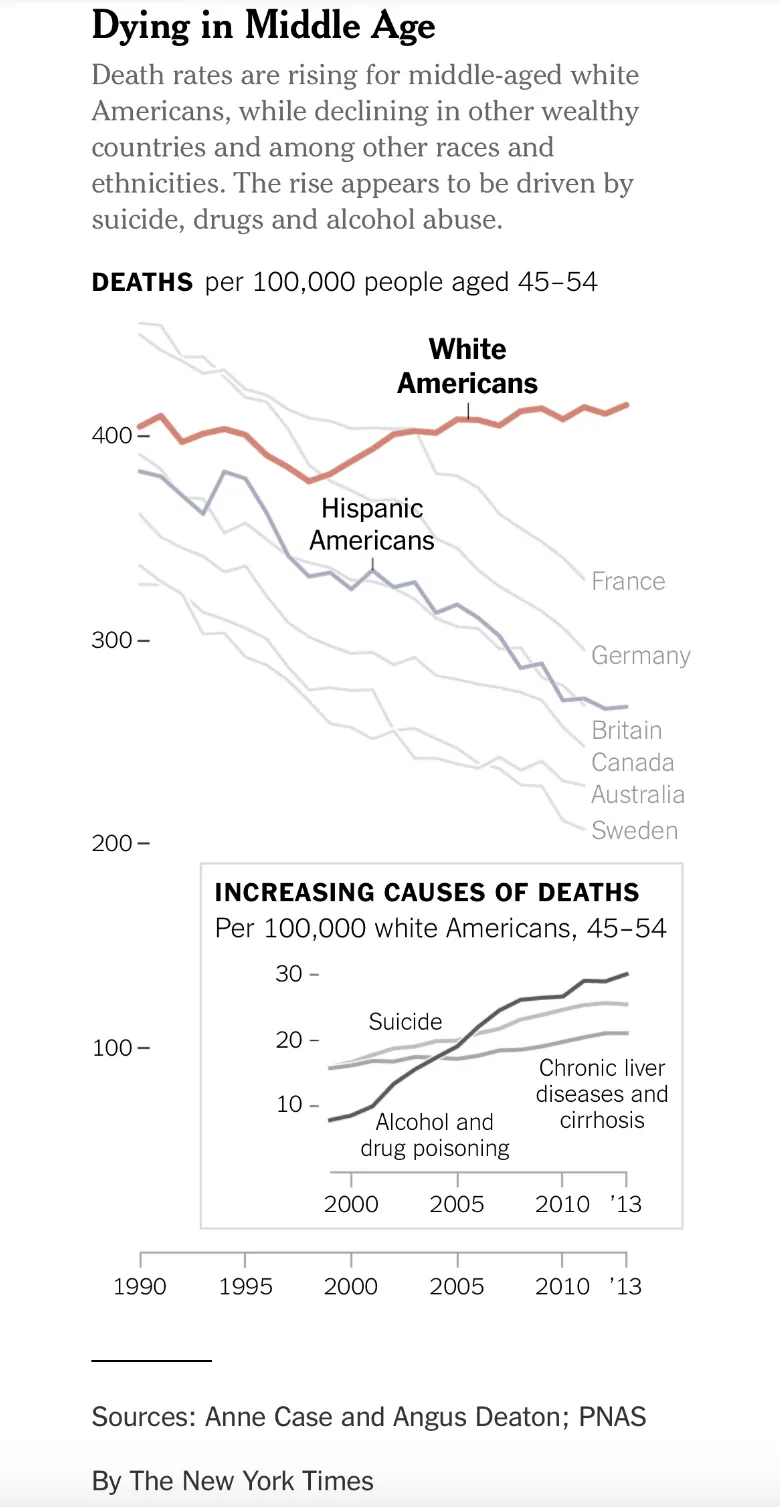

米国が機能するためには、石油元システムの経常収支と貿易収支の黒字を維持する必要がある。その結果、アメリカ経済の産業空洞化と金融化が起こった。仕組みを理解したい場合は、マイケル ペティスの作品をすべて読むことをお勧めします。これが世界が経済システムを変えるべき理由になるとは思いませんが、1970年代以来、いわゆる「アメリカの覇権」が奉仕する人々、つまり平均的な白人アメリカ人男性は、かつて持っていた優位性を失っています。ここで重要なのは「普通」という言葉だ。私はジェイミー・ダイモン氏(JPモルガン)やデビッド・ソロモン氏(ゴールドマン・サックス)のような偉い人や、彼らのために苦労して働く賃金奴隷のことを言っているわけではない。私が話しているのは、ベセル・スチール社で働き、家も妻もいた兄弟のことですが、今では彼が会う女性はメタドンクリニックの看護師だけです。どうやら、この現象は、米国でこのグループの人々がアルコールと処方薬によって自らを破壊するにつれて進行しているようです。すべては相対的なものであり、第二次世界大戦後、米国の他の地域や世界と比べて彼らが享受していたより高い生活水準と仕事の満足度に比べれば、これは明らかに良い状況ではありません。誰もが知っているように、ここはトランプの本拠地であり、彼は他の政治家にはできない方法で彼らとコミュニケーションをとっている。トランプ氏はアメリカに産業を取り戻し、退屈な生活に意味をもたらすと約束した。

非常に強力な政治集団であるビデオゲーム戦争を好む血に飢えたアメリカ人にとって、米軍の現状は冗談だ。ほぼ同等または同等の競争相手に対する米国の軍事的優位性の神話(現在、この基準を満たしているのはロシアと中国だけ)は、米軍がヒトラーの攻撃から世界を救ったことから始まった。これは正確ではありません。ソ連はドイツ軍を倒すために何千万もの命を犠牲にし、米国は最後の仕上げを行っただけです。スターリンは、西ヨーロッパ戦線でヒトラーの攻撃に対抗するのに米国が長い間遅れていることに不満を抱いていた。フランクリン・デラノ・ルーズベルト大統領は、アメリカ軍人の死亡を減らすためにソ連に血を流した。太平洋戦域では、米国は日本を破ったが、日本が戦闘力の大半を中国本土に投入したため、米国が日本軍の全面攻撃に直面することはなかった。 Dデイ侵攻を美化する代わりに、ハリウッドはスターリングラードの戦い、ジューコフ将軍と祖国を守って命を落とした数百万のロシア兵の英雄的行為を放映すべきである。

第二次世界大戦後、米軍は朝鮮戦争で北朝鮮との膠着状態に陥り、ベトナム戦争では北ベトナムに敗れ、2021年にはアフガニスタンで10年ぶりに混乱した撤退をし、現在はロシアとの戦いで劣勢に立たされている。ウクライナで。米軍が誇る唯一の功績は、二度の湾岸戦争でイラクなどの第三世界諸国を破るために、高度に洗練され、あまりにも高価な兵器を使用したことだ。

重要なのは、戦争の勝利は産業経済の回復力を反映したものでした。戦争を気にするなら、米国経済は単純に戦争が得意ではないということだ。はい、アメリカ人は他に類を見ないレバレッジド・バイアウトを行うことができます。そして、ロシアは、紙上の経済規模が米国の10分の1以下であるにもかかわらず、米国の通常兵器のコストよりもはるかに安いコストで、停止不能な極超音速ミサイルを製造してきた。

トランプは平和を愛する「クリスチャン・ヒッピー」ではなく、アメリカの軍事的優位性と例外主義を全面的に信じており、この軍事力を喜んで大量殺人に利用している。最初の任期中に、彼がイラクの地でイランのカセム・ソレイマニ将軍を暗殺し、米国の多くの人を大いに喜ばせたことを思い出してください。トランプ大統領は、イラク領空侵犯や、米国が正式に宣戦布告していない国の将軍殺害という一方的な決定にも動じなかった。したがって、彼は米国の能力がそのプロパガンダと一致するように米国を再軍備したいと考えている。

トランプ氏は米国の再産業化を提唱し、良質な製造業の雇用を望む人々や強力な軍隊を望む人々を支援している。そのためには、石油元制度のもとで生じた不均衡を是正する必要がある。これは、ドル安、国内生産拡大のための税制補助金や奨励金の提供、規制緩和によって達成されるだろう。成長促進を目的とした30年間の政策の結果、中国は今や商品生産において世界で最も競争力のある場所となっているため、これらすべての措置を組み合わせることで、企業は生産を米国に戻すというより大きな経済的インセンティブを得ることができるだろう。

私の記事「白か黒か?」 』で、私は「貧困層のための量的緩和(QE)」と、これが米国の再産業化の資金調達にどのように利用できるかについて話しました。私は、次期米国財務長官ベッセント氏もこうした産業政策を推進すると信じています。しかしこれには時間がかかり、トランプ氏は任期1年以内に有権者に納得できる結果を即座に示す必要がある。したがって、トランプとベッサンは直ちにドルを切り下げる必要があると思います。なぜこれが可能なのか、そしてなぜこれが 2025 年前半に起こらなければならないのかについて議論したいと思います。

戦略的ビットコイン準備金

「金は通貨であり、それ以外はすべて信用である」

——JPモルガン

トランプ氏とベッサン氏は経済目標を達成するためにドル安について繰り返し議論してきた。問題は、ドルが何に対していつ下落するのかということだ。

世界最大の輸出国は米国のほか、輸出規模順に中国(通貨:人民元)、欧州連合(通貨:ユーロ)、英国(通貨:ポンド)、日本(通貨:円)となっている。 。企業が生産を米国に戻すよう促すには、これらの通貨に対してドルが下落する必要がある。企業は必ずしも米国に本社を置く必要はなく、トランプ大統領は中国の製造業者が米国に工場を設立し、そこで製品を販売することを認めている。しかし、アメリカ人はアメリカの工場で作られた商品を買わなければなりません。

協調通貨協定は 1980 年代の話です。今日、米国の相対的な経済力や軍事力はもはや当時のものではありません。したがって、ベッセント氏は一方的に他国に米ドルの為替レートの調整を求めることはできない。もちろん、ベッサン氏は「アメとムチ」政策を利用して、関税や関税の脅威を通じて他国に自国通貨の対ドル切り下げに同意させることも可能だ。ただし、これには時間と多くの外交が必要です。実は、もっと簡単な方法があります。

米国は、少なくとも机上では8,133.46トンの世界最大の金埋蔵量を持っています。誰もが知っているように、金は世界貿易の実質通貨です。 50年前に米国が金本位制を離脱して以来、金本位制が歴史の主流であり、現在の法定通貨制度は例外です。ベッサン氏の目標を達成するための最も簡単な道は、金に対するドルの価値を下げることだ。

現在、米国のバランスシート上の金の価値は1オンスあたり42.22ドルです。厳密に言えば、財務省は連邦準備制度(FRB)に金証明書を発行しており、これらの証明書の価格はオンスあたり 42.22 ドルです。ベッセント氏が米国議会を説得して金の法定価格を変更させ、それによって金に対するドルの価値を下げることができたと仮定しよう。その後、財務省一般会計(TGA)はドルの信用を受け取り、それを経済に投資できるようになります。減価償却費が大きければ大きいほど、TGA 残高の即時増加も大きくなります。これは、本質的に、ドルは金を特定の価格で評価することによって何もないところから作成されるためです。法定金価格が 1 オンスあたり 3,824 ドル上昇するたびに、TGA は 1 兆ドル増加します。たとえば、金の簿価を現在のスポット価格に調整すると、6,950 億ドルの TGA クレジットが生成されます。

政府の法定通貨を通じてドルを作成し、金の簿価を変更することで使用することができます。これが法定通貨の切り下げの定義です。他のすべての法定通貨の価値も暗黙のうちに金に関連付けられているため、これらの通貨は政府が保有する金の量に基づいて自動的に米ドルに対して上昇します。米国は他国の財務省に相談することなく、すべての主要貿易相手国に対してドルの価値を即座に切り下げる可能性がある。

最も重要な反論は、最大の輸出国は金と比べて通貨安を取り戻そうとするだろうか、ということだ。もちろん、試すことはできますが、これらの通貨はいずれも世界準備通貨ではなく、貿易や資金の流れに基づく内生需要がありません。したがって、米国の金の下落に匹敵することができず、すぐに経済のハイパーインフレを引き起こすことになります。これらの国や経済は米国ほどエネルギーや食料を自給自足していないため、ハイパーインフレが起こるのはほぼ当然のことです。インフレによって引き起こされる社会不安が既存の支配層エリートを剥奪することになるため、これは政治的に容認できない。

米国経済を再産業化するためにどれだけドルの切り下げが必要になるかによって、金の新しい価格を教えます。もし私がベッセントだったら、大きな行動を起こすだろう。大きな動きとなれば、金1オンス当たり1万ドルから2万ドルの再評価が必要となる。ルーク・グローメン氏は、FRBのドル負債に対する金の比率が1980年代に戻れば、金価格は現在の水準から14倍に上昇し、金の再評価価格は1オンス当たり4万ドルに近づくだろうと試算している。これは私が予想していたものではありませんでしたが、現在のスポット価格(1オンスあたり約2,700ドル)でドルが金と比較して実際にどれほど過大評価されているかを示しています。

ご存知の方も多いと思いますが、私はミニゴールド愛好家です。ドルの価値を下げる最も簡単な方法は金を利用することなので、私は現物の金と小規模な金採掘ETFを金庫に保管しています。政治家はいつも最初に簡単なボタンを押します。しかし、これは暗号トレーダーのダイジェストです。では、1オンスあたり2万ドルの金の価格はどのようにしてビットコインと暗号通貨の価格を動かすのでしょうか?

多くの仮想通貨希望者は、まずビットコイン戦略的準備金(BSR)の議論に焦点を当てています。米国のルミス上院議員は、財務省に年間20万ビットコインを5年間購入することを義務付ける法案を提出した。興味深いことに、法案を読むと、以前に説明したように、彼女は政府のバランスシート上の金の価格を引き上げることによってこれらの購入に資金を提供することを提案しています。

BSR を支持する議論は、米国が世界最大の金埋蔵量を持っている理由と似ています。これにより、米国はデジタル領域と物理的領域の両方で金融上の優位性を主張できるようになります。ビットコインが既知の最も硬い通貨である場合、最も強力な政府法定通貨は、その中央銀行が最も多くのビットコインを所有している通貨です。さらに、ビットコインの価格によって財政状況が変動する政府は、ビットコインと暗号通貨のエコシステムの拡大に役立つ政策を制定するでしょう。これは政府が国内の金採掘を奨励し、健全な金取引市場を確立するのと似ています。中国が上海金先物取引所を通じて国内の金保有をどのように奨励しているかを見ると、国と国民のリアルマネーでの財政力を高めることを目的とした金推進国家政策の一例である。

米国政府が金の価値の切り下げを通じてより多くのドルを創出し、そのドルの一部をビットコインの購入に使用した場合、ビットコインの法定価格は上昇します。これは、米国に追いつく必要があるため、他の国々による競争的な購入を促すことになります。したがって、ビットコインの価格は段階的に上昇します。なぜなら、政府によって米ドルが積極的に切り下げられているときに、なぜ誰かがビットコインを売って米ドルを受け取るのでしょうか?もちろん、法定価格があり、長期保有者はビットコインを売却する可能性がありますが、それが10万ドルになることは決してありません。この議論は論理的には正しいですが、それでも BSR が起こるとは思えません。政治家は、次の選挙で確実に勝利できるよう、新たに生み出された資金を国民への給付金に使いたいと考えていると思います。しかし、脅威だけでも買い圧力を生み出すのに十分であるため、BSRが米国で発生するかどうかは問題ではありません。

私は米国政府がビットコインを購入するとは信じていませんが、これはビットコイン価格に対する私の楽観的な見方には影響しません。肝心なのは、金の下落によってドルが生み出され、それが実物の商品やサービス、金融資産に流れ込む必要があるということだ。私たちは経験から、ビットコインの供給が限られており、流通量が減少しているため、法定ビットコインの価格は世界のドル供給の増加よりも速く上昇することを知っています。

FRBのバランスシートは白色で示され、ビットコインは黄色で示されています。 2011 年 1 月 1 日以降、両方とも 100 にインデックスされています。 FRBのバランスシートは2.83倍に成長し、ビットコインは317,500倍に成長しました。

つまり、ドルを迅速かつ劇的に弱めることが、トランプ氏とベッセント氏にとって経済目標を達成するための第一歩となる。また、国内の議員や外国の財務責任者に相談することなく、一夜にして実行できることでもある。共和党が上下院の多数派を維持できるよう、トランプ大統領が有権者に目標の進捗を示すのに1年あることを考えると、私の基本シナリオは金に対するドルの下落が2025年前半に起こるだろうというものだ。

日本

日本のエリート政治家は自国の文化と歴史を誇りに思っているが、依然としてアメリカの「タオルマン」である。日本は第二次世界大戦後、核攻撃に耐えたが、ドル融資と米国消費者への無関税アクセスの助けを借りて、1990年代初頭までに世界第2位の経済大国に再建した。私の個人的なライフスタイルにとって最も重要なことは、日本が世界で最も多くのスキーリゾートを持つ国になったことです。 1980年代にも、今日と同様、貿易と金融の不均衡はアメリカの政治と金融のエリート層に混乱を引き起こし、アメリカはバランスの再調整を余儀なくされました。 1980年代の通貨協定によりドル安・円高が進み、最終的には1989年の日本の株式市場と不動産市場のバブル崩壊につながったと主張する人もいる。その論理は、円を強くするには日本銀行(日銀)が金融政策を引き締める必要があり、それがバブルの崩壊を引き起こすというものだった。いつものように、住宅バブルと株式バブルは紙幣を印刷することで膨らみ、金融緩和政策が減速または停止すると崩壊します。重要なのは、日本の政治家はアメリカの大名を喜ばせるためなら、進んで経済的切腹をするだろうということだ。

現在、1980年代と同様に、日米間の財政不均衡は極めて高くなっています。日本は世界最大の米国債保有国である。日本も積極的な量的緩和(QE)を実施し、イールドカーブコントロール(YCC)に移行したため、米ドル/円為替レートは極度に下落した。米ドル/円の為替レートの重要性については、『しかたがない』と『千と千尋の神隠し』の 2 つの記事で書きました。

トランプ大統領の「真実」は、ドルが円に対して上昇すべきだということだ。トランプ氏とベッサン氏は、これが起こらなければならないことを非常に明確にしている。中国とは異なり、日本では敵対的な通貨再調整は行われず、ベッセントが米ドル/円のトレンドを決定し、日本もそれに従うことになる。

円高は日本銀行(BOJ)が金利を上げなければならないことを意味します。政府の介入がなければ、次のようなことが起こる可能性があります。

1. 金利の上昇:日本国債(JGB)の魅力が高まり、日本の企業、家計、年金基金が外国の株式や外国債券(主に米国債や米国株)を売却して外貨収入を日本円に交換するようになる。そして日本国債を買う。

2. 国債利回りの上昇:価格の下落を意味し、日本の銀行のバランスシートに多大な悪影響を及ぼします。さらに、日本の銀行は大量の米国債や米国株式を保有しているが、日本の投資家が資本を本国送金するために売却すると、これらも価値が下がることになる。さらに、日本の銀行は円預金準備金に対してより高い利子を支払わなければなりません。最終的には、このプロセスが進むにつれて、これは日本の銀行の支払い能力にとって悪いニュースとなるだろう。

トランプ大統領は日本の金融システムの崩壊を確実に回避することに関心がある。日本にある米海軍基地は中国の海洋権力を制限するのに役立ち、また日本の半導体生産は米国が友好的な主要部品に確実にアクセスできるようにする。このためトランプ大統領は、円高が進む中、日本が財政的に生き残れるよう必要な措置を講じるようベッセント氏に指示する見通しだ。これを実現する方法は数多くあるが、その一つは、ベセント氏が米財務省の権限を利用して、米国債と米国株の売却に際し、米ドルと円の中央銀行通貨スワップを日本銀行に提案する可能性があるというものだ。すべてはコートの外に吸収される。これは私の千と千尋の神隠しの記事のフロー図です。

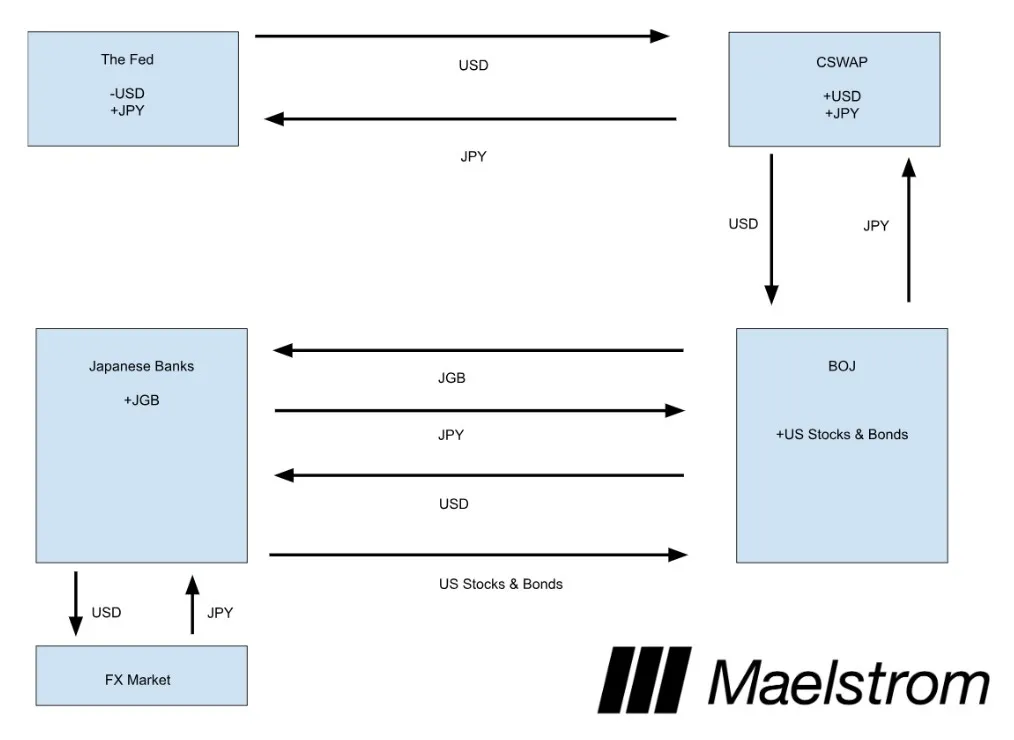

FRB - FRBはドルの供給を増やします。つまり、日本でのキャリートレードの増加によって生み出された円を受け取ります。

CSWAP - 連邦準備制度は日本銀行 (BOJ) に米ドルを提供し、日本銀行は連邦準備制度に日本円を提供します。

日本銀行 - 彼らは現在、より多くの米国株と債券を保有しており、CSWAP残高が増えるにつれてドルの量も増えるため、これらの資産の価格は上昇するでしょう。

日本銀行 - 現在、追加の日本国債 (JGB) を保有しています。

これが仮想通貨に及ぼす影響は、日本の大規模なUSD-JPYキャリートレードの巻き戻しをサポートするためにUSDの供給が増加することです。巻き戻しのプロセスはゆっくりと進むだろうが、日本の金融システムの安定を維持するために数兆ドルが印刷されるだろう。

日米貿易と金融の不均衡を是正するのはかなり簡単だ。なぜなら、日本には最終的に発言権がなく、現在政治的に弱すぎてトランプ大統領の「真実」に対して実質的な反対を表明できないからだ。与党の自由民主党(LDP)は議会の過半数を失い、日本の統治は混乱に陥っている。日本のエリート層は現在、アメリカの「野蛮な」行為に内心嫌悪感を抱いているにもかかわらず、政治的にはトランプの「真実」に反対することができない。

最後が最後になる

多くのヨーロッパ人、少なくともファーストネームがムハンマドではない人はある程度キリスト教徒とみなされるが、「後者が先になる」という聖書の言葉は明らかにEUの経済状況には当てはまらない。最後はまだ最後です。どういうわけか、欧州のエリート政治家たちは米国からの「容赦ない猛攻撃」を黙って受け入れ続けている。欧州はロシアや中国との統合に向けてあらゆる努力をすべきだ。ロシアはパイプラインを通じて最も安価なエネルギーを供給しており、国民に供給する食料の大規模生産国でもある。中国は安価で高品質の工業製品を提供し、マリー・アントワネット顔負けの量のヨーロッパの贅沢品を喜んで購入した。しかし、ヨーロッパはそのような努力をせず、常にイギリスとアメリカという2つの島国に制約されてきました。

ヨーロッパはロシアの安いガスを購入したり、グリーンエネルギー移行詐欺を放棄したり、中国と互恵貿易をしたりすることに消極的であるため、ドイツとフランスの経済状況は非常に悪い。ドイツとフランスはヨーロッパの経済原動力だが、大陸の残りの地域はアラブ人、ロシア人(いや、もうそうでもないかもしれない)、アメリカ人にとって単なるリゾート地にすぎない。ヨーロッパのエリートがこれらの地域の人々を非常に嫌っているのは非常に皮肉ですが、お金の話やくだらない人はバイクに乗ります。

今年、欧州における主要な演説は、マリオ・ドラギ氏(2024年9月「欧州競争力の将来」)とエマニュエル・マクロン氏(2024年4月「欧州演説」)によって行われた。ヨーロッパ人にとって最もイライラするのは、両政治家がヨーロッパが直面している問題、つまり高価なエネルギーと国内投資の不足を正しく認識していたにもかかわらず、彼らが提案した解決策が結局「財政に資金を提供するためにもっとお金を刷る必要がある」というものになってしまったということだ。グリーンエネルギーへの移行とさらなる金融抑圧を課すことだ。」正しい解決策は、アメリカエリートの冒険的な行動に対する無条件の支持を放棄し、ロシアと休戦し、安価な天然ガスを入手し、原子力エネルギーを受け入れ、中国との貿易を強化し、金融市場を完全に自由化することであるはずだ。もう一つの憂鬱な事実は、多くのヨーロッパの有権者(私もその一人です)が、現在の政策構成は自分たちの利益にならないと信じており、現状を変えたい政党に投票していることです。しかし、権力を握っているエリートたちは、大多数の世論の実現を阻止しようと全力を尽くしている。フランスとドイツには事実上、効果的な統治政府が存在しないため、政情不安が続いている。

私はマクロン氏の文章をいくつか引用し、欧州の将来の金融政策を概説し、欧州に資本を保有する場合になぜ心配すべきなのかを説明するつもりだ。欧州資本の「ダンジョン」から逃れる能力が閉ざされ、退職金口座や銀行預金でくだらない長期のEU国債を購入することになるのではないかと心配すべきだ。

マクロン氏の言葉を引用する前に、元イタリア首相で現在ジャック・ドロール研究所の会長であるエンリコ・レッタ氏の言葉を引用します。

「EU には 33 兆ユーロという驚異的な民間貯蓄があり、その大部分 (34.1%) は当座預金に保管されていますが、この富は EU の戦略的ニーズを満たすために十分に活用されておらず、欧州の資源が転用されています。この現象は、米国経済と米国の資産運用会社にとって、戦略目標を達成する上で EU の貯蓄が EU の内部経済に効果的に再投資されるかどうかの効率性について大きな疑問を明らかにするものである。」

この文章は、EU内の貯蓄の巨大な可能性が有効に活用されておらず、代わりに米国経済や資産管理会社に流れていることを浮き彫りにしている。この現象は、EU の現在の経済戦略には効率性に関する深刻な問題があり、これらの節約の使用を再検討して調整できれば、欧州に多大な経済戦略的利益をもたらす可能性があることをさらに示しています。

市場をはるかに超えたもの

レッタ氏は問題視していることをためらうことなく表明し、マクロン氏はその後の発言でこうした見解を繰り返した。欧州資本は米国企業からではなく欧州企業から資金提供されるべきだ。あなたが望むか否かに関わらず、欧州当局がパフォーマンスの低い欧州資産の所有を強制する方法は数多くあります。たとえば、年金基金や退職金口座を通じて資金を保有している投資家の場合、EU の金融規制当局は適切な投資期間を定義し、投資マネージャーが合法的に EU の株式と債券のみを購入できるようにすることができます。銀行口座にお金を預けている人々に対し、規制当局は銀行がEU域外の株式や債券への投資を提供することを禁止する可能性がある。貯蓄者には「不適当」だからだ。あなたの資金がEU規制の受託者によって保持されている場合、あなたはクリスティーヌ・ラガルド氏とそのチームのような人物の管理下にあることになります。おそらくあなたは彼女のことが好きかもしれませんが、誤解しないでください、彼女の仕事はEUプロジェクトの存続を財政的に保証することであり、彼女の銀行がシステムを維持するために必要なインフレよりも速く貯蓄が増加するのを助けることではありません。

ダボスの世界経済フォーラムの出席者だけがこれらのことを主張していると思っているなら、それは間違いです。以下は、悪名高い人種差別主義者、ファシスト(またはどんな言葉でもいいでしょう)…彼らが言うように、マリーヌ・ル・ペンからの引用です。

「欧州は目を覚まさなければならない…なぜなら米国はより積極的に自国の利益を守るからだ。」

トランプ氏の「真実」は、EUの左派と右派の政治的スペクトル全体で反発を引き起こした。

EUの政治家たちが問題に対してシンプルで財政的にそれほど破壊的ではない解決策を採用することを拒否していることに戻って、マクロン氏はここの国民にはっきりとこう言った。

「はい、ヨーロッパがロシアのエネルギーと肥料を購入し、中国にアウトソーシングし、安全保障を米国に依存する時代は終わりました。」

マクロン氏は続けて、資本は最もパフォーマンスの高い金融商品に振り向けられるべきではなく、ヨーロッパの不毛の荒野に浪費されるべきだと強調し、さらに強調した。

「3番目の欠点は、毎年、私たちの貯蓄約3000億ユーロが、国債購入であれ、資本リスクであれ、米国の資金調達に使われていることだ。これはばかげている。」

最後に、マクロン大統領は、バーゼルIII銀行規制の一時停止について話しました。基本的に、これにより銀行は高価格・低利回りのEU国債を無制限に購入できるようになる。敗者はユーロ建て資産を保有する人々であり、これにより事実上ユーロの供給が無限に増加することになる。

「第二に、バーゼルと支払能力の適用方法を再検討する必要がある。これらの規則を施行する世界で唯一の経済地域であるわけにはいかない。米国は2008年から2010年の金融危機の原因だったが、米国はそうしないことを選択した」これらの規則を強制するためです。」

マクロン氏は、米国がこれらの世界的な銀行規則に従っていないと正しく指摘し、欧州も従う必要はないと結論付けた。こんにちは、法定通貨の金融崩壊とビットコインと金。

ドラギ総裁は最近の報告書でさらに、大規模な福祉国家への資金提供に加えて(例えば、フランスはGDPに占める政府支出の割合が57%と世界で最も高い)、EUは年間8000億ユーロを投資する必要があると指摘した。そのお金はどこから出てくるのでしょうか?お金はECBによって印刷され、EUの貯蓄者は金融抑圧を通じて低利回りの長期EU国債を購入することを強制されることになる。

私はナンセンスなことを話しているわけではありません。これらは、EU の政治的スペクトルの左派と右派の両方からの直接の引用です。彼らは、EU の貯蓄を投資する最善の方法を知っていると言います。彼らは、銀行が無制限のレバレッジを利用して EU 加盟国の債券を購入できるようにすべきであり、最終的には汎ユーロ債が創設された後に ECB が発行するだろうと主張しています。その理由はトランプ大統領の「真実」にある。トランプ大統領の米国がドルを弱め、健全性を重視した銀行規制を停止し、欧州にロシアや中国との関係断絶を強制するつもりなら、EUの貯蓄者は低収益と金融抑圧を受け入れなければならない。 EUの「愚か者」はEUプロジェクトを維持するために資本と現実の生活水準を犠牲にすべきだ。きっと多くの人が公共の場で旗を振るのは楽しいのに、家に帰ると急いでコンピューターに向かい、できるだけ早く逃げる方法を考え出すでしょう。脱出する方法は、まだ禁止されていないうちにビットコインを購入して自分用に保管することだとわかっていました。しかし、EUの読者の皆さん、これはあなたの選択です。

世界的にユーロの流通量が増加し、EU内の現地資本の抑制がますます厳しくなるにつれ、ビットコインは急騰するだろう。これはまさにエリートたちが公言する政策だ。しかし、これは「有言実行、実行不実行」になると思います。権力者たちは静かに資産をスイスやリヒテンシュタインに移し、狂ったように仮想通貨を買うだろう。そして、耳を傾けず貯蓄を守ろうとしない一般人は、国家が認めるインフレの下で苦しむことになるだろう。それがフランス菓子の脆さなのです。

真実の端子

私たちの真実のターミナルは、年中無休の暗号通貨自由市場です。 11月初旬のトランプ大統領の勝利に続くビットコインの上昇は、法定通貨の供給量の加速を示す先行指標となった。トランプ大統領の「真実」を前に、すべての主要経済地域と国は直ちに反応しなければならない。これに対する反応は、通貨の切り下げと金融抑圧の強化でした。

ビットコイン (黄色) が米国の銀行信用 (白色) の成長を牽引しています。

これは、ビットコインが大きな下落もなくそのまま100万ドルに到達することを意味するのでしょうか?絶対に違います。

市場はトランプ大統領に実際に残された時間がどれだけ限られているかを理解していないと思う。市場は、トランプ氏と彼のチームが経済的、政治的な奇跡を即座に達成できると信じている。しかし、トランプ人気の一因となった問題は、実は数十年にわたる蓄積の結果である。したがって、イーロン・マスクがプラットフォーム X について何を語ろうとも、すぐに解決できる解決策はありません。したがって、トランプ氏が2026年に民主党が上下両院を奪回するのを阻止できるほど支持層をなだめるのはほぼ不可能だろう。人々が絶望しているのは、彼らが絶望しているからです。トランプ氏は賢明な政治家であり、有権者をよく知っている。私にとって、これは彼が早い段階で大きな行動を起こさなければならないことを意味しており、それが私が彼の最初の100日以内にドルと金の大幅な下落が起こると予想する理由である。これは、米国の生産コストを世界的に競争力のあるものにするための簡単な方法です。それは5年後に起こることではなく、即時の生産能力の回復と雇用の即時増加につながるだろう。

この仮想通貨強気市場の「暴落段階」に入る前に、2025年1月20日のトランプ大統領の就任を前に、仮想通貨市場はスリリングな下落を経験すると思います。メイルストロームは一部のポジションを早期に解消し、2025年上半期に一部の中核ポジションを低価格で買い戻すことを期待している。どうやら、すべてのトレーダーがこれを言い、市場のタイミングを正確に測る能力を信じているようです。ほとんどの場合、早期に売却してしまい、以前よりも高い価格で買い戻す自信がありません。その結果、これらのトレーダーは強気相場全体を通じて利益の機会を逃しました。もしそうなら、我々は敗北を認め、傷を舐め、強気相場に戻るだろう。トランプの「真実」は、世界秩序の構造的欠陥に私の目を開かせました。トランプの「真実」は、利益を最大化する最良の方法はビットコインと暗号通貨を所有することであると教えてくれます。したがって、ディップを購入します。

ヤッツィー! ! !