- レバレッジ比率は高くなく、債務期間は長く、短期的には明らかな債務返済圧力はない。

- 金融危機の前提は、ビットコインの価値が長期間にわたって極めて低い水準にあり、発生確率が低いことです。

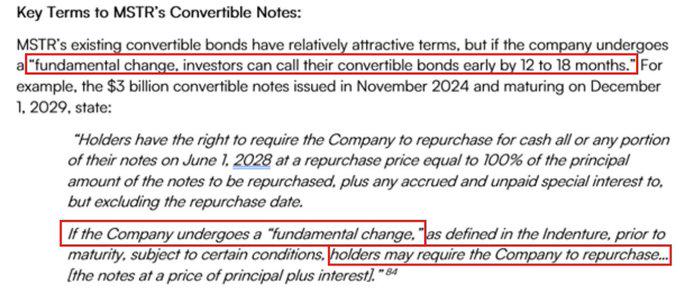

- 創業者のマイケル・セイラー氏は議決権の46.8%を保有しており、これにより優先株債務の早期償還条項を回避し、会社の経営方針をしっかりとコントロールすることが可能となっている。

1. マイクロストラテジーのビットコイン保有と戦略

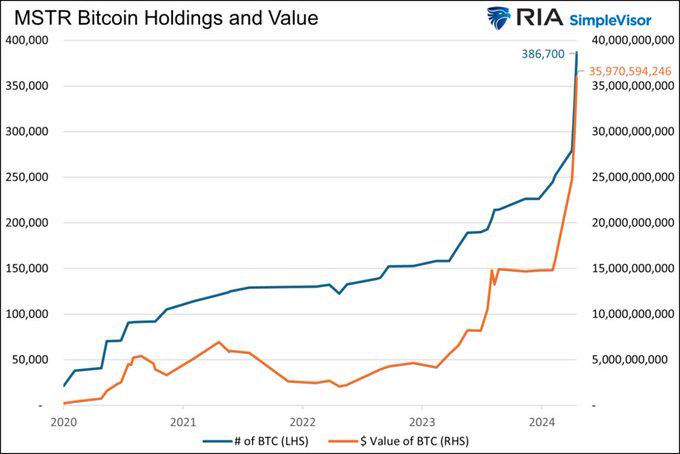

MicroStrategy は、従来のソフトウェア会社から世界最大のビットコイン保有者へと変貌し、2024 年末までに約 471,107 ビットコインを保有する予定です。これらのビットコインの総コストは約279億7,000万米ドルで、1コインあたりの平均購入コストは約6万2,500米ドルであり、2024年末のこれらのビットコインの市場価値は約417億9,000万米ドルです。

MicroStrategy のビットコイン投資は、債券の発行と追加株式を通じて資金調達されました。同社の経営陣(共同創業者のマイケル・セイラー氏が代表)はビットコインを同社の主要な準備資産とみなしており、自社の事業からのキャッシュフローに頼るのではなく、外部からの資金調達を通じてビットコインの購入を続けている。 MicroStrategy は、4 つの主なチャネルを通じてビットコインを購入するための資金を調達しています。

• 自己資金で購入

それは主な資金源ではありません。マイクロストラテジーはビットコインの購入に5億人民元以上は使っていません。

• 転換優先債の発行

マイクロストラテジーは、より多くのビットコインを購入するために、コイン購入資金を調達する転換社債の発行を開始しました。

転換優先債は、投資家が一定の条件下で債券を会社の株式に転換することを可能にする金融商品です。このタイプの債券は、金利が低いかゼロであることと、転換価格が現在の株価よりも高く設定されていることが特徴です。投資家がこのような債券を購入する主な理由は、債券が下落リスクから保護し(つまり、債券が満期になると元本と利息を回収できる)、株価が上昇したときに利益を得られる可能性があることです。 MicroStrategy が発行するいくつかの転換社債の金利は、ほとんどが 0% から 0.75% の間であり、これは投資家が実際に MSTR の株価が上昇することを確信しており、債券を株式に転換することでより多くの利益を得ることを望んでいることを示しています。

• シニア担保付債券の発行

マイクロストラテジーは転換優先債に加え、2028年満期の6.125%優先担保債4億8,900万ドルも発行した。

シニア担保付債券は、転換シニア債よりもリスクが低い担保付債券ですが、固定の利息収入のみが支払われます。 MicroStrategy が発行したこの一連の優先担保付債券は、早期返済を選択しました。

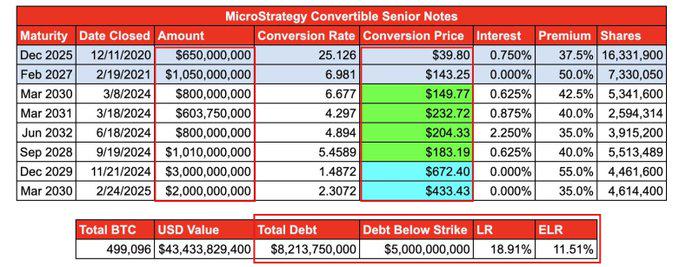

次の図は、MicroStrategy の現在の実際の負債状況を示しています。

MicroStrategyの現在の総負債は82億1300万ドル、総資産(主にビットコイン)の時価総額は430億ドル、レバレッジ比率は19%であることがわかります。 これは、ビットコインが16,500を下回る必要があり、この価格はマイクロストラテジーが破産するまで2028年かそれ以上続くことを意味します。

• 市場における株式公開

マイクロストラテジーは、負債を負うことなくビットコインの購入資金を調達するために追加の株式を発行しましたが、株式の発行により既存株主の株式が希薄化しました。既存の株主がこの追加発行方法に同意する理由は、マイクロストラテジーが、ビットコイン保有量と希薄化後総株式資本の比率であるビットコイン1株当たり利益であるBTC利回りという新しい指標を提案したためです。つまり、相場が上昇しているとき、ユーザーは株式の追加発行を利用してビットコインを購入するための資金を調達します。ユーザーが保有する株式の割合は減りますが、1株あたりのビットコインの含有量は増加します。全体として、ユーザーが保有するビットコインの量は増加する可能性があります。

例えば、マイクロストラテジーの2024年のBTC利回りは74%で、1株あたりのビットコインの数が74%増加したことを意味しますが、現在の2025年のBTC利回りは6.9%で、年末までに15%に到達することが目標です。

2. ビットコイン価格下落の短期的影響と長期的影響

短期的な影響:

• ビットコイン価格の下落は、MicroStrategy の財務実績に直接影響を及ぼします。会計規則では、ビットコインの価格が下落した場合には企業は減損損失を計上することが義務付けられているが、価格が上昇した場合には利益に直接反映されない。

• たとえば、2022年にビットコインが急落したとき、同社は第4四半期に1億9,700万ドルの減損損失を計上し、四半期損失となりました。 2023年にビットコインが反発すると、同社は会計処理により減損損失を減らし、一時は利益も出した。

• 同社は現在ビットコイン担保ローンを保有していないため、短期的なビットコイン価格の変動によってマージンコールのリスクが発生することはありません。しかし、株価はビットコインと高い相関関係にあり、ビットコインの下落はマイクロストラテジーの株価の同時下落につながることが多く、それが同社の資金調達能力に影響を及ぼします。

長期的な影響:

• ビットコインが長期的な弱気相場に突入した場合、同社は厳しい資金調達圧力に直面する可能性があります。現在、マイクロストラテジーのソフトウェア事業は規模が小さく、2024年の年間売上高は約5億ドルに過ぎず、依然として赤字が続いている。そのため、自社の事業を通じて多額の現金を蓄積して負債を返済したり、ビットコインを購入し続けることはできない。

• 同社の現在の事業モデルは資本市場に大きく依存しています。ビットコインが長期間低迷した場合、投資家はマイクロストラテジーへの資金援助を減らしたり、より高い資金調達コストを要求したりする可能性があります。

• ビットコインの価格が同社の平均購入価格である1コインあたり62,500米ドルを長期間下回った場合、マイクロストラテジーのビットコイン資産の帳簿価額は実際のコストよりも低いままとなり、投資家の信頼に影響を与え、株価への圧力がさらに高まる可能性があります。

• 同社の経営陣はビットコインの長期的な価値を強く信じているため、財務状況が悪化したとしてもビットコインを積極的に売却する可能性は低く、代わりに新たな負債または株式による資金調達を通じて事業を維持するだろう。しかし、資金調達が阻止されれば、戦略の調整を余儀なくされるかもしれない。

3. 主要財務データの分析

ビットコインの保有量と評価:

• 2024年末現在、MicroStrategyのビットコイン保有高は帳簿価額が約239億ドル(減損後)ですが、市場価格に基づくと約417億9,000万ドルと評価されます。

• 同社が採用している会計基準により、ビットコインの価格が3万ドルを下回った場合、同社はさらなる減損引当金を計上しなければならなくなり、株価への圧力が高まる可能性があります。

負債レベル:

• MicroStrategy の現在の負債総額は約 82 億ドルで、そのほとんどは低クーポンの転換社債であり、中には 0% のものもあります。

• うち、2025年12月償還:6億5,000万米ドル、クーポンレート0.75%

2027年2月満期:10億5000万ドル、クーポン0%

2029年12月満期: 30億ドル、クーポン0%

• 一部の転換社債は転換価格が現在の株価を下回っているため、現金返済を必要とせず株式に転換される可能性が高く、短期債務リスクが低くなります。

• しかし、ビットコインの価格が今後も低迷し、マイクロストラテジーの株価が転換価格を下回った場合、債券保有者が現金による返済を要求する可能性があり、同社のキャッシュフローへの圧力が増大することになる。

キャッシュフローと流動性:

• 2024年には、同社の営業キャッシュフローは5,300万ドルの純流出となり、現金準備金はわずか4,680万ドルとなり、MicroStrategyにはほとんど現金バッファーがないことになります。

• 同社は2024年末までに株式追加発行で151億ドルを調達したが、株価が下落すれば同社の将来の資金調達能力に影響が出る可能性がある。

• 同社は2025年に配当利回り10%(従来は8%と予想)の優先株を追加発行しており、資金調達コストが上昇し始めていることを示している。

収益性:

• 同社のソフトウェア事業の収益成長は停滞しており、2024年のソフトウェア収益は前年比3%減少し、ソフトウェア事業は年間を通じて約5億ドルの収益しか貢献しません。

• 同社はビットコイン投資による帳簿上の利益に依存しているが、減損ルールの影響により、報告利益は大きく変動し、安定した収益モデルを形成できない。

• 今後、ビットコインの価格が上昇し続けなければ、同社は長期間にわたって赤字状態が続き、資金繰りの圧力がさらに高まる可能性があります。

4. 株価変動とビットコインの相関関係

• 過去数年間で、マイクロストラテジーの株価とビットコイン価格の相関は0.7〜0.8に達し、ほぼビットコインレバレッジETFになりつつあります。

• 2024年末にはビットコインが史上最高値(約10万ドル)を記録し、マイクロストラテジーの株価も500ドル以上に急騰しました。しかしその後ビットコインは下落し、同社の株価は短期間で50%も急落した。

• 同社のビットコイン保有のレバレッジ効果により、MicroStrategy の株価はビットコイン自体よりも変動する傾向があります。たとえば、2025年初頭にビットコインが40%下落した場合、マイクロストラテジーの株価は55%以上下落することになる。

• MicroStrategy の現在の市場評価額は、一般的に同社のビットコイン保有額の純額よりも高く、一部の投資家は MSTR を通じて間接的にビットコインに投資するためにプレミアムを支払う用意があります。しかし、ビットコインの価格が下落すると、このプレミアムは消滅するか、純価値を下回る価格で取引される可能性もあります。

5. 破産や金融危機の可能性

短期的には、マイクロストラテジーは依然として強力な債務返済能力を備えていますが、ビットコインが長期的な弱気相場に突入した場合、財務上の困難を引き起こす可能性があります。

• 資産負債比率: 同社は現在、417億9,000万ドル相当のビットコインを保有しており、これは負債82億ドルよりもはるかに多いため、短期的には負債返済のプレッシャーは少ない。

しかし、ビットコインの価格が12,000ドルから15,000ドルに下落した場合、同社のビットコイン資産は負債総額を下回り、技術的破産が発生する可能性があります。

• 債務満期リスク: 2025 年の 6 億 5,000 万ドルの債務は株式転換によって解決される可能性がありますが、2027 年から 2029 年の間に 40 億ドルを超える債務が満期を迎えます。

その時点でビットコインが低水準のままであれば、マイクロストラテジーは追加株式発行や新規債務による借り換えが困難となり、債務返済のためにビットコインを売却する必要が生じる可能性がある。

• 経営職: マイケル・セイラーは議決権の 46.8% を保有しており、同社がビットコインを売却したり戦略を変更したりすることを阻止できます。

しかし、ビットコインの価格が一定の臨界点を下回った場合、企業はビットコインの一部売却、債務再編、さらには破産保護の検討を含む緊急措置を取らざるを得なくなる可能性がある。

• 下図に示すように、転換社債の条件では、会社に大きな変化があった場合、投資家は会社に12〜18か月前に債務を返済するよう要求できると規定されていますが、「大きな変化」の定義は主に会社の株主が清算を決定することを指し、会社の株主の議決権の大半はマイケル・セイラーの手に握られています。

結論は

マイクロストラテジーは今のところ財政的に安定しているが、ビットコインの価格が長期にわたって大幅に下落した場合、同社の高レバレッジ戦略は深刻な財政的ストレスを引き起こす可能性がある。同社の運命はビットコインの今後の動向に完全に左右される。ビットコインが長期間低迷すれば、マイクロストラテジーは債務危機に陥ったり、破産したりする可能性がある。しかし、ビットコインが上昇し続ければ、同社は力強い成長を維持するだろう。

参照:

1. https://x.com/KobeissiLetter/status/1894444669913723316

2. https://foresightnews.pro/article/detail/75137

3. ChatGPTの詳細な調査