- 槓桿比例不高,債務期間較長,短期無明顯償債壓力

- 財務危機的前提是:比特幣價值長期處於極端低位,發生機率較低;

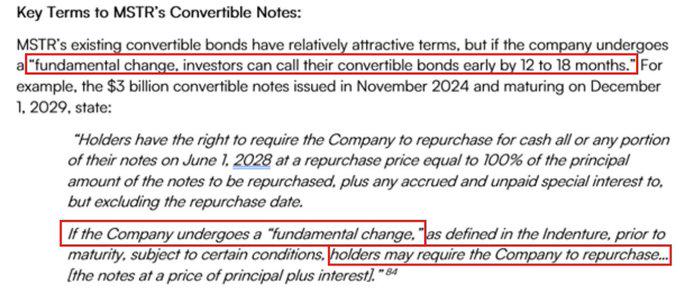

- 創辦人Michael Saylor擁有46.8%投票權,可以避免優先股債務中提前贖回的條款,牢牢掌握公司的營運方向

1. 微策略的比特幣持倉與策略

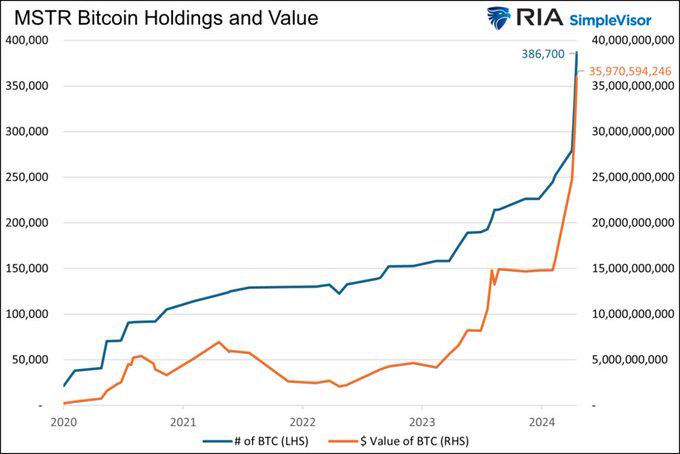

MicroStrategy已從一家傳統的軟體公司轉型為全球最大的比特幣持有企業,截至2024年底,該公司共持有約471,107枚比特幣。這些比特幣的總成本約為279.7億美元,平均購入成本約62,500美元/枚,而2024年底這些比特幣的市值約為417.9億美元。

MicroStrategy的比特幣投資是透過發行債券和增發股票融資來實現的。其管理階層(以共同創辦人Michael Saylor為代表)將比特幣視為公司的主要儲備資產,不斷透過外部融資購買更多比特幣,而不是依賴自身業務的現金流。 MicroStrategy 主要透過四種途徑籌措資金購買比特幣。

• 使用自有資金購買

不是主要的資金來源,微策略總共大概使用了不超過5億資金購買比特幣。

• 發行可轉換優先債券(Convertible Senior Notes)

為了購買更多比特幣,微策略開始採用發行可轉債的方式融資買幣。

可轉換優先債券是一種金融工具,允許投資者在特定條件下將債券轉換為公司股票。這種債券的特徵是利率較低,甚至為零,同時設定高於目前股價的轉換價格。投資者之所以願意購買此類債券,主要因為其提供了下行保護(即債券到期可收回本金和利息)以及在股價上漲時的潛在收益。微策略發行的幾期可轉債利率在0%-0.75% 之間居多,顯示投資者實際上是對MSTR 的股價上漲有信心,寄望於債券轉換為股票以賺取更多收益。

• 發行優先擔保債券(Senior Secured Notes)

除了可轉換優先債券,微策略還發行過一次4.89 億美元2028 年到期6.125% 利率的優先擔保債券。

優先擔保債券是一種有抵押的債券,風險比可轉換優先債券更低,但是這類債券只有固定利息收益。微策略發行的這一批優先擔保債券,已經選擇提前還款。

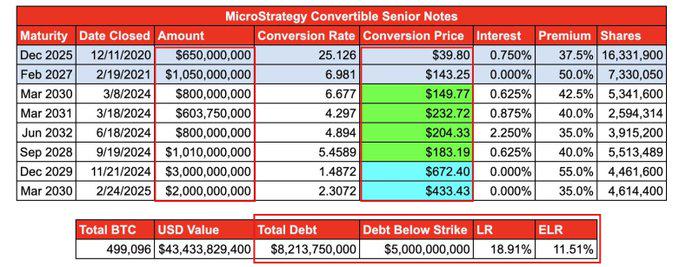

下圖是當前微策略實際在途的債務情況:

可以看出:目前微策略總負債為82.13億,總資產(以比特幣為主)市值430億美金,槓桿倍數(leverage ratio)為19%。 也就是說比特幣要跌16500以下,而且這個價格持續到2028甚至更久才會讓微策略資不抵債。

• 市價股發行(At-the-Market Equity Offerings)

微策略增發股票融資購買比特幣,不產生債務,但發行股票稀釋了現有股東權益。之所以現有股東會同意這種增發的方式,是因為微策略提出了一個新的指標BTC Yield, 即每股比特幣收益,為比特幣持有量和稀釋後總股本的比值。也就是說,在行情上升階段透過增發股票融資去買比特幣,雖然用戶持有的持股比例降低了,但是每股的比特幣含量增加了,整體來說用戶持有的比特幣量還可能增加。

例如2024年微策略的BTC Yield就是74%,代表每股的比特幣數量增加了74%,而2025目前的BTC Yield是6.9%,目標是年底達到15%

2. 比特幣價格下跌的短期vs. 長期影響

短期影響:

• 比特幣價格下跌會直接影響MicroStrategy的財報表現。會計規則要求公司在比特幣價格下跌時提列減損損失,但價格上漲時不能直接反映收益。

• 例如,2022年比特幣暴跌時,公司在第四季提列了1.97億美元的減損損失,導致季度虧損。而2023年比特幣回升時,公司則因會計處理減少了減損損失,甚至一度出現獲利。

• 目前公司沒有比特幣質押貸款,因此短期內比特幣價格波動不會引發追加保證金的風險。但股價與比特幣高度相關,比特幣下跌往往會導致MicroStrategy股價同步下跌,進而影響公司融資能力。

長期影響:

• 如果比特幣進入長期熊市,公司可能面臨嚴重的融資壓力。目前MicroStrategy的軟體業務規模較小,2024年全年收入僅約5億美元,且仍在虧損,因此無法透過自身業務累積大量現金來覆蓋債務或繼續購買比特幣。

• 公司目前的營運模式高度依賴資本市場,如果比特幣長期低迷,投資者可能會減少對MicroStrategy的融資支持,或要求更高的融資成本。

• 如果比特幣價格長期低於公司平均買入價62,500美元/枚,MicroStrategy的比特幣資產帳面價值將持續低於實際成本,這可能會影響投資者信心,進一步加劇股價壓力。

• 由於公司管理層高度信奉比特幣的長期價值,即便財務狀況惡化,公司也不太可能主動出售比特幣,而是會透過新的債務或股權融資來維持營運。但如果融資受阻,可能會被迫調整策略。

3. 關鍵財務數據分析

比特幣持倉與估值:

• 截至2024年底,MicroStrategy持有的比特幣帳面價值約239億美元(提列減損後),但以市價計算約417.9億美元。

• 由於公司採用的會計準則,如果比特幣價格跌至3萬美元以下,公司將不得不進一步提列減值,這可能會加劇股價壓力。

債務水平:

• MicroStrategy目前的總債務約為82億美元,主要是可轉換債券,票息較低,部分甚至為0%。

• 其中:2025年12月到期:6.5億美元,票息0.75%

2027年2月到期:10.5億美元,票息0%

2029年12月到期:30億美元,票息0%

• 由於部分可轉換債券的轉換價格低於當前股價,這些債券更可能被轉換為股票,而不是要求現金償付,因此短期債務風險較低。

• 但如果未來比特幣價格持續低迷,MicroStrategy的股價跌破轉換價格,債券持有人可能會要求現金償付,這將增加公司的現金流壓力。

現金流與流動性:

• 2024年,公司營運業務的現金流淨流出5300萬美元,僅有4680萬美元現金儲備,這意味著MicroStrategy幾乎沒有任何現金緩衝。

• 2024年底,公司透過增發股票融資151億美元,但如果股價下跌,公司未來的融資能力可能受到影響。

• 2025年,公司還額外發行了一批10%股息率(之前預計8%)的優先股,說明融資成本已經開始上升。

獲利能力:

• 公司本身的軟體業務收入成長停滯,2024年軟體營收年減3%,全年軟體業務僅貢獻約5億美元營收。

• 公司依賴比特幣投資帶來的帳面收益,但由於減損規則影響,財報利潤波動較大,無法形成穩定獲利模式。

• 未來,如果比特幣價格不持續上漲,公司可能會長期處於虧損狀態,進一步增加融資壓力。

4. 股價走勢與比特幣的相關性

• 過去幾年,MicroStrategy的股價與比特幣價格的相關性達到了0.7~0.8,幾乎成為一個比特幣槓桿ETF。

• 2024年底,比特幣創下歷史新高(接近10萬美元),MicroStrategy股價也一度飆升至500美元以上。但隨後比特幣回調,該公司股價在短時間內暴跌50%。

• 由於公司持有比特幣的槓桿效應,MicroStrategy的股價波動往往大於比特幣本身。例如,比特幣2025年初下跌40%,MicroStrategy股價跌幅超過55%。

• 目前市場對MicroStrategy的估值通常高於其持有比特幣的淨值,部分投資者願意支付溢價來透過MSTR間接投資比特幣。但如果比特幣價格下跌,這種溢價可能會消失,甚至出現低於淨值交易的情況。

5. 破產或財務危機的可能性

短期來看,MicroStrategy仍具備較強的償債能力,但如果比特幣進入長期熊市,可能會引發財務困境。

• 資產vs. 負債比:目前公司持有417.9億美元的比特幣,遠高於82億美元的債務,短期償債壓力較小。

但如果比特幣價格跌至1.2萬~1.5萬美元,公司的比特幣資產將低於債務總額,此時可能出現技術性破產。

• 債務到期風險:2025年6.5億美元的債務可能會透過股權轉換解決,但2027~2029年將有超過40億美元債務到期。

如果屆時比特幣仍處於低位,MicroStrategy可能難以透過增發股票或新發債務進行再融資,可能需要出售比特幣償債。

• 管理階層立場:Michael Saylor控制46.8%投票權,可以阻止公司出售比特幣或改變策略。

但如果比特幣價格跌破某個臨界點,公司可能被迫採取緊急措施,包括出售部分比特幣、重組債務,甚至考慮破產保護

• 如下圖,如下圖所示,可轉債條款中規定公司發生重大變化,投資者可以要求公司提前12-18個月償還債務,但是定義「重大變化」主要是指公司股東決定清算,公司股東的投票權大多數在Michael Saylor手裡

結論

MicroStrategy目前仍保持財務穩定,但如果比特幣價格出現長期、深度下跌,其高槓桿策略可能會導致嚴重財務壓力。公司的命運完全取決於比特幣的未來走勢——如果比特幣長期低迷,MicroStrategy可能會陷入債務危機甚至破產;但如果比特幣繼續上漲,公司將保持強勁增長。

Reference:

1. https://x.com/KobeissiLetter/status/1894444669913723316

2. https://foresightnews.pro/article/detail/75137

3. Deep Research of ChatGPT